Сколько можно вернуть с процентов по ипотеке

Как сделать возврат налога при покупке квартиры в ипотеку

Денежный вычет – важный инструмент экономии в руках расчетливого и бережливого человека.

Получить компенсацию от государства можно за массу различных покупок, начиная от оплаты отдыха в санатории и заканчивая приобретением земли.

Разрешается и возврат процентов по ипотеке, поскольку в приобретающий дом или участок гражданин делает солидное вложение в собственное будущее и заслуживает поощрения фискальных органов.

Но, чтобы получить деньги, требуется знать, в какие требовать возврат финансов и куда обращаться за помощью. Если опоздать с обращением или неправильно оформить документы, можно остаться без возмещения. В результате будет потеряна крупная денежная выгода, которую можно было потратить на ремонт, покупку мебели или просто выгодно использовать в собственных целях.

Отдельного внимания заслуживает размер компенсации. Учитывая современные реалии и установившиеся цены на жильё, размер возмещения считается десятками или даже сотнями тысяч, а это отличная возможность сэкономить на погашении кредита, оплатив часть долга досрочно и произведя перерасчёт.

Да и решив воспользоваться полученными средствами иначе, новосёлы не останутся внакладе, поскольку начисления обычно превышают размер заработной платы за несколько месяцев. Словом, нет ни одной причины добровольно отказываться от предложенных привилегий и подачи заявки.Но перед этим стоит разобраться во всех особенностях процесса, чтобы не допустить нелепой оплошности, которая помешает добиться выплаты.

Можно ли вернуть проценты по ипотеке в 2019 году

Выше уже говорилось о возможности вернуть проценты по ипотеке в 2019 году. Но не указывалось, на основании чего новосёлы и заёмщики смогут получить компенсацию собственных расходов на приобретение недвижимости.

Оформившие жилищный заём люди способны рассчитывать на получение отчислений, основываясь на положения налогового кодекса.

Именно в этом федеральном законе подробно описаны денежно-финансовые отношения между налогоплательщиками, включая подробное описание всех ситуаций, когда фискальные органы должны возмещать гражданам их расходы.

Кодекс предусматривает 6 различных видов вычетов, каждый из которых делится на несколько дополнительных частей:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- профессиональные;

- при переносе убытков от операций с ценными бумагами на будущие периоды.

Ипотечным должникам интересен раздел, затрагивающий имущественные платежи. Для получения полной информации об особенностях законодательного регулирования этих финансовых отношений требуется открыть статью 220 упомянутого ранее кодекса.

При этом стоит учитывать, что существует 2 различных подхода к расчёту:

- для недвижимости, приобретённой до 2014 года (используется редко и постепенно теряет актуальность);

- для жилья, купленного после 2014.

Перед изучением важнейших правил оформления выплат, следует заострить внимание на существенном нюансе, который не следует игнорировать.

Получить предусмотренные законодательством денежные начисления по ипотечному кредиту разрешается не более 1 раза.

Повторно забрать часть потраченных денег за покупку квартиры не получится, поскольку рассматривающий обращение сотрудник откажет в компенсации затрат.

Порядок расчета налогового вычета

Стандартная ставка составляет 13 процентов, независимо от объёма кредитования. Она неизменна и не связана с датой оформления займа, размером кредита, сроком погашения и уже выплаченной долей задолженности. Но важно учитывать, что существует 2 подхода к подсчёту получаемой суммы.

Если квартира приобреталась до 2014 г., 13% вычисляются из всего займа, независимо от её размера.

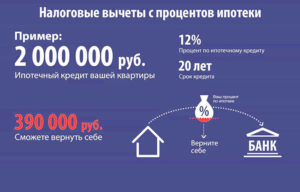

Если заёмщик обратился в банк после указанной ранее даты, максимальная, верхняя граница, используемая для подсчета зачислений, ограничена 3 миллионами рублей (именно так говорит ФНС). В ситуациях, когда человек получал нецелевой кредит, максимальный порог для расчётов снизится до 2 миллионов. То есть, в первом случае можно получить до 390 тысяч, а во втором – до 260.

Сколько можно вернуть с процентов по ипотеке

Разобравшись с процентной ставкой, которая полностью совпадает с НДФЛ, следует выяснить, что учитывается гос. службой при расчёте потраченных клиентами средств.

Возврат налога при покупке квартиры в ипотеку включает в себя:

- полную сумму кредитования, подтверждаемую справками из кредитного учреждения;

- доплату, если часть заявленной стоимости покупатель погашал с помощью собственных сбережений и накоплений;

- расходы на отделку и ремонт, если у обратившегося в ФНС человека имеются документальные подтверждения того, что приобретённая жилплощадь нуждалась в доработке;

- затраты на электрификацию, газификацию и подведение коммуникаций;

- расходы на создание проекта и документальное оформление строительства при самостоятельной постройки жилого дома и приобретения пустого участка.

Важно подчеркнуть, что право на финансовую поддержку имеют не только собственники жилья, но и их опекуны родители или дети, если первые не смогут обратиться в фискальные органы.

Отдельного внимания заслуживают ситуации, в которых заёмщики лишатся права на государственную поддержку или сумма, используемая при расчётах, должна частично уменьшиться:

- не получат поддержки люди, купившие жильё у зависящих от них людей (близких родственников и т.д.), поскольку в подобных ситуациях государственная поддержка теряет смысл, а сам факт выплат способен привести к злоупотреблению программой и мошенничеству;

- из стоимости приобретённой квартиры или частного дома (земельного участка) вычитается используемый для оплаты материнский капитал и другая материальная помощь, используемая заёмщиком при оформлении сделки.

Иных особенностей и значимых нюансов не предусмотрено.

Возврат процентов по ипотеке от процентов уплаченных банку

Отдельного внимания заслуживает тот факт, что допускается не только имущественные отчисления от общей совокупности затрат на кредитование и покупку жилища, но и возврат уплаченных процентов по ипотеке. При этом процедура обращения в ФНС и получения оплаченных % не отличается от подачи заявки для возмещения основной суммы.

Чтобы забрать деньги, понадобится:

- собрать пакет документов, подтверждающий право налогоплательщика на поддержку государства;

- подать заявление в ближайшее отделение налоговой с подробной информацией о заключённой сделке и договоре с кредитным учреждением;

- подождать рассмотрения обращения ответственными за работу с гражданами инспекторами;

- получить финансовую помощь.

Отличие от основной заявки заключается лишь в том, что заявитель будет указывать, что хочет компенсировать часть отданных банку финансов. Соответственно, ему придётся предоставить бумаги, подтверждающие погашение % за жилищный заём или рефинансирование.

Отдельно следует указать на особенности подачи заявки при рефинансировании:

- во-первых, если заёмщик возместил % от основного займа, повторить процедуру с рефинансированием ему не удастся, поскольку по закону разрешается одобрение лишь 1 просьбы;

- во-вторых, для получения одобрения требуется целевое рефинансирование (внесение в договор дополнительной суммы на личные нужды способно привести к отказу инспектора);

- в третьих, указанные финансовые рамки (3 миллиона) сохраняется и в случае с перекредитованием.

Важно подчеркнуть, что консультирование населения является одной из основных функций ФНС, поэтому, если у налогоплательщиков остались требующие уточнения вопросы, стоит обратиться в ближайшее отделение службы.

Какие документы нужны на возврат налога за квартиру по ипотеке

Все предусмотренные законодательством документы для возврата процентов по ипотеке можно разделить на 3 небольшие группы:

- удостоверения и финансовые справки налогоплательщика;

- сведения о приобретённой недвижимости;

- информация от банка о размере займа и уплаченной задолженности.

Теоретически, каждый гражданин способен дополнить перечень собственными актами, бумагами и договорами, способными повлиять на итоговые отчисления и подтвердить его права на гос. поддержку. Но они вносятся по желанию и при наличии, а указанные группы – обязательны.

В первую упомянутую группу входит:

- паспорт заявителя и его копия (необходим для идентификации посетителя);

- заявка с указанием оснований на перечисление средств (присутствует на сайте ФНС);

- справка 2-НДФЛ, выдаваемая в бухгалтерии по месту работы;

- справка 3-НДФЛ, которую можно заполнить самостоятельно (бланк присутствует на упомянутом сайте).

Вторая группа содержит:

- подтверждение передачи имущества в полную собственность (например, акт регистрации недвижимости в гос. органах);

- договор купли-продажи, содержащий сведения о стоимости купленного жилья;

- акт приёма-передачи, если имеется.

Третья категория состоит всего из двух пунктов:

- кредитный договор с банком, в котором чётко указана финансовая составляющая и целевая направленность займа (на приобретение дома);

- справка, содержащая сведения об уже сделанных платежах и графиком погашения долга (в ней обязано присутсвовать разделение внесённых платежей на те, что пошли на погашение %, и те, что использовалась для покрытия основного долга).

Ничего дополнительного не требуется.

Как вернуть проценты по ипотеке через налоговую за прошлые годы

Выше уже говорилось, что возврат переплаты за банковскую помощь не отличается от процедуры получения основной части начислений.

Главное отличие заключается в том, что передача средств за недвижимость производится 1 раз, пусть и выбранным плательщиком способом, а возмещения за переплату по кредитному договору производится ежегодно.

То есть, обращаться в государственную службу разрешается ежегодно, но и денежные зачисления будут переводиться только за прошлый год. Максимальный период учёта достигает трёх лет.Всё это делает неактуальной подачу заявления в последние месяцы перед полным закрытием кредита, поскольку банки обычно распределяют выплату % неравномерно, перенося большую их долю на ранние периоды погашения. Следовательно, рассчитывать на солидные выплаты в период перед закрытием долга бессмысленно.

За какой период можно вернуть НДФЛ с процентов по ипотеке

Срок, в течение которого можно вернуть проценты по ипотеке через налоговую, не ограничен. Время подачи заявки зависит лишь от желаний и возможностей человека.

Главное, чтобы он полностью соответствовал требованиям, предъявляемым соискателям вычета.

К ним относится необходимость быть полноправным собственником жилплощади и не использование права на имущественные выплаты в прошлом. Воспользоваться ими можно лишь единожды.

Отдельного упоминания заслуживает срок рассмотрения полученного обращения инспекторами. Обычно она составляет от 2 до 4 месяцев. При этом первые 3 месяца понадобятся для проверки поданных документов, а последний – для перевода финансов.

Подводя итог, следует подчеркнуть, что возможность потребовать возмещение сохраняется, независимо от даты приобретение жилой недвижимости. Остальное – вопрос наличия или отсутствия подходящих оснований. При этом перечисление денег придётся ждать до 4 месяцев.

Кому положен вычет

Вопрос о том, кому и сколько удастся получить, уже рассмотрен выше. Главное, помнить об исключениях и правильно вести расчёт в рублях (не в валюте).

Но, если заострить внимание на требованиях к соискателям, окажется, что нужно:

- быть полноправным собственником жилья;

- не получать денег в прошлом;

- использовать для оплаты личные сбережения и заёмные средства.

Нужно уточнить, что использование средств предприятия, государства или другой организации, обеспечивающей сотрудника домом, приводит к невозможности компенсировать траты. Это связано с тем, что в данном случае собственник не тратит собственных сбережений и не несёт бремени расходов. То есть, компенсировать оказывается нечего.

Куда обращаться

Обращаться рекомендуется в ближайшее отделение службы контроля налогов и сборов. Обычно поиск здания не вызывает сложностей, но, если точный адрес пока неизвестен, придётся посетить официальный портал учреждения и уточнить контакты и график работы отделения.

Во время посещения обязательно наличие паспорта. Он может потребоваться даже для получения консультаций.

А во время подачи заявления обязательно наличие полного пакета документов, поскольку в противном случае рассчитывать на одобрение бессмысленно, а обслуживающий посетителя инспектор просто откажется принимать заявление.

Стоит добавить, что подавать пакет бумаг нужно на следующий календарный год, после приобретения дома.

Способ возврата через работодателя

Если возврат НДФЛ с процентов по ипотеке кажется заёмщику неудобным, он способен заменить его компенсацией через работодателя. Для этого понадобится:

- написать заявление на выдачу уведомления, подтверждающего право на вычет;

- подготовить копии всех перечисленных выше справок и соглашений;

- подать заявление и приложить к нему подготовленные копии;

- дождаться выдачи уведомления (процесс рассмотрения занимает около месяца);

- передать полученное уведомление работодателю.

Ничего дополнительного не потребуется, но важно подчеркнуть, что в данном случае возмещение происходит с помощью временного освобождения человека от подоходного налога с зарплаты. В результате работодатель, который одновременно является налоговым агентом каждого принятого на работу сотрудника, временно перестаёт перечислять налоги за получившего уведомление человека.

Велика вероятность, что использовать всю сумму сразу не получится. В подобном случае следует повторить процедуру или обратиться в фискальные органы за разъяснениями.

Но можно не сомневаться, что неиспользованные деньги не пропадут, они будут переданы их законному владельцу тем способом, каким он посчитает нужным.

А потому стоит запастись калькулятором и рассчитать, на какую компенсацию рассчитывать или подождать ответа из ФНС с указанием нужных заявителю данных.Как получить налоговый вычет за проценты по ипотеке

Вы наверное уже знаете, что при покупке квартиры государство предоставляет всем гражданам РФ право вернуть часть уплаченного 13% подоходного налога. Максимальная сумма с которой можно вернуть свои 13% составляет 2 млн.

рублей, то есть не более 260 000. Даже если купленное жильё стоит дороже. Если же недвижимость дешевле 2 млн., то вычет рассчитывается исходя из стоимости покупки.

К сожалению государство не сможет вернуть вам больше, чем вы выплатили НДФЛ.

Но не стоит отчаиваться!

Если вы приобрели квартиру по ипотеке, то вы также имеете право вернуть уплаченный вами подоходный налог ещё и с процентов начисляемых по кредитному договору. Максимальная сумма для расчёта в этом случае составит 3 млн. рублей.

Это правило действует с 2014 года. Для ранее приобретенной недвижимости такого ограничения не существует. Таким образом, имущественные налоговые вычеты при ипотеке, могут составить 650 000 рублей. До 260 тыс.

рублей за покупку квартиры и до 390 тысяч за выплаченные проценты по ипотеке.

Учитывая, что при аннуитете, первые платежи большей частью состоят из платы банку за пользование кредитом, эти деньги будут хорошим подспорьем новосёлам. Закон не ограничивает сроки возмещения. Если ипотечный договор заключён на тридцать лет, то можно ежегодно оформлять возврат подоходного налога, до тех пор пока не вернёте себе всё причитающееся.

Возвращается не весь ипотечный кредит, а только ранее удержанные 13 % от уже выплаченных процентов по ипотеке.

Кто имеет право на возврат подоходного налога

Вернуть часть налогов может любой гражданин РФ, который официально трудоустроен, получает «белую» зарплату и платит 13% налог на доходы физических лиц. Это и работники различных организаций, и предприниматели, которые работают по основной системе налогообложения. Пенсионеры также могут оформить возврат подоходного налога, если с момента их выхода на пенсию прошло не более трёх лет.

А если вы приобрели недвижимость раньше 2014 года, и у вас есть муж или жена, то выплаты можно ещё и увеличить.

Ведь супруги обладают равными правами на имущественные налоговые вычеты, даже если один из супругов не указан в договоре купли-продажи и кредитном договоре.

Всё имущество и права приобретённые в браке, считаются совмеснонажитым, если иное не прописано в брачном договоре.Проще всего понять принципы возврата НДФЛ на примерах.

Рассмотрим самый простой случай

Квартира куплена с привлечением ипотечных средств в 2019 году. Собственность зарегистрирована сразу. Кредит — 1 000 000 рублей на 10 лет за 11% годовых. Ежемесячный аннуитетный платеж — 13 775 рублей. 9166 из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт основного долга соответственно увеличиваются.

За весь период проценты по кредиту составят 653 000,14 рублей. Соответственно к возврату вам положено — 653 000,14 * 13% = 84 890,01 рублей. Размер зарплаты в данном случае нам не важен, раз уж её хватает на ежемесячный платёж. Имущественный вычет (260 тыс.) за покупку квартиры в данном случае не учитываем (для чистоты примера).

Предположим, что им уже воспользовались ранее и утратили на него права.

| Год | % за год | 13,00% | Факт.возврат |

| 2019 | 107124 | 13926 | 13926 |

| 2020 | 100393 | 13051 | 13051 |

| 2021 | 92882 | 12074 | 12074 |

| 2022 | 84501 | 10985 | 10985 |

| 2023 | 75152 | 9769 | 9769 |

| 2024 | 64720 | 8413 | 8413 |

| 2025 | 53081 | 6900 | 6900 |

| 2026 | 40095 | 5212 | 5212 |

| 2027 | 25606 | 3328 | 3328 |

| 2028 | 9441 | 1227 | 1227 |

| Итого | 653000 | 84890 | 84890 |

Нельзя получить налоговый вычет вперёд, сразу за весь срок кредита. Ведь проценты банку вы ещё не выплатили, чтобы требовать за них возврат НДФЛ. Никто не может гарантировать, что заёмщик будет в состоянии оплачивать ипотеку на протяжении всего срока или не закроет её досрочно.

Как получить налоговый вычет за проценты по ипотеке за несколько лет

В 2016 году подписан договор долевого участия, для покупки был взят ипотечных 2 000 000 рублей на 10 лет. Квартира оформлена в собственность в 2019 году. Ставка была установлена в размере 11%. Размер ежемесячного аннуитетного платежа при этом равен 27 550 рублей.

Причем в первые месяцы ипотеки, около 18 000 рублей из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт основного долга соответственно увеличиваются. За весь период кредитования проценты по ипотеке составят 1 306 000,27 рублей.

То есть покупатель может вернуть: 1 306 000,27 * 13% = 169 780,03 рублей.

При зарплате 50 000 рублей в месяц, за год теоретически можно вернуть 78 000. Но это только теоретически. Предположим что зарплата постоянна — не менялась в последние три года и останется постоянной на протяжении всего срока ипотеки. В данном случае единовременно гражданин может получить часть положенного ему вычета за три предыдущих года.

Когда собственность ещё не была оформлена, а ипотека уже оплачивалась. Для этого нужно составить три декларации по форме 3-НДФЛ за три предыдущих года. А далее придётся подавать декларацию ежегодно или раз в три года. Имущественный вычет (260 тыс.) за покупку квартиры в данном случае не учитываем.

Предположим, что им уже воспользовались ранее и утратили право на его получение.

| Год | % за год | 13% | Факт.возврат |

| 2016 | 214249 | 27852 | — |

| 2017 | 200786 | 26102 | — |

| 2018 | 185764 | 24149 | — |

| 2019 | 169003 | 21970 | 78000 |

| 2020 | 150304 | 19539 | 19639 |

| 2021 | 129440 | 16827 | 16827 |

| 2022 | 106162 | 13801 | 13801 |

| 2023 | 80191 | 10424 | 10424 |

| 2024 | 51213 | 6657 | 6657 |

| 2025 | 18883 | 2454 | 2454 |

| Итого | 1306000 | 169780 | 169780 |

Права на возврат подоходного налога появляются только с момента возникновения права собственности. А право собственности возникает с момента подписания акта приема-передачи и регистрации права собственности соответствующими государственными органами.

Пропущен срок подачи декларации

Если вы вдруг пропустили срок сдачи деклараций, то не смотря на это, вы сможете получить возврат НДФЛ по ипотечным процентам за несколько лет. Для этого придётся сформировать декларации для каждого пропущенного года отдельно.

Получить вычеты можно за все прошедшие года, однако оформление деклараций возможно лишь за 3 предыдущих года! Именно в них включается общая сумма уплаченных по вашему кредиту процентов.

Получить вычеты за квартиру и за проценты по ипотеке одновременно

Подобная ситуация встречается довольно редко. Например, если был пропущен срок подачи декларации. Или покупался объект долевого строительства и собственность возникла несколько позже ипотеки. А также доход налогоплательщика в этом случае должен быть достаточно большим.

Чтобы сумма удержанного НДФЛ за предшествующие покупке 3 года перекрывала стандартный имущественный вычет за покупку жилья (260 000 рублей) и ещё оставалось на вычет по процентам ипотеки. Обычно сначала возвращают подоходный налог за покупку жилья, а потом за проценты по ипотеке.

Итак, квартира куплена за 2 млн. рублей по ипотеке в 2018 году, собственность зарегистрирована сразу. Оформлен ипотечный кредит на 1 000 000 рублей на 10 лет за 11% годовых. Размер ежемесячного аннуитетного платежа при этом равен 13 775 рублей.

9 166 рублей из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт тела кредита (основного долга) соответственно увеличиваются. За весь период кредитования проценты по кредиту составят 653 000,14 рублей.При зарплате 50 000 рублей в месяц (600 000 в год), за год можно вернуть до 78 000. Предположим что зарплата постоянна — не менялась в последние три года и останется постоянной на протяжении всего срока ипотеки. Сначала получают стандартный имущественный вычет.

Подаётся три декларации, за три года предшествовавшие покупке недвижимости.

По декларациям 2015, 2016, 2017 годов возвращаем НДФЛ — 78 000*3=234 000 в 2018 году. Оставшиеся 26 000 рублей к возврату НДФЛ за покупку недвижимости декларируем в следующем 2019 году. Эта сумма прибавляется к вычету за выплаченные проценты по ипотеке. Далее ежегодно возмещаем оставшееся до окончания срока кредитования.

| Год | % за год | 13,00% | Факт.возврат |

| 2019 | 107124 | 13926 | 39926 |

| 2020 | 100393 | 13051 | 13051 |

| 2021 | 92882 | 12074 | 12074 |

| 2022 | 84501 | 10985 | 10985 |

| 2023 | 75152 | 9769 | 9769 |

| 2024 | 64720 | 8413 | 8413 |

| 2025 | 53081 | 6900 | 6900 |

| 2026 | 40095 | 5212 | 5212 |

| 2027 | 25606 | 3328 | 3328 |

| 2028 | 9441 | 1227 | 1227 |

| Итого | 653000 | 84890 | 110890 |

Таким образом, при данных условиях, в течение всего срока действия кредита можно вернуть в общей сложности: 260 000 + 84 890 = 344 890 рублей. Если, конечно, кредит будет оплачиваться весь запланированный срок, а не будет погашен досрочно. В таком случае, сумма процентов за пользование кредитом может быть существенно уменьшена. И что будет выгоднее — решать нужно в каждом конкретном случае.

Квартира не сдана в эксплуатацию, а НДФЛ вернуть уже хочется

Но иногда бывает так: в 2017 году подписан договор долевого участия и оформлена ипотека, в эксплуатацию дом сдан в 2018 году, тогда же подписан акт приема-передачи и зарегистрирована собственность.

В 2018 году собственник решает получить вычет за проценты по кредиту за 2017 год. В этом случае налоговая инспекция откажет в выплате. Потому что отчётный период, когда налогоплательщик стал собственником, еще не закончен.

Если собственность оформлена в 2018 году, то подавать первое заявление на возврат НДФЛ за проценты стоит только по окончанию календарного года — в 2019 году.

Когда сдавать декларацию, когда вернут подоходный налог

Декларация для возврата подоходного налога может быть подана в ФНС в течение всего года. В этом случае, нет никаких ограничения по срокам её сдачи до 30 апреля.

Однако, чем быстрее будет оформлена и сдана декларация и сопутствующие документы, тем быстрее вы получите деньги на свой счёт.

Максимальный срок получения налоговых вычетов за начисленные проценты по ипотечному кредиту составляет 4 месяца после подачи полного пакета документов в ФНС: 3 месяца на проведение камеральной проверки и 1 месяц – на перечисление денег.

Как же получить налоговый вычет за уплаченные проценты по ипотеке

Самостоятельно подготовить документы не представляет особых сложностей. Для это нужно:

- Зарегистрироваться на сайте ФНС, завести личный кабинет налогоплательщика.

- Заполнить налоговую декларацию 3-НДФЛ на сайте ФНС . Скачать и распечатать её.

- В бухгалтерии по месту работы получить справку по форме 2-НДФЛ об удержанных с вас налогах.

- Подготовить копии документов, подтверждающих ипотеку: кредитный договор, договор займа или ипотеки, заключенные с банком и график платежей.

- Подготовить копии платёжных документов, которые подтверждают оплату процентов по кредитному ( ипотечному) договору. Это могут быть кассовые чеки, выписки из лицевых счетов, справки банка.

- Готовый пакет документов нужно сдать в налоговую инспекцию по месту жительства. Можно отправить и почтой, но вас потом могут попросить предъявить оригиналы документов.

Всё! Можете ожидать выплату на указанные вами банковские реквизиты.

Вернуть НДФЛ может работодатель

Окончания налогового периода можно и не ждать. Причитающееся вам по закону, можно получить у работодателя, подтвердив своё право в ФНС. Для этого нужно:

- Подать заявление в ФНС на получение уведомления о праве на получение вычета

- Подать в отделение ФНС по месту жительства заявление на получение уведомления с приложением копий соответствующих документов.

- Через месяц получить в ФНС уведомление для работодателя.

- Передать полученное уведомление в бухгалтерию работодателя. Именно это бумага и будет являться основанием для того, что до конца года с вас не будут удерживать подоходный налог.

Если вы запутались во всех этих хитросплетениях вы можете воспользоваться услугами налоговых консультантов или специальным сервисом Сбербанка. Заполнение декларации и подготовка пакета документов — обойдется вам всего в 1500 рублей.

- Уголовный кодекс РФ

- Калькулятор налога с продажи квартиры

Ипотека

Возврат ипотечных процентов за несколько лет: как вернуть максимум

Приобретение квартиры требует от ее нового владельца серьезных денежных вложений, именно поэтому возврат процентов по ипотеке за прошлые годы может оказаться существенным подспорьем в ситуации, когда каждая копейка на счету.

Законодатель определяет правила и порядок получения части средств, уплаченных банку за пользование заемными деньгами. Информацию о том, как правильно рассчитать сумму возврата и о том, когда ее можно получить, мы собрали для вас в этой статье.

Как осуществляется возврат процентов, и кто может им воспользоваться

Прежде чем дать ответ на вопрос о том, как рассчитать размер причитающейся покупателю квартиры компенсации, необходимо понять, кто вообще может претендовать на возврат части уплаченных денег.

Получателем средств может стать только тот гражданин, который имеет официальную работу, с доходов от выполнения которой его работодатель уплачивает НДФЛ. В этом случае он сможет оформить налоговый вычет, т.е. уменьшить сумму дохода, которая используется для расчета размера налога. Очевидно, что чем больше вычет, тем больший возврат НДФЛ можно получить.

Итак, если вы оформили ипотечный кредит и при этом имеете постоянный облагаемый налогом доход, вы вполне можете воспользоваться правом на возмещение 13% от понесенных вами расходов на уплату процентов по ипотеке.

Максимальная сумма вычета составляет 3 000 000 рублей; это значит, что вернуть можно максимум 390 000 рублей. Это правило действует с 2014 года. Для ранее приобретенной недвижимости подобных ограничений не существует.

Также следует отметить, что возвращается не сумма ипотечного кредита, а лишь 13 процентов от уплаченных процентов по нему.

Возврат части уплаченных процентов по ипотеке: примеры в цифрах

Рассмотрим несколько довольно часто встречающихся на практике ситуаций.

Давно платим проценты, как получить за несколько лет

К примеру, квартира была приобретена по договору долевого участия с оформлением ипотечного кредита в 2015 году. При этом акт приема-передачи жилья был составлен в 2017 году. Именно в этом году у покупателя возникло право на получение имущественного вычета.

Так что же получается, что ипотечные проценты за 2015 и 2016 года «сгорят»? Ни в коем случае! Все это можно будет учесть в декларациях, которые могут составляться, начиная с 2017 года — официального года для получения возврата по квартире. Давайте разбираться с этим подробнее.

Возьмем, к примеру, что сумма займа составила 1 000 000 рублей. При этом процентная ставка по кредиту была установлена в размере 10,9%, а продолжительность периода, в течение которого долг должен быть погашен, составила 10 лет.

Размер ежемесячного платежа при таких условиях равен 13 718 рублей. Причем в первые месяцы погашения кредита сумма процентов составляет порядка 9 000 рублей и постепенно уменьшается с течением времени.

Общая сумма переплаты за весь период кредитования составит 646 214 рублей – именно на эту сумму будет уменьшен облагаемый налогом заработок работника.

Размер возврата при этом составит: 646 214 * 13% = 84 007 рублей.

Теперь возникает закономерный вопрос: за сколько лет и с какого времени можно оформить вычет в этом случае?

В отличие от обычного имущественного вычета, при котором можно оформить возврат процентов по ипотеке за 3 года, предшествующие году приобретения жилья, срок давности для оформления возврата части уплаченных процентов отсутствует. Это значит, что в рассматриваемом нами примере можно оформить возврат процентов по ипотеке за все года, начиная с 2015 года (на такую возможность указывают положения абз. 4 пп. 6 п. 3 ст. 220 НК РФ).

Важно! Вернуть можно проценты за все прошедшие года, но оформление деклараций 3-НДФЛ возможно лишь за 3 последних года! Именно в них включается общая сумма уплаченных процентов по кредиту.Если по каким-либо причинам покупатель квартиры пропустил срок сдачи деклараций, он, все равно, может получить возврат ипотечных процентов за несколько лет. Для этого нужно сформировать декларации по форме 3-НДФЛ, причем эти документы должны создаваться для каждого года отдельно. Сейчас все разберем подробно.