Образец справки о выплаченных процентах по ипотеке ВТБ 24

Ипотека в ВТБ: возврат налогов. налоговые вычеты. перечень документов, требования, условия, подготовка деклараций 3-НДФЛ

Сегодня многие предпочитают приобретать недвижимость в ипотеку в банке ВТБ, ведь такой способ дает возможность стать владельцем собственного жилья в короткие сроки.

При этом заемщик выплачивает не только основную стоимость взятой в ипотеку квартиры, но и обязательную комиссию банку ВТБ. Как правило, общая сумма расходов по ипотеке ВТБ составляет несколько миллионов рублей, поэтому может нанести существенный ущерб семейному бюджету.

Мало кто знает, что существует возможность вернуть часть ипотечных средств за счет налогового вычета по ипотеке ВТБ.

Общие условия

Налоговый вычет – это средства в размере 13% от реальной цены на недвижимость, первого взноса за ипотеку, банковских процентов и других выплаченных расходов по ипотеке. Вернуть их можно при условии официального трудоустройства и ежемесячной оплате подоходного налога.

Зачастую ипотечный заемщик ВТБ задается вопросом, может ли он претендовать на второй вычет. Согласно российскому законодательству, воспользоваться этой возможностью можно только один раз.

Компенсировать часть расходов можно при следующих условиях:

- если заемщиком ВТБ в ипотеку был приобретен 1 дом, квартира или комната, в том числе доля;

- если заемщик ВТБ берет целевой кредит под залог недвижимости;

- если ипотека в ВТБ оформляется на строительство дома;

- если заемщик ВТБ выплачивает проценты по ипотеке.

Сумма рассчитываться в индивидуальном порядке. Она напрямую зависит от рыночной стоимости недвижимости, взятой в ипотеку. Однако ее максимальный размер не может превышать 650 тысяч рублей.

| Сумма при покупке жилья | Не больше 260 тысяч рублей |

| Сумма при строительстве жилья | Не больше 390 тысяч рублей |

| Общая сумма | Не больше 650 тысяч рублей |

Виды вычетов

Существует два вида вычета имущественного за купленную в ипотеку квартиру. Первый — по основному долгу за ипотеку, а второй — по процентам за ипотеку, которые взимает ВТБ. Получение каждого из них имеет свои особенности, которые нужно знать перед тем как обращаться к налоговикам.

Основной

Получить основной вычет ипотечный заемщик банка ВТБ может тогда, когда он официально вступит в права. Выписка из ЕГРП – обязательный документ, подтверждающий право собственности. При покупке в ипотеку определенной доли жилплощади, право собственности возникает после оформления акта приема-передачи. Подать заявление заемщик ВТБ может только по истечению года.

Процентный

Дополнительно к основному клиент ВТБ может оформить процентный вычет. Его сумма составит 13% от фактически выплаченной комиссии ВТБ. Для его получения необходимо:

- Взять в отделении ВТБ справку о процентах, которые были выплачены банку (срок давности документа не должен быть больше месяца).

- Заполнить декларацию 3-НДФЛ, что должно быть сделано на основании полученного документа.

- Собрать необходимые документы и подать их в налоговую.

Вычет при совместной собственности

Довольно часто объект приобретается совместно в ипотеку, так как это позволяет снизить долговую нагрузку на одного человека и равномерно распределить ее между владельцами.

Причитающийся вычет также распределяется между ними.

Однако этот момент необходимо оговорить в налоговой декларации и написать заявление, в котором также необходимо указать, кому сколько процентов должно выплачиваться.

Распределение процентного налогового вычета происходит на основе распределения основного. То есть, если первый владелец получает 70% основного, а второй —30%, при распределении процентного пропорциональность сохраняется.

Возмещение при долевой собственности

Возврат налога за квартиру при долевой собственности оформляется через год, как владелец оформит на себя приобретенную недвижимость. Сумма денежных средств между заемщиком и созаемщиком ВТБ распределяется согласно доли в недвижимости.

Необходимые документы

Для возврата подоходного налога необходимо собрать много документов. А именно:

- паспорт российского образца;

- справка о размере доходов;

- декларация по подоходному налогу;

- заявление, где в обязательном порядке должен быть указан номер расчетного счета, куда необходимо перечислить сумму вычета;

- на покупку документы и прилагающиеся платежные квитанции;

- свидетельство о госрегистрации недвижимого имущества.

Если же осуществляется налоговый вычет по процентам, то помимо указанных бумаг дополнительно нужно подавать договор по ипотеке с банком ВТБ и справку о сумме уплаченных процентов.

Заполнение налоговой декларации

Довольно часто у клиентов банка ВТБ возникают вопросы, как заполнить декларацию по форме 3-НДФЛ. Сделать это можно через специальное программное обеспечение. В форме бланка необходимо указать личные сведения, а также доходы, полученные в отчетном периоде. После этого можно переходить к заполнению графы о имущественном вычете.

Порядок получения

На сегодняшний день получить часть средств за ипотеку возможно через место работы и через налоговую инспекцию. В первом случае заявитель не получает деньги сразу на руки, так как подоходный налог не изымается из зарплаты. Во втором случае налоговая возвращает деньги за определенный период времени.

Получение вычета через налоговую

Самый востребованный способ получения денежных средств — посредством налоговой инспекции. Данная процедура проходит в несколько последующих этапов:

- Сбор необходимой документации.

- Заполнение декларации.

- Передача документов в налоговую (можно воспользоваться электронной почтой).

- Получение денежных средств на карту.

Вся процедура может занимать несколько месяцев. Все зависит от того, насколько быстро заемщик на жилье сдаст документы, а налоговая проведет невыездную проверку. Согласно законодательству, она должна длиться не более трех месяцев. За это время налоговики тщательно изучают кредитную историю и список ОБКИ, в которых она была сформирована.

Получение вычета через работодателя

Принцип данного метода заключается в следующем: с зарплаты заявителя не будет взиматься подоходный налог в размере 13% ровно до тех пор, пока не исчерпается сумму вычета. Порядок получения выплаты следующий:

- Сбор документации.

- Подача документов в налоговую.

- Получение уведомления от налоговой.

- Предоставление работодателю заявления на вычет и уведомления из налоговой службы.

После этого все расчеты, которые связанны с возвратом налога, берет на себя работодатель. При этом доход с заработной платы взиматься не будет уже с момента подачи документов.

Ипотека в ВТБ и в других банках — это всегда большие расходы, которые ложатся на плечи заемщика. Однако часть средств он может вернуть через основной и процентный налоговый вычет. Сделать это можно через налоговую, предоставив в нее необходимые документы. Но, стоит помнить, что его можно получить только один раз.

Налоговый вычет

Многие слышали об имущественном налоговом вычете при оформлении ипотеки, но не многие знают, как это сделать правильно и быстро. Поэтому мы решили подробно описать, как получить имущественный налоговый вычет, если вы взяли ипотеку.

Каждый гражданин, приобретающий жилье, может рассчитывать на получение имущественного налогового вычета в соответствии с законодательством РФ. Используя это право, вы можете вернуть себе определённую сумму уже уплаченного налога на доходы физических лиц (НДФЛ) или не уплачивать в будущем сумму, которую удерживают каждый месяц из вашей заработной платы. Ставка НДФЛ составляет 13%.

Имущественный налоговый вычет предоставляется в размере фактических расходов на приобретение (строительство) жилья, но не превышающих 2 млн руб. (т.е. вы сможете вернуть себе уплаченный/не платить в будущем НДФЛ на сумму мах. 260 тыс. руб. (2 млн руб. * 13%).

А в случае приобретения (строительства) жилья в кредит (ипотека) — также в сумме уплаченных процентов за пользование ипотечным кредитом, но не более 3 млн руб. (т. е. вы сможете также вернуть себе уплаченный/не платить в будущем НДФЛ на сумму мах. 390 тыс. руб.).

Таким образом, общая сумма максимального возможного имущественного налогового вычета для ипотечных заёмщиков составляет до 650 тыс. руб. Законодательством Российской Федерации предусмотрено, что повторное предоставление указанных налоговых вычетов не допускается.

Когда наступает право на имущественный налоговый вычет, и как его получить?

Право на имущественный налоговый вычет возникает в том году, в котором вы получили передаточный акт и свидетельство о собственности, и распространяется на весь календарный год. Например, если документ датирован 31 декабря 2014 года, вы можете вернуть НДФЛ, уплаченный в течение 2014 года.

Способ 1. Получение имущественного налогового вычета по окончании календарного года в налоговой инспекции

Для этого необходимо:

- Заполнить налоговую декларацию (по форме 3-НДФЛ). Быстро и без ошибок можно оформить 3-НДФЛ с помощью сайта www.nalog.ru:

- через сервис «Личный кабинет». Для этого у вас должен быть доступ в личный кабинет;

- либо скачайте программу для подготовки сведений по форме 3-НДФЛ.

- Получить справку (по форме 2-НДФЛ) из бухгалтерии по месту работы о суммах начисленных и удержанных налогов на доходы физических лиц за соответствующий год.

- Подготовить копии документов, подтверждающих право на жильё:

- при приобретении квартиры или комнаты – договор о приобретении квартиры или комнаты, акт о передаче квартиры или комнаты или свидетельство о государственной регистрации права собственности на квартиру или комнату;

- при погашении процентов по кредиту – договор об ипотеке (при наличии), кредитный договор, график погашения кредита.

- Подготовить копии платёжных документов:

- подтверждающих расходы налогоплательщика на приобретение (строительство) жилья (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, расписки и т. п.);

- свидетельствующих об уплате процентов по кредитному договору – справка об уплаченных за год процентов за пользование кредитом. Заказать справку бесплатно вы можете, обратившись лично в любое удобное отделение банка заранее за 28 дней. Если справка понадобилась вам срочно, срок её изготовления займёт не более 3 дней, стоимость составит от 500 руб. до 1 тыс. руб. в соответствии с тарифами банка.

- При приобретении (строительстве) жилья в общую совместную собственность подготовить:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договорённости сторон-участников сделки (супругов) о распределении размера имущественного налогового вычета между ними.

Точный перечень документов рекомендуем уточнить в налоговой инспекции по вашему месту жительства.

Право на получение налогоплательщиком имущественных налоговых вычетов должно быть подтверждено налоговой инспекцией в срок, не превышающий 30 календарных дней со дня подачи заявления и документов.

После проверки ваших документов налоговая инспекция должна вынести решение — одобрить возврат налога или не одобрить. Затем, в случае одобрения, в течение месяца на ваш счёт, реквизиты которого вы предоставили, должна быть переведена сумма возвращаемого налога на доходы физических лиц.

Способ 2. Получение имущественного налогового вычета в течение всего года при обращении к работодателю, предварительно подтвердив это право в налоговой инспекции

Для этого налогоплательщику необходимо:

- Подготовить копии документов, подтверждающих право на получение имущественного налогового вычета (в соотв. с п.3, 4 способа 1).

- Написать и предоставить в налоговую инспекцию по месту жительства заявление на получение уведомления о праве на имущественный налоговый вычет с приложением копий документов, подтверждающих это право.

- По истечении 30 дней получить в налоговой инспекции уведомление о праве на имущественный налоговый вычет и предоставить его работодателю, которое будет являться основанием для не удержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

- При подаче в налоговую инспекцию копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Если имущественный налоговый вычет полностью не использован налогоплательщиком в текущем году, то его остаток переносится на последующие годы до полного его использования.

Наиболее удобный способ получения имущественного налогового вычета – по окончании календарного года в налоговой инспекции за весь год сразу.

В том случае, если вы уже обращались за получением вычета и у вас осталась небольшая сумма, подлежащая к возврату, вы можете, не дожидаясь окончания года, получить имущественный налоговый вычет через своего работодателя.

В любых правилах бывают исключения

Внимание! Имущественный налоговый вычет на сумму расходов на приобретение (строительство) жилья не применяется в следующих случаях:

- Если оплата строительства (приобретения) жилья произведена за счёт средств работодателей или иных лиц, средств материнского (семейного) капитала, а также за счёт бюджетных средств.

- Если сделка купли-продажи совершается между физическими лицами, являющимися взаимозависимым (т. е. сделки с супругом, родителями (усыновителями), детьми (в т. ч. усыновлёнными), полнородными и неполнородными братьями и сёстрами, опекуном, попечителем, подопечным).

На заметку:

- При подаче в налоговую инспекцию копий документов, подтверждающих право на имущественный налоговый вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

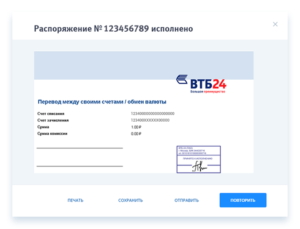

- При заполнении заявления на возврат имущественного налогового вычета, необходимо будет указать счёт, на который вам будет перечислена причитающаяся сумма денежных средств. Распечатайте заранее из ВТБ-Онлайн (раздел «Счета и карты») реквизиты вашего счёта.

- После подачи полного пакета документов в налоговую инспекцию уточните номер телефона, по которому в дальнейшем вы сможете получать информацию о ходе рассмотрения вашего заявления на имущественный налоговый вычет.

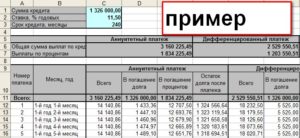

Пример расчёта имущественного налогового вычета

- Вы приобрели квартиру стоимостью 6 млн руб., из которых 2,5 млн руб. оплачено за счёт ипотечного кредита, предоставленного на срок 10 лет. Допустим, общая сумма начисленных процентов за весь срок пользования кредитом составляет 2 175 240 руб.

- Доход физического лица за 2014 год составил 800 тыс. руб.

- Ставка НДФЛ равна 13%.

Максимальная сумма расходов на приобретение квартиры, с которой будет произведен имущественный налоговый вычет, – 2 млн руб. Максимальная сумма расходов по уплате процентов за кредит, с которой будет произведён имущественный налоговый вычет – 3 млн руб.

Общая сумма налогового вычета составит: (2 000 000 + 2 175 240)* 13% = 542 781 руб., из них 260 тыс. руб. (2 млн руб.*13%) с суммы фактических расходов на приобретение квартиры, 282 781 руб. (2 175 240 руб.* 13%) с суммы фактически уплаченных процентов по кредиту.

При этом необходимо учитывать, что имущественный налоговый вычет с суммы фактически уплаченных процентов нужно будет получать в течение всего срока кредита, т. е.

10 лет, так как имущественный налоговый вычет с суммы фактически уплаченных процентов по кредиту предоставляется по мере их уплаты банку (за истекший период пользования кредитом). Для этого необходимо каждый год подавать полный комплект документов в налоговую инспекцию.Платёжные документы по кредиту, подтверждающие уплату процентов, должны быть выписаны только на того человека, который оформил на себя имущественный налоговый вычет.

Сумма удержанного НДФЛ за 2014 год = 104 тыс. руб. (800 тыс. руб. (доход)*13%) , что меньше причитающейся общей суммы имущественного налогового вычета (542 781 руб.). В таком случае остаток суммы переносится на последующие годы до полной её выплаты.

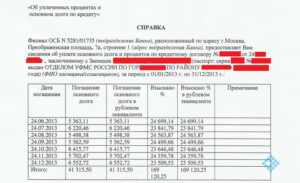

Справка из банка для возврата налога по ипотеке

Реализованный в полном объёме возврат НДФЛ, исключает возможность повторного использования возврата вычета, при дальнейшем приобретении недвижимости. Чтобы вернуть вычет от уплаченных по кредиту процентов, в налоговую требуется предоставить справку из банка.

Что представляет собой этот документ и как заполняется, рассмотрим на примере справки из банка ВТБ 24 об уплаченных процентах по ипотеке. Получить справку можно на руки, обратившись лично в отделение банка с паспортом. В «шапке» документа будут указаны ФИО заёмщика и данные документа, удостоверяющего личность.

Чуть ниже указывается дата и регистрационный номер бланка.

Какие документы нужны на налоговые вычеты по ипотеке

Дело в том, что на него могут претендовать только лица, которые уплачивают НДФЛ 13%. Поэтому заполнение декларации обязательно. 2 Необходимо составить два вида заявлений в произвольной форме — заявление на предоставление налогового вычета и на возврат средств в рамках вычета.

Важно В последнем нужно указать реквизиты, по которым будет перечисляться средства. Часто требуется приложить в подтверждение выписку из вашего лицевого счета, который указан для возврата средств.

3

Нередко ипотека оформляется в совместную собственность супругов. При таком варианте в налоговую необходимо будет предоставить копию свидетельства о браке и соглашение о договоренности сторон о распределении имущественного вычета.

4

Документы для возврата налога по ипотеке

ИФНС;

- заявление о возврате вычета за выплаченные проценты по ипотеке;

- справка из финансового учреждения, выдавшего кредит о сумме выплаченных процентов по договору;

- свидетельство о праве собственности (выписка из ЕГРП со 02.01.2017), либо акт приёма-передачи имущества при покупке в строящемся объекте;

- ксерокопии платёжных документов (для налоговой компенсации по ипотеке), подтверждающих внесение средств, в счёт выплаты по кредиту;

- ксерокопии платёжных документов, подтверждающих факт оплаты жилья для вычета по ипотеке.

- банковская выписка с указанием реквизитов и номера счёта (для перечисления средств).

При приобретении недвижимости в ипотеку, есть возможность получения компенсации не только по процентам, но и по иным расходам: на приобретение имущества, отделочные и строительные материалы, оплату работ и услуг.

Документы для возврата налога

К сожалению, без этой расписки налоговая инспекция откажет в оформлении вычета. Поэтому покупателям придется найти продавцов, чтоб они написали расписку от руки и задним числом (на дату, когда сумма была предана).

Иного выхода нет.

При безналичном перечислении денег от счета покупателя к счету продавца (также через аккредитив) потребуется не расписка, а банковская выписка (оригинал).

Часто случается, что оплата продавцу производилась с банковского счета только одного из покупателей (собственников), хотя все покупатели понесли расходы на покупку.

Поэтому, чтобы другие собственники могли получить вычет, им нужно написать собственноручно в простой и свободной форме доверенность на передачу их части денег тому покупателю, с банковского счета которого производилась передача денег продавцу.

Как получить справку о выплаченных процентах по ипотеки?

Также и с заявлением о распределении — если квартира куплена до января 2014 года, то его нужно подать обязательно, даже если супруги делят вычет по умолчанию 50 на 50. Если после января 2014 года, то заявление обязательно, только когда квартира куплена более чем за 4 млн.руб.

Если цена покупки ниже 4 млн.руб., то заявление необязательно. Скачать заявление

- Если в собственниках есть несовершеннолетний ребенок, то родители могут распределить его часть налогового вычета в свою пользу в любой пропорции на двоих или одного из них (п.6 ст. 220 НК РФ). Вычет же по ипотечным процентам распределить нельзя. Документы для этого:

- Свидетельство о рождении, если ребенку до 14 лет, или паспорт, если от 14 до 18 лет. Нужны оригиналы и копии;

- Заявление о распределении части вычета (оригинал).

Вычет при ипотеке

Такой документ нужен, если Вы пользуетесь правом получать вычет за прошлые периоды, заполняя декларацию за годы до года оформления жилья. Пенсионеры в отличие от других имеют право получать вычет за годы до года наступления права на вычет.

В случае решения суда 16. Если свидетельство о регистрации права на жилье выдано по решению суда и у Вас не инвестирование в строящуюся квартиру, то нужно приложить решение суда (копию).

В случае инвестирования в строящуюся квартиру важен акт передачи квартиры, а не свидетельство о регистрации права, поэтому даже если свидетельство о регистрации права выдано по решению суда, решение суда прикладывать не нужно.

В случае подачи документов за другого человека 17. Доверенность (копия). Как подготовить и заверить документы Декларация 3-НДФЛ и заявление подаются в оригинале.

Документы для возврата налога по ипотеке 2018

Вычет по ипотечным процентам начинают оформлять после получения основного вычета, а точнее в год получения остатка основного вычета.

Если Вы решили подать на вычет впервые, то начните с оформления основного имущественного вычета.Статья: Как оформить основной имущественный вычет.

Если Ваших доходов достаточно для получения основного вычета, то Вы уже можете начать получать налоговый вычет по ипотечным процентам. Что нужно сделать:

- Необходимо взять в банке справку о фактически уплаченных процентах.Если Вы подаете на вычет по ипотечным процентам впервые, то справку в банке нужно запросить за период с начала кредитования по конец прошедшего года.

Но есть и такие банки, которые выдают ее бесплатно, но нужно ждать примерно месяц. Если хотите получить быстрее, нужно заплатить. Цена зависит от политики банка.

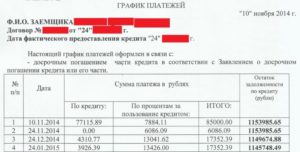

- График погашения кредита (оригинал и копия); Обычно данный график входит в ипотечный договор, или идет отдельным документом.

- Документы, которые подтверждают ежемесячную оплату ипотеки за год или несколько лет (оригиналы и копии); Обычно это чеки, квитанции или банковские выписки. По закону достаточно справки об уплаченных процентах, и данные документы необязательны. Но налоговые инспекторы все равно обязательно их потребуют.

Prozhivem.com≫≫≫Документы для получения налогового вычета при покупке квартиры по ипотеке Статья обновлена: 2 апреля 2018 г. Ниже мы перечислили подробный перечень документов для оформления имущественного налогового вычета (возврата НДФЛ), которые нужно подать в налоговую инспекцию.

Перечень актуален на 2018 год. Также подробно написано где и как эти документы получить. Напоминаем, что вычет выплачивают собственнику каждый год.

Сумма части вычета равна ежегодной сумме уплаченных НДФЛ с зарплат/доходов собственника. Поэтому и документы на возврат вычета нужно подавать каждый год. Каждый собственник подает свой пакет документов.

Полагается налоговый вычет и вычет по ипотечным процентам После покупки квартиры в ипотеку можно рассчитывать на 2 вычета – налоговый вычет (по расходам на покупку) и вычет по ипотеке (с расходов на уплату ипотечных процентов).Внимание Заявление (его также иногда называют «Соглашение») о распределении вычета (оригинал), если стоимость жилья менее 4 млн рублей.

Не требуется ни нотариальное заверение этого документа, ни присутствие при подаче этого документа второго собственника (собственника, который не подает декларацию).

Вот здесь можно скачать образец заявления для ситуации без вычета по процентам по ипотеке, а здесь для ситуации с вычетом по процентам по ипотеке. Примечание. По старым правилам (если право на вычет у Вас наступило до 2014 года) такое соглашение обязательно делается в случае общей совместной собственности.

По новым правилам (если право на вычет у Вас наступило с 2014 года, включая 2014 год) такое соглашение, как правило, делается, только если стоимость жилья менее 4 млн рублей.

Вам понадобится

- — декларация 3-НДФЛ;

- — заявления на предоставление вычета и на перечисление возврата налога;

- — копи свидетельства о браке;

- — заявление о распределении вычета между супругами;

- — справка 2-НДФЛ;

- — копия паспорта;

- — документы, подтверждающие собственность на недвижимость;

- — копия ипотечного договора с банком с графиком платежей;

- — документы, подтверждающие оплату стоимости недвижимости и ипотечных платежей;

- — справка из банка о сумме уплаченных процентов и платежей по основному долгу.

Инструкция 1 Для получения налоговых вычетов потребуется собрать установленный пакет документов и предоставить его в налоговую. Первоначально необходимо заполнить декларацию по форме 3-НДФЛ за тот период, за который будет оформляться вычет.

- Если сумма полученного кредита превышает стоимость купленной недвижимости, то вычет с расходов на уплату ипотечных процентов будет получен не со всей суммы. Размер вычета будет рассчитан, исходя из расходов на покупку недвижимости в общей сумме кредита.Согласно Письму Минфина РФ от 22 августа 2014 г. №03-04-05/42128.

- Можно ли получить вычет с кредита? При покупке недвижимости в ипотеку, собственник имеет право как на основной имущественный вычет (13% от стоимости жилья по договору, но не более 260 тыс. рублей), так и на вычет с расходов на уплату процентов по кредиту (13% от данных расходов). Вычет с расходов на погашение кредита получить нельзя, а вот с расходов на погашение процентов по кредиту — можно, но есть ряд условий:

- не с каждого кредита можно получить вычет. Он должен быть целевым (взят и фактически израсходован на строительство или приобретение жилья).

Втб 24 справка о выплаченных процентах по ипотеке

07.04.

2018

- декларация по форме 3-НДФЛ;

- справка с официального места работы (2-НДФЛ) за каждый рабочий год;

- ксерокопия паспорта гражданина РФ;

- ксерокопия кредитного соглашения с графиком платежей;

- ксерокопия договора купли-продажи;

- заявление на возврат налога на имя начальника ИФНС;

- заявление о возврате вычета за выплаченные проценты по ипотеке;

- справка из финансового учреждения, выдавшего кредит о сумме выплаченных процентов по договору;

- свидетельство о праве собственности (выписка из ЕГРП со 02.01.2019), либо акт приёма-передачи имущества при покупке в строящемся объекте;

- ксерокопии платёжных документов (для налоговой компенсации по ипотеке), подтверждающих внесение средств, в счёт выплаты по кредиту;

- ксерокопии платёжных документов, подтверждающих факт оплаты жилья для вычета по ипотеке.

- банковская выписка с указанием реквизитов и номера счёта (для перечисления средств).

В соответствии с действующими правилами каждый гражданин, покупая жилье в кредит, может рассчитывать в дальнейшем на возврат определенного процента с уплаченной суммы. Производится данная процедура через налоговую службу, но и в банк, в который предоставил ссуду, тоже нужно будет обратиться – для получения документального подтверждения выплаты всей указанной в договоре ипотеки суммы. Разобраться, на основании чего производится возврат денег, поможет образец справки о выплаченных процентах по ипотеке ВТБ 24.

Имущественный налоговый вычет предоставляется в размере фактических расходов на приобретение (строительство) жилья, но не превышающих 2 млн руб. (т.е. вы сможете вернуть себе уплаченный/не платить в будущем НДФЛ на сумму мах. 260 тыс. руб. (2 млн руб. * 13%).

А в случае приобретения (строительства) жилья в кредит (ипотека) — также в сумме уплаченных процентов за пользование ипотечным кредитом, но не более 3 млн руб. (т. е. вы сможете также вернуть себе уплаченный/не платить в будущем НДФЛ на сумму мах. 390 тыс. руб.).

Как получить справку о выплаченных процентах по ипотеки

Все физлица, у которых взимается подоходный налог с зарплаты, после покупки недвижимости могут уменьшить размер налогооблагаемой базы. Уменьшить размер выплачиваемого подоходного дохода можно и в том случае, если покупка недвижимости была произведена с помощью ипотеки или других займов.

Справка об уплаченных процентах

Хочу спросить, почему сотрудники банка обманывают по поводу стоимости справки? Я пришел получить справку об уплаченных процентах по ипотеке, на что сотрудник банка мне сказал: «А вы знаете что справка платная, 500 рублей». На что я ответил: «как дорого, а в Сбербанке бесплатно», в ответ она просто улыбнулась. Справку я оплатил на месте и пошел ждать 3 рабочих дня.

Налоговый вычет по ипотеке в банке ВТБ

- Взять в отделении ВТБ справку о процентах, которые были выплачены банку (срок давности документа не должен быть больше месяца).

- Заполнить декларацию 3-НДФЛ, что должно быть сделано на основании полученного документа.

- Собрать необходимые документы и подать их в налоговую.

Справка в налоговую службу о выплате процентов по ипотеке

- Декларация. Поскольку любая налоговая компенсация подразумевает возврат физическому лицу определенной части подоходного налога, который был изъят с его доходов в государственный бюджет, то в первую очередь необходимо удостоверить налогового агента в том, что НДФЛ действительно был выплачен.

Как правило, это делается с помощью отчетной декларации, составленной на бланке 3-НДФЛ;

- Копия паспорта. Налогоплательщик должен не забыть сделать копию определенных страниц паспорта, заверить их, а после этого включить в пакет документов.

В том случае, если у физического лица отсутствует паспорт, то нужно сделать копии взаимно заменяющего документа;

- Справка с работы. Как известно, заработная плата считается основным источником дохода физических лиц.

В связи с этим налоговая инспекция требует документ, подтверждающий снятие с зарплаты претендента на имущественный вычет НДФЛ;

- Заявление.

Для того чтобы поставить в известность налоговую службу о том, что физическое лицо хочет получить компенсацию за расходы, связанные с оплатой процентных ипотечных выплат, нужно изложить соответствующую просьбу в таком документе, как заявление;

- Договор с банком.

Чтобы удостоверить налогового агента в том, что долг был выплачен в полной мере и в назначенный срок, необходимо прикрепить ко всей остальной документации договор, в котором отображены условия предоставления ипотеки;

- Квитанции.

После каждой выплаты, внесенной заемщиком, ему выдается квитанция, которая свидетельствует о данном факте и служит его документальным подтверждением. Если же у налогоплательщика по какой-либо причине не сохранились квитанции подобного рода, он может обратиться в банк, который выдал ему кредит, и запросить выписку по своему счету;

- График выплат. Поскольку налоговый вычет начисляется за определенный период времени, то физическому лицу понадобится документ, вмещающий в себя информацию, с датами оплаты ним первого и последнего взноса по ипотечным процентам.

Как проходит получение справки об уплаченных процентах по ипотеке в Сбербанке

Получить от налоговой отказ можно в том случае, если документы, поданные вами ранее, содержат недостоверную информацию. Поэтому при их составлении или получении от соответствующих органов внимательно просматривайте данные. Тоже касается и справки о процентах. Их суммы должны совпадать с суммами графика выплат по кредиту.

Как получить имущественный вычет по ипотеке

Получать имущественный вычет так зачастую удобнее. Во-первых, не нужно ждать конца финансового года, а можно начать получать компенсацию уже со следующего после покупки квартиры месяца. Во-вторых, не нужно открывать никаких дополнительных счетов, работодатель просто перестает удерживать с работника подоходный налог.

Что такое ипотека по справке по форме банка и какие документы нужны для оформления

Ипотека без справок совсем не означает, что банки принимают заявки от безработных граждан или лиц с нерегулярными доходами. Данные программы так или иначе подразумевают дальнейшую проверку размера заработной платы потенциального клиента и его места работы.

Втб 24 справка о выплаченных процентах по ипотеке Ссылка на основную публикацию

Справка от Сбербанка о выплаченных процентах по ипотеке: зачем нужна, стоимость и порядок получения

Справка о выплаченных в рамках погашения ипотечного кредита процентах — это документ, составляемый по форме банка на основании требования клиента. Он содержит сведения о произведенных платежах и подлежит предъявлению по месту требования.

Пример справки о выплаченных процентах.

Зачем нужна справка о выплаченных процентах

Цель востребования у кредитора справки о процентах, выплаченных за пользование ипотечным займом, — получение вычета по НДФЛ.

Российское законодательство дает человеку, приобретшему жилье в кредит, возможность компенсировать часть расходов за счет возврата подоходного налога.

Воспользоваться этим правом может только тот, кто отдает 13% от своего заработка государству. ИП, официально безработным гражданам или пенсионерам это недоступно.

Соответствующий закон регламентирует максимальную сумму выплаты. В части компенсации уплаченных процентов она составляет 390 тыс. руб. Также его положения устанавливают то, что возместить можно только фактические затраты. Для того чтобы подтвердить их величину в налоговой, и требуется справка из банка.

Получать ее и подавать заявление на вычет рекомендуется каждый год. Это связано с тем, что нельзя вернуть из бюджета сумму, превышающую ту, что была уплачена в качестве налога. Кроме того, законодательно ограничен срок возмещения. Компенсировать НДФЛ можно только за последние 3 года.

Как получить в Сбербанке

Главное правило получения справки о выплаченных процентах по ипотеке в Сбербанке — личный визит. Заказать этот документ по телефону или через оператора чата не получится.

Если заемщик не может явиться за документом лично, существует возможность действовать через представителя. Для этого потребуется оформить на него доверенность.

Какие документы понадобятся

При визите в банк нужно взять с собой:

- паспорт заемщика;

- кредитный договор;

- заявление о выдаче справки (если возникают затруднения с составлением, можно заполнить его на месте с помощью сотрудника отделения).

В заявлении указываются следующие сведения:

- ФИО и паспортные данные;

- информация о действующем договоре (номер и дата заключения);

- период, который должен охватывать документ.

Сроки изготовления и стоимость

Формальный срок рассмотрения запроса и формирования отчета — 3 дня с момента его подачи. На практике бумагу можно получить быстрее. В большинстве отделений Сбербанка ее приготовят за 1 день.

Оформление и выдача этой справки производятся бесплатно.

Те, кто хочет сэкономить время, могут за плату заказать полный комплекс услуг по получению вычета. Его сотрудник сделает все необходимые для этого шаги за клиента:

- заполнит форму 3-НДФЛ;

- соберет комплект остальных документов;

- подаст сведения в налоговую службу;

- составит заявление о перечислении излишне уплаченной суммы на счет клиента.

В других кредитных организациях сроки получения могут отличаться. Также за выдачу документа может взиматься плата.

Образец справки Сбербанка

Во всех отделениях Сбербанка справка выдается по единому образцу. Документ состоит из 3 смысловых частей. Первый раздел — это базовые сведения. Он содержит:

- Идентификацию заемщика. В нее входят ФИО, серия и номер паспорта, адрес.

- Сведения о параметрах кредита и действующем договоре.

- Описание залогового объекта.

Второй раздел имеет табличную форму, в которой содержится финансовая информация:

- дата поступления платежей;

- сумма, зачисленная в счет погашения тела займа (для каждого взноса);

- сумма, потраченная на то, чтобы оплатить процентную часть долга (для каждого взноса);

- итоговая величина выплат за год.

Если ипотечный кредит выдан в валюте другой страны, в справке указывается 2 значения. Перевод суммы в рубли осуществляется по курсу ЦБ на день уплаты взноса.

Третий раздел служит для подтверждения подлинности документа и представленной в нем информации. Он содержит:

- ФИО ответственного за составление справки сотрудника банка;

- подпись уполномоченного лица;

- печать организации.

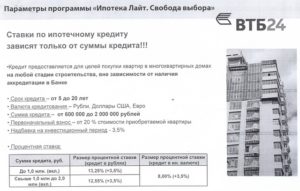

Особенности получения справки в ВТБ 24

Процедура получения справки об уплаченных процентах в ВТБ 24 проходит так же, как и в Сбербанке. Максимальный срок ожидания идентичен и составляет 3 дня. Существенное отличие в том, что в этой кредитной организации за оказание услуги по подготовке такого документа взимается оплата. Она составляет:

- 2 тыс. руб. в Москве, Санкт-Петербурге и прилегающих к этим городам областях;

- 1 тыс. руб. в остальных регионах России.

Шаблон, по которому составляется справка о процентах по ипотеке в ВТБ 24, аналогичен с бланком, используемым Сбербанком. Он содержит ту же информацию о заемщике и совершаемых им платежах.

Справка для ипотеки по форме банка в втб 24 образец — Ипотека и Страхование

При желании, гражданин Российской Федерации может оформить в банке ВТБ ипотеку, при этом, ему в обязательном порядке нужно будет иметь в наличии документ, подтверждающий достаточный уровень платежеспособности. Да, речь идет про справку о доходах по форме НДФЛ-2.

Но, иногда так случается, что предоставить финансовой структуре ВТБ такой документ, возможности у потенциального заемщика нет.

В таких случаях, в виде «спасательного круга» выступает справка для ВТБ по форме банка, для ипотеки в 2018 году такая справка вполне подойдет, особенно, если в ней будет говориться о неплохом материальном положении клиента.

Зачем и где взять справку

Процесс по оформлению ипотечного займа всегда включал в себя процедуру по анализу сотрудниками банка материального положения заемщика. В принципе, в этом ничего такого нет, ведь никакая из финансовых структур РФ не будет рисковать, выдавая столь солидную ссуду гражданину, заработная плата которого равна отметке, к примеру, в 15 тысяч рублей.

Зачастую от граждан требуют принести в банк справку о доходах по форме НДФЛ-2. Она способна раскрыть как уровень ежемесячного дохода с вычетом всех налогов, так и всевозможные источники дохода, в том числе – дополнительные.

Но, часто, россияне получают неплохой доход, работая неофициально или по трудовому договору подряда. В таких случаях, единственной возможностью взять ипотечный кредит, является предоставление справки о доходах по форме банка, которую в свою очередь, можно взять и заполнить непосредственно у сотрудника ВТБ по работе с физическими лицами.

Пошаговый процесс заполнения

Первое, что должен сделать потенциальный заемщик, желающий получить ипотеку, это посетить ближайшее отделение финансового учреждения, обратиться к сотруднику по работе с физическими лицами, рассказать ему о своих намерениях и про невозможность предоставить справку по форме НДФЛ-2. После этого, кредитный менеджер ВТБ выдаст пришедшему в офис гражданину бланк справки по форме банка, который нужно будет очень внимательно и достоверно заполнить (заполнять данный документ согласно образцу должен работодатель, а не заемщик).

Образец справки по форме банка для получения кредита в Банке ВТБ

- Полное наименование фирмы-работодателя (если это частный предприниматель, нужно будет указать его фамилию, имя и отчество);

- При регистрации предприятия-работодателя (ИП), в соответствующих органах, ему в обязательном порядке должны присвоить такие данные, которые нужно будет также указать:

- ОКПО;

- Идентификационный налоговый номер (если работодатель – юридическое лицо, данное поле необходимо пропустить, то есть оставить пустым).

- Адрес, по которому находится компания, в которой работает заемщик:

- юридический адрес, который прописан в официальных документах;

- фактический адрес, если он не совпадает с юридическим адресом (такое бывает, если место работы гражданина – филиал какого-то крупного предприятия).

- Контактные данные предприятия.

Выше была указана информация, которую справка по форме банка должна включать в себя в обязательном порядке. Но, это лишь то, что касается работодателя непосредственно, теперь, стоит очертить спектр вопросов, которые также должны быть раскрыты в данном документе, они касаются самого заемщика.

- Полное наименование должности, которую занимает гражданин (данные должны с точностью совпадать с записями в трудовой книжке);

- Дата, которой датировано начало работы заемщика на данном предприятии;

- Уровень заработной платы с вычетом всех налогов (указывается в рублевой валюте).

Главное, чтобы данный документ был заверен двумя людьми: главным бухгалтером компании, в которой работает потенциальный должник и руководителем фирмы непосредственно.