Максимальный срок потребительского кредита

Максимальный срок потребительского кредита и варианты его увеличения

Большинство клиентов банковских учреждений пользуются традиционными сервисами, такими как безналичные платежи и обслуживание банковских карт. Но иногда финансовая состоятельность клиентов вынуждает их обратиться в банк за потребительским кредитом.

Большинство финансовых учреждений охотно выдают такие займы потому, что по ним устанавливается высокий процент, и срок выдачи средств обычно не сильно большой. Чаще всего такой заем выдается сроком на 1 или 2 года.

Максимальный срок потребительского кредита – составляет 10 лет, но его могут получить только те клиенты, которые к моменту окончательной выплаты не достигнут пенсионного возраста. Самыми популярными считаются программы, в которых средства выдаются на 3-5 лет.

За это время у заемщика появляется реальная возможность исправить свое материальное положение, а также без нагрузки на собственный бюджет выплатить взятые в долг средства.

Цели долгосрочного потребительского кредита

Далеко не все банки соглашаются выдавать заем на длительный срок. В случае с краткосрочным займом обычно достаточно наличия положительной истории в любом финансовом учреждении.

Об этом мы уже говорили в статье «Получение займа на полгода».

Долгосрочный долг подразумевает под собой наличие хотя бы одного поручителя или залогового имущества.

Этим залогом не может стать покупаемый товар, на который гражданину потребовался заем.

Чаще всего долгосрочно клиентам нужны финансы на образование. Если речь идет о профессиональном, профильном образовании, то на его получение может потребоваться 6-7 лет.

Банки охотно выдают средства на подобные цели, так как профильный специалист, скорее всего, после окончания учебы будет обеспечен стабильной работой с достойной оплатой.И выплачивать останется не так много.цели потребительского кредита

В случае, если цель получения денег не так очевидна, то в банке могут потребовать предоставить в залог недвижимость (читайте о том, как происходит оформление кредита под залог дома). При соглашении заемщика специалисты банка не интересуются дальнейшей судьбой денег, так как при невозврате будет составлен иск в суд.

После решения суда исполнительные приставы арестуют квартиру и продадут ее. Вряд ли найдется заемщик, который будет рисковать собственной недвижимостью, и решит не выплачивать потребительский кредит.

Чаще всего на такой шаг решаются люди, которые оказались в сложных жизненных обстоятельствах, например, если необходима дорогостоящая операция.

Размер потребительского кредита

Банки не ограничивают размер потребительского займа и устанавливают по нему выгодные проценты. Сбербанк предлагает своим клиентам 7,06% годовых. Если речь идет о рефинансировании, то ставка может колебаться от 12,9% до 21,9% годовых.

Обычно минимальная сумма кредита ограничивается стоимостью покупки, на которую она берется. Самыми популярными считаются займы от 15 000 рублей (в Москве от 45 000 рублей). Получить такую сумму может клиент, достигший 18-летнего возраста, не имеющий проблемной истории.

В случае с мужчинами, молодой человек не должен быть допризывного возраста.

При наличии полного пакета документов, сроки принятия решения обычно составляют не более нескольких часов.

Если же у сотрудников аналитического отдела, которые принимают решение о выдаче кредита, остаются вопросы, заемщика могут попросить предоставить дополнительные документы.

Например, могут потребоваться копия трудовой книжки или справка из налоговой о доходах за последние полгода.

Чем крупнее сумма займа, которую рассчитывает получить заемщик, тем больший пакет документов вправе потребовать банк.

Везде существуют исключения, узнайте об этом в статье «Кредит без залога на 5 млн и 10 лет».размер кредита

Максимальный срок и его увеличение

Существует два варианта – рефинансирование (перезаключение с банком договора на более выгодных условиях) и продление максимального срока кредита (таким образом уменьшается ежемесячный платеж, и заемщику легче его гасить). Для того, чтобы заключить с банком договор о рефинансировании достаточно предоставить доказательства временной неплатежеспособности, например, справку об увольнении, или выписку из бухгалтерии об уменьшении зарплаты.

Договор рефинансирования подписать с банком сложнее (читайте больше о том, как оформить рефинансирование кредита), чем договориться об увеличении максимального срока кредитования.

Чаще всего банкам не выгодно менять условия, согласно которым заемщик уже платит. А вот максимальный срок является взаимовыгодным для обеих сторон. Банк продолжает получать прибыль, а заемщик в месяц платит меньше.

Обычно в банке соглашаются увеличить максимальный срок выплат на 1-3 года.

Если кредит был краткосрочным, то продлить выплаты вдвое не получится, скорее всего банк согласится продлить кредит на 6 месяцев. Если же кредит был на 7-10 лет, то можно рассчитывать на отсрочку на 2-3 года. При этом, необходимо учитывать, что за это время банку будет выплачено больше процентов, и необходимо оценивать такое решение с точки зрения финансовой выгоды.увеличение срока кредита

Возможные причины отказа в выдаче потребительского кредита

Большинство заемщиков получают одобрение Сбербанка или другой финансовой организации, если предоставляют полный пакет документов и сообщают в анкете правдивые сведения.

Но существуют случаи, в которых банк отказывает в предоставлении кредита:

- неполный пакет документов;

- отсутствие в паспорте фотографии;

- подозрение на мошенничество с документами;

- предоставление неправдивых сведений;

- очевидные несоответствия в заполненной анкете;

- наличие отрицательной истории займов в Сбербанке или любом другом финансовом учреждении (читайте также , как происходит получение займа без кредитной истории).

Если же документы оформлены должным образом, и заемщик соответствует требованиям, выдвигаемым банком, то решение о предоставлении необходимой суммы принимается очень быстро.

В таком случае клиент вправе рассчитывать на максимальную сумму. Далее средства переводятся на безналичную карточку заемщика в течении 30 дней с момента одобрения заявки по кредиту.

Финансовые обязательства заемщика перед банком наступают после фактического получения денег на карточку, а не после одобрения решения о выдаче. До момента начисления суммы заемщик вправе обратиться в банк и аннулировать свое заявление.

Максимальный срок кредита в Сбербанке

Максимальный срок любого кредита в Сбербанке обусловлен действующими на момент обращения стандартными условиями кредитования.

Одобрение подразумевает оценку материального состояния обратившегося и его просьбу относительно параметров и порядка выплат.

При возникновении у клиента финансовых затруднений предлагается проведение дополнительных банковских процедур, сдвигающих конечную дату выплат.

Сроки кредитования зависят от целей займа

Под основными категориями кредитов, получаемых по паспорту гражданина России, подразумеваются ипотечные продукты, целевые и нецелевые потребительские кредиты (с залогом и без), а также кредитные карты. Все вариации имеют различные требования к заемщикам и предоставляемым документам и характеризуются отличающимися условиями кредитования.

Максимальные границы кредитов:

- потребительский: 3 месяца — 7 лет;

- нецелевой под залог недвижимости (альтернатива ипотеки): 1 год — 20 лет;

- военная ипотека: 1 год — 20 лет;

- заем на развитие личного хозяйства: 3 месяца — 5 лет.

Кредиты, которые предоставляются на максимальный срок от 1 года до 30 лет:

- ипотечный заем на вторичную недвижимость или новостройку;

- ипотека с господдержкой отдельным социальным категориям граждан;

- ссуда на строительство жилого дома;

- покупка загородного дома;

- покупка гаража или парковочного места.

Что касается займа по кредитке, то здесь все сложнее. Максимальные сроки льготного пользования денежными средствами (без начисления процентов за предоставление займа) составляют 50 дней. Продлить этот беспроцентный порог невозможно. Далее начисляются проценты. Поскольку они выше, чем у других задолженностей, то временный простой по оплатам невыгоден неплательщику.

Задерживать оплату не рекомендуется, потому что займодатель может списать задолженность с других открытых в Сбербанке счетов и дебетовых носителей. Кредитка выгодна при быстром возврате задолженности. Продолжительный период времени для пользования кредитом и максимальные суммы по нему следует рассматривать в альтернативных вариантах.

Продление срока кредитования

Определение периода кредитования на этапе обсуждения со Сбербанком этого вопроса предполагает оптимальные условия для обеих сторон договора. Банк при одобрении желаемого клиентом периода исходит из анализа его доходов, содержащихся на банковских счетах или отражающихся в представленной документации. Учитывается и возраст заемщика.

В вопросе рассмотрения и выдачи кредитов возрастной ценз имеет минимальную и максимальную границу. В момент предоставления клиенту должно быть не менее 18 лет. Максимальный же возраст клиента по некоторым ипотечным продуктам составляет 70 лет, что гораздо выше, чем у других кредиторов.

Если человек обратился с заявкой в 50 лет, то максимальным временным запасом для возврата денежных средств в его случае будет период в 20 лет. Именно в 70 лет должны быть завершены все клиентские долговые обязанности.Что касается максимального возрастного запаса и наличия финансовых сложностей, внезапно возникших в жизни у заемщика, то в данном случае предполагается проведение следующих процедур: рефинансирование и реструктуризация. Они возможны при подаче заявления. По рассмотрению заявки кредитодатель может дать как положительный, так и отрицательный ответ.

Как увеличить максимальный срок кредитования

Срок рефинансирования в Сбербанке составляет 7 лет. Целый период выплат по новому договору кредитования не должен превышать суммарную цифру в 30 лет. При увеличении общего периода размер ежемесячного платежа уменьшается. Под рефинансирование попадают как кредиты одного, так и разных банков (до 5 шт.).

Под рефинансирование попадают кредиты Сбербанка:

- потребительский;

- автокредит.

Кредиты других банков:

- потребительский;

- ипотечный;

- кредитные карты;

- дебетовые карты с овердрафтом;

- автокредит.

Что касается сроков действия кредитов для их возможного соединения в одну задолженность, то они должны отвечать следующим параметрам: обоюдные обязанности по договору о кредитовании должны вступить в силу 180 и более дней назад, до момента их окончания должно оставаться еще как минимум 90 дней.

Если у гражданина имеется один кредит, договорные условия по которому он желает изменить, то проводится процедура реструктуризации. В одном из возможных ее вариантов также предлагается увеличить общий период кредитования для снижения уровня ежемесячных выплат. Этот способ не распространяется только на кредитки.

Сбербанк готов в большинстве случае рефинансировать чужие долги, привлекая к себе таким способом больше активов. Реструктуризация проводится сложнее и предполагает предоставление доказательств о невозможности продолжения прежних выплат. К таковым относятся: призыв в армию, нахождение в отпуске по уходу за ребенком, потеря работы или работоспособности.

Чтобы отодвинуть последнюю дату по платежам рассмотренными способами, следует подать заявку при помощи Банка онлайн или в отделении. При одобрении заявки вас пригласят для подписания первичных документов и дополнительных соглашений. В случае с рефинансированием учреждение самостоятельно погасит вашу задолженность, открыв долговой счет в своей системе.

Максимальная сумма потребительского кредита в Сбербанке

Максимальный денежный порог заемных средств, одобряемый на обычный потребительский кредит, составляет 5 млн руб. При этом предлагается два возможных срока кредитования (от 3 до 60 и от 61 до 84 месяцев) с тремя вариантами заемных сумм: до 300 тыс.руб., от 300 и до 1 млн руб., от 1 до 5 млн руб.

Это стандартные условия для обычных или привилегированных клиентов (например, зарплатников Сбербанка). Они неизменны на момент заключения договора. Менять можно лишь следующие условия: процентные ставки и размер ежемесячных платежей, состоящих из суммы задолженности и процента сверху).

Как рассчитать сумму кредита по зарплате

Производить необходимые расчеты относительно условий кредитования можно в специальных кредитных калькуляторах. В онлайн-доступе находится множество расчетных сервисов. Альтернативой выступает личное обращение к персоналу кредитного отдела Сбербанка России для наглядного расчета.

Параметры для калькулятора:

- необходимая сумма;

- предполагаемая продолжительность пользования кредитом;

- размер процентной ставки.

Зная эти сведения, несложно рассчитать уровень ежемесячного платежа. Если сервис достаточно удобен, то, варьируя сумму и срок, можно подобрать их приемлемый размер. Это необходимо сделать не только для самостоятельной оценки финансовой нагрузки, но и предварительного вывода об одобрении Сбербанком кредита или отказа в выдаче.

По общему правилу долговая нагрузка не должна превышать 50% от обобщенного показателя налогооблагаемого дохода. Если показатели изменяются в процессе пользования кредитом и превышают положенные 50%, то нужно продолжать выплачивать назначенные платежи или изменить условия договора при помощи заявления.

Формула расчета максимальной суммы кредита

Максимально возможную сумму кредита рассчитывает не только заемщик, чтобы обрисовать дальнейшую картину своей жизни и долговременных ежемесячных затрат. Выявление разрешенного временного порога является также и банковской процедурой. В рамках разработанных базовых временных границ могут разрешаться максимальные значения или выдвигаться однозначные индивидуальные сроки.

Для банковского расчета платежеспособности используются доходные показатели по справкам и выпискам со счетов, а также кредитный рейтинг (кредитная история + оценка по удачному закрытию предыдущих задолженностей). Для доступа к этим сведениям имеется специализированное бюро, а также используется система внутреннего и внешнего скоринга.

Максимальная сумма кредита зависит от платежеспособности клиента, которая при расчетах Сбербанка определяется по формуле: Р = среднемесячный доход (Дч) * банковский коэффициент (К) * количество месяцев (t). Коэффициенты зависят от первого показателя (Дч) и выражаются в цифровом значении (например, 0,3 или 0,4 и т.д.).

При рассмотрении среднемесячного дохода Сбербанк учитывает:

- доход на основном месте работы;

- дополнительные источники дохода;

- прибыль от ИП;

- пенсионные выплаты;

- налогооблагаемая сдача недвижимости в аренду и т.д.

Для клиентского расчета удобнее пользоваться калькуляторами. Здесь достаточно поставить стандартные и льготные показатели, хотя пользование этими сервисами зачастую производятся для уточнения среднемесячной цифры платежей по предполагаемой максимальной сумме кредита.

Условия для оформления кредита на большую сумму

Максимальная сумма задолженности часто требует и увеличенного периода выплат по кредиту, например, распространенная среди населения ипотека. Максимальный размер в 5 млн руб. по потребительскому направлению также доступен. Но период кредитования ограничен (всего 7 лет), поэтому большие ежемесячные выплаты требуют высокого дохода.

При наличии уже оформленных кредитов и их дальнейшем рефинансировании суммарная цифра кредитования может быть недостаточной для физических лиц. В этом случае подается запрос на дополнительную сумму в счет этой же задолженности. Ее максимальный размер составляет 900 тыс.руб. Это так называемые деньги на личные нужды.

Страхование

Страхование выступает как обязательной, так и дополнительной услугой в зависимости от вида кредита и наличия желания у клиента ее подключения. Обязательная страховка распространяется на ипотеку. Она установлена законодательно и проводится финансовым учреждением относительно жилого помещения.

В случае с ипотекой необязательное страхование жизни новоиспеченного владельца жилья также выступает актуальным для обеих сторон. Особенно это процедура востребована при пенсионном возрасте заемщика: таким образом снижаются риски по неуплате задолженности в случае утраты здоровья или смерти должника.

Постановка вопроса о необходимости дополнительной страховки для любой задолженности может повлиять на максимальный срок запрашиваемого кредита, принятого в ходе личных расчетов с учетом допускаемой ежемесячной нагрузки на бюджет.

Максимальный кредит в Сбербанке: какую сумму и на какой срок одобрят

В статье мы рассмотрим, какой максимальный кредит можно взять в Сбербанке. Разберем, какую сумму, срок и ставку одобрит банк для физических лиц. Мы расскажем, как поучить максимальный размер кредита и как происходит расчет его суммы.

Сбербанк является самым популярным кредитным учреждением в РФ, и предлагаемые им займы для физических лиц наиболее востребованы на рынке.

Кредитные программы позволяют получить самые разные ссуды, при этом их размер определяется исходя из запроса клиента, его надежности и платежеспособности, а также множества других параметров.

В зависимости от выбранного предложения сумма кредита может достигать 10 млн рублей.

Какая максимальная сумма кредита в Сбербанке

Сбербанком предлагается несколько кредитных программ, доступных частным лицам. Это позволяет выбрать подходящую ссуду для решения конкретной задачи. Параметры займа в зависимости от выбранной программы могут существенно меняться.

Рассмотрим, какой максимальный кредит можно взять в Сбербанке по различным программам, доступным физическим лицам.

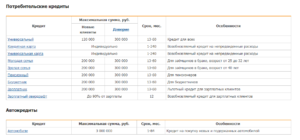

| Кредит | Максимальная сумма |

| Потребительский кредит без обеспечения | 3 млн руб. |

| Под поручительство физических лиц | 5 млн руб. |

| Под залог недвижимости | 10 млн руб. |

Получить ссуду можно как без обеспечения, так и под поручительство или залог недвижимости. Обычно максимальный срок кредитования не превышает 5 лет, только для кредитов с залогом он может увеличиться до 10 лет. Процентная ставка определяется в зависимости от категории клиента и выбранных параметров ссуды.

Полученные по кредиту средства можно направить на покупку любых товаров. Дополнительных ограничений по потребительским кредитам Сбербанк не устанавливает, и отчитываться за полученные средства вам не придется.

Обычно ответ по заявке поступает в течение двух рабочих дней. Держатели зарплатных карт получают его значительно быстрее. Часто для них уже имеется предварительно одобренный кредит, узнать о котором можно в Сбербанк Онлайн. Никаких комиссий за выдачу или обслуживание ссуды Сбербанк не взимает, отсутствуют они и при досрочном погашении, которое можно выполнить в любой момент.

Как Сбербанк определяет максимальную сумму кредита

Максимальная возможная сумма потребительского кредита определяется для каждого клиента индивидуально. При этом Сбербанк учитывает множество параметров, а сама методика подсчета полностью не раскрывается.

Рассмотрим, какие параметры главным образом влияют на одобренный лимит кредита:

- доход;

- возраст;

- семейное положение;

- кредитная история;

- наличие других обязательств;

- наличие имущества в собственности;

- готовность предоставить обеспечение (а также учитывается его вид).

Подсчитав все ваши доходы и обязательства, банк оценивает платежеспособность на основании различных показателей и лишь затем принимает решение о том, какую сумму он готов предоставить в кредит. При этом выплаты по всем кредитам должны составить не больше половины от вашего суммарного дохода.

Как получить максимальный потребительский кредит в Сбербанке

Подавая заявку на кредит, необходимо указать размер дохода и представить его документальное подтверждение. Банк готов рассматривать не только официальную зарплату заемщика по основному месту работы, но и практически любые дополнительные доходы, не запрещенные российским законодательством.

Приведем список доходов, которые банк готов учитывать при определении максимального размера займа:

- зарплата (по всем местам работы);

- пенсии;

- различные вознаграждения, например, по договорам гражданско-правового характера;

- доходы от сдачи в аренду недвижимости.

Если вы собираетесь получить в долг крупную сумму, то стоит заранее позаботиться о подтверждении всех дополнительных доходов справками и другими документами.

Также прочитайте: Какие документы нужны для кредита в Сбербанке

Увеличить одобренную сумму потребительского займа можно, предоставив банку гарантию возврата средств в виде поручительства другого платежеспособного физического лица или передав в залог недвижимое имущество. Иногда это позволяет увеличить максимальный размер ссуды в несколько раз.

Обычно претендовать на одобрение большей суммы могут те клиенты, кто получает зарплату на карточку банка.

Если вы заранее задумываетесь о получении крупной ссуды, то может быть, разумно подать заявление в бухгалтерию работодателя, чтобы зарплата приходила на карточку, выданную этим банком.Это не только повысит шансы на одобрение крупного займа, но и упростит процесс сбора необходимых документов.

Максимальный срок потребительского кредита 2019

Россельхозбанк является одним из немногих кредитных учреждений, которые выдают клиентам потребительские нецелевые займы сроком до 10 лет. Согласно условиям программы, потребительский кредит выдается при оформлении залогового имущества в виде недвижимости.

Правда, в этом случае может понадобиться привлечение созаемщиков, если у клиента недостаточный уровень официального дохода.

Это один из самых высоких показателей среди других банков, если исключить ипотечное кредитование и приобретение транспортных средств.

Возможно, что получение максимальной суммы допускается при более высоком уровне дохода клиента. Процентные ставки по данному кредиту находятся в пределах от 17,5% до 29,399% годовых при выдаче средств в рублях.

С полной стоимостью кредита по этой и другим программам Россельхозбанка можно ознакомиться по адресу.

Условия получения кредита

Основное условие выдачи потребительского кредита под залог недвижимого имущества, как и следует из названия программы – это наличие у заемщика засвидетельствованного права собственности:

- на квартиру в многоквартирном доме. Желательно, чтобы квартира находилась в полной собственности клиента. Банк может рассматривать частичное право собственности в индивидуальном порядке;

- на жилой дом с прилегающим земельным участком. Подразумевается, что данный тип недвижимости относится к жилищному фонду.

Этот тип займа не предусматривает наличие дополнительных комиссий за выдачу кредита, частичное или полное досрочное погашение, а также его сопровождение.

К другим условиям программы нецелевого потребительского кредитования под залог недвижимости относятся:

- валюта кредита – российские рубли, евро, доллары США;

- максимально возможная сумма займа – 10 000 000 рублей или эквивалент в другой возможной валюте;

- срок кредитования – от 1 до 10 лет;

- приблизительное время рассмотрения заявки клиента – до 5 рабочих дней.

Требования к заемщикам

Как и для многих других кредитных продуктов Россельхозбанка и остальных участников финансового рынка, требования к заемщикам по нецелевому потребительскому кредиту под залог недвижимости вполне стандартны:

- гражданство Российской Федерации;

- возраст клиента в пределах от 21 до 65 лет;

- клиент должен иметь неразрывный стаж при официальном трудоустройстве на протяжении минимум 6 месяцев на момент подачи заявки.

Аналогичные требования выдвигаются и к созаемщикам по данному виду кредитования.

Виды потребительского кредитования

Россельхозбанк предоставляет потенциальным и действующим клиентам многие распространенные виды потребительских и целевых кредитов.

А если вы хотите просто оформить потребительский кредит в Россельхозбанке, то вам необходимо ознакомиться со статьей, на нашем сайте.

Помимо программ ипотечного кредитования и займов на приобретение автомобильного транспорта, в Россельхозбанке можно оформить кредит на покупку садового участка, сооружение инженерных коммуникаций, обучение, приобретение бытовой техники, а также простые займы наличными средствами.

Сравнительная таблица наиболее актуальных потребительских займов Россельхозбанка

Срок кредита, месяцев

Процентная ставка, % годовых в рублях

Сумма кредита, тыс. рублей

Нецелевой потребительский кредит под залог недвижимости

При максимальной сумме займа возможно потребуются созаемщики

Потребительский кредит без залога и поручительства

Возможность выбора схемы погашения кредита

Потребительский кредит с обеспечением ликвидным имуществом или поручительством

Процентная ставка может быть уменьшена для клиентов, являющихся владельцами зарплатных карт банка

До 3 лет – без целевого предназначения. От 3 до 5 лет – с целевым предназначением на ремонт и обустройство садовых участков и дач

При отсутствии страхования жизни заемщика потребуется поручительство или оформление залогового имущества

Банк может рассматривать подтверждение неофициальных доходов

Целевой кредит на оплату обучения. Банк может рассматривать подтверждение неофициальных доходов

Нецелевой кредит под залог недвижимости

Выгодно отличается от других кредитных программ банка максимальной суммой займа и сроком кредитования.

В ином случае банк предложит привлечь созаемщиков для оформления займа.

Образовательный заем

Целевой кредит, который выдается исключительно для оплаты обучения в высших и средних специальных учебных заведениях.

Выдача займа также может быть осуществлена клиентам, которые планируют переподготовку или получение специального образования.

При этом допускаются любые формы обучения, включая очную, заочную и вечернюю.

Кредит выдается исключительно в российских рублях клиентам в возрасте от 14 лет.

Банк обеспечивает возможность льготного периода, который составляет до 5 лет по погашению основного долга при условии выполнения заемщиком других взятых на себя обязательств по кредитному договору.

Максимальный срок предоставления займа составляет не более 10 лет, учитывая также и возможную отсрочку при погашении.

Ссуды наличными

На текущий момент в Россельхозбанке не предоставляются потребительские кредиты с выдачей наличных средств.

Все кредитные программы банка предусматривают перечисление суммы займа на текущий или карточный счет клиента.

Необходимые документы

Для всех кредитных программ Россельхозбанка обязательным является предоставление заемщиком следующих документов:

1. Заявление в виде анкеты.

2. Паспорт гражданина Российской Федерации (для заемщиков возрастом от 14 лет – паспорт его родителей или поручителей) или документ, который его заменяет. Им может быть:

- паспорт моряка;

- удостоверение военнослужащего.

3. Для мужчин, возрастом до 27 лет – военный билет.

4. Документы, подтверждающие трудоустройство и доходы заемщика.

Для некоторых кредитных программ предусмотрена необходимость предоставления дополнительных документов:

- «Потребительский с обеспечением» – документы, по предоставляемому клиентом обеспечению.

- «Садовод» – членская книжка или ее аналог для садоводческих, дачных и других хозяйств. Кроме этого, заемщиком могут быть предоставлены: договор об использовании им инфраструктуры таких хозяйств, свидетельство прав собственности или договор аренды земельного участка для ведения частного хозяйства или заявление о намерении приобрести дачный участок. Помимо этого клиент предоставляет также документы на залоговое имущество.

- «Пенсионный» – документы по предоставляемому обеспечению.

- «Надежный клиент» – документы по предоставляемому обеспечению.

- «Образовательный» – договор о подготовке специалиста или о предоставлении образовательных услуг, справка о прохождении каждого этапа обучения.

- «Нецелевой потребительский кредит под залог недвижимости» – документы на залоговое имущество.

Максимальная и минимальная сумма

Максимальные суммы займов Россельхозбанк готов предложить надежным клиентам, а также заемщикам, которые оформят дополнительное поручительство или предоставят залоговое имущество.

В последнем случае, подразумевается, что клиент прошлом не нарушал обязательств по кредитному договору.

Если вы хотите узнать, как получить потребительский кредит в Россельхозбанке без поручителей, то вам необходимо прочесть статью об этом.А если вы хотите взять потребительский кредит с плохой кредитной историей, то вам необходимо пройти по ссылке.

Процентные ставки

Наиболее низкими процентными ставками отличаются потребительские кредиты для пенсионеров, надежных клиентов Россельхозбанка (которые ранее пользовались кредитами финансового учреждения) или в образовательных целях.

В среднем, процентная ставка в таких случаях начинается от 17,5% годовых.

Полная стоимость потребительского кредита, полученного в Россельхозбанке, не будет превышать 29,399% годовых.

Банком также предусмотрены штрафы в виде увеличения процентной ставки на 2 п. п. при нарушении заемщиком своих обязательств по кредитному договору.

Сроки оформления

При выдаче потребительского кредита без обеспечения, а также надежным клиентам банка, срок получения решения и согласования условий составит не более 3 рабочих дней.

Решение о выдаче банком потребительских кредитов, которые подразумевают наличие залогового обеспечения, может быть принято в срок до 10 рабочих дней.

Во всех остальных случаях стандартное время рассмотрения кредитной заявки от клиента составляет не более 5 рабочих дней.

В большинстве кредитных программ Россельхозбанка, заемщик имеет возможность выбрать схему погашения кредита – аннуитет или дифференцированными платежами.

Только при получении нецелевого потребительского кредита под залог недвижимости или в случае оформления образовательного займа, возможно погашение исключительно дифференцированными платежами.

Плюсы и минусы

К преимуществам кредитных программ банка следует отнести следующие:

- большой выбор целевых программ;

- конкурентные процентные ставки;

- особые условия для надежных и постоянных клиентов (в том числе сотрудников корпоративных клиентов);

- максимальный размер займов по некоторым программам.

Среди недостатков стоит указать отсутствие возможности получения займов наличными средствами и длительный срок рассмотрения заявки на получения кредита.

Максимальный и минимальные сроки потребительского кредита

Сроком кредитования называется время, которое пройдет от получения займа и до возврата кредита вместе с процентами. Причем, от срока кредита напрямую зависит кредитная процентная ставка и его максимальный размер (с увеличением срока, максимальная сумма тоже увеличивается).

Не забывай, что для полного закрытия кредита необходимо вернуть не только сам кредит, но и проценты, начисленные на него. Проценты могут очень сильно увеличить сумму к возврату.

Срок кредита делит все займы на три категории:

- краткосрочные кредиты (менее года),

- среднесрочные кредиты (1-5 лет),

- долгосрочные кредиты (более 5 лет).

Сроки кредитования различных потребительских кредитов

Все виды кредитов отличаются максимальным сроком кредитования, который связан с суммой, обеспечением кредита и некоторых дополнительных факторов.

- Экспресс-кредиты в большинстве случаев, ввиду маленькой суммы, отсутствием обеспечения и подтверждения финансовой состоятельности, имеют срок максимум 1-2 года

- Кредиты наличными обычно выдаются на срок до 5-7 лет. Размеры кредита наличными имеют более широкие границы, максимальная может достигать 2-3 млн р. Такие кредиты требуют подтверждения дохода, иногда даже поручительства

- Автокредиты тоже имеют на срок до 5-7 лет, но иногда встречаются и более широкие рамки

- Ипотечные кредиты и нецелевые кредиты под залог недвижимости имеют наиболее долгие сроки кредитования. Ввиду того, что недвижимость, как предмет залога, является надежным предметом кредитования, а также больших сумм кредита, их оформляют на сроки до 20 лет и более.

Как выбрать срок кредита

Не всегда максимальный срок кредита будет лучшим решением. Чтобы выбрать наилучший срок кредита, обращайте внимание на следующее:

- маленький запас времени и финансовым возможностям на случай форс-мажора. Не берите кредит на минимальный для Вас срок, не создавайте для себя слишком узкие рамки

- и обратная ситуация — не оформляйте кредит с максимально большим сроком на всякий случай. Скорее всего вы сможете заплатить раньше срока, а это негативно влияет на кредитную историю. Самым лучшим вариантом всегда будет тот срок, когда вы сможете его легко отдать, не напрягаясь и не переплачивая

Поэтому хорошо подумайте и взвесьте все риски перед выбором срока, на который Вы хотите оформить кредит.

Кредит наличными: срок кредита

Кредиты наличными, в основном, оформляются на срок от 1 месяца до 5 лет. В некоторых банках максимальный срок кредита может быть не таким – до 3х или 2х лет.

Выбирая срок кредита, нужно отталкиваться от ежемесячного платежа, который вам можно будет осилить. Исходя из анализа, который был проведен банковскими работниками, можно сказать, что ежемесячный платеж человека (семьи) должен быть не более 40% от заработка в месяц.

Очень редко банки согласятся оформить кредит, если вам придется отдавать половину дохода.

Например, допустим, что ваш доход равен 30 тысячам р в месяц, значит, максимальный платеж у вас составляет 12 тысяч р. После этого делим сумму кредита, предположим, это 100 тысяч р, для ежемесячных выплат. Отсюда вычисляем оптимальный срок кредита, который в данном случае составляет 8,3 месяца.

Но это только на выплату самого кредита, а ведь еще необходимо погасить проценты и комиссии, что приведет к увеличению необходимого времени для полного погашения кредита. С такими условиями в заявке на кредит можно смело указывать срок кредита 12 месяцев.

Для уменьшения ежемесячного платежа вам необходимо увеличить срок кредита. Но и тут стоит быть внимательным, ведь чем больше срок кредита, тем больше процентов будет начислено, а, значит, вам придется больше денег отдать в банк.

Если же вы уверены в своих возможностях и решите выбрать минимальный срок кредита, тем самым уменьшив для себя переплаты по кредиту, банк может посчитать вас рискованным клиентом и он, вероятнее, откажет в выдаче кредита.

Ипотека: срок кредита

Срок кредита при ипотеке варьируется от 3 до 50 лет. Самыми распространенными сейчас являются сроки ипотечного кредита в 10, 15 и 20 лет. Чаще всего ипотечный кредит оформляется на такой срок, чтобы человек не успел войти в пенсионный возраст (55 лет для женщин и 60 лет для мужчин).

Но существуют программы ипотеки, которые продлевают срок кредитования на пенсионный период, максимально до 75 лет заемщика на момент погашения ипотечного кредита.

Для определения эффективного срока ипотеки по различным условиям удобно пользоваться ипотечным калькулятором.

На какой срок можно оформить потребительский кредит?

Добрый день, Виктор! Обычно потребительские кредиты берут на сумму от трехсот тысяч до миллиона рублей.

При необходимости в меньшей сумме в основном используется кредитная карта. Спрос же на потребительский кредит можно объяснить рядом факторов.

Первый – потребительские кредиты доступны. Большинство банков упрощает процедуру рассмотрения кредитной заявки и снижает число документов.

Однако можно безошибочно заявить, что одним из самых важных факторов является возраст.Например, получить потребительский кредит в 20 лет, легче чем 18 или 19. И предложений с такими привлекательными условиями сегодня предостаточно.

Ставка кредита может быть от 16% годовых до 70. Конечно, чем меньше ставка – тем больше документов и гарантий затребует банк.

Второй фактор – потребительский кредит дает возможность без ощутимого для бюджета ущерба купить нужную вещь сразу. Банки могут предложить на любой вкус программу ежемесячных платежей и сроков кредитования.

Максимальный срок потребительского кредита – 7 лет, однако в основном клиенты берут кредит на 5 лет. Кроме того, существует возможность досрочного погашения кредита, тогда проценты будут начислены только за реальный срок использования.

В основном кредиты берутся на ремонт или отдых, однако в последнее время набирает популярность потребительский кредит с целью решения жилищных проблем.

Процентная ставка по ипотечному кредиту растет, постепенно приближаясь к ставке потребительского, разница между ними все меньше и меньше. Но при этом, при получении ипотечного кредита заемщик должен застраховаться, оплатить некоторое количество комиссий банка и оформить квартиру в залог для банка.

При потребительском кредите на ту же сумму всего этого делать не придется.

А разница в ежемесячных платежах получается небольшая – порядка одной-двух тысяч, однако именно по причине лишних расходов при получении потребительский кредит выглядит привлекательнее ипотечного на ранних сроках.

А тот факт, что квартира не является залогом банка, дополнительно повышает привлекательность потребительского кредита – в случае возникновения проблем с выплатами, ее можно продать и погасить кредит, а с ипотекой такой возможности у Вас не будет – квартиру, служащую залогом, нельзя продать без согласия банка.Впрочем, у потребительского кредита есть и недостатки. Условия банка при получении такого кредита могут подойти не всем.

В большинстве банков предложение по потребительскому кредиту не превышает полутора миллионов рублей, а такой суммы может быть недостаточно для покупки жилья, и тогда опять же стоит обратить внимание на ипотечный кредит.

Важна и разница в размере подтверждаемого дохода. Если Вы оформляете потребительский кредит на миллион рублей на пять лет, Вам необходимо иметь подтвержденный доход примерно в полтора раза больше, чем в случае с ипотекой.

Такая разница объясняется увеличением срока кредита в два раза и снижением процентной ставки до 13%. Кроме того, заемщик всегда может погасить кредит досрочно, снизив тем самым и срок кредита, и общую сумму платежа.

Минимальный и максимальный сроки потребительского кредита

Срок потребительского кредита в законодательстве конкретно не устанавливается. Основные условия договора потребительского кредитования определены в ст. 5 закона О потребительском кредите от 21.12.2013 № 353-ФЗ (далее — закон о потребкредите).

В п. 1 данной статьи определены общие и индивидуальные условия кредитования. Рассмотрим подробнее условия о сроке.

Порядок определения условий кредитования

В соответствии с п. 3 ст. 5 закона о потребкредите общие условия соглашения о кредитовании устанавливаются самим кредитором в одностороннем порядке.

Согласно п. 2 ст. 5 закона о потребкредите к данному соглашению могут применяться правила ст.

428 Гражданского кодекса РФ (далее — ГК РФ).

Сроки потребительского кредита в п. 2 ст. 9 закона о потребкредите отнесены к индивидуальным условиям договора, и к ним не могут быть применены положения п. 1 ст. 428 ГК РФ.

Соответственно, срок возврата средств по кредитному договору предлагается и согласовывается банком индивидуально с каждым заемщиком.

В п. 10 ст. 5 закона о потребкредите устанавливается приоритет индивидуальных условий над общими.

Индивидуальные условия прилагаются к договору в виде таблицы, форма которой установлена указанием Банка России от 23.04.2014 № 3240-У.