Ответственность поручителя по кредиту

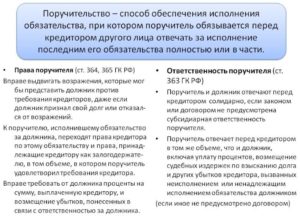

Ответственность и права поручителя по кредиту

Некоторые считают, что договор поручительства подписывается «по-дружески» и является милой формальностью, своеобразным простым одолжением для друга или родственника. К сожалению, на самом деле это совсем не так… Все гораздо серьезней!

Какую ответственность несет поручитель по кредиту? Есть ли выгода в том, чтобы быть поручителем и в каких случаях возможно избежать выплаты долга по заключенному договору, если началась просрочка? Об этом и других нюансах вы прочтете в статье ниже.

Кто может быть поручителем?

Поручителем может быть любое дееспособное лицо от 21 года, которое имеет постоянный доход или владеет каким-либо имуществом. Конечно же, кредитная история должна быть без просрочек.

Еще одно важное условие: гражданство РФ и проживание в том же регионе, где находятся банк и заемщик. «Любимый» у банков возраст для поручителей и заемщиков — до 35 лет.

Это не означает, что если вы старше, то уже не котируетесь, но шансы на положительное решение становятся чуть-чуть ниже.

В целом требования и предпочтения банков-кредиторов по отношению к поручителям такие же, как к самому заемщику, поэтому если вас беспокоит вопрос «Можно ли быть поручителем если есть кредит?», ответ на него — да. Но при рассмотрении каждой конкретной ситуации окончательное решение будет приниматься индивидуально и очень сильно зависеть от платежеспособности участников.Например, где-то 40% ежемесячных официальных доходов поручителя в случае если у него есть собственный кредит, должны погашать ежемесячный платеж по своему договору и, в случае неплатежей заемщика, по второму договору, где человек является гарантом сделки. Конечно, в зависимости от банка процент из примера может меняться в большую или меньшую сторону, это приблизительный стандарт.

Когда требуется поручитель?

Поручитель обычно требуется по договорам со средней или большой суммой, а также когда заемщик старше определенного возраста. Обычно эта практика касается лиц, старше 60 лет, но некоторые банки перестраховываются и не выдают займы без поручителя людям старше 45-50.

При суммах свыше 300000 рублей, кредитор может потребовать предоставить двоих поручителей. Тогда одним из них должен быть кто-то из близких (предпочтительней супруг или супруга), а вторым — третье лицо. При суммах от 500-700 тысяч рублей, возможно дополнительное требование от банка-кредитора в виде залогового имущества.

Банки с радостью заключали бы только договора с поручительством, так как риск невозврата в таких случаях гораздо ниже. Однако, поиск человека, согласного на взятие обязательств, и подписание таких трехсторонних договоров, гораздо более сложная процедура по сравнению со стандартным двухсторонним кредитным бланком.

Поэтому во времена экономического подъема доля договоров без поручительства падает, а вот в кризис количество таких договоров, наоборот, обычно растет. Если вы планируете взять кредит в 2019 году, тогда лучше сразу переговорите с родственниками о согласии на поручительство.

Именно их предпочитают видеть банки в качестве гарантов сделки, так как увеличиваются шансы на выплату суммы задолженности в форс-мажорных ситуациях.

Поручительство или созаем?

Некоторые люди до сих пор путают такие понятия, как поручитель и созаемщик. Нужно четко понимать разницу между ними:

- Созаемщик обладает теми же правами, что и заемщик. Отсюда и название. Равные права и равная ответственность в случае несвоевременного погашения ежемесячного платежа.

- Поручитель — это лицо, отвечающее по обязательствам заемщика, но при этом не имеющее никаких прав на деньги или вещи, полученные благодаря кредитору, если иное не оговорено договором (например, вознаграждение за риск и предоставленную помощь).

Почему невыгодно быть поручителем?

Как уже говорилось выше, поручитель не имеет никаких прав на денежные средства, получаемые заемщиком, или покупки, которые он с их помощью совершил, но в случае неуплат или просрочки долга, он обязан выплатить кредит или текущий взнос в полном размере.

Это должно произойти независимо от причины неплатежа: финансовых трудностей, трудностей со здоровьем или смертью. В некоторых чрезвычайных случаях банк может пойти на уступки заемщику и, например, снизить ежемесячный платеж, но для поручителя такие поблажки делаются реже.

Полная или частичная ответственность за погашение кредита, — не единственная проблема, с которой может столкнуться поручитель. Возникают трудности и с другими сопутствующими вопросами.

Например, как вы думаете, может ли поручитель взять себе кредит? Теоретически, конечно, да.

Практически это будет достаточно сложно и итоговая сумма скорее всего окажется меньше запрашиваемой, так как при принятии решения о выдаче нового займа банк-кредитор будет учитывать все риски, в том числе риск непогашения ранее заключенного договора заемщиком. Нет смысла утаивать факт, что вы являетесь поручителем, так как эта информация есть в общей базе и будет известна кредитору после соответствующего запроса.

Еще один возможный неприятный минус участия в поручительстве: испорченная кредитная история, если заемщик в какой-то момент намерено или нет не положит на счет вовремя платеж по займу. Это уменьшает шансы всех участников сделки на получение любого вида кредита в дальнейшем в этом банке, а может быть, даже в нескольких.

Субсидиарно или солидарно?

Поручитель может отвечать за кредит заемщика в полном объеме или только частично. Банки, конечно, предпочитают прописывать в договорах солидарную (полную) ответственность, так как это гарантирует полную выплату суммы займа, процентов, штрафов и пени.

В случае указывания в договоре субсидиарной ответственности, банк-кредитор перед запросом погашения долга поручителем обязан доказать, что заемщик не просто уклоняется от уплаты суммы займа, а вовсе не имеет возможности погашать кредит. Делается это через суд, поэтому бывают ситуации, когда решение суда оказывается не в пользу кредитора.

Это может быть по разным причинам, но самая распространенная — пропажа заемщика.

Обратите внимание, когда подписываете договор поручительства! Если там не прописана форма ответственности, то по умолчанию она субсидиарная.

Обязанности поручителя

Основные обязанности поручителя по кредиту всегда прописаны в договоре. Касаемо финансовых обязательств это, прежде всего, зависит от типа поручительства — субсидиарный или солидарный. Но кроме этого для поручителя обычно добавляют другие обязательные к исполнению пункты. Например:

- проинформировать кредитора об изменениях в основных документах. Прежде всего, конечно, в паспорте и адресе прописки и фактического места проживания, контактных данных своих и заемщика;

- сообщить о негативных событиях в жизни заемщика, которые могут оказать влияние на его платежеспособность;

- информировать банк о возбуждении уголовного дела или судебного разбирательства в отношении лица, получившего кредит;

- предъявление документов по запросу из банка-кредитора.

Права поручителя

Может показаться, что поручитель совершенно незащищен, потому что обычно не имеет никакой выгоды от гарантируемой им сделки. Однако, это не совсем так. Во-первых, при подписании кредитного договора может быть подписано дополнительное соглашение о вознаграждении для поручителя.

Такое крайне редко практикуется, так как подобное между родственниками не принято, а именно их советуют выбирать в качестве гаранта сделки. Во-вторых, может быть подписано дополнительное соглашение, в котором четко прописывается схема возврата заемщиком денежных средств, после их выплаты гарантом сделки.

Так что права поручителя по кредиту вполне защищены и человек может рассчитывать на возврат всей уплаченной им за должника суммы.

Кроме вышеизложенного, поручитель может потребовать у банка предоставления документов, которые подтверждают переход к нему прав кредитора после полного погашения займа. Даже если во время сделки не было заключено дополнительное соглашение между поручителем и заемщиком, то этих бумаг будет достаточно для требования возмещения убытков через суд.

К сожалению, очень редко поручитель возвращает свои средства, уплаченные в качестве погашения долга.

Если дела обстояли как-то иначе, то до требований о возврате от поручителя просто не дошло: банки-кредиторы обычно очень настойчиво пытаются вернуть свои средства вместе с процентами от заемщика, поэтому если не получается у них, то шансы поручителя крайне малы.

Поручитель кредитного договора имеет право предъявлять те же претензии к банку, что и сам заемщик. В частности, это обычно касается нарушений условий предоставления займа или прав потребителя. Даже если заемщик признает право банка требовать выплату кредита, поручитель может иметь на этот счет иное мнение и отстаивать его в судебном порядке.

Судебные разбирательства

Если заемщик не платит кредит, что делать поручителю? Если важна кредитная история, тогда придется аккуратно выплачивать чужой долг.

Если поручитель отказывается от этого, тогда банк дает несколько месяцев на налаживание финансового положения основному заемщику и только после этого предъявляет требования к поручителю.

Подобная формулировка о «времени для налаживания» очень условна, так как проценты, штрафы и пеня все равно будут начисляться.

Практика показывает, что требования выплатить задолженность по кредитному договору крайне редко предъявляются к поручителю.

Однако, если это происходит, то сумма получается достаточно велика, так как обращение в суд следует через 3-5 месяцев после просроченного платежа.

Таким образом, поручителю предъявляют счет на погашение из нескольких ежемесячных платежей, штрафов, процентов и пени.Судебное решение может быть принято как в пользу банка-кредитора, так и в пользу поручителя. Но если чаша весов окажется на стороне кредитора, а поручителю нечем будет погасить сумму задолженности, возможна продажа его движимого и недвижимого имущества через аукцион. Конечно, только в том случае, если иное не предусмотрено договором.

Прекращение поручительства

Когда заканчиваются обязательства по договору поручительства? Есть всего несколько случаев:

- закрытие кредитного договора;

- если условия одного из договоров были изменены без согласия поручителя;

- в случае, если банк-кредитор отказывается принимать подписанные им условия по выполнению обязательств;

- по истечению сроков окончания обязательств;

- если кредитор не предъявил иск на оплату задолженности по кредиту поручителем в течение года;

- с согласия заемщика и кредитора. Это возможно, если будет найден другой поручитель, который устроит все стороны.

Отдельная история с наследниками поручителя. Если они вступили в права наследования до или во время подачи иска на возмещение долга по договору, тогда эти обязательства переходят к ним. Но оплачивают они их в рамках наследуемых денежных сумм и имущества.

Советы и рекомендации

- Единственная возможность избежать всех рисков поручителя — не подписывать этот договор. Наверняка вы боитесь испортить отношения с тем человеком, который вас об этом просит, но если в случае отказа это возможно произойдет, а может, нет, то в случае проблем с погашением кредита вероятность прекращения всяких добрых отношений равна 99%!

- Постарайтесь настоять на субсидиарной ответственности по договору поручительства.

- Перед подписанием любых документов ознакомьтесь с их полным пакетом. В том числе внимательно просмотрите договор заемщика. Особое внимание следует уделить финансовой части (сумма, проценты, ежемесячный платеж, пеня, возможные штрафы), так как они могут напрямую коснуться вас.

- Ваша подпись должна быть на каждой странице договора поручительства.

- Ни в коем случае не подписывайте чистые листы!

- Храните свои экземпляры договора до его окончательного погашения.

- После выплаты кредита возьмите в банке справку о его погашении.

- Откажитесь от поручительства, если планируете сами в ближайшем будущем брать кредит. При рассмотрении вашей заявки чужой договор, по которому вы являетесь гарантом выплаты, будет учитываться как ваш собственный займ.

Ответственность поручителя по кредиту: риски, оформление договора | Правоведус

Поручительство по кредиту является актуальным вопросом в российской банковской структуре. С одной стороны, наличие поручителя у кредитного заемщика минимизирует финансовые риски, связанные с возможной неуплатой кредита, с другой стороны, поручитель принимает на себя обязательства по долговым выплатам, в случае нарушения заемщиком условий кредитного договора.

Важно! Поручитель не имеет прав на имущество, которое приобретает заемщик в кредит, однако, также несет в полном объеме обязательства перед кредитором (ст. 361 ГК РФ).

Наличие поручителя в обязательстве по кредиту оформляется договором поручительства, ответственность поручителя наступает с момента подписания соглашения между ним и банком-кредитором. Договор поручительства может содержать два вида совместной ответственности:

- солидарная ответственность – предполагает равные обязательства поручителя и заемщика;

- субсидиарная ответственность – наступает, когда доказан факт отсутствия у заемщика возможности оплаты кредита.

В случае, если у заемщика при оформлении кредита было несколько поручителей, каждый из них будет нести полную ответственность за исполнение долговых обязательств перед банком. Если должник нарушает условия кредитного договора, банковская организация вправе предъявить к поручителю следующие требования:

- выплату суммы основного долга;

- выплату процентов по кредиту;

- выплату штрафов и пени по невыплаченным платежам;

- оплату судебных неустоек.

Банк имеет право потребовать с поручителя исполнения обязательств по невыплаченному кредиту посредством изъятия недвижимого имущества. Исключения составляют случаи приобретения поручителем единственного жилья по ипотеке.

Ответственность по кредиту: риски поручителя

Принимая на себя бремя поручительства по кредитному обязательству, поручитель приобретает:

- Финансовые риски: ведь помимо погашения основного долга по кредиту на поручителя возлагаются обязанности по уплате процентов, штрафов и пеней.

- Плохая кредитная история: наличие просрочки по кредиту отрицательно влияет на кредитную историю, как заемщика, так и поручителя.

- Ограничение возможности у поручителя оформить собственный кредит: банк тщательно отслеживает все кредитные истории и при наличии обязательств по договору поручительства делает расчет кредитного лимита с учетом имеющихся обстоятельств, то есть поручитель может не получить в банке желаемую сумму, даже если его финансовые возможности это вполне позволяют, пока не будет прекращено поручительство в связи с полным погашением кредитного займа.

- Риск потери недвижимого или движимого имущества. В случае отказа от исполнения обязательств по кредитному договору заемщиком и поручителем, в соответствии с решением суда на имущество поручителя может быть наложено взыскание в объеме, достаточном для погашения долга.

Для того, чтобы снять себя статус поручителя, необходимо получить согласие банка и заемщика. Вместе с тем, поручительство не прекращается и в связи с разводом супругов (если в момент оформления кредитного договора один из супругов являлся поручителем у другого).

Договор поручительства: права поручителя по кредиту

В соответствии со ст. 365 ГК РФ, кроме обязанностей, поручитель обладает рядом прав, направленных на защиту его законных интересов.

Так, в случае исполнения поручителем всех кредитных обязательств, он приобретает права кредитора в полном объеме, то есть поручитель вправе требовать от должника выплаты всех понесенных убытков, включая выплату основного долга по кредиту, процентов за пользование денежными средствами, штрафов и пени. Кроме того, поручитель может быть освобожден от исполнения кредитных обязательств в случаях:

- отсутствия письменного согласия поручителя в условиях кредитования, измененных по усмотрению банка;

- перевода банком долга на другое лицо без письменного согласия поручителя;

- истечения срока, указанного в договоре поручительства;

- прекращения действия организации-заемщика в связи с ликвидацией;

- смерти заемщика.

Важно! Обязательства поручителя переходят по наследству. Исполнение долговых обязательств наследниками осуществляется после вступления ими в права наследства и сумма долга не превышает стоимости унаследованного имущества.

Поручитель, которым были исполнены обязательства по кредиту в полном объеме, имеет право подать в суд иск на должника с требованием о возмещении понесенных расходов.

В случае отсутствия у заемщика и поручителя личного имущества, официального трудоустройства и стабильного ежемесячного дохода, судебные приставы и банки не смогут востребовать оплату кредитного долга.

Что касается кредитных должников, которые к тому же, выплачивают алименты на содержание ребенка, то в данном вопросе они также имеют некоторые права. Так, например, общая сумма отчислений по всем исполнительным документам не может превышать 50% зарплаты и других доходов должника.

Если должник выплачивает алименты, максимальный размер выплат по исполнительным листам не может превышать 70% от общего дохода должника. Также российское законодательство предусматривает невозможность обращения взыскания на имущество должника, которые было приобретено во время совместного проживания супругов.

Совместное владение имуществом должно быть подтверждено документально. В случае доказательства факта недееспособности или ограниченной дееспособности должника (заемщика и поручителя), последний освобождается от ответственности за неисполнение кредитных обязательств, а его права и интересы представляет законный представитель.

Сроки исковой давности по неуплаченным кредитам

В соответствии с Гражданским кодексом РФ, ответственность поручителя по кредитным обязательствам действует в течение срока, указанного в договоре поручительства. Однако, как показывает практика, в договоре может быть:

- не указан точный срок окончания действия соглашения — в этом случае поручительство прекращается, если в период 12 месяцев со дня наступления срока задолженности банк не обратился с иском в суд;

- не указан точный срок оплаты кредита — в этом случае поручительство прекращается, если в период 24 месяцев с момента подписания договора поручительства банк не подал в суд иск о взыскании задолженности.

Исполнительные листы по решениям суда и судебным приказам, касающимся неисполнения кредитных обязательств, могут быть предъявлены в срок до 3-х лет.

Как поручителю избежать ответственности за кредит?

Соглашаясь гарантировать исполнение заемщиком обязательств по кредиту, поручитель уже, причем абсолютно добровольно, берет на себя всю полноту ответственности, связанной с его участием в кредитных правоотношениях. Разумеется, ответственность поручителя может и не наступить, если заемщик надлежащим образом исполняет свои обязательства. А если нет, учитывая, что по нынешним временам это обычное явление?

К сожалению, поручитель, по сути, никак не застрахован от риска ответственности по кредиту.

В таких ситуациях можно с полным правом сказать, что ответственность поручителя – полностью в его руках, а точнее, в тех действиях, которые он может предпринять, чтобы свести к минимуму возможные негативные для себя последствия. Говорить о том, чтобы полностью избежать ответственности по кредиту, не приходится, за исключением единичных случаев.

Особенности ответственности поручителя

Права, обязанности, ответственность поручителя определяются договором поручительства и, конечно, законом. По общему правилу, ответственность поручителя солидарная, то есть равная с заемщиком.

Но договором может быть предусмотрена и субсидиарная ответственность, имеющая по отношению к ответственности заемщика дополнительный характер. В системе кредитования населения это практически не встречается, имея распространение обычно в рамках кредитования корпоративных клиентов.

Как практически не встречаются и случаи установления договором особых условий для поручителя. Обычно все стандартно:

- Ответственность заемщика и поручителя солидарная. В случае нарушения условий кредитного договора банк вправе предъявить претензии как заемщику, так и поручителю, либо сразу в отношении их обоих.

- Если заемщик неспособен расплатиться с кредитом, в том числе обеспечить исполнение обязанностей по регулярному погашению текущих платежей, бремя ответственности полностью ляжет на поручителя.

- Ни смерть заемщика, ни изменение условий кредита, ухудшающее положение поручителя, не сказываются на его обязательствах и ответственности.

Правда, в последнем случае поручитель, если не согласился с измененными условиями, будет отвечать на предусмотренных изначально.

Если заемщик-должник не исполняет свои обязательства по кредиту, банк вправе предъявить требование о погашении долга поручителю. К этому следует быть готовым, как и к тому, что первоначально взысканием будут заниматься коллекторы. Обращаться в суд банки предпочитают в крайнем случае.

В ситуации предъявления банком (коллекторами) требования погасить долг за заемщика:

- Первоначально следует обсудить сложившуюся ситуацию с заемщиком. Как правило, поручитель и заемщик находятся в родственных, дружеских отношениях, поэтому найти общий язык можно. Разумеется, если у заемщика действительно нет денег, принудить его к выплате долга законными средствами поручитель не может.

Но всегда стоит попытаться найти совместными усилиями возможный выход из ситуации.

- Если заемщик не идет на контакт, заявляет, что денег нет или платить он не хочет (не может), проблемную ситуацию придется разрешать с банком.

В этом случае, скорее всего, придется позабыть о дружеских отношениях и лояльности к заемщику, действуя исключительно в своих интересах.

При обсуждении проблемного долга с банком:

- необходимо уточнить сумму долга и конкретные требования банка, получив соответствующие документы, в том числе справку и расчет задолженности;

- можно предложить банку альтернативные варианты решения проблемы, а если потребуется – подсказать, каким образом банк может взыскать долг с заемщика, например, за счет скрываемого заемщиком-должником имущества, неофициальных источников дохода и т.д.;

- если ничего не помогает, представьте банку заявление о реструктуризации долга, требование по которому предъявлено поручителю, в рамках соглашения о рассрочке или отсрочке платежей – за счет этого у поручителя, среди прочего, появится дополнительное время для принятия мер к убеждению заемщика погасить долг.

Ведя переговоры с банком, необходимо понимать, что кредитное учреждение имеет полное право предъявить поручителю претензии и потребовать от него погашения долга за заемщика. Поэтому нет смысла сразу же настраиваться на спор, вести себя агрессивно и напористо.

Тем не менее, активное поведение поручителя, его готовность предложить банку конструктивное решение проблемы всегда находят понимание.

При обращении в банк по поводу рассрочки или отсрочки платежа необходимо ссылаться не только на свое трудное финансовое положение, но и, что очень важно, аргументировать свою позицию стремлением посодействовать банку во взыскании долга с заемщика, например, путем уговоров должника, установлением его источников дохода и имущества, на которое можно обратить взыскание. Понимая прямую заинтересованность поручителя в погашении заемщиком долга, банки охотнее идут на уступки. На этом можно эффективно добиться нужной цели.

Может ли поручитель совсем избежать ответственности?

Избежать ответственности поручитель может только в одном случае – когда у банка не будет оснований требовать от поручителя погашения долга за заемщика. И тут достаточно много вариантов добиться этой цели, правда, большинство из них являются следствием умения поручителей находить выход из проблемной ситуации. Что можно попытаться сделать:

- Оспорить договор поручительства. Вероятность добиться положительного результата крайне невелика, но, по меньшей мере, это шанс получить отсрочку исполнения требований банка. Впрочем, нельзя совсем исключать вероятность ошибок в договоре. Правда, тут нужен очень опытный юрист и готовность ему заплатить.

- Свести к минимуму вероятность взыскания за счет имущества и доходов поручителя. Можно попытаться скрыть имущество и перейти на неофициальный заработок, но ничто не помешает банку оспорить сделки, а неофициальные доходы – повод привлечь к себе внимание налоговой.

Кроме того, такой подход не исключает вероятность привлечения к ответственности: банк все равно может получить решение суда и исполнительный лист, а значит, придется жить на «нелегальном положении» довольно-таки долго.

- Поставить банк в ситуацию, когда он заведомо не сможет принять предоставленное поручителем надлежащее исполнение обязательства. При такой ситуации поручитель, равно как и заемщик, освобождаются от ответственности, но реализовать такую схему на практике очень сложно. Придется все тщательно продумать.

- Попробовать совсем уж экстремальный вариант – признание поручителя недееспособным. Но следует понимать, что подобного рода попытки фактически являются обманом, а если банк затребует проведение медицинской экспертизы – шансы доказать недееспособность будут равны нулю.

Среди всех вариантов наиболее лучший и эффективный – убедить заемщика погасить кредит, в том числе оказав ему некоторую финансовую помощь, помощь в поиске работы, разработке совместного плана решения проблемной ситуации.

Если вы вместе с заемщиком придете в банк и предложите совместный вариант решения проблемы, в том числе план реструктуризации, очень высока вероятность, что банк пойдет навстречу.

Как вариант – договориться с банком о погашении просрочки поручителем, а далее – восстановить прежний график погашения кредита силами самого заемщика.

Ответственность поручителя при невыплате кредита заемщиком

Принимая решение о подписании договора поручительства, необходимо заранее разобраться во всех аспектах ситуации. Важно не только понимать степень ответственности, но и порядок действий при неоплате основным заемщиком кредитных обязательств.

Кто такой поручитель по кредиту?

При крупной сумме займа, невысоком уровне зарплаты клиента, желании заемщика снизить ставку и в ряде других ситуаций банк может предоставить кредит только при условии привлечения лица, готового поручиться за обратившегося.

Лицо, которое принимает на себя обязательства по кредитному договору в случае невыплаты долга заемщиком является поручителем.

Для банка договор поручительства — своего рода гарант того, что выданная сумма будет возвращена.

Ответственность поручителя

Гражданским законодательством (статья 363) определено, что ответственность заемщика и лица, поручившегося за него, перед кредитором солидарная, то есть равная и полная. Договором может быть установлена и субсидиарная (частичная) ответственность, но на практике такое почти не встречается.

Полная ответственность означает, что при отказе или невозможности заемщика обслуживать свою задолженность поручившийся обязан будет выплачивать:

- основной долг;

- начисленные проценты;

- пени;

- штрафы;

- иные начисления, предусмотренные заключенным договором и/или законом.

Важно! Соглашением может быть оговорено, что поручитель оплачивает только основной долг или даже его часть.

Если заемщик по кредиту становится должником, а поручитель добровольно отказывается исполнять свои обязательства, то банк имеет право обратиться в суд. В этом случае взыскание будет принудительным, вплоть до ареста имущества.

При неоплате задолженности портится кредитная история не только самого должника, но и лица, поручившегося за него.

Что грозит поручителю, если заемщик не платит по кредиту

Ответственность поручителя наступает, если должник не платит по кредиту или исполняет свои обязательства несвоевременно либо не в полном объеме.

Если оформивший кредит отказывается его возвращать или становится неплатежеспособным, то банк обращается к поручившемуся с требованием погасить задолженность.

Если добровольно вернуть взятую сумму поручитель откажется, то банк имеет право:

- обратиться в суд — при удовлетворении иска решение будет передано приставам, которые будет взыскивать сумму для возврата долга как с поручившегося, так и с клиента, оформившего займ;

- передать дело коллекторами — новый кредитор вправе либо добиваться оплаты долга самостоятельно, либо через суд.

Служба судебных приставов может применять к поручителю все определенные законом методы возврата средств — опись и продажа имущества, автоматическое удержание с заработной платы, запрет на пересечение границы и т.д.

Заемщик не платит кредит — что делать поручившемуся

Чтобы минимизировать негативные последствия возникшей ситуации, поручитель должен:

- попробовать договориться о возобновлении платежей с клиентом, оформившем кредитное соглашение;

- если разговор оказался неэффективным, то следует обратиться в банк с просьбой реструктуризировать задолженность — так можно избежать начисления пеней или снизить сумму к выплате;

- приложить максимум возможностей для скорейшего закрытия кредита — если дело дойдет до суда, то придется оплачивать еще и издержки банка на ведение процесса.

После того, как кредит будет погашен, поручившейся сможет предъявить к основному должнику требования компенсировать все перечисленные банку средства. Для этого необходимо сохранять все финансовые документы об оплате, а также взять в банке справку об объеме внесенных платежей.

Если добровольно возместить понесенные убытки должник откажется, то поручитель вправе взыскать их через суд на основании имеющегося пакета документов. Но на практике такое реализовать проблематично — если бы у заемщика был финансовый ресурс, банк бы сам взыскал с него средства в свою пользу.

Как поручителю избежать ответственности за кредит

Обязанность возвращать кредит за должника прекращается:

- вместе с кредитным договором (включая ситуацию, когда соглашение погашается досрочно);

- при изменении условий заключенного соглашения, на которые поручитель не согласен;

- при переводе поручительства на другое лицо;

- при отказе кредитора принять от поручившегося исполнение обязательств;

- по истечению указанного в договоре срока поручительства.

Важно! Если договором срок поручительства не определен, то ответственность прекращается, если в течение 12 месяцев после наступления даты начала исполнения обязательств (чаще всего — первый день задержки должником суммы для внесения) кредитор не предъявит иск к поручителю.

Если не наступило ни одно из указанных выше событий, то избежать ответственности можно только либо при признании заключенного соглашения недействительным, либо при установлении недееспособности поручившегося.

За попытки переписать имущество на других лиц или скрыть источник дохода предусмотрена уголовная ответственность.

Ответственность поручителя после смерти заемщика

Законом определено, что если должник умирает, то поручительство не прекращается. Но на практике не всегда поручившийся будет возмещать задолженность по кредитному соглашению:

- если у заемщика есть наследники, которые принимают обязательства, то ответственность переходит на них;

- если был заключен договор личной защиты на случай ухода из жизни, то задолженность обязана погасить страховая компания;

- если наследников у умершего нет или они не вступили в свои права, то кредитное дело должно быть прекращено.

Вопросы поручительства в случае смерти заемщика юристы оценивают как спорные. При возникновении такой ситуации оптимальным вариантом будет получить правовую консультацию, которая оценит все нюансы конкретного случая.

Срок исковой давности для взыскания с поручившегося

Гражданским законодательством определено, что банк может подать в суд в течение:

- одного года после зафиксированного факта задержки или неуплаты платежа, если договором не установлен срок, на который было дано поручительство;

- двух лет со дня подписания соглашения, если дата, когда начинает действовать ответственность поручителя в договоре не указана и/или не может быть определена.

Если в указанные сроки (в зависимости от условий договора) иск не будет подан, то поручительство будет считаться прекращенным.

Ответы специалиста

Может ли поручившейся подать в суд на заемщика, который не возвращает взятую сумму?

Да, это возможно. После погашения долга поручитель может обратиться в суд и взыскать не только сумму самого кредита, но и начисленные проценты, пени и штрафы.

Что будет с поручителем, если банк подал в суд за неуплату кредита?

При удовлетворении судебного иска сумма задолженности будет взыскана с поручившегося. При отказе добровольно исполнить решение суда служба судебных приставов будет взыскивать задолженность принудительно — например, через опись и продажу имущества и/или удержание суммы с заработной платы.

Взял деньги для другого человека, а он не платит. Что делать?

Для банка заемщиком является то лицо, с которым был заключен кредитный договор. В Вашей ситуации доказать, что средства брались для другого человека невозможно. Если не оплачивать кредит добровольно, то банк вправе обратится за взысканием задолженности через суд.Что делать поручившемуся, если должник не платит по кредиту?

Договором поручительства предусмотрена солидарная ответственность. Это означает, что при нежелании или невозможности заемщика возвращать взятую сумму обязательства ложатся на поручителя. При отказе погасить долг добровольно банк вправе обратится с иском в суд.

© «Kreditka», при полном или частичном копировании материала ссылка на первоисточник обязательна.

Загрузка…

Какую ответственность несет поручитель по кредиту?

Ответственность поручителя по кредиту наступает сразу. Кредит с поручительством предполагает, что при оформлении кредита поручитель берет на себя солидарные обязанности с заемщиком по умолчанию.

Он делает это на добровольных началах, полностью вступая в договорные кредитные отношения. Выполнение обязательств по кредитному договору может и не наступить в случае, если заемщик – добросовестный клиент.

Когда не платит заемщик, весь груз переходит на плечи поручителя.

На протяжении всего срока действия договора поручительства, стороны несут ответственность по обязательствам.

Поручитель начинает нести ответственность сразу после подписания соглашения с кредитующим учреждением.

Если поручителей было несколько человек, то каждый из них наделяется обязательствами перед банком.

Если заемщиком нарушаются условия соглашения, то банк приобретает право все вопросы предъявить поручителю.

Характеристики и виды ответственности

По всем канонам заемщик и поручитель несут солидарную ответственность перед банком-кредитором. Хотя закон о поручительстве гласит, что поручители не могут претендовать на приобретаемое имущество в кредит.

В соглашении может быть прописана субсидиарная ответственность. Она несет дополнительную нагрузку на поручителя в сравнении с заемщиком. При оформлении кредита физическим лицом субсидиарная порука редко встречается.

Это касается больше кредитования юридических лиц и корпоративных клиентов.

Обычно все условия стандартны, исключения возникают редко:

- Ответственность поручителей и заемщиком перед банком равная (солидарная). Претензии банк может выдвигать сразу 2-м сторонам одновременно.

- В случае форс-мажорных обстоятельств, которые стали помехой при выплате регулярных платежей заемщиком, весь груз банковской ответственности ложиться на поручителя.

- Смерть клиента-заемщика, изменение условий в соглашении никак не изменят вес ответственности, которую несет поручитель (далее гарант).

Какие существуют варианты минимизации поруки?

Гарант изначально должен понимать, что порука лежит на его плечах. А взысканием средств будет занимать коллекторская контора. Судебную практику банки не поощряют, поэтому редко обращаются в судебные структуры.

Какими должны быть первые действия, если коллекторская контора начинает выбивать долговые обязательства:

- Первым делом следует провести беседу с заемщиком. Поручителем часто выступает родственник или друг семьи, поэтому найти общие решение чаще удается, чем нет. Если заемщик лишился источника дохода, значит – платить ему нечем. Нет законного способа, чтобы заставить его платить по счетам.

- Найти общий язык не удается? Тогда свои права гарант будет отстаивать перед банком. Речь больше не будет идти о дружеских отношениях, каждый будет действовать в личных интересах.

Все долговые обязательства должника перед кредитором переходят к гаранту и являются теперь его насущным вопросом.

Гарант должен прояснить следующие вопросы:

- Все финансовые тонкости сделки (какая сумма задолженности и были ли начислены пени). Банк должен документально предоставить все расчеты.

- Если у гаранта есть вариант решения проблемы, то как альтернатива, оно может быть использовано. Возможно, у заемщика есть имущество, которое он тщательно скрывает. Оно может выступить предметом погашения долга. Если нет имущества, то возможно – дополнительные источники дохода. Таким способом гарант ставит себе защиту от любых предъявлений в его сторону.

- Все варианты – тщетны, тогда остается поручителю просить банк реструктурировать долг. Избежать ответственности вряд ли удастся. Банк отсрочит платежи и даст больше времени, за которое гарант еще может убедить клиента-заемщика опомниться и выплатить все до копейки.

Вести переговоры с банками совсем неблагодарное дело. Без согласия оно может выставить счет, по которому гарант должен проплатить. Точно не советуем становиться в позу и вести агрессивный диалог с банком.

Гаранту следует вести активный диалог с банком и предлагать альтернативные пути решения возникшей проблемы. Целью реструктуризации следует называть не только трудное материальное положение, а и желание – помочь банку взыскать долги с заемщика.

Банки поощряют такую инициативу и охотнее идут навстречу поручителю.

Может ли гарант соскочить с выплаты кредита вовсе?

Избежать ответственности гаранту удастся только в том случае, если банк откажется от всех предъявленных претензий.

Эта цель вполне достижима для гаранта, главное – умение находить решения по поставленным задачам:

- Попытка – не пытка. Можно оспорить соглашение о поруке. Шанс на положительный исход – мизерный. Зато гарант выигрывает время на выполнение предъявленных долговых обязательств. Если хорошенечко покопаться в соглашении, можно найти пару неувязок. Для этого потребуется опытный юрист, которому нужно заплатить.

- Скрыть имущество и источники дохода. Получать доход можно, работая неофициально. Финучреждение начнет оспаривать решение. Чем рискует гарант? Нюанс для гаранта – привлечение налогового института к вашей персоне. Если эта схема сыграла, то не исключено, что вас привлекут к ответственности. Тогда на не официальном заработке придется жить долго.

- Провернуть схему, где банк при любых обстоятельствах не будет иметь претензий к поручителю. Риски минимизированы, но провернуть данную схему сложно. Заранее нужно продумать каждую деталь до мелочей.

- Неприятный сход для гаранта – признание его недееспособным. По факту – это обманный маневр, который на деле сложно реализуем. Банк обратится к медэксперту, который докажет обратное.

Серьезные риски, которые может понести гарант

“Это же мой друг, товарищ – стану поручителем”. Никто не задумывается о последствиях данного решения. Поручителю за кредит потом не только придется платить, но и поставить клеймо на кредитной истории. О справедливости речь не ведем.

Что грозит гаранту? Как минимум:

- Оплата оставшейся части долгового обязательства.

- Выплата начисленных процентов.

- Выплата начисленной пени по всем просроченным платежкам.

- Оплата расходов банка за изымание средств.

- Оплата судебных расходов.

- Вступать в отношения с коллекторской конторой (если финучреждение реализует долг).

- Испорченная репутация в БКИ. Вероятность взять заем на адекватных условиях сводится к минимуму.

Это грозит не только гаранту, а и его родным и близким. Для более-менее успешного окончания всей процедуры стоит провести успешные переговоры с кредитором. Тогда он разрешит оплатить основную сумму задолженности и начисленные проценты.

Какие права есть у поручителя?

Выплативший денежные обязательства гарант остается ни с чем? Нет. Гарант может вернуть собственные средства в судебном порядке.

Гарант в случае погашения задолженности в полном объеме становится приемником банка. Теперь клиент-заемщик должен своему поручителю.

Гарант наделен всеми правами банка-кредитора:

- Весь пакет бумаг по заемщику гарант может получить, включая соглашение, графики платежей, присланные письма, высланные претензии и прочую документацию.

- Потребовать с должника проплаты всех расходов, используя как судебных приставов, так и мирные переговоры.

- Реализовать все долговые обязательства коллекторской конторе. Тогда заемщику точно не поздоровиться.

Если вы были уверены в заемщики, а он вас разочаровал – выход все равно есть. Опытный юрист + набор бумаг + терпение – это ключ к успеху.

Выводы

Идеальный вариант решения вопроса – договориться заемщиком. Поручитель может поспособствовать в поисках рабочего места, может занять без процентов денег или вместе придумать схему решения вопросов.

Совместное появление в финучреждение с предложением о решении проблемной ситуации расположит сотрудников к вам. Сотрудники оценят высказанное предложение – и высокая вероятность того, что согласятся.