Отказ от страховки после получения кредита

Как отказаться от страховки по кредиту правильно и по закону

Юлия Чистякова

27 февраля 2019 в 21:36

Здравствуйте, друзья!

Неоднократно поднималась в моих статьях тема навязанной страховки при кредитовании. Слово “навязанная” я считаю не совсем уместным. В большинстве случаев заемщики сами виноваты в том, что их ежемесячный платеж возрастает на неизвестную им величину. Сегодня хочу подробнее остановиться на вопросе, как отказаться от страховки по кредиту грамотно, в соответствии с законодательством РФ.

Что такое страховка по кредиту и для чего нужна

Страхование рассматривается часто как прихоть банков, как попытка заработать на невнимательном клиенте деньги (хотя и такое тоже вполне допускается). Но давайте подойдем к этому вопросу с другой стороны.

Зачем нужна страховка? Это нормальная практика гарантии возврата средств в случае, если с заемщиком что-то случится.

Когда вы даете деньги в долг на длительный срок, всегда ли вы уверены, что вам их вернут в полном объеме и вовремя? А банк дает деньги миллионам клиентов. Так обязан ли он рисковать в случае смерти клиента, потери им работы, тяжелой болезни? При возникновении непредвиденных обстоятельств страховая компания поможет возместить понесенные убытки.

Я ни в коем случае не оправдываю некорректные действия некоторых банковских работников, которые навязывают, а иногда просто вводят клиентов в заблуждение, пытаясь продать страховой полис. Здесь имеет место уже коммерческая составляющая, когда банки зарабатывают дополнительную прибыль. И в этом их тоже не будем обвинять, банк – не благотворительная организация.А вот соблюдение законодательства – это их прямая обязанность, а наша с вами – проследить за этим и не дать себя оставить в дур… в обманутых заемщиках.

Возможность застраховать себя или имущество при получении кредита предусмотрена во всех кредитных организациях. Вы можете оформить полис для ипотеки, автокредита, потребительского кредита и даже кредитной карты. Но всегда ли он является обязательным? Нет, не всегда. Об этом мы и будем говорить дальше.

Добровольное

К нему относится страхование:

- Жизни и здоровья. Страховая компания возместит убытки в случае смерти или потери трудоспособности заемщиком. Это наиболее популярный полис при потребительском кредитовании.

- Риска потери работы. Следует иметь в виду, что страховой случай наступает только при ликвидации предприятия или сокращении работника. Если он уволился самостоятельно, то страхового возмещения не положено.

- Титула. Этот вид полиса применяется при ипотеке, он защищает объект залога от перепродажи.

- КАСКО. Несмотря на действия некоторых банков по обязательному включению этого полиса в кредитный договор, он является добровольным.

Услуга страхования, в том числе и при получении займов, регулируется сразу несколькими нормативными актами:

- Закон “О защите прав потребителей”.

Таким образом, приобретение полисов страхования жизни и здоровья при получении кредитов является делом добровольным. Но есть исключение – страховой полис при оформлении займов под залог недвижимости (ипотека). В некоторых случаях – по автокредиту (страховая премия по КАСКО).

КАСКО не является обязательным, но некоторые банки значительно повышают процентные ставки по автокредиту в случае отказа от сотрудничества со страховой компанией.

Сравните ставки в ВТБ по кредиту на приобретение нового автомобиля:

- 16,9 % – без КАСКО и страхования жизни;

- 14,9 % – с КАСКО, но без страхования жизни;

- 12,9 % – со всеми страховками.

Разница в 4 процентных пункта.

Обязательное страхование

Согласно закону “Об ипотеке” гражданин, который берет ипотеку, обязан застраховать передаваемый в залог объект недвижимости от рисков утраты и повреждения.

Все остальные виды страховых полисов при ипотеке являются добровольными.

В любом случае до подписания кредитных документов внимательно прочитайте все пункты. Банки сотрудничают с разными страховыми компаниями, поэтому и условия могут отличаться. Обратите особое внимание на то, какие последствия повлечет за собой отказ от полиса.

Что будет, если вы по закону откажетесь от добровольной страховки?

- Банк может отказать в кредите. Он имеет право это сделать, не объясняя причины. Вам останется только догадываться, что это произошло из-за отказа покупать полис.

- Банк может менять процентную ставку на более высокую, если не захочет взять на себя ответственность за риск невозврата вами долга.

- Банк может пойти вам навстречу и отказаться от предоставления дополнительных услуг без каких-либо изменений условий кредитования.

Последний случай совсем не редкость. Отзывы на портале Банки.ру служат тому подтверждением. Клиенты часто подписывают кредитные документы, не замечая пункта о страховке. А потом понимают, что она им не нужна. Банки отменяют ваше согласие и оставляют условия предоставления займа без изменений. Но это нельзя рассматривать как устоявшийся порядок. К каждому заемщику подход индивидуальный.

Мы подошли к вопросу, как правильно отказаться от страховки, и можно ли это сделать уже после подписания документов.

До подписания кредитного договора

Первый случай, который мы рассмотрим, самый простой. Если вы обнаружили в своем кредитном договоре пункты о страховании жизни, здоровья или чего-либо еще, можете отказаться от этих дополнительных услуг. Еще раз обращаю внимание, что и банк в свою очередь может отказаться от выдачи займа на ваших условиях.

Кредитная организация часто и не скрывает, что кредит со страховкой будет иметь более низкую процентную ставку, чем без нее. Но не спешите соглашаться на выдвинутые условия.

Возьмите паузу и посчитайте ежемесячный платеж в том и другом случае. Красивый процент на рекламном плакате может оказаться значительно выше, чем процент по договору, не предусматривающему страхование.

А может быть и наоборот.

Все, что я хочу сказать – это внимательно прочитать, 100 раз просчитать, оценить последствия и… А, может, ну его, этот кредит вообще?

Продолжаем дальше изучать вопрос. Как отменить дополнительную услугу уже после подписания документов?

После получения кредита

В этом случае возможны 2 варианта развития событий:

- Вы приняли решение отказаться от страховки после подписания договора, в “период охлаждения”. Что это за период, мы рассмотрим дальше.

- Вы слишком поздно увидели нежелательные платежи у себя в договоре, когда “период охлаждения” уже прошел.

“Период охлаждения” – это срок, в течение которого заемщик может расторгнуть договор страхования и вернуть себе деньги, выплаченные за полис.

Отказ от страховки после получения кредита

Получить кредит в наше время и так не просто: нужно собрать кучу справок с работы, подтвердить свою платежеспособность, подтвердить финансовое положение семьи, пройти ряд проверок по базам данных банка и только после этого услышать вердикт. И всего этого кредитным организациям не хватает и они пытаются «защитить» себя от риска становления заемщика неплатежеспособным с помощью навязывания дополнительных услуг.

Что такое страховка по кредиту

В 99 процентах случаев при обращении в банк за оформлением кредита кредитный менеджер организации при расчете стоимости кредита рассчитывает сначала основную сумму кредита (тело кредита и начисленные проценты в зависимости от срока его погашения) и потом нехотя рассказывает клиенту о том, что нужно также оформить страховку и без нее получить кредит невозможно, либо можно с более высокой процентной ставкой. Законно ли данное действие финансовой организации?

Разумеется, навязывание данной услуги является незаконным.

Страховка по кредиту — страховой продукт, который снижает риски банка в случае возникновении чрезвычайных ситуаций у клиента.

Несмотря на широкое распространение практики, при которой страховка признается навязанной услугой, банки продолжают активно продвигать как свои страховые продукты, так и продукты своих партнеров.

Правда, со временем схемы навязывания страховки серьезно изменились, и в основном они рассчитаны на тех заемщиков, кто слабо или абсолютно не разбирается в юридических вопросах, считая договор страхования обязательным.

Более того, правомочность банка отказать в предоставлении кредита, никак не мотивируя свои действия, вынуждает потенциальных заемщиков выбирать – либо согласиться на то, что предлагают, либо уйти ни с чем.

На страховку можно смотреть с нескольких позиций: с одной стороны страховой полис перекладывает ответственность с заемщика на страховую компанию в случае ЧП и причинения вреда здоровью (и как следствие невозможности работать и выплачивать долг по кредиту) и в тоже время пополняет казну страховой компании, которая как правило является дочерней компанией банка.Банки и финансовые структуры, в свою очередь, подошли к вопросу выдачи страховок очень хитро — в страховом договоре черным по белому написано, что данный страховой полис заемщик оформил добровольно и претензий к нему не имеет.

Этот пункт добавляется в страховой договор с целью ограничения срока, когда данный договор можно аннулировать с полным возвратом страховой премии.

Аннулировать страховку к кредиту можно, по сути, в любой момент с момента начала ее действия, но только возврат средств за ее приобретение ограничен во времени. А аннулировать страховку просто так без какой-то пользы для себя смысла особого нет — так вы, хотя бы застрахованы от неблагоприятных жизненных ситуаций, и от этого легче, ведь в жизни всякое бывает.

От чего можно застраховать кредит

Кредит может застраховать от многих негативных финансовых факторов, таких как:

- Тяжелые телесные травмы

- Получение инвалидности

- Смерть

- Потеря работы

Аргументы, конечно весомые, в частности если идет речь о смерти заемщика. Ведь если заемщик умирает, то обязанность выплачивать кредит ложится на плечи ближайших родственников.

Кредиты бывают разные и поэтому не стоит путать их зону страхования:

- Потребительский кредит (он же кредит на любые цели, автокредит) страхует исключительно вашу жизнь и ответственность.

- Ипотечный кредит страхует вашу будущую собственность от порчи (в данном случае покупаемую недвижимость)

Согласно Гражданскому кодексу Российской Федерации потребительский кредит в любой финансовой организации РФ не обязывает страховать свою ответственность и является добровольным по желанию заемщика. В случае ипотечного кредита страхование предмета залога (вашей купленной квартиры) обязательно должно быть застраховано.

Зачем нужно страховать кредит

Как мы уже писали выше — страховка по потребительскому кредиту является в России добровольной и никакая кредитная организация не вправе навязывать этот продукт.

Но в то же время банку тоже нужно на «что-то» жить, поэтому приходится объяснять клиенту всю важность страхового полиса и говорить что без нее банк откажет вам в выдаче кредита.

Хотя бывают случаи, когда банк действительно отказывает в кредите при отказе от страховки еще на стадии составления заявки на кредит и клиенту причина отказа не сообщается (банк не обязан сообщать причину заемщику).

Поэтому мы советуем все-таки взять страховку на кредит, но после его получения сразу же отказаться, ведь на отказ есть достаточно времени, а деньги по кредиту приходят на ваш счет на следующий рабочий день после подписания кредитного договора.

Стоимость страхования и сроки

Стоимость страховки прописана в вашем страховом договоре и зависит от следующих факторов:

- Срок действия страховки

- Сумма кредита

Чем больше срок действия страховки (совпадает со сроком действия кредитного договора) и сумма кредита, тем выше комиссия за услуги страховой компании.

Точную сумму страховки вам сообщит ваш кредитный менеджер в финансовой организации при оформлении заявки на кредит в отделении банка.

Как отказаться от страховки до и после получения кредита

Как мы писали выше — отказываться от страховки до получения кредита несет в себе большие риски получить отказ от кредитной организации. Поэтому советуем согласиться, но оформить возврат после получения кредита на свой счет.

Существует, конечно, более сложный путь — если консультант банка в открытую навязывает вам страховой полис, то можете сослаться на 958 статью Гражданского кодекса Российской Федерации, которая гласит, что банки не имеют право навязывать страхование жизни и здоровья заёмщика, не имеют право штрафовать заемщиков в случае отказа и применять прочие неправомочные действия в отношении заемщика. В противном случае на банк можно подать в суд и к нему будут применены санкции.

При таком подходе банк может поменять свой подход к вам и разрешит взять кредит без страхового полиса, но с повышенной процентной ставкой, что окажется более невыгодно для вас, чем страховка, деньги за которую вы можете вернуть в регламентированный для этого срок.

Страховка по кредиту: как вернуть

Срок отказа от страховки зависит от страховой компании, в которой она выдана и в данной ситуации при подписании бумаг досканально изучить страховой договор.

Там должен быть прописан период, когда страховка подлежит возврату.

Обычно этот срок у страховых компаний колеблется от 5 дней до 14 дней, чего вполне хватает чтобы не спеша прийти в отделение страховой компании и написать заявление на возврат денежных средств.

Важно! За период времени до подачи заявления на возврат страховой премии не должно произойти страхового случая!

Кредитные организации неохотно относятся к процессу возврате страховки и поэтому если на вашу просьбу выдать вам бланк заявления на отказ от страхового полиса вам ничего не ответили — можете использовать приведенный ниже образец заявления на возврат страховки по кредиту. Он тоже будет иметь юридическую силу.Заявление можно заполнить от руки и необходимо указать в нем следующее:

- Вашу фамилию, имя, отчество

- Данные паспорта (серия и номер, кем и когда выдан)

- Причина расторжения страхового полиса

- Дата подачи заявления и подпись

- Реквизиты, куда вернуть деньги за неиспользованную страховку

Пример:

Я, Иванова Виктория Андреевна, 13.01.1991 года рождения, паспорт гражданина РФ серия___ номер___, отказываюсь от страхования в компании _______, и прошу расторгнуть Договор страхования номер _______. Прошу ______ (наименование банка) прекратить оплату взносов направленных на страхование моей жизни и здоровья со следующего расчетного периода.

Заявление необходимо подавать в офис страховой компании в двух экземплярах, в которой страховка оформлена (обычно это отделение банка, где вы брали кредит и в редких случаях это отдельный офис страховой компании). В случае невозможности подать заявление лично вы можете отправить заявление, с нотариально заверенной подписью почтой или курьером на почтовый адрес страховой компании.

Датой отказа от страховки является день, когда данное заявление было отправлено вами почтой (в случае выбора этого способа доставки) или когда вы посетили офис страховой и отдали заявление на рассмотрение.

Обычно заявление рассматривают в течение 1-3 дней. По итогам рассмотрения вам придет ответ от страховой и в течение 10 календарных дней на счет вернут деньги, потраченные на полис, при оформлении кредита.

Таким образом, не бойтесь спорить с банком по поводу возврата страховки, подкрепляйте свои заявления ссылками на законы и не давайте кредитным организациям вас обмануть!

Порядок отказа от страховки после получения кредита в Сбербанке

Оформление страховок для заемщиков банков является повсеместно распространенной практикой. Однако люди не хотят нести дополнительные расходы. Сегодня у граждан есть право на отказ от страховки после получения кредита в Сбербанке с последующим возвратом ранее перечисленных денег.

Страховка при получении кредита в 2019 году

Если человек решил взять потребительский кредит, ему будет предложено добровольное страхование жизни и здоровья. Так банк получит дополнительную гарантию того, что долг будет погашен в срок. Гражданин также получает ряд преимуществ:

- выплата кредита страховой компанией, если сам клиент скончался или стал инвалидом;

- пониженная процентная ставка;

- высокая вероятность одобрения заявки;

- дополнительные опции по программам страхования (например, можно включить условие получения выплаты при потере работы).

Человек имеет право отказаться от заключения договора со страховой компанией. Однако одобрение заявки на получение займа зависит от многих факторов, поэтому риск отказа по при отсутствии страховки вырастет.

Сбербанк на своем сайте четко не указывает повышение ставок по потребительским кредитам при отказе от страхования. Но оговорка «процент рассчитывается индивидуально» позволяет предполагать более высокий процент для заемщиков без страховки.

Диапазон между минимальным и максимальным значением составляет целых 5%.

Можно ли отказаться от страховки после получения кредита

Человек имеет право в любое время подать заявление и прекратить отношения со страховой компании. Но в большинстве случаев это невыгодно, так как закон позволяет организациям не возвращать деньги, полученные ранее в счет оплаты услуг (ст. 968 ГК РФ).

В период охлаждения

Тем не менее, указание ЦБ РФ № 3854-У от 20.12.2015 г. предписывает страховым организациям включать в правила возможность отказа клиента от соглашения в первые 14 дней после его подписания – в так называемый «период охлаждения».

Порядок при этом следующий:

- Клиент направляет заявление в компанию.

- На основании обращения действие договора отменяется, человеку возвращается перечисленная премия.

Право гражданина на отказ безусловно. Человек не обязан мотивировать свое решение.

Независимо от того, есть ли условие о периоде охлаждения в правилах организации, клиент имеет право отказаться от договора.

Размер суммы, которую человек может возвратить, зависит от даты начала действия соглашения. Если защита еще не применяется, перечислят премию целиком. В ином случае компания удержит плату за те дни, когда действовала страховка.

После 14 дней с даты оформления

Правила страховых компаний допускают возможность внесения в договор условия, по которому клиент может в дальнейшем отказаться от услуг. Тогда период охлаждения может составлять более 14 дней.

Также средства возвращаются в нескольких случаях:

- отпала вероятность наступления неблагоприятного события;

- признание договора недействительным по решению суда;

- ликвидация страховой компании;

- в иных случаях.

В других случаях деньги не вернут. Хотя правила страхования позволяют вносить в договоры пункты о частичном возврате средств, например, при досрочном погашении кредита. Если же кредит не погашен, а клиент просто не намерен больше пользоваться услугами страховой компании, т.е. расторгает договор в одностороннем порядке, то возврата средств не предусмотрено.

Особые случаи отказа от страхования

В некоторых ситуациях клиент банка не может отказаться от страховки. Стандартный договор ипотеки предусматривает условие, по которому кредитор может потребовать досрочного возврата долга при отсутствии у гражданина действующего полиса.

Нельзя воспользоваться периодом охлаждения, если человек присоединился к коллективной программе. В этом случае клиент банка подает заявление, выражая желание стать участником. Стороной договора обычно является банк. И именно он имеет право требовать досрочного расторжения договора, поэтому человек не может вернуть перечисленную страховую премию.

Однако Верховный суд считает, что указание ЦБ РФ № 3854-У распространяется на любые случаи, когда страховую премию перечисляет гражданин для защиты собственного имущественного интереса. Такая позиция отражена в решении по делу № 49-ГК17-24 от 31.10.2017 г.

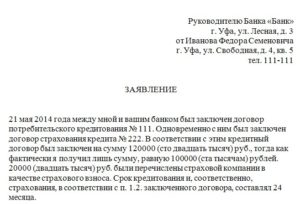

Порядок отказа, образец заявления на расторжение договора

Человек должен официально заявить о своем намерении отказаться от договора. Для этого составляется заявление, где указывается:

- наименование организации;

- адрес получателя;

- Ф.И.О., дата рождения гражданина, реквизиты его паспорта;

- адрес проживания, телефон для связи;

- название документа;

- утверждение, что гражданин полностью отказывается от договора;

- номер и дата заключения соглашения;

- причина отказа.

К заявлению следует приложить:

- копию договора или полиса;

- документы, подтверждающие оплату премии.

Страховой компании может потребоваться оригинал договора и паспорт гражданина для сверки данных. Заявление направляется почтой с уведомлением о вручении. Образец заявления на отказ от договора по ипотечному страхованию можно скачать по ссылке.

Образец заявления по страхованию жизни и здоровья здесь.

Также можно оформить 2 экземпляра, прийти в компанию в рабочее время и вручить один уполномоченному сотруднику (например, секретарю). Работник компании, принявший обращение, должен расписаться на экземпляре клиента и поставить дату.

Сроки возврата и что делать, если страховщик отказывается вернуть деньги

Средства можно получить наличными или переводом на счет. Обычно способ указывается в заявлении или оговаривается в ходе индивидуальных консультаций. Если человек не укажет в своем заявлении, как он хочет получить средства, страховая компания может возвратить премию почтовым переводом.

Срок возврата денег в законе не прописан. Средства перечисляются в течение периода, указанного в правилах компании. Например, организация «Сбербанк страхование» может возвращать их до 13 рабочих дней.

Причины отказа в выплате могут быть следующие:

- наступил страховой случай;

- условия программы не предусматривают возможности отказа от договора;

- гражданин не является стороной соглашения (возможно при коллективном страховании).

Если компания незаконно отказывается вернуть деньги или игнорирует заявление, то человеку следует подать жалобу в ЦБ РФ. Также необходимо обратиться с иском в суд.

Чтобы избежать проблем, не следует общаться с представителями страховой компании по телефону или лично. Также не рекомендуется оставлять обращения онлайн. Заявление, в котором клиент выражает желание расторгнуть договор, нужно отправить почтой или подать лично в организацию.

Клиенту стоит самостоятельно изучать правила страхования, условия договора. Консультанты могут ошибаться или намеренно вводить человека в заблуждение.

Отказ от страховки после получения кредита: как отказаться от страхования по кредиту в 2019

Кредиты бывают разные: потребительские, ипотечные и так далее. Соответственно, и страховки для каждого из них предусмотрены свои. Казалось бы, ну зачем при потребительском кредите нужна страховка, ведь залогового имущества нет. А затем, что страховать будут не имущество, а жизнь и платежеспособность заемщика. Вдруг он заболеет или потеряет работу.

При этом страхование жизни и здоровья — удовольствие дорогое и достаточно больно бьет по кошельку заемщика. Особенно, если проценты по страховке набегают чуть ли не до 30% от суммы самого кредита. Именно поэтому клиенты банков так стремятся отказаться от «навязчивой» услуги страховки после получения потребительского кредита.

Узнавайте заранее про отказ от страховки

Банк навязывает страховку по кредиту. Как отказаться? Все возможные пути действий обычно уже прописаны в кредитном и страховом договорах. При выборе программы кредитования необходимо тщательно читать документацию и консультироваться с кредитным менеджером. Сразу выяснять, является ли обязательным страхование, можно ли от него отказаться без потерь и когда.

Иногда в договоре указан срок отказа от страховки по кредиту — точная дата, когда возможно его расторжение уже после подписания договора (например, 3 месяца). Возможно, придется обойти несколько банков, прежде чем удастся найти подходящие условия кредитования, но зато потом не придется хвататься за голову, что «обманули и втюхали» страховку.

Есть шанс отказаться лишь от страхования здоровья или от титульного страхования, но от страхования имущественного залога отказаться невозможно.

Страховки залоговой недвижимости не избежать

Юристы утверждают, что страховые услуги при кредитовании должны оказываться только с согласия заемщика. В статье 935 ГК РФ сказано, что обязанность страховать свою жизнь или здоровье не может быть возложена на гражданина по закону.

Поэтому отказ от навязанной страховки по кредиту – это ваше законное право. При этом по поводу ипотечному или автозалогу у закона как раз противоположное мнение.

Например, статья 31 закона «Об ипотеке» гласит, что залогодатель обязан страховать за свой счет имущество в полной стоимости от рисков утраты и повреждения.

Поэтому есть шанс отказаться лишь от страхования здоровья, а также от титульного страхования, но никак от страхования имущественного залога.Многие банки отказывают в кредите, если заемщик не подписывает договор страхования. А другие предлагают альтернативные программы кредитования. Например, для ипотеки некоторые кредиторы требуют застраховать только объект залога.

Третьи компенсируют риски повышением ставки кредитования. Разница в ставках может доходить до 10% годовых.

Другие банки при сохранении ставки увеличивают комиссию на несколько процентов за выдачу кредита при отказе от страхования жизни и здоровья заемщика по программам кредитования под залог недвижимости.

Иногда бывает даже дешевле оплатить страховку. Некоторые кредиторы при оформлении личного и титульного страхования предлагают меньший ежемесячный платеж по кредиту. Разница порой достигает до 8-10 тысяч рублей. В данном случае выбрать ипотеку или автокредитование со всеми страховками будет намного выгоднее.

Можно отказаться от страховки и после подписания договора

Некоторые банки дают возможность заемщикам, ранее получившим кредит, отказаться от страхования при одновременном повышении ставки. При этом будет пересчитан ежемесячный платеж, а начисление процентов по новой ставке будет производиться на остаток задолженности.

Между тем бывают случаи, когда заемщики могут отказаться от страхования по ранее полученным кредитам почти без потерь. Тех, кто не согласен на увеличение ставки по уже действующему договору, принудить к страхованию невозможно.

Поэтому можно смело отказываться от страховки по кредиту прямо в банке.

Если в договоре не прописан пункт о повышении ставки кредита в отсутствие у заемщика полиса страхования жизни и здоровья, банк не вправе изменять ставку за исключением случаев, предусмотренных федеральным законом.

Поэтому сейчас банки стараются еще в договоре прописать все нюансы. Например, некоторые включают в кредитные договоры санкции за неуплату очередной страховки. Это может быть штраф или даже требование досрочно погасить кредит (например, 0.5 или 0.11% от остатка задолженности в день, или фиксированной суммой в 10 000 рублей в день).

Но банкам невыгодно применять такие жесткие санкции ответственным заемщикам. И даже если заемщик отказывается пролонгировать полис, банки идут ему навстречу. Если клиент аккуратно погашает ипотечный кредит, кредитор по просьбе может освободить его от страхования жизни и здоровья, но в обмен на дополнительный залог или поручительство.Некоторые банки дают возможность отказаться от банковской страховки после получения кредита тем заемщикам, которые ранее получали кредит, но только при условии повышения ставки.

Особо настойчивые могут решить вопрос через суд

Как ещё отказаться от страховки после оформления кредита? Особо настойчивые могут попробовать обратиться в суд после того, как соберут пакет документов, куда будут входить претензии с просьбой о возврате средств, подписанные руководством банка. Роспотребнадзор и Федеральная антимонопольная служба уже не раз указывали на нарушение прав граждан, когда банки навязывают страховки. Это обязательно зачтется на суде, но и у банков будет, что сказать.

Вопрос о том, как отказаться от страхования жизни при кредите, и нужно ли это делать, тоже стоит остро. В конце прошлого года Президиум высшего арбитражного суда (ВАС) встал на сторону банков в вопросе включения в договор условия по обязательному страхованию жизни.

Это в том случае, если клиент заранее не отказался от услуги, а подписал вариант с учетом страхования жизни. Ведь, по сути, у клиента был выбор и он сам выбрал вариант со страховкой, а потом пытается его же опротестовать. Даже если суд и встанет на сторону заемщика, то в итоге он получит более высокую ставку.

Такой вариант развития событий возможен, если у клиента действительно был выбор.

Если же есть документально подтвержденная уверенность в том, что заемщик был введен банком в заблуждение, то можно утверждать, что по закону об отказе от страховки по кредиту он может получить назад все потраченные средства.

Что делать, если есть сомнения, что по страховке «тикает» переплата

- Внимательно прочитать договор и сопутствующие документы;

- Если в договоре прописаны все условия, которые выполняет заемщик, смириться;

- Если возможность отказаться от страхования жизни не прописана, то обратиться в банк с претензией и просьбой отказаться от дальнейших страховых выплат;

- Если банк не идет навстречу, то обратиться в суд.

Анфиса Храмова, редактор-эксперт

Можно ли отказаться от страхования при получении кредита, либо после?

Банки, предлагающие потребительские кредиты, включают в договор покупку полиса страхования, — таким образом, банк снижает свои риски. Но страхование , это добровольная для каждого услуга.

На сайте банков Ренессанс Кредит, Сбербанк России, ВТБ и других есть информация о том, что покупка страхового полиса — дополнительная услуга, оформить которую могут только по предварительному согласию клиента, таким образом от страхования кредита отказаться можно.

Теперь разберем некоторые нюансы, и узнаем, можно ли это сделать после получения кредита и при получении.

Что дает оформление страховки банку и клиенту?

Оформление полиса страхования минимизирует риск банка потерять свои деньги. Данная услуга целесообразна при выдаче крупных сумм на недвижимость или авто. Несмотря на это, сотрудники банка обязывают заемщика купить полис даже при оформлении потребительского займа на товары, не упуская шанс заработать на продвижении своих услуг.

Клиент, приобретая страховой полис, может обезопасить себя и своих близких от погашения долга при наступлении форс-мажорного случая.

К каким случаям это относится:

- Потеря работы и постоянного финансового дохода. Например, банкротство компании, в которой работает человек или сокращение его с должности. При добровольном увольнении, клиент обязан погасить долг самостоятельно.

- Ухудшение здоровья, смерть. Согласно пунктам соглашения, страховщик покрывает все финансовые расходы страхователя.

Что дает оформление страховки банку и клиенту

Согласно законам “О защите прав потребителей”, банкам запрещается навязывать покупку дополнительных товаров для получения других услуг. Чтобы избежать неприятностей в будущем, при возникновении такой ситуации, нужно записать разговор с сотрудником, который незаконно настаивает на приобретении продукта.

Обязательные и необязательные виды страхования

Необходимо ознакомиться с видами страхования до того, как принять решение об отказе от услуги.

К обязательным видам страхования по кредиту относятся:

- Покупка полиса страхования жизни или имущества при оформлении ипотеки;

- Оформление страхования предмета залога при получении кредитов с залогом.

Исходя из выдержки закона об ипотеке, заемщик должен оформить страхование залога на сумму не менее предоставляемого обязательства. Это касается всех залоговых кредитов.

В этом случае отказаться от услуги нельзя, иначе банк откажет в положительном решении по заявке.

Существуют исключения: при внесении первоначального взноса более чем 30-50% от суммы кредита, банки предоставляют более выгодные условия кредитования.

Кредитные товары с необязательным страхованием:

Нужно учитывать, что условия могут отличаться для клиентов банка и не клиентов.

Наличие открытых счетов, зарплатной карты, вкладов — увеличивает шансы на получение займа без заключения договора страхования.Чистая банковская история увеличивает шансы получить заем по выгодным процентам. Для клиентов, у которых нет оформленных банковских товаров, условия получения займа изменяются, и процентная ставка повышается на 2-4%.

Также у некоторых банков есть различные продукты с оформлением страховки и без ее оформления.

Так, например у ВТБ при покупке полиса страхования процентная ставка будет значительно ниже, а персональные предложения предоставляются только с наличием страховки.

Отказ от полиса страхования при получении кредита

Способ отказа от страховки при получении кредита — самый простой, для этого достаточно запросить у менеджера график платежей и обратить внимание на общую сумму к погашению. Если страховка включена в стоимость, общая сумма ссуды будет отличаться от цены на товар.

На этом этапе отказаться от страхового полиса можно. Банк не имеет права отказать в получении ссуды, аргументируя это вашим нежеланием оформлять страховку. Да, действительно, такие банки как ВТБ оставляют за собой право повысить процентную ставку по кредиту до 4%.

Если сомневаетесь в том, что выгоднее, покупка полиса или плата по ставке на 4% выше, обратитесь к специалисту. Он предоставит сумму переплаты по каждому из вариантов, и вы определите для себя оптимальный.

Отказ от полиса страхования при получении кредита

Отказ от страховки после получения кредита

Сделка осуществилась, условия подписаны в этом случае в течение 14 календарных дней можно отказаться от страховки после получения кредита. Согласно указанию Центрального Банка России — граждане, оформившие страховой полис, могут аннулировать договор и вернуть уплаченные деньги.

Период охлаждения — так называется законный способ расторгнуть сделку.

Необходимо заполнить бланк и зарегистрировать его в отделении банка или подать страховщику. Период рассмотрения обращения и возврата средств от 10 до 14 дней.

Бланк-заявление можно составить в свободной форме или взять готовый шаблон на сайте той страховой компании, у которой приобретен полис. Необходимо предоставить заявление в страховую компанию не позднее указанного срока со следующими данными:

- номер, серия паспорта, дата выдачи, орган кем выдан;

- Ф.И.О заемщика;

- номер и дата договора;

- причина отказа;

- дата составления, подпись.

Такой способ доступен исключительно для договора индивидуального характера. Существуют также договора коллективного страхования. В чем их отличие?

Заявление об отказе от договора страхования

При индивидуальном страховании — заключается сделка страхователем и относится только к нему и его семье. Такую сделку можно аннулировать в “период охлаждения”. При коллективном соглашении — главным становится юр. лицо, страхующее граждан, с которыми имеет финансовые сделки.

Такие условия заключаются между заемщиком и другими лицами, оформляющими займы в конкретном банке. Сделка коллективного страхования не подлежит расторжению. Физическое лицо — страхователь, после подписания соглашения, берет на себя все обязательства по оплате такого полиса.

В договоре четко прописывается тип страхования, поэтому на него обязательно нужно обратить свое внимание.

Отказ от страховки при досрочном закрытии кредита

Первое, что необходимо сделать после погашения займа досрочно — прочитать условия сделки. Найти соответствующий пункт о страховании и понять, возможно ли возмещение суммы при досрочном закрытии договора.

Подать заявление на рассмотрение можно при условии:

- досрочного закрытия кредитной сделки;

- отсутствия просроченных платежей по кредиту;

- отсутствия страховых случаев;

- если в договоре указан пункт о возможности возврата страховой премии.

Вопросами страхования, полностью занимается компания страховщик, не банк. Банки — посредники между заемщиком и страховщиком. И никакого отношения к возмещению уплаченной суммы по страховке не имеют.

В одной из программ индивидуального страхования допускается возмещение средств в размере 50% при условии расторжения сделки на протяжении 30 дней. Однако не все страховые фирмы идут на это.

Отказаться от страховки при досрочном погашении кредита

Фирмы, в договоре которых указано, что сумма страховки уменьшается соразмерно сумме кредита, возврату не подлежит. Что это означает? При преждевременном закрытии сумма кредита равна нулю. Соответственно, остаток по страховке также аннулируется.

В остальных случаях возможна лишь часть возврата страховой премии. Сумма определяется разницей между окончанием кредитного договора и датой досрочного погашения. Страховая компания самостоятельно решает вернуть сумму при досрочном расторжении договора или нет.

Следует понимать, что договор кредита и договор страхования – два абсолютно разных договора.

При закрытии кредита, страховка продолжает действовать, и если страховой случай наступит позднее, то вся страховая сумма будет выплачена клиенту или его наследникам.

Отказ от страховки в судебном порядке

Возвращаясь к закону “о защите прав потребителей” в котором указано, что банку запрещено требовать у клиента оформление каких-либо продуктов можно сделать вывод.

- Подписывать договор только после детального изучения.

- Обращать внимание на общую сумму к погашению.

- Разъяснять для себя всю информацию, указанную мелким шрифтом.

Если все вышеперечисленные шаги не помогли вам добиться результата от банка, следует обратиться в суд.

Отказ от страховки в судебном порядке

Основания для обращения в суд:

- преждевременное закрытие кредитной сделки;

- отказ возвращения суммы страховщиком;

- отсутствие страховых случаев;

- принудительное оформление страховки;

- ежемесячные платежи оплачивались своевременно без задержек;

- наличие переплаты по платежам (то есть, вы оплачивали сумму больше, чем указано в графике платежей);

- договором предусмотрен возврат страхового платежа;

- договор страхования индивидуальный.

Перед обращением в суд, вам необходимо собрать пакет документов:

- паспорт или другой заменяющий его документ (оригиналы и копии);

- оформленное заявление;

- договор кредитования;

- отказ страховой компании о возврате денежных средств (в письменном или аудио формате);

- справка от банка о полном досрочном погашении кредита;

- чек об оплате страховки.

Также необходимо оформить исковое заявление. Указываем информацию:

- фамилия, имя, отчество физ лица;

- данные ответчика;

- притязания физ.лица к страховщику;

- подтверждение вины страховщика;

- все расчеты, квитанции об оплате;

- дата, подпись физ. лица.

Исковое заявление рассматривается в течение одного месяца. Судья знакомится с материалами дела, изучает условия, все дополнительные соглашения на которых подписывались сделки.

По истечении срока оглашается решение в пользу/отказа иска. Стоит отметить, что количество судебных заседаний может быть неограниченным, если фирма страховщик будет оспаривать решения.

Важно, чтобы у истца были веские доказательства навязывания данной услуги.

Оптимальный срок для отказа от страховки и нужно ли это делать

Анализируя все виды страхования, определяем, что оформление страховки необязательная процедура. За исключением кредитования с залогом или оформления договора ипотеки.

В этой статье мы разъяснили вопросы, как отказаться от страховых продуктов. Но стоит ли отказываться во всех случаях, кроме обязательного страхования. Проанализировав статистику в России в период с 2016 по 2017 г. уровень просроченной задолженности начал снижаться с 9 % до 7 % по состоянию на 2018 г.

Можете ли вы быть уверены на 100 % в своем здоровье, финансовом положении через 6-12 месяцев? Если да — супер, вам можно позавидовать. Тем, кто не может уверенно ответить на этот вопрос, не стоит отказываться от дополнительного страхования, дабы обеспечить себе и своим близким надежность и безопасность.

Какие плюсы дополнительного страхования?

- Потеряв работу — компания страховщик обязуется погасить долг вместо вас.

- Возникновение несчастного случая, потеря платежеспособности — при таких обстоятельствах, страховая покрывает расходы, описанные в кредитном соглашении.

- Ваши родные и близкие будут освобождены от обязанности уплаты долга по кредиту при наступлении страхового случая.

- Уверенность в завтрашнем дне.

Если вы приняли решение отказаться от покупки страхового полиса, оптимальнее всего расторгнуть все соглашения согласно законному периоду. На протяжении 14 дневного “периода охлаждения” или в срок, прописанный в договоре. Своевременный отказ от страховки освобождает от лишних выяснений отношений с фирмой-страховщиком и обращения в суд.

А вы как считаете, стоит отказываться от страховки или нет? Оставляйте свои комментарии, делитесь мнениями и задавайте вопросы. Ведущие эксперты в финансовой сфере помогут разобраться в нюансах проблемы.