Как перевести деньги с карты на карту Виза

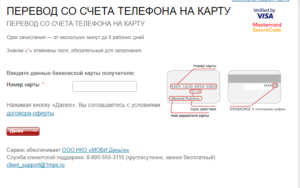

Переводим деньги с карты на карту без комиссий — 5 вариантов

Как перевести деньги с карты на карту бесплатно? Без комиссии. Не платя ни копейки банку за перевод.

Вы до сих пор платите за обычные переводы с карту на карту? Не понимаете, что такое стягивание, выталкивание, карты-доноры, транзитные карты. Не знаете чем отличаются C2C от межбанковских переводов (а что это вообще такое?).

Спокойно. Ничего сложного в этом нет. Просто страшные слова.

Вспоминаю с улыбкой себя несколько лет назад. У меня была оформлена ипотека в одном банке. А заработную плату получал на карту другого банка. Приходилось сначала идти снимать зарплатные деньги. Потом топать в ипотечный банк и вносить очередной платеж по ипотеке.

Иногда, когда было лень мотаться между банками, делал переводы с карты на карту. Платя что-то около 1,5-2% с суммы платежа за перевод. И меня постоянно душила жаба, отдавать лишние деньги. Поэтому в основном тратил время на походы в банки.

Сейчас все гораздо проще. Есть 1000 и 1 способ перевести деньги между картами. Практически в один клик. Не выходя из дома. И самое главное бесплатно. В «особо тяжелых» случаях отдать рублей 10 за операцию.

Читаем, применяем на практике и экономим наши денежки. Которые лишними не бывают.

Внутри банка всегда бесплатно

Как правило, услуга по переводу денежных средств с карты на карту, между клиентами одного банка бесплатны.

Нам нужно знать только номер карты получателя. И больше ничего. В некоторых банках доступен перевод по номеру телефона (если карта привязана к этому номеру) и даже по ФИО.

Нам понадобится доступ в мобильный или интернет-банк. У разных банков хоть и есть отличия в функционале мобильных банков, но принцип один и интуитивно понятен.

Из всех моих банковских карт, только Сбербанк берет комиссию за переводы C2С — 1% от суммы транзакции. Хорошо хоть среди карт, выпущенных в одном регионе, плата не взимается.Из интервью Германа Грефа: «Сбербанк не планирует отменять комиссии за карточные переводы. Это приносит банку неплохой доход.» И поворачиваться лицом к клиенту — для него (и для Сбера и для Грефа) очень дорого.»

Если нужно сделать перевод: пополняем карту нужного банка и осуществляем операцию. Если такой карты (нужного банка) нет — не беда. В запасе есть другие способы бесплатных переводов.

Стягивание с карты на карту

Что означает сей диковинный термин — «стягивание»?

Допустим нам нужно перевести деньги с карты А на карту Б. Нет, не так.

Давайте для примера, рассмотрим конкретные банки. Нужно сделать перевод с карты Сбербанка на карту Альфа-банка. А по простому, стянуть деньги со Сбера на Альфу.

В нашем случае, карта (Сбербанк) с которой будут уходить деньги будет называться картой-донором.

Все действия будем выполнять в Альфа-банке. В личном кабинете ищем слово (кнопку) «Пополнение»

.

Вносим реквизиты карты-донора, в нашем случае Сбербанка и сумму перевода.

Приходит смс-код для подтверждения операции (по карте Сбера). На этом все. Деньги переведены.

Можно сразу сохранить в шаблоны. И в будущем осуществлять переводы просто нажатием пары кнопок.

Процедура «стягивания» напоминает интернет-покупки. Только деньги уходят не продавцу товара, а на нужную вам карту.

Важно! Обычно стягивание происходит бесплатно. Но как всегда, есть исключения из правил. Некоторые банки либо не разрешают стягивать с себя деньги. Либо берут небольшую мзду. Она как правило меньше, чем простой перевод в чужой банк напрямую.

Как узнать разрешает ли банк стягивать с себя деньги? И размер возможной комиссии (платно или бесплатно)?

Есть два способа: первый и второй. ))))

- Смотрим информацию в тарифах.

- Попробуйте стянуть с карты все деньги до последней копейки. Обязательно за одну операцию. Например, если на карте-доноре у вас лежит 8 тысяч 543 рубля 43 копейки — «тяните все сумму сразу». Если банк берет комиссию за стягивание, операция будет отклонена по причине «недостаточно средств на счете».

Список банков бесплатных-доноров.

- Сбербанк;

- ВТБ;

- АЛЬФА;

- Тинькофф;

- Хоум Кредит;

- Совкомбанк;

Кстати и здесь Сбербанк отличился. На него нельзя стягивать деньги. Просто нет такой кнопки))))

Выталкивание

Обычный перевод со своей карты на карту другого банка. Здесь процедура обратная стягиванию.

Обычно за сие удовольствие большинство банков хочет поиметь с клиента комиссию. 0,5-1,5% от суммы перевода, но не менее 30-50 рублей за операцию.

Например, если выталкивать деньги с карты ВТБ на «чужой» пластик (не клиенту банка), то сервис хочет взять 125 рублей за перевод 10 000 рублей.

Есть несколько банков, проводящие подобные операции безвозмездно, то есть даром.

Разгуляться вам конечно не дадут. Всегда стоит заградительный лимит на максимальную сумму таких переводов в месяц. Обычно 10-20-30 тысяч рублей.

Список банков:

- Тинькофф дает своим клиентам возможность вытолкнуть в месяц — максимум 20 тысяч рублей. Все что свыше, облагается 1,5% (но не менее 30 рублей).

- Рокетбанк — дает месячный лимит в 30 тысяч на выталкивания на карты других банков. Пластик полностью бесплатный. С доставкой клиенту домой.

- Мультикарта от ВТБ. Перевод на «чужие» карты платный. Но при тратах по Мультикарте от 5 тысяч за отчетный месяц, вся комиссия за переводы возвращается в следующем.

- Твой кэшбэк от ПСБ. — Снова лимит 20 тысяч в месяц на выталкивание. Минимальная сумма одной операции должна быть не менее 3 000 рублей.

и

Социальная сеть совместно с платежной системой Мастеркард для всех зарегистрированных пользователей дают возможность осуществлять платежи внутри сети. Знать номер карты получателя не обязательно. Достаточно выбрать аккаунт человека , которому вы хотите перевести деньги.

Акция имеет ограниченный срок. На момент написания статьи — до 30 сентября 2018 года.

Но на моей памяти акцию продлевают каждый раз на 1-2 месяца снова и снова. И так на протяжении уже наверное 2-х лет.

Условия перевода:

Между картами Маэстро и Мастеркард — переводы бесплатные. Месячный лимит — 75 000 рублей. Далее 0,6% + 20 рублей.Печальнее с Visa. Все переводы платные — 1%, но не менее 50 рублей.

Как перевести деньги ?

На страничке друга, кому хотим перевести деньги, жмем на три точки. И выбираем «Отправить деньги»

Если вы это делаете первый раз — система запросит данные вашей карты. С которой будут списываться деньги. Номер пластика, срок, CVC-код и ФИО владельца.

Пишем сумму и жмем «отправить деньги».

Получателю придет уведомление о переводе. Если его карта не привязана, нужно указать реквизиты пластика, на который будет зачислен перевод.

В дальнейшем все происходит автоматически. Отправил — получил. Без ввода данных пластика.

Что нам это дает?

Можно переводить деньги на разные карты в пределах лимита (75 тысяч) с одного аккаунта.

Совет! Если нужно переводить деньги между своими картами — создайте второй «фейковый» аккаунт. И отправляйте переводы самому себе без комиссий. При необходимости меняйте карты отправителя или получателя.

В Одноклассниках есть подобная штука. Но она стала платная. С карт Mastercard и Maestro с ваc попросят 0,6%, но не менее 20 рублей за перевод. С карт других платежных систем дороже.

Перевод через специальные сервисы и банки

Способ не постоянный. Но лучше знать про него и держать на заметке.

Иногда случаются акции, когда можно осуществлять переводы между любыми картами абсолютно бесплатно.

Правда они не долговечные, как .

Intervalle переводы — сервис иногда балует своих клиентов бонусами за переводы. В итоге можно не только переводить деньги бесплатно, но даже заработать небольшой плюс. В июле-августе каждую операцию от 500 рублей бонусировали полтинником (50 рублей).

Мастеркард переводы — официальный сервис от платежной системы по переводу именно по картам Mastercard и Maestro. Комиссия за перевод — 1%. Иногда открывают доступ на бесплатные переводы между своими картами.Акции банков. Не знаю зачем они это делают, но иногда какой-нибудь банк разрешает делает переводы через его сервис. Для всех (не только клиентов этого банка). Заходишь и делаешь обычные переводы с карту на карту. Только бесплатно.

Из действующих, есть пока только акция Бинбанка совместно с Masterpass. Доступны бесплатные переводы с карт Mastercard на любые карты (в том числе Visa, Мир). Можно бесплатно перевести до 10 тысяч рублей за раз. И не более 3-х операций в месяц. Для осуществления перевода без комиссии, нужно зарегистрироваться в системе Masterpass. Привязав карту к номеру телефона.

Удобно.

Межбанковский перевод

Иногда бывает, что ни один из вышеописанных способов вам не подходит. И денежки перевести бесплатно никак не удается.

В этом случае можно использовать межбанковские переводы.

В чем отличие от обычных переводов с карты на карту?

Переводя средства C2C (с карты на карту) — деньги приходят на карту практически моментально. Пара-тройка секунд и они на месте. Нам нужно знать только номер карты получателя (при выталкивании) или донора (при стягивании), срок действия пластика и CVC-код.

Банковские переводы идут «чуть-чуть» дольше.

Чуть-чуть — это 1-3 рабочих дня. На практике в среднем 1 сутки. Если отправить межбанковский перевод в первой половине дня, то высока вероятность, что получатель увидит их в тот же день, ближе к вечеру.

Смысл межбанковских переводов.

Каждая карта привязана к банковскому счету. И осуществляя перевод на этот счет — мы по сути, делаем перевод на карту. Только немного по более сложной схеме.

Как это работает и что нужно знать?

- Нам нужны реквизиты счета. Это БИК банка получателя, номер счета в банке (расчетный счет) и ФИО получателя.

- Реквизиты есть в вашем договоре с банком. Или можно прийти в отделение и попросить распечатать. Но проще посмотреть в личном кабинете. Ищем слово «реквизиты» карты или счета.

- Реквизиты есть, осталось найти слово «межбанковские переводы» / «перевод со счета на счет» (или что-то похожее). Внести все данные и …. получателю ждать денег.

На первый взгляд все это выглядит слишком сложно и запутанно. Но уверяю вас, сделайте такой перевод один раз и все окажется не так страшно. ))))

На примере банка Тинькофф.

Если нужно перевести деньги на карту Тинькофф. В личном кабинете находим слово Реквизиты.

Видим все необходимые данные. Копируем реквизиты. В некоторых банках уже есть кнопка «Отправить реквизиты счета по почте».

Если нужно отправить деньги бесплатно межбанковским переводом. Ищем слово «Перевод». И заполняем все поля.Чтобы каждый раз не вносить все реквизиты заново, сохраните операцию в шаблоны (или избранное). В следующий раз меняйте только сумму перевода при необходимости.

Сколько это стоит?

Вопрос цены снова зависит от банка. Тот же Сбербанк берет стандартные 1% от суммы перевода. Мультикарта от ВТБ компенсирует расходы на переводы (комиссия 1%) в следующем месяце, при тратах более 5 тысяч рублей.

Нам нужны бесплатные либо дешевые межбанковские переводы.

Из популярных карт — есть Тинькофф Блэк с бесплатными межбанковскими переводами.

Как применить это на практике?

Если с карты на карту не получается перевести деньги напрямую. Используем карту-посредника (или транзитную).

Для примера стягиваем деньги на Тинькофф. Потом осуществляем выталкивание или межбанковский перевод на карту, конечного получателя.

Нужно знать

Лимиты на операции. Все банки без исключения вводят ограничения на проведение операций по переводу. Максимальная сумма за раз, в день, в месяц. Размер зависит от вашего тарифа и статуса карты. Золотые и платиновые имеет больший лимит, по сравнению с обычными пластиками.

Для большинства, представленных лимитов хватает с лихвой. Обычно дают 100-300 тысяч за месяц.

Комиссия за пополнение. Вы удивитесь. Но есть банки (или карты), которые берут комиссию за пополнение, как это идиотски не звучало. Вносим свои же деньги, на свою же карту. И ….платим за это. Нонсенс. Правда это касается только C2C переводов. Поэтому внимательно изучаем тарифы.

Вот вам 2 примера из моего опыта.

Получил в банке Открытие халявную карту. Главное для меня было отсутствие комиссии за обслуживание. Нужна была чтобы пополнять с нее свой брокерский счет.

Дали карту МИР. Практически не глядя подписал доки. Посмотрел только главные условия (нет комиссии за обслуживание). И только дома, боле тщательно ознакомился с тарифами по Миру и немного опешил.

Плата за пополнение — 0,5% но не менее 30 рублей.

Карта Отличная от РГС банка. Здесь я уже заранее знал про такое «обдиралово». Но карта чудо как хороша. Дает кэшбэк 5% за покупки в супермаркетах.

И снова видим 0,5%, но не меньше 30 рублей. Жуть….

Как перевести деньги с карты на карту Сбербанка – все возможные способы

С карты Сбербанка можно оплатить услуги, покупки в торговой сети, рассчитаться за товары на интернет-площадках, снять наличность, пополнить кредитку и электронные кошельки. Одна из полезных функций дебетовых носителей — денежные переводы. Быстрые, доступные, с минимальной комиссией и достаточными лимитами.

В зависимости от ситуации, перечисления могут выполняться по-разному: через программные приложения, сервисы, короткие команды, по номеру телефона и даже фамилии получателя. Но такое разнообразие часто приводит к затруднениям и ошибкам пользователей. Представим способы перевести деньги с карты на карту Сбербанка, и как воспользоваться альтернативами.

Особенности операций

Держателю сбербанковской карточки доступны:

- денежные переводы с карты на карту внутри Сбербанка и дочерних структур;

- перечисления на другие банки.

Выполнение операции возможно в офисе банка, с помощью банкомата, устройства самообслуживания, онлайн-сервиса, мобильного приложения.

Между картами Сбербанка

Клиенты, обслуживающиеся в Сбербанке, могут выполнять трансферы между собственными носителями. Например, переслать деньги с зарплатной карточки на дебетовую, перечислить на кредитную. Выполнить переводы на депозитный счет, сбербанковский носитель детям или родителям, сделать целевые перечисления другим получателям.

Транзакции выполняются мгновенно. Если деньги переводят регулярно, можно создать шаблон или задать функцию автоперевода, и тогда в указанную дату средства будут списываться в пользу адресата.

На карты других банков

Сегодня держатель сбербанковской карточки может выполнить переводные операции в любой российский банк, без исключений. Переводы в другое учреждение осуществляются на протяжении 5–10 минут. Из-за внутренних особенностей, в некоторых банках могут проводиться до 5 дней.

Перечисления средств заграницу со сбербанковских носителей выполняют в рублях, долларах США, евро. Используют отечественные платежные сервисы: Колибри, MoneyGram, международную систему платежей SWIFT. Указывают целевое назначение переводимых денег: оплата обучения, финансирование родственников, оплата товаров.

Что нужно знать

Для выполнения международных транзакций, ознакомьтесь с актуальной информацией на официальном сайте Сбербанка о принимающей стране.

Так, переводы «Колибри» с украинской стороны с 2016 года заблокированы, но в Казахстан и Беларусь осуществляются беспрепятственно. Услугами MoneyGram можно воспользоваться для транзакций в 190 государств мира, кроме Украины.

SWIFT-переводы в безналичной и наличной форме пересылают в любую точку земного шара.

Какие данные требуются

Для осуществления переводов с карты на карту внутри Сбербанка по номеру карточки требуется единственный реквизит — номер носителя, состоящий из 16-19 цифр. В идентификаторе карты присутствует информация о банке-эмитенте, поэтому указывать дополнительно банк адресата и его реквизиты не потребуется.

Для перечисления с карточки Сбербанка на текущий или карточный счет получателя задают 20-значный номер, фамилию и имя адресата, реквизиты обслуживающего банка: наименование, БИК.

Важно: при оформлении транзакции необходимо быть предельно внимательным, поскольку возможность отмены операции банком не предусмотрена. Чтобы вернуть ошибочно перечисленные средства, придется обращаться к получателю. И, вместе с тем сервисы Сбербанка организованы таким образом, чтобы максимально предупредить возможность ошибки со стороны пользователя.

Как сделать перевод

Перевести деньги с карты на карту Сбербанк предлагает альтернативными способами. Рассмотрим пошагово каждый.

«Сбербанк онлайн»

Для выполнения операции потребуется компьютер, подключенный к интернету и регистрация в программном сервисе. Далее:

- с помощью идентификаторов входят на личную страницу;

- в Главном меню выбирают «Переводы и платежи». Сервис предлагает альтернативы действий: по номеру карты/ мобильного устройства;

- пустые поля заполняют реквизитами получателя, указывают сумму, активируют опцию «Отправить»;

- если данные введены правильно, подтверждают операцию разовым паролем из SMS.

Приведенный алгоритм используют для перечислений держателю сбербанковской карты или в «чужой» банк на носители Visa, MasterCard, МИР.

Мобильный банк

Чтобы сделать перечисления через мобильный телефон, потребуется смартфон на базе операционной системы Android и установленный «Сбербанк онлайн» для мобильных устройств.

- открывают аккаунт в программе;

- в нижнем меню выбирают «Платежи», затем — «Клиенту Сбербанка»;

- программа также предлагает альтернативы транзакций: по номеру карточки адресата или номеру мобильного;

- вносят перечисляемую сумму и подтверждают транзакцию.

Для пользователей «Мобильного банка» операция упрощена. Деньги можно быстро закинуть с помощью СМС на USSD-номер 900. В поле SMS-сообщения набирают «Перевод», указывают телефон адресата и переводимую сумму. Запрос выполняется мгновенно.

В отделении банка

В офисе Сбербанка сделать перевод предельно просто, что используется старшим поколением. Обращаются к кассиру с банковской карточкой, паспортом и данными адресата: номер карты Сбербанка и мобильного, указывают сумму. Работник банка заполнит онлайн-форму, и в течение считанных минут деньги будут переброшены.

Важно: переводы на другие банки в отделении Сбербанка не оформляют. Поэтому придется воспользоваться альтернативными процедурами.

Через банкомат

Учитывая распространенность сбербанковских банкоматов, наиболее доступный способ. Порядок оформления следующий:

- вставляют карту в картоприемник;

- авторизуются с помощью ПИН-кода;

- в открывшемся меню активируют «Платежи и переводы»;

- указывают направление перевода: клиенту Сбербанка/ другого банка/ по номеру карточки/ счета/ мобильного устройства;

- следуют подсказкам, вносят сумму;

- подтверждают операцию, проверяют баланс.

Какую сумму можно перевести

Актуальные лимиты переводов представлены в таблице:

| Лимит перевода с карты на карту в сутки, по видам носителей: | |

| Премиальные Visa, MasterCard, МИР | 301 тыс. руб. |

| Classic/Standard | 201 тыс. руб. |

| Momentum-карты, МИР-пенсионная/ социальная | 101 тыс. руб. |

| Лимитирование переводов на карты получателей других банков | |

| Одна операция | до 30 тыс. руб. |

| За сутки | не более 150 тыс. руб. |

| В месяц | максимум 1,5 млн. руб. |

Проводится лимитирование операций в зависимости от способа перевода:

- с помощью SMS на номер 900 — 8 тыс. руб./сут. максимально;

- через Сбербанк-мобильный — до 1 млн руб./сутки;

- через отделение банка — без ограничений.

Комиссия

Размер комиссий посмотрим в таблице:

| Минимально | максимально | ||

| Клиенту Сбербанка другого территориального отделения | 1,5% | 30 руб. | 1000 руб. |

| Международные: | |||

| «Колибри» | По 1% с отправителя и получателя | 150 руб./ $5/ 5euro | 3000 руб./ $100/ 100euro |

| SWIFT-наличные, безналичные | Для рублевых — 2%;Инвалюта — 1% | 50 руб./ $15 | 2000 руб./ $200 |

По перечислениям в MoneyGram комиссионные исчисляются согласно шкале, в зависимости от переводимой суммы.

Перекинуть деньги бесплатно можно:

- между собственными счетами/картами, включая кредитные;

- на дебетовые карты другого получателя, эмитированные Сбербанком, в том же регион.

Альтернативные способы

Иногда случается так, что «Сбербанк онлайн» клиенту по каким-то причинам недоступен, и можно воспользоваться альтернативными способами перевода денег с карты на карту. Тогда не стоит «заморачиваться» такими понятиями как «реквизиты банка», «БИК». За транзакцию банк или сервис спишет комиссию с карты отправителя.

Интернет-сервисы

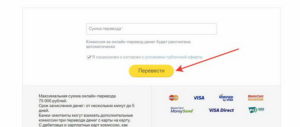

Пользователи оценили простоту и удобство таких сервисов перечислений денег:

- Яндекс.Деньги — https://money.yandex.ru/card2card/Комиссия составит 1,5% для владельцев электронных кошельков и 30 руб. минимально. Для других пользователей — 1,95% или 40 руб. минимум;

- MasterCard — https://card2card.mastercard.ru/Плата за транзакцию — 1%, 25 руб. минимум;

- Киви — https://ab.qiwi.com/card2card.action.Комиссионные — 1,6%, но не менее 100 руб.

Воспользоваться приложениями сможет даже неопытный пользователь. Сервисы предусматривают внесение информации, касающейся носителя отправителя: номер, срок актуальности, CVC2/CVV2-код, а также данные карточки адресата, сумму. После команды «Отправить» на телефон приходит СМС-сообщение с паролем для подтверждения.

Сервисы других банков

Аналогично действуют банковские сервисы:

- Тинькофф — https://www.tinkoff.ru/cardtocard/Максимальная сумма 1-й транзакции — 100 тыс.руб., в сутки с одной карты — не более 5 перечислений. Плата — 1,5% от суммы;

- Альфа-Банк — https://alfabank.ru/everyday/cardtocard/Один трансфер — не более 100 тыс. руб., в месяц — до 1,5 млн руб. Плату можно узнать в процессе оформления операции;

- Промсвязьбанк — https://www.psbank.ru/Personal/eCommerce/Card2CardМаксимальная величина переводимых средств — 150 тыс. руб., в месяц — 600 тыс. руб. Комиссия исчисляется от суммы.

Дополнительный процент может начисляться банком получателя средств.

Отделения и банкоматы других банков

Банки-партнеры разрешают выполнение переводов на карты Сбербанка через банкоматы и отделения:

- ВТБ. Плата составляет 1,5% от суммы. Суточный лимит — 100 тыс. руб.;

- Адмиралтейский банк. Использует платежный сервис Contact. Комиссионные составляют от 1 до 2%, в зависимости от страны адресата. Суточный лимит — 500 тыс. руб.;

- Россельхозбанк. Комиссия взимается в зависимости от платежной системы и составляет 1-1,5%.

Плюсы и минусы

Банки, интернет-сервисы, за редким исключением, стремятся ограничить суммы суточных переводов. При этом размер комиссионных платежей за разовую транзакцию сопоставим.

Операции переводов в Сбербанке привлекают бесплатностью между собственными карточными носителями и карточками, эмитированными в одном городе с отправителем. Но, суточные лимиты не всегда смогут удовлетворить пользователя.

Сколько времени длится перевод

В системе Сбербанка получить деньги, перечисляемые между собственными картами или на карточный носитель другому получателю можно, практически, мгновенно. Длительность операций перечисления/получения переводов на карточки «чужих» банков зависит от факторов:

- наличия партнерских отношений;

- способа перевода — Сбербанк-онлайн или банкомат;

- стабильности работы платежных сервисов.

Время транзакции может составлять от 5–10 минут, но иногда случается, что доходят и за 5 рабочих дней.

Можно ли перевести без карты

Скинуть перевод на карточный счет получателя можно и не имея карты Сбербанка. Для этого необходимо обратиться в офис банка и заполнить платежное поручение, в котором указывают: паспортные данные получателя, карточный номер, сумму.

Анонимно

Анонимность переводов возможна через интернет-сервисы, в частности, PayCash, для работы которым устанавливают специальное программное обеспечение.

Система оперирует рублями, долларами, гривнами, латами. Позволяет оформить обмен валют, трансферы средств, оплатить покупки в интернет-магазинах.

Характеризуется прогнозируемым курсом при конвертации; взимается по 1% при переводах и обменных операциях.

Заключение

Карты Сбербанка обладают многими полезными функциями. Выполнение денежных переводов — одна из них, если совершается внутри банка.

Переводы на карту Виза

Международная платежная система Visa International для осуществления переводов на карты предлагает воспользоваться услугой Visa Money Transfer (сервис платежей и переводов Visa), с помощью которой можно перевести деньги на карту Виза несколькими способами, воспользовавшись для этого:

- платежными терминалами;

- открытыми порталами банков;

- мобильным телефоном;

- банкоматами;

- услугами отделений банков;

- кассами торгово-розничной сети;

- интернет-банкингом.

Во многом действия, которые необходимо выполнить для того, чтобы перевести деньги на карту Visa, схожи. Для осуществления перевода в большинстве случаев необходимы только сведения о номере карты, на которую будут зачислены средства.

Платежные терминалы и банкоматы

Виза работает с несколькими системами платежных терминалов: Элекснет, CyberPlat и QIWI. Вне зависимости от того, какой из терминалов используется, процедура перевода не отличается и состоит из нескольких последовательных действий:

- В меню выбирается раздел «Услуги банков».

- В открывшемся меню – «Денежные переводы».

- Выбирается услуга перевода на карту Виза.

- Вводится номер карты, на которую отправляются средства.

- При оплате наличными в купюроприемник вставляются купюры, при переводе с карты на карту вставляется карта, с которой будут списаны средства.

- Проверяется сумма перевода, номер указанной карты получателя, размер комиссии, после чего перевод подтверждается.

- Если перевод осуществляется в одну из стран СНГ, то кроме номера карты (п.4) вводятся ФИО получателя.

Процедура использования банкомата ничуть не отличается от способа использования терминалов.

Перевод денег на карту Visa через открытые порталы банков

- Войти на веб-страницу интернет-портала.

- Выбрать услугу перевода на карты Visa.

- Выбрать источник средств.

- Ввести сумму и номер карты-получателя.

- Подтвердить перевод.

Денежный перевод с помощью мобильного телефона

Для того, чтобы осуществить подобную операцию, в телефоне должна быть закачано банковское приложение или «Электронный кошелек».

- В мобильном приложении выбирается услуга перевода Виза.

- Отмечается источник средств.

- Проставляется номер карты Виза, н которые будут перечислены деньги.

- Набирается сумма.

- Подтверждается платеж.

Переводы денег через отделения банков

Прежде всего, необходимо выяснить, оказывает ли выбранный банк подобную услугу. Если это так, то кассиру сообщаются номер карты-получателя и передаются наличные деньги.

При отправке денег за территорию России (в иностранный банк) придется сообщить свой адрес и имя.

Договор о сотрудничестве в Виза должен быть только у банка-отправителя, существует ли такой же договор у банка-получателя, не имеет значения.

Торгово-розничная сеть

Практически ничем не отличается от процедуры, описанной в предыдущем пункте, только обращаться придется не к операционисту банка, а к кассиру.

Еще одно условие, которое позволит осуществлять денежные переводы на карту Виза через розничные сети – наличие договора между сетью и системой Visa.

Эта услуга начала действовать совсем недавно, поэтому количество таких магазинов пока что ограничено и будет увеличиваться со временем.

Денежный перевод через интернет-банкинг

Перевод денег на карту Виза при помощи интернет-банкинга возможен только в случае, если банк предоставляет подобную услугу. Процедура практически не отличается от процедуры использования открытых терминалов банков, описанной до этого.

Вне зависимости от выбранного способа максимальный срок зачисления на карту получателя – 2 дня, минимальный – несколько минут. Сроки зачисления зависят не от работы Visa Money Transfer, а от условий, по которым работают банки-эмитенты.

Банки и операторы терминалов берут за свои услуги комиссию, сумму которой назначают самостоятельно, без согласования. Еще один способ пополнения карточного счета – поступления средств, переведенных с электронных кошельков.

Но для того, чтобы перевести Webmoney на карту Visa, недостаточно информации о номере карты получателя. Во-первых, необходимо иметь зарегистрированный в WM электронный кошелек.

Сервис вывода на банковские и карточные счета возможен только для обладателей аттестата не ниже формального, следовательно необходимо получить такой аттестат.Для этого следует заполнить анкеты на странице «Персональные данные» и переслать отсканированные цветные фотокопии значимых страниц паспорта, а после отправки дождаться подтверждения от администрации.

Затем необходимо прикрепить к кошельку карту Visa, на которую будут поступать деньги.

На странице «Ваши банковские счета и карты» заполняются реквизиты для перевода на карту Visa Сбербанка (или любого другого банка, с которым вы сотрудничаете), карточные данные и тип платежной системы.

Через какое-то время данные проверяются, владельцу аккаунта приходит уведомление и после этого можно пользоваться данной услугой. С каждого платежа Вебмани снимают 0,8% комиссии.

Яндекс-деньги пользуется приблизительно таким же вариантом авторизации, что и Вебмани, комиссия Яндекс-деньги – 3%. Дополнительно может быть снята комиссия банка-получателя, если она установлена самим банком.

Как перевести деньги с одной карты на другую

Перевод средств с карты на карту сегодня является весьма популярным способом передачи денег. Всё реже люди переводят деньги на чей-то счёт, так как ввести номер из 16 цифр быстрее и удобнее.

Вне зависимости от того, хотите ли вы перевести деньги между своими картами разных банков или же отправить их кому-то другому, для этого стоит изучить возможные методы перевода, комиссии и ограничения.

Когда может возникнуть необходимость перевода

У способа перевода с одной карты на другую есть следующие преимущества:

- простота процесса — для того чтобы выполнить перевод, вам всего лишь нужно узнать номер карты. Никаких длинных реквизитов или подробных данных о получателе для перевода не требуется;

- скорость зачисления — средства при переводе почти всегда зачисляются мгновенно. Исключением тут является перевод между разными банками, в случае задержки со стороны банковской системы получателя средств;

- отсутствие комиссий при переводе в пределах города — если вы переводите средства в пределах одной банковской системы, то комиссии за эту операцию не будет. Если же вы отправляете деньги в другой город, комиссия в рамках одного банка все же будет, хоть обычно и незначительная.

Ситуации, когда вам может понадобиться выполнить подобный перевод:

- если у вас имеется две карты одного банка, и вы хотите переместить свои средства между ними;

- в ситуации, когда вам необходимо перекинуть средства с карточки одной банковской системы, на карточку другой банковской системы;

- для передачи денег своему родственнику или другу;

- при покупке или продажи чего-либо через интернет, если речь идёт про незначительную сумму.

Перевод денежных средств между картами не используется для оплаты крупных сделок.

Как перевести деньги с одной карты на другую: пошаговые инструкции

Независимо от того, картой какого банка вы пользуетесь, процесс отправления денег с одной карты на другую выполняется примерно одинаково. Разберёмся, какими способами можно выполнить перевод на примере карты Сбербанка РФ, но в случае необходимости вы без труда адаптируете эту инструкцию под тот банк, который требуется.

Выполненный перевод нельзя отменить самостоятельно, будьте предельно внимательны при его совершении.

Руководство на примере Сбербанка

Есть несколько способов перевода денег в пределах одной банковской системы.

Через онлайн-приложение

Один из самых удобных методов, это перевод с помощью приложения «Сбербанк Онлайн» на вашем телефоне:

- В нижнем меню программы нажмите на вкладку «Платежи» и в качестве направления платежа укажите «Клиенту Сбербанка».

В приложении «Сбербанк онлайн» выберите пункт «Платежи» на нижней панели

- В следующем окне от вас потребуется ввести номер карты получателя. Если у клиента тоже установлено это приложение, и он есть в ваших контактах, то достаточно будет указать его телефонный номер.

Введите номер карты получателя и нажмите «Продолжить»

- Укажите какую именно сумму в рублях вы хотите отправить. После подтверждения деньги будут отправлены на указанную карту.

Укажите сумму, которую вы хотите перевести

Через СМС-сообщение

Следующим способом будет перевод средств с помощью СМС-сообщения. Необходимо, чтобы на телефоне как отправителя, так и получателя, была подключена услуга «Мобильный банк». Для перевода средств необходимо выполнить ряд действий.

- Отправить на номер 900: слово «Перевод», последние четыре цифры вашей карты, а также телефонный номер получателя и сумму перевода в рублях. Текст сообщения должен быть введён с пробелами, но без знаков препинания.

- После отправки сообщения вам придёт СМС с информацией о переводе. Внимательно изучите её. После этого достаточно подтвердить выполнение команды, и деньги будут отправлены.

Вы получите сообщение с данными о переводе

Использование «Сбербанк онлайн»

Перевод через «Сбербанк онлайн» с помощью сайта выполнить тоже весьма просто. Вначале вам необходимо получить доступ к своему личному кабинету. Данные для входа туда можно взять в банке. Авторизуйтесь на сайте и выполните следующее:

- В разделе «Переводы и платежи» выберите пункт «Перевод клиенту Сбербанка».

- Укажите получателя по номеру телефона или карты.

Вы можете указать получателя как по номеру телефону, так и по номеру карты

- Укажите сумму перевода и подтвердите его совершение, следуя инструкциям во входящем сообщении.

Нажмите на кнопку «Подтвердить по SMS» для получения сообщения на свой телефон

Перевод через банкомат

Перевести средства с карты на карту можно и при помощи банкомата. Этим способом пользуются реже остальных, ведь чаще люди предпочитают совершать денежные операции не выходя из дома. А выполняется перевод с помощью банкомата следующим образом:

- Вставьте свою карту в банкомат и введите ПИН-код.

Введите пин-код своей карты и нажмите «Далее»

- Выберите раздел «Платежи и переводы», а затем пункт «Перевод средств».

Нажмите на кнопку «Перевод средств» в главном меню банкомата

- В качестве направления перевода укажите «Клиенту сбербанка» и введите номер его карты.

Введите номер карты получателя и нажмите на кнопку «Далее»

- Укажите сумму для перевода и подтвердите его.

Вне зависимости от способа перевода при переводе средств с карты одного клиента Сбербанка на карту другого, деньги будут зачислены моментально.

Как перевести средства между разными банками

Перевод на карту в другом банке отличается наличием комиссии и увеличенным сроком выполнения перевода. В остальном же процесс перевода почти не отличается для каждого из способов. При переводе через сайт или приложение «Сбербанк онлайн» требуется сделать следующее:

- В разделе платежей и переводов выберите пункт «Перевод на карту в другом банке».

Нажмите на кнопку «Перевод на карте в другом банке» в разделе «Переводы»

- Введите номер карты получателя, убедитесь, что номер введён верно.

- Укажите сумму и подтвердите выполнение перевода.

Введите сумму перевода и номер карты получателя

Для перевода через банкомат, достаточно сделать следующее:

- Вставьте свою карту в устройство и введите ПИН-код.

- Выберите пункт «Платежи и переводы», а затем «По номеру карты».

Перейдите в раздел «Платежи и переводы», что находится на главном меню банкомата

- Введите номер карты получателя, укажите сумму и подтвердите перевод средств.

Лимиты и комиссии

У каждого банка есть свои ограничения на перевод. Они выражаются как в максимальной сумме средств, которые вы можете перевести, так и в комиссиях за выполнение операции. Если вам необходимо выполнить перевод внутри системы Сбербанка, условия будут следующими:

- в пределах одного региона, никакой дополнительной платы с вас не возьмут;

- если же вы отправляете средства в другой город, то комиссия будет составлять 1%, но не более одной тысячи рублей;

- лимит перевода в сутки: при переводе через СМС — 8 тысяч рублей, через приложение 500 тысяч рублей, с помощью сайта — до 1 миллиона рублей.

При переводе с карты Сбербанка на карту другого банка:

- время перевода зависит от банка получателя;

- максимальная сумма одного перевода — 30 тысяч рублей;

- сумма переводов в день 50 тысяч рублей для Visa Electron/Maestro, 150 тысяч для остальных карт;

- комиссия составляет полтора процента, но не менее 30 рублей.

Условия других банков

В других банках комиссии и лимиты отличаются, от комиссии и лимитов Сбербанка. Так как сам процесс перевода происходит везде примерно одинаково, рассмотрим лишь эти комиссии и лимиты:

- Газпромбанк — при переводе на карту этого же банка комиссия не списывается. При переводе на карты других банков взимается 50 рублей при переводе до 5 тысяч рублей или 1% при переводе свыше 5 тысяч рублей. Максимальная сумма перевода 60 тысяч рублей за один раз или до 100 тысяч рублей в сутки;

- ВТБ — при переводе на другую карту ВТБ комиссия составляет 30 рублей, средства зачисляются мгновенно. При переводе на карты других банков систем VISA или MaterCard списывается комиссия в 1,4% от суммы операции (но не мене 30 рублей). Перевод на карты других банков может идти до пяти дней. Лимит на один перевод составляет 100 тысяч рублей, а в месяц можно перевести не более одного миллиона рублей;ВТБ банк позволяет переводить между собственными картами без комиссии

- Тинькофф — комиссия за перевод на карту этого же банка не берётся. При переводе на карту другого банка, комиссия составляет 1,5%, минимум 30 рублей. Перевод может идти до пяти дней. Лимит перевода 75 тысяч рублей за одну операцию, в день допустимо не больше пяти переводов. Сумма переводов за месяц не может превышать 500 тысяч рублей для MasterCard и 300 тысяч рублей для Visa;

- Альфа-банк — перевод на карту этого же банка осуществляется без процентов. Комиссия при переводе на карту другого банка, составляет около 2%, но не менее 30 рублей. Средства зачисляются сразу при переводе на карту этого же банка и в течение часа на карту другого банка. Сумма одного перевода не может превышать 100 тысяч рублей, а сумма всех переводов за месяц не должна быть больше полутора миллионов рублей.Перевод с карты Альфа-банка на карту другого банка занимает около часа

Можно ли сэкономить на комиссиях

Очевидным способом экономии при переводе является перевод между картами одного банка. У большинства банковских систем не будет никакой комиссии при подобной операции.

Порой, когда речь идёт о необходимости отправить большую сумму, удобнее просто попросить получателя завести карту нужного банка.

Разумеется, это выгодно только в том случае, если комиссии превышают стоимость обслуживания этой карты.

Если вам необходимо перевести средства между своими картами разных банков, вы можете просто снять наличные с одной карты и зачислить на другую через банкомат. Таким образом, вам не придётся платить комиссию. То есть перевод именно с одной карты на другую не всегда является самым выгодным решением.

Сейчас есть немало сервисов-посредников, со своей фиксированной комиссией.

Так, например, при использовании подобного сервиса при переводе денежных средств с одной карты на другую, может взиматься 50 рублей комиссии вне зависимости от суммы перевода.

Это очень выгодно в случае, когда комиссия перевода другим путём значительно больше 50 рублей. Разумеется, стоит быть особенно внимательным при выборе подобного сервиса и читать отзывы о нём.

: перевод средств с карты на карту через банкомат

Перевод с карты на карту это, пожалуй, самый простой способ передачи денежных средств. С развитием технологий становится всё доступнее возможность перечислить деньги как в пределах одного города, так и по всей стране. Стоит не забывать об осторожности при совершении любых денежных операций и тогда перевод средств будет удобным и безопасным.

- Михаил Вавилов

- Распечатать

Перевод денег с карты Виза на карту Виза

Платежные карты системы Visa International имеют достаточно широкое хождение в РФ. Неудивительно, что наиболее востребованной банковской услугой среди обладателей дебетовых карт и кредиток стал перевод с карты Виза на карту Виза. Поговорим о том, каким образом можно провести эту операцию, и во что она обойдется клиенту.

Переводы внутри и между банками

Основное достоинство платежной системы Visa – это высокая скорость работы. Если перечисление денежных средств производится между картами одного и того же эмитента, операция будет выполнена мгновенно.

Несколько секунд занимает пересылка средств между картами банков, подключенных к системе VMTTF – быстрые переводы от Виза. К таким организациям сегодня относятся наиболее крупные банки РФ:

- Сбербанк;

- Альфа-банк;

- ВТБ-24 и т.д.

Максимальный срок обработки операции между картами данной платежной системы составляет 2 рабочих дня.

Перевод денег осуществляется различными способами

Комиссии

Сколько стоит перевести деньги с одной карточки Visa на другую? Это будет зависеть только от тарифов банка, выпустившего карту отправителя платежа. Переводы между клиентами одного банка в рамках одной страны производятся бесплатно. Комиссионными, как правило, облагаются такие операции как:

- перечисления между картами разных эмитентов;

- пересылка средств за рубеж.

В среднем тарифы на данные операции составляют от 2,5 до 4,5% от их суммы. Оплата их всегда возлагается на отправителя средств. Получатель перевода никаких комиссионных не платит.

В зависимости от тарифного плана карточки Visa, комиссии за операцию могут быть трех типов:

- фиксированная сумма;

- процент от платежа;

- фиксированная сумма плюс процент.

Даже если банк устанавливает комиссию в процентах, у него, как правило, имеются определенные ограничения по максимальной и минимальной сумме, которая может быть удержана с клиента за операцию. Точные данные о лимитах и комиссионных рекомендуем узнавать у эмитента вашего платежного средства.

Перевод через банкомат или терминал

Классический способ перечисления средств с карты Visa на карту Visa – использование банкомата своего банка. Для совершения операции необходимо зайти в соответствующий пункт меню, заполнить в нем номер карточки получателя и сумму к отправке. Деньги будут списаны с вашей карты мгновенно.

Рекомендуем сохранять чек, подтверждающий проведение операции, до тех пор, пока получатель не сообщит вам о зачислении денег на его счет.

Отделения банков

Выполнить операцию можно и через сотрудника банка, выпустившего вашу карту. Для этого следует:

- нанести визит в отделение;

- предоставить кассиру свою карточку;

- назвать номер пластика получателя, его ФИО, и банк, в котором он обслуживается.

Если перевод происходит по России, больше ничего не потребуется. Для перечисления средств за рубеж нужно будет предъявить еще и собственный паспорт.

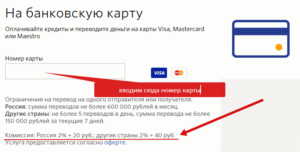

Открытые сервисы онлайн

Выполнить перевод с Визы на Визу онлайн сегодня предлагают:

- сайты платежных систем;

- официальные сайты банков;

- веб-сервисы посреднических компаний.

При переводах через платежные системы берется комиссия

Для повышения безопасности операции мы рекомендуем пользоваться формами, размещенными на сайтах банков. Необязательно это должен быть сайт эмитента вашей карты, вы можете выбрать любое учреждение, в котором вас устроит размер комиссий и скорость обработки операций.

Подобные формы есть на порталах таких финансовых организаций, как:

- Альфа-банк;

- Промсвязьбанк;

- банк Тинькофф и т.д.

Проведение перевода через открытые формы не требует регистрации. Но банк все равно несет за него ответственность. При задержке средств или потере платежа, вы всегда сможете рассчитывать на помощь специалистов службы клиентской поддержки. Сайты компаний-посредников, как правило, не дают таких гарантий.

Интернет-банкинг и мобильный банк

Выполнить перевод с Визы на Визу без комиссии в рамках одного банка можно при помощи предоставленных им сервисов дистанционного управления финансами:

- веб-кабинета;

- мобильного приложения;

- СМС-сервиса.

Как правило, в веб- и мобильном приложении операция проводится через раздел меню «Переводы». Для заполнения формы необходимо знать номер Визы получателя, а также, желательно, банк, в котором она была выпущена.

Команды СМС-сервиса следует узнавать у эмитента карты. Но чаще всего данный способ позволяет совершать пересылку денег только в пределах одного банка.

Перевод через Сбербанк онлайн

Сроки обработки операции сохраняются, вне зависимости от того, каким способом она производится. Внутри одного банка деньги зачисляются мгновенно, между разными организациями платеж может идти до 2 рабочих дней.

Защита перевода

Для обеспечения безопасности операций большинство банков и посреднических компаний применяют систему двух факторной идентификации клиента. Первый этап заключается во вводе персональных данных отправителя платежа. В зависимости от способа проведения операции, это может быть:

- пин-код от карточки (при работе в банкомате);

- логин и пароль от дистанционного сервиса (при работе в мобильном приложении или веб-кабинете);

- имя владельца пластика и иные реквизиты (при работе через посредников).

Вторым этапом всегда выступает ввод одноразового пароля, полученного от банка на мобильный телефон. Если пароль будет введен неверно, его можно запросить повторно, но не более трех раз. При превышении данного лимита карточку могут заблокировать.