Нужно ли платить налог при дарении квартиры близкому родственнику

Налог на дарение квартиры родственнику: в 2019 г. облагается или нет дар, как оформить правильно

Последние изменения: Июнь 2019

Одарить близкого человека недвижимостью – вполне понятное желание, когда встает вопрос о дальнейшем определении собственника.

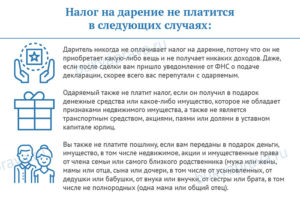

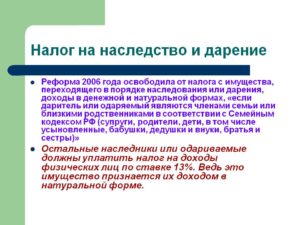

Акт передачи в дар является предпочтительным способом переоформления имущества, так как налог на дарение квартиры родственнику не уплачивается.

Закон освобождает от налога только определенный круг семьи, поэтому перед тем, как решиться на сделку, необходимо узнать, облагается ли налогом дарение недвижимости между родственниками.

Люди с дальним родством редко дарят жилье друг другу, а вот для членов семьи дарственная – оптимальный способ решения проблемы переоформления недвижимости от старшего поколения — младшему.

Облагается ли налогом дарение недвижимости

Особенность дарственной – в безвозмездности договора. Даритель, передавая имущество, не требует платы или ответной услуги. А при отсутствии какого-либо дохода, уплачивать подоходный налог не с чего.

Более сложен вопрос определения, нужно ли платить одариваемым, которые вместе с подарком получают доход в виде экономической выгоды от принятия собственности в натуре.

Экономическая выгода заключена в том, что одариваемый экономит средства, которые могли быть потрачены на покупку жилья.

При частом пребывании за границей необходимо учесть, что нерезидентом становится россиянин, проживший более 6 месяцев вдали от Родины.

Обязанность уплаты налога распространяется на каждого одаряемого, принявшего дар и оформившего собственность на себя. Высокие налоговые сборы делают акт дарения невыгодным, когда речь идет о людях без кровного родства. Но даже родственники далеко не все освобождаются от обязанности уплаты в бюджет.

Всего в двух случаях, граждане освобождаются от налоговых обязательств:

- Близкие родственники, члены семьи.

- Консульские работники и их семьи (согласно Венской конвенции о дипломатических отношениях).

Читайте так же: как оформить дарственную на квартиру.

Кто из сторон оплачивает налог

Договор дарения представляет собой документ, дающий право на безвозмездной основе перерегистрировать имущество в Росреестре. При этом, даритель освобождается от необходимости несения расходов, как лицо, не получившее доход.

Одариваемый, напротив, становится потенциальным плательщиком подоходного налога, а также обязывается в установленные законом сроки декларировать полученную квартиру или дом в качестве полученного дохода.

Дарение между родственниками

Как правило, передача недвижимости в пользу другого человека в России часто осуществляется одним из трех способов:

- дарственной;

- договором купли-продажи;

- завещанием.

Высокие расходы на налог на дарение квартиры родственнику, не имеющему тесной родственной связи с дарителем, часто заставляют выбирать вариант купли-продажи, предполагая возмездность сделки.

Если недвижимость передается родному человеку, возможно оформить завещание, однако вступить в право собственности он сможет только спустя полгода после смерти владельца.

Дарственная дает право выполнить переоформление при жизни человека, не требуя особой подготовки к сделке и крупных сопутствующих расходов.

Основные расходы по оформлению дара несут только при оплате нотариальной пошлины за заверение документа по льготной ставке (при подтверждении близкого родства).

Закон допускает и более простой вариант передачи дара – по договору, составленному без нотариуса, если он составлен правильно, с учетом требований к юридическим документам подобного рода.

Если есть малейший риск оспаривания сделки кем-либо из других претендентов на жилье, игнорировать услуги нотариуса не стоит – он является гарантом юридической чистоты сделки и обеспечит неукоснительное соблюдение закона при переоформлении подарка в собственность другого.

Рекомендуем прочесть: как оформить дарственную самостоятельно или у нотариуса.

Этапы оформления

Дарение – наиболее простой путь для дарителя передать недвижимость в пользу другого человека.

Этапы передачи в дар выглядят следующим образом:

- Составление документа.

- Подписание соглашения обеими сторонами.

- Регистрация нового собственника.

- Уплата подоходного налога.

Стоит обратить особое внимание на последний пункт, так как далеко не всегда наличие родства дает право освободиться от расходов в пользу бюджета.

При самостоятельной подготовке дарственной учитывают необходимость включения основных параметров сделки, указания сторон и передаваемого объекта. Важно, чтобы в соглашении не упоминались дополнительные условия, в которых усматривалась бы выгода для дарителя от передачи дара.

Как определить, платят ли налог на дарение родственники

Закон разрешает не платить налог с дохода строго определенным категориям лиц, связанным близким родством с дарителем.

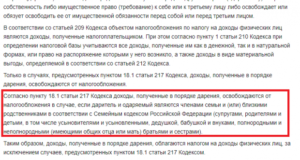

Согласно ст.

3 семейного коодекса, на освобождение от платежа рассчитывают те, кто является близким родственником при дарении квартиры:

- законные супруги;

- дети, принимающие собственность от родителей или усыновителей;

- внуки, оформляющие недвижимость своих родных бабушек и дедушек;

- братья и сестры, включая тех, с которыми установлен только один общий родитель.

Для одариваемых из вышеупомянутых категорий расходы на принятие дара включают:

- оплату нотариального заверения и составления документа;

- регистрационную пошлину.

Планируя дальнейшее распоряжение недвижимостью, близкий родственник должен учитывать важную деталь: продажа в течение ближайших 3 лет с момента принятия дара влечет за собой уплату налога в размере 13%. Он рассчитывается, исходя из стоимости объекта, за вычетом 1 млн рублей. Таким образом, платить налог продавец обязан за любой проданный объект, стоимость которого выше 1 миллиона рублей.

Нюансы определения налога

Для остальных родственников дарственная не несет дополнительных преимуществ, т.к. оплачивать подоходный налог придется.

Таким образом, если бабушка подарила квартиру, нужно ли платить налог, решается в пользу внука или внучки, связанных близким родством. Для племянников, двоюродных братьев/сестер, тетей, дядей и других родственников вне ближайшего круга установлены общие нормы, требующие уплаты налога.

Пенсионеры, принимающие дар, не имеют никаких налоговых льгот, если не доказан факт тесных родственных отношений. В данном случае, статус «пенсионер» не влияет на налоговые обязательства одариваемого.

Принимая в дар квартиру стоимостью до 1 миллиона рублей, не следует путать с освобождением от налога с продаж, когда собственник недорого жилья не платит налог с дохода. Договор дарения исключает всякую возмездность и представляет собой совершенно иной способ переоформления имущества.

Рекомендуем: Сравнение плюсов и минусов дарственной на квартиру.

Как оплачивается налог

Так как подарить квартиру родственнику без уплаты налогов можно только в случае тесного родства, остальной родне стоит изучить правила декларирования и уплаты подоходного налога. Платеж не начисляется сразу, в момент совершения сделки. В течение всего налогового периода одаренный родственник пользуется собственностью по своему усмотрению.

Обязанность наступает по окончании года, в течение которого сбыла заключена сделка. В следующем году, до 30 апреля родственник, получивший квартиру в дар, обращается в ИФНС по адресу проживания и представляет заполненную подоходную декларацию (составляется по форме 3-НДФЛ). После подачи декларации, до 15 июля, дается срок для внесения суммы в бюджет по указанным налоговиками реквизитам.

Если одаряемый близкий родственник, освобождается ли от уплаты налога

Наличие кровных связей следует подтвердить. В документах дарения нет ссылок на указание близких отношений между дарителем и одаряемым.

По этой причине, некоторые субъекты РФ вводят обязательность отчета перед налоговой, с документальным подтверждением родственных связей через предъявление:

- брачного свидетельства;

- документа о рождении ребенка;

- паспорта сторон;

- судебного постановления, устанавливающего родство.

Во избежание недоразумений, рекомендуется предварительно получить консультацию в инспекции фискального органа по адресу прописки.

Основной пакет документации для ИФНС представлен:

- декларацией 3-НДФЛ;

- документом, подтверждающим родство (для членов семьи);

- дарственной;

- выпиской из ЕГРН о переоформлении недвижимости на другого собственника;

- техдокументацией и справкой БТИ.

Если установлено право на льготное налогообложение, из расходов на переоформление остается лишь пошлина за регистрацию квартиры в Росреестре. Размер регистрационного сбора в 2018 году составляет всего 2000 рублей, что по сравнению со стоимостью приобретения составляют совсем незначительную сумму.

Зачастую дарение между близкими родственниками используют в качестве альтернативы завещанию, исключая риск оспаривания передачи имущества в отношении конкретного человека после смерти текущего собственника.

Следует учесть, что подаренная квартира становится собственностью одариваемого сразу после переоформления в Росреестре, а значит, он получает полное право распоряжения имуществом, вплоть до продажи или передачи недвижимости в пользу третьих лиц. См.

Можно ли передарить квартиру, полученную по дарственной.

В таком случае, в договор дарения включают особый пункт о праве пожизненного проживания дарителя.Бесплатный вопрос юристу

Нуждаетесь в консультации? Задайте вопрос прямо на сайте. Все консультации бесплатны Качество и полнота ответа юриста зависит от того, насколько полно и четко вы опишете Вашу проблему

Налог на дарение квартиры родственнику в 2019 году — Все о финансах

(13 4,69 из 5)

Загрузка…

Отчуждение квартиры или иной недвижимости между родственниками очень часто производится в форме дарения.

Такой способ юридического оформления сделки по передаче прав собственности на недвижимое имущество считается наиболее подходящим в данной ситуации.

Однако лица, которые не связаны узами родства, но желают переоформить собственность на квартиру, также вправе заключать обычные соглашения о дарении, или дарственные.

Нередко возникает вопрос – нужно ли платить налог на дарение квартиры родственнику или иному субъекту? Как обстоят дела с налогообложением дарственной на квартиру в 2019 году? Кто, когда и как платит такой налог? Каким образом можно освободиться от обязательств перед бюджетом при юридическом оформлении процедуры дарения? Все эти вопросы необходимо рассмотреть более обстоятельно.

Сделка дарения квартиры: юридические особенности

У многих граждан при получении квартиры в дар нередко возникает вопрос о том, считается ли подаренное родственником недвижимое имущество доходом, подлежащим в соответствии с требованиями российского законодательства налогообложению.

Юридические нюансы возникновения обязательств перед бюджетом в связи с дарением квартиры как раз и предопределяются тем, в каких отношениях находятся между собой даритель и одариваемый. Если они являются родственниками, то решающее значение при обложении такого подарка налогом будет иметь степень существующего родства.

Однако для налогообложения подаренной квартиры следует учитывать также и другие моменты, всегда принимаемые во внимание при установлении факта и размера соответствующих обязательств.

Особенности дарения

От других юридических сделок, при которых осуществляется отчуждение собственности, дарение отличается следующими особенностями:

- безвозмездный характер передачи другому лицу прав на имущество;

- в собственности одаряемого субъекта увеличивается имущество;

- в собственности дарителя уменьшается имущество;

- добровольный характер участия обеих сторон в сделке дарения (передача объекта в дар осуществляется дарителем исключительно по его собственной воле, а одаряемый субъект имеет право по своему личному желанию принять этот подарок или отказаться от него);

- безвозвратный характер передачи права собственности на объект дарения, который не может быть обратно изъят дарителем у одаряемого лица, если иное не предусматривается действующим в РФ законодательством.

Процедура официальной передачи квартиры в дар подразумевает последовательное осуществление сторонами определенных действий:

- Оформление соглашения о дарении объекта (дарственной).

- Регистрация совершенной сторонами сделки в установленном требованиями законодательства порядке.

- Непосредственная передача одариваемому лицу объекта недвижимости.

Дарственная: сущность, основные реквизиты

Дарственной, или соглашением о дарении, принято называть юридическую форму правовой сделки, в соответствии с условиями которой одна сторона (даритель) безвозмездно, добровольно и безвозвратно передает некий объект в дар другой стороне (одаряемому лицу), столь же добровольно принимающей этот объект (имущество) в личную собственность.

Юридическое соглашение о дарении квартиры (дарственная) в обязательном порядке должно содержать следующие реквизиты:

- Персональная информация о сторонах, принимающих непосредственное участие в сделке дарения (ФИО, контакты для связи, адреса одариваемого субъекта и дарителя).

- Детальное описание передаваемой в дар квартиры (официальный адрес, этаж, площадь, другие значимые характеристики). Если дарению подлежит лишь определенная часть квартиры, то следует указать размер соответствующей доли.

- Сведения о правоустанавливающей документации, подтверждающей наличие у дарителя собственности на объект, предоставляемый в дар.

- Сведения об отсутствии каких-либо обременений или иных ограничений, существующих в отношении квартиры, являющейся предметом дарения.

- Данные о составленной доверенности, если непосредственным участником сделки дарения является не собственник объекта, а его уполномоченный представитель.

Кто может являться стороной сделки дарения

Законодательство РФ предоставляет дарителю право выбирать одариваемого субъекта для передачи квартиры в дар по личному усмотрению. Между тем, дарителями не могут являться следующие субъекты:

- лицо, еще не достигшее совершеннолетия;

- граждане, не являющиеся по закону дееспособными;

- лицо, не обладающее законными правами на объект, подлежащий дарению;

- государственный служащий;

- работник социальной сферы;

- медработник не вправе принимать подарки от своего пациента.

Юридические лица не могут делать официальные подарки друг другу, однако организация может принимать участие в сделке дарения, совершаемой с физическим лицом.

Пребывание дарителя при оформлении дарения квартиры в состоянии психического расстройства, а также нахождение его под воздействием алкоголя, наркотиков или медикаментов, будет являться законным основанием для судебного признания недействительности соответствующей сделки по иску, поданному претендентами на получение данной недвижимости.

Не допускается включение в дарственную условия о пожизненном содержании одаряемым субъектом дарителя. Не разрешается установление договором дарения каких-либо финансовых обязательств.

Одаряемым субъектом не может являться лицо, от которого даритель находился в зависимости. Таким образом, нельзя подарить квартиру социальному работнику или лицу, находящемуся с ним в родстве, сотруднику учреждения образования, врачу.

Одариваемым лицом может быть несовершеннолетний или недееспособный гражданин.

Оформление и налогообложение дарения: нормы законодательства

Процедура передачи какого-либо имущества в дар регламентируется соответствующими нормами Гражданского Кодекса (глава 32). Само понятие соглашения о дарении (дарственной) также рассматривается в ГК РФ (статья 572).

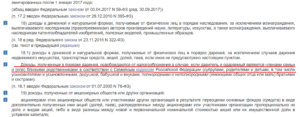

Налогообложение, обусловленное совершением сделки дарения, регламентируется нормами Налогового Кодекса (глава 23). Доходы, учитываемые при установлении налогооблагаемой базы совершенного дарения, предусматриваются Налоговым Кодексом (статья 210).

Доходы, освобожденные от налогообложения, также упоминаются в НК РФ (статья 217).

Дарение: документация для установления обязательств по налогам

В органы, отвечающие за налогообложение, плательщику налога следует предоставить такую документацию:

- налоговая декларация;

- дарственная, оформленная в отношении квартиры;

- справка, выданная органами технической инвентаризации (БТИ);

- прочие бумаги на недвижимость (технические документы);

- паспорт, удостоверяющий личность.

Юридически зарегистрировав собственность на полученную в дар квартиру, одариваемый субъект должен указать в декларации соответствующий доход, а затем уплатить необходимый налог. Заполненную гражданином декларацию в налоговые органы необходимо подать до 30 апреля следующего года.

Составление плательщиком налога корректирующего документа потребуется, если в декларации не будет указана стоимость полученного в дар имущества. Для налогообложения подаренной квартиры следует учитывать сведения кадастровой оценки стоимости.

Уплата налога должна осуществляться одариваемым субъектом в нормативные сроки после получения от налоговых органов соответствующей квитанции.

Особенности уплаты налога на дарение квартиры

У дарителя квартиры нет обязательств по составлению декларации и уплате налога, так как лицо, которое передает имущество в дар другому субъекту, не получает при этом каких-либо доходов.

В случае получения от представителей налоговой службы письма, содержащего требование об уплате налога, даритель должен написать поясняющую бумагу и отправить её налоговым органам с приложением дарственной.

Если одариваемый субъект является российским резидентом, то он платит подоходный налог по ставке 13%. Нерезиденты платят аналогичный налог по ставке 30%.

База налогообложения при дарении квартиры определяется в соответствии с актуальной рыночной стоимостью объекта, которая сопоставляется с его кадастровой стоимостью.

При определении суммы взимаемого налога может учитываться стоимость квартиры, указанная сторонами в дарственной.

Квартира, полученная в дар от лица, считающегося по закону близким родственником одариваемому субъекту, не облагается налогом с доходов. Список лиц, официально отнесенных к категории близких родственников, установлен нормами действующего в РФ законодательства:- сестры, братья (как полнородные, так и не являющиеся полнородными);

- внучки, внуки;

- дедушки, бабушки;

- дети (в том числе – удочеренные, усыновленные);

- родители (отец, мать);

- супруги (муж, жена).

Прочтите также: Какой налог платится с продажи подаренной квартиры в 2018 году

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

(13 4,69 из 5)

Загрузка…

Платят ли налог при дарении квартиры физические лица

Многих людей интересует вопрос относительно уплаты налога за полученные квартиры по договору дарения от физического лица или подаренные ценности. Совершение такой сделки не всегда облагается налогом.

Зачастую, возникают ситуации, когда вложенные расходы на процедуру оформления сделки по дарению превышают стоимость полученной ценности.

Поэтому перед совершением регистрационных действий рекомендуется ознакомиться с законодательными актами, касаемо данного вопроса, либо проконсультироваться с юристом.

Нужно ли платить налог при дарении квартиры родственнику

Облагается ли дарственная на квартиру налогом при совершении сделки между близкими родственниками? У участников договора не возникает обязанности по уплате налога (ст. 217 НК). К близким родственникам относятся:

- муж/жена;

- мама/папа;

- дочь/сын;

- бабушка/дедушка;

- внук/внучка;

- брат/сестра.

К родителям и детям также относятся усыновители и усыновленные.

Также не возникает обязанности и по представлению декларации 3-НДФЛ. Однако, если налоговое ведомство присылает уведомление, то следует написать объяснительную (заявление) о том, что сделка совершалась между близкими родственниками. К такому заявлению прикладывается копия договора дарения и документы, подтверждающие родство.

Не являются близкими следующие родственники:

- тети/дяди;

- прабабушки/прадедушки;

- свекры/свекрови;

- тести/тещи и прочие.

Дарение недвижимости и прочих ценностей иным физическим лицам

При совершении сделки по дарению между сторонами, не являющимися близкими родственниками, возникает обязанность по уплате налога. Это касается следующих объектов:

- недвижимость;

- транспорт;

- акции;

- доли;

- паи.

Денежные средства, полученные в дар от другого гражданина, не являются объектом обложения. Не допускается дарение недвижимости или иного имущества государственным служащим лицами, не являющимися близкими родственниками.

Дарение коммерческой недвижимости

Получение недвижимости в дар коммерческой организацией от коммерческой организации в России не предусмотрено законодательством. Сделки по дарению между физическим лицом и фирмой имеют место быть. При этом гражданин может выступать как одаряемым, так и дарителем.

Если физическое лицо получило от организации подарок (недвижимость, пай, землю, машину и т.д.), то оно будет являться плательщиком НДФЛ.

Если индивидуальный предприниматель являться одаряемым, то возникновение обязанности будет зависеть от следующих факторов:

- будет ли подаренный объект использоваться в предпринимательской деятельности;

- кто является дарителем.

Если полученная в дар ценность не будет использоваться в предпринимательстве, а дарителем выступает близкий родственник, то у ИП не возникает обязанности по уплате налогового платежа.

Если полученный подарок будет использован в предпринимательстве, то независимо от того, кто является дарителем (близкий родственник или нет), ИП обязан включить данный объект в состав дохода и уплатить с него налог (ст. 250 НК).

Тоже относится и к организациям, получившим в дар имущество от физического лица.

Плательщик налога

При совершении сделки по дарению имущества либо иных благ участвуют две основные стороны – даритель и одаряемый.

Даритель в ходе этого процесса не становится плательщиком, поскольку уплата налога на дарение недвижимости не предусмотрена. Такая обязанность возникает у одаряемого лица.

Любая полученная недвижимость, движимое имущество, капитал, акции и другие материальные ценности признаются доходом. Следовательно, у того гражданина, который получил в дар эти ценности, возникает доход, с которого не был удержан налог. В таком случае гражданин обязан самостоятельно задекларировать доход и оплатить рассчитанный налог.

Обязанность по предоставлению декларации 3-НДФЛ и уплате налога за квартиру полученной по дарственной возникает со следующего за сделкой года.

Как избежать уплаты налога

Установленных налоговым кодексом способов избегания уплаты налога или снижения его размера в отношении сделок по дарению между физическими лицами, не являющимися близкими родственниками, не предусмотрено. Нет никаких вычетов или льгот не установлено даже для определенных групп людей: пенсионеры, инвалиды, многодетные и т.д.

Однако многие люди идут на уловки и используют такие методы, как:

- Дарение через близкого родственника. Прабабушка дарит своей внучке, а та – дочке. Так получается, что прабабушка подарила правнучке. Однако придется совершать две сделки и, соответственно, два раза платить госпошлину.

- Фиктивный договор купли-продажи. Вместо договора дарения свекор продает снохе недвижимости. Деньги естественно за это не получает. Однако, если собственность находилась у свекра меньше 5 лет (в некоторых случаях 3 лет), представлять декларацию и (возможно) платить налог придется ему.

Порядок уплаты и ответственность за неуплату

Налогообложение полученной в дар квартиры осуществляется по общим принципам. Если у одаряемого гражданина возник доход, с которого не был уплачен налог, то он действует в следующем порядке:

- Собирает необходимые документы.

- Заполняет декларацию.

- Представляет ее до 30 апреля.

- Оплачивает налог до 15 июля.

Список необходимых документов следующий:

- копия договора дарения;

- справка о кадастровой стоимости (при получении в дар недвижимости).

Заказать справку о кадастровой стоимости можно на сайте Росреестра либо через МФЦ.

Также для заполнения декларации потребуется паспорт и ИНН. Представлять их в налоговой орган нет необходимости. Заполнить 3-НДФЛ можно самостоятельно либо через специализирующиеся фирмы.

Предоставить декларацию можно любым удобным методом:

- при личном посещении ведомства;

- с помощью услуг почтовой связи;

- через личный кабинет на сайте налоговой службы.

Декларация подается в отделение налоговой инспекции по месту своей регистрации (ст.229 НК).

Сумма к оплате рассчитывается как произведение значения дохода на ставку налога, равную 13 % (ст. 225 НК).

Стоимость объекта дарения определяется договором. Если цена не указана, то применяется рыночная или кадастровая стоимость. Договорная цена не может быть должна быть не более и не менее чем на 20% отличаться от крыночной стоимости. Либо должна быть не менее чем 70% кадастровой стоимости.

Для оплаты налога на дарственную квартиру или иной облагаемый объект потребуются реквизиты. Взять их можно в отделении ведомства либо на официальном сайте.

В случае несоблюдения данного порядка предусмотрены виды ответственности, представленные в таблице.

| Нарушение | Вид ответственности | Размер | Статья НК |

| Непредставление 3-НДФЛ | штраф | 5% от суммы налога, но:

| 119 |

| Неуплата налога, обнаруженного ведомством | штраф | 20% от суммы налога | 122 |

| пени | 1/300 ставки рефинансирования в день | 75 | |

| Умышленная неуплата налога, обнаруженного ведомством | штраф | 40% от суммы налога | 122 |

| Представление декларации и неуплата налога | пени | 1/300 ставки рефинансирования в день | 75 |

Если недоимка составляет более 600 000 рублей, то данное нарушение может классифицироваться под уголовное. Следовательно, к нему применяются меры в соответствии со статьями уголовного кодекса.

Нужно ли платить налог при дарении квартиры близкому родственнику

При наличии у человека желания подарить недвижимое имущество другому человеку стоит обратить внимание на то, что данная сделка облагается налогом.

Данное правило распространяется на сделки, которые заключаются между посторонними лицами, так и на родственников.

Возникает вопрос, связанный с тем, нужно ли платить налог при дарении квартиры близкому родственнику, для ответа на который рекомендуется обратиться к законодательным актам.

Договор дарения: облагается ли налогом

С юридической точки зрения, дарственная представлена в виде сделки, в ходе которой происходит заключение договора, где собственник подарка на безвозмездных основаниях намерен передать определенному человеку имущество. Такое действие может быть отложено на будущее.

Следует учитывать, что приобретение в качестве подарка жилого помещения или любой другой недвижимости рассматривается как получение дохода. Это с экономической стороны выгодно для получателя. Поэтому говоря о том, кто платит налог при дарении квартиры – даритель или одаряемый, ответ однозначный – последний.

Дарение реализуется в натуральной форме, но не в денежной.

Законодательство признает доходом в рассматриваемой ситуации выгоду, которая получена в результате сделки одаряемым. Выражена она в экономии собственных денег на покупку аналогичного имущества.

После регистрации недвижимости в ЕГРН на имя нового собственника, согласно нормам налогового законодательства (ст. 217 НК РФ), возникает необходимость уплаты налогов.

Такая обязанность не образуется только в двух случаях:

- соглашение заключено между близкими родственниками;ст. 217 НК РФ

- ситуация, когда одаряемый является работником консульства либо член его семьи.

Последний пункт введен на основании Венской конвенции о консульских и дипломатических отношениях. В остальных ситуациях предусматривается обязательная уплата налогов лицами, получившими подарки.

Подарки родственникам

Говоря о том, облагается ли налогом договор дарения квартиры близкому родственнику, следует изначально обратиться к законодательным положениям и узнать, кто, по мнению законодателя, состоит в близком родстве. В статье 3 Семейного кодекса имеется перечень таковых лиц, к ним относятся:

- муж и жена;

- дети и родители, при этом дети могут быть как родными, так и усыновленными;

- внуки и дедушки, бабушки;

- сестра и брат (могут быть неполнородные, то есть общим является только один родитель).

Перечисленные лица не обязаны уплачивать налоговые платежи в случае получения подарков.

Следует учесть, что при оформлении договоров дарения между двоюродными братьями, сестрами, племянниками и дядями, тетями не рассматривается как основание освобождения от уплаты налогов.

В данном случае имеет место коллизия положений семейного и жилищного законодательства относительно членов семейства.

Несмотря на то что СК РФ не включается в перечень актов, посредством которых регулируется сфера налогообложения, использование прямой ссылки из статьи 208 НК РФ не дает возможности причислить к составу семейства иные категории родственников, имея целью освобождение от налоговых платежей.

Учету не подлежит факт, что люди проживают совместно и ведут общее хозяйство, также не имеет значения факт иждивения хозяина подарка либо его получателя.

Перечисленные положения дают основания говорить, что при оформлении рассматриваемой сделки между членами семьи не возникает необходимости в оформлении и подаче декларации, заполняемой по форме 3-НДФЛ.

Далее новый собственник несет обязанность по уплате имущественных налогов.

Если подарить долю

Если человек имеет право собственности на часть недвижимого имущества, то он так же, как и единственный собственник, может распорядиться любым способом своим имуществом, в том числе подарить его.

Дарственная может быть адресована родственникам или нет.

Гражданское законодательство предусматривает запрет на дарение учителям, лицам, занимающим государственные должности, согласно выполняемым ими обязанностям.

Направлять уведомления другим собственникам жилья нет необходимости, что связано с безвозмездным характером сделки. Данное правило закреплено в ст. 246 ГК РФ. Чтобы подарить часть недвижимости требуется:

- составить соглашение, где точно отражена доля, описывается квартира или дом, где она расположена;

- получить согласие от мужа или жены (его требуется заверить в нотариальной конторе);

- если собственник находится в возрастной категории от 14 до 18 лет, то требуется получить согласие органа опеки, а также законного представителя;

- подписать соглашение;

- зарегистрировать переход собственности в отделении Росреестра.

Налоговые платежи уплачиваются одаряемым, при условии, что он не входит в перечень лиц, который отражен в статье 14 Семейного кодекса.

Если подарить не родне

Лица, обладающие правами собственности на недвижимость, могут подарить ее кому угодно. Получив доход, который представлен в виде подаренного имущества, облагается налоговыми платежами.

В случае когда дарственная заключена между лицами, не состоящими в близком родстве, – у получателя подарка имеется обязанность по уплате налогов.

Льготных условий в рассматриваемом случае не предусматривается законодателем.

Стоит учесть, что в круг близких родственников включается, согласно законодательным актам, определенное количество лиц. В то же время более широкий круг людей связан между собой родственными и семейными отношениями.

Чтобы обойти необходимость внесения оплаты налога, часто используют заключение договора купли-продажи вместо дарения, при этом деньги не передаются. Данный способ дает возможность экономить на налогах, а также покупатель может рассчитывать на налоговые вычеты.Учитывать рекомендуется и то, что в случае проведения разбирательства заключенный договор могут признать ничтожным.

Ставки

Когда сделка заключается между гражданами, которые не являются индивидуальными предпринимателями, а также не состоят с хозяином подарка в родственных отношениях, возникает обязанность внесения налогов в бюджет, что предусмотрено нормами налогового законодательства. Расчет и уплата налогов реализуется гражданами самостоятельно. Размер налогов предусматривается в Налоговом кодексе, в частности:

- если плательщик является резидентом Российской Федерации, то ставка равна 13% (резиденты те, кто больше половины года проживают в России);

- нерезиденты обязаны платить 30% от полученного дохода.

Ошибочным является мнение, что к резидентам относятся только те, кто имеет гражданство России, соответственно, нерезиденты – иностранные граждане.

Можно привести пример, в число резидентов включены иностранцы, которые получили ВНЖ, а также те, кто на постоянной основе проживают в РФ и не имеют гражданства никакой страны.

Граждане России, постоянно живущие за границей либо обладающие ВНЖ в другом государстве, рассматриваются как нерезиденты.

С какой суммы начинается исчисление налогов

Когда рассчитывается сумма налоговых платежей, следует учесть, что от уплаты данной разновидности налога не освобождены те, кто обладают льготами относительно уплаты других платежей. Это лица, признанные инвалидами, находящиеся на пенсионном обеспечении, не достигшие восемнадцатилетия. Они уплачивают налоги в полной мере.

Определение налоговой базы сотрудниками ФНС осуществляется в зависимости от рыночной недвижимости жилья. Отчет составляется независимым экспертом. Относительно недвижимого имущества, которое выступает подарком, нужно знать, что оно не включается в налоговые вычеты.

В главе 23 Налогового кодекса не предусматривается, на каких документах следует основываться при определении размера налогов после получения подарков, выраженных в недвижимости.

Статья 54 НК РФ закрепляет, что исчисление налогов происходит на основе сведений относительно полученного имущества. Предоставляется оно гражданами или организациями.

К этим документам относят не только отчеты, содержащие в себе оценку, а также данные относительно инвентаризационной стоимости. Получить их можно в бюро, реализующем техническую инвентаризацию. Учету подлежит и кадастровая стоимость.

ст. 54 НК РФ

В перечисленных ситуациях могут возникнуть споры с сотрудниками ФНС, которые иногда переходят в суд. Чтобы избежать разбирательства и начислений недоимок, проще всего будет оплатить налоги с той суммы, что прописана в оценочном отчете.

Имеется ли связь между степенью родства, видом недвижимостью и размером налога

Налоговое законодательство не включает разницу между дарственными лицами, которые не состоят в родстве и теми, кто является родственниками.

Можно привести пример, когда дядя одаряет племянника квартирой, стоимостью, согласно оценке, 3 миллиона потребуется уплатить 390 тысяч рублей.

В таком случае расчет осуществляется посредством умножения налоговой ставки на сумму в отчете (ставка взята 13 процентов).

Если же получатель подарка не является резидентом России, то налог будет напорядок выше. Это связано с тем, что умножить сумму требуется на 30 процентов. В итоге получается 900 тысяч. По данному примеру производится расчет суммы в остальных случаях, при условии, что стороны договора не состоят в близких родственных отношениях.

Ответственность

В налоговое законодательство относительно уплаты налогов на дарственную в 2018 году корректив не вносилось. Порядок уплаты и исчисление остался прежним. Одаряемому для исполнения обязанности следует выполнить такие действия:

- рассчитывать налоговый платеж, учитывая стоимость подарка;

- заполнить бланк декларации и подать его в ФНС в определенные законодателем сроки;

- внести налог.

Стоит напомнить, что имеется возможность заполнения декларации в режиме онлайн. Сделать это можно на официальном сайте налогового органа.

Если человек не исполняет или исполняет возложенную на него обязанность, но не вовремя, то предусматривается ответственность. Если декларация не подана или подана с опозданием, то статья 119 НК РФ говорит о применении к нарушителю штрафа.

Он равен 5 процентам от суммы, которая подлежит уплате. Рассчитывается ежемесячно, но не может превышать 30 процентов.

Если не подаются документы, а также не вносятся платежи, то санкция равна 1/5 от суммы налога. Кроме того, что придется оплатить штраф, потребуется внести начисленные пени за все дни просрочки. Когда декларация подается, но оплата задержана, штраф не применяется, однако начисляется пени. Размер прописан в налоговом законодательстве.Несмотря на необходимость внесения налогов, сделка дарения всегда выгодна для получателя подарка. Закон не запрещает отказаться от недвижимости. Когда можно продать квартиру после дарения без налога? Сделать это можно после владения ею на протяжении пяти лет.

Налог на дарение квартиры, дома, кто освобождается от уплаты, как платить, как подавать декларацию | Юридические Советы

Последнее обновление Май 2019

Задумываясь о дарении недвижимости кому-либо: будь то родственники или посторонние люди, следует помнить, что совершение и оформление такой сделки облагается налогом. Поэтому нужно разобраться какие права и обязанности самого дарителя, так и одариваемого — нового владельца недвижимости. Либо если случай будет сложный, прибегнуть к помощи юристов.

Налоговым кодексом предусмотрено обложение налогом доходы физических лиц (НДФЛ):

- всех доходов граждан нашей страны и иностранцев, которые являются резидентами по ставке 13%;

- нерезидентов — 30%

Резидентом может быть не только гражданин РФ, но и иностранец, постоянно проживающий более 183 дней в России. Кроме того, россиянин, более 183 дней проживающий в другой стране, утрачивает статус резидента.

С какой суммы взимается налог?

Если Вы получили недвижимость по договору дарения, то объектом обложения является:

- НОМИНАЛЬНАЯ (договорная) стоимость квартиры на момент совершения сделки. Эта стоимость указывается как описательная часть недвижимости (наряду с кадастровым номером, адресом, площадью и пр.). Указанная стоимость не должна быть меньше 70% от кадастровой, за исключением, если кадастровая стоимость не известна или стоимость жилья менее 1 млн. руб, а кадастровая менее 1 428 571 руб.

- При дарении ЧАСТИ дома или квартиры, облагаемая сумма исчисляется согласно подаренной доли от стоимости имущества по той же ставке 13%.

- Если стоимость в договоре дарения не указана, расчет ведется с полной кадастровой стоимости.

Иными словами, если сумма подарка по договору дарения не указана, в расчет принимается кадастровая стоимость. Если в договоре дарения указана стоимость, ее сравнивают с кадастровой и если она меньше 70% от кадастровой, то расчет опять-таки производится от 70% стоимости по кадастру.

Примеры:1. Рыночная стоимость квартиры 3 млн. руб, налог составит 3 млн. * 13% = 390 000 руб.

2. Рыночная стоимость квартиры 4 млн. руб., подарена 1/3 доля, налог составит (4 млн./3) * 13% = 173 000 р.

См. также новый расчет налога на недвижимости физических лиц с 2016 года (квартиры, дома, гаражи, дачи) также будет привязан к кадастровой стоимости, а не к инвентаризационной, как было ранее.

Кто освобождается от уплаты

От налогов на дарение квартиры родственнику освобождаются:

- супруги;

- бабушки и дедушки;

- родители (усыновители), их дети (в том числе усыновленные);

- внуки и внучки;

- братья, сестры (полнородные и неполнородные).

Этот перечень установлен Семейным кодексом. При этом под освобождение попадают как резиденты, так и нерезиденты РФ.

Дарение квартиры близкому родственнику освобождает его от уплаты налога. Но при оформлении сделки одаряемый понесет определенные расходы: оплата госпошлины (за госрегистрацию), расходы по оформлению договора дарения, услуги нотариуса (при необходимости) и т.п.

Если освобожденный от уплаты налога на дарение близкий родственник продаст подаренную ему квартиру в ближайшие 3 года, то он не освобождается от уплаты налога 13% от продажи имущества (бывшего в собственности менее 3 лет). При этом налогом облагается стоимость квартиры, превышающая 1 млн. руб. (1 млн. — это налоговый вычет).

Пример: Родители подарили сыну квартиру в 2016 году, в 2018 год он продал ее за 2500 000 руб. Следовательно, сумма налога в 2019 составит (2,5 млн — 1 млн) *13%= 195 000 руб.

Не освобождаются от налогообложения другие родственники

- зять, сноха;

- тети, дяди;

- племянники;

- двоюродные братья, сестры;

- двоюродные внуки и бабушки, дедушки и пр.

родственники;

- лица, не имеющие никаких родственных связей.

Для пенсионеров в этом случае нет никаких льгот.

Если недвижимость дарится пенсионеру (не из списка близких родственников), то он обязан уплатить те же 13% по общим основаниям.

Когда рыночная (или кадастровая) стоимость подаренной квартиры не более 1 000 000 руб., необходимо ли уплачивать налог или можно применить имущественный вычет?

Если одаряемый не из списка близких родственников, освобождающихся от налога, то налог уплачивается с полной суммы и никакой вычет (в 1 млн. руб) при дарении не предусмотрен. Имущественный вычет в 1 млн. руб. только на случай последующей продажи подаренной квартиры.

Иные права на недвижимость

Всем ясно, что под недвижимостью понимается:

- квартира;

- частный дом (ИЖС, садовый дом;

- хозпостройка, баня, гараж;

- земельный участок.

Также все понятно, когда её дарят собственники. А как быть, если в дар передается не право собственности, а иные права. К примеру, дарится дом и аренда земельного участка, на котором он стоит.

Либо безвозмездно передается статус долевого участника строительства многоквартирного дома.

Законодателем такой вопрос решен — все иные имущественные права, кроме права собственности, при дарении не облагаются налогом. Причем независимо от родства.

Пример: Если гражданин бесплатно уступил другому лицу права дольщика в строящемся доме, то уплачивать налог не надо. В случае с домом и арендованной землей, налог платится за дарение дома, а за аренду земли нет.

Кто обязан задекларировать доход и заплатить налог

После регистрации перехода права собственности в Росреестре, у получившего в дар квартиру (одаряемого) возникнет обязательство по декларированию полученного дохода и уплате налога. Именно с этого момента налоговой инспекцией будет отслеживаться сроки предоставления декларации и уплаты НДФЛ.

Правило просто, в общем нужно знать две вещи:

- ДАРИТЕЛЬ никаких налогов не платит;

- ОДАРЯЕМЫЙ должен осуществлять платеж налога обязательно от своего имени.

Налоговый резидент платит по ставке 13%, нерезидент — 30% от номинальной стоимости.

Что делать после сделки

В год, в котором совершена сделка по дарению имущества, одаряемый еще ничего не декларирует и не платит. Но в следующем до 30 апреля он обязан предоставить в инспекцию по месту жительства декларацию по форме 3-НДФЛ. А оплатить сумму налога он обязан до 15 июля года, в котором подана декларация. То есть:

- Предоставление налоговой декларации не позже 30.04.

- Перечисление суммы НДФЛ в бюджет не позднее 15.07.

Пример: