Год начала использования вычета 3-НДФЛ: что ставить

Как заполнить декларацию 3-НДФЛ в программе — подробная инструкция по заполнению | Юридические Советы

Последнее обновление Март 2019

Для получения налоговых вычетов (покупка квартиры, лечение, образование) и декларирования своих доходов следует подать декларацию, заполнить которую помогает простая программа (скачать на сайте ФНС). Она облегчает подачу декларации:

- считает суммы налога и вычетов автоматически,

- помогает налогоплательщику не ошибиться при ее заполнении,

- освобождает от заполнения одной и той же информации вручную,

- позволяет распечатывать готовую форму на принтере.

После ее загрузки и установки следуйте этой инструкции как правильно заполнить декларацию 3-НДФЛ в программе «Декларация 2016».

Алгоритм действий:

- Раздел «Тип декларации», активировать элемент (поставить точку в позиции) «3-НДФЛ» (см. №1);

- Раздел «Общая информация» в строке «Номер инспекции», нажать кнопку выбора и определить территориальную инспекцию, обслуживающую адрес Вашей прописки (появится список, в нем следует выбрать нужную ИФНС/МИФНС) (№2);

- Раздел «Общая информация» в строке «Номер корректировки», следует ставить то число, которое соответствует количеству ранее поданных деклараций за данный налоговый год. Если ранее декларации не подавалась, то ставится «0» (№3);

- Раздел «Признак налогоплательщика», выбирать позицию «Иное физическое лицо» (№4);

- Раздел «Имеются доходы», поставить галочку в «Учитываемые справками о доходах физического лица…» (№5);

- Раздел «Достоверность подтверждается», принять элемент «Лично» (№6).

Далее выбирается лист «Сведения о декларанте» (нажать на кнопку), вкладка «Персональные данные»

- Раздел «Ф.И.О.» заполнить так как указано в паспорте гражданина РФ, строка ИНН указать собственный идентификационный номер налогоплательщика (№7);

- Раздел «Данные о гражданстве» предлагается автоматически, если строка пуста, то вводится код 643, что соответствует российскому гражданству (№8);

- Раздел «Сведения о документе, удостоверяющем личность» в строке «Вид документа» выбрать позицию 21 – Паспорт гражданина РФ (№9), остальные строки заполняются как в паспорте (№10).

Далее следует переход на вкладку «Адрес» листа «Сведения о декларанте»

- Раздел «Адрес проживания в РФ» следует активировать элемент или «Жительства» или «Пребывания» в зависимости от статуса прописки (постоянная или временная). В строке ОКТМО вводится код своего населенного пункта, который можно узнать в вашей налоговой или определить по ссылке (www.nalog.ru/rn77/service/oktmo) (№12);

- Адрес указывается как в паспорте или свидетельстве о временной прописке (№13);

- Раздел «Контактный телефон» указать свой телефон, который будет доступен и с Вами будет легко установить связь для решения технических и иных важных вопросов (№14).

Затем активируется лист «Доходы, полученные в РФ»

- Вкладка «13», нужно выбрать позицию (число) желтого цвета (№15);

- Окно «Источник выплаты». Нажать на верхний зеленый плюс и заполнить сведения о работодателе (данные внести согласно строкам окна на основании информации в справке 2-НДФЛ). Если несколько работодателей, то для каждого открывается отдельное окно, нажатием на «плюс» (№16);

- Окно «Сведения о полученном доходе». Нажать на нижний зеленый плюс и заполнить данные о доходе: код, который выбирается из всплывающего списка, сумма и номер календарного месяца. Все данные следует брать из справки 2-НДФЛ. На каждую сумму заполняется отдельное окно (каждый раз нажимать на зеленый плюс) (№17);

- Раздел «Итоговые суммы по источнику выплат». Строчки «Общая сумма доходов», «Облагаемая сумма доходов», «Сумма налога исчисленная» выводятся автоматически. Строчка «Сумма налога удержанная» вводится вручную и она обычно соответствует показателю, указанному в строчке «Сумма налога исчисленная» (№18).

Переход на лист «Вычеты»

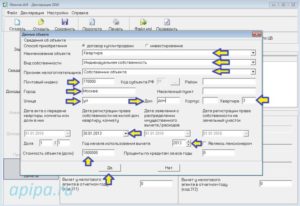

- Выбрать вкладку «Имущественный» (№19);

- Необходимо установит галочку в позиции «Представить имущественный налоговый вычет» (см. №20);

- Раздел «Сведения об объектах» активировать зеленый плюс (№21);

- Окно «Данные объекта» вверху окна отметить позицию «Договор купли-продажи» (№22), в строке наименование объекта обозначить необходимый вид недвижимости согласно списку (№23), в строке «Вид собственности» определить соответствующую позицию (№24), в строке «Признаки налогоплательщика» в подавляющем большинстве следует выбирать «Собственник объекта» (№25);

- Окно «Данные объекта» почтовый адрес записывается, как в свидетельстве о праве собственности/в выписке из госреестра (№26);

- Позиция «Дата регистрации права собственности на жилой дом, квартиру …» указывается именно дата, которая указана в штампе регистратора на договоре (или из выписки), она не совпадает с датой заключения договора (№27);

- Если вы являетесь пенсионером, то нужно поставить галочку «Я являюсь пенсионером», установив галочку (№28);

- В поле «Год начало использования вычета» установить первоначальный год, за который получается вычет. Например, если вычет получается за 2016 год и за три предыдущих 2013, 2014, 2015 г.г., то годом начала будет 2016, то есть в котором возникло право на вычет, а не дополнительные периоды (для пенсионеров) (№29);

- В поле «Стоимость объекта» указать ту сумму, которая обозначена в договоре (№30);

- Раздел «Расчет имущественного вычета» заполняются соответствующие строки согласно фактическим данным (№31):

Подраздел «Данные по покупке (строительству) объектов»

- строка «Общая стоимость всех объектов» указывается стоимость квартиры, как в договоре или суммированная стоимость всех купленных объектов (если покупка произведена нескольких жилищ);

- строка «Вычет по предыдущим годам», если это первая вычетная декларация, то ставится «0», если это последующая декларация, то указывается размер причитающегося вычета за предыдущий год (то есть тот показатель, который фигурировал в предыдущей декларации в листе Д1, строки 2.7.или 2.8), в случае, если деклараций за предшествующие периоды более двух, то показатель строк 2.7 или 2.8. всех деклараций складывается);

- строка «Сумма, перешедшая с предыдущего периода» если декларация первичная, вносится значение «0», если заполняется последующая декларация (для получения остатка вычета), то от первоначального полагающегося размера вычета (максимальный размер 2 млн. руб.) отнимается вычет, полученный (начисленный) в предыдущем налоговом периоде (этот размер указывается в предыдущей декларации в листе Д1 в строке 2.10), полученная разница и заносится в «Сумму, перешедшую с предыдущего периода» и так с нарастающим итогом к последующим годам;

- строка «Вычет у налогового агента в отчетном году» вносится та сумма, которая фактически была удержана работодателем;

Подраздел «Данные процентов по кредитам». Строки заполняются по аналогии с вышеописанным подразделом «Данные по покупке (строительству) объектов».

Заключительный этап

Нажать кнопку «Проверить». Появится визуальное изображение и можно еще раз проверить достоверность внесенных данных. Если какие-то поля и строки будут пропущены, то программа это выделит красным (№32).

Активировав кнопку «Печать», декларация будет распечатана на бумаге (№33).

Ординарцев Роман Валерьевич

Заполнение 3-НДФЛ в программе “Декларация” при заявлении вычета за покупку квартиры

Заполнение декларации по подоходному налогу с помощью специального программного обеспечения является вторым по популярности способом подготовки 3-НДФЛ для получения налогового вычета. Рассмотрим подробно, как заполнить 3 НДФЛ в программе “Декларация.2017” при заявлении имущественного вычета по расходам на покупку квартиры или строительство дома.

Шаг 1. Устанавливаем и запускаем программу

Скачать программу “Декларация” для заполнения 3-НДФЛ за 2017, 2016, 2015 и 2014 год вы можете на нашем сайте, сайте ФНС или ГНИВЦ.

В открывшемся окне сразу попадаем на первую вкладку “Задание условий”.

Обратите внимание, что некоторые из условий уже установлены (тип декларации, вид доходов и признак налогоплательщика) и их менять не нужно.

Шаг 2. Заполняем первую вкладку “Задание условий”:

Номер инспекции

Узнать к какой инспекции вы прикреплены можно с помощью сервиса “Определение реквизитов ИФНС, органа государственной регистрации ЮЛ и/или ИП, обслуживающих данный адрес”, расположенного на нашем сайте. Для этого необходимо указать адрес проживания (прописки по паспорту). Поле “Код ИФНС” заполнять не нужно.

Номер корректировки

Данное поле не трогаем. “1” ставится только если сдается уточненная налоговая декларация, в которой исправляются ошибки в ранее сданной и принятой к проверке декларации.

ОКТМО

Данное поле можно не заполнять, оно заполнится автоматически, после указания ОКТМО работодателя.

При заявлении вычета указывается ОКТМО работодателя, а при уплате НДФЛ, с полученного от продажи имущества дохода, – ОКТМО места постоянной прописки.

На этом заполнение вкладки “Задание условий” завершается.

Если декларация заполняется и сдается представителем, необходимо заполнить блок “Достоверность подтверждается”, где следует указать ФИО представителя и реквизиты доверенности, на основании которой он действует.

Шаг 3. Заполняем вторую вкладку “Сведения о декларанте”

Заполнять данный раздел необходимо в точном соответствии с паспортом, в противном случае налоговый орган может отказать в приеме декларации.

Вкладку “Код страны” менять не нужно.

Шаг 4. Заполняем третью вкладку “Доходы, полученные в РФ”

В данном разделе нужно указать источники дохода, полученного в году, за который заявляется вычет.

Для этого, рядом с блоком “Источники выплат”, нажимаем на зеленый плюсик. В открывшейся вкладке указываем наименование работодателя, его ИНН/КПП и ОКТМО. Все эти сведения можно взять из справки 2-НДФЛ.

Если вместе с имущественным вычетом одновременно заявляется стандартный, то в открывшейся вкладке необходимо поставить галочку напротив строки “Расчет стандартных вычетов вести по этому источнику”.

Проверить или исправить введенные сведения об источнике доходов можно нажав на кнопку, обозначающую руку, указывающую на блокнот, а удалить данные – нажав на красный минус.

Шаг 5. Вносим сумму полученного дохода помесячно

Для этого нажимаем на зеленый плюс во втором блоке раздела и выбираем вид полученного дохода, нажав на кнопку “Код дохода”.

Для з/п по трудовому договору выбираем код “2000 – Заработная плата и иные доходы во исполнение трудового договора”, для доходов по договорам ГПХ – код “2010 – Работы по договорам гражданско-правового характера”.

Затем указываем сумму дохода и месяц его получения.

Код дохода, сумму и месяцы получения его получения лучше брать из справки 2-НДФЛ.

Если доход не изменялся в течение года и каждый месяц вы получили одну и ту же сумму (по справке 2-НДФЛ), можно воспользоваться кнопкой “Повторить доход”.Затем в строках ниже указываем облагаемую налогом сумму дохода (строка “Налоговая база” в справке 2-НДФЛ), сумму налога исчисленную и удержанную.

Последнюю строку “Авансовые платежи иностранца” не заполняем.

Пример правильно заполненной вкладки “Доходы, полученные в РФ”:

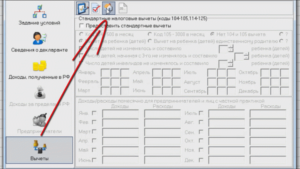

Шаг 6. Переходим к заполнению вкладки “Вычеты”

По умолчанию программа переводит нас на вкладку “Стандартные вычеты”. Если вместе с вычетом за квартиру вы не планируете получать стандартный вычет, галочку со строки “Предоставить стандартные вычеты” убираем и переходим во вкладку “Имущественный”.

Затем ставим галочку “Предоставить имущественный налоговый вычет” и нажимаем на зеленый плюсик, чтобы добавить данные о приобретенной квартире, по которой будет заявляться вычет.

Шаг 7. Вносим в программу данные о купленной квартире

Способ приобретения недвижимости: по договору купли-продажи (при покупке готовой квартиры) или инвестирования (при покупке новостройки).

Наименование объекта: жилой дом, квартира, комната, з/у с жилым домом или под ИЖС, доли в указанном имуществе.

Вид собственности:

- Индивидуальная – если квартира приобретена в единоличную собственность.

- Общая долевая – при покупке квартиры в долю с кем-то (как правило, в браке при разделении доли в квартире между супругами и их детьми, или между родителем и ребенком).

- Общая совместная с заявлением о распределении расходов – при приобретении жилья в браке без выделения долей (50% у каждого из супругов).Данный вид собственности указывается если вся сумма вычета заявляется одним из супругов, а второй отказывается от него, либо в случае, когда оба супруга получают вычет в установленных ими долях.

- Общая совместная без заявления о распределении расходов – данный вид указывается, если стоимость жилья превышает 4 млн.руб и заявления на распределения расходов не требуется, так как предельная сумма вычетов, которую может заявить каждый из супругов, составляет не более 2 млн.руб., и перераспределить ее, отдав второму супругу, чтобы он заявил вычет не 2 млн.руб., а 4 млн.руб. – нельзя.Также заявление не потребуется, если один из супругов заявляет его в размере 50%. Связано это с тем, что вычет по общей совместной собственной супругов распределяется по умолчанию в соотношении 50% на 50%.

- Общая долевая собственность с заявлением о распределении расходов – данный вид собственности указывается при покупке квартиры после 2014 года, когда супруги хотят распределить вычет в пропорции, отличающейся от принадлежащих им долей. Как правило, это происходит если один из супругов не работает и не может получить свою долю вычета или размер доходов второго супруга позволяет получить вычет сразу.Право на распределение вычета при покупке квартиры в долевую собственность супруги получили лишь в 2014 году. При покупке квартиры до 2014 года вычет будет предоставлен только в соответствии с долями в собственности.

Признак налогоплательщика:

- Собственник объекта – если вычет заявляется при приобретении квартиры в единоличную собственность.

- Супруг собственника объекта – указывается при заявлении вычета за покупку квартиры в браке (независимо от вида собственности: долевой или совместной).

- Родителей несовершеннолетнего собственника объекта – если вычет заявляется за ребенка, являющего собственником квартиры.

- Объект в собственности заявителя и несовершеннолетнего ребенка – если квартира оформлена в собственность родителем вместе с ребенком.

- Объект в собственности супруга заявителя и ребенка – если квартира оформлена в собственность обоих родителей и ребенка (детей).

Код номера объекта:

Если приобретенная недвижимость имеет кадастровый, условный или инвентарный номер, его необходимо вписать в строку “Номер объекта”, перед этим указав код номера объекта.

Узнать кадастровый или условный номер номер можно в выписке из ЕГРН или в режиме онлайн на сайте Росреестра, указав адрес квартиры.

Место нахождения:

Адрес места нахождения указываем также из выписки ЕГРН или с сайта Росреестра.

В конце указываем дату документа, подтверждающего право на вычет. Для договора купли-продажи необходимо заполнить строку “Дата регистрации права собственности на жилой дом, квартиру, з/у”. Для договоров инвестирования – дату акта о передаче квартиры, комнаты или доли в них.

Год начала использования вычета:

Если вычет заявляется первый раз, указываем год “2017”, если он был заявлен в предыдущих годах – указываем год, когда была подана самая первая декларация на вычет.

Если вы являетесь пенсионером, то не забудьте поставить галочку в строке “Являюсь пенсионером”. Об особенностях получения вычета пенсионерами можно узнать из этой статьи.

Стоимость объекта (доли):

Указываем полную стоимость квартиры, по которой заявляется вычет. Если квартира была приобретена в кредит можете указать также сумму уплаченных процентов.

На этом заполнение блока “Список объектов” завершается.

Строки “Вычет у налогового агента в отчетном году (код 311) и (код 312) заполняются только если они указаны в справке 2-НДФЛ в разделе 4. Стандартные, социальные и имущественные налоговые вычеты.

На этом заполнение декларации завершается. В самом конце выбираем действие, которое хотим применить к декларации: сохранить, просмотреть, напечатать или проверить.

Год начала использования вычета 3 ндфл что ставить

07.04.2018

Если человек инвестирует деньги в квартиру в строящемся доме, то в этом случае мы отталкиваемся не от свидетельства, а от передаточного акта. При заполнении документов самостоятельно, вы столкнетесь с вопросом о годе начала использования вычета 3-НДФЛ. Что ставить в данном случае? При инвестировании пишем год, в котором получили передаточный акт.

Онлайн журнал для бухгалтера

Многие декларанты при возврате налога с покупки квартиры за второй год сталкиваются с такой проблемой: инспекция намекает, что надо бы заново подать документы, подтверждающие право на вычет.

Однако подобное требование инспекторов – незаконно. В случае спорной ситуации ссылайтесь на многочисленные разъяснения Минфина и ФНС России.

Например, письмо Минфина от 07 июня 2013 года № 03-04-05/21309.

Как правильно определить год начала использования вычета

В таком случае, несмотря на то, когда получатель налогового вычета впервые получит денежную компенсацию (в 2019, 2019 …), годом начала использования налоговой скидки будут считаться именно те 365 дней, за которые физическому лицу первый раз возместили налог. В рассматриваемом примере это 2015 год.

Как заполнить налоговые вычеты в декларации 3-НДФЛ

- «предоставить стандартные вычеты»;

- «нет ни 104, ни 105 вычета» (что означает отсутствие у Степанова И. А. права на вычет в 500 или 3 000 руб. в месяц, предоставляемые категориям лиц, указанным в п. 1 ст. 218 НК РФ);

- «количество детей в году не изменялось и составило» — из списка Степанов И. А. выбрал цифру «1», что означает наличие у него единственного ребенка.

Образец заполнения 3-НДФЛ при переносе остатка вычета

- Новостройка ли это или жилье, приобретенное на вторичном рынке?

- Наименование объекта

- Являетесь ли вы пенсионером?

- Собственник вы или нет?

- Вид собственности

- дату регистрации права собственности мы указываем туже самую, что указывали в прошлом году при заполнении 3-НДФЛ за 2019 год;

- ставим «галочку» возле вопроса «Вы уже получали вычет по этому жилью?» Ответ «да»;

- указываем год начала использования вычета – в нашем примере это 2019 год;

- указываем дату регистрации права собственности на объект недвижимости

- указываем адрес объекта

- ниже идет строка с указанием общей суммы расходов на приобретение квартиры. В данном строке мы пишем (как и в прошлой 3-НДФЛ) сумму по договору = 1 800 000 рублей;

- далее идет строка, в которой мы будем указывать сумму уже предоставленного имущественного вычета (допустим имущественный вычет был предоставлен налоговым органом) – в примере эта сумма = 560 000 рублей;

- обращаем внимание на то, что если за 2011 год имущественный вычет был предоставлен не ИФНС, а на работе (вашим работодателем), то в строке «Вы уже получали вычет по этому жилью по уведомлению для работодателя?» мы должны будем ответить на вопрос «Да»;

- ниже идет строка «Остаток неиспользованного имущественного вычета», который перешел к нам с прошлого года. В данном случае надо взять 3-НДФЛ за 2019 год. И в листе «Д1» декларации 3-НДФЛ за 2019 год по строке «260» (или пункт 2.10) как раз и будет отражена там сумма имущественного вычета, которая «перешла» на 2019 год. В нашем примере эта сумма = 1 240 000 рублей.

Рекомендуем прочесть: Где Находится Домовая Книга На Частный Дом

Как заполнить декларацию 3-НДФЛ в программе — инструкция по заполнению

- Выбрать вкладку «Имущественный» (№19);

- Необходимо установит галочку в позиции «Представить имущественный налоговый вычет» (см. №20);

- Раздел «Сведения об объектах» активировать зеленый плюс (№21);

- Окно «Данные объекта» вверху окна отметить позицию «Договор купли-продажи» (№22), в строке наименование объекта обозначить необходимый вид недвижимости согласно списку (№23), в строке «Вид собственности» определить соответствующую позицию (№24), в строке «Признаки налогоплательщика» в подавляющем большинстве следует выбирать «Собственник объекта» (№25);

- Окно «Данные объекта» почтовый адрес записывается, как в свидетельстве о праве собственности/в выписке из госреестра (№26);

- Позиция «Дата регистрации права собственности на жилой дом, квартиру …» указывается именно дата, которая указана в штампе регистратора на договоре (или из выписки), она не совпадает с датой заключения договора (№27);

- Если вы являетесь пенсионером, то нужно поставить галочку «Я являюсь пенсионером», установив галочку (№28);

- В поле «Год начало использования вычета» установить первоначальный год, за который получается вычет. Например, если вычет получается за 2019 год и за три предыдущих 2013, 2014, 2015 г.г., то годом начала будет 2019, то есть в котором возникло право на вычет, а не дополнительные периоды (для пенсионеров) (№29);

- В поле «Стоимость объекта» указать ту сумму, которая обозначена в договоре (№30);

- Раздел «Расчет имущественного вычета» заполняются соответствующие строки согласно фактическим данным (№31):

Программа для заполнения декларации 3-НДФЛ за 2019 год

Этот список предназначен для ввода доходов по виду источника выплат.

Добавляем сведения о ежемесячных доходах за календарный год, для чего необходимо нажать на + слева от слов «Месяц, дох.».

Дла удаления ошибочно введенных данных необходимо использовать » — «. В выпадающем меню необходимо заполнить поля (сведения надо взять из справки 2-НДФЛ).

Возврат налогового вычета за несколько лет сразу — Вопрос № 1

Ошибочно подала 3 ндфл по адресу старой регистрации. В результате отказали в возврате ндфл (декларация подавалась в связи споккпкой квартиры). Надо ли вновь подать 3ндфл по месту новой регистрации (другой регион)? Или только заявление на возврат налога? Если да, то как первичную или как корректировочную? Надо ли прилагать вновь все подтверждающие документы, если они уже перейти…

Общая стоимость дублируется из стоимости объекта/доли, указанной выше, вычет по предыдущим годам заполняется, если вы уже ранее подавали декларацию. На этот вопрос, а также что такое сумма, перешедшая с предыдущего года; если нужно кому будет, отвечу в комментах.

Как оформить покупку квартиры в программе 3 НДФЛ

Теперь переходим к заполнению сведений, непосредственно касающихся приобретаемого жилья: код субъекта, почтовый индекс и адрес. Чтобы заполнить графу «Код субъекта РФ», нужно нажать на кнопку с тремя точками, появится список субъектов, выбираем необходимый, нажимаем «Да».

Год начала использования вычета 3 ндфл что ставить Ссылка на основную публикацию

Год начала использования вычета 3-НДФЛ: что ставить

Я не ожидала такого результата Долго думали с мужем куда вложить деньги. Но такого результата не ожидали вообще… Подробнее >>

Частенько приходится отвечать на вопросы, касающиеся заполнения декларации формы 3-НДФЛ сразу за три налоговых периода (года). В основном вопросы сводятся к тому, как заполнять декларации, как вносить расходы и доходы и какие документы к ним прилагать. Принимая во внимание тот факт, что таких вопросов уж очень много решила немного написать об этом.

Допустим, Вы приобрели дом в 2008 году и решили в этом году – 2012 воспользоваться своим правом на получение имущественного вычета.

Так как право на получение вычета возникло у Вас в 2008 году, то Вы вправе подать декларацию 3-НДФЛ за 2008, 2009, 2010 и 2011 годы. Но так как, вернуть налог можно только за три последних налоговых периода (года), то в 2012 году Вы можете задекларировать свои доходы за 2009, 2010 и 2011 годы. Соответственно вернуть налог только за эти годы.

Возникает резонный вопрос: сколько деклараций сдавать? Вы заполняете декларацию за каждый год отдельно. Например, Вы хотите вернуть налог по расходам за обучение за 2010 и 2011 годы.

В этом случае, Вы отдельно заполняете декларацию за 2010 год, в которой указываете доходы за 2010 год и понесенные расходы, датированные 2010 годом. Отдельно заполняете декларацию за 2011 год, указываете доходы и расходы 2011 года.

Как Вы понимаете складывать ничего не нужно и указывать все расходы в одной декларации. Аналогично Вы действуете и при заполнении декларации по имущественному вычету.

Если Вы сразу заполняете несколько деклараций и хотите получить имущественный вычет по приобретению недвижимости, то начинать заполнение декларацию нужно с самого последнего года, т. е с года, когда у Вас возникло право на вычет.Так как в декларациях последующих налоговых периодов Вы, возможно, будете указывать остаток имущественного налогового вычета либо заполнение еще двух деклараций не потребуется.

Ситуация: Вы купили квартиру в 2009 году за 2 700 000 рублей, Вам положен возврат налога в размере 260 000 рублей. По итогам 2009 года у Вас удержано налога 54 756 рублей. Исходя из этих данных, на следующий год переходит остаток имущественного вычета. Так как полученного дохода недостаточно для возврата налога в полном объеме.

Следовательно, Вам необходимо заполнить декларацию за 2010 год и возможно за 2011 год, если опять образуется остаток вычета.

Если Вы подаете одновременно в налоговую службу три декларации, то полный пакет документов прикладываете только к первой декларации (касается имущественного вычета на приобретение недвижимости). А к двум следующим декларациям прикладываете справки ф. 2-НДФЛ, документы по иным доходам, копию свидетельства о праве собственности и необходимые заявления.

Если Вы получаете социальный налоговый вычет, то пакет документов должен быть полным для каждой декларации.

- Заполнение 3-НДФЛ

- Как какой год указывать

- Роль года для налоговой службы

- Расположение графы

- Как заполнить лист Д1

- Общие требования к декларации 3-НДФЛ 2015-2016 годов

- Какие разделы 3-НДФЛ обязательно заполнять при покупке квартиры?

- Право на вычет

- Условия предоставления

- Документы

- Новая форма

- На данной странице Вы найдете описание программы «Декларация 2015» (2014, 2013, 2012 г.), а также сможете бесплатно скачать последнюю версию с официального сайта налоговой инспекции.

- Ссылки для скачивания программы «Декларация 2015»

- Ссылки для скачивания версий за прочие годы (2014, 2013, 2012, 2011, 2010 г.г)

- Порядок установки программы

- Кто и для чего делает расчет в листах Д1 и Д2 формы 3-НДФЛ

- Как правильно заполнить 3-НДФЛ для подачи на налоговый вычет

- Порядок заполнения листа Д1 налоговой декларации 3-НДФЛ, если вычет оформляется впервые: раздел 1

- Заполнение листа Д1, если вычет оформляется в первый раз: раздел 2

- Лист Д1 декларации 3-НДФЛ — образец заполнения, если вычет оформляется повторно

- Заполнение

- Какой бланк использовать

- Способы подачи

- Когда оформлять

- Новое право и как им воспользоваться

- Как заполнять

- Особенности предоставления «детского» вычета

- Необходимые документы для вычета

- Как пишется заявление на вычет на детей

Заполнение 3-НДФЛ

Собираясь самостоятельно заполнять декларацию по форме 3-НДФЛ, налогоплательщики имеющие малый опыт в этом деле, сталкиваются с кучей вопросы. Данная статья поможет Вам ответить на некоторые из них. Разберемся, что нужно указывать в 3-НДФЛ в графе «год начала использования вычета».

Но перед этим вспомним, что собственно собой представляет документ 3-НДФЛ и сам налоговый вычет.

Декларация по форме 3-НДФЛ, как один из видов документального отчета, содержит в себе информацию о финансовых передвижках налогоплательщика в течении одного года.

Отчет не допускается в свободной форме, а имеет строго определенную приказом форму. 3-НДФЛ включает в себя следующие основные черты, особенности и признаки.

- Лицевой лист содержит в себе цифровую кодировку о налоговом органе, куда предоставляется документ, отмеченный налоговый период, плюс информация о налогоплательщике по паспорту.

- Следующий за лицевым листом раздел о налоговых исчислениях, указывает на состояние налога: подлежащий уплате в бюджет, подлежащий возврату налогоплательщику либо отсутствие того и иного. Раздел также содержит номера КБК и ОКТМО.

- Общий подсчет налоговой базы, как фактические суммы финансового дохода налогоплательщика и выплаченных с него налога, еще один раздел декларации по форме 3-НДФЛ.

- Источники доходов – неотъемлемая часть отчета. Это подлежат обязательному указанию с суммами и видами доходов (заработная плата, премия, прибыль с индивидуальной деятельности и др.). Для каждого вида дохода имеется соответствующая форма для заполнения, которая именуется большими буквами русского алфавита А, Б, В, или Г.

- Вид налогового вычета, также подлежащий подробному описанию на специально созданных для этого бланках. Это листы Д1, Д2, Е1, Е2, Ж, З, И.

Содержать в себе отличительные черты, декларация 3-НДФЛ, как уже было сказано, может в зависимости от цели подачи декларации в ФНС и предмета, вызвавшего данную необходимость. Говоря более конкретно это может быть:

- декларирование сумм финансового дохода и удержанных с них сумм налогов. Декларация 3-НДФЛ может носит характерные черты в зависимости от предмета декларирования: сдача в аренду жилья, продажа имущества, индивидуальное предпринимательство и прочее;

- возврат излишне уплаченного налога, иными словами налогового вычета. Он также делится на несколько видов: стандартный, социальный, имущественный.

Таким образом мы ближе подошли к составной части темы статьи – налоговый вычет. Это подоходный налог, уплаченный налогоплательщиком в установленном законом сроке и виде. По истечению и закрытию финансового года лицо, добросовестно выплатившее все налоги, имеет право вернуть всю или часть от этой суммы.

Данное право возникает при совершении определенных действий гражданина. К этим действиям относится:

- оплата обучения;

- оплата лечения;

- покупка жилья;

- рождение детей;

- получение льгот.

Важным моментом в предъявлении гражданином своего права в ФНС о возврате налогового вычета, путем подачи декларации 3-НФДЛ, является: закрытие прошедшего финансового года. То есть, если все положенные налоги за текущий год Вы еще не выплатили, то претендовать на их возврат Вы не можете.

В описанных налоговых взаимоотношениях с гражданами, сотрудники Налоговой службы ввели такое понятие как «год начала использования вычета». Данный термин имеет прямое отношение именно к имущественному вычету.

Если говорить коротко, то означает он первый годовой период, в котором был произведен возврат налогового вычета из бюджета налогоплательщику.

Если говорить более подробно, то следует отталкиваться от правила возврата налогового вычета. Покупка или строительства жилья – это всегда дорогостоящая трата. И зачастую сумма, подлежащая возврату, в разы больше фактически уплаченного налога гражданином за прошедший год.Налоговый инспектор не вправе подтвердить камеральную проверку по декларации 3-НДФЛ, где требуемая налогоплательщиком сумма возврата больше той, что он выплатил государству в качестве налога. Поэтому гражданину, претендующему на данное право, следует делить сумму возврата на несколько лет.

То есть каждый год подавать 3-НДФЛ по имущественному вычету до момента полной погашенности положенной суммы. Такой способ частичной выплаты налогового вычета именуется как «уменьшение налоговой базы».

Пункт 1.11 с указанием года начала использования вычета подлежит обязательному заполнению в декларации по форме 3-НДФЛ в специально отведенном для этого листе Д1.

Для большей прозрачности сказанному приведем небольшой пример. Момент регистрации права собственности на квартиру пришлось на 2014 год, и уже в следующем 2015 году гражданин подал свою первую декларацию. Значит при повторном составлении деклараций в 2016, 2017 и последующих годах – в окне «год начала использования вычета» ставится год 2015.

Понятие «год начала использования вычета» кажется простым на первый взгляд, но многие налогоплательщики, которые самостоятельно заполняют декларацию 3-НДФЛ, задаются вопросом, какой именно год понимается в этом контексте. Чтобы не совершить ошибки и правильно указать информацию в бланке, нужно сформировать понимание данного определения.

- Как какой год указывать

- Роль года для налоговой службы

- Расположение графы

- Как заполнить лист Д1

Как какой год указывать

Год начала использования вычета – это тот календарный год, за какой была подана декларация первый раз, а не в каком году она была подана.

То есть, если квартира была куплена в 2017, то подавать декларацию следует в 2018, допускается сделать это и в 2019 и 2020. Но годом начала использования будет считаться 2017. Не тот год, когда заявитель получил свои деньги, и не тот, когда он подал декларацию.

Год начала – год, за который вычет был оформлен. Очень важно правильно заполнить бланк 3-НДФЛ, чтобы корректно отразить факты и тем самым не создавать предпосылок для получения отказа в праве на вычет.

При получении вычета за покупку квартиры можно посмотреть в выписке из ЕГРП, когда было оформлено право собственности. Именно он и будет началом использования вычета.

Роль года для налоговой службы

Так как вся причитающаяся сумма вычета может быть разделена, и её поступление растянется на несколько лет, ФНС важно идентифицировать момент начала использования налогоплательщиком своего права.

Налоговым законодательством определено, что какая бы сумма ни была начислена к возврату, в течение календарного года она не должна превышать сумму уплаченного НДФЛ за этот же период.

Поэтому налоговая служба определяет, сколько было уплачено налога за 365 дней. И делит сумму вычета на этот показатель, тем самым рассчитывая, за какое количество лет будет полностью произведена компенсация.

Например, к возврату было насчитано 15 000 руб., а гражданин выплатил НДФЛ в размере 5 000 руб., следовательно, причитающуюся ему сумму он получит в течение 3 лет (15 000 / 5 000).Но если размер налогового вычета небольшой и будет перечислен за один раз, то указывать начало его использования нет необходимости.

Существует два способа подать декларацию для получения вычета:

- Онлайн. На сайте ФНС через Личный кабинет налогоплательщика существует возможность, заполнив необходимую форму, автоматически сгенерировать декларацию 3-НДФЛ. Или загрузить электронный документ.

- На бумажном носителе. При внесении информации в печатный бланк, заявитель должен быть внимательным – использовать только шариковую или перьевую синюю или черную ручку, не заходить за края отведённых клеток, ставить прочерк, если клетка остается пустая и т.д.

При заполнении бумажного бланка начало использования вычета отражается в подпункте 1.11 (код строки 110) на листе Д1.

Как заполнить лист Д1

Страница Д1, как и все листы декларации, должна быть заполнена аккуратно и правильно. Цифры и буквы прописаны чётко и в строго отведенном поле. В строке «год начала использования вычета» четыре пустых квадрата, в них нужно занести цифры по одной в каждую клетку, слева направо, начиная с крайней левой.

Помарки, исправления, зачёркивания и прочее не допускаются, при их наличии инспектор не примет у заявителя документ. Также необходимо удостоверится, что на всех листах, где это требуется, стоит подпись заявителя.

Начало использования вычета – год, за который подается декларация – отчёт перед государством о личных доходах гражданина, а не тот, в котором он решил воспользоваться своим правом. Какой бы способ заполнения заявитель не выбрал, отнестись к данной процедуре он обязан серьёзно – ведь существуют правила, нарушение которых создадут трудности при получении вычета.

Общие требования к декларации 3-НДФЛ 2015-2016 годов

Прежде чем подавать 3-НДФЛ, нужно удостовериться, что выполнены основные требования Налогового кодекса РФ, утвержденные для налоговых деклараций:

Что указать в «Год начала использования вычета»

В соответствии с нормативами Налогового Кодекса РФ, право на использование возмещения появляется в момент получения свидетельства о приобретении объекта недвижимости. Именно этот год нужно закрепить в бланке.

Срок получения документа не играет определяющей роли. На практике далеко не во всех случаях дата составления выписки может быть признана годом, с которого гражданин начал получать возмещение налога на доходы.

Как правильно заполнить остальные строки декларации

Стандартный бланк содержит в себе 19 листов.

Данные вносятся заинтересованым лицом самостоятельно:

| Позиция | Описание |

| Раздел №1 | Информация о сумме налогового сбора, который должен быть переведен в бюджет или возвращен в обратном направлении. |

| Раздел №2 | Определение налоговой базы и актуальной суммы, облагаемой по ставке №001. |

| Лист «А» | Доходы, полученные от источников, имеющих регистрацию на территории Российской Федерации. |

| Лист «Б» | Сведения о денежных средствах, полученных за границей. |

| Лист «В» | Доходы, предоставленные по итогам предпринимательской, нотариальной или частной деятельности. |

| Лист «Г» | Подробный расчет полученной суммы, которая не должна подлежать налоговому обложению. |

| Листы под литерой «Д» |

|

| Листы под литерой «Е» |

|

| Лист «Ж» | Определение профессиональных вычетов, приведенных в пунктах №2 и №3 статьи №221 Налогового Кодекса и сумм, отраженных в пункте №2 статьи №220. |

| Лист №3 | Расчет облагаемого налогом дохода, полученного в результатах операций, проведенных с ценными бумагами и прочими производными финансовыми инструментами. |

| Лист «И» | Расчет налогооблагаемой части дохода, приобретенного по итогам инвестиционной деятельности с учетом одновременного участия в соответствующих товариществах. |

Заполнение декларации 3-НДФЛ дополнительно зависит от вида реализуемого имущества:

| Объект | Что заполняется |

| Квартира или транспортное средство, находившееся в собственности менее 3 лет |

Такой же набор страниц заполняется в целях возвращения налога при оплате ипотечной программы. |

| На квартиру, переданную другому человеку по арендному соглашению | Аналогично, без листа Д-2. |

| Образование или лечение | Аналогично, без листа Д-2, но с листом «Е-1». |

| Дополнительные страховые взносы на пополнение накопительной части пенсии | То же самое + лист «Е-2». |

Внесение исправлений в готовый экземпляр не разрешается, как и скрепление листов – это может нарушить возможность прочтения штрих-кода. Все суммы прописываются только в российских рублях. Показатель менее 50 копеек округляется в меньшую сторону (и наоборот). Все совершенные расходы подтверждаются с помощью прикладываемой документации.

Печать листов допускается исключительно с одной стороны. Заполнению подлежат обязательные графы для совершения будущего налогового вычета. Внесение сведений вручную возможно ручкой темного цвета. Используются печатные и заглавные символы. Начинать ввод информации нужно с самой левой ячейки.

При отсутствии данных требуется проставить прочерк в отведенном поле. Если заявитель желает сформировать бланк на компьютере, то ему нужно выравнивать числовые значения по последней строке. Прочерки ставить не обязательно.

Каждая декларация изготавливается в двух экземплярах. Один из них передается в обработку должностному исполнителю ФНС, а второй остается на руках у плательщика с учетом отражения пометки сотрудника инспекции о принятии. На каждой странице проставляется резолюция от непосредственного заявителя или от участвующего в процессе нотариуса.

Образец заполнения формы 3-НДФЛ при покупке квартиры:

Страница 1

Страница 2

Страница 3

Страница 4

Страница 5

Страница 6

Как подать

Порядок действий:

- Сбор основного пакета документации.

- Заполнение стандартной декларации.

- Передача бумаг на рассмотрение в территориальное подразделение налоговой инспекции (по месту постоянного проживания заявителя).

- Ожидание завершение камеральной проверки.

- Получение денежных средств.

Способы подачи декларации:

| Самостоятельное взаимодействие с уполномоченными агентами налогового органа | По месту постоянного проживания. |

| По почте | Отправление происходит с помощью заказного письма по месту регистрации (обязательно оформление уведомления о вручении). |

| Через специализированный сервис | В личном кабинете на официальном портале федеральной инспекции. |

При отправке заказного письма, за дату подачи принимается день, зафиксированный на почтовом штемпеле.

Список документов

Пакет бумаг в 2019 году:

- официальное свидетельство о праве собственности;

Образец свидетельства о государственной регистрации права

- справка, подтверждающая завершение реализационной сделки в рамках соглашения купли-продажи квартиры;

- оригинал передаточного акта, который фиксирует факт перехода собственности;

Акт приема-передачи недвижимости

- копия общегражданского паспорта РФ, принадлежащего заинтересованному гражданину;

- справка, составленная по форме 2-НДФЛ о полученных доходах;

Образец справки 2-НДФЛ

- заявление, составленное в свободной форме;

Образец заявления на возврат налога

- выписка из финансового учреждения с реквизитами расчетного счета получателя.

Реквизиты банковского счета

Особенности для пенсионера

Ко всем плательщикам налоговых сборов, в том числе и к лицам пенсионного возраста, предъявляется единое условие, согласно которому право на совершение вычета возникает с года получения официального свидетельства о праве собственности или передаточного акта (после покупки по соглашению о долевом участии в строительных работах).

Возможны две ситуации. В рамках первой возврат проводится для трудоустроенного пенсионера, а при второй – для лиц, не имеющих места работы и получающих социальное обеспечение на ежемесячной основе.

Срок подачи

После завершения установленного времени право на вычет автоматически перестает действовать. Отсчет начинается с даты, когда физическое лицо потратило денежные средства.

Сроки зависят от вида возврата:

| Социальное возмещение | Если гражданин тратил деньги на страхование собственного здоровья или жизни, то налог можно вернуть в течение 3 лет. Аналогичное условие устанавливается для тех лиц, которые совершили расходы на благотворительные и медицинские цели. |

| Компенсация по имуществу | ФНС не предусматривает ограничений по времени для соответствующих начислений. Вернуть НДФЛ можно в любой момент, но не более чем 1 раз за всю жизнь. |

| Классический возврат | Предназначается для уменьшения налогооблагаемой базы. Действует для молодых родителей. Право предоставляется с первого месяца рождения ребенка. |

| Профессиональное возмещение | Индивидуальные предприниматели и граждане, занимающиеся частной практикой, должны провести вычет от выплаченного налога до 30 апреля года, который следует за периодом предоставления отчетности в ФНС. |

Читайте Как сделать перерасчет за коммунальные услуги

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.