Как заполнить декларацию 3-НДФЛ по процентам по ипотеке

Декларация 3-НДФЛ по процентам ипотеки: образец заполнения, имущественный вычет

Получение имущественного вычета по процентам аналогично, как и при получении вычета по основному ипотечному кредиту. Для этого необходимо заполнить декларацию по форме 3-НДФЛ и собрать соответствующий пакет оправдательных документов, в который помимо основных входит и особый документ — справка из банка о выплаченных процентах.

Нормативное регулирование вопроса

Не каждый человек знает о том, что он имеет законное право использовать имущественный вычет не только по полученному ипотечному кредиту, но также и по процентам, выплаченным кредитному учреждению за пользование заемными средствами. Это право установлено в ст. 220 НК РФ, в которой раскрывается вопрос о том, что такое имущественный вычет, на основании чего и как именно физическое лицо может его получить.

Что касается процентов по ипотечному кредиту, то до 2014 года они были связаны с самим займом, то есть вычет по ним можно было получить только вместе с вычетом по ипотеке. Начиная с 2014 года ситуация изменилась, и теперь имущественный вычет по процентам можно получить как вместе с кредитом, так и отдельно от него.

Максимальным размером имущественного вычета по ипотечным процентам (также с 2014 года) является 3 млн. руб., то есть на сумму до этого лимита вычет предоставляется, а сверх него — нет.

Это гораздо выше, чем вычет по самой ипотеке, поскольку там лимит составляет только 2 млн. руб. Отметим, что вычет — это не та сумма, которую непосредственно получает на руки физическое лицо, то есть он не получит от государства 3 млн. руб.Максимальный размер этой суммы денежных средств будет гораздо меньше — всего 13% от 3 млн., что составляет 390 тыс. руб.

Как показывает практика, во многих ситуациях размер выплаченных банку процентов гораздо ниже этого размера, а потому в большинстве случаев гражданин получает вычет в гораздо меньшем объеме.

Как вернуть налоги при ипотеке, расскажет видео ниже:

Кто вправе заполнять 3-НДФЛ на возврат процентов по ипотеке

Если человек выплачивал проценты по ипотечному кредиту, он вправе заполнить и подать налоговую декларацию по форме 3-НДФЛ на получение имущественного вычета, и для подобного действия в документе имеется специально отведенная для этого строка.

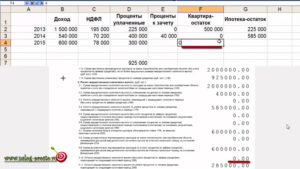

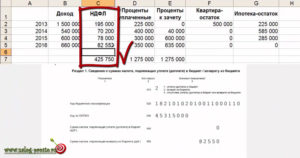

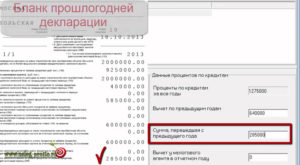

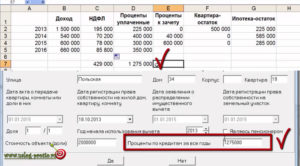

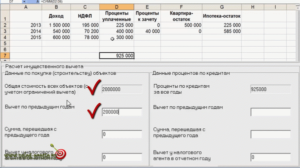

При заполнении декларации сумму уплаченных процентов необходимо проставлять в отдельной колонке «Данные процентов по кредитам», то есть ту сумму средств, которые были выплачены в качестве процентов за все предыдущие годы. Кроме того, необходимо указать, предоставлялся ли имущественный вычет по процентам в предыдущих периодах, а также был ли использован данный вычет у налогового агента.

Пример декларации 3-НДФЛ с процентами по ипотеке

Необходимые документы и сведения

Что касается формирования пакета документов по процентам, то он аналогичен, как и при оформлении имущественного вычета по ипотечному кредиту, то есть необходимо не только подготовить декларацию, но также предоставить:

Именно последний документ — справка о процентах — является особо важной, поскольку в ней указывается, в каком именно размере были выплачены проценты.

На основании этой информации физическое лицо имеет право указывать тот размер имущественного вычета, на который он претендует в данном году.

Размер выплаченных процентов, показанный в справке от банка, отображается в декларации 3-НДФЛ по строке «проценты по кредитам за все годы», то есть сюда можно включить проценты не только за предыдущий один год, но и все другие, если вычет по ним не получали ранее.

Образец заполнения

Заполнение декларации 3-НДФЛ аналогично, как и при других видах расходов, то есть необходимо внести информацию о налогоплательщике, его доходах и расходах. Декларация по процентам формируется как единый документ с иными вычетами за весь календарный год — стандартными, социальными или имущественными, а при их отсутствии — только на проценты.

Пример заполнения декларации 3-НДФЛ по ипотечным процентам дан в этом видео:

Особенности получения вычета

Отметим следующий момент: любые проценты по займу, если он был получен для приобретения жилья, могут быть возвращены с использованием налоговой декларации. Иными словами, даже если берется обычный кредит, но деньги имеют строго целевое направление — приобретение жилой недвижимости, проценты по нему могут быть возвращены в качестве налогового вычета.

На порядок получения вычета по процентам и его размер влияет тот факт, какой тип собственности существует на приобретенную жилую недвижимость. При этом необходимо рассмотреть два варианта развития событий:

- первый вариант — общая совместная собственность, и тогда вычет по процентам может быть распределен между собственниками по их желанию. Для этого необходимо подать в налоговые органы соответствующее заявление;

- второй вариант — общая долевая собственность, при которой каждый из собственников обладает определенной долей жилья, указанной в свидетельстве о регистрации права. В этом случае вычеты по процентам также распределяются в соответствии с указанными долями по недвижимости, и, соответственно, вычеты не могут быть представлены в ином размере.

Если полученного дохода и уплаченного НДФЛ физического лица недостаточно, чтобы полностью использовать имущественный вычет по процентам, он может быть перенесен на следующий календарный год.

Как получить налоговый вычет с процентов по ипотеке, расскажет видео ниже:

Декларация 3 ндфл проценты по ипотеке и имущественный вычет: инструкция по заполнению и документы для вычета

Покупка недвижимости в ипотеку – долгий и затратный процесс. Государство старается по мере сил поддерживать заемщиков и внедряет дополнительные возможности для них. Возврат оплаченных ранее процентов – одна из возможностей получить дополнительные средства. Чтобы это сделать, надо правильно заполнить и отправить на проверку декларацию 3 НДФЛ по ипотеке и купленной собственности.

Вычет по ипотеке

После приобретения объекта недвижимости налогоплательщики могут претендовать на возмещение по оплаченному ранее НДФЛ. Размер вычетов ограничивается законодательством. Рассмотрим подробнее, какие бывают выплаты и кому они положены.

Виды

В текущем году работающий и оплачивающий налоги гражданин, который приобрел недвижимость в ипотеку, имеет право обратиться за следующими видами налоговых вычетов:

Внимание! Это два самостоятельных налоговых возмещения. Оформлять их возможно как совместно, так и какой-нибудь один. Перечисление одного не исключает другого.

Сумма возмещения ограничена. Несмотря на то, что плата за ипотеку достаточно высокая, особенно в первые несколько лет действия договора, возможный вычет по процентам за год меньше, чем за покупку жилья. Поэтому выгоднее сначала получить имущественный вычет, а после того, как будет выплачен весь лимит – вычет по ипотеке.

К возврату доступно 13% фиксированной в законодательном акте суммы (конкретные цифры – ниже). Одновременно с этим компенсация по одной декларации 3 НДФЛ по ипотеке и купленному имуществу напрямую будет зависеть от официальной заработной платы обращающегося за возмещением.

Чем больше подоходного налога уплачено за период, тем больше возврат.

Кому положен

Выплата доступна физическим лицам, купившим квартиру, дом или землю, и регулярно оплачивающим НДФЛ. Простыми словами, если ипотечный заемщик получает хотя бы часть зарплаты «в белую», он может претендовать на эти возмещения. Обязанности по оплате НДФЛ берет на себя организация-работодатель.

Нельзя обращаться за компенсацией в случае, когда для приобретения использованы субсидии от государства или матпомощь от работодателя. Если квартира была приобретена у близких родственников (мать, отец, дети, сестры и братья), обращаться за компенсацией также нельзя.

Размер

Объем возврата ограничивается не только размером выплаченных налогов, но и законодательным актом. Исходя из действующего кодекса, налогоплательщик может вернуть 13% с расходов на покупку недвижимости, столько же с расходов на обслуживание жилищного займа. За максимальную величину принимаются:

- 2 000 000 — стоимость покупки жилья;

- 3 000 000 – выплаченная банку плата за использование ипотечной ссуды (проценты).

Получается, что по имущественному вычету можно вернуть 260 000 рублей, по процентам ипотеки – 390 000 рублей. Подавать в налоговую декларацию по 3 НДФЛ возможно несколько раз до тех пор, пока не будут получены все положенные суммы.

Следующее ограничение связано с размером зарплаты.

Важно! Размер возможного возмещения исчисляется только из официальных, подтвержденных справкой 2 НДФЛ доходов. Часть заработной платы, получаемая «в конверте», в расчет не принимается.

Рассмотрим простой пример расчета возмещения. Допустим, человек получает 100 000 рублей, подоходный налог оплачивается только с 10 000, остальная сумма – серая зарплата. Расчет возмещения:

- Официальный годовой доход – 10 000*12 = 120 000.

- Оплачено НДФЛ – 120 000*0.13 = 15 600

- 15 600 – подлежит возврату. Подавать документы возможно до тех пор, пока общее возмещение не достигнет 260 000 и 390 000 соответственно.

Это достаточно утрированный пример, позволяющий понять принцип расчетов. При заполнении 3 НДФЛ по процентам по ипотеке учитывается абсолютно весь облагаемый сбором заработок – премии, отпускные, надбавки.

В случае, когда покупка совершена позже 2014 года, налогоплательщик имеет право получать вычеты не только за нее, но и за последующие приобретаемые объекты.

Также если размер расходов меньше 2 000 000, при расчете возмещения возможно учесть стоимость отделочных работ, строительства и прочее – если речь идет о новой квартире, полученной в черновой отделке.

Все эти траты необходимо будет подтвердить.Кроме того, возмещение по процентам ипотеки, взятой до 2014 года, можно получать без каких-либо ограничений – максимальный размер в 3 миллиона в данном случае не действует.

Какие документы нужны для имущественного вычета по ипотеке

Для того чтобы заполнить 3 НДФЛ по процентам по ипотеке и объекту недвижимости потребуется подготовить документы из списка:

Скачать заявление на возврат налога к декларации 3 НДФЛ за 2018 год.

Со всех документов следует снять копии, если подаваться комплект будет лично в оперзале службы, или сделать сканы, если планируется дистанционная отправка с помощью личного кабинета. Здесь больше информации.

Образец декларации 3 НДФЛ

Бланк и образец 3 НДФЛ на возврат процентов по ипотеке и имуществу за 2018 год можно увидеть, кликнув на соответствующие слова. Форма документов ежегодно изменяется, выбирать бланк необходимо за тот период, в котором произошла покупка или уплачены проценты.

Какие документы нужны для заполнения 3 НДФЛ

Заполнение декларации – простой процесс, если под рукой есть:

Пошаговая инструкция по заполнению декларации на возврат процентов по ипотеке

Этот алгоритм подскажет, как заполнить декларацию 3 НДФЛ без посторонней помощи. Вносить сведения нужно только в описанные приложения формы. В итоге из 13 листов формы отчетного 2018 года нужно заполнить только 5.

- Титульная страница. Здесь нужно внести ФИО, паспортные данные, ИНН, адрес регистрации.

- Раздел 1. Заполняется на основании справки 2 НДФЛ, в ней есть все необходимые сведения. Размер возмещения вносится на основании расчетов из приложения 7, равен оплаченному налогу.

- Раздел 2. Данные для внесения также берут из справки о доходах. Здесь указываются все суммы, с которых был оплачен подоходный налог, его размер.

- Приложение 1. На этот лист нужно правильно внести название организации-работодателя, ее реквизиты и сведения из раздела 2 справки 2 НДФЛ.

- Приложение 7. Это самая важная часть бланка, здесь производится расчет возможного вычета.

Рассмотрим последний лист (Приложение 7) подробнее:

- 1 – вид приобретенной недвижимости. Возможные варианты в таблице.

- 2 – зависит от того, кто подает сведения. Подробнее см.таблицу

- 3 заполняется согласно приведенным сбоку возможным вариантам. Указывается кадастровый номер, адрес и почтовый индекс объекта, за который будет производиться возмещение.

- 4 – дата документа о получении объекта

- 5, 1.6 – дата государственной регистрации собственности, есть в свидетельстве или в выписке из ЕГРП

- 7 – размер доли лица, от чьего имени подается заявка.

- 8 – сумма, потраченная на приобретение (максимально 2 000 000 рублей).

- 9 – размер выплаченных процентов.

- 1 — заполняется, если ранее уже были получены выплаты по недвижимости.

- 3, 2.4 — заполняется, если уже были получены вычеты от работодателя.

- 5 — вносится сумма из подраздела справки о доходах «Налоговая база».

- 6 – стоимость покупки из ДКП.

- 7 — размер внесенных за период процентов.

- 8 – остаток имущественного возврата. Можно вычислить, отняв от 2 000 000 ранее полученные выплаты, умноженные на 0,13.

- 9 — остаток по процентам. 3 000 000 минус предыдущие возвраты, умноженная на 0,13.

В случае, когда декларация 3 НДФЛ на проценты по ипотеке и имущество ранее не подавалась, к вычету можно принимать максимально 2 000 000 и 3 000 000.

Благодаря данной инструкции вопросов как заполнить декларацию будет не много.

Как подать в налоговую в 2019 году

Образец заполнения 3 НДФЛ по ипотеке позволяет заполнить бланк от руки. Помимо этого, доступна для скачивания программа под названием «Декларация». С ее помощью можно поэтапно заполнить все страницы, а в конце сформировать и распечатать документ. В этой же программе можно создать заявление на возврат. При наличии ошибок программа укажет на них.

Подать декларацию можно онлайн или лично. Рассмотрим каждый из способов подробнее.

Онлайн

Отправить документацию и бланк декларации 3 НДФЛ по ипотеке дистанционно можно следуя алгоритму:

Личная страница налогоплательщика дает возможность отслеживать ход рассмотрения и декларации и статус заявления на возврат. Это позволит своевременно исправить ошибки, предоставить дополнительные сведения по запросу от сотрудников службы.

Оффлайн

Чтобы лично передать комплект на проверку потребуется:

Сотрудники, принимающие документы, не имеют полномочий их проверять, соответственно, указать на ошибки они не смогут. Их задача просто получить комплект, выдать расписку и передать на рассмотрение в отдел проверок.

После подачи, согласно законодательству, у службы есть 3 месяца на проведение камеральной проверки всех предоставленных сведений. По истечении этого срока нужно либо звонить на горячую линию, либо отслеживать статус в личном кабинете.

Если у сотрудников возникают вопросы, они могут сами связаться с налогоплательщиком. После завершения проверки данные передаются в казначейство, в течение месяца производится выплата.

Таким образом, весь цикл от момента подачи сведений до получения денег занимает 4 месяца в случае отсутствия ошибок.

Информация была полезной? Будем благодарны за лайк, респост. Дежурный юрист всегда поможет разобраться во всех тонкостях. Чат с ним в правом нижнем углу экрана.

Интересную статью о налоговом вычете по ипотеке, читайте в нашей прошлой статье.

Декларация 3-НДФЛ по ипотеке

В том случае, если для приобретения жилья вы брали ипотечный заем, то на сумму уплаченных процентов по целевому кредиту можно получить имущественный вычет.

Начиная с 2014 года был принят закон, согласно которому вычет по ипотечным процентам считается самостоятельным вычетом, получить который можно отдельно от основного вычета на недвижимое имущество.

Но так же закон гласит, что размер такой компенсации не может превышать трех миллионов рублей.

Если принимать в расчет декларацию 3-НДФЛ, то в ней вычет по процентам указывается непосредственно на листе Д1. А для того, чтобы компенсация была получена, к декларации дополнительно прикладывается справка о выплаченных процентах, взятая в финансовой организации, в которой вы брали заем, и ксерокопия кредитного договора.

Многие, желая воспользоваться компенсацией, интересуются, как именно можно заполнить такую декларацию. И в этом нет ничего сложного – такой документ заполняется точно так же, как если бы вы покупали жилье без целевого кредита.

Правда, на отдельном листе указывается сумма уплаченных процентов по займу.

Образец заполнения декларации по ипотеке

Итак, приведем пример заполнения данного документа. Предположим, что некая Иванова в 2013 г. приобрела в личное пользование жилище, стоимость которого составила 3,5 миллиона рублей. При этом в ипотеку был взят один миллион. Свидетельство о том, что Иванова обладает недвижимостью, было выдано гражданке в мае 2013 г. Что же до ее доходов, то они составили следующие суммы:

- в том году, когда была приобретена квартира, доход составил 588400 рублей;

- на следующий год доход составил 767647 рублей;

- еще через год доход повысился до 842500 рублей.

Чтобы получить компенсацию, Иванова подала документы на вычет в размере двух миллионов рублей за 13-14 года. А за 2015 решила получить еще и процентный вычет помимо обычного. Причем в период 13-15 гг. женщина уплатила проценты на сумму 246254 рубля. Разберем на примере, как заполнить декларацию.

Так как за все года общая сумма доходов Ивановой меньше, чем сумма по вычетам, в декларации по ипотечному займу за 2015 г. следует указать остаток вычета по процентам, которые переходят на будущий год.

При этом в документе год начала использования вычета используется как 2013.

Возможные ошибки и нюансы

Есть несколько нюансов при заполнении бумаги. Так, к примеру, если вы приобретаете недвижимость в ипотеку, то в декларации нужно указывать не сумму долга по займу, а настоящую стоимость жилья. Так же важно указать проценты по ипотечному займу в отдельной строке.

В 2017 году форма заполнения по приказу ФНС изменилась, однако способ заполнения бумаги остался прежним.

Как подать декларацию?

Мы уже выяснили, что, покупая жилище по ипотеке, мы можем получить сразу два вычета – это основной вычет, получаемый при приобретении жилья (который может рассчитываться на сумму до двух миллионов рублей) и вычет по процентам (эта компенсация может рассчитываться на сумму до трех миллионов рублей). Соответственно, именно с этих сумм может быть возвращен подоходный налог, а это без малого 260 тысяч при оформлении вычета первого типа и 390 тысяч при оформлении вычета второго типа.

Для того, чтобы получить средства от государства, необходимо обратиться в налоговую инспекцию.

Для того, чтобы получить вычет, нужно подать в налоговую определенный список бумаг.

- В первую очередь понадобится декларация 3-НДФЛ, заполненная по образцу, приведенному выше.

- Так же с рабочего места нужно будет предоставить справку о доходах, а если вы работаете в нескольких местах, то, соответственно, и справок должно быть несколько.

- Так же от налогоплательщика понадобится копия кредитного договора, купли-продажи и свидетельства о собственности.

- Для того чтобы получить компенсацию по процентам, налогоплательщику нужно предоставить справку о выплаченных им в банке процентах.

- Ну и конечно же нужно будет написать заявление на получение компенсации.

Порядок подачи

Для того, чтобы получить компенсацию, нужно собрать все необходимые документы и обратиться в налоговую по месту регистрации. Причем там, где зарегистрированы именно вы, а не где куплено ваше жилье.

Пусть вас не смущает тот факт, что ранее вы были зарегистрированы в другом отделении налоговой – в любом случае вам нужно будет предоставить документы по месту регистрации.

Что же до «переноса» ваших данных, то их налоговая возьмет на себя.

Сроки подачи

Бумаги на компенсацию можно подавать ежегодно, пока не будет получена доступная сумма.

Важно, что бумаги нужно подавать до 30 апреля, следующего за отчетным годом. К слову, этот срок никак не относится к тем, кто подает документы только для налогового вычета. А вот 3-НДФЛ для получения компенсации по процентам можно сдать в течение всего года.

Как правило на то, чтобы проверить все бумаги, налоговым органам требуется три месяца. Если право налогоплательщика на вычет будет подтверждено, то ему компенсируют сумму в течение одного месяца. Итого на все мероприятия отводится четыре месяца.

О том, как именно следует оформлять декларацию 3-НДФЛ, можно узнать из видеоролика.

Пример полнения 3 ндфл за 2019 г по процентам по ипотеке

Для возврата налога по расходам на обучениеОбразец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Для возврата налога по расходам на лечениеОбразец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Для возврата налога при получении стандартного налогового вычетаОбразец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2013 года При продаже имущества, например, автомашины или квартирыОбразец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF. По доходам, полученным за пределами РоссииОбразец (пример) заполнения декларации по доходам, полученным за пределами России в формате PDF.

Это же продублируйте в графы 030 и 040.В пункте 7 проводим такие исчисления: 95000:100х13= 12350 рублей – это сумма налогов, удержанная с вашего общего дохода. В 140 графу также впишите 12 350 рублей.Заполняем лист А.

Важно

Информацию берём из справки 2-НДФЛ. Это выписка о доходах, берется у работодателя. В графы 070, 080 проставляем 95 000 рублей. В 090 и 100 указываем 12350 рублей.

В листе Д1 нужно вписать в поле 1.12 цифру в 2 млн (это максимальная сумма, с которой происходит возврат). В 1.13 НДФЛ-3 проценты по ипотеке в сумме составят 1 миллион, который мы туда и заносим.

Какие разделы нужно заполнить? Как мы упоминали выше, заполнить нужно такие разделы:

- страница 1;

- страница 2;

- первый раздел;

- шестой раздел;

- лист А;

- лист Ж1;

- лист Д1.

Первые страницы называются титульными.

Декларация 3-ндфл: возврат процентов по ипотеке

Кто, когда и как может обратиться в уполномоченные структуры для получения вычета при покупке недвижимости? Возможность возврата Заемщик имеет право вернуть сумму с процентов по ипотечному кредиту (ст. 220 НК) в размере 13%. Но такую возможность имеют только такие лица, у которых есть официальная прибыль, что облагается подоходным налогом.

Для подтверждения своего права на получение льготы, лицо должно подать все необходимые документы в налоговый орган, а также подготовить декларацию по форме 3-НДФЛ. Уменьшена сумма выплаты по ипотеке может быть после прохождения процедуры получения имущественного вычета налога.

Такая возможность предоставляется налогоплательщикам только на сумму 260 000 руб.

Образцы (примеры) заполнения 3-ндфл

В декларации за 2016 год ему необходимо указать полную сумму выплаченных процентов «1 250 000» и ему выплатят максимально возможные за этот период 56 000 рублей, а в 3-НДФЛ за 2018 год – остаток «818 000» (1 250 000 – 432 000), 13% которого составят 106 340 рублей. Из этого остатка Степанов В.Г. получит за 2018 год также максимально возможные 63 000 рублей.

В итоге на 2018 год у него перенесется сумма 331 000 рублей, 13% которой равны 43 000 рублей. Если заработок мужчины не уменьшится, за следующий год он вернет последние деньги и его возврат ипотечных процентов закончится.

Порядок подачи Декларация сдается в ИФНС по месту регистрации заявителя на вычет:

- В бумажном виде: лично, через представителя с нотариальной доверенностью, почтой.

- В электронном варианте через Интернет: на сайте ФНС России или Госуслуги.

Образец заполнения 3-ндфл при возврате процентов по ипотеке

Поэтому главный момент, которому стоит уделить особое внимание, — правильный расчет.

Рассмотрим практический пример определения размера вычета по ипотеке, подлежащего внесению в декларацию.

Степанов В.Г. купил квартиру в ипотеку в 2013 году.

К 2018 году, воспользовавшись имущественным вычетом, он вернул 13% ее стоимости и уплатил банку кредит 3 250 000 рублей, из которых:

- 2000 000 рублей – основной долг;

- 1250 000 рублей – проценты.

Мужчина вправе вернуть 13% от 1 250 000 рублей, т.е. 162 500 рублей. Его годовой заработок в 2016 году составил 432 000 рублей, а в 2018 году – 487 000 рублей. Работодатель выплатил за него подоходный налог: 56 000 и 63 000 рублей соответственно.

Образец декларации 3-ндфл на вычет при покупке квартиры

Его предоставление предполагает наличие у гражданина дохода, облагаемого НДФЛ. Соответственно, размер возвращаемой суммы ограничивается уровнем официального годового заработка налогоплательщика.

Законодательная база Право на вычет по ипотечному займу предоставлено российским гражданам статьей 220 НК РФ. Ею же регулируется порядок осуществления возврата денег. Заемщик может вернуть 13% от выплаченных процентов по ипотеке.

Однако, законодательством установлено ограничение суммы расходов, принимаемых к вычету, если кредит взят после 1 января 2014 года – максимум 3 миллиона рублей.

Внимание

По ипотеке, полученной до 2014 года, размер возврата аналогичного предела не имеет. Например, Колесников Р.Т. взял ипотеку в 2011 году. В 2018 году он решил получить вычет по процентам, составившим за весь период выплаты 3 510 000 рублей.Мужчина может вернуть 13% со всей этой суммы: 456 300 рублей.

За 2017 год он оплатил проценты по ипотеке в сумме 80 000 руб. С учетом вычета по процентам облагаемый доход Петрова должен составить 450 000 – 80 000 = 370 000 руб.

Сумма НДФЛ к уплате в бюджет: 370 000 × 13% = 48 100 руб. Таким образом, по итогам 2017 года Петров должен запросить к возврату из бюджета НДФЛ в сумме: 58 500 – 48 100 = 10 400 руб.

Образец заполнения 3-НДФЛ для процентов по ипотеке можно скачать по ссылке: Скачать образец *** При возврате процентов по ипотеке 3-НДФЛ необходимо заполнять тем налогоплательщикам, которые не воспользовались в течение года правом на получение вычета у работодателя.

Пример полнения 3 ндфл за 2018 г по процентам по ипотеке

Право на вычет подтверждается налоговыми структурами в течение 30 дней с момента подачи заявления и пакета документации, что подтвердит такое право.При условии, что налогоплательщик подал все необходимые справки и написал заявление на вычет при покупке жилья и погашении процентов по кредиту, но работодатель удержал налог в полном объеме, сумма налога будет возвращена в соответствии с порядком, описанным в ст. 231 НК. Подать декларацию можно в любое время после совершения сделки купли-продажи.

То есть, если жилье покупалось (с использованием ипотечной суммы) в 2012 г., то обратиться за возвратом средств налога можно даже в 2018 году. Очень важно правильно заполнить 3-НДФЛ по процентам по ипотеке, ведь это гарантия того, что ваши требования будут удовлетворены.

НДФЛ при возврате процентов по ипотеке заполняют налогоплательщики, желающие воспользоваться имущественным налоговым вычетом. Рассмотрим, в каких случаях требуется данный документ и как его правильно оформить.

Возврат процентов по ипотеке как «кэшбэк» от государства Зачем заполнять 3-НДФЛ для имущественного вычета? Общий порядок заполнения 3-НДФЛ для вычета по процентам Титульный лист и расчет доходов Подтверждение имущественного вычета Расчет суммы налога к возврату и пример заполнения 3-НДФЛ для процентов по ипотеке Возврат процентов по ипотеке как «кэшбэк» от государства Большинство пользователей банковских карт знакомы с понятием кэшбэка. Банки, чтобы побудить клиентов чаще использовать карты при расчетах, возвращают им определенный процент. Аналогично поступает и государство.

Требования к заполнению 3-НДФЛ по процентам ипотеки. Образец заполнения Форма 3-НДФЛ (для ипотеки, образец заполнения ниже) в общем состоит из 21 страницы. Нам понадобятся только:

- страница 1;

- страница 2;

- первый раздел;

- шестой раздел;

- лист А;

- лист Ж1;

Первые страницы называются титульными. Они содержат в себе подробную информацию про налогоплательщика.

Первый раздел – расчетный. В нем производятся расчеты сумм, которые будут возвращены. В шестом разделе будет использоваться информация из первого, т.е размер 13% возвратного подоходного налога.

Для заполнения листа А вам потребуется внести данные из декларации НДФЛ-2. Это ваша прибыль и уплаченное НДФЛ. Ж1 заполняется выборочно, в зависимости от предоставления стандартных вычетов на фирме.

Первая часть листа Л будет содержать информацию про кредитное имущество.Поскольку общая сумма, которую можно вернуть, обычно оказывается достаточно большой, налоговую отчетность приходится подавать ежегодно.

За один год можно вернуть часть средств в пределах суммы уплаченного за этот период НДФЛ.

Остаток переносится на следующие годы. Например, Платоновой И.Р. можно вернуть 130 000 рублей ипотечных процентов. В 2015 году ее годовая зарплата составила 325 000 рублей.

Работодатель женщины уплатил за работницу НДФЛ в размере 42 250 рублей. Данную сумму Платонова И.Р. вернула из бюджета, подав декларацию в 2016 году. Остальные 187 500 рублей остались на будущий период.

В 2018 году аналогичным образом женщине возместили еще 53 000 рублей. Следовательно, в 2018 году она сможет претендовать на сумму 34 500 рублей (130 000 – 42 500 – 53 000). Как заполнить декларацию? Первое, что важно не упустить – правильный выбор формы декларации.

Она утверждается ежегодно.

НДФЛ при ипотеке Титульный лист

- Если это ваше первое заполнение 3-НДФЛ, то в «Номер корректировки» укажите «0 – -«В поле «Отчетный период» внесите год, за который возвращаете налоговые средства.

- Чтобы заполнить «Код налогового органа» посмотрите его на сайте вашей налоговой.

- Код по ОКАТО уточняйте в том же месте где и код.

- Стандартный код категории налогоплательщика 760, если вы физическое лицо.

- ИНН в 3-НДФЛ вводить необязательно, но если вы его знаете, то лучше указать на всех заполняемых листах. Ваш ИНН узнавайте по адресу: www.nalog.ru.

- Когда ИНН не вписывается, требуется предоставить личную информацию:

- ФИО;

- дата рождения;

- паспортные данные: дата выдачи, номер и его серия, кем выдан;

- код удостоверяющего документа (его вида).

- Выбор статуса налогоплательщика.

Как заполнить декларацию 3-НДФЛ по процентам по ипотеке

Не правильно думать, что вернуть налог с процентов по ипотеке могут все без исключения. Есть определенные условия, без соблюдения которых средства с перечисленного ранее налога из бюджета уплачены не будут.

Кто, когда и как может обратиться в уполномоченные структуры для получения вычета при покупке недвижимости?

Возможность возврата

Заемщик имеет право вернуть сумму с процентов по ипотечному кредиту (ст. 220 НК) в размере 13%. Но такую возможность имеют только такие лица, у которых есть официальная прибыль, что облагается подоходным налогом.

Размер возврата осуществляется только в рамках сумм, что были удержаны как налог. Чем меньше заработок у налогоплательщика, тем меньшую сумму из государственного бюджета он сможет вернуть.

Для подтверждения своего права на получение льготы, лицо должно подать все необходимые документы в налоговый орган, а также подготовить декларацию по форме 3-НДФЛ.

Уменьшена сумма выплаты по ипотеке может быть после прохождения процедуры получения имущественного вычета налога. Такая возможность предоставляется налогоплательщикам только на сумму 260 000 руб.

Расчет проводится в зависимости от стоимости купленного имущественного объекта, но цена его не должна превысить 2 000 000 руб.

Если ипотека взята с использованием материнского капитала, то эту сумму учтено при расчете налогового вычета не будет. Не обязательно для подачи заявления на вычет дожидаться полного погашения ипотечного кредита.

Кто сдает отчетность

Причем лица обязуются предоставлять отчет в Налоговую, независимо от того, стоит ли им оплачивать НДФЛ или нет.

В какие сроки

Согласно ст. 220 НК, декларация на налоговый вычет может быть предоставлена по окончанию налогового периода, то есть по истечению года (до 30 апреля того года, что следует за отчетным).

В соответствии со ст. 220 п. 8 НК, имущественный налоговый вычет при покупке жилья может предоставляться плательщику налога до окончания отчетного периода, если он обратится к налоговому агенту с заявлением.

Для этого стоит иметь документы, подтверждающие возможность воспользоваться вычетом. Сделать возврат при погашении процентов ипотеки (по целевому займу) можно только с одного объекта недвижимости.

За плательщиком остается право получить вычет у одного или нескольких работодателей, выбор которых остается за физическим лицом.

Если вычет уже получен у одного налогового агента, и лицо повторно обращается за вычетом к другому агенту, то порядок его предоставления будет аналогичен правилам, описанным в ст. 220 п. 7 НК.

Все об уточненной налоговой декларации 3-НДФЛ, читайте здесь.

Право на вычет подтверждается налоговыми структурами в течение 30 дней с момента подачи заявления и пакета документации, что подтвердит такое право.При условии, что налогоплательщик подал все необходимые справки и написал заявление на вычет при покупке жилья и погашении процентов по кредиту, но работодатель удержал налог в полном объеме, сумма налога будет возвращена в соответствии с порядком, описанным в ст. 231 НК.

Подать декларацию можно в любое время после совершения сделки купли-продажи. То есть, если жилье покупалось (с использованием ипотечной суммы) в 2012 г., то обратиться за возвратом средств налога можно даже в 2018 году.

На видео о порядке получения вычета

Декларация сдается в ИФНС по месту регистрации заявителя на вычет:

- В бумажном виде: лично, через представителя с нотариальной доверенностью, почтой.

- В электронном варианте через Интернет: на сайте ФНС России или Госуслуги. В первом случае необходимо завести личный кабинет, во втором – авторизоваться с получением электронной подписи.

К 3-НДФЛ обязательно прилагаются документы, подтверждающие право на вычет. Вместе с ней можно сразу подать заявление с указанием реквизитов счета, на который будут перечислены деньги.

Перечень прилагаемой документации включает:

- справку 2-НДФЛ за год, по которому оформляется декларация;

- свидетельство ИНН заявителя;

- свидетельство о праве собственности на недвижимость;

- договор купли-продажи жилья;

- приемопередаточный акт;

- ипотечный договор;

- справку о выплаченных процентах.

Справки подаются в оригинале. С остальных документов нужно снять копии. При личном обращении в ИФНС необходимо иметь их подлинники и паспорт.

Все документы по ипотеке должны быть оформлены на налогоплательщика, подающего на вычет.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

Задайте вопрос через форму (внизу), либо через онлайн-чат

Позвоните на горячую линию:

Москва и Область — 7 (499) 703-16-92

Санкт-Петербург и область — 7 (812) 309-85-28

Регионы — 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

МКБ ипотека

Ипотека без подтверждения дохода

Очень важно правильно заполнить 3-НДФЛ по процентам по ипотеке, ведь это гарантия того, что ваши требования будут удовлетворены.

Какие справки стоит для этого собрать, какие бланки придется заполнить? Как безошибочно сделать расчет суммы, что подлежит возврату?

С собранными документами и заполненной декларацией нужно обратиться в Налоговую инспекцию по месту проживания, независимо от того, где располагается ипотечное жилье. Документы стоит подавать каждый год, пока вы не используете допустимую сумму вычета.

Повторная подача полного перечня справок не потребуется, — нужно будет предоставлять 2-НДФЛ, заявление на вычет и справку от представителя банковского учреждения, а также выписку о движении денег.

Расчет сумм

Разберемся на примере. Вы купили жилье по цене 4, 4 млн. руб. Кредит составил 2,2 млн. , а взят он был на 10 лет. Если подсчитаем итоговую сумму кредита, получим такие цифры – 1,1 млн.

Вычет можно получить с 3,1 млн. руб. (2 млн. – максимум от цены объекта, что можно применить к вычету, 1,1 млн. – ипотечная сумма).

Размер вычета имущественного характера – 403 тыс. руб. (это 13% от 3,1 млн.). 260 тыс. – сумма, которую плательщик налога имеет право получить сразу. При этом не берется во внимание способ уплаты 2 млн. лимита.

Единственное условие – прибыль заемщика должна быть достаточной для осуществления вычета налога с заработной платы. Сумма же вычета по ипотеке будет возвращена только по мере ее погашения, то есть на протяжении 10 лет.

Если в году уже предоставлялись какие-либо вычеты (например, на обучение), тогда сумма будет уменьшена на сумму, что возвращена налогоплательщику.

Пример заполнения

К примеру, физическое лицо купило квартиру в 2008 г. по стоимости 2,5 млн. руб. Сумма прибыли (из справки 2-НДФЛ) составила в этом же году 360 тыс. руб. По кредиту уплачено 95 тыс. руб., что подтверждает справка от банка.

В бланке необходимо заполнить все строчки 1-го пункта (из свидетельства о том, что недвижимость зарегистрировано).

buhonline24.ru

Сроки

Вернуть проценты можно только за три года, предшествующих году представления декларации. Если 3-НДФЛ планируется впервые подать в 2019 году, заполнить можно бланки 2015-2017 годов при наличии за этот период у заявителя официального заработка, облагаемого подоходным налогом. Дожидаться полного погашения кредита не обязательно.

Ограничений для подачи декларации по датам в течение года не имеется. Обратиться в налоговую инспекцию можно в любое время.

Возмещать расходы по уплаченным процентам разрешается спустя неограниченное количество лет. К примеру, если дом в ипотеку куплен в 2010 году, подать на возврат можно и в 2019, и в 2019, и в 2025 годы.

Пример декларации 3-НДФЛ на обучение

Пример декларации 3-НДФЛ на обучение можно использовать при заполнении документа.

Как получить налоговый вычет 3-НДФЛ на лечение? Информация здесь.

Как подать 3-НДФЛ онлайн? Подробности в этой статье.

1. Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации 3-НДФЛ(п. 2 статьи 88 НК РФ).

2. По истечении данного периода времени налоговая инспекция обязана направить Заявителю письменное сообщение о проведенной камеральной налоговой проверке декларации 3-НДФЛ и предоставлении либо отказе в предоставлении налоговых вычетов. На практике решение может высылаться с запозданием на 1-3 месяца.

3. Сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления (п. 6 статьи 78 НК РФ).Таким образом, минимальный срок возврата подоходного налога составляет 4 месяца. Однако, на практике срок возврата удлиняется по вышеуказанным причинам. В итоге, фактический срок возврата подоходного налога составляет 6-8 месяцев, а в отдельных случаях растягивается на 12-16 месяцев.

Внимание!Если возврат подоходного налога (НДФЛ) осуществляется с нарушением срока, то налоговым органом на сумму излишне уплаченного налога, которая не возвращена в установленный срок, начисляются проценты, за каждый календарный день просрочки по ставке рефинансирования Центрального банка РФ (п. 10 статьи 78 НК РФ).

Когда можно заявить вычет

Право на вычет по налогу при покупке жилья возникает, как только вы получите свидетельство о регистрации права собственности на купленный дом или квартиру (при долевом участии — акта приема-передачи).

Когда календарный год, в котором это право возникло, закончится, можно заявлять о вычете в ИФНС, подав декларацию 3-НДФЛ.

Возврат процентов по ипотеке на квартиру, если свидетельство получено в 2016 году, возможен не ранее 2017 года.