Налоговый вычет при строительстве дома: какие документы

Имущественный вычет при строительстве дома

Последнее обновление 2019-01-08 в 10:38

Налоговый вычет при строительстве дома — это возврат денег, потраченных на возведение частного дома, в виде ранее уплаченного Вами НДФЛ с заработной платы или иного дохода.

Если же вас интересует, как заполнить 3-НДФЛ при строительстве жилого дома, то читайте статью по ссылке.

В п.1 ст. 220 НК РФ и пп. 3 п. 3 ст. 220 НК РФ прописано, что налогоплательщик может воспользоваться правом на возврат имущественного налогового вычета, если произошли такие финансовые операции:

- разработка проекта дома и составление сметы затрат;

- проведение коммуникаций в помещение (свет, вода, газ, канализация);

- покупка земельного участка для строительства;

- покупка недостроенного дома;

- оплата услуг по постройке(достройке);

- оплата услуг по отделке помещения;

- расходы на строительные и отделочные материалы.

- Максимальным пределом является сумма 2 000 000 руб.;

- соответственно вернуть в сумме по всем вышеперечисленным расходам можно НДФЛ до 260 000 рублей.

Пример

- Романов А.О. приобрёл земельный участок в 2014 году за 850 000 руб.;

- в декабре 2015 он нанял бригаду на строительство дома и оплатил им 740 000 руб.;

- в 2016 году он произвёл затраты на материал по строительству в размере 1 220 000 руб.;

- в 2017 была нанята бригада отделочников, стоимость услуг 540 000 руб., а стоимость материала 610 000 руб.

Итого расходы по приобретению участка, строительству и отделки составили: 850 000 + 740 000 + 1 220 000 + 540 000 + 610 000 = 3 960 000 руб.

Т.к. итоговая сумма расходов превысила максимально возможный вычет, то Романов смог вернуть только: 2 000 000 × 13% = 260 000 руб.

С оставшейся суммы расходов 3 960 000 – 2 000 000 = 1 960 000 руб. вычет получить не смог.

Условия получения налогового вычета на строительство

Одно из первых условий для возможности получения имущественного вычета:

- наличие официальной работы, на которой работодатель будет регулярно удерживать подоходный налог с заработной платы и перечислять его в бюджет;

- иной доход, с которого Вы уплачиваете НДФЛ по ставке 13 % (кроме дивидендов).

У кого есть право на налоговый вычет:

- собственник участка земли, дома;

- муж или жена собственника (состоящие в официально зарегистрированном браке);

- родители несовершеннолетнего собственника (если собственность оформлена на него).

существуют определенные основания, из-за которых налоговая инспекция вправе отказать в вычете за строительство дома:

- затраты не понесены лицом, которое подает документы на вычет (например, за счет работодателя);

- был использован материнский капитал или другие субсидии; читать подробнее…

- сделка была заключена с взаимозависимым лицом.

еще одно необходимое условие, невыполнение которого может повлечь отказ в применении налогового вычета с постройки дома — в построенном доме должно быть право регистрации в нем жильцов, дом должен быть жилым.

в случае отсутствия права регистрации граждан, на вычет документы можно не подавать, он одобрен не будет.

как рассчитать размер налогового вычета при строительстве дома

Налоговый вычет на строительство дома своими силами(руками) рассчитывается так же, как и в случае вычета на приобретение квартиры.

Максимальная сумма вычета 2 000 000 руб., от сюда следует что:

- Если затраты на строительство дома меньше этой суммы., то возврат будет 13% от фактически понесенных затрат;

- если потрачено больше, то расчет будет от предельной суммы., с превышающей суммы получить возврат нельзя.

Пример

У Свиридова В.К. на возведение дома было потрачено 3 850 000 руб. В данном случае, сумма затрат больше 2 000 000 руб. Поэтому, собирая документы на получение имущественного вычета, он получил 260 000 руб. (2 000 000×13%=260 000 руб.)

Пример

Плотников И.М. при постройке дома израсходовал 1 800 300 руб. Т.к. расходы не превысили законодательное ограничение, то при исчислении имущественного вычета ему вернули 234 039 руб. (1 800 300×13%=234 039 руб.).

Также Вы имеете право вернуть НДФЛ за уплаченные банку деньги в счёт погашение процентов по целевому кредиту(ипотеке) на строительство дома.

- Максимальный вычет в таком случае 3 000 000 руб.;

- Значит вернуть можно до 390 000 руб.

Пример

Кузнецову А.Д. был одобрен кредит на строительство дома 5 400 700 руб. За несколько лет он выплатил процентов по кредиту в размере 680 500 руб. После подачи документы на вычет, ему вернулись:

2 000 000×13%=260 000 руб. (расходы на строительство).

680 500×13%=88 465 руб. (оплата процентов).

Отделочные работы

Имущественный вычет на ремонт и отделку можно получить на:

- расходы за услуги по отделке;

- расходы на материалы.

Более подробный список с пояснениями смотрите в разделе «Вычет на отделочные работы»

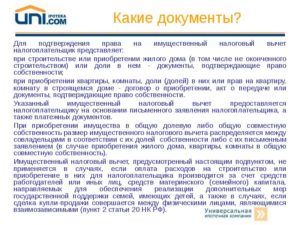

Документы, необходимые для возврата налогового вычета на строительство дома в 2019 году

- справка по форме 2-НДФЛ;

- заполненная декларация 3-НДФЛ;

- оригинал паспорта (при личном обращении в налоговую инспекцию);

- заявление на имущественный вычет;

- выписной лист из ЕГРН о праве собственности;

- платежные документы и договоры, подтверждающие расходы на строительство и отделку дома (чеки, квитанции, акты выполненных работ и т. д.);

- свидетельство о браке;

- заявление о распределении имущественного вычета между супругами;

- свидетельства о рождении детей, если собственность оформлена на детей.

Если на строительство дома был взят целевой кредит, то также следует приложить:

- кредитный договор;

- справку банка о погашении процентов;

- платежные документы, подтверждающие уплату процентов.

Можно ли получить налоговый вычет при строительстве дачного дома

Возврат налогового вычета с постройки дачного дома имеет свои особенности. Необходимо внимательно смотреть, как в свидетельстве записано имущество. В соответствии с пп.6 п.3 и пп.2 п.1 ст.220 НК РФ и письмом Минфина №03-04-05/7-652 от 29.10.2010 г., вернуть часть суммы можно только за жилой дом, в котором разрешена регистрация(прописка).

Если у Вас в документах указано:

- жилое строение;

- садовый домик;

- дачный дом;

то вычет получить — нельзя.

Но Вы всегда можете обратиться в местную администрацию с заявлением о переводе дачного дома в жилой, если он соответствует необходимым условиям и уже после переоформления можно будет обратиться и получить вычет на расходы по строительству данного дома.

Как получить налоговый вычет при строительстве дома, если нет чеков

Возникает немаловажный вопрос — как быть в случае утери чека или он выцвел. Здесь налоговая инспекция никак не сможет принять расход без подтверждающих документов, поэтому чеки рекомендуется все сохранять.

В случае если чеки не удалось сохранить, Вы можете:

- взять выписку из банка, если оплата была картой;

- восстановить чек, обратившись в магазин за дубликатом.

Как получить налоговый вычет при строительстве дома

Согласно положениям Налогового Кодекса Российской Федерации, право на возмещение затрат при приобретении жилища граждане страны имеют не только при покупке готовой жилой недвижимости, но и выполнении строительных работ на участке земли.

Обращение за получением компенсации возможно для возведения жилья непосредственно на личные средства собственника, и при взятии целевого займа в кредитных организациях, чтобы покрыть выплаченные банковские проценты.

В этом материале мы подробно рассматриваем, как получить налоговый вычет при строительстве дома, говорим, на компенсацию каких расходов можно претендовать и обсуждаем важные моменты.

Налоговый вычет при строительстве дома

Ситуации, в которых можно претендовать на получение возврата при строительстве

Таблица 1. Ситуации, когда можно претендовать на получение возврата НДФЛ

| Ситуация 1. Если вы возвели жилой дом на собственные или взятые взаймы средства. Согласно букве закона, компенсация от государства полагается, когда произведено возведение дома, в котором собственник планирует жить, следовательно, в нем можно регистрировать граждан. В противном случае рассчитывать на получение вычета не приходится. Он полагается лишь за приобретение жилых недвижимых объектов. | Вы купили землю в пригороде, чтобы возвести жилище индивидуального характера, построили коттедж, получили справку со сведениями из Единого государственного реестра недвижимости. Теперь вам доступно обращение за получением возврата подоходного налога на возведение собственного дома. |

| Ситуация 2. Представим, что вы купили недострой и довели до ума, превратив в пригодный для жилья дом. В данной ситуации вы приобретаете уже не просто землю, а недостроенный объект, следовательно, обязаны предоставить для получения вычета договор о покупке незавершенной постройки, в противном случае вы сможете получить возврат лишь за покупку уже стоящего дома, за последующую достройку — нет. | Вы купили дом одноэтажный, заполнив с предыдущим владельцем договор, соответствующий ситуации. Вскоре вы провели реконструкционные изменения строения, добавив еще этаж сверху. Вы можете требовать компенсацию лишь средств, затраченных на приобретение дома в изначальном состоянии, реконструкция в данный список не попадает. |

Если бы вы приобрели земельный участок и выстроили на нем дачный дом, пригодный для жилья, а затем провели процедуру оформления в роли приспособленного к проживанию строения, но не предоставляющего возможности зарегистрироваться в нем, вы бы не имели возможности подать заявление на получение государственной компенсации.

Покупка земельного участка для дальнейшего строительства

Подробно о вычете за приобретение земельного участка, узнаете из нашей статьи. Рассмотрим на какую сумму можно рассчитывать, обстоятельства возврата, а также в какие сроки возможно получение вычета.

А если вы по официальному договору о продаже и покупке объекта купили недостроенный коттедж в три этажа, а после покупки довели строительство до конца и зарегистрировали его, как свою собственность, можете претендовать на возврат не только затраченных на приобретение средств, но и на завершение строящегося объекта и его отделку.

Список расходов, входящих в перечень доступных для возмещения

Согласно букве закона, существует перечень определенных расходов при строительстве жилого объекта, на частичное возмещение которых можно претендовать. Все они представлены в 220 статье главного свода правил страны, регулирующего налоговые правоотношения.

Какие расходы можно компенсировать?

Среди них:

- затраты, направленные на покупку участка земли для последующего возведения жилья;

- средства, отданные за покупку участка земли со стоящим на нем недостроем, подразумевающимся как жилой дом по завершению строительных работ;

- затраты на приобретение материалов для строительства жилого объекта недвижимости, а также нужных элементов отделочных;

- средства, затраченные на составление документации проектно-сметного характера;

- деньги, отданные на подведение и подключение к зданию сетей инженерного характера и других коммуникационных систем.

Обратите внимание! Словесное описание затрат – недостаточное основание для получения денег. Чтобы вернуть средства, нужно предоставить документальное подтверждение совершенных расходов, в виде чеков или квитанций.

Список расходов, не являющихся основаниями для возврата отчислений

Теперь давайте рассмотрим перечень расходов, по которым претендовать на получение средств от государства получится:

- при затратах денежных средств на работы по реконструкции и иному обустройству уже построенного и зарегистрированного дома;

- при проведении в готовом доме перепланировки;

- при установке оборудования необходимого, такого как унитаз, ванна или душевая, котел отопительный электрический, газовый и т.д.;

- если на участке производилась постройка пристроек и хозяйственных отсеков, а также любых других отдельно стоящих объектов, например бани или гаража.

Приведем пример. Вы возвели коттедж на собственной земле, а затем поставили гараж из кирпичей и баню деревянную. Внести два последних объекта в список претендующих на компенсацию расходов вы не имеете право, так как согласно закону туда попадают лишь средства, ушедшие строительство жилого объекта (дома) и отделочные работы в нем.

Возникновение права на получение государственной компенсации строительных затрат

У гражданина появляется право потребовать денежной компенсации затрат на построенный самостоятельно дом тогда, когда он регистрирует его, в качестве собственности жилой. Чтобы доказать, что процедура регистрации налогоплательщиком успешно пройдена, необходимо предоставить в соответствующие структуры справку из Единого государственного реестра недвижимости.

Обращение в отделение налоговой службы за получением денег возможно лишь по завершению календарного годичного периода, ставшего временем прохождения регистрации недвижимого жилого имущества

Получается, если вы возвели коттедж на своем участке в 2014 году, то подать обращение в Федеральную налоговую службу за компенсацией средств вы имеете право в 2015.

Приведем пример. Вы запустили процесс возведения жилого дома в начале 2012 года, закончили его строительство в середине 2014 года.Оформление построенного коттеджа в собственность с занесением в Единый государственный реестр недвижимости произошло в 2015 году, получается, что обращение в органы подать на возврат некоторой части средств вы можете только по наступлению 2016 года.

Одновременно с этим, подача на последующий год после периода прохождения регистрационной процедуры не является обязательной, у вас есть еще время, так как подать бумаги на получение вычета можно за прошедшие 36 месяцев.

Приведём пример. В 2013 году вы построили на своем участке коттедж и прошли процедуру регистрации в собственность.

В 2013 и 2014 годах вы не были официально трудоустроены, и лишь в 2015 году получили работу с «белой» заработной платой и договором о трудоустройстве.

Получается, что активировать возврат подоходного налога вы можете лишь в 2016 году и получить все выплаты за 2015. При этом полагающаяся вам сумма, не выданная полностью, перенесется на последующие годы.

Если же справка из Единого государственного реестра недвижимости уже у вас на руках и ждать конца года вы не хотите, то обратитесь за получением средств по месту работы. Да, вы не получите единую выплату, однако будете постепенно возвращать по 13% от заработной платы каждый месяц, пока вся полагающаяся вам сумма не будет выдана.

Какой способ получения денег удобнее, решать вам, однако мы думаем, что лучше по возможности дождаться возвращения полной суммы, которую можно ощутить реально

Какие документы нужно иметь для оформления возврата средств

Чтобы оформить получение вычета по имуществу согласно требуемым законом правилам, необходимо представить в налоговую инспекцию следующие бумаги:

- Справка со сведениями о построенном жилище из Единого государственного реестра недвижимости.

- Декларационный бланк 3-НДФЛ, заполненный плательщиком самостоятельно.

- Ксерокопии платежных документов и других бумаг, свидетельствующих о возникновении затрат. Они могут существовать в виде:

- копий заключенных с физическими лицами договоров или расписок от них, с указанием паспортных данных и реквизитов;

- копии заключенных со строительными фирмами договоры, поручения по платежам и т.п.;

- товарные чеки по оплате материалов, использованных во время строительства и отделочных работ;

- заявление, написанное собственником жилья, в котором он требует предоставления вычета;

- справка от бухгалтерского отдела по месту работы 2-НДФЛ;

- ксерокопии всех страниц паспорта.

- Если гражданин получает вычет на покрытие процентов по целевому займу, взятому в кредитной организации на возведение жилого дома, необходимо предоставить:

- договор между банком и берущим займ;

- справка по уплате процентов банку.

Не знаете как заполнять бланки 2-НДФЛ и 3-НДФЛ? Вы можете ознакомиться с данными темами на нашем портале. Пошаговые инструкции, образцы бланков, а также как избежать основных ошибок при заполнении декларации.

Скачать декларацию 3-НДФЛ

Скачать декларацию 2-НДФЛ

Максимальная сумма, доступная к получению

Величина компенсации от государства, выдаваемой на возведение или доведение до ума жилого объекта на земельном участке, определяется по стандартной для имущественного вычета схеме, то есть так же, как и для других разновидностей имущества.

Какой может быть величина компенсации

Максимально можно вернуть не более 13% от общей суммы совершенных при возведении объекта затрат, при этом не дозволяется превышение суммы в 2 000 000 рублей.

Ежегодно вы имеете право на возвращение суммы, не превышающей отчисленных с ваших доходов в бюджет страны в это же время в совокупности средств. Если за указанное время вы не получите деньги в полном размере, то оставшуюся часть перемещают к выплате на последующие 12 месяцев и так пока все деньги в полагающемся объеме не будут возвращены.

Приведем пример. В 2014 году вы возвели на участке дом для дальнейшей жизни в нем. Суммарно затраченные на процедуру возведения и отделочные работы средства составили 10 000 000 рублей.

Вы имеете право на возврат налога согласно покрытию затрат в размере не более 2 миллионов рублей от суммы.Однако, поскольку вы замужем, ваш муж также может претендовать на возвращение средств в размере 13% от двух миллионов и получается, что от 10 миллионов будут компенсированы всего четыре.

Если же вы брали ипотеку и дом строили не в 2014, а в 2013 году, то погасить можете полностью все отданные проценты, без ограничений, так как такие ограничения вступили в силу лишь в 2014 году, с первого дня января месяца.

Если же, как в задачке выше, дом приобретен в 2014, то получить на покрытие процентов можно максимально 13% от 3 000 000 рублей, то есть 390 000 рублей.

Вы имеете право на получение компенсации кредитных процентов лишь в том случае, когда дом был оформлен, как жилье, с правом регистрации в нем. Помимо прочего, вы имеете право на подачу вычета также по произведенным при строительстве расходам, а не только на ипотечные проценты.

Возможно ли включение в список затрат произведенные после регистрации недвижимости расходы

Очень часто отделочные работы и расходы на приобретение материалов продолжают происходить еще порядочное время до получения выписки из Единого государственного реестра налогоплательщиков.

Следовательно, возникает вопрос, имеется ли возможность включения их в список затрат по возврату налога, а также, можно ли изменять сумму, требуемую к вычету, после того, как она уже будет один раз заявлена?

Федеральная налоговая служба России решила, что ответ на вопрос о включении данных средств в список будет положительным, кроме того, даже если вычет на момент их включения уже был предоставлен, сумму все еще можно изменить и получить остаток. При этом изменение суммы будет возможно лишь на величину текущих затрат.

Приведем пример. В 2014 году вы построили самостоятельно на земельном участке двухэтажный дом, и зарегистрировали его в качестве своей жилой собственности, при этом расходы на строительство составили полтора миллиона рублей.

В 2015 году вы предоставляете в органы декларацию за прошедший год и получаете возврат.

В этом же году вы проводите дополнительные отделочные работы дома еще на полмиллиона, получается, что в 2016 году вы сможете подать в органы еще одну декларацию, уже за 2015 год, благодаря которой заявите к вычету полную сумму, в 2 миллиона и получите недостающие 13% от 200 тысяч рублей.

Подведем итоги

Как видите, возврат средств по имущественному вычету ввиду строительства жилого дома на земельном участке производится по стандартной схеме, аналогичной для всех видов подобной недвижимости.

Чтобы получить его, нужно собрать также стандартный пакет документов и предоставить их в отделение налоговой службы по вашему месту проживания.

Мы желаем вам успехов с получением государственной компенсации и в проведении строительных работ!

Вычет на строительство не отличается для других форм недвижимости

Калькулятор расчёт налогового вычета при строительстве дома

Перейти к расчётам

Возврат подоходного налога при строительстве частного дома

Возврат подоходного налога позволяет возместить часть расходов, понесённых при строительстве недвижимости.

Как получить налоговый вычет при строительстве?

Для получения денежных средств собственник жилья должен предоставить смету строительных расходов в территориальный отдел ИФНС. Статья 220 НК РФ указывает, в каких случаях гражданин может получить вычет при строительстве дома:

- Проектирование здания и изготовление сметы издержек;

- Проведение основных коммуникационных систем (газ, электричество, вода, канализация);

- Приобретение земли под застройку или недостроенного дома;

- Затраты при достройке или ремонте;

- Покупка стройматериалов.

Какие расходы по строительству нельзя включить в вычет:

- Покупка сантехники, бытовой техники;

- Перепланировка дома.

Вычет нельзя получить в том случае, если строительство объекта недвижимости производилось деньгами иного лица, не являющегося налогоплательщиком, а так же при использовании финансовых средств из материнского капитала.

Кто имеет право на компенсацию?

Выделяют следующие категории налогоплательщиков, которые имеют право оформить налоговый вычет по затратам при строительстве жилого дома:

- Владелец участка, где производились строительные работы.

- Супруг/супруга собственника жилья. Если недвижимость общая, то не имеет значение, кто оплатил строительные расходы.

- Родители/опекуны несовершеннолетнего владельца.

Вышеуказанные лица должны быть резидентами страны и иметь официально задекларированный доход, с которого осуществляется отчисление подоходного налога. При этом владелец жилого помещения должен обладать правом собственности на дом.

Налоговое резидентство — легальное нахождение лица на территории РФ не менее 183 дней в течении 12-месячного срока, при условии регулярных выплат НДФЛ.

Порядок получения вычета

Налоговое законодательство предусматривает две возможности получить средства:

- Обратиться в ИФНС по месту прописки.

- Через работодателя (зарплата будет выдаваться без отчисления НДФЛ).

При обращении в налоговый орган последовательность действий налогоплательщика будет сводиться к следующим процедурам:

- Заполнение декларации 3-НДФЛ;

- Составление заявления для возврата налогового вычета;

- Сбор и сдача пакета документов;

- Получение уведомления о решении чиновников.

Если собственник недвижимости получил положительное решение, то средства поступят на его расчётный счёт в течение 30 дней.

Оформление налогового вычета у работодателя происходит посредством аналогичного обращения в органы налоговой службы, только решение нужно сдать в бухгалтерию по месту трудоустройства. Тогда из заработной платы не будут вычитать налог.

Размер вычета в точности соответствует объёму выплаченных налогов. Если за год из заработной платы работника вычли 50 тыс. руб., то эту сумму он и получит. Невыплаченный остаток не сгорает, а переносится на следующий год, только для переноса этих средств нужно переоформить процедуру в таком же порядке.

Необходимые документы

Для получения налогового вычета по строительству потребуется собрать и предоставить в ИФНС следующие документы:

- Копия удостоверения личности;

- Смета строительных расходов или издержек на восстановление дома;

- Выписка из Единого Госреестра Недвижимости;

- Декларация 3-НДФЛ;

- Справка об уплате налога по форме 2-НДФЛ;

- Заявление для оформления вычета;

- Свидетельство о браке;

- Если строительство дома осуществлялось на заёмные средства, то к документам прилагается кредитный договор, квитанции об уплате кредита и справка об удержанных процентах;

- Заявление на распределение расходов между супругами, если вычет распределяется между ними в неравном соотношении;

- Платёжные реквизиты.

Сроки перечисления возврата

Право на возврат средств, уплаченных в рамках НДФЛ, возникает только после приобретения права собственности на недвижимое имущество при строительстве.

Если собственником жилого дома человека признал суд, то этот субъект может оформить имущественный вычет с момента вступления в силу судебного решения.

Например, гражданин был признан судом владельцем дома в 2017 году, но выписку из ЕГРН он получил только в 2018 году.

Несмотря на это, право на возмещение расходов у него появилось годом ранее, значит, он может подать документы в 2018, и вернуть удержанные НДФЛ начиная с момента вынесения судебного решения.Иногда, собственник жилья обращается за вычетом сначала после покупки дома, потом по завершению ремонтных работ. В таких случаях сотрудники налоговой службы могли не принять документы, связанные с договором на отделку/ремонт объекта.

Это нарушение прав граждан. Если физическое лицо укладывается в установленный государством порог затрат, то обращение за вычетом по окончанию ремонтных работ не будет считаться повторным. Для этого нужно указать в декларации новые расходы.

Что качается вопроса о том, когда можно получить вычет, то сроки начисления средств на личный счёт могут затянуться до полугода, так как налоговая служба тщательно проверяет документы заявителя и выдает положительное или отрицательное решение.

В первом случае средства поступают на расчётный счёт налогоплательщика единовременным платежом в течение 120 дней со дня подачи заявления при условии положительного решения в отношении заявителя.

Фактически на срок получения денег влияет корректность оформления документов.

Так, сначала ИФНС проводит камеральную проверку (3 месяца), затем, в течение месяца Казначейство перечисляет средства собственнику жилья.

При оформлении вычета через работодателя после камеральной проверки длительностью в 30 дней налогоплательщик сдаёт в бухгалтерию предприятия уведомление о вычете.

После этого бухгалтерия перестанет удерживать оставшуюся часть НДФЛ от зарплаты до тех пор, пока размер компенсации не достигнет предельной суммы.

Если налоговый вычет не выплачен до конца года, то необходимо заново подавать документы в ФНС для подтверждения права на льготу.

Частозадаваемые вопросы

Как получить вычет после возведения дачи?

В свидетельстве на недвижимость необходимо указать, что дом – жилой (ст. 220 НК РФ п.1 пп.2, п.3 пп.6). Также, в жилье должен быть прописан как минимум один человек. За дачу компенсацию получить невозможно, однако такую недвижимость можно переоформить в жилую обратившись в местные органы самоуправления.

Что делать, если не сохранились чеки?

Налоговая принимает данные о расходах только при наличии соответствующих подтверждений. Чеки отражают, какие именно расходы можно включить в вычет при строительстве дома, а какие нет. Кроме того, они нужны для возврата 13%, если средства брали в кредит.

Если чеки не удалось сохранить, то можно попытаться их восстановить:

- Через банковскую выписку, если расходы оплачивались картой;

- Попросить дубликаты чеков в магазинах, где осуществлялись покупки стройматериалов.

Рекомендуется делать копии или сканы чеков, так как текст на них выцветает и становится нечитаемым.

Как вернуть средства за недостроенный дом?

В ст. 220 НК РФ в п.1 пп.

3 прописано, что налогоплательщик имеет право оформить имущественный вычет по результатам расходов на новую постройку жилого дома, в том числе и завершение строительства недостроенного жилья.

Если факт того, что жилой объект является незавершённым, задокументирован, то можно рассчитывать на возврат средств за достройку по окончанию строительных работ и регистрации дома в Росреестре.

Налоговый вычет для пенсионеров

Если пенсионер получает пенсию, но нигде не работает, то он не может оформить вычет на строительство дома, так как пенсионные выплаты не облагаются НДФЛ. Однако, вычет можно получить при сделках с недвижимостью, сдаче жилья в аренду или наличии других налогооблагаемых доходов.Входят ли в вычет расходы после получения свидетельства собственности?

Согласно последним данным из ФНС и Министерства финансов РФ, расходы, которые производились после получения свидетельства о регистрации права собственности или выписки из ЕГРН, можно включить в компенсацию, даже если она была уже предоставлена. Это позволяет получить вычет в текущем объёме, а затем осуществить расходы на будущее строительство/отделку дома.

Пример расчёта

Для большей наглядности рассмотрим конкретные примеры, в которых действуют условия получения вычета, в том числе и на расходы по уплате кредита с процентами на строительство дома.

Имущественный вычет при строительстве дома в 2019 году: порядок получения, необходимые документы, примеры

Каждый работающий гражданин платит 13% от своего дохода. Государство, со своей стороны, готово финансово поддержать их.

Для этого существуют различные налоговые льготы, и одна из таких – имущественный вычет при строительстве дома.

Чтобы воспользоваться правом на возврат налога, необходимо понимать особенности и обстоятельства для его получения. Ниже мы расскажем, что такое вычет, кто может им воспользоваться и на каких условиях.

Общие понятия

Право на получение налогового вычета (НВ) регламентировано главным нормативным правовым актом – Налоговым кодексом РФ (далее НК РФ) и другими подзаконными актами (Постановления правительства, указы Президента, НПА органов местного самоуправления и письма Минфина).

В подпунктах 3 и 4 п. 1 ст. 220 НК РФ предусмотрен имущественный НВ в размере фактически произведенных налогоплательщиком расходов на новое строительство жилого дома на территории России. Расходы могут быть как из собственных, так и из заемных средств, фактически направленных на строительство дома.

Важно! Получить налоговый вычет при строительстве частного дома за счет материнского капитала или другой программы государственной поддержки нельзя!

Данный вычет предусматривает право граждан на уменьшение налоговой нагрузки или на возврат части средств, уплаченных в бюджет государства. Это значит, что если вы построили дом, то вы можете уменьшить сумму налога или вернуть определенную часть своих или кредитных денег, потраченных на возведение жилья.

Для возврата НДФЛ считаются следующие расходы при строительстве:

- покупка отделочных и строительных материалов;

- разработка документации (проектной и сметной);

- оплата труда рабочих (строительство, достройка, отделка, ремонт);

- расходы на подключение к электро-, газо-, водоснабжения и канализации;

- расходы на приобретение земельного участка под ИЖС;

- расходы на приобретение загородного дома или доли неоконченного строительства.

Данный перечень расходов исчерпывающий и содержится в пп. 3 п. 3 ст. 220 НК РФ.

Правом на получение компенсации обладают только налоговые резиденты РФ, т. е. граждане, которые проживают в России более 183 дней подряд и отчисляют подоходный налог.

Рассчитывать на возврат потраченных средств при строительстве могут лица, которые:

- являются собственниками земли и построенного дома;

- являются супругом/супругой владельца;

- являются родителем/опекуном/попечителем собственника.

Таким образом, если гражданин относится к одному из вышеперечисленных пунктов, но не является налоговым резидентом (и наоборот), то рассчитывать на получение возврата не может.

Согласно нормам ст. 220 НК РФ, получить компенсацию может каждый гражданин только один раз. При этом можно рассчитывать на основной вычет и вычет по процентам ипотечного кредита. Также законом предусмотрено право на получение возврата обоими супругами в полном объеме и получение вычета в долевом соотношении.

Сумма налогового вычета при строительстве

Получить НВ можно только за последние 3 года. Если заявитель не работал последнее время, то получить можно за 3 налоговых периода, предшествующих увольнению. С 2014 г. законом предусмотрен максимальный размер основного НВ 2 млн. руб., и 3 млн. р. – вычет по процентам ипотеки.

Это суммы, с которых будет производиться расчет компенсации. Таким образом, сумма возврата в первом случае будет не более 260 тыс. рублей, а во втором – 390 тыс. рублей.

Если расходы на строительство дома меньше предельной суммы, то можно повторно оформить компенсацию на оставшийся размер.

При этом предельный размер имущественного вычета равен размеру, действовавшему в налоговом периоде, в котором у налогоплательщика впервые возникло право на получение имущественного налогового вычета, в результате предоставления которого образовался остаток, переносимый на последующие налоговые периоды.Ниже приведем примеры, как рассчитать НВ.

Пример 1

На строительство было затрачено 1 125 тыс. рублей.

Размер вычета = 1 125 000*13% = 146 250 руб.

В будущем можно получить оставшуюся сумму НВ – 113 750 руб.

Пример 2

На строительство было затрачено 4 350 тыс. руб.

Из них 3 750 000 – собственные средства, 600 тыс. руб. – ипотека.

Процентная ставка – 10% годовых.

Срок кредита – 6 лет.

Сумма процентов – 200 596 рублей.

Получить НВ с ипотеки можно будет только после выплаты банку всей суммы процентов по договору.

Расчет производится следующим образом:

Основной вычет – 260 000 руб., поскольку максимальный размер – 2 млн. руб.

2 000 000*13%=260 000

Вычет по процентам = 200 596*13% = 26 077, 48 руб.

260 000 + 26 077,48 = 286 077, 48.

Таким образом, получить НВ можно до 286 077, 48 руб.

Пример 3

На строительство дома было затрачено 1 650 000 рублей.

Из них 1 250 000 – собственные средства.

400 000 – средства, предоставленные из государственного бюджета по социальной программе.

Таким образом, рассчитывать можно только на вычет 162 500 рублей.

1 250 000*13% = 162 500 рублей.

В будущем можно получить оставшуюся сумму 87 500 рублей.

Пример 4

На строительство было затрачено 2 млн. руб. Дом находится в долевой собственности.

Дольщики подали заявление на НВ, указав соотношение долей 50/50.

Размер компенсации – 260 000 рублей.

Каждый из дольщиков получит по 130 000 рублей.

Если возврат получит один из дольщиков в полном объеме, то второй сможет оформить НВ в будущем на покупку квартиры, дома или доли, а также и на строительство.

Пример 5

На строительство было затрачено 4 250 000 рублей.

Супруги оформили документы на получение НВ. Каждый подает заявление на компенсацию с суммы 2 000 000 рублей.

В этом случае размер вычета составит по 260 000 рублей для каждого из супругов. Государство предоставит семье возврат налога до 520 000 рублей.

Перечень условий для получения возврата налога/вычета при строительстве дома

Для того чтобы получить возврат налога, требуется соблюдать следующие условия:

- быть налогоплательщиком;

- окончание строительства;

- оформление права собственности на недвижимость;

- жилой дом;

- подтверждение расходов;

- оплата процентов по кредитному договору.

Перечень данных условий закрытый. Любое нарушение повлечет отказ в предоставлении НВ.

Пошаговая инструкция по получению имущественного вычета при строительстве дома

Получение НВ – несложная процедура, но следует соблюдать определенный порядок.

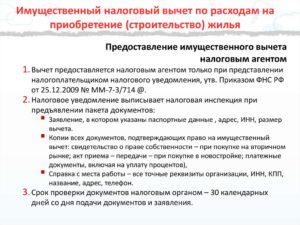

Шаг 1. Сбор необходимых документов

- Заявление на получение НВ;

- паспорт заявителя;

- декларация по форме 3-НДФЛ;

- справка 2-НДФЛ, чтобы подтвердить доход и сумму удержанного налога;

- документы о праве собственности на построенный дом;

- выписка из ЕГРН;

- договор купли-продажи земли и о праве собственности на нее (если на получение вычета заявлены расходы на приобретение этого участка);

- документы, подтверждающие расходы (квитанции, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием паспортных данных и адреса продавца, выписки из банка о перечислении денег продавцу или подрядчику, договор строительного подряда);

- справка из банка об уплате процентов (если возврат налога будет осуществляться с суммы процентов по ипотеке).

Это основной перечень документов. Дополнительно, в зависимости от ситуации, он может включать свидетельства о заключении брака, о рождении, постановление об установлении опеки.

Шаг 2. Передача документов налоговому агенту

После того как пакет документов будет подготовлен, необходимо предоставить его в налоговый орган по месту жительства. Это можно сделать непосредственно в ФНС, в подразделении МФЦ или через портал Госуслуг.

Шаг 3. Получение НВ или отказа

После приема документов у ФНС есть 3 месяца для проверки документов. Далее в течение 10 дней заявителю направляется ответ, и не более чем через месяц деньги поступят на счет.

Если налоговый агент откажет в возврате налога, то можно обжаловать решение в судебном порядке.

Существует другой способ получения НВ – через работодателя. При таком варианте возврат будет осуществляться в виде налогового послабления, т. е. работодатель не будет удерживать тринадцать процентов от заработной платы.

Чтобы оформить НВ таким способом, необходимо предоставить в бухгалтерию по месту работы соответствующий пакет документов (см. Шаг 1.). Обязательно предоставить оригиналы этих документов налоговому агенту. По истечении 30 дней заявитель получает решение, и можно будет предоставить его работодателю.

Отказ в налоговом вычете при строительстве дома

Налоговый орган по результатам камеральной проверки вправе отказать в предоставлении НВ. Причинами могут стать следующие обстоятельства:

- Заявитель ранее получал возврат налога в полном объеме.

- Заявитель не является налоговым резидентом.

- Предоставлен не полный список документов. Нужно собрать недостающие документы и повторно обратиться в налоговую.

- Не подтверждены фактические расходы на строительство. Такая ситуация может произойти, если у заявителя не сохранились квитанции и другие платежные документы. В этом случае можно запросить дубликаты и снова подать документы на НВ.

- Не исполнены обязательства по уплате процентов. Как говорилось ранее, получить возврат процентов по ипотеке можно только после уплаты их банку.

- Расходы на строительство произведены за счет работодателя или из средств государственного бюджета.

- Покупка земельного участка совершена с взаимосвязанным лицом (близкие родственники).

- Построенный дом не является жилым. В этом случае можно перевести дом в статус жилого и повторно подать документы на НВ.

Если вы считаете отказ ФНС необоснованным, то можно в течение месяца обжаловать решение.

Способы обжалования

- Возражение в налоговую. После того как заявитель получит отказ, ему будет предложено явиться в налоговый орган для рассмотрения результатов проверки. Присутствие необязательно, однако, это шанс предоставить свое возражение на полученный отказ.

- Жалоба.

Можно подать обычную жалобу на налоговую в течение 1 года после принятия решения. Также можно подать апелляционную жалобу до вступления в силу решения, т. е. не позже 30 дней после вынесения решения. Между собой структура жалоб не отличается, и подаются они в Региональное Управление ФНС.

- Иск в суд.

Подать исковое заявление можно только после обжалования решения в Управлении налоговой.

Нюансы получения налогового вычета на строительство дома

Получение налогового вычета имеет некоторые особенности:

- если заявитель – неработающий пенсионер или безработный гражданин, то компенсацию можно получить за предшествующий строительству налоговый период;

- возмещение расходов при постройке дома в кредит возможно только в том случае, если займ был целевым – на строительство;

- если затраты покрывались частично за счет работодателя или субсидий, то НВ рассчитывается только с суммы расходов из собственных средств;

- получить возврат при строительстве дачного или садового дома нельзя, однако, его можно перевести в жилой фонд, обратившись в местную администрацию.

Получение НВ при строительстве это право каждого гражданина, однако, оно осуществляется только при соблюдении законодательства и выполнении определенных условий. Любая попытка мошенничества при оформлении компенсации может привести к негативным последствиям.