Как рассчитать налог на прибыль: пример

Пример расчета налога на прибыль организации

Налог на прибыль — расчеты и примеры

Начинающему бухгалтеру часто требуется пошаговая и понятная инструкция для правильного расчета налогов в соответствии с законодательством РФ.

Все основные термины, понятия, правила регламентируются Налоговым кодексом РФ. Одним из наиболее сложных по расчету является налог на прибыль. Он требует серьезного и внимательного подхода, тщательного изучения.

Его уплачивают большинство крупных организаций в нашей стране.

- 1 Определение налога, какие суммы им облагаются?

- 2 Что понимается под доходами и расходами предприятия?

- 2.1 Виды доходов

- 2.2 Виды расходов

- 3 На кого возложены обязательства по уплате?

- 4 Освобождение от уплаты налогов

- 5 Порядок уплаты налога

- 6 Каковы ставки налога на прибыль

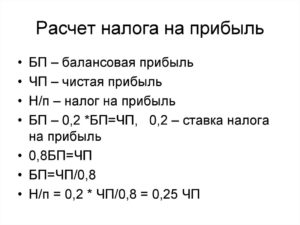

- 7 Как считается текущий налог на прибыль — формула

- 8 Расчёт налога на прибыль — пример

- 9Понятие налога на прибыль

- 10Как рассчитать налог на прибыль в 2018 году

- 11Понятие прибыли, облагаемой налогом

- 12Формула налога на прибыль

- 13Функции налога на прибыль

- 14Понятие налога на прибыль

- 15Понятие прибыли, облагаемой налогом

- 16Как рассчитать налог на прибыль: правила, пример

- 17Формула налога на прибыль

- 18Функции налога на прибыль

- 19Понятие налога на прибыль

- 20Понятие прибыли, облагаемой налогом

- 21Налог на прибыль: кто платит, как посчитать + примеры расчёта для чайников

- 22Формула налога на прибыль

- 23Функции налога на прибыль

- 24Прибыль до налогообложения: формула

- 25Прибыль до налогообложения – формула

- 26Как рассчитать налог на прибыль

- 27Норма прибыли: формула расчета

- 28Понятие налога на прибыль

- 29Как рассчитать налог на прибыль 2018: формулы и пример расчета

- 30Понятие прибыли, облагаемой налогом

- 31Формула налога на прибыль

- 32Функции налога на прибыль

- 33Прибыль до налогообложения: формула

- 34Прибыль до налогообложения – формула

- 35Как рассчитать налог на прибыль организаций в 2017-2018 годах?

- 36Норма прибыли: формула расчета

- 37Предварительная настройка программы

- 38Первичные документы в 1С для начисления налога на прибыль

- 39Амортизация

- 40Расчет налога на прибыль

- 41Проверка данных

Определение налога, какие суммы им облагаются?

Термин «прибыль» — это чистый доход коммерческой структуры, получаемый как по основному направлению деятельности, так и по дополнительным источникам.

То есть, считается, что прибыль – это чистая разница между доходной и расходной частью в деятельности предприятия.

Налог на прибыль является, так называемым, прямым налогом, который считается исходя из получившегося результата коммерческой деятельности.

Прибыль рассчитывается как разница между полученными доходами и совершенными расходами.

Большинство предприятий при формировании доходов и расходов используют метод начисления. То есть событие считается исполненным при совершении операции, а не по факту получения или списания денежных средств (кассовый метод).

Последний способ расчета не вправе использовать юридические лица, чья средняя выручка за 1 квартал превышает 1 000 000 рублей (без учета НДС), а также банки, МФО и прочие организации согласно требованиям действующего законодательства.

Из вышесказанного становится понятно, что расчетная база для определения налога представляет собой разницу между суммами дохода и расхода. Доходы – это полученная выручка предприятия по всей деятельности. Они должны быть подтверждены первичной документацией, оформленной должным образом.

Что понимается под доходами и расходами предприятия?

Все расходы также должны быть законными, первичная документация обязательна. По факту запроса налоговой службы их часто требуется предоставить на проверку.

Неправильно оформленная документация по расходам предприятия приведет к тому, что будет завышена расходная часть, и, следовательно, неверно рассчитан налог на прибыль.

В этом случае, при проверке вышестоящими органами юридическому лицу будет выписан штраф, начислена пеня.

Виды доходов

Важная составляющая часть прибыли – это полученные доходы по результатам хозяйственной деятельности, в том числе:

- Доходы от реализации – выручка по основным видам работ организации.

- Внереализационные доходы, которые носят непостоянный характер. Сюда относят продажу имущества (если это не основной вид деятельности предприятия), дивиденды, полученные проценты, штрафы, курсовые разницы, полученное безвозмездно имущество, просроченную кредиторскую задолженность и прочие поступления согласно ст. 250 НК РФ.

Как правило, с определением выручки проблем у налогоплательщиков не возникает. Однако внереализационным доходам не всегда уделяется должное внимание. Например, задолженность перед контрагентами с истекшим сроком погашения рассматривается как доход. Неучтенные же суммы занижают налогооблагаемую базу. Контролирующие органы при проверке вправе досчитать сумму налога.

Виды расходов

Расходы организации уменьшают налогооблагаемую базу, тем самым экономя средства предприятия на уплате налогов. Затраты должны быть экономически обоснованы и документально подтверждены. В противном случае ФНС может не принять их и пересчитать налог.

Какие расходы участвуют при расчете налога на прибыль? Перечень законодательно закреплен и включает в себя:

- материальные расходы, включающие закуп сырья и материалов производственного характера;

- расходы на оплату труда, в том числе прочие выплаты работникам, такие как премии, оплата отпуска и больничного и прочие;

- расходы на амортизацию имущества, ремонт основных средств;

- освоение природных ресурсов;

- затраты, направленные на освоение природных ресурсов, научные исследования;

- добровольное и обязательное страхование имущества;

- прочие расходы, связанные с производством или реализацией и перечисленные в ст. 264 НК РФ.

Как посчитать налог на прибыль – пример расчета

Когда в процессе хозяйственной деятельности удается достичь успеха и получить прибыль, возникает обязанность поделиться ею с бюджетом (как с федеральным, так и с региональным). Речь идет о таком обязательном платеже, как налог на прибыль. Именно ему посвящен наш материал.

В нем мы постараемся разъяснить простыми словами (как говорится, для чайников) порядок расчета налога на прибыль. Речь пойдет о том, что является базой налогообложения, какие на сегодня действуют ставки и как рассчитываются суммы налога. Кроме того, для наглядности мы подготовили пример расчета.

Какие доходы облагаются налогом на прибыль?

Налог, о котором идет речь, начисляется на чистую прибыль организации. Это так называемая база налогообложения. По Налоговому кодексу прибылью, с которой следует платить налог, в зависимости от категории налогоплательщика, считаются следующие суммы:

- Для отечественных компаний (не входящих в консолидированные группы) – доходы, из которых вычтены их расходы.

- Для зарубежных компаний, работающих в РФ через свои постоянные представительства, – доходы, которые получены через представительства, без учета их расходов.

- Для других зарубежных компаний – доходы, которые получены из источников в РФ.

- Для компаний, входящих в консолидированные группы, – доля в общей прибыли такой группы в расчете на одного ее участника.

Для расчета налога на прибыль берутся за основу доходы без учета необоснованных расходов компании

При определении сумм налога на прибыль в расчет принимаются следующие доходы:

- Полученные от продажи товаров, услуг, работ и имущественных прав. Речь идет о доходах от реализации произведенной самой компанией продукции, предоставленных услуг и проведенных работ, от продажи приобретенных у других производителей товаров, прав на имущество, амортизируемого имущества, других материальных активов, в том числе инвентаря и материалов. Причем доход от реализации может быть получен и в денежной, и в натуральной форме.

- Не связанные с реализацией (внереализационные). Это могут быть, к примеру, доходы от сдачи принадлежащей компании недвижимости или другого имущества в аренду, если такая деятельность не является для компании основной, проценты по вкладам в банках и выданным займам, излишки, кредиторская задолженность, которая списана, и т.д.

Важно: плательщиками налога на прибыль являются все организации, работающие на общей системе налогообложения.

Сумма доходов рассчитывается без учета налогов, которые плательщик предъявляет лицу, приобретающему товары, работы, услуги либо имущественные права. Информация для определения доходов берется из первичных документов, содержащих сведения о налогообложении и т.д.

Как подключить СМС-банкинг Беларусбанка через Интернет?

На заметку: узнайте, как рассчитать прибыль до налогообложения.

Не должны считаться при определении суммы доходов при расчете налога на прибыль следующие средства и доходы:

- Полученные от игорного бизнеса – для их налогообложения существует специальный налог.

- Относящиеся к специальному налоговому режиму.

- Которые получены компаниями, участвующими в проекте «Центр Сколково».

- Полученные в качестве задатка либо залога имущественные права и объекты.

- Полученные в дар от физического лица или контрагента, который владеет долей уставного капитала компании, превышающей 50%.

- Платежи, сделанные участниками общества в уставной капитал.

Важно: этот перечень доходов, не подлежащих учету при определении базы для налога на прибыль, не является исчерпывающим. Полный список содержится в Налоговом кодексе (статья 251).

Суммы поступившего дохода должны считаться без учета сумм следующих платежей:

- Акцизов.

- Налога на добавленную стоимость.

Чтобы определить базу для расчета налога, то есть прибыль, необходимо из полученной суммы доходов вычесть расходы, которые понесла организация на протяжении отчетного периода. Они должны быть обоснованы, связаны с хозяйственной деятельностью и подтверждены документально. Под обоснованностью подразумевается польза и рациональное использование средств во благо компании.

На заметку: узнайте, как найти прибыль от продаж.

В процессе хозяйственной деятельности может сложиться так, что компания некоторое время не получает прибыль, то есть работает себе в убыток или вообще на время приостановила деятельность.

Причины могут быть самыми разнообразными. Это и проблемы в работе самой компании, и глобальные экономические процессы.

В любом случае при таких обстоятельствах нет необходимости платить налог на прибыль, поскольку отсутствует облагаемая база.

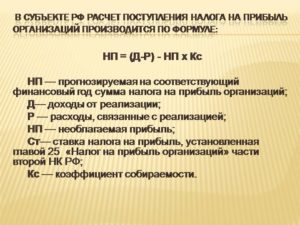

Актуальные ставки налога на прибыль

По общему правилу, налоговая ставка по этому виду обязательного платежа составляет 20%. Из суммы налога на прибыль 3% от налоговой базы перечисляется в федеральный бюджет, а 17% поступает на места. До 2018 года распределение доходов бюджетов выглядело иначе, местные бюджеты получали больше средств (18% от прибыли компаний), а в центр уходило 2%.

Региональным властям предоставляется право уменьшить ставку налога, но только той ее части, которая поступает в их распоряжение, и не ниже показателя в 12,5%. Другими словами, решение о снижении ставки может быть принято исключительно в ущерб региональному бюджету, но никак не федеральному. Поэтому общая ставка не может быть ниже 15,5% (12,5% на место + 3% в центр).

Важно: если на протяжении года происходит перерегистрация хозяйствующего субъекта из одного субъекта федерации в другой, до конца года он платит налог на прибыль по ранее установленной ставке, то есть действующей в регионе бывшего местонахождения.

Для отдельных видов прибыли хозяйствующих субъектов закон предписывает проводить налогообложение по отличным от стандартной ставкам. Приведем некоторые примеры:

Как пополнить баланс Мегафона с банковской карты?

- 15% — если иностранными хозяйствующими субъектами получены дивиденды.

- 10% — по доходам от международных перевозок.

- 9% — по доходам, полученным по муниципальным ценным бумагам, и дивидендам, полученным отечественными компаниями.

- 2% по налогу, который идет в федеральный бюджет – для компаний-резидентов особой экономической зоны.

- 0% — для сельхозпроизводителей и рыбных хозяйств, получивших доход от реализации произведенных ими продукции.

- 0% — для процентов по региональным и государственным облигациям, которые выпущены до 1997 года.

- 0% — для учреждений образования и медицинских.

- 0% — для хозяйствующих субъектов, которые осуществляют восстановительную и туристическую деятельность исключительно на Дальнем Востоке.

- 0% по налогу, зачисляемому в федеральный бюджет – для компаний, участвующих в инвестиционных проектах на уровне регионов.

На заметку: узнайте формулу расчета чистой прибыли.

Особые условия налогообложения предусмотрены и для субъектов, работающих в других сферах деятельности, в частности в страховой, банковской и предоставления юридических услуг.

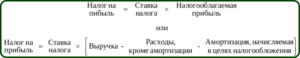

Как считается налог на прибыль?

Налог на прибыль следует считать в процентах от налоговой базы с учетом установленной ставки. Для определения суммы платежа достаточно совершить две операции:

- Определение налоговой базы. Необходимо рассчитать полученную прибыль, для чего из суммы полученных организацией доходов вычитается сумма расходов, в частности себестоимость продукции, затраты на рекламу, оплату процентов по кредитам, содержание персонала и т.д.

- Расчет суммы налога. Полученную прибыль следует умножить на ставку налога, действующую в определенном регионе. В результате будет получена сумма налога, которую необходимо перечислить в бюджет.

Если считать налог по фактически полученной прибыли, то необходимо каждый месяц до 28 числа проводить авансовые платежи. Можно также посчитать налог на прибыль, полученную в предыдущем периоде, и платить его ежеквартально.

На заметку: узнайте, какой сегодня самый прибыльный малый бизнес в России.

Пример расчета налога на прибыль

Предположим, ваша компания получила за 2017 год от продажи продукции 1,5 млн рублей. Связанные с этим процессом расходы составили 1 млн рублей. Доходы, не связанные с реализацией товаров (услуг, работ), то есть внереализационные, получены в размере 20 тыс. рублей, а расходы в этой сфере оказались больше — 40 тыс. рублей.

Как войти в личный кабинет банка «Открытие»?

Чтобы рассчитать прибыль, с которой должен платиться соответствующий налог, можно использовать одну из 2 формул, отдельно посчитать полученные доходы и отнять от них общую сумму расходов или определить прибыль от реализации товаров и из других источников отдельно. Выглядеть это будет следующим образом:

- 1 вариант расчета – с предварительным определением общих сумм доходов и расходов: (1 500 000 + 20 000) – (1 000 000 + 40 000) = 1 520 000 – 1 040 000 = 480 000 руб.

- 2 вариант расчета – с определением прибыли по разным видам деятельности отдельно: (1 500 000 – 1 000 000) + (20 000 – 40 000) = 500 000 – 20 000 = 480 000 руб.

Важно: полученную налоговую базу в сумме 480 тыс. руб. следует умножить на ставку: 480 000 * 20% = 96 000 руб.

Итак, при таких исходных данных, которые мы взяли за основу в нашем примере, организации нужно уплатить 96 тыс. рублей налога на прибыль. Рассчитать его несложно, и с этой задачей может справиться даже «чайник» в бухгалтерии. Федеральный бюджет получит налог в размере 3% прибыли, то есть 14,4 тыс. рублей, а бюджет субъекта федерации – 17% (или 81,6 тыс. рублей).

Подводим итоги

Налог на прибыль рассчитывается в процентах от налоговой базы, которая представляет собой разницу между полученными компанией доходами и ее обоснованными и документально подтвержденными расходами.

Доходы могут быть как связанными с реализацией продукции, так и полученными из других источников. А расходы должны быть обоснованными, то есть совершенными в пользу развития бизнеса. Стандартная ставка упомянутого обязательного платежа – 20%.

Однако для некоторых налогоплательщиков действуют льготы.

Чтобы рассчитать сумму налога на прибыль, необходимо прежде всего определить базу для налогообложения, то есть вычесть из суммы доходов за отчетный период понесенные компанией расходы. Следующий шаг – полученный результат, то есть чистую прибыль, умножаем на ставку налога. Если расходы превысили доходы, оснований для начисления рассматриваемого налога нет.

Как рассчитать налог на прибыль: правила, пример

Налог на прибыль является прямым налогом, то есть его величина непосредственно зависит от полученной прибыли. Для того, чтобы рассчитать сумму налога на прибыль к уплате, необходимо величину налоговой базы умножить на принятую ставку налога.

Общие правила расчета налога

Формула расчета налога:

Для расчета налога, в первую очередь, понадобится величина налогооблагаемой базы (НБ). Для ее вычисления существуют общие правила:

- Рассчитывается общая сумма доходов (от реализации и внереализационные);

- Вычисляется общая сумма расходов, которые уменьшают доходы;

- Сюда же входит перенесенный убыток прошлых периодов.

К доходам, включаемым в НБ, относится выручка от реализации:

- Собственных товаров и услуг;

- Покупных товаров (услуг);

- Основных средств;

- Имущественных прав, и т. д.

Можно сказать, что в доходы по бух.учету включается результат любой деятельности, кроме получения кредитов или займов.

Список расходов, способных уменьшить доходы в налоговом учете, требует от бухгалтера гораздо большего внимания. В этот список входят:

- Расходы на производство и реализацию;

- Расходы при реализации покупных товаров, ОС, имущественных прав;

- Кроме расходов основного производства — расходы обслуживающих производств;

- Затраты на реализацию ценных бумаг, и т.д.

Кроме расходов по основной деятельности, существуют расходы, не связанные с реализацией, например, проценты по долговым обязательствам, издержки судебного производства, штрафы, премии и скидки для покупателей, и т.д.

Порядок расчета налоговой базы

Налоговая база вычисляется как разница между величинами всех доходов и расходов за период. Доходом считается общая прибыль организации в натуральной или денежной форме. Полученные в натуральной форме доходы от основной деятельности учитываются по цене сделки. Если в указанном периоде расходы превысили доходы, то налоговая база признается равной нулю.

Получите 267 видеоуроков по 1С бесплатно:

Пример вычисления налога

Рассмотрим операции, проведенные в первом квартале. Хозяйственные операции ООО «Энигма» за период:

- Организация получила в банке кредит на сумму 2 000 000 руб.;

- Выручка от продажи собственной продукции составила 2 478 000 руб., включая НДС 378 000 руб.;

- Затраты на производство (сырье и материалы) отражены в сумме 720 000 руб.;

- Отражены затраты на заработную плату — 390 000 руб.;

- Начисление страховых взносов на зарплату — 62 000 руб.;

- Амортизация оборудования и ОС — 84 000 руб.;

- Получены проценты по выданному другой компании займу — 29 000 руб.;

- Отражены расходы на оплату путевок работникам — 74 000 руб.;

- Налоговый убыток за прошлый период составил 165 000 руб.

Как посчитать налог на прибыль в данном примере:

- Расходы по бухгалтерскому учету составят: 720 000 + 390 000 + 62 000 + 74 000 + 84 000 = 1 330 000 руб.;

- При этом, расходы в налоговом учете будут меньше на 84 000 руб., так как затраты на оплату путевок сотрудникам не включаются в расходы для НУ. То есть, расходы в НУ составят 1 246 000 руб.;

- Вычисляем налогооблагаемую прибыль: ((2 478 000 — 378 000) + 29 000) — 1 246 000 — 165 000 = 718 000 руб.;

- Бухгалтерская прибыль составит ((2 478 000 — 378 000) + 29 000) — 1 246 000 — 165 000 = 634 000 руб.;

- Ставка налога равняется 20%. Сумма налога на прибыль: 718 000 * 20% = 143 600 руб.;

- Размер налоговой ставки для перечисления в федеральный бюджет с 01.01.2017г. повышен до 3 процентов: 718 000*3 % = 21 540 руб.;

- Соответственно, ставка перечислений в региональный бюджет — 17 процентов: 718 000 * 17 % = 122 060 руб.

Налоговые активы и обязательства

При отсутствии разниц с налоговым учетом, расчет налога на прибыль выглядит достаточно просто.

Но в большинстве случаев существует много нюансов, которые необходимо учесть — иначе можно легко нарушить законодательство. Это приведет к претензиям налоговых органов, доначислению налога, а возможно, и к штрафам.

Понятия налоговых активов и обязательств пришли в БУ из МСФО, хотя методика их вычисления в РСБУ и МСФО немного отличается. Базой для расчета величин активов и обязательств служат постоянные и временные разницы.

Вычитаемые ВР образуют отложенный налоговый актив: ВВР * 20% = ОНА. Проводка:

| Дт | Кт | Описание операции |

| 09 | 68 | Отражена сумма ОНА |

Налогооблагаемые ВР служат базой для отложенного налогового обязательства: НВР * 20% = ОНО. Проводка:

| Дт | Кт | Описание операции |

| 68 | 77 | Отражение суммы ОНО |

Постоянное налоговое обязательство — это, по сути своей, превышение величины налога в НУ над налогом, рассчитанным в БУ. Его величина означает увеличение платежей по налогу в текущем периоде.

ПНО отражается проводками:

| Дт | Кт | Описание операции |

| 99 | 68 | Начисление ПНО |

Постоянный налоговый актив, наоборот, означает уменьшение текущих налоговых перечислений. Проводка:

| Дт | Кт | Описание операции |

| 68 | 99 | Начислено ПНА |

Проводки по отражению налога на прибыль в бухучете

Отразим в проводках данные нашего примера:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 99 | 68(фед) | Начислен налог в федеральный бюджет | 21 540 | Бухгалтерская справка |

| 99 | 68(рег) | Начислен налог в региональный бюджет | 122 060 | Бухгалтерская справка |

| 68 | 99 | Начислен ПНА (84 000 * 202 %) | 16 800 | Бухгалтерская справка |

| 68 | 99 | Отражен условный доход по НП (634 000 * 20%) | 126 800 | Бухгалтерская справка |

Таким образом, проводки по условному доходу (расходу) позволяют выравнивать расхождения по налогу между БУ и НУ.

Как рассчитать налог на прибыль в 2019 году

Расчет налога на прибыль в 2019 году — одна из сложнейших бухгалтерских операций. На примере покажем, как рассчитать налог на прибыль, приведем формулу, актуальную ставку и метод начисления.

Налог на прибыль юридические лица платят с доходов, уменьшенных на величину расходов. Фирмы обязаны платить процент со своей прибыли в бюджет. Если только они не применяют специальные режимы: УСН, ЕНВД, ЕСХН.

Или не ведут игорный бизнес. Специальное налогообложение освобождает юридических лиц от уплаты налога на прибыль.

Разберемся, как считать налог на прибыль в 2019 году (пример расчета — для ООО, которые применяют общий налоговый режим).

Плательщиками являются:

- российские юрлица на общей системе налогообложения;

- иностранные компании, которые работают и зарабатывают в РФ или работают через российское представительство.

Не платят:

- ИП и организации на спецрежимах.

Каковы ставки налога на прибыль?

Прежде чем разбираться, как считается налог на прибыль, нужно выяснить его размер. Общая ставка равна 20% от прибыли. Из них в 2016 году 2% получал федеральный бюджет, 18% — региональный. Однако 28 декабря 2016 года вступил в силу приказ ФНС РФ N ММВ-7-3/572@ 19 октября 2016 г., который ввел новую форму декларации и изменил порядок распределения процентов между бюджетами.

В 2019 году 3% пойдет в федеральную казну, 17% — в региональную. На местном уровне власти могут понизить налоговую ставку, но только в той части, которая пойдет в местный бюджет: 3% прибавляются сверху. Величина ставки в субъекте РФ не может быть ниже 13,5%.

Вместе с выплатами, идущими в федеральный бюджет, теперь нижний порог равен 16,5% (13,5 + 3) — он увеличился по сравнению с 2016 годом.

В Москве по ставке 13,5% платят отдельные категории налогоплательщиков, которые:

- используют труд инвалидов;

- производят автомобили;

- работают в особой экономической зоне;

- являются резидентами технополисов и индустриальных парков.

В Санкт-Петербурге 13,5% с прибыли платят только резиденты особой экономической зоны, которые ведут деятельность на ее территории.

В большинстве регионов ставка понижена хотя бы некоторым видам деятельности. налог на прибыль как считать

Кроме основной существуют специальные ставки. Налог на прибыль по таким ставкам полностью направляется в федеральный бюджет.

Они используются для предприятий при наличии определенного статуса или для особых видов дохода:

- 20% платят иностранные фирмы без российского представительства, добытчики углеводородного сырья и контролируемые иностранные компании;

- 10% — зарубежные фирмы без представительства в РФ с доходов от сдачи в аренду транспорта и в при международных перевозках;

- 13% — местные организации с дивидендов зарубежных и российских фирм, и с дивидендов от акций по депозитарным распискам;

- 15% — зарубежные организации с дивидендов российских фирм; и все владельцы с доходов по гос. и муниципальным ценным бумагам (ЦБ);

- 9% — с процентов по муниципальным ЦБ и др. доходам из пп 2 п 4 ст 284 НК РФ;

- 0% ставка для учреждений медицины и образования, резидентов особых экономических зон (ЭЗ), участников региональных инвестиционных проектов, свободной ЭЗ в Крыму и Севастополе, резидентов территории опережающего социально-экономического развития.

Расчет налога на прибыль организаций: образец по формуле с таблицами

Пример. Ваша организация на ОСН и получила доход за календарный год 4 500 000 рублей. При этом расходов понесла на 2 700 000 рублей.

Ваша прибыль: 4 500 000 – 2 700 000 = 1 800 000 рублей.

| Доходы | 4 500 000 рублей |

| Расходы | 2 700 000 рублей |

| Прибыль | 1 800 000 рублей |

С суммы 1 800 000 и нужно заплатить. Смотрите далее, как посчитать налог на прибыль на примере.

Если региональная ставка в вашей местности основная и равна 18%, то по итогам года вы заплатите:

Если в регионе применяется пониженная ставка в 13,5%, то расчет такой:

На примере видно, что сумма для поступления в федеральный бюджет не меняется — 3% дохода в любом случае попадают туда.

Авансовые платежи

Налог на прибыль уплачивается авансовыми платежами каждый месяц или квартал, а затем по итогам года.

Перечислять авансы поквартально в 2019 году имеют право те компании, чьи доходы от реализации не превысят 15 млн рублей в квартал на протяжении предыдущих 4 кварталов. Остальные юрлица платят авансы ежемесячно.

Как рассчитать авансы по налогу на прибыль, мы рассказали в отдельной статье. Квартальные авансы рассчитывают из фактического дохода, а ежемесячные — из предполагаемого (на основании данных за предыдущий квартал).

Что считается доходом?

Доход — ваша выручка от основной деятельности (продаж, оказания услуг или выполнения работ) и от дополнительных источников (банковские проценты, сдача в аренду имущества). Доход при расчете налога на прибыль учитывается без НДС и акцизов, подтверждается: счетами, платежными поручениями, записями в книге доходов и расходов, регистрами учета.

Что считается расходами?

Расходы — подтвержденные и обоснованные траты компании. Они бывают связаны с производственной деятельностью:

- зарплата сотрудников;

- стоимость сырья и оборудования;

- амортизация;

- и т.д.

Но бывают и не связаны с производством:

- судебные издержки;

- разница в курсе валют;

- проценты по кредитам;

- и т.д.

Какие расходы вычитаются из доходов?

Бухгалтеры внимательно относятся к бумагам, которые подтверждают расходы по налогу на прибыль, поскольку уменьшить доход на затраты можно только при соблюдении условий:

- траты необходимо обосновать — доказать экономическую целесообразность;

- первичные документы (книгу учета доходов и расходов, налоговые регистры) нужно верно оформить.

При этом существует перечень затрат, которые при уменьшении базы учитывать нельзя.

Вычитаются из величины дохода:

- коммерческие, транспортные, производственные издержки (сырье; зарплата; амортизация; аренда; услуги сторонних юристов; представительские расходы);

- проценты по долгам;

- траты на рекламу (с ограничением — списываются только в размере 1% выручки от продаж);

- траты на страхование;

- траты на исследования (для усовершенствования продукции);

- траты на учебу и подготовку персонала;

- траты на покупку баз данных и компьютерных программ.

Какие расходы нельзя вычесть?

Список затрат, которые не уменьшают доход, приведен в статье 270 НК РФ. Это:

- вознаграждения для членов совета директоров;

- взносы в уставный капитал;

- отчисления в резерв ценных бумаг;

- платежи за превышение уровня выбросов в окружающую среду;

- убытки, связанные с хозяйственной деятельностью в коммунально-жилищной и социально-культурной сферах;

- пени и штрафы;

- деньги и имущество, переданные в расчет по кредитам и займам;

- плата за услуги нотариусов свыше тарифа;

- предоплата за товар или услугу;

- погашение кредитов на жилье сотрудников;

- добровольные членские взносы в общественные фонды;

- суммы переоценки ЦБ при отрицательной разнице;

- стоимость имущества, которое отдано безвозмездно, расходы на передачу;

- оплата проезда сотрудников на работу и домой, если она не предусмотрена производственными особенностями и договором;

- пенсионные надбавки;

- путевки на лечение и отдых сотрудников;

- оплата отпусков, которые не предусмотрены законом, но прописаны в договоре с работником;

- оплата спортивных и культурных мероприятий;

- платы за товары личного потребления, покупаемые для работников;

- стоимость подписки на газеты, журналы и прочую литературу, не относящуюся к производству;

- оплата питания работников, если это не предусмотрено законом или коллективным договором.

Момент признания доходов и расходов

Момент признания — период времени, в котором отражается доход или затрата в учете по налогу на прибыль. Таких моментов два. Зависят они от способа признания доходов и расходов:

- кассовый метод;

- метод начисления.

Компания выбирает один из методов, и до 31 декабря (не дожидаясь начала следующего налогового периода) сообщает территориальному органу ФНС России о своем выборе.

Фирмы при применении методов принимают к учету суммы в разные моменты времени. Разберемся в нюансах.

Кассовый метод предполагает, что:

- доходы учитывают в момент поступления в кассу или на расчетный счет фирмы, не раньше;

- расходы учитывают в момент списания со счета или оплаты из кассы, не раньше;

- при уплате налога суммы учитываются по датам поступления или списания.

Метод начисления:

- доходы учитывают в момент возникновения (по договорам или платежным поручениям), а не при непосредственной оплате;

- расходы учитывают в момент возникновения, а не при списании средств со счетов;

- при уплате налога суммы учитываются по задокументированным датам, даже если оплата по факту произошла позже.

Пример:

ООО «Колибри» выставили счет на оплату аренды офиса в марте, но оплата произошла только в июне. При кассовом методе бухгалтер ООО «Колибри» отражает расходы на аренду офиса в июне — по факту перевода денег.

В налоговом учете этот расход списывается во 2-м квартале. При методе начисления бухгалтер ООО «Колибри» учитывает расход на аренду в марте, тогда, когда фирма должна была ее оплатить.

В налоговом учете этот расход отражается в первом квартале.

Метод начисления вправе использовать все предприятия. А вот применение кассового метода ограничено:

- использовать его запрещено банкам;

- фирмы признают доходы и расходы по факту, только если выручка не превышает 1 млн. руб. за каждый из последних четырех кварталов;

- если при применении метода лимит превышен, то фирма обязана перейти к методу начисления с начала текущего года.

Какова налоговая база, если фирма понесла убыток?

Прибыль организации по правилам налогового учета не бывает отрицательной. Даже если по итогам года образовался убыток, налоговая база признается равной нулю. Налог в этом случае тоже нулевой. Регистры налогового учета должны подтверждать правильность расчета налоговой базы. Декларацию подавать обязательно, даже если сумма равна нулю.

Расчет налога на прибыль

Рассмотрим пример расчета налога на прибыль для чайников, чтобы понять, как рассчитывается налог.

ООО «Колибри» производит и продает мягкие игрушки. Посчитаем налог на прибыль, который фирма заплатит за 2019 г., если:

- ООО получило кредит в банке на 500 000 рублей;

- продало игрушки на 1 200 000 рублей с учетом НДС;

- использовало сырья для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей.

Расходы ООО «Колибри» в 2019 году:

Так как доход считается без учета НДС, то он составит 1 000 000 рублей при ставке НДС 20%. А 200 000 рублей — сумма НДС, которую ООО перечислит государству. Суммы по кредитам налогом на прибыль не облагаются, они просто не включаются в налоговую базу согласно пп. 10 п. 1 ст. 251 НК РФ. Поэтому 500 000 рублей кредита не считаются доходом.

Тогда прибыль ООО «Колибри» в 2019 году:

Это доход минус расходы и минус убыток прошлого года.

Налог к уплате считают по формуле:

Из которых:

идут в бюджет РФ;

идут в бюджет региона.

Используя простые формулы, мы показали, как посчитать налог на прибыль: пример ООО «Колибри» используем далее, чтобы показать расчеты на онлайн-калькуляторе.

Также можно автоматически рассчитать налоги в удобном приложении 1С:БизнесСтарт, вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменения законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как нужно сделать.

Зачем нужен калькулятор?

Начинающему бизнесмену калькулятор поможет решить, какую схему налогообложения выгоднее использовать. Использование онлайн-калькулятора избавит бухгалтеров и руководителей от трудностей при подсчете денежной суммы к уплате. Внесите данные в строки и наблюдайте результат на экране.

Как рассчитать налог на прибыль для организаций в 2019 на калькуляторе

Для упрощения расчетов вы можете воспользоваться калькулятором, размещенным на сайте ppt.ru.

Сначала выберите размер налога на прибыль (в процентах).

В поле «Доходы» впишите сумму, заработанную за год.

В поле «Расходы» впишите сумму всех затрат вместе с НДС.

Калькулятор покажет:

- общую сумму прибыли без НДС;

- общую сумму убытка без НДС;

- НДС к уплате;

- размер налога;

- прибыль, оставшуюся на развития бизнеса.

Как рассчитать налог на прибыль в 2019 году автоматически и не только, подскажет сервис для предпринимателей «1С:БизнесСтарт».

Инструкция: как рассчитывается налог на прибыль

Этот прямой налог взимается с юридических лиц, а считается от величины образовавшейся по итогам отчетного периода конечной прибыли — с доходности учреждения, полученной после вычета расходной части.

Как считать налог на прибыль в 2019 году (пример расчета для ООО и бюджетных организаций и формулы приведем чуть позже) и какие ставки применяются при его исчислении, расскажем далее.

Регулируются операции по сборам главой 25 НК РФ.

Юридические лица обязаны отчислять от своей доходности определенный процент и направлять эту сумму в бюджетную систему РФ.

Расчет налога на прибыль в 2019 году — пример важнейшей операции, которую бухгалтер должен выполнить правильно. Если сбор будет исчислен с ошибками, организации грозят штрафные санкции от ИФНС.

Именно поэтому в нашем материале приводится актуальная информация: налог на прибыль — расчет, пример для чайников, формула и порядок начисления.

Итак, плательщиками сбора выступают юридические лица, получающие прибыль и находящиеся на общем режиме налогообложения.

Иностранные предприятия (в том числе и работающие через российских представителей), ведущие свой бизнес на территории Российской Федерации и получающие доход от финансово-хозяйственной деятельности в РФ, также обязаны уплачивать налог. Как рассчитать налог на прибыль организации, являющейся плательщиком такого сбора, продемонстрируем на конкретном примере.

В соответствии с действующим законодательством, следующие категории налогоплательщиков освобождаются от уплаты налога:

- учреждения, находящиеся на специальных налоговых режимах (упрощенный, ЕНВД, ЕСХН);

- индивидуальные предприниматели;

- компании, занимающиеся игорным бизнесом;

- организации, принимающие участие в подготовке к масштабным событиям государственного значения (например, предприятия, занимавшиеся подготовкой к чемпионату мира по футболу в России).

Основные ставки

Ставка налога на прибыль, которую перечисляют налогоплательщики на общем налоговом режиме, — 20 % от полученного финансового результата деятельности. До 2016 г. организации отчисляли 18 % в региональный бюджет и 2 % — в федеральный бюджет.

С конца 2016 года вступила в силу иная разбивка по уровням бюджета (Приказ ФНС РФ № ММВ-7-3/572@ от 19.10.2016). Теперь налогоплательщики перечисляют 17 % в бюджет региона и 3 % — в федеральную казну.

При этом органы местного самоуправления имеют возможность снизить налоговую ставку, перечисляемую в казну того или иного региона, однако региональная ставка не должна быть меньше 13,5 %, а минимальная общая ставка — не ниже 16,5 %.

Как посчитать налог на прибыль, пример рассмотрим для общей ставки налогообложения. В каждом регионе установлены свои минимальные значения для отдельных видов налогоплательщиков.

К примеру, в Москве снижение налогового бремени до 13,5 % ИФНС подтверждает предприятиям, трудоустраивающим инвалидов, производящим автотранспортные средства или же представляющим особые экономические зоны, технополисы и индустриальные парки.

В Санкт-Петербурге уплачивают облегченный региональный взнос в размере 13,5 % только те плательщики, которые работают на территории особой экономической зоны.

Некоторые категории налогоплательщиков уплачивают сбор по специальным ставкам, начисленные суммы по которым направляются исключительно в федеральный бюджет. Специальные ставки действуют для следующих категорий плательщиков по отдельным видам доходов:

- иностранные компании, не имеющие российского представительства, добывающие углеводородное сырье, а также контролируемые иностранные компании — 20 %;

- зарубежные фирмы без представительства в России уплачивают сбор с доходов от сдачи в аренду транспортных средств и при международных перевозках — 10 %;

- российские предприятия с дивидендов зарубежных и российских компаний и с дивидендов от акций по депозитарным распискам — 13 %;

- иностранные компании, получающие дивиденды от российских предприятий, а также владельцы доходности по государственным, муниципальным ценным бумагам — 15 %;

- компании, получающие доход от процентов по муниципальным ценным бумагам и прочие доходы, согласно пп. 2 п. 4 ст. 284 НК РФ, — 9 %.

Освобождаются от уплаты сбора медицинские и образовательные учреждения, резиденты особых экономических зон и свободной экономической зоны в Крыму и г. Севастополе, организации, участвующие в инвестиционных проектах регионов, а также действующие на территории опережающего социально-экономического развития.

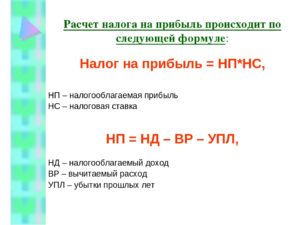

Формула расчета

Далее разберем налог на прибыль: как рассчитать, пример и формула для расчета. Представим, как он рассчитывается (для чайников). Для вычисления величины дохода можно воспользоваться следующим формулами:

ТНП = Д – ПНО + ОНА – ОНО;

ТНУ = Р – ПНО + ОНА – ОНО,

где:

- Д — доходы предприятия;

- Р — расходы предприятия;

- ПНО — постоянные налоговые обязательства;

- ОНА — отложенные налоговые активы;

- ОНО — отложенные налоговые обязательства;

- ТНП — текущий налог на прибыль;

- ТНУ — текущий налоговый убыток.

Примеры расчета

Разберем, как рассчитать налог на прибыль, пример расчета разберем за финансовый год. Допустим, предприятие находится на общей системе налогообложения. Доход за отчетный период составил 6 000 000 рублей. Издержки за этот же срок — 2 000 000 рублей. Таким образом, чистая прибыль будет такой: 6 000 000,00 – 2 000 000,00 = 4 000 000,00.

Как рассчитывается налог на прибыль в данном случае?

Отчисления в региональный бюджет составят: 4 000 000,00 × 17 % = 680 000,00 руб.

Процент, уплачиваемый в федеральный бюджет: 4 000 000,00 × 3 % = 120 000 руб.

Как считается налог на прибыль, если данная организация относится к отдельной категории налогоплательщиков, уплачивающих отчисления в региональную казну по облегченной налоговой ставке 13,5?

Местный бюджет: 4 000 000,00 × 13,5 % = 540 000,00 руб.

В федеральную казну в любом случае надлежит уплатить положенные 3 %: 4 000 000,00 × 3 % = 120 000,00 руб.

Далее предоставим расчет налога на прибыль организаций — образец по формуле с таблицами.В соответствии с отчетом о прибыли и убытках по форме № 2, ООО «Компания» получила доход в размере 600 000,00 рублей. Разберем структуру издержек в соответствии с формулой:

- 5000 руб. — постоянное налоговое обязательство;

- 6500 руб. — отложенные налоговые активы;

- 35 000 руб. — начисленная амортизация (линейный способ);

- 50 000,00 руб. — нелинейная амортизация — для целей налогообложения.

Отложенное налоговое обязательство составляет: 50 000 – 35 000 = 15 000 руб.

Налог на прибыль за отчетный период: 600 000,00 × 20 % (17 % + 3 %) = 120 000,00 руб.

Отразим бухгалтерские записи по данным показателям в таблице:

| Проводка | Сумма | операции |

| Дт 99 Кт 68 | 120 000,00 | Учтен налоговый платеж за отчетный год |

| Дт 99 Кт 68 | 5000,00 | Проведено постоянное налоговое обязательство |

| Дт 09 Кт 68 | 6500,00 | Зачтены отложенные налоговые активы |

| Дт 68 Кт 77 | 15 000,00 | Принято отложенное налоговое обязательство |

Налоговые декларации предоставляются в территориальную ИФНС до завершения отчетного периода (года). Организация распределяет суммы платежа равномерно и уплачивает их авансом — ежемесячно или ежеквартально в течение всего отчетного периода. После завершения года бухгалтер перечисляет остаточную сумму налога на прибыль.

Онлайн-калькуляторы по налогам

Налог на прибыль легко рассчитать, используя формулу, приведенную в статье. При желании специалисты могут воспользоваться специальными онлайн-калькуляторами для расчета налогового платежа. На нашем сайте сейчас есть бесплатные калькуляторы:

- расчета НДС;

- расчета НДФЛ;

- налога на имущество.

Расходы и доходы организации

Доход — это поступления от основных видов финансово-хозяйственной деятельности учреждения. Доходом также признается выручка предприятия от сторонних ресурсов. Такими источниками могут быть средства, полученные от арендованного имущества, предоставленных займов и проч.

Исчисляя налог на прибыль, как считать доход? При расчете платежа принимаются чистые доходы — без отчислений на добавленную стоимость, акцизных сборов и проч. К указанным доходам необходимо приложить сопроводительную документацию — платежные поручения, счета, учетные данные из книги доходов и расходов.

Расходы — это издержки, направленные на удовлетворение производственных, общехозяйственных и основных нужд организации (заработная плата, материалы, оборудование и проч.). Расходы также могут быть и косвенными, например, траты, направленные на погашение процентов по кредитам. Все издержки должны быть целесообразными и документально обоснованными.

Какие расходы вычитаются из доходов

Для того чтобы узнать величину чистой прибыли, нужно доходы вычесть из расходов. При этом все расходы должны быть подтвержденными и экономически обоснованными. Для этого бухгалтер должен корректно составлять и вести первичную и налоговую документацию. При расчете величины прибыли учитываются следующие издержки:

- производственные;

- общехозяйственные;

- представительские;

- транспортные;

- рекламные, но не более 1 % реализационной выручки;

- расходы на обучение и повышение квалификации персонала;

- проценты по займам и кредитам.

Какие расходы не учитываются при расчете

При исчислении налога на прибыль не учитываются следующие издержки:

- взносы в уставный капитал;

- пени и штрафы;

- имущество и денежные средства, переданные в расчет по кредитам и займам;

- аванс за товар или услугу;

- стоимость имущественных объектов, переданных безвозмездно, а также расходов на передачу;

- пенсионные надбавки;

- путевки на лечение и отдых сотрудников и проч.

Полный список расходов, которые не учитываются при расчете, приведен в ст. 270 НК РФ.

Признание доходов и расходов

Момент признания доходов и расходов — период, в котором проводятся поступления или издержки, учитываемые при расчете сборов. Момент признания напрямую зависит от метода признания доходов и расходов. Выделяют кассовый метод и метод начисления.

https://www.youtube.com/watch?v=56CDzGVkE3w

Если организация выбрала кассовый способ, то доходы ей надлежит отражать в учете при их непосредственном поступлении, а расходы — в момент списания денежных средств. Таким образом, при кассовом методе налоговые платежи отражаются по дням поступления. списания. Кассовый метод нельзя использовать банковским организациям.

Также специалистам стоит помнить, что организация может признавать доходность (издержки) по факту поступления (списания) в том случае, когда зафиксирована выручка в размере не более 1 миллиона рублей за каждый квартал (учитываются последние 4 квартала).

Если же поступления превысили данный порог, то предприятие должно перейти на метод начисления.

При методе начисления все доходы и расходы проводятся в бухгалтерском учете при их возникновении, а уплата налога отражается по датам, подтвержденным первичными документами. При этом фактическая дата оплаты значения не имеет.

Учреждение вправе ежегодно выбирать способ признания доходов и расходов и уведомлять об этом налоговую инспекцию в срок до 31 декабря текущего года.

Какова налоговая база при убытках организации

По общему правилу, прибыль предприятия не может быть отрицательной. Поэтому если в результате финансово-хозяйственной деятельности зарегистрированы убыточные показатели, налогооблагаемая база, а следовательно, и налог на прибыль считаются нулевыми. Налоговая декларация по итогам года должна подаваться в любом случае, независимо от финансовых результатов деятельности учреждения.