Как рассчитать максимальный кредит по зарплате

Кредитный калькулятор по зарплате: рассчитать сумму кредита по доходу

Как рассчитать кредит по зарплате?

Тема данной статьи – кредитный калькулятор по зарплате. Благодаря современным интернет-ресурсам потенциальный заемщик имеет возможность рассчитать платежи по кредиту и посмотреть возможный процент одобрения займа еще до обращения в банк.

Сегодня можно рассчитать сумму кредита по доходу не только на сайте банка, но и на стороннем ресурсе.

Эта возможность существенно облегчает подбор кредитного предложения – размер ежемесячного платежа и сумма переплаты Вам будут известны заранее.

Кредитный калькулятор по доходу создается банком для простой возможности рассчитать сумму, которую он может предоставить лицу при официальной заработной плате и дополнительных подтвержденных доходах.

Чаще всего при расчете не указывается реальная процентная ставка, наличие действующих кредитов и займов. Банк использует красивые и простые интерфейсы без учета множества нюансов, с которыми Вы обязательно столкнетесь.

Если у Вас имеются незакрытые долговые обязательства, то не стоит рассчитывать на максимальную сумму одобрения, так как банк учитывает риски, сокращающие ежемесячный доход заемщика.

Для простого понимания, сумма действующего кредита не должна превышать одну четвертую от общей суммы заработка.Но, оформляя кредит без наличия действующих долгов, ежемесячная плата не должная превышать одну вторую от официального дохода.

В понимании банка заработок – это документально подтвержденные денежные средства, поступающие Вам стабильно и регулярно. Неподтвержденный документами доход в учет не принимаются.

Например: одноразовые подработки, «серая» зарплата, заработки ниже или равные прожиточному минимуму. Как правило, зарплата должна двукратно превышать сумму ежемесячного платежа. Рассчитать сумму ежемесячного платежа можно с помощью кредитного калькулятора в режиме онлайн, с помощью таблиц EXCEL или самостоятельно, применяя формулы.

Зачем нужен расчёт суммы кредита по доходу?

В сети полно сайтов, которые предлагают рассчитать кредит, используя кредитный калькулятор по доходу. Все они созданы для сбора поискового трафика, приносящего заработок с рекламы, и не являются действительно качественными инструментами.

С 2019 года мы решили кардинально изменить проект и убрать с сайта кредитный калькулятор по зарплате. Сегодня мы предлагаем два интуитивно понятных кредитных калькулятора: простая и расширенная версии. Инструкция по их применению находится внизу статьи.

Чтобы предварительно рассчитать сумму кредита по доходу, необходимо суммировать все свои активы и пассивы. К ним относят:

- Официальную зарплату;

- Доход с акций, облигаций и иных ценных бумаг;

- Арендная плата за сдачу жилья в поднаем;

- Проценты, полученные с вкладов в банках и иных организациях;

- Возможный неофициальный заработок (учитывается крайне редко).

Во время использования онлайн калькуляторов, некоторые из них предложат Вам услугу рассылки Вашей анкеты в банки и МФО. С помощью такого сервиса так же можно подобрать наиболее выгодное предложение и для оформления ипотеки.

Мы не собираем и не рекомендуем оставлять свои персональные данные на сторонних сайтах о кредитовании. Скорее всего, Ваши данные передадутся третьим лицам, которые будут использовать их по своему усмотрению. Иногда дело доходит до воровства и мошенничества.

Расчёт максимальной суммы кредита по доходу

Напоминаем – чтобы рассчитать кредит по зарплате необходимо учитывать, что максимальный размер аннуитетного платежа не должен составлять более 50% Ваших доходов.

Чем больше срок предполагаемого займа, тем на большую сумму можно рассчитывать. Самые популярные банковские продукты сегодня: потребительский кредит, ипотека и автокредитование.

Из названных, как правило, ипотека имеет самый продолжительный срок (среднее значение – 11 лет).

Чтобы определить, на какую максимальную сумму ипотеки можно рассчитывать, необходимо сделать следующее:

- Сложить все свои подтвержденные доходы, использовать кредитный калькулятор по зарплате;

- Определиться с объектом покупки, узнать его окончательную стоимость;

- Выбрать банк, предлагающий самые выгодные процентные ставки;

- Оставить заявку на сайте или в отделении банка.

Как использовать кредитный калькулятор по зарплате?

С помощью простой версии за 3 простых шага Вы сможете рассчитать кредит по зарплате, сформировав график платежей по нему, а также ознакомиться с примерной суммой переплаты.

Расширенная версия позволит более детально разобраться в кредитном предложении и сравнить наш график платежей с графиком, предоставленном в банке. Возможные расхождения свидетельствуют о наличии скрытых комиссий. Полученный график можно распечатать или сохранить в электронной форме.

Самый простой способ – рассчитайте свой подтвержденный доход, получите график платежей на нашем сайте и сравните показатель ежемесячного платежа с одной второй от Вашего дохода.

Расчеты, проводимые на калькуляторе, являются приблизительными, но зачастую разница в результатах минимальна. Главное запомнить одно – Ваша зарплата не является единственным фактором, учитываемым банком. Обращаясь туда, не забудьте о своих иных доходах, только так можно рассчитывать на максимальную сумму одобрения.

Как рассчитать максимальный кредит по зарплате | Кредиты

Кредиты в нашей стране появились сравнительно недавно, но уже сейчас без них достаточно трудно представить себе жизнь большинства россиян.

Есть, конечно, и такие кто принципиально не хочет и никогда не брал кредиты, но число таких людей в нашей стране с каждым годом неуклонно уменьшается.

При этом многие из желающих взять кредит задаются вопросом — на какую максимальную сумму кредита они могут рассчитывать? Рассмотрению данной дилеммы и будет посвящена данная статья.

От чего зависит?

Максимальная сумма ипотечного кредита зависит от многих факторов, которые следует рассматривать комплексно.

Первоначальный взнос

При внесении первоначального платежа можно повысить сумму выдаваемого займа, так как это является своеобразной гарантией гражданина.

При этом размер первого платежа должен быть минимальным или на среднем уровне, чтобы значительно не снизить максимальную сумму ипотеки.

Доходы заемщика

Различные банки предлагают индивидуальные требования к доходам заемщика.

Как правило, на регулярное погашение кредита должно направляться не более 35%, большая сумма может снизить уровень жизни гражданина, особенно если у него есть малолетние дети.

Однако для граждан с высоким уровнем дохода может устанавливаться сумма для оплаты в размере 60% от официальной зарплаты.

Оценка жилья

Сумма по кредиту определяется в зависимости от установленной оценочной стоимости недвижимости с учетом процента банка.

При этом, если размер суммы, которую установил профессиональный оценщик окажется значительно ниже стоимости жилья, установленной продавцом недвижимости, то размер выдаваемого банком кредита может существенно снизиться.

В таком случае заемщику придется:

- либо оплатить продавцу жилого объекта разницу в стоимости;

- либо рассмотреть другой вариант жилья, где оценочная и рыночная стоимость будут одинаковыми или будут отличаться незначительно.

Наличие созаемщика

Если официальный доход заявителя недостаточен для получения максимальной суммы по ипотеке, то часто банки разрешают привлекать созаемщиков.

Обычно ими выступают:

- супруги, как официальные, так и гражданские;

- родственники;

- друзья заемщика.

При этом при наличии заемщика сумма по ипотеке может увеличиваться в несколько раз.

Когда созаемщиками выступают оба супруга, то банк может рассматривать их общий совокупный доход, но с учетом вычетов расходов на нетрудоспособных граждан, если их приходится содержать в семье.

Созаемщиками могут быть три лица, которые одновременно являются поручителями друг друга, что является отличной гарантией для банка и позволяет получить большую сумму по ипотеке.По условиям некоторых программ возможно привлекать даже 5-6 созаемщиков, общий доход каждого дополнительного заемщика будет учитываться банком.

Максимальная сумма ипотечного кредита

Прежде чем оформлять ипотечный договор, следует:

- заранее определиться с максимально возможной суммой кредита;

- выяснить, не входит ли заемщик в социальную группу граждан, которым полагаются выгодные условия кредитования.

Как рассчитать?

Для расчета суммы кредита можно:

- обратиться к банковскому специалисту;

- воспользоваться сервисом калькулятор онлайн.

В специальную форму вводятся конкретные значения, и программа выдает приблизительный максимальный размер займа

Для молодой семьи

Крупные банки предлагают участникам программы «Молодая семья» получить самый большой размер кредита в размере до 80% от стоимости объекта для проживания, если супруги не имеют детей.

А для семейных пар с несовершеннолетними детьми предлагаются кредиты в размере до 85% от стоимости объекта недвижимости.

Для военнослужащих (военных)

Максимальная сумма кредита для участников военной ипотеки составляет 2 миллиона 200 тысяч рублей.

Порядок оформления и получения военной ипотеки регулируется Федеральным законом № 117 от 2004 года.

Пенсионерам

Средний максимальный размер кредита для граждан пенсионного возраста составляет 1,5 миллиона рублей.

Максимальный срок ипотеки в Сбербанке

Максимальный срок ипотеки в Сбербанке составляет 30 лет.

Предоставляется ли военная ипотека для ФСБ? Узнайте тут.

Предложения банков

Чтобы иметь полное представление о максимальной сумме кредитного продукта следует ознакомиться с предложениями популярных банков.

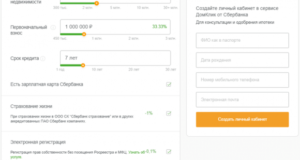

Сбербанк

Максимальная сумма ипотечного кредита в Сбербанке зависит от подтверждения доходов плательщика:

- официальный доход, а также дополнительные источники дохода;

- пенсия по старости или инвалидности, а также различные регулярные надбавки к пенсии;

- государственные выплаты судьям;

- другие источники доходов, подтвержденные законодательством, например сдача недвижимости в аренду, использование интеллектуальной собственности и другое.

Здесь можно скачать образец заявления на получение ипотечного займа в Сбербанке.

ВТБ 24

Для подтверждения платежеспособности заемщик может использовать не только зарплату с обычной работы, но также доход от ведения бизнеса или индивидуального предпринимательства, также могут учитываться доходы близких родственников.

Все это влияет на максимальный размер кредита. Стоит отметить, что в ВТБ 24 самый большой возможный срок кредитования – до 50 лет.

Программа с государственной поддержкой в банке ВТБ 24 устанавливает ограничение по максимальному размеру кредита в размере 8 миллионов рублей.

Тут представлен образец заявления на получение ипотеки в ВТБ 24.

Другие

Большинство банковских компаний выдает кредит в размере 50-90% от стоимости жилья.

Некоторые организации предлагают ипотеку в размере 100% от стоимости недвижимости, однако такие займы отличаются повышенной процентной ставкой и невыгодными условиями кредитования.

Для успешного рассмотрения заявки банками следует:

- предоставить документальное подтверждение всех своих доходов;

- по возможности оплатить достаточный первоначальный взнос.

Тут можно скачать образец справки о доходах 2-НДФЛ.

Ниже представлена сравнительная таблица по максимальной сумме ипотеки в банках:

| Наименование банка | Покупка жилья в новостройке | Покупка готового жилья | Ипотека для участников государственных программ |

| Сбербанк | 3 200 000 рублей | 25 миллионов рублей | 8 миллионов рублей |

| ВТБ 24 | 90 миллионов рублей | 75 миллионов рублей | 8 миллионов рублей |

| Газпромбанк | 45 миллионов рублей | 45 миллионов рублей | 8 миллионов рублей |

| ДельтаКредит | 8-14 миллионов рублей в зависимости от региона | 8-14 миллионов рублей | 3 миллиона для регионов, 8 миллионов для жителей Москвы и области |

Можно ли увеличить?

Самый эффективный способ повышения максимальной суммы по ипотеке – это привлечение созаемщиков:

- Чем больший доход у заявителя будет вместе со своими созаемщиками, тем на большую сумму кредита он сможет рассчитывать.

- Некоторые банки разрешают приглашать для участия в ипотечном договоре не только супругов и родственников, но просто знакомых заявителя.

Требования к заемщику по ипотеке

Требования к заемщику по ипотеке зависят от банка-кредитора.

Каковы условия семейной ипотеки? Читайте в этой статье.

Можно ли взять квартиру в ипотеку в гражданском браке? Подробности здесь.

При предоставлении собственной недвижимости под залог банку можно успешно повысить размер максимально возможного лимита по кредиту.

Если вы хотите оформить ипотеку по максимальной стоимости, то лучше составлять договор на длительный срок, чтобы иметь возможность погасить всю задолженность без просрочек.

Также важно предоставить документальное подтверждение всех источников дохода.

На видео о расчете суммы ипотечного займа

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

Задайте вопрос через форму (внизу), либо через онлайн-чат

Позвоните на горячую линию:

- Москва и Область — +7 (499) 703-16-92

- Санкт-Петербург и область — +7 (812) 309-85-28

- Регионы — 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Максимальный срок ипотеки

Сколько стоит ипотека?

Факторы, влияющие на максимальную сумму кредита

К факторам, оказывающим непосредственное и опосредованное влияние на максимальную сумму кредита, относятся:

- Вид кредита. Первостепенный фактор, оказывающий определяющее влияние на размер максимальной суммы кредита потому что, я думаю, ни для кого не секрет, что, к примеру, максимальная сумма ипотечного кредита всегда будет намного больше чем максимальная сумма микрозайма.

- Размер доходов заемщика. Наверно, второй по важности влияния на размер максимальной суммы кредита фактор. Именно исходя из уровня доходов потенциального заемщика и рассчитывается (см. далее в данной статье) максимальная величина для большинства выдаваемых в нашей стране видов кредитов.

- Наличие/отсутствие поручителей (созаемщиков). Для некоторых видов кредитов (в большинстве случаев это касается ипотечных кредитов) банк рассчитывает максимальную сумму кредита учитывая не только доход самого заемщика, но и доход всех его поручителей (созаемщиков) по данному кредиту.

- Срок кредита. Здесь арифметика проста — чем больше срок кредита, тем меньше ежемесячный платеж по нему. Следовательно, при фиксированной сумме ежемесячного платежа по кредиту (определяемой уровнем доходов заемщика) чем больше срок кредита, тем больше и его максимальная сумма. Для маленьких сумм кредитов эта зависимость почти линейная, но чем больше растет максимальная сумма кредита, тем больше замедляется ее рост по сравнению со сроком кредита.

- Кредитная история заемщика. При положительной кредитной истории заемщика (то есть заемщик брал и успешно возвращал (без просрочек) один или несколько кредитов) банк может одобрить ему кредит на большую сумму по сравнению с заемщиком с нулевой кредитной историей (никогда не брал кредиты). При отрицательной кредитной истории кредиты, как правило, уже не дают, но если просрочки были небольшие, то есть шансы взять кредит с отрицательной кредитной историей, но в этом случае максимальная сумма кредита для вас может быть уменьшена по сравнению с аналогичным заемщиком с нулевой или положительной кредитной историей.

Пример расчета максимальной суммы кредита

Поясним все сказанное на примере. Допустим, заемщик официально получает среднемесячную зарплату 17 тысяч рублей (подтвержденную справкой о доходах 2-НДФЛ или справкой по форме банка) в месяц. Пусть у него в семье один ребенок, являющийся иждивенцем.

Допустим, размер прожиточного минимума в его регионе составляет 5 тысяч рублей на человека в месяц. Итого, получаем, что чисто теоретически он может платить в месяц сумму не более 17-2*5=7 тысяч рублей. Именно эта цифра по мнению банка и будет максимальным размером ежемесячного платежа, который сможет выплачивать заемщик.

Допустим, заемщик хочет взять кредит на 5 лет, а процентная ставка по нему будет составлять 20% годовых, тогда с помощью кредитного калькулятора (которых сейчас в сети хоть пруд пруди) рассчитываем исходя из имеющихся данных максимальную сумму кредита.

Для рассмотренных данных (срок кредита 5 лет, процентная ставка 20% годовых, ежемесячный платеж не более 7 тыс. рублей) она составит 265 тысяч рублей.

Стоит отметить, что расчет придется выполнять несколько раз (но ведь это же несложно, считает же компьютер, а не вы вручную) пока подберетесь к нужной вам сумме ежемесячного платежа, потому что в кредитных калькуляторах вводится сумма кредита и на ее основании рассчитывается ежемесячный платеж, а не наоборот. То есть вам придется поэкспериментировать с несколькими суммами кредита прежде чем подберетесь к нужному вам размеру ежемесячного платежа.

Именно необходимость выполнения расчета несколько раз (точно не знаю, может ленятся они это делать, может просто не умеют — если специалист малограмотный) является одной из причин отказа банковского специалиста (кредитного инспектора) в расчете для вас максимальной суммы кредита. Я лично несколько раз с этим сталкивался.

Они работают по другому алгоритму: вы им говорите размер вашей зарплаты, число иждивенцев в семье, срок кредита и желаемую сумму кредита.

А они на основе данных о вашей зарплате и количества иждивенцев в вашей семье (зная размер прожиточного минимума на человека в вашем регионе) рассчитывают, соответственно, размер максимального ежемесячного платежа для вас (по методике, которую я описал в данной статье), а на основе желаемой вами суммы кредита, срока кредита и примерной процентной ставке рассчитывают с помощью кредитного калькулятора реальный (для этих данных) размер ежемесячного платежа. Потом просто сравнивают размер максимального ежемесячного платежа для вас и получившийся реальный размер ежемесячного платежа для указанной вами суммы кредита и делают вывод о том, сможет ли вам банк выдать кредит такого размера. Все. На что то большее кредитные инспекторы в банках обычно не заморачиваются. Хотя я лично не вижу никаких трудностей в том, чтобы рассчитать для клиента максимальную для него сумму кредита.Максимальная сумма кредита: Потребительские займы

Недавно мы рассматривали кредитные карты с большим лимитом, которые предлагают Банки. Теперь остановим внимание на том, какая максимальная сумма потребительского кредита доступна для оформления физическим лицам и как рассчитать сумму кредита по зарплате.

В качестве примера используем Сбербанк.

Максимальная сумма потребительского кредита в Сбербанке:

- без поручительства – 1,5 млн. руб,

- с поручительством – 3 миллиона,

- кредит под залог недвижимости – до 10 миллионов.

В приведенной таблице указаны параметры каждого вида кредитования:

| Кредит без обеспечения | Кредит с поручительством физ. лиц | Кредит под залог недвижимости | |

| Максимальная сумма: | 1 500 000 | 3 000 000 | 10 000 000 |

| Срок кредита (мах): | 5 лет | 5 лет | 20 лет |

| Процентная ставка: | От 17,5% | От 16,5% | От 15,5% |

| Срок рассмотрения | 2 рабочих дня | 2 рабочих дня | До 2 недель |

| Особенные условия | Возможность подать заявку на кредит онлайн для зарплатных клиентов или при наличии специального предложения | Необходим полный комплект документов | Без первоначального взноса |

Помимо основных продуктов, Сбербанк предоставляет кредиты для военнослужащих и лиц, ведущих подсобное хозяйство.

Как рассчитать сумму кредита по зарплате?

Критерии, влияющие на размер кредита:

- Срок кредитования (чем больше срок, тем ниже ежемесячный платеж).

- Категория заёмщика: общие условия, зарплатные клиенты, пенсионеры на обслуживании Сбербанка. Для действующих клиентов (зарплатники, пенсионеры, держатели вкладов) действуют льготные условия и выше шанс получить одобрение.

- Пол (по статистике, женщины считаются Банками более надёжными клиентами).

- Возраст (наиболее вероятно одобрение максимальной суммы клиентам в возрасте 25-45 лет).

- Процентная ставка (вместе со ставкой растет желание Банка одобрить запрашиваемую сумму).

- Размер основного дохода (в остатке на каждого члена семьи после оплаты ежемесячного взноса должно быть не менее 15 тыс. руб.).

Условия для оформления кредита на большую сумму:

- Ежемесячный платеж не должен составлять более 40% от размера заработной платы;

- Доход супругов участвует в расчете;

- При расчете принимайте во внимание иждивенцев (дети, неработающие супруги, инвалиды);

- Чтобы увеличить размер дохода, можно предоставить документальное подтверждение дополнительного заработка (от сдачи собственности в аренду, пенсии, компенсации, стипендии, доход по вкладам, и пр.);

- Для крупных сумм нужна положительная кредитная история;

- Большим плюсом будет наличие депозита или расчетного счета в том Банке, в который Вы обращаетесь;

- Наличие поручителя является важным критерием, возраст поручителя – от 21 года;

- Уровень надежности клиента должен быть высоким (этому моменту на нашем сайте посвящена целая статья);

- Для жилищных кредитов важную роль играет размер материального обеспечения (согласитесь сами, что большую сумму реальнее получить при залоге квартиры, а не ржавого автомобиля 1987 года выпуска);

- Что касается требований к возрасту – есть минимальное значение – 21 год и максимальное (сколько лет исполнится на момент полного погашения) – 75 лет;

- Общий стаж работы должен быть не менее 1 года, и 6 месяцев на последнем месте работы;

- Зарплатные клиенты могут получить потребительский кредит в любом регионе России, для остальных регистрация должна быть на территории того региона, где оформляется займ;

- При временной регистрации срок кредита не может превышать её даты окончания.

На сайте Сбербанка есть кредитный калькулятор, который поможет рассчитать Вам максимальный кредит в Сбербанке: по размеру ежемесячного взноса, по уровню заработной платы или по сумме кредита.

Например, чтобы взять 1,5 миллиона на 5 лет, необходимо иметь доход 90 000 рублей в месяц.

Страхование

При оформлении кредита Вам может быть навязана дополнительная услуга страхования. Если менеджер Банка сообщает, что данная услуга обязательна – вы имеете право оспорить это, полагаясь на закон «О потребительском Кредите», который дает право отказаться от страховки.

Размер платы за страхование – от 1,99 до 2,99%, что при большой сумме кредита будет заметно существенно.

Максимальная сумма кредита наличными в других Банках:

Напоследок, рассмотрим и другие, достойные внимания Банки:

- Альфа Банк – 1 000 000

- Тинькофф – 300 000 на кредитную карту

- Хоум Кредит – 700 000

- Ренессанс Банк – 500 000

- ВТБ24 – 3 000 000

- Русский Стандарт – 300 000

- СитиБанк – 1 000 000

- Восточный Экспресс – 500 000

- Банк Авангард – 1 000 000

- ОТП Банк – 750 000

- Банк Кредит-Москва – 1 500 000

- СовкомБанк – 200 000

- МДМ Банк – 1 000 000

- Лето Банк – 500 000

- Траст – 300 000

- Бин Банк – 3 000 000

- Открытие (Ханты-Мансийской Банк) – 1 500 000

- УралСиб – 750 000

- РНКБ (Российский Национальный Кредитный Банк) – 750 000

Как видите, крупные суммы предоставляет большое количество Банков. Для оформления не забудьте прочитать наши статьи о требованиях к документам: копии трудовой книжки, справке 2НДФЛ.

Кредитный калькулятор по зарплате: как рассчитать по заработной плате дома, нюансы, порядок работы с сервисом, правильное заполнение данных

Каждый, кто пользуется кредитами, хочет быть в курсе того, какую сумму он может оформить и сколько по ней предстоит выплачивать в месяц. Для этого нужно учитывать определённые условия: срок кредитования, ставку и собственные финансовые возможности. Чтобы все эти параметры не высчитывать “вручную”, есть такой инструмент, как кредитный калькулятор по зарплате.

Как рассчитать займ дома?

Чтобы провести расчёты по кредиту на основании возможностей, предоставляемых Вашей зарплатой, лучше способа, чем кредитный калькулятор, не найти. Его козырное достоинство – возможность не ограничивать себя при расчётах ни в сумме, ни в сроках кредитования.

Конечно, не обойти и тот факт, что это онлайн-сервис. Т.е. все манипуляции можно произвести дома. Потому и ехать никуда не нужно.

В интернете через поисковые системы можно найти множество кредитных калькуляторов. Просто выбирайте наиболее близкий по интерфейсу и функционалу.

Примечание 1. Некоторые сервисы автоматически перенаправляют на официальный сайт какого-либо банка после заполнения всех полей и завершения вычислений. На странице интернет-версии банковской организации уже можно будет подать официальную заявку на кредит.

Пользователь должен понимать: сервис лишь проводит расчёты, но не может учитывать уже имеющиеся займы – в том числе оформленные в разных учреждениях.

Примечание 2. Если у Вас уже есть какой-то кредит, логично при указании данных по зарплате в калькуляторе отнять ежемесячную плату, которую Вы вносите в счёт погашения текущего долга.

Результаты, предоставляемые калькулятором, не являются руководством для банка.

Нюансы

Кредитный расчётный сервис помогает трезво оценивать свои финансовые возможности. Часто люди хотят взять больший займ, чем могут осилить. Отсюда проистекает один из важнейших нюансов: платёж, осуществляемый каждый месяц, не должен быть больше 30 – 40 процентов от дохода за тот же период.

При планировании выплат, которое подразумевает, например, 50% от доходов в месяц, банк просто не одобрит заявку. Особенно если имеется второй нюанс: дети.

Третий специфический момент: бессмысленно в калькуляторе преувеличивать свою зарплату. В банке в итоге всё равно буду учитывать ту сумму, зарабатывание которой клиент сможет засвидетельствовать документально.

Завершающая особенность касается самого кредитно-зарплатного калькулятора. Он показывает не только то, какую сумму Вы можете оформить, но и сколько предстоит выплатить. Учитывается всё – комиссионный сбор, процентная ставка, штрафные пени.

Порядок работы с калькулятором

Итак, как рассчитать по заработной плате суммарный займ? Рассмотрим алгоритм на примере конкретного сервиса. Источник тут. Ещё один образец здесь.

Чтобы вычислить максимальный кредит по доходу, нужно:

- Внести данные по ежемесячным доходам в рублях. Иногда в банке учитывают итоговую сумму – зарплаты мужа и жены, например.

- Указать ежемесячную плату, которую Вы готовы вносить по займу. Платёж обозначается в процентах от заработной платы.

- Обозначить период кредитования.

- Выбрать ставку по процентам. Например, Вы знаете, что в банке, в котором хотите оформить кредит, действует ставка 25% – её и указываете.

- Нажать кнопку “Рассчитать”.

Поля кредитного калькулятора. Кнопка «Рассчитать»

Появится новое поле с уже обозначенными сведениями плюс подсчитанная сумма кредита.

Данный список действий является типовым. Он незначительно может отличаться в разных калькуляторах. Некоторые сервисы предлагают выбрать и указать также:

- тип платежа – аннуитетный или дифференцированный;

- количество членов семьи;

- сумму платежей по ЖКХ;

- субъект Российской Федерации, в котором проживает потенциальный клиент банка;

- прочее.

Все эти пункты помогают ещё точнее рассчитать займовую сумму.

Нужны деньги в кредит? Заполните заявку прямо сейчас! Кредитный калькулятор с указанием типа платежа и кнопкой-ссылкой для перехода на сайт банка с целью оформления кредита

Правильное заполнение данных

Следуйте нескольким правилам при использовании онлайн-калькулятора:

- Доход указывайте за вычетом платежей по другим займам и кредитным картам.

- В статью доходов включайте не только заработную плату, но и проценты по вкладам, деньги от сдачи жилья в аренду и т.д. Словом, всё, что можно подтвердить документами.

- При желании взять как можно большую сумму, указывайте больший период кредитования.

- При имеющейся возможности выбирайте как средство подтверждения своих доходов не НДФЛ, а справку по банковской форме. Это небольшая хитрость, помогающая показать, что Вы состоятельнее, чем кажетесь.

Примечание 3. На сайтах крупных банков есть и свои калькуляторы, которые также помогут высчитать параметры кредитования. Посчитать там можно и потребительский кредит, и, например, ипотеку. Некоторые отличия есть, но не изменяющие принципиально процедуру.

Заключение

Если у Вас появилась нужда в получении большой суммы денег, можно оформить займ в банке. До обращения в учреждение можно самостоятельно получить информацию о том, в каком режиме предстоит выплачивать кредит, если его одобрят.

Кредитный калькулятор по зарплате – один из самых удобных способов. Главные его плюсы – оперативность и отсутствие необходимости куда-то ехать или выходить. Все действия можно совершить дома с помощью компьютера или мобильного устройства (при наличии доступа в интернет).

Как рассчитать максимальную сумму кредита по заработной плате

05.02.2018

Банковские учреждения заинтересованы в привлечении новых клиентов и выдаче займов, ведь это одна из статей прибыли, позволяющая развиваться, платить заработную плату сотрудникам, расширять сеть филиалов и увеличивать спектр услуг.

С другой стороны, банк внимательно изучает заемщика и выдает только ту сумму, которую человек способен выплатить в срок. К примеру, кредитное предложение позволяет получить сумму в размере 1 миллиона рублей, а банк выдает только 500 тысяч или и того меньше.

Почему так происходит? Как выполняется расчет максимальной суммы кредита? Что учитывается при определении этого показателя? Как увеличить размер займа? Эти и другие вопросы рассмотрим ниже.

Что влияет на размер ипотеки

Проблемы с жильем заставляют людей обращаться в банк для оформления ипотечного займа. Деньги выдаются на покупку недвижимости на вторичном рынке, возведение своего дома или приобретение жилья у девелопера (застройщика). Вопрос в том, сколько денег предложат клиенту.

Максимальная сумма ипотечного кредита зависит от следующих факторов:

- Доходов и расходов заемщика. Банк анализирует месячную прибыль клиента и членов его семьи, после чего вычитает текущие расходы. Выплаты по ипотеке не должны превышать 40-50% от величины свободных средств. Если платежеспособность физического лица ограничена, банк предлагает снизить размер кредита или отказывает в оформлении ипотеки.

- Возраст. Особенность ипотечного займа заключается в выдаче денег на продолжительный период — до 20-30 лет. Вот почему банки ограничивают размер кредита людям предпенсионного и пенсионного возраста. Чтобы избежать отказа, лучше заранее уточнить, какой максимальный кредит можно взять в долг.

- Цена залогового имущества. Многие банковские учреждения выставляют ограничение с учетом рыночной стоимости объекта. Клиент получает от 60 до 80% от оценочной цены. Таким способом банк страхуется от непредвиденных ситуаций. Если человек не справляется с обязательствами и накапливается большой долг, банк подает в суд. Результатом может стать отчуждение залогового имущества в пользу банка для последующей продажи и компенсации убытков.

- Поручители и созаемщики. Если расчетный коэффициент платежеспособности слишком низкий, можно поднять максимальную сумму кредита путем привлечения поручителя или созаемщика. При таком подходе банк получает дополнительные гарантии, и вероятность получения требуемой суммы возрастает.

Как рассчитать размер займа по заработной плате

Выше упоминалось, что при определении максимального кредита банк оценивает доходы клиента. Ниже рассмотрим, как рассчитать платежеспособность заемщика по зарплате. Алгоритм вычисления прост:

- Финансовое учреждение берет заработную плату, которая подтверждена справкой.

- Из полученной прибыли вычитаются обязательные расходы — оплата услуг ЖКХ, выплата налогов, платежи по уже действующим займам, алименты, перечисление средств за учебу и так далее. При наличии иждивенцев из получаемой прибыли требуется вычесть и прожиточный минимум для каждого из них.

- В результате получается чистая прибыль, после чего оценивается кредитоспособность (платежеспособность) физического лица. Определяется максимальная сумма кредита с учетом того, чтобы размер выплат по займу не превышал половины свободных средств.

К примеру, если чистая прибыль человека (без учета обязательных выплат) равна 50 тысячам рублей, ежемесячный платеж не должен превышать 25 тысяч. Следовательно, максимальная величина кредита на 3 года вычисляется следующим образом — 25 000*36 месяцев = 900 тысяч. В эту сумму входит «тело» займа, а также начисленные проценты, поэтому реальная сумма будет ниже (в зависимости от размера процента).

Величины и показатели меняются в зависимости от вариации расчета средней месячной прибыли. Здесь многое зависит от банковского учреждения. Рассмотренная выше схема применяется для различных типов кредитов, в том числи и ипотеки.

Размер ежемесячных выплат при вычислении максимальной суммы кредита не должен превышать 50% от заработной платы или общих доходов.

Чтобы повысить вероятность получения денег, рекомендуется подавать заявку сразу в несколько финансовых учреждений.

Формула для расчета

Выше приведен общий алгоритм вычислений максимальной суммы кредита. Но существует формула, по которой работают многие кредиторы — П = Д*К*Т, где:

- П — кредитоспособность человека (его платежеспособность).

- Д — средний доход за последние полгода (вычитаются все расходы). При этом банк, как правило, суммирует всю прибыль клиента, которая подтверждена документально — заработную плату, дополнительную прибыль, пенсию, пособия, стипендию, деньги от аренды недвижимости, процент по ценным бумагам и так далее. Важно, чтобы клиент финансового учреждения мог подкрепить свои слова реальными бумагами и справками.

- К — коэффициент, который корректируется с учетом размера указанного выше параметра. Если Д меньше 45 тысяч рублей, коэффициент равен 0,7, а если больше — 0,8. Стоит отметить, что у каждого банка эти коэффициенты индивидуальны.

- Т — период, на который оформляется кредит.

К примеру, общие доходы человека составляют 50 тысяч рублей (подтверждены документами), и заемщик планирует оформить кредит на два года. В этом случае его платежеспособность равна П = 50000*0,8*24 = 960 тысяч рублей.

Чтобы определить максимальный размер кредита, используется другая формула:

Sp = П/(1+((Т+1)*I/2*12*100). Здесь Т — срок займа, а I — проценты по кредиту. Произведем расчет для ситуации, когда процентная ставка равна 15%.

Sp = 960 000 /(1+((24+1)*15/2*12*100) = 830, 27 тысяч рублей.

Учтите, что полученное расчетное число вовсе не означает, что банк предоставит именно эту сумму. К примеру, если максимальная величина займа без поручителя и созаемщика не должна быть выше 0,5 миллиона рублей, больше этой суммы человек все равно не получит. При этом, минимальный размер кредита также прописывается в условиях.

Потребительский займ в Сбербанке и его виды

Сегодня наибольшим спросом пользуются услуги Сбербанка РФ, который предлагает кредиты, отличающиеся по требованиям, процентным ставкам и цене. Выделим основные варианты займов:

- Без поручительства. Если клиент не привлекает поручителя, банк вводит дополнительные требования к предъявляемым бумагам. В частности, требуется документальное подтверждение доходов, трудовая книжка и другая документация. Кроме того, накладывается ограничение на максимальный размер кредита и период применения средств — до 1,5 млн. рублей и до 5 лет соответственно.

- С поручителем. Если заемщик приводит поручителя, который соответствует требованиям кредитора, шансы на получение денег возрастают, а требования к бумагам снижаются. Максимальный кредит в этом случае достигает 3-х миллионов рублей, а срок выплаты денег — до 60 месяцев.

- Под залог недвижимости. Наличие залогового имущества — дополнительный плюс для кредитора, ведь он получает подстраховку на случай потери платежеспособности клиентом. Преимущество такой услуги в том, что процентная ставка снижается, а максимальная величина кредита, наоборот, растет. Так, при наличии залога верхняя сумма займа достигает 10 миллионов рублей, период кредитования семи лет, а ставка 15% и более.

При определении платежеспособности и вычислении максимального кредита Сбербанк применяет немного измененную формулу. Сначала вычисляется общий доход (на базе сведений из переданной документации).

После из полученного числа убираются затраты человека.

Разница делится на шесть месяцев для получения средней прибыли за 30 дней (это связано с тем, что в справке о доходах приведены сведения за полгода).

При вычислении применяется коэффициентный метод. Если прибыль не превышает 15 тысяч рублей, Сбербанк использует К равный 0,3.

Если прибыль находится в диапазоне от 15 до 30 тысяч рублей, коэффициент равен 0,4. В случае, когда доход находится в диапазоне от 30 до 60 тысяч рублей, используется К= 0,6.Если заемщик имеет прибыль от 60 тысяч и более, применяется наибольший параметр К, равный 0,6.

Далее доход умножается на коэффициент и срок кредитования, а получаемое число (В), подставляется в следующую формулу:

Скр = В/(1+Ст/100*m/12). Здесь Ст — процент займа.

В процессе расчета учитываются деньги:

- От основной деятельности. Здесь речь идет о заработной плате, которая подтверждается справкой 2-НДФЛ или документом по форме финансового учреждения.

- Дополнительный доход. Все меньше людей живет на одну заработную плату. Чтобы расширить зону комфорта и улучить материальное положение, многие находят дополнительный заработок. Это может быть вторая работа. Для подтверждения требуется принести копию трудового соглашения, справку, а также копию налоговой декларации. Стоит учесть, что в разных банковских учреждениях требования к сроку получения дополнительного заработка могут различаться.

- Доля владельца компании. Здесь требуется доказать кредитору, что часть организации действительно находится в собственности заемщика. Если у человека на руках имеются акции, придется подтвердить этот факт предоставлением копий учредительной документации. В некоторых банковских учреждениях требуются доказательства, что предприятие приносит доход.

- Прибыль от аренды недвижимости. Если человек имеет квартиру или дом, которую арендуют другие люди и платят за это деньги на основании договора, полученные средства можно включать в общий доход. Но здесь также требуется документальное подтверждение факта выплаты налогов с полученной прибыли.

- Прочий капитал. К этой категории относятся остальные виды прибыли, которую можно подтвердить.

Подтверждение дохода осуществляется с помощью следующих бумаг:

- Справка 2-НДФЛ.

- Справка о заявленной прибыли.

- Справка по банковской форме.

- Справка, составленная по форме компании-работодателя.

- Выписка из финансового учреждения и прочие.

В завершение отметим, что увеличение максимальной суммы кредита реально. Для этого требуется выполнить одно или сразу несколько действий — подтвердить дополнительный доход, привлечь созаемщика или поручителя. Как вариант, можно предоставить банку ликвидный залог или дополнительные бумаги по требованию.

Как рассчитать максимальную сумму кредита по заработной плате Ссылка на основную публикацию