Как быстро погасить ипотеку: схема

Как выплатить ипотеку побыстрее?

Такой банковский продукт, как ипотека, является наиболее доступным вариантом приобретения собственного жилья.

Но, обращаясь за помощью к чужим деньгам, следует помнить, что они имеют ряд обременительных свойств и требуют к себе особого отношения.

Многие заёмщики, получив кредит, уже с первого дня начинают думать о том, как бы скорее с ним расплатиться. В таком вопросе на помощь придут некоторые советы, которые, возможно, ускорят процедуру возврата.

Достойная попытка погасить ипотеку собственными силами

Кредитные деньги, которые были получены на приобретение недвижимости, можно возвращать разными способами. В зависимости от условий договора отдать заём можно строго по графику платежей, или при появлении свободных денег – раньше срока.

Во втором случае одного желания быстрее вернуть деньги может оказаться недостаточно, так как строгие договорные обязательства довольно часто просто запрещают это делать.

Многие заёмщики попросту не знают, как максимально выгодно использовать денежные средства, и в результате из-за неправильной политики теряют на переплатах.

Начинать решение вопроса о том, как быстро погасить ипотеку, нужно с тщательного изучения условий договора. Если какие-то юридические моменты документа вызовут сомнения, то можно обратиться за консультацией к специалисту.

В зависимости от величины и стабильности дохода можно либо сократить срок выплаты, либо уменьшить основную сумму долга. Для каждого конкретного случая в кредитном договоре прописаны свои условия.Варианты возврата платежей могут быть двух видов: дифференцированным и аннуитетным.

Чем грозит досрочное погашение

Многие должники в надежде на быстрое погашение кредита совершают необдуманные действия, которые могут только усугубить ситуацию. Происходит это от элементарной безграмотности. Чтобы в последствие не плакать, споткнувшись о подводные камни кредитной системы, рекомендуется, как можно, раньше сбалансировать график платежей.

Довольно часто физические лица стараются отправить в счёт очередного платежа сумму чуть выше положенной, но такая тактика является совершенно бессмысленной. Лучше накопить денежные средства на несколько платежей и обсудить новые условия возврата с банком.

Стоит заметить, что быстрое погашение ипотечного кредита не совсем выгодно банку. В этом случае кредитное учреждение теряет на процентах, поэтому кредитор будет пытаться всячески не допустить такой ситуации. С помощью различных договорных обязательств банки делают процедуру досрочного возврата практически нереальной. Финансисты применяют следующие меры:

- Устанавливается минимальный срок, после которого разрешается досрочное погашение;

- Ограничивается размер взносов;

- Вводят дополнительные требования, обязывающие заранее сообщать о намерении срочного погашения ипотеки.

Юристы подвергают сомнению установление подобных запретов и советуют оспаривать сложившуюся ситуацию в суде.

Кроме того, в законодательстве действует норма, которая освобождает заёмщика от получения официального разрешения банка на досрочное погашение ипотеки.

Заёмщик в таком случае должен уведомить финансовое учреждение о своём намерении за месяц.

В любом случае при решении вопроса о досрочном погашении не стоит сразу обострять ситуацию обращением в суд. В первую очередь нужно попытаться найти приемлемое решение путём переговоров с банком.

В любой ситуации есть выход, главное его вовремя найти.

В рамках подготовительных мероприятий рекомендуется внимательнее изучить все пункты договора, и проконсультироваться по ним с квалифицированным юристом, занимающимся ипотечным кредитованием.

Если стороны не пришли к единому решению, или пункты договора вызывают сомнение, то в первую очередь необходимо предъявить претензию в банк, и только потом составлять исковое заявление. Довольно часто, когда банк узнаёт о намерении заёмщика обратиться за помощью в суд, то вопрос решается в досудебном порядке.

Как выяснилось, досрочное погашение ипотечного кредита является вполне реальным действием, разрешенным законодательством. Вопрос о полном или частичном погашении ипотеки должен быть решён банком в течение одного месяца.

Погашение долга равными долями

В основе аннуитетного способа лежит схема погашения займа равными частями в течение определённого срока. В связи с тем, что банк закладывает в ипотечные платежи проценты за пользование кредитными деньгами, не всегда досрочный возврат предполагает экономию.

Кредитная аннуитетная схема строится по следующему принципу. Вначале заёмщик выплачивает сумму процентов, а затем основной долг. С помощью такой тактики банк защищает себя от риска невозврата займа и получает максимальную прибыль.

Поэтому, при досрочном возврате долга банк получит запланированную сумму, а клиент при этом не сэкономит.

В связи с такими особенностями системы при наличии у физического лица возможности досрочного погашения следует выбирать иную схему погашения.

Гасить долг по ипотеке с помощью дифференцированного способа выгоднее

При использовании дифференцированного расчёта возврата кредита первоначальные взносы имеют максимальный размер. По мере приближения к окончанию срока ежемесячные платежи снижаются.

Также как и в первом случае, общая сумма долга складывается из тела кредита и процентов, но соотношение частей неравное.

Дело в том, что проценты за пользование заёмными средствами начисляются только на остаток долга, в связи с этим погасить ипотечный кредит досрочно становится выгодно.Но если рассматривать такую схему с точки зрения семейного бюджета, то наиболее удобно планировать расходы, когда заранее известна точная сумма. Также стоит заметить, что выплачивать высокие первоначальные взносы намного сложнее. В каждой отдельной ситуации есть свои сложности и преимущества, поэтому прежде чем гнаться за досрочным погашением, нужно всё хорошо взвесить.

Досрочное погашение ипотеки в различных банках

Если рассматривать такое крупное кредитное учреждение, как Сбербанк, то можно уверенно сказать, что проблем с быстрым погашением ипотеки в таком банке не возникнет. Для того чтобы начать процедуру возврата, нужно подать в кредитный отдел заявление установленного образца, в котором будет указана дата возврата, сумма и номер расчётного счёта.

Погасить ипотеку в Сбербанке можно в любой рабочий день, причём учреждение не устанавливает лимита на возврат сумм, и не регламентирует сроки досрочных выплат. Кроме того, при осуществлении такой операции не взимается дополнительная комиссия.

Банк ВТБ 24 также предоставляет своим клиентам комфортные условия для досрочного погашения кредита. Учреждение банка не устанавливает лимитированных сроков срочного погашения. Заявку на осуществление такой операции можно подать за один день до осуществления возврата.

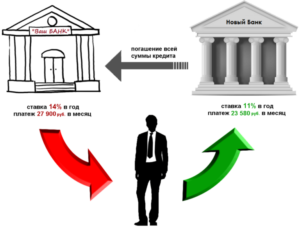

Схема рефинансирования кредита

Многие банки с целью привлечения клиентов предлагают рефинансировать кредит, полученный в другом финансовом учреждении.

Иными словами, рефинансировать – значит перезаключить договор на более выгодных условиях. Такую операцию можно провести в рамках одного банка, или перейти к более выгодному кредитору.

Во втором случае ипотечное имущество полностью переходит к другому банку, а договор перезаключается.

Чтобы воспользоваться схемой рефинансирования с целью более выгодного погашения ипотеки, нужно собрать определённый пакет документов аналогичный тому, который подготавливался при получении ипотеки. В кредитный отдел банка подаётся заявление о намерении срочно заплатить остаток ипотеки.

Затем заёмщик, получив согласие, в первом банке передаёт все документы приемнику. Там заключается новый договор, и полученными деньгами гасится выплаченный остаток по кредиту.

Многие клиенты используют процедуру рефинансирования для того, чтобы получить сумму денег, превышающую остаток долга, а образовавшуюся разницу направляют на другие нужды.

Альтернативные способы возврата денег

Для того чтобы расстаться с ипотечным кредитом, потребуются денежные средства. Банки предлагают для таких случаев получить потребительский кредит.

Этот метод является затратным, но зато у физического лица есть все шансы выплатить имущественный долг.

Использование потребительского кредита имеет стратегическое значение, так как быстро выплатить ипотеку − значить стать собственником оплаченного имущества.

Используя схему погашения ипотеки с помощью другого кредита, денежные средства заёмщика просто переходят на иные договорные отношения. Причём заёмщик в большинстве случаев переплачивает, а не экономит.

На сегодняшний день ставки потребительского кредита довольно высоки, и по сравнению с ипотекой являются экономически необоснованными для заёмщика. Но, тем не менее, физические лица пользуются такими схемами довольно часто, так как они позволяют освобождать залоговое имущество от обременения.

Лицо может оформить помещение в собственность, сдать его в аренду и даже продать. В этом случае потребительский кредит просто незаменим.

Дополнительные ресурсы для погашения займа

В процессе осуществления платежей по кредиту, или после того как будет выплачен весь долг, а помещение оформлено в собственность, физическое лицо имеет право воспользоваться имущественным вычетом.

Иными словами, налогоплательщик может вернуть часть уплаченного подоходного налога, и направить его на оплату ипотеки. Законодательством установлен лимит вычета в размере 3 млн. руб. С этой суммы начисляется налог на доходы.

Для того чтобы воспользоваться такой льготой, нужно подать заявление в налоговую инспекцию по месту регистрации.

Также для снижения долга по ипотеке можно использовать материнский капитал. Улучшение жилищных условий является целевым назначением такого сертификата. Чтобы начать процедуру оплаты, нужно обратиться в Пенсионный фонд за справкой о том, какая сумма доступна для перечисления. После оформления пакета документов государством будут перечислены денежные средства непосредственно в банк.Следует заметить, что некоторые кредитные учреждения разрабатывают специальные программы по привлечению материнского капитала в виде обеспечения ипотеки. Такие схемы строятся на максимально выгодных для всех условиях.

В период кризиса государство разработало программу поддержки населения, в рамках которой население, попавшее в затруднительную ситуацию, может получить субсидию и дополнительные льготы. Реструктуризация ипотеки поможет снизить платежи и предоставить отсрочку по уплате на полтора года. Государство помогает закрыть часть начисленных процентов за счёт бюджета.

Как быстро погасить ипотеку: практические советы

Инвестпривет, друзья! Покупка квартир чаще всего осуществляется в кредит, так как накопить наличку практически нереально. Я и сам в положении ипотечника, хотя буквально в этом могу планирую избавиться от этого почетного «статуса». Поэтому и даю несколько реальных советов, как погасить ипотеку и сделать это максимально быстро и безболезненно.

Создайте план погашения

Для начала вам нужно выяснить, можно ли вообще погасить ипотеку досрочно. Скорее всего, да. Большинство банков выдают кредиты именно с возможностью досрочного погашения хоть на следующий день. Другое дело, что могут быть введены ограничения, которые могут наложить существенные препятствия к осуществлению этого действия.

Например, могут быть прописаны минимальные суммы погашения или, к примеру, сперва нужно будет согласовать дату погашения с банком.

Когда все препятствия будут устранены, задумайте, что вам выгоднее уменьшать: срок или платеж. Математика подсказывает, что выгоднее срок, так как количество переплат сокращается, следовательно – уменьшается и объем переплаты.

Но я рекомендую сокращать именно ежемесячный платеж по следующим причинам:

- так психологически легче: вы видите успех от своих действий;

- уменьшаются расходы, и вы можете повысить качество своей жизни и сделать долгожданный ремонт или купить столь необходимый телевизор во всю стену;

- вы высвобождаете средства и можете с их помощью быстро погасить ипотеку, увеличивая ежемесячный платеж на сэкономленную сумму;

- в случае критической ситуации ваши расходы меньше, чем обычно, и вы не влезаете в дополнительные долги.

В общем, смотрите сами, что выгоднее. Если есть стабильный доход, который ни при каких условиях не прервется, то можете выбрать сокращение срока. Если доход не постоянен или хочется иметь финансовую подушку безопасности, то лучше сокращать платеж.

А теперь конкретные советы.

Урежьте расходы

Довольно избитая рекомендация, но без нее никак. Хотите побыстрее выплатить ипотеку – экономьте больше денег. Все сэкономленное пускайте на досрочное погашение. Никаких секретов здесь нет. Даже 500 рублей в месяц – это победа. Подумайте, на чем можно сэкономить:

- транспорт – возможно, стоит купить проездной или пересесть на автобус;

- одежда и обувь – избегайте покупки брендовых вещей и не ведитесь на распродажи;

- продукты – переходите на осмысленное питание, старайтесь закупаться за раз, чтобы получать скидки и большой кэшбак;

- алкоголь – откажитесь от него совсем;

- спортзал – вместо него пробежка по лесу;

- телевизор – нужен ли вам зомбоящик;

- интернет и сотовая связь – найдите лучший тариф и лучшего оператора.

Я не призываю вас экономить каждую копейку и покупать молоко в условной «Пятерочке» за 1 км от дома, потому что оно дешевле на 2 рубля, чем в условном «Магните» в доме напротив. Считайте свое время – оно дороже, чем все деньги мира.

Я как-то писал о том, как на самом деле экономить без потери качестве жизни. Советую почитать эту статью.

И еще одно замечание – экономия не должна быть вам в ущерб. Если чашка латте с утра позволяет настроить на рабочий лад, а без машины до работы не добраться вовремя – конечно, от этого отказываться нельзя. Будьте разумными в своей экономии.

И еще – используйте карты с кэшбеком и специальные программы для поиска выгодных покупок и экономии на них. Хоть немного, но экономия.

Найдите дополнительные источники дохода

Однако как ни экономь, выше головы не прыгнешь. И чтобы действительно иметь возможность закрыть ипотеку, нужно не только экономить, но и зарабатывать. Чем больше доход – тем большей возможностей выгодно погасить ипотеку в кратчайшие сроки. Что могу посоветовать:

- займитесь фрилансом: пишите тексты, рисуйте иллюстрации, верстайте лендинги – вариантов масса;

- монетизируйте свое хобби – если хорошо печете торты, делайте их на заказ (или, например, шейте на заказ);

- найдите подработку по профилю – моя знакомая бухгалтер занимается заполнением налоговых деклараций (у ее есть точка, где сидит девочка и собирает заявки от людей), а другой знакомый юрист консультирует людей через интерет;

- увеличьте количество смен (часов) на работе;

- найдите вторую работу – например, на выходные или на вечер, можно даже полставки;

- создайте информационный сайт или напишите полезное приложение (ну ладно, ладно, тут без специальных знаний не обойтись, но тоже вариант, согласитесь!);

- веселите людей – станьте тамадой или включитесь в концертную группу;

- ведите канал в Дзене.

Только пожалуйста – не ввязывайтесь в разные финансовые авантюры и не играйте в лотереи. Кроме разочарования и потери денег, вы ничего не получите.

А в тему – полезные статьи: первая и вторая.

Продайте ненужные вещи

Переберите балкон или гардероб – и вы прям обалдеете, обнаружив, сколько ненужных вещей там валяется. Если нужно побыстрее погасить ипотеку – продайте всё нафиг на Авито или через местную газету объявлений (если ее кто-нибудь читает).

Если в указанных местах ненужных вещей не нашлось – поищите на шкафах и в шкафах, на даче, в гараже.

Также можно устроить гаражную распродажу или отнести вещи на барахолку. Там за них дадут поменьше, но это тоже деньги.

Самое главное – полученные от продажи средства вы должны пустить на погашение ипотеки, а не на лишний пакет молока или литр бензина. От ваших действий должен быть экономический смысл.Я, кстати, продал полно всякой одежды, остатки стройматериалов (делал ремонт на кухне) и несколько книжек. Вышло тысяч на 5. Мелочь, но всё же.

Используйте налоговый вычет

Это самое сладкое, что позволяет делать ипотека. Многие люди не представляют, что такое налоговый вычет и как его получить – и не пользуются этой возможностью. А ведь вы можете законным образом получить деньги от государства и погасить часть ипотеки без привлечения собственных средств.

Итак, бывает два типа вычета, работающих при ипотеке:

- имущественный;

- на проценты по ипотеке.

На имущественный вычет максимальная сумма – 2 млн рублей на 1 человека. Возвращается 13% от этой суммы. Например, вы купили квартиру за 3 млн рублей, то сможете вернуть только 13% от 2 млн рублей, т.е. 260 тысяч рублей. Если же квартира стоит 1 млн рублей, то вернете только 130 тысяч рублей, и еще 1 млн рублей вычета останется на будущие покупки.

Воспользоваться вычетом можно, если только у вас есть налогооблагаемый доход, причем облагаемый именно по ставке 13% – т.е. НДФЛ. Например, зарплата. Фактически вы возвращаете деньги, уплаченные вами самими в казну государства.

Вычет на проценты по ипотеке чуть повыше – 3 млн рублей на одного человека. Вернуть можно 13% от этой суммы, т.е. максимум 390 тысяч рублей. Выплата, как и в предыдущем случае, производится при наличии налогооблагаемого дохода. Причем максимальный размер выплаты в год ограничен суммой выплаченных процентов.

Поясню на примере. У вас есть зарплата в 25 тысяч в месяц, и в год вы выплатили по ипотеке 500 тысяч рублей процентов. Всего вы (ну как вы – работодатель) заплатили налогов: (25000 * 12) * 0,13 = 39 000 рублей. Теперь вы можете вернуть 13% от уплаченных процентов, т.е.

0,13 * 500 000 = 65 000 рублей. Но вы получите только 39 тысяч, так как ровно столько вы заплатили в пользу государства.

При этом максимально возможный налоговый вычет уменьшится – причем не на 500 тысяч рублей, а на 300 тысяч, так как именно они были «налоговозвращаемой» базой.

Вычет на проценты человек может получить только на один объект. Если получили меньше 13% от 3 млн рублей, и тут ипотека кончилась – звиняйте, больше ничего не получите. А вот остаток по имущественному вычету можно переносить на другой объект.

Вообще, это тема сложная и интересная, подписывайтесь на обновления, чтобы не пропустить статью, когда я ее напишу и расскажу о том, как я сам возвращаю налоги.

Используйте пособия и господдержку (и маткапитал)

Список советов, как правильно погасить ипотеку, будет неполный без упоминания возможности получения пособий. Например, малоимущие могут встать на учет как нуждающиеся в улучшении жилищных условий. И им будет выплачена компенсация, которую можно будет использовать для погашения ипотеки.

Конкретные условия постановки на учет и размера компенсации регулирует местное законодательство. Загляните на официальный сайт субъекта РФ и найдите то, что нужно.

Я же расскажу, можно ли маткапиталом погасить ипотеку. Дело в том, что получить маткапитал (он же семейный капитал) проще, чем субсидию от муниципалитета. Нужно только родить второго ребеночка

Как быстро погасить ипотеку и избавиться от неё навсегда

Приветствуем! Сегодня поговорим о том, как быстро погасить ипотеку. Наши эксперты подготовили для вас две стратегии как быстро выплатить ипотеку, советы как быстрее рассчитаться с ипотекой самостоятельно и с помощью государства, а также информация о том как выплачивается ипотека досрочно.

Две стратегии гашения ипотеки

В соответствии с российским законодательством каждый заемщик имеет законное право погасить свою задолженность в досрочном порядке. Условия по оплате кредита раньше срока должны обязательно быть прописаны в кредитном договоре. И перед тем, как внести подобный платеж, стоит внимательно изучить подписанный ранее документ.

Взимание штрафов, комиссий и иных дополнительных платежей в пользу банка за досрочное гашение долга являются незаконными.

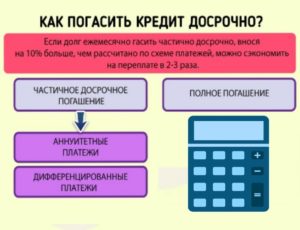

Исполнение обязательств по займу раньше обозначенного срока бывает 2-х видов: частичное и полное.

Первый вариант предполагает внесение платежей в размере, существенно превышающем его размер в соответствии с установленным графиком. Второй – погашение кредита одним платежом в полном объеме.При частичном способе выплат заемщик может использовать две стратегии расчета с кредитором:

- Посредством снижения величины ежемесячного платежа

В этом случае срок кредитования остается прежним, сокращается лишь помесячная оплата. Он будет актуален для тех заемщиков, для которых кредитное бремя оказывает серьезную нагрузку на бюджет семьи.

То есть, при необременительном ежемесячном платеже по ипотеке гашение задолженности производится дополнительно посредством случайных заработков, использования средств материнского капитал и иных методов господдержки, налогового вычета, что позволяет не снижать привычный уровень жизни.

- С помощью сокращения срока кредитования

Данная стратегия подразумевает оформление займа на короткий срок. В итоге заемщик получает минимальную переплату при внесении существенных сумм в счет погашения задолженности. Такой способ могут использовать клиенты со стабильным высоким доходом, позволяющим быстро рассчитаться по заключенному кредитному договору.

Какой из предложенных вариантов выбрать, должен решить сам заемщик с учетом факторов своей платежеспособности, семейных обстоятельств и уклада жизни.

Для лиц, неуверенных в продолжительной стабильности получения достаточных доходов, рекомендуется воспользоваться первой стратегией и снизить размер ежемесячного платежа при неизменном сроке погашения.

Для остальных граждан, способных гасить ипотеку досрочно сразу большими суммами, будет актуально сократить срок гашения.

Безусловно, погашение ипотеки раньше срока является выгодным для клиента, так как серьезно снижает переплату или размер начисленных процентов. Поэтому при наличии возможности лучше гасить долг максимально возможными суммами, если они не влекут за собой серьезное ухудшение финансового положения заемщика.

Любое досрочное внесение платежа по ипотеке в размере, большем по сравнению с графиком, должно быть согласовано с банком. Для этого следует заранее обратиться в банк по телефону или лично для уточнения суммы к оплате на конкретную дату и заполнения заявления на досрочное погашение. После зачисления денег на ссудный счет график будет пересмотрен в пользу клиента, а проценты пересчитаны.

Две схемы платежей

Большую роль при досрочном закрытии ипотечного договора играет тип (схема) платежей. Банки могут применять 2 вида платежей:

- аннуитетные;

- дифференцированные.

При аннуитетной схеме выплат ежемесячные платежи во время всего периода исполнения обязательств равны. Такая схема выгодна, прежде всего, для банков, поэтому большинство кредитных организаций используют именно ее.

Структура аннуитетного платежа выглядит так: бОльшая часть суммы идет на погашение начисленных процентов (80-90% от общей суммы) и лишь малая часть на погашение основного долга.

Таким образом, основной долг в начале срока погашения уменьшается совсем незначительно.

Аннуитет позволяет кредитору минимизировать потенциальные риски и получить максимальную прибыль. Заемщику, который желает расплатиться с ипотекой досрочно, график платежей с равными суммами не выгоден. Проценты в первое время будут довольно большими.Такой кредит нужно гасить очень быстро, а потом через суд пытаться пересмотреть размер переплаты из фактически оплаченного периода пользования заемными средствами, предварительно рассчитав какой бы у вас был размер переплаты, если вы взяли ипотеку именно на этот срок кредитования, в рамках которого вы смогли закрыть ипотеку полностью.

Используйте наш ипотечный калькулятор для правильного расчета. Он поддерживает функцию досрочного гашения с разными типами платежей и стратегиями.

Погашение задолженности с помощью дифференцированных платежей предполагает постепенное уменьшение величины ежемесячного платежа к концу срока кредитования. Основная часть платежа – основной долг. Сумма же процентов меняется ежемесячно из-за погашения тела кредита. Данный тип выплат для клиента, который хочет побыстрее закрыть кредит, будет выгоднее по сравнению с аннуитетными платежами.

Обе схемы выплат имеют как положительные стороны, так и отрицательные. Аннуитетный способ позволяет эффективно планировать семейный бюджет.

Размер таких платежей позволит легче справиться с кредитной нагрузкой для заемщиков с ограниченной платежеспособностью.

Существенный размер в начале дифференцированных выплат для многих оказывается непосильным, и многие клиенты отказываются от подобного графика в пользу аннуитетов.

Поэтому следует заранее оценить свои реальные возможности с учетом потенциальных форс-мажоров и принять окончательное решение.

Досрочное погашение в банках

Некоторые участники рынка ипотечного кредитования в РФ (особенно регионального значения) могут предлагать такие условия досрочной выплаты займа, что смысл в ней попросту теряется.

Среди ограничений возможны следующие:

- Применение штрафных санкций и уплата комиссии

В кредитный договор может быть включен пункт о взимании штрафа или комиссии в случае, если заемщик захочет погасить долг в досрочном порядке.

- Дополнительные действия со стороны клиента

Здесь имеется в виду предварительное предупреждение кредитора заемщиком о своем намерении внести досрочный платеж. Одни банки принимают его в устной форме, другие – требуют написать заявление.

- Определение пороговой суммы досрочного погашения

Некоторые кредиторы указывают в договоре минимальное значение суммы платежа, вносимого заемщиком раньше установленного срока. Ниже этой величины совершить платеж нельзя.

Законодательно установление любых ограничений и применение штрафов в отношении досрочного погашения запрещено. И даже если в договоре прописаны подобный порядок расчета, через суд можно добиться законности прав заемщика.

На практике подобные условия обычно включают небольшие региональные банки. Крупные игроки ипотечного рынка давно отказались от подобных мер. Например, ипотеку в Сбербанке можно закрыть путем подачи заявления онлайн и внесения требуемой суммы. Никаких комиссий и иных платежей, а также ограничений по сумме и срокам оплаты.

Само по себе досрочно заплатить по ипотечному займу выгодно, а сделать это намного раньше окончания срока договора и тем более. Погашенная досрочно ипотека позволит минимизировать издержки по выплате процентов банку. Главное здесь – изыскать необходимые средства.

Поддержка от государства

Накаленная финансовая обстановка в стране особенно остро стоит вопрос о качестве исполнения заемщиками своих кредитных обязательств. Дополнительной мерой помощи в вопросах погашения ипотеки может стать использование поддержки от государства.

Среди возможных вариантов господдержки можно выделить:

Средства материнского капитала по закону можно направить на досрочное закрытие ипотеки, которые перечисляются пенсионным фондом РФ на ссудный счет заемщика по его заявлению. На текущий момент его величина составляет 453 026 рублей. Такая существенная сумма поможет оплатить значимую долю задолженности.

Каждый гражданин России, купивший жилую недвижимость и официально трудоустроенный, имеет право вернуть 13% от ее стоимости.

Здесь действует ряд ограничений по максимальной сумме возврата (максимум 260 тысяч рублей по основному долгу и 390 тысяч рублей по процентам, то есть всего 650 тысяч рублей), количестве перечислений в год и размеру заработной платы. Чем больше заработная плата у заемщика, тем быстрее он сможет вернуть налог.На федеральном и региональном уровне ипотечные заемщики могут воспользоваться субсидиями в рамках действующих программ.

К примеру, остро нуждающиеся граждане с действующей ипотекой, которые оказались в сложной жизненной ситуации, имеют право на получение безвозмездного возмещения. Для этого существует программа помощи ипотечным заемщикам.

По ней можно рассчитывать на получение до 30% от остатка долга, но не более 1 500 тысяч рублей.

Также в различных субъектах федерации могут действовать свои региональные программы помощи ипотечникам, включая поддержку молодых семей, работников бюджетной сферы и т.д. Условия по ним могут существенно различаться (по сумме, требованиям, способу получения и перечисления).

Такие программы подразумевают изначальное оформление ипотеки с низкой процентной ставкой, которая субсидируется государством. В настоящее время действие подобных проектов существует в рамках региональных социальных программ. Смотрите пост «Социальная ипотека» на эту тему.

Поддержка со стороны государства в любой ее форме может стать серьезным подспорьем при выплате займа. Особенно актуальна она будет в ситуации финансовых проблем в семье заемщика.

Что не следует делать

Любому заемщику следует избегать следующих действий, способных нанести вред его финансовому положению и взаимоотношениям с банком-кредитором:

- оформлять новый потребительский кредит с целью побыстрее закрыть ипотечный кредит (ставки по обычным кредитам намного выше, чем по ипотеке, что совершенно не выгодно для клиента);

- обращаться в другой банк с целью рефинансирования без детального изучения условий и потенциальной выгоды (по новой ипотеке потребуется предоставить в банку отчет об оценке имущества, заключить договор страхования, перерегистрировать обременение, что сулит серьезные издержки для заемщика, сведя на нет возможную выгоду даже при низкой кредитной ставке);

- обращаться за советами к так называемым «специалистам» на различных банковских и финансовых форумах (думать нужно только самому и учитывать личные обстоятельства);

- при снижении доходов продолжать вносить ежемесячную плату в прежнем размере и волочить нищенское существование во всех смыслах (в случае, если кредитная нагрузка стала непосильной для заемщика, всегда стоит обсудить это с банком и найти оптимальное решение проблемы для улучшения положения дел (рефинансирование, кредитные каникулы и прочее)).

Следованием таким простым рекомендациям позволит избежать возможных ошибок при желании быстрее погасить ипотеку.

Что следует делать

Для того, чтобы как можно быстрее рассчитаться с кредитором по ипотечному кредиту, рекомендуется делать следующее:

- Искать новые источники дополнительного заработка (получение дополнительного дохода может быть, как стихийным, сезонным, так и постоянным).

- Постоянно держать руку на пульсе и быть в курсе последних новостей в сфере ипотеки (это касается изменений в законодательстве, новых программ и условий в различных банках, продления программ господдержки или их ликвидации).

- Сократить ненужные расходы и заняться экономией семейного бюджета в разумных пределах (лучше лишить себя некоторых излишеств на некоторое время и погасить досрочно задолженность, чем переплатить существенную сумму банку).

- При высвобождении лишних денег сразу направлять ее на гашение кредита.

Банку, безусловно, выгодно, чтобы клиент платил стабильно весь срок кредитования. В этом случае сумма процентов будет максимальной. Банк получит хорошую прибыль, заемщик – огромную переплату. Поэтому лучше пытаться изыскивать возможные способы закрыть долг досрочно и существенно снизить итоговую стоимость займа.

Ипотека быстро закрывается при планомерном досрочном погашении задолженности, но в погоне за избавлением от долга не следует забывать о разумности. То о чем мы думаем, и будет в нашей жизни. Если мы будем думать постоянно о долгах и ипотеке, то нас и будут окружать долги и постоянная борьба с ипотекой.

Избавляться от задолженности нужно спокойно. Все свои мысли следует направить на притяжение новых денег, самосовершенствование и любовь. Избавление от ипотеки через эти позитивные эмоции позволит вам погасить задолженность быстро и самым неожиданным образом.

Сама вселенная даст вам инструмент или подарок, который позволит спокойно рассчитаться с банком.

Если у вас есть сложности с выплатой ипотеки и вам грозит просрочка и маячит перспектива выселения из ипотечной квартиры, то рекомендуем прочитать наш пост о том, как избавиться от ипотеки «Банкротство физических лиц и ипотека». Также вам в помощь наш ипотечный юрист. Запись на бесплатную консультацию в специальной форме на сайте. Он защитит вас от банка и коллекторов, а также подскажет выход из ситуации.Также вам будет интересно узнать о том, как закрыть ипотеку правильно по шагам, чтобы не было неприятных сюрпризов из этого поста.

Ждем ваших вопросов. Просьба оценить статью и поставить лайк.

Как быстро выплатить ипотеку в 2019 году

Не нужно объяснять, почему должникам выгодно быстро погасить ипотеку. Закрытие долга сулит массу преимуществ, включая:

- снятие обременения с жилплощади;

- появления свободных денег, которые можно потратить с большей пользой;

- исчезновения самого долга (что логично);

- моральное удовлетворение и душевное спокойствие.

Но основным преимуществом станет резкое улучшение финансового положения семьи, поскольку ежемесячные выплаты обычно отнимают большую часть семейного бюджета. Словом, должникам обязательно нужно задуматься о том, как побыстрее рассчитаться с кредитором.

Снижение ежемесячного платежа

Простейший способ ускорить выплату задолженности в 2019 году – увеличение ежемесячных взносов. Подобное решение не только позволит быстрее рассчитаться с банком, но и даст право на снижение ежемесячных выплат, если это потребуется клиенту. Для этого достаточно:

- посетить банковское отделение, где оформлялся кредит;

- написать заявление на перерасчёт с просьбой уменьшить размер выплат;

- дождаться решения обслуживающего менеджера.

Вторым вариантом развития событий при перерасчёте станет сокращение срока, при этом решать, какой подход предпочтительнее, нужно самостоятельно с учётом собственных нужд и возможностей семьи.

Сокращение срока кредитования

Отдельного внимания заслуживает упомянутое выше сокращение времени погашения благодаря перерасчёту. Выбравших подобный вариант людей ожидает сразу 2 положительных результата принятого решения:

- возможность быстрее рассчитаться с ипотекой;

- снижение переплаты.

Второе оказывается возможным благодаря исчезновению процентов за пропавшие месяцы. То есть, чем короче окажется срок, тем меньше станет переплата. Хотя полученная выгода заметна лишь при использовании аннуитетной схемы кредитования. Дифференцированная подобных преимуществ не приносит.

Аннуитетная схема платежей

Под аннуитетной схемой подразумевается такой подход к погашению, когда все выплаты на протяжении всего времени действия кредитного договора оказываются равными. Для неё характерно:

- начисление переплаты сразу за весь период кредитования;

- приоритет выплаты процентов в первые месяцы и годы;

- внесение большей части основной суммы на последних этапах расчёта.

Стоит отметить, что описанная схема является приоритетной и используется отечественными банками в большинстве заключённых соглашений. Она считается надёжной, поскольку позволяет должникам точнее рассчитать собственные возможности и снижает риск появления просрочки.

Дифференцированная схема платежей

Дифференцированная схема отличается от описанной выше подходом к начислению процентов. Их размер зависит от суммы задолженности, поэтому каждый месяц получается новый объём выплат.

Если говорить простыми словами, проценты начисляются регулярно, но только на остаток долга. В результате у заёмщиков появляется больше возможностей повлиять на переплату, но первые платежи оказываются заметно выше.

То есть, подобный подход подойдёт тем, кто способен выдержать повышенную финансовую нагрузку.

Основной плюс дифференцированного кредитования в небольшом размере последних взносов, многократно уступающем первым выплатам.

Досрочное погашение ипотеки

Возвращаясь к основной теме, важно указать, что единственный способ быстро выплатить ипотеку – переводить деньги на банковский счёт с опережением графика. При этом кредитор не может запретить клиенту увеличивать размер взносов, поскольку подобный запрет противоречит законом.

Запрещены действующими нормами и дополнительные комиссии за опережение графика. Но плательщикам стоит учитывать, что большинство кредитных договоров содержат норму, обязывающую заёмщиков заранее предупреждать банк о досрочном погашении. Для этого пишется специальное заявление с указанием даты и суммы.

Без подачи заявки деньги не будут учтены.

Материнский капитал

Простейший способ уменьшить размер кредита – использование материнского капитала. Им разрешено:

- делать первоначальный взнос;

- погашать часть задолженности позднее.

Но важно подчеркнуть, что использование материнского капитала потребует передачи соответствующих документов кредитору. В собранном должником пакете обязательно должны присутствовать:

- сертификат, подтверждающий право на получение государственных льгот;

- свидетельство о рождении детей;

- справка из органов попечительства с одобрением подобного расходования средств.

Без перечисленных документов снизить задолженность не получится.

Налоговый вычет

Ещё один способ получить финансы и быстро оплатить ипотеку – оформление налогового вычета. Если не вдаваться в подробности, под данным словосочетанием скрывается компенсация государством налогов при покупке недвижимости. Чтобы получить 13% от стоимости жилья, достаточно собрать пакет документов и обратиться в налоговую инспекцию. Но нужно помнить, что:

- каждый человек способен получить не более 1 вычета;

- существуют категории налогоплательщиков и люди, которым не положены вычеты;

- максимальный размер компенсации ограничен 260 тысячами рублей (в редких случаях – 390) законами.

При этом никто не запрещает воспользоваться полученными деньгами для покрытия части задолженности.

Рефинансирование ипотеки

Рефинансирование нельзя назвать отличным способом экономии. Обычно при получении повторного займа на покрытие первого:

- увеличивается общая сумма задолженности;

- растягивается время полного покрытия;

- появляются дополнительные расходы на переоформление залога.

Зато у заёмщиков появляется возможность снизить размер ежемесячных платежей. Поэтому, учитывая плюсы и минусы, рефинансирование стоит использовать лишь в тех ситуациях, когда финансовая нагрузка на должника оказывается слишком высокой. При этом важно заметить, что, принимая решение о перекредитовании, стоит полагаться лишь на личный опыт, не доверяя многочисленным советам посторонних людей.

Увеличение частоты платежей

Увеличение частоты платежей по своей сути практически не отличается от повышения размеров ежемесячных взносов. В каждом случае клиент получает возможность быстро закрыть ипотеку благодаря повышению собственной активности.

В данном случае также потребуется подача заявления с оповещением кредитора о намерении совершить платёж. В противном случае поступившие на счёт деньги не будут учтены. Они не пропадут, но и пользы не принесут, поскольку останутся лежать неиспользованными. Подробнее об условиях досрочного и частичного погашения можно узнать в кредитном договоре или при общении с сотрудниками банка.

Социальная ипотека

Социальную ипотеку тяжело связать со способами ускорить погашение задолженности. Она скорее представляет собой помощь государства для получения более выгодных условий финансирования.

Главным минусом подобных программ является их узкая направленность. Рассчитывать на льготные условия способны лишь определённые люди входящие в выбранные правительством социальные группы.

Остальным придётся приобретать жильё на стандартных банковских условиях, без послабления и снижения процентных ставок.

Собственные накопления

Использование собственных накоплений, чтобы быстро расплатиться с ипотекой, ничем не отличается от описанного выше досрочного погашения, поскольку оба упомянутых понятия тождественны. Их родство связано с тем, что именно накопившиеся сбережения обычно и используются должниками для дополнительных выплат или увеличения размеров ежемесячных взносов.

Но важно заметить, что после внесения средств на счёт следует потребовать перерасчёт. Особенно, если выплаченная сумма оказалась существенной. Это позволит снизить переплату.

Поддержка государства

О поддержке государства также упомянуто выше. К сказанному нужно добавить, что перед использованием программ поддержки важно внимательно ознакомиться с требованиями и условиями, поскольку:

- не все банки участвуют в выбранных программах;

- срок получения льгот может быть ограничен;

- государство предъявляет дополнительные требования к продавцам, у которых разрешается покупать жильё.

При этом рекомендуется искать информацию не на форумах, а в официальных документах.