Что такое дебиторская задолженность простыми словами

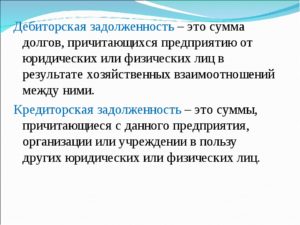

Что такое дебиторская и кредиторская задолженности?

Любое предприятие ведет учет по статьям затрат и доходов. Это имеет значение не только для крупных предприятий, которые имеют лидирующие позиции на рынке, но и для малых. В конце каждого квартала подводятся итоги – делается полный анализ результатов в отчетном периоде.

Чтоб проводить данный анализ и контроль по всем статьям, нужно ясно иметь представление о том, какими средствами располагает предприятие, какие источники финансирования являются основными и на что направляются имеющиеся текущие активы. Речь в данной статье пойдет в одном из ликвидных активов – дебиторской задолженности.

Дебиторская задолженность

Дебиторка как задолженность часто позиционируется как одна из составляющих оборотного капитала предприятия. Дебиторская задолженность в отличие от кредиторки способна описать отвлечение денежных средств в оборотке для последующего использования данным предприятием на любые нужды.

Что такое дебиторская задолженность и как ее описать простыми словами?

Многим абсолютно неясно понятие и словосочетание – дебиторская задолженность. Многим вообще сложно донести и объяснить, что дебиторка, в отличие от кредиторской задолженности, — это часть активов организации, то есть относится к ее имуществу.

Мы должны или нам? Дебиторы – это сами организации, предприятия или компании. А определение дебиторской задолженности – еще легче. Дебиторка – это задолженность, которая причитается организации от других юрлиц за оказанные ею услуги или поставленный товар. То есть со своей стороны организация свои обязанности выполнила, а вторая сторона за это пока не уплатила.

Если хочется сказать совсем простым словосочетанием, то – Нам остались должны. Через определенный промежуток времени данная задолженность погашается и начинает представлять собой другой ликвидный актив – денежные средства. Денежные средства наполняют кассу или конкретный счет. Отсюда делаем небольшой вывод, что дебиторка – это наш доход и актив.

Как образуется в бухгалтерском балансе дебиторская задолженность?

По определению при функционировании у предприятия возникает такая задолженность, как дебиторская. Это связано с производственными нуждами. Компании-поставщику является выгодным поскорее отправить товар, отсрочив платежи, а компании-получателю является выгодным как можно быстрее получить товар в рассрочку.

Здесь рождается обоюдный интерес компаний:

- Компания-покупатель (она здесь должник — у нее возникает кредиторская задолженность) получает возможность использовать полученный товар временно. Данная компании его приобрела, но момент оплаты еще не наступил.

- Компания-поставщик (в данном случае кредитор) расширяет тем временем базу покупателей своих товаров или услуг.

Структура дебиторки состоит из суммы авансов, переданных в счет приобретения товара в последующем. Данные сделки в обязательном порядке подкреплены соглашением, когда можно четко увидеть временной период реализации соглашения и условия поставки, а также платежный график поступления оплат за полученный товар или услугу.

Данная задолженность возникает из средств, которые извлекаются из оборотов предприятия, а значит – контроль их необходимо еще больше, вовремя возвращая их в соответствии с подписанным соглашением обеими сторонами. Долговые требования всегда должны быть взысканы в точный срок.

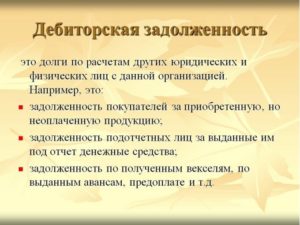

Ведь недопустимой является ситуация, если компания-покупатель идет в отказ по оплате приобретенных товаров и их возвращению дебитору. Контроль в данном случае – единственный способ выполнения подписанных обязательств.Дебиторская задолженность – это не только не произведенные расчеты с покупателями. Сюда также включают излишние налоговые перечисления в государственную казну или негосударственные фонды. При обычных последующих оплатах дебиторка уменьшится на излишнюю сумму.

Еще одним вариантом пополнения дебиторской задолженности является выдача в подотчет сумм персоналу или зарплаты сверх нормы (это все расходы). Денежные средства могут выдаваться в подотчет материально-отвественным лицам на нужды предприятия.

Виды дебиторской задолженности

Называют обычно 6 видов дебиторской задолженности:

- Дебиторская задолженность за товары и услуги, время оплаты которых еще не подошел.

- Дебиторская задолженность за товары и услуги, которые были проплачены позднее установленной даты.

- Дебиторка по векселям, которые зашли на предприятие.

- Дебиторка по расчету с госбюджетом.

- Дебиторка по расчету с нанятыми работниками.

- Прочие виды дебиторской задолженности.

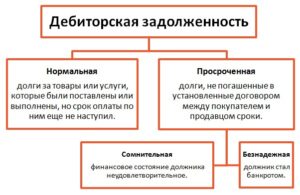

Задолженность бывает к тому же еще 2-х видов – просроченная и нормальная.

К нормальной задолженности относятся:

- Дебиторка за товары и услуги, сроки по которым еще не подошли для расчета.

- Авансовые платежки за товары и услуги в случае договоренности.

- Наличку, выданную персоналу, на конкретные нужды.

В просроченную задолженность входят:

- Долги за товары и услуги, которые должны были поступить в оговоренный в соглашении срок, но так и не зашли.

- Долги по подотчетным суммам в случае отсутствия авансовой отчетности.

Большая доля дебиторской задолженности состоит именно из расчетов с партнерами, поэтому все взыскания остаются на плечах у сотрудников бухгалтерии и финансового отдела предприятия. Так как именно они ведут строгий контроль за всеми финансами.

Еще на 2 вида можно разбить дебиторскую задолженность – сомнительная и безнадежная. О каждом виде подробнее в табличке ниже.

| Это долг, который был неуплачен в постановленную дату. Обеспечения или гаранта не привлекали. Неуплаченные долги становятся сомнительным грузом, так как все зависит от партнера – его репутации и финансовой состоятельности. Если партнер проверенный, то с ним проблем точно не возникнет – погашение пройдет в обязательном порядке (причины партнер обычно называет веские). А что делать, если впервые был заключен контракт с партнером. Это может отразиться на предприятии не лучшим образом, так как партнер может исчезнуть. | Часто неуплату по поставкам новому партнеру переводят в разряд безнадежного долга. Безнадежный долг – тот, который взыскать не получится. К тому же истекают всевозможные сроки направления исков в суд. |

Есть факторы, которые ведут к появлению безнадежной задолженности:

- Компания-покупатель ликвидирована или самоликвидирована.

- Получения компанией-покупателем статуса банкрота.

- Истечение периода исковой давности.

- Невозможность вернуть денежные средства даже по вердикту суда (пример – предприятие перешло под оперативное управление).

- Если у покупателя имеются денежные средства в финучреждении, но оно лишено лицензии.

Если возникает какая-то из вышеперечисленных ситуаций, то есть только два выхода.

- Если Арбитражным судом вынесен вердикт о отзыва лицензии у финучреждения, а собственных средств у покупателя нет, то долг списывают в счет убытков. Данное решение может быть принято дебитором, если партнер приносит все подтверждающие это бумаги (постановление из суда, справку об отсутствии средств).

- Если суд постановил реструктурировать финучреждение, то дебитор имеет право создать резервный фонд по сомнительным задолженностям. Банк улучшает свое состояние, а значит – должник обращается за своими средствами и переводит на дебиторский счет.

Перед тем, как заключать соглашения с новичками, стоит 1000 раз удостовериться в том, что они финансово состоятельны и смогут платить по обязательствам. Завоевание новых рынков, расширение старых и привлечение новых клиентов иногда бывает наказуемо для самих себя.

Бухучет – отражение дебиторки в балансе

Есть специальный финансовый отчет, где имеется информация о задолженности:

- Краткосрочной. Значит по ней планируют рассчитаться в течении 365 дней. Эта группа преобладает в преимуществе, так как редко оглашаются на оторочку на более длительный период.

- Долгосрочной. Планы погашения стоят более чем через 365 дней.

Данное распределение требуется для удобства подсчетов итоговый деятельности предприятия за конкретно взятый период (где нужно определить ликвидность и финансовую состоятельность фирмы).

Дебиторская задолженность – важный компонент в хозяйственной и финансовой деятельности. На конечный результат дебиторка оказывает сильнейшее влияние и является часть оборотных активов.

Подробнее об отчете по дебиторской задолженности

Управляющий предприятие должен иметь целостную картину о том, сколько свободных средств находится на счету у предприятия, когда придет следующий транш денег и сколько общей дебиторки накопилось.

На основании всех данных управляющий понимает, как в дальнейшем распоряжаться одним из ликвидных активов – деньгами. В отчетах так же имеется вся информация о должниках. Управляющий делает оценку каждому и делает вывод, с кем можно иметь дело, а кого следует занести в черный список.

Реализация или приобретение дебиторской задолженности

Есть предприятия, которые попросту не хотят возиться с должниками, но главным считают вернуть денежные средства за товар или услугу. Есть выход из данной ситуации – можно реализовать накопившуюся дебиторку. Очень часто это лица, которые сами имеют задолженность.

Организация моет приобрести дебиторку по сниженной цене, а после потребовать от должника возврата в полном объеме. Должника нужно уведомить о принятии данного решения о реализации, а давать свое согласие он не обязан. Вы можете провернуть операцию и без согласия.

Вывод

Если с одной стороны у партнера возникают дебиторская задолженность, то у партнера – кредиторская задолженность. За отказ в выплате средств по поставленных товарам или оказанным услугам дебитор может обратиться в соответствующие органы за возвратом своего ликвидного актива.

Тогда должнику может грозить и уголовная, и административная ответственность. Если суд вынес положительный вердикт по поданному исковому заявлению, то должника ожидает штраф в размере от 200000 рублей.

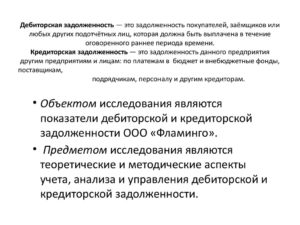

Дебиторская задолженность

Дебиторская задолженность – это финансовые и товарные активы компании, работающие на контрагента в результате сделки, договора и т.п. В роли контрагента могут выступать покупатели, подрядчики и другие подотчетные лица. Дебиторская задолженность относится к имуществу компании (ее активам) и подлежит инвентаризации независимо от срока погашения.

Простыми словами понятие дебиторская задолженность компании – это сумма долга, которую еще не вернули заемщику, за определенные услуги или товар.

Приведем пример дебиторской задолженности:

Предприятие «MAX» специализируется на изготовлении строительных смесей. У него имеется несколько дебиторов (должников), это фирмы, которые не имеют финансовой возможности произвести оплату товара сразу.

Две стороны заключают договор с указанием срока погашения задолженности и всех нюансов в случае его невыполнения. Таким образом, компания «MAX» не отказывая в займе, в будущем получит экономическую прибыль.

К содержанию

2. Чем отличается дебиторская и кредиторская задолженность?

При дебиторской задолженности у вашей компании имеются должники, а в случае кредиторской задолженности должниками являетесь вы. С одной стороны, отсутствие дебиторской задолженности свидетельствует об осторожности компании, так как не все должники в конечном итоге имеют возможность вернуть долг. Но и при этом фирма лишает себя потенциального дохода от добросовестных контрагентов.

Касательно кредиторской задолженности, та же история, ее высокий уровень указывает на проблемы компании, а отсутствие демонстрирует успешность и окупаемость бизнеса собственными силами.

Но так как КЗ является сторонним капиталом, было бы глупо не воспользоваться возможностью развиваться за счет чужих инвестиций.

Из этого следует вывод, что значение имеет не само наличие, а объем и соотношение дебиторской и кредиторской задолженности.

К содержанию

3. Виды дебиторской задолженности

Существует множество критериев, по которым можно классифицировать виды дебиторской задолженности, но мы обратимся к основным.

В зависимости от срока погашения:

В зависимости от поступления оплаты:

Во избежание серьезных последствий неуплаты долга, фирмы создают резервы по сомнительным долгам. Объемы резервов утверждаются индивидуально, все зависит от финансового положения дебитора и вероятности погашения обязательств. Устанавливается резерв по сомнительным долгам после проведения инвентаризации.

К содержанию

4. Управление дебиторской задолженностью предприятия

Часто встречаются ситуации, когда предприятие, стремясь увеличить прибыль, начинает перегружать себя дебиторами, что в итоге может привести к большому количеству неоплаченной задолженности и даже к банкротству предприятия. Разумные управленцы уделяют большое внимание объему долгов и ведут строгий учет дебиторской задолженности с помощью различных инструментов, например Excel.

Методы управления дебиторской задолженностью:

- Усиление работы с дебиторской задолженностью – взыскание долгов, не прибегая к помощи судебных органов.

- Контроль баланса и анализ кредиторской и дебиторской задолженности.

- Мотивация сотрудников отдела сбыта (относительно принятия мер, с целью максимально быстрого возврата средств со стороны дебиторов)

- Подсчет реальной стоимости ДЗ, учитывая возможность ее продажи.

- Создание системы реализации, при которой регулярно и гарантированно будут происходить платежи, например система скидок для пунктуальных клиентов.

- Расчет предельного уровня дебиторской задолженности.

- Аудит потерь от ДЗ (какую прибыль могла получить фирма в случае моментальной оплаты и использования этих денег).

При грамотном контроле и управлении дебиторской задолженностью, предприятие максимально может оградить себя от рисков, связанных с непогашением долгов, снижением платежеспособности и недостатком оборотных средств.

К содержанию

5. Инвентаризация дебиторской задолженности

Инвентаризация дебиторской задолженности – это сверка документов с контрагентами, подтверждение наличия задолженности и ее размеров. Проводят инвентаризацию перед годовым отчетом, сменой главного бухгалтера, при ликвидации или реорганизации предприятия и в случае чрезвычайных ситуаций, например пожара.

Инвентаризация осуществляется на определенную дату, предприятие отправляет данные по задолженности своим заемщикам, и те должны в письменной форме подтвердить или опровергнуть наличие и сумму долга.

Это в идеале, но на деле не все так гладко, во-первых, инвентаризация может занять большое количество времени, в некоторых фирмах показатели доходят до месяца.

Во-вторых, не все должники отвечают на запросы, особенно те, чья задолженность уже давно ждет, чтобы ее погасили.

Далее проблема заключается в урегулировании несоответствий данных, в таком случае приходится сверять все проведенные операции с данным предприятием, особую сложность это создает, если предприятие находится в другом городе или, еще лучше, в другой стране.

При отправлении справки о дебиторской задолженности, нужно учитывать тот факт, что предприятие может являться и дебитором и кредитором одновременно.

Даже если по подсчетам вы оказались должником, ведомость высылать нужно, при этом указывать сумму и дебиторской и кредиторской задолженности.

После проведения сверок, предприятие должно составить акт инвентаризации, некоторые устанавливают собственный шаблон формы, или же используют стандартный, например: образец 1 (скачать).

К содержанию

6. Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности показывает, насколько быстро фирма получает оплату ДЗ за проданные товары и услуги.

Коэффициент оборачиваемости дебиторской задолженности показывает, насколько эффективные меры предпринимает организация для минимизации ДЗ. Этот показатель количественно измеряет, сколько раз фирма получила оплату за период в размере среднего остатка неоплаченной задолженности от своих покупателей.

*Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Формула оборачиваемости дебиторской задолженности:

Период оборачиваемости дебиторской задолженности в днях формула:

*ОДЗ в днях показывает количество дней, в течение которых задолженность остается неоплаченной.

Как таковой нормы коэффициента оборачиваемости не существует, для каждой отрасли она будет различной. Но в любом случае, чем выше ОДЗ, тем лучше для организации, это означает, что покупатели быстро погашают задолженность.

К содержанию

7. Взыскание дебиторской задолженности

Любое предприятие встречается с проблемой непогашения дебиторской задолженности. Конечно, у покупателя могут быть различные веские причины, но кого это волнует? Компания желает взыскать свои деньги за предоставленный товар.

Возврат дебиторской задолженности можно осуществлять разными методами, например, нанять мафию, ну а если законно, то лучше предъявить претензию или обратиться в судебные органы. Если вы решили уладить конфликт полюбовно, вам следует направить претензию должнику, чтобы четко изъяснить вашу позицию и выяснить имеет ли он какие обоснованные возражения.

В обращении взыскания дебиторской задолженности нужно указать следующие пункты:

- Требование уплаты долга

- Подробный расчет суммы возникшего долга

- Расчет начисления процентов

- Крайний срок погашения задолженности

- Предупреждение об обращении в суд

Помимо этого, под претензией должна стоять подпись уполномоченного лица, так же следует приложить копии всех документов, имеющих отношение к задолженности. Если должник получил ваше письмо (должны быть доказательства) и не отреагировал в установленные сроки, то со спокойной совестью вы можете обращаться в суд с требованием возврата дебиторской задолженности.

К содержанию

8. Списание дебиторской задолженности

По закону задолженность считается просроченной, если истек срок исковой давности долга (3 года) и безнадежной задолженностью, если фирма не имеет возможности выплатить долг.

На этих основаниях предприятие имеет право списать задолженность.

Списание безнадежной просроченной дебиторской задолженности разрешено проводить в заключительный день периода, в котором прошел срок исковой давности.

Списание дебиторской задолженности с истекшим сроком давности можно осуществить двумя методами.

Первый – использовать для этой цели резерв сомнительных долгов, если для данного долга резерв не был предусмотрен, то списать на финансовые результаты.

Проводки списания дебиторской задолженности нужно проводить исключительно по каждому обязательству отдельно. Причиной для этого могут служить результаты инвентаризации, письменные подтверждения или распоряжение руководителя предприятия.

Образец приказа о списании дебиторской задолженности: образец 2 (скачать).Списание безнадежной ДЗ не является фактический аннулированием долга, поэтому в течение пяти лет после списания дебиторская задолженность отражается в балансе. И на протяжении всего периода нужно следить за финансовым состоянием должника, не появилась ли у него возможность погасить долг.

К содержанию

9. Отчет по дебиторской задолженности

Для руководителя важно иметь представление о том, какое количество средств он может использовать, когда будут следующие поступления и на основании отчета продумывать свои действия относительно финансов. Так же по данным отчета можно дать оценку дебиторской задолженности каждого клиента, кто ответственно совершает платежи, а кто даже не понимает важности своевременной уплаты долга.

Образец расшифровки дебиторской и кредиторской задолженности образец: образец 3 (скачать).

К содержанию

10. Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором.

Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости.

Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Оптимизация системы продаж предприятия и минимализация рисков в работе с дебиторской и кредиторской задолженностями

(оценка 4,78 / 5)

Изучить ещё по теме продаж:

Что такое дебиторская задолженность простыми словами

Смысл выражения «кредиторская задолженность» чаще всего понятен сразу ввиду большого сходства по звучанию и значению с термином «кредитование».

А вот фраза «дебиторская задолженность» часто ставит в тупик не только обычных граждан, но и начинающих предпринимателей, не понимающих как может задолженность относится к активам компании.

Попробуем объяснить, что такое дебиторская задолженность простыми словами.

Кредиторская задолженность отражает долговые обязательства компании перед контрагентами и бюджетом.

Дебиторская задолженность свидетельствует о наличии долгов перед компанией. Это может быть отгруженная продукция, выполненные работы и услуги, полностью или частично не оплаченные потребителями. Фактически это часть имущества фирмы, временно находящаяся в распоряжении контрагентов. Поэтому дебиторская задолженность отражается в столбце активов бухгалтерского баланса.

Редкое предприятие может похвастаться отсутствием дебиторской задолженности. Это обусловлено производственной необходимостью и особенностями конкурентной среды.

Покупателю выгодно приобретать товар или услуги в рассрочку, а продавцу интересно расширять свою клиентскую базу посредством предложения лучших условий.

В результате возникает ситуация когда товары уже отгружены, а оплата за них еще не получена.

Также дебиторскую задолженность увеличивают суммы авансовых платежей, перечисленных поставщикам в качестве предоплаты. Сюда же относят излишне уплаченные суммы в налоговые органы и страховые взносы во внебюджетные фонды. Если говорить простыми словами, то любая предоплата или отпуск товара в долг образует дебиторскую задолженность.

Отдельной строкой отражаются расчеты с персоналом организации. Это может быть как переплата по зарплате, так и выданные под отчет суммы. Последние будут отражаться в качестве долга до предоставления сотрудником авансового отчета с указанием приобретенных товаров и документов, подтверждающих факт расходов.

Список вариантов и условий возникновения дебиторской задолженности:

- У компании куплены товары или услуги в рассрочку.

- Компания перечислила авансовые платежи поставщикам в качестве предоплаты.

- Ошибочно уплаченные излишние суммы в налоговые органы и страховые взносы во внебюджетные фонды.

- Ошибочные переплаты по зарплате.

- Выданные сотрудникам суммы под очет и другое.

Основные виды задолженности

Дебиторская задолженность делится на 2 большие группы:

К первой категории относят:

- Отгруженные товары или оказанные услуги, расчеты по которым произойдут через некоторое время согласно договору.

- Денежные средства, выданные сотрудникам на текущие хозяйственные расходы.

- Авансовые платежи поставщикам и подрядчикам.

Просроченная дебиторская задолженность включает в себя:

- Долги за выполненные работы и поставленные товары, не оплаченные в установленное договором время.

- Суммы на руках у сотрудников, срок предоставления авансового отчета по которым истек.

Просроченная задолженность, в свою очередь, бывает сомнительной и безнадежной. В эти две категории редко попадают подотчетные лица, поскольку их долги легко закрыть путем удержания растраченных средств из зарплаты. Поэтому основная доля просроченной задолженности приходится на расчеты с контрагентами.

Не обеспеченные залогом или поручительством сделки, срок оплаты по которым истек, формируют структуру сомнительной дебиторской задолженности. Если компания в течение трех лет не сумела вернуть свои средства, то сомнительный долг переходит в статус безнадежного и списывается в убыток.

Способы управления дебиторской задолженностью

Для возвращения просроченных долгов организации прибегают к различным действиям. Если контрагент действительно переживает временные трудности, то стороны договариваются о рассрочке или решают вопрос путем бартерного обмена.

Иногда переговорный процесс не приносит желаемого результата. Тогда договор передается в юридический отдел, либо компания прибегает к услугам сторонних юристов. На этом этапе принимается решение о целесообразности взыскания недополученных средств в судебном порядке.

Оценка платежеспособности покупателя — понятие вероятностное и не всегда показывает реальное положение дел. Поэтому многие компании предпочитают страховать дебиторскую задолженность, перекладывая свои риски на плечи страховщика.

Привлечение страховой компании в качестве гаранта по обязательствам клиентов может быть выгодно торговым и производственным компаниям, работающим в условиях высокой конкуренции, либо осваивающим новые рынки сбыта.Основные преимущества страхования рисков неоплаты:

- Прежде всего, это возможность активного освоения региональных рынков. Часто провинциальные контрагенты не могут работать по принципу предоплаты, а оценить риски не всегда возможно даже в случае ведения переговоров на территории покупателя. Поэтому не каждая такая встреча заканчивается заключением сделки. Однако если дебиторская задолженность застрахована, то риски неплатежеспособности клиента возлагаются на страховщика.

- Финансовая независимость. Известны случаи когда банкротство одного крупного заказчика, работающего на условиях постоплаты, приводило к серии банкротств более мелких поставщиков. Страхование позволяет гарантированно избежать подобных ситуаций, сохранив для покупателей и заказчиков прежние условия.

- Более выгодные кредиты. Коммерческие организации часто кредитуются в целях увеличения оборотных средств. Застрахованная дебиторская задолженность положительно влияет на оценку риска специалистами банка и даже может выступать в качестве залога. Если говорить простыми словами, то застрахованные организации могут претендовать на особые льготные условия по кредиту.

Единственным минусом страхования задолженности является стоимость услуги.

В зависимости от ситуации она варьируется в пределах 1-9% от суммы сделки — довольно высокий показатель по сравнению с аналогичными предложениями на зарубежных рынках. Основной причиной, увеличивающей размер страховой премии, считается страновой риск РФ.

В заключение отметим, что образование дебиторской задолженности для многих организаций является неотъемлемым условием освоения новых рынков сбыта.

Однако необходимо помнить, что подобные коммерческие займы формируются за счет средств, извлекаемых из оборота фирмы и требуют постоянного контроля за развитием ситуации.

Часто конечный финансовый результат зависит именно от умения находить золотую середину между указанными факторами.

Что такое кредиторская задолженность и дебиторская задолженность

Даже те, кто не имеет никакого отношения к бухгалтерии, а также финансовому учету, довольно часто сталкиваются с таким понятием как дебиторская и кредиторская задолженность.

Обозначения этих терминов довольно разные и “скрывают” под собой очень много информации о финансовой деятельности предприятия в целом.

Давайте рассмотрим понятия дебиторка и кредиторка, что это простыми словами? На каких счетах отображаются в бухгалтерском учете, что могут “рассказать” управленцу, потенциальному инвестору, экономисту, финансисту, прочим юридическим и физическим субъектам экономической деятельности.

Простыми словами о кредиторке и дебиторке: понятие задолженностей

Что такое кредиторская задолженность и дебиторская задолженность? Попробуем объяснить доступным языком, чтобы “не подкованный” экономическими терминами человек имел представление об этих видах обязательств.

Дебиторская задолженность происходит от слова “debet”, которое переводится с латинского как “он должен”

Дебиторская задолженность – это нам должны или мы в должниках?

Первоначально разложим все по полочкам. Дебиторка, или как правильно ее называют в бухгалтерском учете – дебиторская задолженность, происходит от слова “debet”, которое переводится с латинского как “он должен”. Только зная перевод не совсем понятно, это мы должны или нам.

Чтобы стало более понятно, поясним, что дебиторами в учете называют юридические лица, которые должны нам некие средства.

Из этого вытекает следующее понятие, совокупность финансовых средств, которые числятся как обязательства юридических и физических лиц перед вами – это дебиторская задолженность.

Все дебиторские долги – это оборотные активы, не имеющие срока учета (давности), поскольку могут быть погашены как в краткосрочный, так и более длительный период.

Получение средств от должника в погашение дебиторки называется инкассацией дебиторской задолженности.

К ярким примерам дебиторских долгов следует отнести:

- товар отгружен, а оплата еще не произошла;

- сделана предоплата, а материальные ценности еще не поступили или не были проведены работы;

- авансы выданные;

- переплата в бюджет.

Кредиторская задолженность, что это такое

Переводить с латинского слово “kredit” нет необходимости, поскольку даже самый далекий от экономики обыватель с уверенностью скажет, что это наш долг перед кем-либо.

Простыми словами, это тот случай, когда ваше предприятие имеет обязательства в виде совокупности финансовых средств перед определенной организацией (фирмой, компанией).

То есть мы должны деньги поставщику, сотруднику и т. д.

Если с понятием кредитной задолженности все более-менее понятно, то со стороны учета не совсем ясно кредиторка – это актив или пассив? Ответ прост, раз кредиторка – это обязательства вашего предприятия, то относятся долги к пассиву.

Отражение кредиторской и дебиторской задолженности в финансовой отчетности

Финансовая отчетность задается предприятием за каждый квартал и за полный отработанный год. Состоит она из статистических форм, а главными для анализа деятельности являются первые две:

- ф.1 Баланс. Состоит он из двух частей: Актив – Пассив. Его заполнение базируется на принципе равенства первой части (актива) ко второй (пассива).

- ф.2 Отчет о финансовых результатах. Здесь отображаются доходы предприятия и уровень рентабельности, с которой закончен год.

Кредиторка и дебиторка отображаются в финансовой отчетности – ф.1 Баланс

Отображение в финансовой отчетности кредиторки и дебиторки, является ключевым параметром анализа финансовой стабильности предприятия.

Дебиторская задолженность отражается в ф.1 Баланс (первая часть актив). Ей посвящен целый второй раздел, а общая сумма таких обязательств указывается в строке 1230.

Сальдо по долгосрочной дебеторке отображается строкою 1040. Что касается кредиторских обязательств, то их можно найти в пассиве.

В балансе это строка 1520 пятого раздела или же еще кредиторку могут показывать в четвертом разделе Баланса.

Подробней о видах дебиторской и кредиторской задолженности

В учете как кредиторскую, так и дебиторскую задолженность разделяют по видам, исходя из источника ее возникновения, сроков погашения или не погашения, взятых обязательств. Рассмотрим, какой может быть кредиторка и дебиторка.

Как классифицируется дебиторская задолженность в бухгалтерском учете

Углубимся в “недра” бухгалтерского учета и попробуем доступными словами объяснить, какой бывает дебиторская задолженность. Условно все долги по дебиторке можно разделить на два вида:

- Торговая дебиторская задолженность — представляет собой суммы обязательств покупателей, возникшие за реализацию товаров и услуг, выпущенных в результате основной деятельности.

- Неторговая дебиторка появляется как следствие других видов деятельности (авансы выданные служащим, дивиденды, наперед переведенные бюджетные обязательства и др.)

Исходя из сроков получения обязательств, можно выделить:

- долгосрочную дебиторскую задолженность предприятия со сроками по ее выплате больше года;

- краткосрочную, погашается на протяжении года.

Какая будет “висеть” дебиторка фиксируется в учетных документах, а по факту выплат или задержки по ним, подразделить ее можно на:

- нормальную;

- просроченную.

Если с нормальной все ясно, то с просроченной следует разбираться подробней. Логично возникает вопрос: просроченная дебиторская задолженность – это сколько месяцев задолженности? При просроченных обязательствах говорить о конкретных месяцах не корректно, поскольку причины неуплаты могут быть разными и по ним также существуют подвиды дебиторки.

- Сомнительная дебиторская задолженность – это обязательства перед предприятием, в погашении которых нет уверенности из-за неудовлетворительной платежеспособности дебитора.

- Невостребованные обязательства. В эту группу входят долги, которые были невостребованные из-за ошибки со стороны бухгалтера или другой материально ответственной особы.

- Мораторная дебиторская задолженность – это висящее обязательство, которое возникает в период, когда предприятие проходит процедуру банкротства и ваша компания не может предъявить финансовые требования.

- Безнадежная дебиторская задолженность – это “мертвые” долги, оплата каковых сводится к нулю. Такими являются обязательства дебитора признанного банкротом.

Конечно, обязательства перед предприятием не могут висеть вечно, поэтому по истечении 3 лет ее списывают, согласно п.77 Приказа МинФина от 29.07.1998 г. No34н на финансовые результаты организации как убыток.

По истечении 3 лет дебиторская задолженность списывается, увеличивая убыток предприятия

Следует отметить прочую дебиторскую задолженность организации. Это понятие включает в себя различные статьи расчетов как товарного, так и нетоварного характера.

В последнее время все чаще практикуется снижение рисков предприятия посредством страхования дебиторской задолженности. Это надежный инструмент сведения к минимуму возможности стать дебиторке безнадежной.

Кредиторская задолженность: понятия и виды

Теперь разберемся с понятием кредиторки, когда возникает и какой бывает. Выделяют следующие разновидности кредиторских обязательств:

- перед сотрудниками;

- перед поставщиками, подрядчиками;

- перед бюджетом, по налогам, сборам.

Как и дебиторка, кредиторские обязательства могут быть:

- текущими – период до трех месяцев;

- краткосрочными – расчет производится по сроку до одного года;

- долгосрочными – возмещение ожидается больше года;

- ликвидными – от 3 лет (подлежат списанию).

Наличие кредиторской задолженности значительно понижает инвестиционную притягательность, поскольку существенно снижает платежеспособность предприятия и его ликвидность.

Бухгалтерский учет долгов по кредиторке и дебиторке

С понятиями разобрались, теперь попробуем объяснить как “выглядит” кредиторка и дебиторка в бухгалтерском (финансовом) учете. Первоначально рассмотрим кредиторскую и дебиторскую задолженность в бухгалтерском балансе – это какие счета?

Дебиторка “обосновалась” на счетах 1, 3 класса:

- Текущие долги отображаются в бухгалтерском учете на таких счетах 37, 36, 34.

- Долгосрочные обязательства размещаются на счете 18. В зависимости от вида используются соответствующие субсчета.

Расчет дебиторской задолженности на определенное число имеет следующий вид:

Дебиторка = Дт60 + Дт62 + Дт68 + Дт69 + Дт70 + Дт71 + Дт73 + Дт75 + Дт76 – Кт63

Зачем нужно следить за дебиторской задолженностью? Часто новички бизнеса в недоумении задаются вопросом: зачем нужен контроль дебиторской задолженности по расходам, что это за показатель такой? Если отвечать доступно, то это сумма долгов перед вашим предприятием. Другими словами, это активы, которые можно использовать в развитии бизнеса. Отсутствие контроля в этой сфере может привести к:

- потере сумм долга с разовыми дебиторами;

- финансовой нестабильности;

- неэффективному составлению расходной части баланса;

- падению конкурентоспособности.

Для учета кредиторки предназначены следующие счета: 60, 62, 68, 69, 70, 71, 73, 75, 76.

Рассчитывается кредиторка как сумма сальдо всех вышеприведенных счетов.

Анализ кредиторской и дебиторской задолженности дает возможность оценивать возможности предприятия

Зачем нужен анализ кредиторских и дебиторских долгов

Работа с двусторонними обязательствами (нам должны – мы должны) дает возможность объективно оценивать финансовые, бухгалтерские, хозяйственные возможности предприятия (фирмы, организации).

Комплексный подход отслеживания помогает увидеть картину в целом, а соотношение дебиторки к кредиторке может “рассказать” о состоянии дел на предприятии.

Так, экономически здоровая организация должна отмечать дебиторскую задолженность на порядок выше кредиторской.

Дебеторка увеличилась – это говорит о возможности погасить свои долги за счет возмещенных в будущем обязательств.Важным показателем анализа, является оборачиваемость дебиторской задолженности. По ней видно, сколько оборотов совершается средствами за определенный период (год).

Дебиторскую задолженность вполне реально, если нужно, превратить в финансовые ресурсы. Как это можно “провернуть”? Продажа дебиторской задолженности – это передача чужих обязательств, возникших перед вами, другому лицу за деньги. Сама сумма обязательств уменьшается на размер дисконта.

https://www.youtube.com/watch?v=HBnK8qOhpoc

Дебиторы и кредиторы – это неотъемлемая составляющая, без которой предприятие не сможет функционировать. Учет операций по этим субъектам бизнеса с последующим его анализом позволяет адекватно оценить возможности предприятия, его ликвидность, платежеспособность, возможности развития. Поэтому отличать и понимать, что собой представляют кредиторские и дебиторские долги должен каждый бизнесмен.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Что такое дебиторская и кредиторская и задолженность | Кредитор, дебитор — это?

Определение, что такое кредиторская и дебиторская задолженность. В чем различия и какими бывают виды дебиторской задолженности. Кто такие дебитор и кредитор.

Предпринимательская деятельность требует непосредственного взаимодействия с широким кругом лиц, куда входят поставщики, банки, покупатели и другие лица.

Все они носят название контрагентов, то есть тех агентов, которые оказывают непосредственное влияние на организацию. От того, насколько грамотно предприниматель работает с контрагентами, зависит положение его компании на рынке и конкурентоспособность.

Контрагенты делятся на дебиторов и кредиторов. Контрагенты — это одна из сторон договора в гражданско-правовых отношениях.

А так же, чтобы было легче вести учет денежных средств, были введены похожие понятия «дебет» и «кредит». Благодаря этим понятиям счет делится на две половинки: дебет — это приход, а расход — это кредит, левая и правая колонка счета соответственно.

Далее рассмотрим что такое дебиторская и кредиторская задолженности.

Кто такой дебитор?

Дебитор – это контрагент (сторонняя организация), который является должником.То есть у него существуют обязательства по уплате средств.

Дебиторская задолженность – это средства, которые обязан выплатить дебитор.

В бизнесе дебиторами чаще всего являются покупатели, а также компании, оформившие займ. Дебитором может являться и физическое лицо, взявшее средства в долг. Это может быть сотрудник компании или владелец доли в уставном капитале.

Где посмотреть долги физическому лицу мы подробно описали в статье «Как узнать задолженность по кредитам».

Дебиторская задолженность включена в бухгалтерскую отчетность и учитывается на счете 62 «Расчеты с покупателями заказчиками» и 76 «Расчеты с разными дебиторами и кредиторами».

Она достаточно динамична и зависит от взаимодействия компании с клиентами и партнерами. Можно сказать, что именно этот вид задолженности формирует прибыль компании.

При этом она является и источником формирования собственного капитала организации.

Что такое кредиторская задолженность

Кредитор – это тот, кому должны. Другими словами кредиторская задолженность — это такой вид задолженности, который возникает на договорной основе. Например, компания закупает комплектующие для собственного производства. Стоимость комплектующих и есть кредиторская задолженность. При этом в задолженность не включаются расходы по доставке и упаковке товаров. Сегодня выделены два вида:

- Долг за товары, который нужно погасить в течение определенного периода времени;

- Долг за услуги и товары, срок которого уже истек;

- Долги по уплате во внебюджетные фонды;

- Долги по заработной плате собственному персоналу.

Учет производится по счетам, соответствующим определенному виду кредиторской задолженности. Данный вид долга отражается в бухгалтерской отчетности. Таким образом, кредиторская задолженность представляет собой не только просроченные платежи, но и текущие обязательства организации перед своими кредиторами, срок действия которых еще не истек.

Организация может списать свою задолженность, если она погашена, либо если кредитор не счел нужным взыскать ее своевременно. Срок давности по кредиту по закону в России – 3 года (по российским контрагентам). Таким образом, кредиторская задолженность– обязательства компании, которые необходимо погасить в конкретные сроки.

Данная графа фактически предполагает основные расходы организации на деятельность.

Как списать дебиторскую задолженность?

Сегодня законодательство дает организациям право списывать просроченную дебиторскую задолженность только в следующих случаях:

- срок исковой давности в 3 года истек;

- есть решение о невозможности взыскания такой задолженности;

- если фирма-дебитор ликвидирована.

При этом Налоговый кодекс устанавливает, что «дебиторка» может быть списана на вне реализационные расходы, с созданием резерва по сомнительным долгам, в том случае, если она безнадежна.

Если долг будет списан в убыток, то такая задолженность законодательно аннулируется и не уменьшает налогооблагаемую базу по налогу на прибыль. Это, конечно, влечет дополнительные убытки для компании.

Для списания задолженности необходимо составление акта об инвентаризации дебиторской задолженности, а также обоснования и приказа руководителя предприятия. Списать «дебиторку»можно и раньше, чем наступит ликвидация дебитора.

Любой процесс ликвидации начинается с затяжной процедуры банкротства.

Во время данной процедуры конкурсные управляющие проводят собрания кредиторов, на которых заявляются основные финансовые требования к дебитору. При этом, после осуществления конфискации и продажи имущества, денежные средства возвращаются к компании-кредитору в порядке очереди.

Законодательство дает право при получении долга в этот период полностью списать «дебиторку». Непросроченная дебиторская задолженность списывается при погашении должником задолженности по счету. Таким образом, работа с дебиторской и кредиторской задолженностью важна для благополучия компании.Для этого необходимо проводить постоянный финансовый мониторинг и тщательно отбирать контрагентов для работы.