Виды ценных бумаг и их характеристика: таблица

Виды ценных бумаг и их характеристика: таблица! Коротко о главном простыми словами!

| Ценная бумага(по ГК РФ) | Эмитент: | Краткая характеристика: |

| Государственная облигация | Государство | Долговое обязательство государства перед конкретным лицом. Инвестиции в облигации – это популярный способ капиталовложений среди инвесторов, как отечественных, так и иностранных. Как правило, облигация выдается на 1 год, после чего держатель имеет полное право требовать возврата денег у государства с учетом процентов. |

| Облигация (компании) | Организация | Принцип аналогичен предыдущему случаю, только на этот раз эмитентом (структурой, выпустившей ценную бумагу) является организация любой формы собственности. Покупая облигацию, к примеру, Газпрома, вы, по сути, выдаете компании кредит под определенный процент. |

| Вексель | Любое лицо | Долговое обязательство, регулирующееся отдельной законодательной базой, в которую входят как российские, так и международные акты. Вексель является неоспоримым правом взыскания долга, в документе могут быть прописаны время и место произведения расчетов. Векселя можно передавать другому лицу при помощи специальной операции индоссамента. |

| Чек | Организация | Выписывается одним лицом в пользу другого. Чек удостоверяет право держателя перевести либо обналичить определенную сумму денег с банковского счета лица, выдавшего ценную бумагу. |

| Депозитный сертификат | Банк | Выдается банком юридическому лицу и удостоверяет право последнего забрать свой вклад спустя определенное время. Как правило, сертификат выдается на год. |

| Сберегательный сертификат | Банк | Аналогичен предыдущему случаю, только на этот раз держателем является физическое лицо, а максимальный срок увеличен с 1-го до 3-х лет. |

| Банковская сберегательная книжка на предъявителя | Банк | Документ, подтверждающий факт заключение договора банковского вклада. Обычная именная сберегательная книжка не является ценной бумагой. По книжке на предъявителя забрать вклад может любое лицо, предъявившее документ. |

| Коносамент | Любое лицо | Ценная бумага, подтверждающая факт заключения договора морской перевозки определенного груза. Коносамент дает право держателю требовать свой груз в конечной точке назначения, а также накладывает обязательства на перевозчика. |

| Акция | Организация | Акции выпускаются организацией путем эмиссии. Если это ОАО (открытое акционерное общество), акции свободно торгуются на фондовой бирже. Держатель акции имеет право получать дивиденды, а также право голоса на общем собрании Совета Директоров. Существуют также привилегированные акции, по которым выплачивается больший процент дивидендов, однако не дающие право голоса. |

| Приватизационные ценные бумаги | Государство | Документы, подтверждающие право лица на часть государственной собственности. Приватизационные ценные бумаги стали активно выдаваться с момента развала Советского Союза. |

Таблица видов ценных бумаг выше поможет вам приобрести начальные представления о ценных бумагах. Тем не менее, каждая из них заслуживает отдельного внимания, потому что обладает целым рядом особенностей. О некоторых из них (акция, вексель) есть статьи на этом сайте. Далее я скажу еще пару слов о ценных бумагах и их разновидностях.

Ценная бумага – это особый вид документов, который регулируется отдельной законодательной базой.

Как правило, ценные бумаги имеют повышенное значение, дают их держателю исключительное право требования материальных средств либо иного вида товаров и услуг. К примеру, если сравнить долговую расписку и вексель, то можно без сомнений отдать предпочтение второму, т.к.

он дает кредитору значительно больше прав. Даже если у лица, выписавшего вексель, нет денег для выполнения обязательств, может быть конфисковано его имущество в таких размерах, чтобы вернуть долг держателю векселя.

Более подробно об этом документе вы можете прочитать в статье «Вексель: что это?»

Разновидности ценных бумаг по форме предъявления:

- Именные. Это наиболее распространенная форма. В документе прописывается имя того человека, который имеет право требовать обязательство по ценной бумаге. С момента выдачи таковой, она считается собственностью этого лица, и в случае его смерти подлежит передаче наследникам.

- На предъявителя. Также довольно распространенная разновидность, особенно среди долговых бумаг. Право требования долга имеет любое лицо, предъявившее документ.

- Ордерные. Передача прав по таким ценным бумагам допускается путем специальной надписи (индоссамента).

Популярные виды инвестиций в ценные бумаги!

Ценные бумаги – довольно распространенный объект инвестирования среди крупных капиталодержателей. Наличие на руках такого документа способно обезопасить вклад и минимизировать риски. Наиболее распространенными вложениями являются следующие:

- Инвестиции в акции крупных компаний. Инвестор при этом покупает определенный пакет акций, приобретая право на получение дивидендов. Отличительной чертой акций международных корпораций является неподверженность инфляции. Компании, как правило, не проводят эмиссию акций слишком часто, потому что это не выгодно Совету Директоров. Таким образом, акции не падают в своей цене, в отличие от валюты, эмиссия которой происходит нередко. Инвестировав деньги в ценные бумаги надежной организации, можно как обезопасить свои накопления, так и получать доход в виде дивидендов. Также акции часто используются для спекулятивных целей. Спекулянт покупает ценные бумаги дешевле, чтобы впоследствии продать их дороже.

- Облигации – также довольно распространенный объект инвестирования. Частные лица с большим капиталом нередко вкладывают деньги в облигации крупных банков или промышленных гигантов. При этом процент по ним на порядок превышает процент по банковским вкладам, поэтому такое капиталовложение несколько выгоднее. К слову, банки инвестируют именно в облигации, зарабатывая на разнице процентов. Иногда вложения проходят и в государственные облигации. Процент здесь на порядок ниже, но зато подобные капиталовложения предоставляют право иностранному инвестору получить вид на жительство, а позже – гражданство страны.

- Последние несколько лет активно проходит приватизация государственной собственности, а это значит, что крупные инвесторы и бизнесмены инвестируют в приватизационные ценные бумаги. В целом это довольно выгодные капиталовложения, потому что хороший предприниматель способен сделать из государственного предприятия достойную и перспективную компанию. Государственные чиновники, как правило, не могут эффективно управлять бизнесом, т.к. у них нет личной заинтересованности, им приходится справляться с бюрократией, которая находится на высоте в государственных учреждениях. Другое дело – частный собственник. Чем эффективнее он организует свое дело, тем больше получит прибыли. У него есть мотивация, а в некоторых случаях и опыт работы в сфере бизнеса. При грамотном подходе подобные инвестиции могу окупиться всего за несколько месяцев.

На завершение!

Надеюсь, таблица видов ценных бумаг помогла вам приобрести начальные сведения о них, а возможно – выбрать объект инвестирования. В целом каждая из них заслуживает отдельного внимания. Также хочу выделить такие финансовые инструменты как опционы и фьючерсы.

Они приближены к ценным бумагам и во многом похожи на них. Узнать подробнее о фьючерсах можно в статье «Фьючерсы: что это?» Опционы активно используются для торговли на финансовых биржах.

Если вы заинтересованы, можете изучить статью «Как заработать на бинарных опционах? Секрет успеха Виктора Самойлова!»

Всем успехов и состоятельной жизни!

Искренне ваш, Виктор Самойлов

Виды ценных бумаг и их характеристика: таблица

Общий финансовый рынок представляет собой систему товарных отношений, некий взаимообмен различными экономическими благами. Основными посредниками в таких операциях выступают определенные финансовые инструменты.

Эксперты подразделяют товарный мир на две категории: полученные услуги (непосредственно сам товар) и деньги.

Денежные средства также имеют определенную градацию – они могут иметь вид просто денег и финансов, которые могут приносить дополнительную прибыль.

Рыночные отношения создали два главных способа передачи денежных средств – путем кредитования и образования такого финансового инструмента, как ценные финансовые активы. Каждому гражданину, который заинтересован в приумножении своих накоплений, следует разбираться и знать, какие существуют виды ценных бумаг и их характеристика, таблица с их перечнем и будет представлена в этой статье.

Ценные бумаги отличаются расширенной классификацией и многочисленными видами исполнения

«Ценная бумага»: определение понятия

Ценные бумаги (или фондовые активные инструменты) – это определенные официальные государственные документы.

Все виды государственных ценных бумаг несут официальное право заверения каким-либо капиталом либо его финансово-денежным эквивалентом.

Такая форма инвестирования обладает ярко-выраженным признаками многофункционального финансового инструмента, отличающегося следующими нюансами:

- Свидетельствует об имеющихся имущественных взаимоотношений.

- Может поддерживать финансовые отношения между двумя и более участниками сделок.

- Имеет конкретный, установленный тип принадлежности к определенной категории имущества.

- Придерживается строго установленного документарного вида с указанием определенных реквизитов.

Ценные бумаги – особые финансовые активы, главным направлением которых является засвидетельствование прав владения (собственности) на капитал от хозяина документов.

Ценные бумаги: определение понятия

Качественные характеристики

Главной задачей всех видов финансовых активов становится расширение их функциональных особенностей, возможность обмена товаров, инструментов фондового рынка. Специалисты для определения оценочной стоимости таких активов выделяют несколько основных качественных свойств. А именно:

- Возможность обращения. То есть разрешение свободного перехода прав владения на базе оформления гражданско-правовых финансовых операций.

- Официальность. Гарантированное исполнение всех существующих обязательств, регламентирующих работающим законодательством.

- Доступность для оборотных отношений частного порядка. Финансовые активы разрешается дарить, передавать по наследству, хранить.

- Стандартизированность. Такое качество дает гарантию официальности ценным бумагам и делает возможным их обращение на фондовом рынке.

- Регистрируемость и документальный учет. Каждый вид фондовых активов (независимо от формы их выпуска) получает обязательную запись в реестре, подтверждающую их выпуск.

- Признание всех государственных норм. Это качество повышает стоимость активов на фоне высокого уровня доверия.

- Ликвидность. Соответствие всем юридическим нормам существенно повышает рыночность ценных бумаг, что способствует ускоренному переходу их в финансовые средства и увеличивает способность товарооборота.

Понятие и виды ценных бумаг

Чтобы грамотно определиться с формой инвестирования, стоит знать, какие ценные бумаги бывают на рынке. А их перечень достаточно многообразен, ведь каждая разновидность способна подразделятся на подвиды, а они в свою очередь, классифицируются на более мелкие группы. Фондовые активы специалисты классифицируют по таким признакам:

- доходность;

- тип эмитента;

- вид владения;

- уровень риска;

- обращаемость;

- форма выпуска;

- порядок передачи;

- регистрируемость;

- цель использования;

- номинальная стоимость;

- тип привлечения капитала;

- период и тип существования;

- национальная принадлежность.

Основные виды ценных бумаг подразделяются на два главных класса-группы. Это основные фондовые активы и производные (или деривативы). Всего классифицируются восемь разновидностей основных финансовых активов, причем каждая обладает собственными нюансами и характеристиками.

Основная классификация ценных бумаг

Акция

Именной финансовый актив, гарантирующий владельцу законное право на получение определенных имущественных/финансовых дивидендов от предприятия. К главным особенностям ценных бумаг такого направления относятся:

- акции имеют две стоимости: реальную и указанную;

- фиксирует права хозяина бумаг на владение частью доходов акционерного общества.

Акции не обладают единым, принятым видом. Эти активы классифицируются на две типогруппы: привилегированные и обыкновенные. Привилегированные обеспечивают хозяину право первоочередности получения дивидендов, и обязывает их обладателя присутствовать на общем собрании акционеров.

Облигация

Определенное, официальное долговое обязательство, свидетельствующее узаконенное требование на возврат некой вложенной денежной суммы. Ее возвращение владельцу ЦБ происходит спустя определенное время с выплатой конкретной части доходности или же получение иных преимуществ-льгот. Облигация имеет несколько разновидностей и бывает:

- государственной: выпускает государство;

- корпоративной: выданные юридическими организациями;

- банковской: изданные кредитно-банковскими структурами;

- муниципальной: оформляют структурные подразделения администрации либо местным самоуправлением.

Чек

Документ, подтверждающий поручение, оформленное в письменной форме от чекодателя на выдачу предъявителю определенную (конкретную) сумму финансовых средств. В роли чекодателя представлено определенное юридическое лицо, обладающее банковским счетом, откуда и будет производиться выдача наличности предъявителю бумаги. Чек подразделяется на несколько типов:

- именной;

- ордерный;

- предъявительский.

Ценные бумаги имеют разную форму выпуска

Вексель

Слово «вексель» произошло от немецкого wechsel, что означает «обмен». Эта разновидность денежного актива представлена в форме долгосрочного обязательства. Составляется ЦБ в письменной, определенной форме и гарантирует:

- конкретно установленное обязательство векселедателя (вексель простого вида);

- распоряжение выплатить владельцу документа некую денежную сумму в определенный, установленный соглашением срок (переводной вексель).

Банковский сертификат

Этот тип ЦБ представляет официально подтвержденное свидетельство финансового вклада. Оно может быть депозитным (выпущенным для юрлиц) и сберегательным (для частных клиентов).

Оформляется данный тип документа банковскими структурами и обязывает организацию в полном объеме возвратить вложенные клиентами средства вместе со всеми причитающимися процентами спустя определенное договором время.

К одной из разновидности банковского сертификата относится сберкнижка на предъявителя, она имеет такой же вес, как сберегательные или депозитные сертификаты.

Коносамент

Документ, имеющий стандартный вид, составляемый по международному регламенту. ЦБ содержит определенные договорные соглашения по доставке и морскому перевозу некоего груза-товара. Коносамент удостоверяет все условия погрузки отправления, его переправки и права-требования на получение. Данная бумага обладает несколькими видами:

- бортовой;

- береговой;

- чартерный.

Специалисты причисляют к каждому виду ценной бумаги определенный ресурс

Закладная

Официальный документ, свидетельствующий и подтверждающий права хозяина по документу-соглашению, установленному в ипотечном договоре. Хозяин закладной обладает неким денежным обязательством либо может получить определенное в документе имущество.

Инвестиционный пай

Именной документ, который подтверждает права его обладателя на владение определенной долей некоей организации/предприятия. Регламентирует получение части ПИФа (паевого инвестиционного фонда).

Ценные бумаги в рыночной экономике

Рынок фондовых активов составляет важнейшую часть всей финансовой структуры рыночных отношений.

В его основные задачи входит выполнение присущих общерыночных функций, а прежде всего активная работа по привлечению капиталовложений и его расширению.

Сфера обращения ценных бумаг в России представляет сложнейший многогранный экономический процесс, на который идет регулярное воздействие ряда следующих факторов:

- Социальные.

- Экономические.

- Психологические.

Наиболее важной целью экономического процесса является развитие рынка ценных бумаг, а именно их выпуск, сбыт и проведение различных присущих им финансовых операций.

Взаимодействие ценных бумаг

Сравнительный анализ финансовых активов

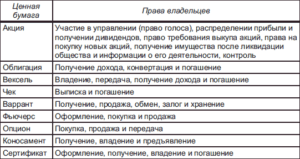

Все разновидности финансовых активов можно представить в форме общего сравнительного перечня. Таблица видов ценных бумаг имеет следующий вид:

| Тип финансового актива | Период существования | оформление | Функция владения | Характер вложения капитала | Форма выпуска | Вид эмитента |

| акция | срок не устанавливается | разнообразное | именная | долевая | эмиссионная | банк (корпорация) |

| облигация | с ограниченным и временными рамками | любая | долговая | любой | ||

| вексель | форма официального документа | неэмиссионный | ||||

| сертификат банка | эмиссионная | корпорация | ||||

| коносамент | неэмиссионная | |||||

| закладная | именная |

Чтобы определиться с инвестированием, стоит рассмотреть ценные бумаги с точки зрения фактора риска. Немаловажное значение имеет и доходность:

| Вид ЦБ | Цель инвестора | |||

| Уровень безопасности | Доходность | Рост стоимости | ||

| облигации | краткосрочные | отличный | наиболее устойчивая | медленный |

| долгосрочные | хороший | стабильная | по-разному | |

| акции | привилегированные | высокий | хорошая | вариабельный |

| обычные | плохой | колеблется | самый быстрый | |

| векселя | простой | выше среднего | повышенная | отсутствует |

| переводной | ||||

| депозитный сертификат | отличный | высокая | не имеет | |

| фьючерсы | негативный | устойчивая | быстрый |

Выводы

Все описанные в статье ценные бумаги наиболее характерны и распространены в странах с высокими показателями рыночной экономики. Это позволяет сделать вывод, что рост и ценность финансовых активов на территории России будет только увеличиваться.

Также стоит заметить, что классификация ценных бумаг – очень сложный и слишком многогранный процесс.

Осветить все формы, присущие финансовым активам в рамках одной стать невозможно, поэтому были затронуты только наиболее популярные и известные типы активов.

ЕГЭ. Экономика. Тема 17. Ценные бумаги

Ценные бумаги — это документы, оформленные по строго установленным образцам, которые свидетельствуют о праве собственности на определённую сумму денег или имущество. Сущность владения ценными бумагами заключается в том, что у владельца в данный момент сам капитал отсутствует, но владелец имеет все права на него, которые и зафиксированы в ценных бумагах.

Признаки ценных бумаг

- Документальность – это документ, который должен иметь реквизиты, установленные государством.

- Оборотоспособность, обращаемость на рынке – они можгу быть объектом купли-продажи.

- Доступность для гражданского оборота- то есть их можно не только купить – продать, но они могут быть объектом других гражданских отношений ( займа, дарения, обмена и др.)

- Стандартность содержания( стандартность участников, сроков, месс форм и т.д.)

- Серийность – выпускаются сериями

- Регулируемость и признание государством (должны быть признаны государством в качестве ценных бумаг)

- Ликвидность – возможность обмениваться на деньги.

- Риск – возможность потерь

- Обязательность исполнения – эмитент обязан исполнять свои обязательства.

Закон 1996 г « О рынке ценных бумаг». В нём отмечено, что ценные бумаги могут выпускать только банки, государство, юридические лица. В законе перечислены виды ценных бумаг:

- Государственные облигации;

- Облигации;

- Векселя;

- Чеки

- Депозитные и сберегательные сертификаты

- Коносамент

- Акции

- Приватизационные ценные бумаги и др.

Эмитент – организация, выпустившая ценные бумаги.

Основные виды ценных бумаг

- Акция — закрепляет право её владельца (акционера) на получение части прибыли акционерного общества виде дивидендов ( доходов), на участие в управлении и часть имущества после ликвидации АО.

Акции бывают:

| Обыкновенные | Привилегированные |

| Владельцы — полноправные акционеры, имеют право голоса на акционерном собрании. При наличии 50% акций — появляется право контроля за деятельностью АО. | Не дают права голоса на акционерном собрании и права участия в управлении АО. |

| Нефиксированный процент( зависит от доходов АО) | Фиксированный процент |

| Не имеют преимуществ по получению денег при банкротстве фирмы. | При банкротстве АО имеют преимущество по получению своих вложений. |

| Дивиденды негарантированные, можно их вообще не получить, если нет у АО доходов. Большой риск. | Дивиденды гарантированные. |

| Более выгодны для недолгосрочного вложения. | Более выгодны для долгосрочного вложения. |

- Облигация — даёт право на получение от эмитента номинальной стоимости облигации + процента ( это своего рода заём, но уже со стороны государства, или банков, или других эмитентов).

Особенности облигации:

- Менее рисковая

- Приносит меньшую прибыль

- Подходит для долгосрочных вложений

- Удобна для диверсификации, то есть распределения денег в разные объекты для вложения ( « Не клади яйца в одну корзину»)

- Не даёт права собственности

- Вексель – письменное денежное обязательство должника о возврате денег

- Чек – письменное поручение чекодателя банку уплатить получателю указанную сумму ( чекодателем может быть любой, на кого владелец денег выписал чек).

- Банковский сертификат – свидетельство о денежном вкладе (для физических лиц- сберегательном, то есть сберегательная книжка для юридических лиц – депозитном) в банке, который обязан возврати деньги под проценты.

- Коносамент – документ на перевозку грузу, удостоверяющий его погрузку, перевозку и право на получение ( это своего рода накладная на груз)

- Закладная – удостоверяет право владельца в соответствии с ипотечным договором( залоге недвижимости)на получение денег или указанного имущества.

- Инвестиционный пай – удостоверяет долю владельца ценной бумаги в праве собственности на имущество, которое составляет паевой инвестиционный фонд.

- Варрант – выдаётся складом , подтверждает право собственности на товар, находящийся на складе.

Существует несколько групп видов ценных бумаг. Выделим наиболее важные.

Виды ценных бумаг

По национальной принадлежности:

По форме владения:

- предъявительские (не содержат имя владельца, просто могут передаваться от одно лица другому)

- именные (содержат имя владельца)

- ордерные ( возможность их передачи другому лицу при оформлении передаточной подписи)

По форме выпуска:

- эмиссионные ( выпускаются крупными партиями, все эти бумаги внутри партий идентичны)

- неэмиссионные ( выпускаются небольшими партиями или даже поштучно без государственной регистрации)

По виду эмитента (то есть того, кто выпустил эти ценные бумаги)

- государственные

- негосударственные (корпоративные)

По уровню риска:

- безрисковые ( риск практически отсутствует – краткосрочные, на 1-3 месяца)

- низкорисковые (государственные)

- среднерисковые ( корпоративные )

- высокорисковые (обычно акции)

По степени обращаемости:

- рыночные (свободно обращаются)

- нерыночные (могут возвращаться только эмитенту, не могут перепродаваться)

По форме привлечения капитала:

- долевые (отражают долю в капитале общества)

- долговые ( форма займа денег)

По виду номинала:

- с постоянным номиналом (имеет сою номинальную стоимость )

- с переменным номиналом ( номинал не указывается, он меняется, в зависимости от капитала общества)

По форме обслуживания:

- инвестиционные ( в них вкладываются деньги для получения дохода)

- неинвестиционные (обслуживают денежные расчёты на рынке — это вексель, коносамент, складские свидетельства)

Рынок ценных бумаг постоянно развивается, поэтому не исключено, что в скором времени появятся их новые виды .

Материал подготовила: Мельникова Вера Александровна

Определение ценных бумаг

Ценные бумаги либо, как еще говорят, фондовые активы ‒ это официальный документ, который заверяет право на обладание каким-нибудь капиталом или его денежным эквивалентом. По сути, это особая форма актива, что подтверждает за своим владельцем право собственности. При этом данная форма капитала обладает такими характерными особенностями:

- является инструментом, который обслуживает и обеспечивает возможность рыночных сделок между несколькими участниками;

- удостоверяет наличие определенных имущественных отношений или фактов займа;

- характеризуется соблюдением формы и содержания документа с обязательным указанием реквизитов, которые отличаются в зависимости от типа;

- определяется тем, к какой категории имущества привязана данная форма капитала, а именно к объектам движимого имущества.

Критерии, определяющие виды фондовых активов

Рынок фондовых активов очень велик и многообразен. Для того чтобы понять, какие ценные бумаги бывают, и облегчить изучение информации в данной сфере, ее необходимо структурировать.

Существует определенная классификация, которая подчиняется принципу сложных систем.

Каждое отдельное свойство этих финансовых документов является подразделом одной группы и вместе с тем может принадлежать к другой группе признаков.Классификация, описанная ниже в таблице, охватывает всю систему сходных и отличительных характеристик.

Общепринятые виды

Статус ценности активам придается на основании внутреннего законодательства страны. Исходя из того, в какой стране они продаются, то есть где эмитируются, в соответствии с какими критериями выпускаются, существуют основные виды ценных бумаг, сравнительный анализ которых предлагается в таблице.

Таблица видов ценных бумаг

Если говорить о фондовом рынке, то чаще всего упоминают торговлю акциями.

Акция – именной финансовый документ, который предоставляет своему держателю законное право получать дивиденды в виде дохода или имущественного эквивалента от предприятия, акциями которого он обладает.

- имеет две цены: указанную и реальную;

- определяет получение части прибыли акционерного общества в качестве дивидендов. Дивиденды не всегда могут начисляться, в зависимости от решения годового собрания акционеров;

- предоставляет возможность участия в управлении акционерным обществом;

- в случае ликвидации предоставляет право вернуть средства в обязательном порядке. Ликвидация АО может быть добровольной и принудительной, в порядке банкротства.

Акция не имеет единообразного вида, а различается по типу дохода на обыкновенные и привилегированные. Обыкновенные акции обладают всеми вышеописанными свойствами.

- первоочередностью в получении дохода при продаже акционерного общества;

- обязательного присутствия на собрании акционеров, при этом право голоса распространяется только на вопросы реорганизации и роспуска общества.

Банковская сберегательная книжка – подтверждает наличие депозитного вклада в банке. Регулирует порядок возврата вкладчику размещенных денежных средств и выплаты с процентами, строго оговоренными в договоре между банком и вкладчиком.

Вексель – долговое денежное обязательство, которое заемщик дает кредитору. Цель векселя ‒ служить средством расчета и платежа.

Вексель в зависимости от обязательства платежа бывает:

- простым — такой вексель фиксирует обещание должника уплатить по векселю в должный срок;

- переводным — в таком векселе указывается лицо, которому предлагается оплатить должником указанную сумму в четкие сроки.

Депозитный сертификат – своего рода банковский сертификат, который устанавливает факт внесения в банк определенного денежного вклада юридическим лицом и регулирует процесс возвращения банком депозита с начислениями по нему.

Закладная – документ, обеспеченный залогом, в котором прописываются условия договора кредитования и параметры собственности, передаваемой по закладной. Она имеет свойство оборотоспособности, может перепоручаться путем индоссамента и также быть предметом залога.

Коллективное инвестирование ‒ это такая форма вложения, когда средства нескольких вкладчиков объединяются в денежный пай и передаются управляющему с целью инвестирования. Учредитель паевого инвестиционного фонда, то есть инвестор, обладает частью имущества, зафиксированной документально ‒ это инвестиционный пай.

Инвестиционный пай относится к именным активам. Закрепляет монополию на собственность держателя пая на долю имущества паевого фонда.

Фонд отличается своим типом, способом управления и специализацией и состоит из имущества, которое передано пайщиками управляющему компании в доверительное управление.

Как финансовый инструмент, он является оптимальным для тех инвесторов, которые обладают небольшой суммой и готовы вкладывать средства на долгий срок.

Ипотечный сертификат участия – разновидность документа в сфере ипотечного кредитования. Удостоверяет наличие права владения определенной части в общей собственности по ипотечному покрытию.

Право владения им также регулирует получение денежных средств по исполненным обязательствам, требуемых условиями ипотечного покрытия.

Коносамент – морской перевозочный документ, на основании которого осуществляется транспортировка грузов. Своеобразная морская накладная, которая принята в международных морских перевозках, применение ее вызвано необходимостью совершать операции с перевозимым грузом, пока судно совершает рейсы.

Коносамент относится к именному типу ценных бумаг и чаще всего выписывается на имя капитана судна.

Облигация – разновидность долгового обязательства, закрепляющая за владельцем возможность получения ежегодного дохода или имущества, эквивалентного стоимости дохода.

По сути, это тип займа, который предоставляется заемщику инвестором. Заемщиком могут выступать как корпорации, так и государство. Процент, или номинал, указанный на облигации, погашается эмитентом в строго установленный срок.

Инвестор после погашения получает купонный или дисконтный доход, поэтому облигации делятся на купонные и дисконтные.

По типу эмитента различают:

- государственные – выпускает государство;

- муниципальные ‒ эмитируют органы местного самоуправления с целью финансирования местных программ;

- корпоративные облигации создаются предприятиями и компаниями.

Опцион эмитента – своего рода контракт на приобретение права совершать покупателю финансовую деятельность в определенный период, поэтому по типу погашения срочный. Опцион считается исполненным, если приобретение оказалось выигрышным.

Простое складское свидетельство – товарный вид актива, который подтверждает факт хранения на складе посредника товара владельца. В качестве номинала выступает товар, который на время хранения находится в состоянии отчуждения.

Двойное складское свидетельство – отличается от простого наличием второй части или залогового свидетельства (варранта). Вторая часть нужна владельцу чаще всего для получения кредита за товар.

В таком случае варрант передается кредитору и возвращается обратно при погашении залога. Обе части относятся к финансовым документам и дают привилегию каждому из владельцев распоряжаться товаром.

Приватизационные бумаги – подтверждают право держателя на владение частью имущества в процессе приватизации предприятий, принадлежащих государству.

Депозитарная расписка – является подтверждением наличия акций, выпущенных иностранным эмитентом, свидетельствуя о покупке акций за границей, но выпускается в стране вкладчика.

Сберегательный сертификат – форма банковского сертификата, который является свидетельством наличия свободного обращающегося денежного вклада для физических лиц.

Чек – своего рода распоряжение, которое свидетельствует о поручении уплаты указанной суммы банком чекодателю за продажу активов в четко обозначенные сроки.

Первичные и вторичные фондовые активы

В зависимости от типа выпуска выделяют следующую классификацию:

- первичные или основные, в качестве активов которых используется непосредственно имущество (движимое и недвижимое), деньги, ресурсы. Все активы, кроме депозитарной расписки, являются первичными;

- вторичные ‒ предоставляют владельцу право на владение имуществом, опосредовано, через основные фондовые инструменты. К ним относятся: варрант, депозитарная расписка.

Варрант может быть как первичным, так и вторичным документом. В первом случае он является распиской, утверждающей право владения товаром на складе.

Во втором варрант дает право на покупку других облигаций или акций.

Качественные свойства ценных бумаг

Так как основной задачей всех существующих фондовых активов является их возможность заменять товар на фондовом рынке, то для критерия оценки их самостоятельного обращения принято выделять такие свойства:

- обращаемость;

- обязательность исполнения. Исполнение обязательств согласно с законодательством;

- доступность для оборота в частном порядке (дарения, хранения и т. д.);

- стандартность – то, что делает ее способной к обращению на рынке;

- документальность и регистрируемость. Независимо от формы (бумажной или электронной), производится обязательная реестровая запись о выпуске. В обязательном порядке реквизиты ценных бумаг должны соответствовать законодательным нормам;

- признание государством. В обратном случае низкий уровень доверия отражается на их рыночной стоимости активов;

- рыночность и ликвидность – соответственно, способность к хорошему товарообороту и быстрому превращению в денежные средства;

- оценочная возможность потерь, или риск.

Фондовый рынок (рынок ценных бумаг) позволяет мобилизовать денежные средства для расширения экономической деятельности и информации об экономической конъюнктуре. Основными участниками фондового рынка являются:Эмитентом всегда выступает предприятие или компания, выпускающая финансовые документы для привлечения средств. Инвестор же является стороной, приобретающей капитал или его разновидности, при помощи определенных посредников.Качественное понимание основ работы фондового рынка является залогом оптимальной работы механизма перераспределения мирового капитала.

Ценные бумаги: понятие и виды

Ценные бумаги — это официальные документы, отражающие имущественные права своего владельца. Такое определение дается в Гражданском кодексе РФ. Выпуск ценных бумаг называется эмиссией, а выпускающее их юридическое лицо – эмитентом.

Ценные бумаги — понятие и виды

Прежде всего, нужно понимать разграничение между двумя основными категориями.

Ценные бумаги бывают:

Первые подтверждают право своего владельца на долю в уставном капитале эмитента. Вторые фиксируют факт заемных отношений и устанавливают за своим владельцем право на сумму долга и причитающиеся проценты.

Более обширная классификация ценных бумаг определяется их характеристиками.

Во внимание принимаются фундаментальные различия по следующим моментам:

- Срок существования (срочные, бессрочные);

- Форма выпуска (документарные, бездокументарные);

- Форма владения (именные, предъявительские);

- Эмитент (государственные, корпоративные);

- Уровень риска (низкий, средний, высокий);

- Обращаемость (рыночные, нерыночные);

- Юрисдикция (внутренние, внешние)

- Цель покупки и владения (инвестиционные, неинвестиционные);

Этот перечень можно продолжить, но если рассматривать классификацию ценных бумаг кратко и выделять самое главное, то данный список не нуждается в расширении. Фактически он отражает всю полноту различий.

Что входит в понятие внутренние ценные бумаги?

Ответ на этот вопрос дает Федеральный закон «О валютном регулировании и валютном контроле».

Согласно прописанным в нем положениям, к внутренним ценным бумагам относятся ценные бумаги, которые выпущены в Российской Федерации и имеют номинальную стоимость, выраженную в рублях. Их эмиссия и обращение регулируются отечественным законодательством.

Важно, что приобрести внутренние ценные бумаги могут не только резиденты России. Такое же право есть у иностранных граждан и зарубежных компаний. Нужно сказать, что в периоды стабильности и экономического роста инвесторы из других стран предпочитают активно пользоваться этой возможностью.

Виды ценных бумаг и их классификация

Чтобы лучше разобраться в сути вопроса, рассмотрим детально конкретные примеры ценных бумаг.

Акции

Это долевые ценные бумаги, удостоверяющие право владельца на определенную часть уставного капитала компании-эмитента.

Если рассматривать акции с позиции характеристик, то они всегда:

- Бессрочные;

- Корпоративные;

- Инвестиционные.

Такие ценные бумаги бывают как документарными, так и бездокументарными. В первом случае они печатаются на бумаге.

Во второй ситуации этого не происходит, а право на владение ими заносится в специальный электронный реестр, который называется депозитарием. Акции могут быть рыночными и нерыночными.

Различие между ними состоит в том, что первые можно свободно купить на фондовой бирже, а вторые попросту не представлены на торгах.

Акции также бывают обыкновенными и привилегированными. Разница здесь состоит:

- В наличии/отсутствии гарантии на получение дивидендов;

- В возможностях влиять на решения, принимаемые в компании.

Владельцы обыкновенных акций могут принимать участие в собраниях акционеров и ать. При этом если будет принято решение о направлении всей чистой прибыли на развитие компании, они останутся без дивидендов.

Собственники привилегированных акций не принимают участие в ании, помимо исключительных случаев. Зато выплаты дивидендов для владельцев таких ценных бумаг не могут быть отменены. Любые акции являются инвестиционным активом. Их приобретают с целью получения дохода. Речь в этом случае идет не только и даже не столько о дивидендах, сколько о расчете на рост курсовой стоимости акций.

Такие ценные бумаги бывают именные и на предъявителя. В первом случае право владения закрепляется за конкретным человеком и не может быть отчуждено. На биржах же торгуются акции на предъявителя. Их владельцем может стать любой человек или компания.

Считается, что инвестирование средств в акции сопряжено со средним уровнем риска. Доход от таких вложений может быть как весьма высоким, так и отрицательным.Многое зависит не только от внутренней ситуации в компании и эффективности ее финансово-хозяйственной деятельности, но и от внешних факторов.

Чтобы курсовая стоимость какой-либо конкретной акции росла, одних лишь корпоративных успехов может быть недостаточно. Нужно, чтобы инвесторы позитивно смотрели на фондовый рынок в целом.

Также читайте нашу статью по теме «Что такое акции простыми словами»

Облигации

Это долговые ценные бумаги, подтверждающие право своего владельца на возврат суммы долга с причитающимися процентами. С помощью облигаций и отдельные компании, и целые страны привлекают заемные финансовые ресурсы.

Облигации всегда являются:

- Срочными;

- Инвестиционными.

Данные ценные бумаги бывают государственными и корпоративными. Кто бы ни был эмитентом, доходность по любой облигации известна заранее.

Это упрощает процесс принятия решений о приобретении таких ценных бумаг. Государственные облигации считаются наименее рискованными финансовыми активами. В связи с этим их доходность невелика.

На более высокий процент можно рассчитывать, приобретя корпоративные облигации.

Если рассматривать характеристики ценных бумаг данного типа, то следует обращать внимание на следующие моменты:

- Номинальная стоимость;

- Рыночная цена;

- Срок погашения;

- Периодичность выплат;

- Кредитный рейтинг эмитента.

Номинальная стоимость фактически и является суммой займа. Но приобрести облигацию по номиналу реально лишь у ее эмитента в момент выпуска. В дальнейшем ее можно купить или продать по рыночной цене, которая формируется на бирже в зависимости от спроса и предложения. Срок погашения облигаций может составлять и один год, и несколько десятков лет.

Также читайте нашу статью по теме «Где купить облигации федерального займа»

Векселя

Это долговые ценные бумаги, позволяющие эмитенту отсрочить платеж за полученный товар или услугу.

Если говорить про виды ценных бумаг и их характеристики, то векселя всегда являются:

- Срочными;

- Документарными;

- Корпоративными.

Компания, желающая отсрочить платеж, может предложить поставщику товаров или услуг свой вексель, в котором будет отражена его номинальная стоимость и срок погашения. Это один из видов документарных ценных бумаг.

Вексель всегда выписывается на более крупную сумму, чем полагалась к уплате на момент его выпуска. Данные ценные бумаги бывают именные и на предъявителя. В отличие от облигаций, срок их обращения, как правило, невелик.

Фьючерсы

Если детально рассматривать понятия и виды ценных бумаг, то необходимо получить представление и о деривативах, то есть о производных финансовых инструментах. Основным среди них считается фьючерс.

Фактически это контракт, объектом которого является будущая поставка какого-либо конкретного актива:

- Ценных бумаг;

- Нефти;

- Золота и т. д.

Ключевым словом здесь является именно будущее. Фьючерсный контракт заключается с определенной конечной датой. В этот обозначенный день он должен быть обязательно исполнен.

Опционы

Это еще один пример ценных бумаг, называемых деривативами. Как и фьючерс, опцион является контрактом, объектом которого выступает будущая поставка того или иного актива. В этом данные виды ценных бумаг схожи. Кардинальное же различие между ними состоит в том, что для держателя опциона исполнение контракта носит необязательный характер.

Рассмотрим наглядный пример

Допустим, инвестор приобрел опцион на покупку акций какой-либо компании. На момент заключения данного контракта они стоят 1000 рублей за штуку, что и отражается в номинале дериватива. За время обращения опциона акции подешевели.

К моменту, когда контракт должен быть исполнен, они стоят всего 900 рублей, то есть на 10% дешевле. В этом случае инвестор, скорее всего, не будет пользоваться приобретенным опционом, поскольку имеет на это право.

Если же акции подорожают, например, до 1100 рублей за штуку, то воспользоваться контрактом будет выгодно. И инвестор наверняка это сделает.