Сколько в собственности должна быть квартира чтобы не платить налог

Сколько в собственности должна быть квартира, чтобы избежать уплаты налога

Зная, через сколько лет можно продать квартиру, чтобы не платить налог, можно сэкономить немало денег. Но на практике многие сталкиваются с тем, что, учитывая старые сроки при сделке, они все равно оказываются вынуждены платить НДФЛ. Это связано с некоторыми нововведениями, которые актуальны и в 2019 году.

Общие сведения

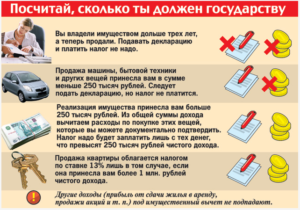

Согласно налоговому законодательству РФ граждане обязаны платить налог на прибыль со всех осуществляемых сделок. Именно прибыль в данном случае является налоговой базой, которая используется при расчетах. Ставка НДФЛ для всех резидентов РФ является стандартной и составляет 13%. Иностранцу в случае продажи недвижимости необходимо заплатить 30 процентов от полученной суммы.

С 2016 года в НК РФ были внесены определенные изменения, касающиеся налогообложения. Поэтому налог с продажи квартиры рассчитывается по новым правилам. В первую очередь, это касается сроков владения недвижимостью, а также способов ее приобретения.

Сроки

Собственнику можно продать квартиру без налога только тогда, когда он владеет ею в течение продолжительного времени.

Поэтому на законодательном уровне был установлен определенный период, когда доход от продажи купленного имущества подвергался налогообложению. То есть, недостаточно прожить в квартире несколько месяцев и не заплатить НДФЛ.

Ранее срок владения квартирой или другой недвижимостью для освобождения от налога при ее продаже составлял 3 года.

О том, через какое время можно продать квартиру в 2019 году, сказано в Налоговом кодексе. Для тех собственников, которые приобрели недвижимость до 2016 года, срок, при котором НДФЛ не платится, составляет все те же 3 года. К примеру, хозяин купил жилье в 2015 году.Значит, чтобы продать ее без дополнительных расходов на уплату налога, должно пройти 3 года. И сделка должна осуществиться в 2019 году.

А вот если недвижимость была приобретена в 2019 году, то собственнику придется ждать дольше. Если с годами все ясно, то с точной датой освобождения от налога у многих владельцев возникают проблемы.

Истечение срока начинается с даты подписания договора купли-продажи.

Остальным владельцам, чтобы продать квартиру после ее покупки, нужно учитывать другой срок. Такая недвижимость должна пробыть не менее 5 лет в собственности, и только после платить налог с продажи не придется. Если с момента приобретения прошло меньше времени, то с дохода от продажи будет высчитан НДФЛ.

Прежний срок владения имуществом остался низменным и для владельцев, которые получили его другим способом. То есть, не купили, а получили в наследство, по дарственной или в результате приватизации. Тогда налог при продаже нужно выплатить, если продажа квартиры будет осуществлена раньше установленного срока.

Льготы

Зная, сколько должна быть квартира в собственности перед продажей для освобождения налога, владельцы этим пользуются. Но бывают случаи, когда квартиру после покупки необходимо продавать очень срочно. Тогда НДФЛ выплачивается обязательно. Тем не менее, хозяин может воспользоваться определенными льготами, уменьшающими сумму налога или освобождающими от его уплаты.

Для этого используется:

- имущественный вычет;

- отсутствие прибыли.

Воспользоваться налоговым вычетом может любой налогоплательщик. Несмотря на внесенные в нормативные акты изменения, размер вычета остался прежний, и в 2019 году он составляет 1 млн. рублей.

Именно эта сумма высчитывается из налоговой базы, и, по сути, не облагается. К примеру, владелиц от проданной недвижимости получила доход в размере 3, 5 млн. рублей.

Но так как он воспользовался льготой, то НДФЛ ему нужно выплачивать в размере 325 тыс. рублей (3, 500 000-1, 000 000)*13%=325, 000.Справка: без вычета собственнику проданного жилья нужно было бы заплатить налог не менее 455 тыс. рублей.

Вычет для продажи квартиры и уплаты налога нельзя использовать больше 1 раза за налоговый период, то есть за 1 год. Также не получится разделить сумму необлагаемого дохода на несколько объектов недвижимости. Но разрешается пользоваться льготой супругам, если они применяют его по очереди к разным объектам недвижимости.

Если у квартиры не один собственник, а несколько, то налог платят оба. Имеется в виду не ситуация, когда в квартире проживает семья.

Подразумевается выделение долей каждого собственника, что автоматически делает каждого из них индивидуальным плательщиком НДФЛ. При этом используются другие правила расчета, чем при общей собственности.

На практике выгоднее всего оплачивать 13% от прибыли именно долевым собственникам.

В случае с продаваемым жильем собственник может быть освобожден от уплаты налога по причине отсутствия прибыли или больших тратах. Что это значит? Подразумевается, что при осуществлении сделки продавец не получает дохода. А значит, оплачивать НДФЛ ему не нужно. Это возможно при следующих обстоятельствах:

- Продажа жилья за меньшую стоимость.

- Траты на восстановление, ремонт и т. д.

- Была оформлена потека.

Допустим, собственник купил квартиру за 5 млн. рублей, а продал за 4 млн. рублей. Значит, прибыль по факту отсутствует. Но для того, чтобы налоговые органы освободили лицо от оплаты, нужно предоставить доказательства. Ими выступают договор купли-продажи, чеки, квитанции и т. д.

Оплата

Для того чтобы продавец мог заплатить налог, он обязан предоставить налоговой инспекции декларацию за прошедший год. Документ имеет определенную форму – 3-НДФЛ и подается не позднее 30 апреля. Непосредственная оплата самого сбора осуществляется не позднее 15 июня.

Декларацию нужно заполнять тщательно и подробно, так как любая ошибка может привести к отказу в предоставлении льготы и т. д. Обязательно нужно приложить все важные документы, включая паспорт. Документ подается как лично, так и с помощью соответствующих онлайн-сервисов. Если плательщик нарушит сроки оплаты, то его ожидает начисление штрафов.

Всем владельцам недвижимости следует знать заранее, через сколько лет можно продать квартиру, чтобы не платить налог на прибыль в 2019 году.

А значит, необходимо следить за изменениями налогового законодательства. Тогда не будет проблем, каких не могут избежать продавцы, не знающие о реальных сроках.Также не стоит забывать, что даже при уплате налога есть законный способ получить немаленький вычет, необлагаемый НДФЛ

Законные способы, как не платить налог с продажи квартиры

Обычно граждане продают жилье, чтобы приобрести другое — лучше и дороже, либо при острой денежной нужде. В любом случае уплачивать с полученных денег проценты в бюджет никто не пожелает. Как не платить налог с продажи квартиры, рассмотрим в статье.

Когда не нужно платить?

Наличие определенных условий и обстоятельств позволяет продать квартиру, не уплачивая налог. К ним, в частности, относятся:

- срок нахождения в собственности;

- использование вычета;

- предъявление расходов;

- оформление документов.

Изменения в законодательстве усложнили применение некоторых способов освобождения от налога при продаже квартиры.

Сколько лет нужно владеть?

До конца 2015 года действовала норма п. 17.1 ст. 217 Налогового кодекса РФ, согласно которой налог за продажу квартиры начислялся, если она находилась в собственности менее 3 лет. Если более — обязанность по уплате налога не возникала.

Однако Федеральным законом от 29.11.2014 № 382- ФЗ в Налоговый кодекс были приняты поправки, изменившие срок владения для освобождения от НДФЛ при продаже недвижимости. В свете этого закона в кодексе появилась статья 217.1, содержащая новые условия.

Так, введено понятие минимального срока владения, которое необходимо, чтобы не платить НДФЛ при продаже недвижимого имущества.

Минимальным сроком признается 3 года, если:

- квартира оформлена в собственность в результате приватизации социального имущества;

- квартира получена по наследству или подарена близкими родственниками или членами семьи (согласно Семейному кодексу РФ такими лицами считаются родители, дети, супруг/а, бабушки и дедушки, внуки, братья и сестры);

- квартира передана в собственность по рентному договору с обязанностью пожизненного содержания с иждивением рентополучателя.

Во всех остальных ситуациях минимальный срок нахождения объекта в собственности для продажи его без уплаты налога составляет 5 лет.

Новый срок действует в отношении недвижимости, полученной с 1 января 2016 года. Для квартир, которые приобретены до 2016 года, период владения остался прежним — от 3 лет.

Ограничение по срокам связано с экономическими особенностями — за такой короткий промежуток владелец теоретически может извлечь прибыль из операций покупки и продажи или может вести такую экономическую деятельность без образования ИП.

Законодатель считает, что по прошествии 3 или 5 лет инфляция и износ жилья снижают его рыночную стоимость, а гражданин не преследует коммерческую цель, поэтому ему предоставляются льготы при продаже квартиры. Ведь, как правило, граждане продают недвижимость для улучшения жилищных условий, а налогообложение операции не способствует реализации этой цели.

Иногда налоговые органы не осведомлены о сроках владения квартирой и, получив информацию по продаже имущества, направляют уведомительное письмо продавцу объекта недвижимости о возникновении у него обязанности по уплате налога.

В такой ситуации не нужно тревожиться, достаточно явиться в отделение инспекции и предъявить документы, доказывающие освобождение от уплаты фискального платежа.

Как исчисляется срок?

Налог при продаже квартиры, находившейся в собственности менее 3 лет, не всегда исчисляется с даты регистрации права собственности в Росреестре, в различных ситуациях моментом получения объекта в собственность считаются разные даты.

В случае купли-продажи срок будет отсчитываться с даты, указанной в договоре (если квартира приобретена на вторичном рынке) либо в справке-счете (если квартира куплена у застройщика) до даты заключения договора о реализации.

В случае наследования независимо от сроков фактического приема наследства, получения свидетельства о праве на наследство и регистрации подтвержденного права, для целей налогообложения учитывается дата открытия наследства. Если наследодатель умер, то это дата смерти. Если наследодатель признан умершим, то срок начинает исчисляться с даты вступления в действие судебного определения.

Признание лица пропавшим без вести не служит основанием для распоряжения его имуществом. Но когда человек пропал без вести при обстоятельствах, предполагающих гибель или высокий риск для жизни, суд может утвердить приблизительную дату его смерти (например, человек пропал при стихийном бедствии), которая и будет взята за дату открытия наследства.Когда квартира получена в результате дарения (выигрыша, приза, благотворительности), то датой отсчета также считается дата, указанная в договоре.

Если имущество приобретено частями, например, гражданин сначала купил 1/3 квартиры в 2010 году, затем еще одну треть в 2013 году и, наконец, последнюю часть приобрел в 2016 году, то моментом получения объекта во владение считается дата получения первой доли — 2010 год.

Имущественный вычет

Одним из способов избежания уплаты налога при продаже квартиры является использование имущественного налогового вычета.

В соответствии с п. 2 ст. 220 НК РФ гражданин, продавший квартиру и обязанный уплатить налог с суммы сделки, может уменьшить свою налоговую базу на 1 миллиона рублей.

Базой считается сумма сделки либо 70 процентов кадастровой стоимости квартиры — в зависимости от того, какая из величин больше. Правило введено также Федеральным законом от 29.11.2014 № 382- ФЗ и распространяется на недвижимость, полученную с 2016 года. Если квартира куплена раньше, то за налоговую базу принимается продажная цена.

Кадастровая стоимость определяется при постановке объекта на кадастровый учет и применяется для целей налога на имущество физических лиц. Сведения об этой стоимости можно увидеть в выписке из ЕГРН или кадастровом паспорте объекта.

Вычет сведет налог к нулю, если продажная или кадастровая стоимость равны или меньше 1 миллиона рублей. К примеру, квартира продана в 2017 году за 950 тысяч рублей, куплена в 2015 году.

Налоговая база: рыночная цена — вычет, т.е. 950 000 — 1 000 000. Поскольку налоговая база не может быть отрицательной, она считается равной нулю. Сумма налога: налоговая база * налоговая ставка, т.е.

0 * 13 % = 0 рублей.

Даже если после расчета получился нулевой налог, гражданин не перестает быть плательщиком — недопустимо игнорирование налогового уведомления. Обязательно требуется посетить отделение инспекции, сдать декларацию со всеми подтверждающими документами.

Недостаток этой льготы в том, что ее можно использовать только один раз в год. Если гражданин продал не одну, а больше квартир, то имущественный вычет возможно использовать только в отношении одной из них. Однако для таких случаев предусмотрен следующий метод уменьшения налоговой базы.

Доходы минус расходы

Если у собственника сохранились документы о расходах на приобретение недвижимости, то имеет смысл воспользоваться таким методом уменьшения базы обложения, как доходы за минусом издержек.

Для этого необходимо представить расходные документы при покупке квартиры.

Способ удобен, если продать квартиру до истечения 3- летнего срока и по цене, превышающей 1 миллион рублей, тогда налог можно уменьшить на полную сумму расходов. Если же цена продажи равна или меньше миллиона, то проще использовать имущественный вычет — не требуется прилагать документы для подтверждения расходов.

Налоговое законодательство позволяет использовать одновременно и вычет, и метод предъявления затрат, но только по разным объектам, например, если в течение года проданы 2 квартиры. По одному объекту не допускается уменьшение и на затраты, и на вычет.

Оформление сделки

Продать квартиру и избежать уплаты налога, возможно, когда жилье находится в долевой собственности. Налоговая служба позволяет распределять доходы от сделки в любых пропорциях, поэтому большую их часть можно отнести к тем собственникам, которые имеют наиболее выгодное положение.

Например, если родители получили свои доли более 3 или 5 лет назад, а недавно выделили часть собственности ребенку, то в договоре купли-продажи можно произвести оптимальное распределение.

Допустим, квартира продана за 3 миллиона рублей, родители распределили в свою пользу по 1 миллиону и, поскольку срок владения недвижимостью для освобождения от НДФЛ у них есть, не платят налог, а оставшийся миллион, отнесенный на ребенка, уменьшили на вычет. В итоге налоговая база равна нулю.

Кроме того, исходя из содержания разъяснений ФНС, на каждого дольщика можно составить отдельный договор продажи каждой доли — тогда объектом вычета будет не вся квартира целиком, а отдельные доли, т. е.каждый собственник сможет использовать свой полноценный вычет в 1 миллион рублей.

Если же составить один договор, то вычет будет предоставлен на всех собственников и не позволит как уйти от налога при продаже квартиры, так и свести его к минимуму.

Одним из рискованных методов избежания обязанности по уплате налогов при продаже квартиры является указание в договоре купли-продажи суммы меньше реальной, т. е. либо равной размеру вычета, либо равной размеру расходов при покупке. Разумеется, такое действие требует согласования с покупателем. Здесь есть 2 риска:

- при возникновении спорных ситуаций в будущем невозможно будет доказать реальную цену сделки;

- при камеральной проверке налоговая инспекция может проверить стоимость продажи на соответствие рыночным ценам согласно нормам раздела Налогового кодекса о сделках между взаимозависимыми лицами и если фальсификация будет выявлена, обе стороны ждут санкции и разбирательства со стороны налоговой.

Такие же последствия возможны при оформлении вместо договора купли-продажи дарственной. Налоговые льготы при продаже квартиры лучше получить законным, честным способом, так как велика вероятность выявления фактов предоставления ложных сведений с последующим доначислением налога, наложением штрафа и пени.

Подача документов

Даже если при продаже недвижимости удалось избежать уплаты налогов и налоговая база будет равна нулю, гражданин все равно обязан подать в налоговую инспекцию декларацию 3-НДФЛ.

Отчет сдается строго до 1 мая года, наступающего за годом продажи. С учетом праздничных и выходных дней по рабочему календарю срок может сдвигаться на 3-4 мая.

Если после использования всех методов освобождения от уплаты НДФЛ при продаже недвижимости, осталась сумма, которую необходимо перечислить в бюджет, срок для такой транзакции — 15 июля наступающего года.

Например, если квартира продана в 2017 году, декларацию 3-НДФЛ нужно сдать до конца апреля 2018 года, а уплатить сумму — до 15 июля 2018 года.

Налоговые инспекции, как правило, направляют уведомления о необходимости подать отчетность и уплатить налог предварительно за 1-2 месяца до сроков, чтобы граждане заранее подготовили необходимые документы.

Если не подать декларацию вовремя, то со следующего дня начисляется пеня — за каждый день 1/300 от ключевой ставки Банка России.

Кроме того, на нарушителя накладывают штраф:

- % от суммы, которая должна была быть указана в декларации;

- не меньше 1 тысячи рублей;

- штраф начисляется каждый месяц, но его общий размер не может превышать 30 % от суммы налога.

А если до 15 июля начисленную сумму фискального платежа гражданин не перечислил в бюджет, то на него действуют пеня и штраф за неуплату налога. Пеня — 1/300 от ключевой ставки. Штраф — 20 % от суммы неуплаченного налога.

Сколько должна быть в собственности квартира чтобы не платить налог

По поводу терминологии это новые понятия, которые ранее в законе не использовались. Минимальный предельный срок владения – это пять лет. По отдельным объектам этот период останется три года, и это зависит от способа приобретения прав на владение, конкретней:

Какой период квартира должна быть в собственности, чтобы не платить налог

Если жилье приобретено до 1 января 2016 года (любым способом), то применяются «старые правила» (действовавшие до последних изменений в Налоговом Кодексе): Вы освобождаетесь от налога (и необходимости подавать налоговую декларацию), если на момент продажи недвижимость находилась в Вашей собственности более трех лет.

Сколько нужно владеть недвижимостью, чтобы продать ее без налога

- Если объект был приобретен продавцом до 1.01.2016 г., продать его без уплаты налога можно только через три года после вступления в собственность.

- Недвижимость, приобретенную после 1 января 2016 года, можно продать, не выплачивая налог, только через 5 лет после вступления в право собственности.

Сколько в собственности должна быть квартира чтобы не платить налог

На сегодняшний день очень много частных специалистов, которые помогают правильно заполнить и подать декларацию. Разумеется, они сделают это за символическую плату в одну или две тысячи рублей. Но ничего сложного в этом нет, и каждый налогоплательщик может спокойно разобраться в бланке декларации.

Интересное: Разрешенное время проведения ремонтных работ в квартире

Сколько лет в собственности квартира, чтобы не платить налог

- покупка недвижимости. При прямой покупке с датой вступления в права собственности все понятно. Она стоит в свидетельстве на право собственности: это дата регистрации в госреестре. Если эту бумагу вы не теряли и вам не выдавали копию, то дата регистрации совпадает с датой выдачи документа;

- наследство. Некоторые сложности с датой начала владения собственностью начинаются, если квартиру или другую недвижимость вы получили в наследство. В этом случае датой начала владения собственности является дата смерти завещателя. Об этом говорится в четвертой части ГК РФ статьи 1152 и в первой части статьи 1114;

- дом ЖСК. Если квартира получена в результате участия в жилищном кооперативе (ЖСК), датой вступления в имущественные права считается дата выплаты пая, о чем у вас должна иметься справка;

- участие в долевом строительстве. При покупке квартиры в новостройке возникает наибольшее количество вопросов и недопонимания между налоговым инспектором и налогоплательщиком. Причем путаницу вносит сам Налоговый кодекс. Налоговые инспекторы обычно предлагают считать дату выдачи свидетельства о собственности, однако статья 220 НК о налоговом вычете на покупку говорит о дате подписания акта приемки квартиры;

- перепланировка и получение нового паспорта на квартиру. Если вы владели квартирой более трех лет, и за время владения сделали перепланировку с получением нового паспорта на квартиру, то отсчет трех лет будет с первоначальной даты получения квартиры в собственность, а не с момента повторного получения свидетельства о собственности;

- если сумма сделки меньше одного миллиона рублей. 220-ая статья Налогового кодекса гласит, что 13%-ным налогом облагается доход, полученный при продаже квартиры, дома, комнаты, земельного участка, свыше одного миллиона рублей. Это значит, что если сумма продажи по договору была меньше 1 000 000 рублей, налог вы платить не будете.

Как не платить налог – через сколько лет можно продать квартиру в 2019 году

Сократить сумму, с которой рассчитывается налог, можно было или на 1 000 000 рублей (воспользоваться налоговым вычетом), или на сумму, ранее потраченную на приобретение продаваемой недвижимости.

Сумма налога никак не привязывалась к кадастровой стоимости, поэтому граждане занижали стоимость недвижимости в договоре купли-продажи до размера налогового вычета (до 1 000 000 рублей или до ранее потраченной суммы на приобретение недвижимости) Продажа квартиры менее 5 лет в собственности новый закон С 01.01.

2016 года (действует на: февраль 2019) изменилось налоговое законодательство, которое действует и в 2019 году Многих покупателей и продавцов волнует вопрос налогообложения доходов с продажи недвижимого имущества в 2019 году, налог с продажи квартиры, налог с продажи комнаты.

Сколько лет квартира должна быть в собственности чтобы не платить налог

Если избежать уплаты налога в размере 13% всё же не удастся, а продать квартиру нужно ранее, чем через три года или пять лет владения ней, то медлить с обращением в налоговую службу не стоит. Никто не станет делать этого за граждан. Напоминать также никто не будет. Однажды попросту придёт повестка в суд.

Налог с продажи квартиры в 2015 году – особенности его уплаты

Сколько квартира должна находиться в собственности чтобы не платить налог

Совет: Чтобы точно выяснить, как будут обстоять дела именно в вашей ситуации, прежде чем выставлять квартиру на продажу, обратитесь за консультацией в МФЦ. Покажите имеющиеся у вас документы консультанту налоговой службы и Росреестра. Так вы сможете уточнить момент, с которого к вам не будет применяться налогообложение.

Сколько квартира должна быть в собственности чтобы не платить налог

Пример: в мае 2019 году Яблоков В.В. купил квартиру по договору купли-продажи. В 2020 он собирается продать эту квартиру. Яблоков В.В. Должен будет подать в налоговый орган декларацию 3-НДФЛ и заплатить налог, так как в данном случае минимальный безналоговый срок владения составляет 5 лет.

Должны ли пенсионеры платить налог на имущество? Как получить налоговый вычет

Если жилье приобретено до 1 января 2019 года Если жилье приобретено до 1 января 2019 года (любым способом), то применяются «старые правила» (действовавшие до последних изменений в Налоговом Кодексе): Вы освобождаетесь от налога (и необходимости подавать налоговую декларацию), если на момент продажи недвижимость находилась в Вашей собственности более трех лет.

Через сколько лет можно продать квартиру чтобы не платить налог

При сделке купли-продажи мы с вами можем наблюдать наличие двух сторон – сторона продавца, передающего право собственности на недвижимость в пользу другого лица и сторона покупателя, приобретающего право собственности за денежные средства.

Налоги с договора мены квартиры: нужно ли платить НДФЛ при обмене недвижимости в России

Граничный срок, после которого можно спокойно продавать жилье и не вносить налог, в 2019 году составляет 5 лет. Для некоторых категорий имущества срок может быть снижен до 3 лет. Рассмотрим, сколько лет квартира должна быть в собственности, чтобы не платить подоходный налог.

Еще почитать: Подобрать моторное масло для автомобиля по марке

Сроки, которые квартира должна находиться в собственности, чтобы не платить налог

Еще один интересный вариант решения вопроса возможен, если один из совладельцев является собственником более установленного минимального срока. В такой ситуации при продаже имущества заключается дополнительное соглашение, в котором указывается распределение дохода от сделки:

Уплата налога с продажи доли квартиры

Получается, что при цене продажи менее 1 млн.руб. уплачивать НДФЛ не требуется. Но такая сделка должны быть задекларирована. В случае непредставления декларации по стандартной форме 3-НДФЛ в установленные законом сроки на пенсионера может быть наложен штраф 1000 руб.

Платят ли пенсионеры налог с продажи квартиры, если она была менее 3 лет в собственности

Приобретение квартир стало не просто способом покупки своего угла, но и открыло дорогу к возможностям получать доход. Однако об этом знает и государство, поэтому такие способы улучшения своего состояния приравнены к источникам прибыли и подлежат налогообложению.

Как продать квартиру менее 3 лет в собственности и не платить налог

31 Авг 2018 stopurist 135

Сколько надо владеть квартирой чтобы не платить налог

08.04.2018

Налоговый кодекс – одна из тех книг, в которых нет картинок и читать ее, даже если на должном уровне владеешь русским языком, примерно так же сложно, как китайский букварь. Но иногда информация, изложенная в этом объемистом труде, крайне необходима. Поэтому придется вникать.

Сколько в собственности должна быть квартира, чтобы избежать уплаты налога

Прежний срок владения имуществом остался низменным и для владельцев, которые получили его другим способом. То есть, не купили, а получили в наследство, по дарственной или в результате приватизации. Тогда налог при продаже нужно выплатить, если продажа квартиры будет осуществлена раньше установленного срока.

Через сколько можно продать квартиру без налога

Если же гражданин решил продать квартиру, которую купил самостоятельно менее трех или пяти лет назад на свои личные средства, без помощи государства и сторонних лиц, он имеет право произвести вычет и заплатить 13% налога от полученного результата. При этом, если эта сумма равна нулю или вовсе ушла в минус, платить налог не нужно, но подавать декларацию в налоговую – обязательно.

Налог при продаже квартиры, дома, менее 3 лет, 5 лет в собственности в 2019 году

Добрый день! Не подскажите, как лучше поступить продавать или подождать до 3х лет и какой примерно налог придется заплатить? В январе 2014г по договору дарения была оформлена квартира, сейчас ее хотим продать по цене 2300000. Предыдущий собственник покупал ее за 1 млн.р. Кадастровая стоимость кв.3900000 Спасибо!

Сколько должна быть квартира наследственная в собственности что бы не платить налог

- юридические лица уплачивают налоги в любом случае по общим правилам налогообложения юридических лиц;

- ИП (индивидуальный предприниматель) также оплачивают налог в любом случае, если они осуществляют продажу коммерческой недвижимости;

- при реализации любого объекта недвижимости, используемого собственниками с целью получения прибыли, налог уплачивается в любом случае.

Рекомендуем прочесть: Имеют ли право банки звонить на работу должнику

Сколько лет надо владеть недвижимостью чтобы не платить налог

Далеко не каждый станет так рисковать, особенно с учетом того, как возросло сегодня количество мошеннических операций с недвижимостью. Так что вариант с занижением суммы договора, может сработать только в случае, если на вашу квартиру найдется лояльный покупатель с чистыми деньгами.

Через сколько лет можно продавать квартиру после ее покупки без налогов

Момент, с которого у владельцев ипотечного жилья наступает право собственности имеет ключевое значение. Так, если в ипотечном соглашении было предусмотрено, что право собственности переходит после погашения кредита, то давность владения в целях обложения налогом должна исчисляться с соответствующей даты внесения последнего взноса.

Сколько надо владеть квартирой чтобы не платить налог Ссылка на основную публикацию

Сколько в собственности должна быть квартира чтобы не платить налог | Налоги

Налоги и налоговые вычеты в недвижимости

Последнее обновление: 24.10.2018

«Заплати налоги, и спи спокойно», – убеждают нас непреклонные представители фискальных органов. Спорить с ними – себе дороже. Но знание правил исчисления налогов и налоговых вычетов при покупке или продаже квартиры поможет нам сохранить значительные средства.

Ниже речь пойдет только о налогах и налоговых льготах, возникающих при совершении сделок с квартирами. Налог на владение имуществом физлиц (в т.ч. недвижимым), ежегодно взимаемый с каждого собственника, мы оставим за кадром, так как к сделкам он отношения не имеет (подробнее о нем см. по ссылке).

Как известно, при получении дохода, нужно платить налог государству. Получение денег за проданную квартиру – это доход гражданина. И в отношении него, в общем случае, действует ставка НДФЛ (налог на доходы физических лиц) = 13% (ст.224 НК РФ).

Но к радости этих самых физлиц (как Продавцов, так и Покупателей), и для стимулирования рынка недвижимости, государство предусмотрело ряд льгот в виде налоговых вычетов, существенно уменьшающих налогооблагаемую базу при купле-продаже квартир, а то и вовсе сводящих ее к нулю.

Налоговый вычет – это та сумма, которая вычитается из налогооблагаемой базы, перед тем как с оставшейся суммы взимается налог (13%). По сути, вычет – это налоговая льгота, стимулирующая граждан активней решать свои жилищные вопросы.

Налоговые вычеты бывают «стандартные» (ст. 218 НК РФ), «социальные» (ст. 219 НК РФ), «имущественные» (ст. 220 НК РФ), и «профессиональные» (ст. 221 НК РФ). Непосредственно к сделкам купли-продажи квартир относятся «имущественные вычеты».

При продаже квартиры, у Продавца возникают как налоги (на полученный доход от продажи своей квартиры), так и налоговые вычеты (уменьшение суммы, подлежащей налогообложению).

При покупке квартиры, у Покупателя возникают только налоговые вычеты (т.е. льготы при уплате 13% НДФЛ с его зарплаты, например).Рассмотрим случаи продажи и покупки квартиры по очереди.

Подробные консультации по налогам и налоговым вычетам в недвижимости можно получить – ЗДЕСЬ.

Мошенничество с квартирами. Поучительные истории с примерами из практики. СПЕЦРАЗДЕЛ.

Налог при продаже квартиры

В 2017 году вступила в силу норма закона, что дает возможность не оплачивать платеж в налоговую за квартиру, если она находиться во владении определенное время. Причем важно знать, сколько лет она должна находиться во владении в каждом отдельном случае, так как нормы диферсифицированы.

Только в текущем году были приняты существенные изменения, теперь этот срок 5 лет, ранее было 3. К имуществу, которые можно продавать по истечению 5 лет владения и не оплачивать налоги относится:

- Дом, квартира.

- Дача, садовый домик, участок.

- Иное имущество.

Если перед продажей длительность владения был меньше, то необходимо заполнить декларацию и внести плату в размере 13%.

В планах было принятие нормы минимальных сроков обладания в 7 лет, то законодатели остановились на 5 годах.

Существенные изменения

Новые нормы распространяются на недвижимость купленную после 1.01.2016. Если недвижимость была куплена до этого времени, то ее можно продавать без ущерба для собственного бюджета через 3 года.

Стоит правильно понимать, что дата, от которой отсчитывается срок владения это:

- При приобретении квартиры – дата регистрации факта перехода прав собственности, то в свидетельстве будет указана дата, от которой и следует отсчитывать.

- Если продажа касается недвижимости полученной в наследство, то этот срок начинается от дня открытия наследства, то есть от даты смерти того, кто оставил наследство.

Важно! Если квартира была оформлена в собственность после 1 января 2017 года, то для налогообложения берется в учет общий или региональный срок владения недвижимостью, при продаже ее в 2017 году или позже.

По поводу терминологии это новые понятия, которые ранее в законе не использовались. Минимальный предельный срок владения – это пять лет. По отдельным объектам этот период останется три года, и это зависит от способа приобретения прав на владение, конкретней:

- При получении квартиры в результате наследования или в оформления договора дарственной близким родственником.

- Во владение жилье получено через приватизацию.

- Если квартира получена в собственность в результате оформления сделки по договору пожизненного содержания с иждивением.

Еще одна новая норма в 2017 году – это региональный период. Местные власти имеют право сокращать минимальный период обладания, но превышать его они не могут. Так, например если принят в регионе закон, в котором этот срок составляет 4 года, то реализовать квартиру и при этом не платить налог можно владея ею именно этот срок.

Сколько нужно владеть недвижимостью, чтобы продать ее без налога?

Согласно Налоговому Кодексу, если Вы владели квартирой (или другой недвижимостью) больше минимального срока, то Вы освобождаетесь от налога при ее продаже (а также необходимости подавать налоговую декларацию).

При этом минимальный срок владения может составлять три года или пять лет в зависимости от того, когда и как было приобретено жилье (новые правила были введены ФЗ №382-ФЗ и вступили в силу с 1 января 2016 года).

В данной статье мы рассмотрим, как определить, после какого периода владения недвижимостью, Вы будете полностью освобождены от налога при ее продаже.

Если жилье приобретено до 1 января 2016 года

Если жилье приобретено до 1 января 2016 года (любым способом), то применяются «старые правила» (действовавшие до последних изменений в Налоговом Кодексе): Вы освобождаетесь от налога (и необходимости подавать налоговую декларацию), если на момент продажи недвижимость находилась в Вашей собственности более трех лет.

Пример: в 2012 году Васильев К.К. купил квартиру. В 2018 году Васильев продал эту квартиру за 3 млн. руб. Так как квартира была куплена до 2016 года, и на момент продажи Васильев владел ей более трех лет, ему не нужно ни платить налог от доходов, ни подавать декларацию в налоговый орган.

Если жилье приобретено после 1 января 2016 года

Если Вы приобрели жилье после 1 января 2016 года, то минимальный срок владения для безналоговой продажи составляет три года в следующих ситуациях (для всех остальных случаев — 5 лет):

- Если Вы получили недвижимость в наследство от близкого родственника.

Если право собственности на объект недвижимого имущества получено Вами в порядке наследования от члена семьи или близкого родственника (в соответствии со ст.14 Семейного Кодекса РФ, к ним относятся: родители, дети, дедушки/бабушки, внуки, полнородные/неполнородные братья и сестры), то минимальный срок владения для безналоговой продажи составляет три года.

Пример: в 2016 году Синицын С.С. получил в наследство от отца квартиру. В 2020 году он собирается ее продать.

Поскольку жилье получено по наследству от близкого родственника, то минимальный срок владения таким жильем составляет 3 года. Таким образом, Синицыну не нужно будет платить налог с продажи квартиры в 2020 г.

и подавать декларацию 3-НДФЛ в налоговую инспекцию (ведь к моменту продажи квартира будут находиться в его собственности более трех лет).

Пример: в 2016 году Воронов В.В. получил в наследство от дяди квартиру. В 2020 году он собирается ее продать. Поскольку квартира получена в наследство после 1 января 2016 года не от близкого родственника (согласно ст.

14 СК РФ, дядя не относится к близким родственникам), то минимальный срок владения таким жильем составляет 5 лет. Таким образом, при продаже квартиры в 2020 году, Воронову В.В. нужно будет отчитаться перед налоговым органом и заплатить налог.

- Недвижимость получена в дар от близкого родственника

Если право собственности на объект недвижимого имущества получено Вами в дар от члена семьи или близкого родственника (в соответствии со ст.14 Семейного Кодекса РФ, к ним относятся: родители, дети, дедушки/бабушки, внуки, полнородные/неполнородные братья и сестры), то минимальный срок владения для безналоговой продажи составляет три года.

Пример: В июне 2016 года отец подарил Гарелину Я.И. квартиру. Для улучшения своих жилищных условий Гарелин планирует продать эту квартиру в конце 2019 года.

При продаже квартиры в 2019 году Гарелину Я.И.

не придётся платить налог и подавать декларацию в налоговый орган, так как квартира была подарена близким родственником и на момент продажи будет находиться в собственности более 3-х лет.

- Жилье было приватизировано

Если Вы получили право собственности на жилье в результате приватизации, то минимальный срок владения для безналоговой продажи составляет три года.

Пример: Супруги Ивановы приватизировали квартиру, в которой проживали, в августе 2016 года. Через три года (в августе 2019 года) они смогут продать данную квартиру, не уплачивая налога с продажи.

- Имущество получено по договору пожизненного содержания с иждивением.

Если право собственности на объект недвижимого имущества получено в результате передачи имущества по договору пожизненного содержания с иждивением, то минимальный срок владения для безналоговой продажи также составляет три года.

Как мы указали выше, если Ваш случай не попал ни в одну из категорий, то для продажи жилья без налога оно должно находится у Вас собственности не менее 5 лет.

Пример: в мае 2016 году Яблоков В.В. купил квартиру по договору купли-продажи. В 2020 он собирается продать эту квартиру. Яблоков В.В. должен будет подать в налоговый орган декларацию 3-НДФЛ и заплатить налог, так как в данном случае минимальный безналоговый срок владения составляет 5 лет.

Пример: в 2016 году Красильников В.В. получил в дар от дяди квартиру. В 2020 году он собирается продать указанную квартиру.

Поскольку квартира была получена не от близкого родственника, и на момент продажи будет находиться в собственности Красильникова менее пяти лет, то при ее продаже Красильникову В.В.необходимо будет подать в налоговую инспекцию декларацию 3-НДФЛ и заплатить налог на доходы физических лиц по ставке 13%.

Как рассчитать срок владения?

Мы рассмотрели, как определить минимальный срок владения для безналоговой продажи в различных ситуациях, но, в тоже время, не всегда понятно, с какого момента отсчитывается срок владения.

В общем случае действуют следующие правила:

- при покупке жилья (по договору купли-продажи или долевого строительства) срок владения исчисляется с даты регистрации права собственности на недвижимость;

- при получении недвижимости в наследство срок владения исчисляется со дня смерти наследодателя (открытия наследства).

Более подробно вопрос исчисления срока владения рассмотрен в нашей статье С какого момента считать срок владения квартирой при продаже?