Рефинансирование займов МФО

Рефинансирование займов МФО с просрочками

Для многих жителей России уже стало привычным в сложных ситуациях с деньгами обращаться за помощью в микрофинансовые структуры, которых в настоящее существует в стране уже более 5000 тысяч.

Но порой огромная процентная ставка, которая начисляется на кредит каждые 24 часа и небольшой срок, отводимый на его погашение, вовлекают человека в непосильную долговую яму. Выходом в данном случае может служить оформление нового займа в банке под более низкий процент.

Такой кредит позволит рассчитаться с долгами в МФО, а также значительно снизить кредитное бремя. Речь идет о рефинансировании займов, взятых в микрокредитных организациях. Можно ли перекредитовать ссуду, по которой имеются просрочки и что для этого необходимо расскажем далее.

Что будет если не платить кредит в МФО?

Многих заемщиков, попавших в кредитную зависимость от МФО, интересует вопрос: «Что будет, если прекратить платить взносы по займам?».

Финансовые эксперты советуют гражданам не допускать подобных ситуаций, поскольку это приведет к просрочкам, дополнительной пене по кредиту, а также к штрафным санкциям. Все это может закончиться судом и даже конфискацией имущества неплательщика.

Поэтому при обстоятельствах, когда человеку нечем платить, а пеня набегает каждые сутки, лучше без промедления начать поиски организации, готовой рефинансировать займ на более приемлемых для заемщика условиях.

(О том, что будет если вообще не платить за кредит читайте в статье: )

Возможно ли рефинансирование микрозаймов? Куда обращаться?

Наиболее оптимальным вариантом перекредитовать займ, взятый в МФО, является обращение в крупную банковскую организацию.

- Во-первых, такие структуры предлагают самые выгодные условия по кредитам.

- Во-вторых, большинство программ рефинансирования позволяют объединить в один сразу несколько займов, что очень удобно для пользователя.

- В-третьих, очень часто клиенту в значительной степени продлевается срок погашения ссуды.

Однако далеко не все банки рефинансируют ссуды, оформленные в МФО, что не скажешь о перекредитовании займов, взятых в обычных финансовых компаниях.

Особенно тяжело переоформить кредит, по которому у заемщика уже возникли просрочки. Но, к счастью, крупные банки, идущие навстречу клиенту, все-таки есть.

Сегодня рефинансирование микрозама МФО доступно в следующих солидных финансовых организациях:

Банк «Тинькофф» предлагает оформить кредитную карту на любые нужды, в том числе и на погашение микрозайма, процентная ставка по кредитке 20%-30% в противовес 700% от МФО, беспроцентный период по пластику составляет 4 месяца, максимально доступный лимит 300 тысяч рублей.

ВТБ 24– предлагает рефинансирование на сумму до 1 миллиона рублей, под годовой процент от 17% до 30%. Предельный период кредитования составляет 60 месяцев.

«Ренессанс Кредит» – предоставляет возможность оформить потребительский займ на любые цели пользователя, объем средств от 30 тысяч до 700 000 руб., под ставку от 11,9% в год, на срок от 1-5 лет.

ОТП Банк предлагает программу рефинансирования микрокредитов от МФО на таких условиях: максимальный размер ссуды 750 000 руб., процент в год от 19%, период кредитования до 60-ти месяцев.

Уральский банк Реконструкции и Развития позволяет оформить займ без обеспечения на сумму до 300 000 руб., и до 1 000 000 руб., под годовую ставку до 30%.

Крупные банки РФ готовы рефинансировать кредиты МФО, объединив несколько займов в один (количество допустимых объединений зависит от максимальной суммы, которую банк предлагает на рефинансирование других займов).

Если речь идет о перекредитовании долга с просрочками, то вероятность отказа возрастает.

Но, если банк согласится на рефинансирование проблемных долгов МФО, то займ можно будет оформить только с обеспечением (обязательно залоговое имущество или привлечение поручителей).

Условия Русмикрофинанс

Еще одной организацией, осуществляющей перекредитование долгов МФО, является микрофинансовая организация Русмикрофинанс. Рефинансирование займов в Русмикрофинанс производится на таких условиях:

- объем ссуды – от 30 000 до 170 000;

- период рефинансирования – 1 – 5 лет;

- процентная ставка – 0,196% в день.

При этом компания не требует от клиента залога и поручителей.

Требования к заемщикам

Требования к клиентам финансовых организаций, осуществляющих переоформление займов, в большинстве случаев стандартны:

- совершеннолетний возраст от 21-го до 70-ти лет;

- гражданство Российской Федерации;

- наличие в паспорте регистрационной адресной печати;

- стабильный источник дохода, который подтвержден соответствующими документами.

Рефинансирование займов МФО с просрочками происходит уже по более жестким условиям. Так, оформляя перекредитование ссуды с долгами по платежам, банк потребует от клиента предоставить залог, или заручиться поддержкой поручителей.

Также более расширенным будет и список документов, необходимых для заключения договора – от пользователя потребуется справка о платежеспособности с налоговой, акт с места работы, документация на залоговое имущество.

Рефинансирование займов МФО в банке: условия, ставка

При возникновении финансовых проблем многие граждане решают их при помощи МФО. Однако займы, взятые в данных структурах, отличаются высокой процентной ставкой, которая начисляется ежедневно, и коротким сроком погашения долга. Это в свою очередь может привести человека в долговую яму, выбраться из которой поможет только новый кредит, оформленный в официальном банке под низкий процент.

О том, в каких крупных финансовых организациях можно рефинансировать кредиты МФО и можно ли это сделать без подтверждения доходов, поговорим далее.

Возможно ли рефинансирование микрозаймов?

Как таковую, услугу рефинансирования займов, взятых в МФО, солидные российские банки не предоставляют. Однако они предлагают удобные кредиты для физических лиц на любые потребительские нужды.

Оформив такой займ, клиент сможет рассчитаться со всеми имеющимися долгами в МФО, так как ссуды от официальных банков отличаются гораздо более низким процентном переплаты и длительным периодом погашения долга.

Таким образом,

Рефинансирование микрозаймов возможно при помощи нового потребительского кредита на различные цели

Куда обращаться?

В настоящее время рефинансирование микрозама в банке в прямом виде получить достаточно трудно. Но можно без особых проблем взять обычную потребительскую ссуду на выгодных условиях и с минимальными требованиями.

Сегодня пользовательские кредиты на любые нужды предоставляют такие российские банки:

ВТБ 24 предлагает взять в кредит 1 000 000 рублей (максимальная сумма), сроком на 5 лет, под годовую ставку 17% — 30%.

«Ренессанс Кредит» презентует потребительский займ на всевозможные цели, который можно оформить на таких условиях:

- сумма: от 30 тысяч до 700 000 руб.;

- период погашения: от 12 до 60 месяцев;

- процентная ставка: от 11,9% в год.

Тинькофф выпускает для физических лиц универсальные кредитные карты, наиболее популярная из которых «Тинькофф Платинум», предлагаемая на следующих условиях:

- кредитный лимит до 300 тысяч руб.,

- льготный период пользования средствами составляет 55 суток,

- процент переплаты — от 12,9%, стоимость годового обслуживания — 590 ₽.

Уральский банк Реконструкции и Развития – оформляет кредиты без залога и поручителей на сумму до 300 тысяч рублей под ставку до 30% в год.

ОТП Банк презентует проект «Рефинансирование микрозаймов от МФО» в размере до 750 тыс. рублей сроком на 5 лет, под 19% годовых.

Помните, чтобы рефинансировать займ, необходимо подтвердить платежеспособность — это основное условие кредиторов. Сотрудничать с заведено неплатежеспособными лицами никто не захочет.

Что будет, если не платить кредит в МФО?

В том случае, если человек по каким-то причинам не в состоянии платить кредит в МФО, он попадает в долговую яму.

Сумма долга в МФО нарастает как снежный ком — начисляются дополнительные проценты за просрочки, налагаются штрафные санкции.

В свою очередь это может печально закончиться для заемщика (возможно судебное разбирательство с последующей конфискацией части имущества в счет погашения долга).

Чтобы этого не произошло перед тем, как обратиться в МФО, потребитель должен реально оценить свои силы: сможет ли он в срок выплатить и сумму кредита, и набежавшие за время пользования им проценты.

Если клиент взял ссуду в микрофинансовой структуре, но выплатить ее самостоятельно и в срок у него не получается, лучше воспользоваться услугой рефинансирования и погасит имеющийся долг, пока проценты по нему не достигли критической отметки.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Можно ли рефинансировать микрозаймы и какие банки предлагают лучшие условия? Топ 5 банков

Рефинансирование микрозаймов – это специальная программа, которую предлагают многие банки РФ. Она подразумевает получение кредита на более выгодных условиях для погашения действующих займов.

Перекредитование позволяет избежать серьезных неприятностей – как начисленных высоких процентов, так и выхода на просрочку.

Если заемщик попал в сложную ситуацию, очень важно выполнить срочное рефинансирование, ведь многие банки отказывают в перекредитовании в случае, если возникла уже просроченная задолженность.

Что это такое рефинансирование микрозаймов

Рефинансирование займов микрофинансовых организаций позволяет снизить долговую нагрузку. Большинство МФО выдают деньги на срок не более месяца, что в ряде случаев становится проблемой. Оформив новый кредит на год или даже на несколько лет, можно разделить сумму долга на большое количество маленьких платежей, внесение которых вполне доступно.

Можно сделать рефинансирование микрокредитов в сумме, которая превышает задолженность и использовать остаток средств по своему усмотрению. Важно правильно выбрать банк, который предоставит лучшие условия по перекредитованию кредитов МФО.

Лучше отдавать предпочтение финансовым организациям, в которых заемщик получает зарплату, пенсию, другие выплаты, имеет вклад или ранее кредитовался.

Своим клиентам банки более охотно согласовывают выдачу займа и часто предлагают более выгодные условия.

Как можно рефинансировать микрозаймы

Рефинансировать микрозайм нужно как можно быстрее, так как МФО начисляет ежедневно высокие проценты. Выбрать подходящую программу перекредитования нескольких микрозаймов можно самостоятельно или воспользоваться для этого услугами специального нашего сайта, на котором собраны лучшие актуальные предложения банков РФ.

Объедините все займы в один!

Уменьшите переплату и ежемесячный платёж!

В первую очередь нужно подать онлайн-заявку дистанционно через интернет. Таким образом станет заранее известно, можно рефинансировать займ в конкретном банке или нет.

После ее обработки банком будет принято предварительное решение по выдаче кредита. Рекомендуется подавать заявки одновременно в несколько банков. Если один из них откажет, заявка онлайн может быть одобрена другим.

Если одобрят все, заемщик сможет выбрать лучшее предложение.

Необходимые документы

Чтобы оформить рефинансирование кредитов, понадобится стандартный пакет документов, который банк требует для оформления потребительского кредита, плюс документы по рефинансируемым займам:

Подберем для вас персональные предложения по рефинансированию ипотеки или нескольких кредитов! Отправить заявку

во все банки

- паспорт;

- документ, подтверждающий занятость;

- документ, подтверждающий доход;

- кредитный договор;

- график погашения (если есть);

- справка о состоянии задолженности.

Банки вправе требовать дополнительные документы, которые подтверждают платежеспособность заемщика и состояние рефинансируемых долгов МФО.

Какие банки рефинансируют микрозаймы

Чтобы выполнить рефинансирование микрозаймов в банках, можно воспользоваться специальной программой или получить для этих целей обычный банковский кредит, который не является целевым.

На какие банки стоит обратить внимание:

- Тинькофф – довольно удобный банк с выгодными условиями кредитования. Для рефинансирования можно оформить кредитную карту. Ее лимита достаточно для погашения микрозайма. К тому же карта – это платежный инструмент с удобной схемой погашения, которой можно будет пользоваться в будущем.

- Ренессанс Кредит – банк отличается своим лояльным отношением и упрощенными требованиями к заемщику. Здесь можно получить кредит на любые цели всего по двум документам, в том числе без справки о доходах.

- УБРИР – предлагает кредиты на любые цели, в том числе на рефинансирование. Можно получить деньги на срок от нескольких месяцев до нескольких лет. Получить положительное решение можно без справки о доходах.

- ОТП банк – здесь можно оформить быстро кредит наличными на любые цели, банк рассматривает заявку в течение суток. Полученные деньги можно потратить на рефинансирование или другие цели.

Можно ли рефинансировать долги с помощью займа от другой МФО? Да, это следует рассматривать как последний вариант в случае, если банки отказали. Выбирать нужно микрофинансовую организацию, которая предлагает более выгодные проценты или больший срок кредитования.

Можно ли перекредитовать микрозайм в МФО

Возможно ли получить деньги в банке, чтобы погасить займы МФО? Да, несмотря на то, что большинство банков не рефинансирует займы МФО по ряду причин, перекредитование все же возможно.

Часто проблема заключается в том, что заемщики обращаются в МФО после того, как пытались получить деньги в банках и получили отказ по разным причинам (отсутствие трудоустройства, недостаточный доход, плохая кредитная история и т.д.). Такие клиенты могут попытаться оформить рефинансирование займов в МФО, но велик риск, что будет получен отказ.

Еще одна проблема – банки выдвигают особые требования к рефинансируемым кредитам – срок их действия должен быть не менее 12 месяцев, а до даты погашения должно быть не менее 3 месяцев.

К микрозаймам это неприменимо, так как большинство из них краткосрочные, хотя далеко не все.

Но если банк не согласовал рефинансирование в МФО, заемщик может оформить обычный потребительский кредит и средства его использовать для погашения задолженности.

Поставим вопрос по-другому – рефинансируют ли микрофинансовые организации займы, взятые в других подобных организациях? Ответ будет отрицательным.

Преимущества и недостатки

Рефинансирование – выгодная программа, позволяющая существенно улучшить условия кредитования. Но, как и любая другая, она имеет свои преимущества и недостатки.

Преимущества, которые дает рефинансирование микрокредитов:

- можно получить под низкий процент – в любом случае, у банка он будет ниже, чем у МФО;

- увеличение срока кредитования;

- можно взять на рефинсирование нескольких займов.

Существуют и некоторое минусы при рефинансировании микрозаймов – всегда есть риск отказа. А большинство банков клиентов с плохой кредитной историей не кредитует совсем.

Также необходимо подготовить пакет документов, пройти утвержденную процедуру рассмотрения заявки, а на это нужно время.

Но все эти недостатки незначительны по сравнению с главным преимуществом, которое дает перекредитование – получение более выгодных условий и реальная экономия на выплате процентов.

Если плохая кредитная история и просрочки

Многие заемщики обращаются в микрофинансовые организации от безысходности, так как банки им отказывают в выдаче кредита. Для них оформить рефинансирование микрозаймов с плохой кредитной историей будет достаточно сложно, а в ряде случаев – практически невозможно (рефинансирование микрозаймов с просрочками). Банки ситуацию каждого клиента рассматривают индивидуально.

Если кредитная история испорчена, можно обратиться в молодой или небольшой региональный банк. Такие кредитные организации больше нуждаются в клиентах, поэтому могут выдвигать не очень жесткие требования к займам от МФО с пророчками без залога.

Также они сотрудничают не со всеми БКИ, поэтому вероятность положительного решения с плохой кредитной историей есть, хоть и невысокая.

Но стоит помнить, что возможно рефинансирование кредита с задолженностью на просрочке, срок которой не больше нескольких дней.

Еще один вариант – перекредитование за счет займа, по которому предоставляется обеспечение (авто, недвижимость). За счет залога банк снижает риски невозврата кредита от заемщика, который уже успел испортить свою кредитную историю, поэтому оформить такой займ будет проще. Главное – чтобы у вас было, что заложить банку.

Кто может помочь в перекредитовании

Заемщики, которые попали в сложное финансовое положение, не должны рассматривать рефинансирование как единственную возможность уйти от невыгодных условий кредитования. Если в нескольких банках они получили отказ, не стоит отчаиваться. Помощь можно получить у кредитных брокеров.

Они владеют информацией на рынке кредитования РФ, сотрудничают со многими банками и являются профессионалами, поэтому могут оказать помощь в рефинансирование.

Кредитный брокер может подобрать выгодное решение для каждого (для заемщиков с временной пропиской, плохой кредитной историей, с просрочкой и т.д.).

За свои услуги они берут комиссию, порой высокую. Практика показывает, что выгода заемщика больше – он получает новый кредит на выгодных условиях и экономит значительную сумму. Но здесь нужно остерегаться мошенников.

Отдавать предпочтение стоит крупным и авторитетным брокерским компаниям. Они не только подберут выгодное предложение, но и не обманут. Такие компании берут оплату исключительно в случае, если смогли помочь в рефинансировании и заемщику кредит одобрили.

Другими словами, клиент ничем не рискует, так как платит только за результат.

Что делать если отказали

К сожалению, в рефинансировании отказывают часто. Банки предпочитают работать с надежными, платежеспособными заемщиками, без просрочек.

Кому могут отказать и по каким причинам:

- плохая кредитная история;

- недостаточный доход;

- неофициальное трудоустройство;

- отсутствие постоянной регистрации или прописки в регионе присутствия банка;

- несоответствие возрастным ограничениям.

Если ваш банк подал в суд за неуплату кредита который вы у них взяли. Мы подготовили для вас статью где описали, что делать в этой ситуации.

Каждый из этих стоп-факторов снижает вероятность получения положительного решения, но не исключает его. Сложнее всего тем, кто испортил кредитную историю. Если просрочка была разовой и быстро была погашена, шансы на успех есть.

В других случаях рекомендуется обратиться за помощью к кредитным брокерам, это целесообразно и с точки зрения экономии, так как самостоятельный поиск решения займет много времени, а за каждый день по микрозайму будет начисляться высокий процент.

Проблему с низким доходом можно решить, увеличив срок.

Также можно привлечь супруга (супругу) в качестве поручителя или созаемщика, в таком случае будет учитываться и его зарплата.

На российском рынке кредитования есть программы рефинансирования и для тех, кто трудоустроен неофициально. В таком случае можно предоставить залог или документы, подтверждающие дополнительный доход.

Отсутствие документального подтверждения в ряде случаев не будет причиной отказа, но сумма согласованного банком кредита будет невысока.

Временная прописка или прописка в регионе, где банк не присутствует, усложняет вопрос получения кредита. Но не для всех банков это принципиально, поэтому нужно искать те, которые к регистрации относятся лояльно. Это касается и возраста – есть банки, готовые кредитовать в возрасте от 18 лет до 75 лет.

Отзывы

Виктор С., 24 год, г. Москва. «Никогда не обращался в МФО, а тут решился – срочно деньги нужны были на ремонт машины, собирать документы не стал, а обратился в микрофинансовую организацию, которая находится по соседству.

Рассчитывал погасить через 5 дней, но не получилось. Проценты стали «капать», долг начал расти, как снежный ком. Спасибо друзьям – посоветовали обратиться в банк и перекредитоваться.

Собрал я документы и пошел, одобрили в тот же день, получил наличными обычный потребительски пошел и загасил микрозайм. Все просто!»

Светлана С., 28 лет, г. Воронеж. «Несколько раз я пользовалась услугами МФО. Да, дороговато, но удобно – просто с телефона набрала заявку и деньги на карте. Мне, как постоянному клиенту, увеличили предельную сумму, и я соблазнилась.

И как назло с деньгами появились временные проблемы. Проценты за месяц набежали бешенные, а мне пришлось продлить срок, так как на погашение денег не было. Что делать? Нашла в интернете, что можно перекредитоваться, почитала отзывы. Подала заявки в 3 банка и 2 одобрили.

Выбрала ближайший (ставки были практически одинаковы) и оформила в тот же день».

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Рефинансирование микрозаймов онлайн с просрочками без визитов

Рефинансирование микрозайма является одним из способов выбраться из ситуации, когда нечем платить. Если нет возможность вовремя погасить займ в МФО, ситуация может дойти до того, что сумма долга вырастет в десятки раз. Одним из выходов из этого является рефинансирование МФО — это новые условия по договору или же займ в другой компании.

Порядок рефинансирования

Рефинансирование займов в МФО практически ничем не отличается от рефинансирования банковского кредита.

Суть заключается в том, что заёмщик берёт новый микрозайм, чтобы оперативно погасить старый.

Этим способом пользуются в том случае, когда МФО отказывается продлевать срок погашения и начисляет огромные проценты по задолженности. В этом случае имеет смысл взять новый займ без просрочек.

Плюсы рефинансирования

- объединение нескольких займов в один;

- уменьшение процентной ставки и суммы выплат по долгу;

- продление срока погашения;

- возможность использования рефинансирования при плохой кредитной истории.

Несмотря на всю привлекательность этого способа, не стоит забывать о нюансах.

Какие займы можно рефинансировать

Далеко не каждая МФО соглашается рефинансировать микрозайм в другой, и это нормально, ведь все хотят уберечь себя от убытков в том случае, если заёмщик окончательно обанкротится. Средняя допустимая сумма займа для рефинансирования составляет от 30 000 до 500 000 рублей, а срок возврата — от 1 до 5 лет.

Требования к клиентам предъявляются те же самые: возраст от 18-20 до 70 лет, гражданство и прописка, трудоустройство (необязательно официальное). Главным условием является то, что по рефинансируемому займу должен быть совершён хотя бы один платёж.

Если запрашиваемая в МФО сумма является большой, то потребуется помощь поручителя. Также организация может обязать заёмщика не брать другие долги на время рефинансирования.

Есть МФО, которые выдают микрокредиты, не поддающиеся обычному рефинансированию. Это долги по кредиткам, в ломбардах или перед частными инвесторами. Хотя и в этих случаях изредка есть возможность взять займ в другом месте для погашения старого.

Схема рефинансирования микрозайма

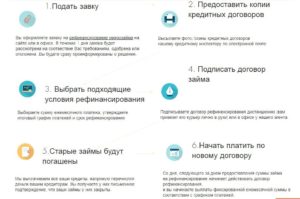

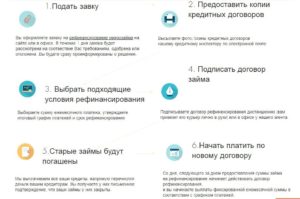

Порядок рефинансирования микрозайма состоит в следующем:

- Вы подаёте заявку.

- После её рассмотрения и в случае одобрения будут подобрано новые условия и подписывается договор.

- Рефинансирующее МФО погашает задолженность.

- Вы выплачиваете долг по новому займу в соответствии с новыми условиями.

Для того, чтобы оформить договор, вы должны предоставить определённые документы, среди которых в большинстве случаев должен присутствовать паспорт РФ, водительские права или СНИЛС, справка с места работы, копия трудовой книжки и документы для оформления залога.

Как рефинансировать микрозаймы

Рефинансированием микрозаймов занимаются разные организации. Давайте ознакомимся с ними ниже.

Рефинансирование микрозаймов

Рефинансирование микрозаймов

Рефинансирование микрозаймов

Рефинансирование долга перед кредитором — один из способов облегчить финансовое положение.

Если никак не удается вовремя погасить задолженность перед фирмой, выдающей микрозаймы, возникает опасность попасть в долговую яму – условия кредитования таковы, что при просрочке долг возрастает во много раз.

На помощь может прийти рефинансирование микрозаймов – процесс обновления договора о займе на иных условиях, возможно в другой организации.

Порядок рефинансирования

Рефинансирование микрозаймов с просрочками – кто рефинансирует?

Рефинансирование микрозаймов с просрочками – кто рефинансирует?

Рефинансирование микрозаймов с просрочками – кто рефинансирует?

Евгений Маляр

29 сентября 2018

# Рефинансирование

Следует помнить, что максимальная сумма начисленных процентов на микрозайм не может превышать 200% (ФЗ-151). Если вы достигли этой цифры, рефинансирование теряет экономическую выгоду.

- Суть и схема проведения рефинансирования займа МФО

- Особенности процедуры при наличии просрочек

- Способы перекредитования микрозаймов

- Банковское рефинансирование микрозайма

- Перекредитование микрозайма в МФО, своем и чужом

- Рефинансирование микрозаймов в КПК и специализированных компаниях

- Какие банки рефинансируют микрокредиты

- Краткие полезные выводы

О микрофинансовых организациях существует обоснованное мнение: в них можно быстро и без особых проблем получить деньги под грабительскую ставку. Если задолженность не погашается вовремя, проценты набегают так быстро, что превращаются в настоящую катастрофу. Выход один – перезанять где-то нужную сумму и рассчитаться с требовательным кредитором.

Статья о том, как можно осуществить рефинансирование микрозаймов с просрочками и кто рефинансирует кредиты МФО.

Суть и схема проведения рефинансирования займа МФО

Рефинансирование займов МФО с просрочками

Для многих жителей России уже стало привычным в сложных ситуациях с деньгами обращаться за помощью в микрофинансовые структуры, которых в настоящее существует в стране уже более 5000 тысяч.

Но порой огромная процентная ставка, которая начисляется на кредит каждые 24 часа и небольшой срок, отводимый на его погашение, вовлекают человека в непосильную долговую яму. Выходом в данном случае может служить оформление нового займа в банке под более низкий процент.

Такой кредит позволит рассчитаться с долгами в МФО, а также значительно снизить кредитное бремя. Речь идет о рефинансировании займов, взятых в микрокредитных организациях. Можно ли перекредитовать ссуду, по которой имеются просрочки и что для этого необходимо расскажем далее.

Что будет если не платить кредит в МФО?

Многих заемщиков, попавших в кредитную зависимость от МФО, интересует вопрос: «Что будет, если прекратить платить взносы по займам?».

Финансовые эксперты советуют гражданам не допускать подобных ситуаций, поскольку это приведет к просрочкам, дополнительной пене по кредиту, а также к штрафным санкциям. Все это может закончиться судом и даже конфискацией имущества неплательщика.

Поэтому при обстоятельствах, когда человеку нечем платить, а пеня набегает каждые сутки, лучше без промедления начать поиски организации, готовой рефинансировать займ на более приемлемых для заемщика условиях.

(О том, что будет если вообще не платить за кредит читайте в статье: )

Возможно ли рефинансирование микрозаймов? Куда обращаться?

Наиболее оптимальным вариантом перекредитовать займ, взятый в МФО, является обращение в крупную банковскую организацию.

- Во-первых, такие структуры предлагают самые выгодные условия по кредитам.

- Во-вторых, большинство программ рефинансирования позволяют объединить в один сразу несколько займов, что очень удобно для пользователя.

- В-третьих, очень часто клиенту в значительной степени продлевается срок погашения ссуды.

Однако далеко не все банки рефинансируют ссуды, оформленные в МФО, что не скажешь о перекредитовании займов, взятых в обычных финансовых компаниях.

Особенно тяжело переоформить кредит, по которому у заемщика уже возникли просрочки. Но, к счастью, крупные банки, идущие навстречу клиенту, все-таки есть.

Сегодня рефинансирование микрозама МФО доступно в следующих солидных финансовых организациях:

Банк «Тинькофф» предлагает оформить кредитную карту на любые нужды, в том числе и на погашение микрозайма, процентная ставка по кредитке 20%-30% в противовес 700% от МФО, беспроцентный период по пластику составляет 4 месяца, максимально доступный лимит 300 тысяч рублей.

ВТБ 24– предлагает рефинансирование на сумму до 1 миллиона рублей, под годовой процент от 17% до 30%. Предельный период кредитования составляет 60 месяцев.

«Ренессанс Кредит» – предоставляет возможность оформить потребительский займ на любые цели пользователя, объем средств от 30 тысяч до 700 000 руб., под ставку от 11,9% в год, на срок от 1-5 лет.

ОТП Банк предлагает программу рефинансирования микрокредитов от МФО на таких условиях: максимальный размер ссуды 750 000 руб., процент в год от 19%, период кредитования до 60-ти месяцев.

Уральский банк Реконструкции и Развития позволяет оформить займ без обеспечения на сумму до 300 000 руб., и до 1 000 000 руб., под годовую ставку до 30%.

Крупные банки РФ готовы рефинансировать кредиты МФО, объединив несколько займов в один (количество допустимых объединений зависит от максимальной суммы, которую банк предлагает на рефинансирование других займов).

Если речь идет о перекредитовании долга с просрочками, то вероятность отказа возрастает.

Но, если банк согласится на рефинансирование проблемных долгов МФО, то займ можно будет оформить только с обеспечением (обязательно залоговое имущество или привлечение поручителей).

Условия Русмикрофинанс

Еще одной организацией, осуществляющей перекредитование долгов МФО, является микрофинансовая организация Русмикрофинанс. Рефинансирование займов в Русмикрофинанс производится на таких условиях:

- объем ссуды – от 30 000 до 170 000;

- период рефинансирования – 1 – 5 лет;

- процентная ставка – 0,196% в день.

При этом компания не требует от клиента залога и поручителей.

Требования к заемщикам

Требования к клиентам финансовых организаций, осуществляющих переоформление займов, в большинстве случаев стандартны:

- совершеннолетний возраст от 21-го до 70-ти лет;

- гражданство Российской Федерации;

- наличие в паспорте регистрационной адресной печати;

- стабильный источник дохода, который подтвержден соответствующими документами.

Рефинансирование займов МФО с просрочками происходит уже по более жестким условиям. Так, оформляя перекредитование ссуды с долгами по платежам, банк потребует от клиента предоставить залог, или заручиться поддержкой поручителей.

Также более расширенным будет и список документов, необходимых для заключения договора – от пользователя потребуется справка о платежеспособности с налоговой, акт с места работы, документация на залоговое имущество.

Рефинансирование займов МФО в банке: условия, ставка

При возникновении финансовых проблем многие граждане решают их при помощи МФО. Однако займы, взятые в данных структурах, отличаются высокой процентной ставкой, которая начисляется ежедневно, и коротким сроком погашения долга. Это в свою очередь может привести человека в долговую яму, выбраться из которой поможет только новый кредит, оформленный в официальном банке под низкий процент.

О том, в каких крупных финансовых организациях можно рефинансировать кредиты МФО и можно ли это сделать без подтверждения доходов, поговорим далее.

Возможно ли рефинансирование микрозаймов?

Как таковую, услугу рефинансирования займов, взятых в МФО, солидные российские банки не предоставляют. Однако они предлагают удобные кредиты для физических лиц на любые потребительские нужды.

Оформив такой займ, клиент сможет рассчитаться со всеми имеющимися долгами в МФО, так как ссуды от официальных банков отличаются гораздо более низким процентном переплаты и длительным периодом погашения долга.

Таким образом,

Рефинансирование микрозаймов возможно при помощи нового потребительского кредита на различные цели

Куда обращаться?

В настоящее время рефинансирование микрозама в банке в прямом виде получить достаточно трудно. Но можно без особых проблем взять обычную потребительскую ссуду на выгодных условиях и с минимальными требованиями.

Сегодня пользовательские кредиты на любые нужды предоставляют такие российские банки:

ВТБ 24 предлагает взять в кредит 1 000 000 рублей (максимальная сумма), сроком на 5 лет, под годовую ставку 17% — 30%.

«Ренессанс Кредит» презентует потребительский займ на всевозможные цели, который можно оформить на таких условиях:

- сумма: от 30 тысяч до 700 000 руб.;

- период погашения: от 12 до 60 месяцев;

- процентная ставка: от 11,9% в год.

Тинькофф выпускает для физических лиц универсальные кредитные карты, наиболее популярная из которых «Тинькофф Платинум», предлагаемая на следующих условиях:

- кредитный лимит до 300 тысяч руб.,

- льготный период пользования средствами составляет 55 суток,

- процент переплаты — от 12,9%, стоимость годового обслуживания — 590 ₽.

Уральский банк Реконструкции и Развития – оформляет кредиты без залога и поручителей на сумму до 300 тысяч рублей под ставку до 30% в год.

ОТП Банк презентует проект «Рефинансирование микрозаймов от МФО» в размере до 750 тыс. рублей сроком на 5 лет, под 19% годовых.

Помните, чтобы рефинансировать займ, необходимо подтвердить платежеспособность — это основное условие кредиторов. Сотрудничать с заведено неплатежеспособными лицами никто не захочет.

Что будет, если не платить кредит в МФО?

В том случае, если человек по каким-то причинам не в состоянии платить кредит в МФО, он попадает в долговую яму.

Сумма долга в МФО нарастает как снежный ком — начисляются дополнительные проценты за просрочки, налагаются штрафные санкции.

В свою очередь это может печально закончиться для заемщика (возможно судебное разбирательство с последующей конфискацией части имущества в счет погашения долга).

Чтобы этого не произошло перед тем, как обратиться в МФО, потребитель должен реально оценить свои силы: сможет ли он в срок выплатить и сумму кредита, и набежавшие за время пользования им проценты.

Если клиент взял ссуду в микрофинансовой структуре, но выплатить ее самостоятельно и в срок у него не получается, лучше воспользоваться услугой рефинансирования и погасит имеющийся долг, пока проценты по нему не достигли критической отметки.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Можно ли рефинансировать микрозаймы и какие банки предлагают лучшие условия? Топ 5 банков

Рефинансирование микрозаймов – это специальная программа, которую предлагают многие банки РФ. Она подразумевает получение кредита на более выгодных условиях для погашения действующих займов.

Перекредитование позволяет избежать серьезных неприятностей – как начисленных высоких процентов, так и выхода на просрочку.

Если заемщик попал в сложную ситуацию, очень важно выполнить срочное рефинансирование, ведь многие банки отказывают в перекредитовании в случае, если возникла уже просроченная задолженность.

Что это такое рефинансирование микрозаймов

Рефинансирование займов микрофинансовых организаций позволяет снизить долговую нагрузку. Большинство МФО выдают деньги на срок не более месяца, что в ряде случаев становится проблемой. Оформив новый кредит на год или даже на несколько лет, можно разделить сумму долга на большое количество маленьких платежей, внесение которых вполне доступно.

Можно сделать рефинансирование микрокредитов в сумме, которая превышает задолженность и использовать остаток средств по своему усмотрению. Важно правильно выбрать банк, который предоставит лучшие условия по перекредитованию кредитов МФО.

Лучше отдавать предпочтение финансовым организациям, в которых заемщик получает зарплату, пенсию, другие выплаты, имеет вклад или ранее кредитовался.

Своим клиентам банки более охотно согласовывают выдачу займа и часто предлагают более выгодные условия.

Как можно рефинансировать микрозаймы

Рефинансировать микрозайм нужно как можно быстрее, так как МФО начисляет ежедневно высокие проценты. Выбрать подходящую программу перекредитования нескольких микрозаймов можно самостоятельно или воспользоваться для этого услугами специального нашего сайта, на котором собраны лучшие актуальные предложения банков РФ.

Объедините все займы в один!

Уменьшите переплату и ежемесячный платёж!

В первую очередь нужно подать онлайн-заявку дистанционно через интернет. Таким образом станет заранее известно, можно рефинансировать займ в конкретном банке или нет.

После ее обработки банком будет принято предварительное решение по выдаче кредита. Рекомендуется подавать заявки одновременно в несколько банков. Если один из них откажет, заявка онлайн может быть одобрена другим.

Если одобрят все, заемщик сможет выбрать лучшее предложение.

Необходимые документы

Чтобы оформить рефинансирование кредитов, понадобится стандартный пакет документов, который банк требует для оформления потребительского кредита, плюс документы по рефинансируемым займам:

Подберем для вас персональные предложения по рефинансированию ипотеки или нескольких кредитов! Отправить заявку

во все банки

- паспорт;

- документ, подтверждающий занятость;

- документ, подтверждающий доход;

- кредитный договор;

- график погашения (если есть);

- справка о состоянии задолженности.

Банки вправе требовать дополнительные документы, которые подтверждают платежеспособность заемщика и состояние рефинансируемых долгов МФО.

Какие банки рефинансируют микрозаймы

Чтобы выполнить рефинансирование микрозаймов в банках, можно воспользоваться специальной программой или получить для этих целей обычный банковский кредит, который не является целевым.

На какие банки стоит обратить внимание:

- Тинькофф – довольно удобный банк с выгодными условиями кредитования. Для рефинансирования можно оформить кредитную карту. Ее лимита достаточно для погашения микрозайма. К тому же карта – это платежный инструмент с удобной схемой погашения, которой можно будет пользоваться в будущем.

- Ренессанс Кредит – банк отличается своим лояльным отношением и упрощенными требованиями к заемщику. Здесь можно получить кредит на любые цели всего по двум документам, в том числе без справки о доходах.

- УБРИР – предлагает кредиты на любые цели, в том числе на рефинансирование. Можно получить деньги на срок от нескольких месяцев до нескольких лет. Получить положительное решение можно без справки о доходах.

- ОТП банк – здесь можно оформить быстро кредит наличными на любые цели, банк рассматривает заявку в течение суток. Полученные деньги можно потратить на рефинансирование или другие цели.

Можно ли рефинансировать долги с помощью займа от другой МФО? Да, это следует рассматривать как последний вариант в случае, если банки отказали. Выбирать нужно микрофинансовую организацию, которая предлагает более выгодные проценты или больший срок кредитования.

Можно ли перекредитовать микрозайм в МФО

Возможно ли получить деньги в банке, чтобы погасить займы МФО? Да, несмотря на то, что большинство банков не рефинансирует займы МФО по ряду причин, перекредитование все же возможно.

Часто проблема заключается в том, что заемщики обращаются в МФО после того, как пытались получить деньги в банках и получили отказ по разным причинам (отсутствие трудоустройства, недостаточный доход, плохая кредитная история и т.д.). Такие клиенты могут попытаться оформить рефинансирование займов в МФО, но велик риск, что будет получен отказ.

Еще одна проблема – банки выдвигают особые требования к рефинансируемым кредитам – срок их действия должен быть не менее 12 месяцев, а до даты погашения должно быть не менее 3 месяцев.

К микрозаймам это неприменимо, так как большинство из них краткосрочные, хотя далеко не все.

Но если банк не согласовал рефинансирование в МФО, заемщик может оформить обычный потребительский кредит и средства его использовать для погашения задолженности.

Поставим вопрос по-другому – рефинансируют ли микрофинансовые организации займы, взятые в других подобных организациях? Ответ будет отрицательным.

Преимущества и недостатки

Рефинансирование – выгодная программа, позволяющая существенно улучшить условия кредитования. Но, как и любая другая, она имеет свои преимущества и недостатки.

Преимущества, которые дает рефинансирование микрокредитов:

- можно получить под низкий процент – в любом случае, у банка он будет ниже, чем у МФО;

- увеличение срока кредитования;

- можно взять на рефинсирование нескольких займов.

Существуют и некоторое минусы при рефинансировании микрозаймов – всегда есть риск отказа. А большинство банков клиентов с плохой кредитной историей не кредитует совсем.

Также необходимо подготовить пакет документов, пройти утвержденную процедуру рассмотрения заявки, а на это нужно время.

Но все эти недостатки незначительны по сравнению с главным преимуществом, которое дает перекредитование – получение более выгодных условий и реальная экономия на выплате процентов.

Если плохая кредитная история и просрочки

Многие заемщики обращаются в микрофинансовые организации от безысходности, так как банки им отказывают в выдаче кредита. Для них оформить рефинансирование микрозаймов с плохой кредитной историей будет достаточно сложно, а в ряде случаев – практически невозможно (рефинансирование микрозаймов с просрочками). Банки ситуацию каждого клиента рассматривают индивидуально.

Если кредитная история испорчена, можно обратиться в молодой или небольшой региональный банк. Такие кредитные организации больше нуждаются в клиентах, поэтому могут выдвигать не очень жесткие требования к займам от МФО с пророчками без залога.

Также они сотрудничают не со всеми БКИ, поэтому вероятность положительного решения с плохой кредитной историей есть, хоть и невысокая.

Но стоит помнить, что возможно рефинансирование кредита с задолженностью на просрочке, срок которой не больше нескольких дней.

Еще один вариант – перекредитование за счет займа, по которому предоставляется обеспечение (авто, недвижимость). За счет залога банк снижает риски невозврата кредита от заемщика, который уже успел испортить свою кредитную историю, поэтому оформить такой займ будет проще. Главное – чтобы у вас было, что заложить банку.

Кто может помочь в перекредитовании

Заемщики, которые попали в сложное финансовое положение, не должны рассматривать рефинансирование как единственную возможность уйти от невыгодных условий кредитования. Если в нескольких банках они получили отказ, не стоит отчаиваться. Помощь можно получить у кредитных брокеров.

Они владеют информацией на рынке кредитования РФ, сотрудничают со многими банками и являются профессионалами, поэтому могут оказать помощь в рефинансирование.

Кредитный брокер может подобрать выгодное решение для каждого (для заемщиков с временной пропиской, плохой кредитной историей, с просрочкой и т.д.).

За свои услуги они берут комиссию, порой высокую. Практика показывает, что выгода заемщика больше – он получает новый кредит на выгодных условиях и экономит значительную сумму. Но здесь нужно остерегаться мошенников.

Отдавать предпочтение стоит крупным и авторитетным брокерским компаниям. Они не только подберут выгодное предложение, но и не обманут. Такие компании берут оплату исключительно в случае, если смогли помочь в рефинансировании и заемщику кредит одобрили.

Другими словами, клиент ничем не рискует, так как платит только за результат.

Что делать если отказали

К сожалению, в рефинансировании отказывают часто. Банки предпочитают работать с надежными, платежеспособными заемщиками, без просрочек.

Кому могут отказать и по каким причинам:

- плохая кредитная история;

- недостаточный доход;

- неофициальное трудоустройство;

- отсутствие постоянной регистрации или прописки в регионе присутствия банка;

- несоответствие возрастным ограничениям.

Если ваш банк подал в суд за неуплату кредита который вы у них взяли. Мы подготовили для вас статью где описали, что делать в этой ситуации.

Каждый из этих стоп-факторов снижает вероятность получения положительного решения, но не исключает его. Сложнее всего тем, кто испортил кредитную историю. Если просрочка была разовой и быстро была погашена, шансы на успех есть.

В других случаях рекомендуется обратиться за помощью к кредитным брокерам, это целесообразно и с точки зрения экономии, так как самостоятельный поиск решения займет много времени, а за каждый день по микрозайму будет начисляться высокий процент.

Проблему с низким доходом можно решить, увеличив срок.

Также можно привлечь супруга (супругу) в качестве поручителя или созаемщика, в таком случае будет учитываться и его зарплата.

На российском рынке кредитования есть программы рефинансирования и для тех, кто трудоустроен неофициально. В таком случае можно предоставить залог или документы, подтверждающие дополнительный доход.

Отсутствие документального подтверждения в ряде случаев не будет причиной отказа, но сумма согласованного банком кредита будет невысока.

Временная прописка или прописка в регионе, где банк не присутствует, усложняет вопрос получения кредита. Но не для всех банков это принципиально, поэтому нужно искать те, которые к регистрации относятся лояльно. Это касается и возраста – есть банки, готовые кредитовать в возрасте от 18 лет до 75 лет.

Отзывы

Виктор С., 24 год, г. Москва. «Никогда не обращался в МФО, а тут решился – срочно деньги нужны были на ремонт машины, собирать документы не стал, а обратился в микрофинансовую организацию, которая находится по соседству.

Рассчитывал погасить через 5 дней, но не получилось. Проценты стали «капать», долг начал расти, как снежный ком. Спасибо друзьям – посоветовали обратиться в банк и перекредитоваться.

Собрал я документы и пошел, одобрили в тот же день, получил наличными обычный потребительски пошел и загасил микрозайм. Все просто!»

Светлана С., 28 лет, г. Воронеж. «Несколько раз я пользовалась услугами МФО. Да, дороговато, но удобно – просто с телефона набрала заявку и деньги на карте. Мне, как постоянному клиенту, увеличили предельную сумму, и я соблазнилась.

И как назло с деньгами появились временные проблемы. Проценты за месяц набежали бешенные, а мне пришлось продлить срок, так как на погашение денег не было. Что делать? Нашла в интернете, что можно перекредитоваться, почитала отзывы. Подала заявки в 3 банка и 2 одобрили.

Выбрала ближайший (ставки были практически одинаковы) и оформила в тот же день».

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Рефинансирование микрозаймов онлайн с просрочками без визитов

Рефинансирование микрозайма является одним из способов выбраться из ситуации, когда нечем платить. Если нет возможность вовремя погасить займ в МФО, ситуация может дойти до того, что сумма долга вырастет в десятки раз. Одним из выходов из этого является рефинансирование МФО — это новые условия по договору или же займ в другой компании.

Порядок рефинансирования

Рефинансирование займов в МФО практически ничем не отличается от рефинансирования банковского кредита.

Суть заключается в том, что заёмщик берёт новый микрозайм, чтобы оперативно погасить старый.

Этим способом пользуются в том случае, когда МФО отказывается продлевать срок погашения и начисляет огромные проценты по задолженности. В этом случае имеет смысл взять новый займ без просрочек.

Плюсы рефинансирования

- объединение нескольких займов в один;

- уменьшение процентной ставки и суммы выплат по долгу;

- продление срока погашения;

- возможность использования рефинансирования при плохой кредитной истории.

Несмотря на всю привлекательность этого способа, не стоит забывать о нюансах.

Какие займы можно рефинансировать

Далеко не каждая МФО соглашается рефинансировать микрозайм в другой, и это нормально, ведь все хотят уберечь себя от убытков в том случае, если заёмщик окончательно обанкротится. Средняя допустимая сумма займа для рефинансирования составляет от 30 000 до 500 000 рублей, а срок возврата — от 1 до 5 лет.

Требования к клиентам предъявляются те же самые: возраст от 18-20 до 70 лет, гражданство и прописка, трудоустройство (необязательно официальное). Главным условием является то, что по рефинансируемому займу должен быть совершён хотя бы один платёж.

Если запрашиваемая в МФО сумма является большой, то потребуется помощь поручителя. Также организация может обязать заёмщика не брать другие долги на время рефинансирования.

Есть МФО, которые выдают микрокредиты, не поддающиеся обычному рефинансированию. Это долги по кредиткам, в ломбардах или перед частными инвесторами. Хотя и в этих случаях изредка есть возможность взять займ в другом месте для погашения старого.

Схема рефинансирования микрозайма

Порядок рефинансирования микрозайма состоит в следующем:

- Вы подаёте заявку.

- После её рассмотрения и в случае одобрения будут подобрано новые условия и подписывается договор.

- Рефинансирующее МФО погашает задолженность.

- Вы выплачиваете долг по новому займу в соответствии с новыми условиями.

Для того, чтобы оформить договор, вы должны предоставить определённые документы, среди которых в большинстве случаев должен присутствовать паспорт РФ, водительские права или СНИЛС, справка с места работы, копия трудовой книжки и документы для оформления залога.

Как рефинансировать микрозаймы

Рефинансированием микрозаймов занимаются разные организации. Давайте ознакомимся с ними ниже.

Рефинансирование микрозаймов

Рефинансирование микрозаймов

Рефинансирование долга перед кредитором — один из способов облегчить финансовое положение.

Если никак не удается вовремя погасить задолженность перед фирмой, выдающей микрозаймы, возникает опасность попасть в долговую яму – условия кредитования таковы, что при просрочке долг возрастает во много раз.

На помощь может прийти рефинансирование микрозаймов – процесс обновления договора о займе на иных условиях, возможно в другой организации.

Порядок рефинансирования

Порядок рефинансирования

Рефинансирование микрозайма фактически не отличается от процедуры рефинансирования кредита в банке. Смысл в том, что клиент берет заем для того, чтобы срочно погасить другой заем.

К этому процессу прибегают в случае, если фирма микрофинансирования отказывает в продлении периода погашения и начинает начислять космические проценты по займу.

Тогда взять новый заем, с обнуленным периодом задолженности, становится спасательным кругом. Другие привлекательные стороны рефинансирования:

- Можно объединить разные набольшие займы в один крупный;

- Возможно уменьшение процентной ставки по кредиту и сокращение таким образом объема ежемесячных выплат;

- Срок погашения задолженности также может продлеваться;

- Процедура доступна при негативной кредитной истории.

На первый взгляд, рефинансирование микрозаймов кажется очень удобным выходом. Однако стоит обратить внимание на тонкости.

Займы, подлежащие рефинансированию

Займы, подлежащие рефинансированию

Не всякий микрозайм организация согласится рефинансировать. Ограничения обусловлены желанием фирмы обеспечить себе безопасность от убытков в случае банкротства заемщика.

Обычно допустимый размер займа для рефинансирования колеблется от тридцати до пятисот тысяч рублей, а срок от одного до пяти лет.

Сохраняются требования к заемщику: возраст от двадцати до семидесяти лет, гражданство РФ, прописка в регионе подписания договора, трудовая занятость (возможно и неофициальная). Важное условие – по рефинансироваемому микрозайму должен быть совершен как минимум один платеж.

Если запрашиваемая сумма велика, понадобятся поручители. Фирма также может потребовать от клиента обязательство не брать на себя дополнительные финансовые долги во время рефинансирования.

Существуют микрозаймы, которые нельзя рефинансировать в классическом понимании термина. К ним относятся долги по кредитным картам, долги перед ломбардами, перед частными инвесторами. Хотя и для них справедлива возможность взять заем в другой организации для погашения текущего долга.

Общая схема процедуры

Общая схема процедуры

В общем виде процесс рефинансирования микрозайма протекает в следующем порядке:

- Проситель подает заявку на рефинансирование;

- После ее рассмотрения и одобрения подбираются новые условия кредитования, подписывается договор;

- Рефинансирующая организация погашает задолженности клиента;

- Клиент начинает выплачивать фирме займ в соответствии с новой схемой.

При подаче заявки на рефинансирование, в том числе дистанционно, дополнительно с пакетом стандартных документов потребуется предоставить кредитные договора

Для оформления договора понадобится предоставить определенный набор документов. Чаще всего это паспорт, дублирующий документ, удостоверяющий личность (водительское, снилс и др.), справка о работе, копия трудовой и документы для оформления залога.

Организации, осуществляющие рефинансирование

Организации, осуществляющие рефинансирование

Существуют разные типы организаций, куда можно обратиться за рефинансированием займов МФО. Рассмотрим подробнее особенности процесса в разных случаях.

Переоформление кредита в банке

Переоформление кредита в банке

Банки не предоставляют специальную процедуру рефинансирования микрозаймов. Однако понятно, что в любом банке можно взять потребительский кредит. Но к микрофинансированию чаще всего прибегают клиенты с отрицательной кредитной историей или другими причинами для отказа банка в кредите, и на внезапную смену отношения кредитора им рассчитывать не приходится.

Рефинансировать микрозайм с просрочкой в банке почти нереально. Поэтому этот случай подходит для тех, кто впервые имеет негативный финансовый опыт, обусловленный неудачным стечением обстоятельств. Такой подход позволяет объединить несколько микрозаймов в один кредит и значительно увеличить сроки его выплаты.

Еще один способ рефинансирования микрозаймов за счет средств банка – оформление кредитной карты с лимитом, покрывающим размер микрозайма. Условия по кредиткам достаточно лояльные, особенно в сравнении с условиями микрофинансирования. Получение кредитной карты также довольно простая процедура, предъявляющая к клиенту меньшие требования.

Порядок проведения рефинансирования микрозаймов с просрочками. Как оформить заявку дистанционно.

Перекредитование микрозайма в МФО

Перекредитование микрозайма в МФО

Другой путь – обратиться за помощью в рефинансировании в микрофинансовую организациию. Это может быть как та же самая организация, займ которой нужно рефинансировать, так и другая. Сегодня существуют МФО, специализирующиеся на рефинансировании долгов перед другими фирмами.

Этот способ подходит тем, кому требуется рефинансирование микрозаймов с плохой кредитной историей. Хотя по существу этот процесс представляет собой смену шила на мыло, избежать его клиентам не всегда удается.

При рефинансировании займа в другой МФО стоит постараться добиться более щадящих условий, чем были до этого. Например, предоставив фирме залог или поручителей. Обращаясь в свою же организацию, можно рассчитывать на реструктуризацию – пересмотр условий выплаты займа. Это может быть продление срока или уменьшение ставки. Не факт, что фирма пойдет на встречу клиенту, но попытаться стоит.

Существуют причины, по которым заемщик имеет право официально настаивать на продлении договора: потеря работы, снижение или задержка зарплаты, проблемы со здоровьем, трудные жизненные обстоятельства. Конечно, все они должны быть документально подтверждены.

Когда у заемщика плохая кредитная история, стоит обратиться за рефинансированием в МФО. У данных организаций можно получить займ, даже если были просрочки по предыдущим.

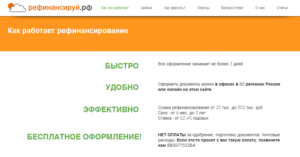

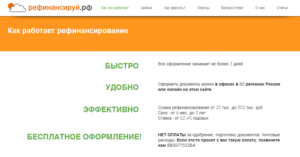

Проведение процедуры дистанционно

Проведение процедуры дистанционно

Существуют фирмы, рефинансирующие микрозаймы дистанционно. В России наиболее крупной и известной такой организацией является рефинансируй.ру. Порядок рефинансирования в компании следующий:

- Заявка оставляется клиентом на одноименном сайте;

- В ответ на электронную почту приходит анкета, где надо указать подробности ситуации и отослать ее обратно;

- В течение одного дня заявка изучается специалистами организации и выносится решение об одобрении или отказе в займе;

- В случае одобрения клиент должен отправить по е-мэйлу электронные версии кредитных документов о прошлых займах;

- Заемщик согласует с организацией условия договора и подписывает его (в ближайшем отделении фирмы или при помощи курьерской доставки);

- Компания погашает все долги в рамках договора;

- Клиент возвращает заем по новым правилам.

Погашение также осуществляется дистанционно – через онлайн-кошельки, переводами с карты или оплатой по банковским реквизитам. Кстати, условия рефинансирования микрозаймов с просрочками в подобных компаниях значительно мягче, чем в обычных МФО. Они специализируется именно на сложных случаях, когда клиентам очень нужна помощь в рефинансировании, и учитывают специфику ситуации.

Заключение

Заключение

Таким образом, рефинансирование микрозаймов с просрочками– неоднозначная процедура, прибегать к которой клиенты тем не менее иногда вынуждены. Принимая решение искать рефинансирования, стоит рассмотреть все возможные варианты и постараться добиться самого выгодного. В любом случае, данная процедура ни в коем случае не должна входить в привычку – это прямой путь в долговую яму.

Рефинансирование микрозаймов с просрочками – кто рефинансирует?

Рефинансирование микрозаймов с просрочками – кто рефинансирует?

Евгений Маляр

29 сентября 2018

# Рефинансирование

Следует помнить, что максимальная сумма начисленных процентов на микрозайм не может превышать 200% (ФЗ-151). Если вы достигли этой цифры, рефинансирование теряет экономическую выгоду.

- Суть и схема проведения рефинансирования займа МФО

- Особенности процедуры при наличии просрочек

- Способы перекредитования микрозаймов

- Банковское рефинансирование микрозайма

- Перекредитование микрозайма в МФО, своем и чужом

- Рефинансирование микрозаймов в КПК и специализированных компаниях

- Какие банки рефинансируют микрокредиты

- Краткие полезные выводы

О микрофинансовых организациях существует обоснованное мнение: в них можно быстро и без особых проблем получить деньги под грабительскую ставку. Если задолженность не погашается вовремя, проценты набегают так быстро, что превращаются в настоящую катастрофу. Выход один – перезанять где-то нужную сумму и рассчитаться с требовательным кредитором.

Статья о том, как можно осуществить рефинансирование микрозаймов с просрочками и кто рефинансирует кредиты МФО.

Суть и схема проведения рефинансирования займа МФО

Суть и схема проведения рефинансирования займа МФО

Мотивацией обращения в одну из микрофинансовых организаций чаще всего бывает крайняя надобность в средствах в совокупности с невозможностью добыть их в каком-то другом месте.

Заемщик обычно планирует рассчитаться быстро и переплатить немного.

В МФО ставка по займам настолько высока, что ее указывают в дневном исчислении (например, 2% за сутки) – годовое значение способно повергнуть в ужас одним своим видом.

В том, что перекредитование необходимо, догадываются заемщики, чьим планам быстрого погашения задолженности не суждено было сбыться. Они начинают срочно искать способы рефинансирования и сталкиваются с крупными проблемами.

Изначально взять кредит в банке под приемлемый процент мешали многие факторы, в числе которых недостаток времени, не лучшая кредитная история, необходимость предоставления объемистого пакета документов, гарантии, поручительство, залог. Для получения денег в МФО, как правило, всего этого не нужно – достаточно одного паспорта.

Теперь, когда долг растет ежедневно, заемщикам МФО становится понятно, что другого пути нет. Необходимо искать банк или иное финучреждение, готовое погасить быстро увеличивающуюся задолженность.

При этом взятые обязательства по новому кредиту могут предусматривать выплату высоких процентов – в любом случае они не будут исчисляться трехзначной цифрой, а значит, рефинансирование заведомо выгодно.

Возможно ли в таких условиях найти самый выгодный вариант? Да, если правильно оценить ситуацию и выбрать лучший способ перекредитования.

Особенности процедуры при наличии просрочек

Особенности процедуры при наличии просрочек

Обращаясь в банк за помощью, заемщик МФО сталкивается с теми же проблемами, что и при получении всякого другого кредита. Его платежеспособность оценивается по стандартным критериям. Должник с плохой кредитной историей, подающий заявку на рефинансирование микрозаймов, должен быть готов к тому, что ее отклонят без объяснения причин. Они тем не менее есть.

Если сумма долга небольшая (до 50 тысяч), представители банка просто не захотят связываться с ней и затевать сложный процесс оформления. Слишком же крупный долг с просрочками, обремененный штрафами, также не интересен: проблемные клиенты никому не нужны.

К заемщикам, кредитная история которых содержит эпизодические получения микрозаймов, отношение банков всегда настороженное – их проверяют особо тщательно. Такие факты свидетельствуют о периодах финансовой неустойчивости. Логично предположить, что обращаться в МФО человека заставляют крайне стесненные или безвыходные обстоятельства.

Нет ничего удивительного в том, что услуга рефинансирования предоставляется с соблюдением всех возможных мер обеспечения возвратности. Под таковыми понимаются: предоставление ликвидного залога, поручительство, официально подтвержденные доходы (адекватные сумме задолженности) и возраст, соответствующий установленному диапазону.

По совокупности признаков, позволяющих судить о способности заявителя успешно погасить новый кредит, принимается решение об одобрении или отклонении.

Подавая заявку на заем с целью рефинансирования задолженности перед МФО, претендент чаще всего способен самостоятельно оценить свои шансы. Если они невелики, можно рассмотреть другие варианты.

Способы перекредитования микрозаймов

Способы перекредитования микрозаймов

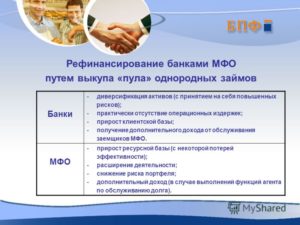

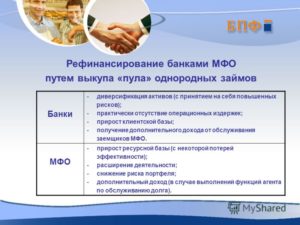

Объективно существуют всего три способа рефинансирования задолженности перед микрофинансовыми организациями. Ссуда может быть получена в банке, МФО (том же самом или другом) и посредством вступления в кредитный потребительский кооператив (КПК). Каждый из этих способов наряду с достоинствами имеет недостатки.

Следует помнить о том, что сразу же после погашения микрозайма, в МФО необходимо взять справку об отсутствии задолженности.

Банковское рефинансирование микрозайма

Банковское рефинансирование микрозайма

Этот способ считается оптимальным. Избавиться от финансовой кабалы теоретически можно, переведя задолженность в разряд обычного банковского кредита с умеренной ставкой. Для этого следует взять обычный потребительский займ, и им «заткнуть пробоину».

Делать это лучше сразу после того, как закрыта еще более масштабная проблема, ставшая причиной обращения в МФО. В начальный период возможно перекредитование даже нескольких займов.

С просрочкой (до нее лучше всего не доводить: она всегда портит кредитную историю) банковское рефинансирование усложняется.

По статистике, в России микрозаймы берутся на относительно небольшие суммы (в среднем до 30 тыс. руб.) и вовсе не обязательно дожидаться их многократного увеличения. Тинькофф Банк охотно выдает своим клиентам кредитную карту с овердрафтом. «Погасив пожар», можно более спокойно рассчитываться по возникшему долгу, взятому уже под намного меньший процент.

Кажется, что этот практически идеальный вариант выхода из затруднительной ситуации всем хорош. У него есть, однако, и минусы.

Во-первых, он доступен лишь тем, кто в наибольшей степени соответствует образу идеального заемщика с точки зрения банка. Это предполагает хорошую кредитную историю, состоятельность, наличие залога, поручителей и т. д. Возникает закономерный вопрос о том, каким ветром занесло столь респектабельного господина в микрофинансовую организацию.

Во-вторых, оформление кредита в банке (за исключением овердрафта и доступных средств на карточном счете) требует времени, а оно в данной ситуации дороже денег.

И, наконец, в-третьих, проценты по займам, выдаваемым по кредитным картам, довольно высоки. Конечно, по сравнению с дневными ставками МФО они выглядят вполне приемлемыми, но все же…

Впрочем, при всех недостатках, лучше всего оформить карту «Тинькофф», рассчитаться с МФО, а уже потом думать, как дальше гасить задолженность. Это оптимальный вариант, и реализуя его, главное – не упустить драгоценное время.

Получить кредитку Тинькофф

Перекредитование микрозайма в МФО, своем и чужом

Перекредитование микрозайма в МФО, своем и чужом

Главным недостатком банковского рефинансирования займов МФО является ограниченность доступа к этой услуге. Зато ее довольно просто можно получить у самого кредитора или в другой микрофинансовой организации.

Причина покладистости кроется в Федеральном законе ФЗ-151, запрещающим начисление процентов, превышающих более чем вдвое заимствованную сумму.

Иными словами, МФО не может требовать от должника выплаты более трех размеров начального кредита в общей сложности.

Действие закона ФЗ-151 можно пояснить примером. Некто взял в МФО 10 тысяч рублей. Ежедневно на эту сумму начислялось 200 рублей (2%). Через 100 дней вознаграждение кредитора достигло 20 тыс. руб., а общая сумма задолженности составила 30 тыс. руб. С этого момента начисление процентов должно быть прекращено.

На практике, видя затруднения, возникшие у заемщика, МФО услужливо предлагают оформить новый микрозайм, и даже под более щадящий процент (иногда символический). К тому же клиент должен внести какой-то минимальный платеж чтобы подтвердить свою добросовестность. Фактически это тоже рефинансирование.

Логика простая – лучше получить уже утроенную сумму (а желательно еще что-то дополнительно), чем довести заемщика, не знающего своих прав, до полного отчаяния. Доводить до судебного разбирательства с туманной перспективой микрофинансовой организации не с руки.

Интерес сторонних МФО, предлагающих рефинансирование, столь же меркантилен. Они просто привлекают клиента, на котором можно заработать по обычной схеме выдачи микрозайма под высокую ставку.

Список надежных МФО с возможностью рефинансирования

Список надежных МФО с возможностью рефинансирования

МФО Срок и сумма Процент Ссылка GreenMoney 30 дней, 15000 руб. 2,1% в день Получить займ

MoneyMan 15 дней, 10000 руб. 0% (новым клиентам) Получить займ

CreditPlus 30 дней, 15000 руб. 0% (новым клиентам) Получить займ

Займер 30 дней, 30000 руб. От 0,63 до 2,17% в день Получить займ

еКапуста 21 день, 30000 руб. От 0% Получить займ

Рефинансирование микрозаймов в КПК и специализированных компаниях

Рефинансирование микрозаймов в КПК и специализированных компаниях

Кредитные потребительские кооперативы пока не очень распространены, но уже доказали свою эффективность.

Принцип их работы состоит в том, что члены организации получают доступ к заемным средствам, в том числе и с целью перекредитования задолженностей под залог принадлежащих им объектов недвижимости.

Объемы одалживаемых денег могут быть небольшими, а проценты высокими, но эти условия все равно лучше, чем в МФО. Вступление в КПК платное. Членство предполагает уплату регулярных взносов (суммы небольшие).

Недостаток этого метода решения проблемы в том, что об участии в кооперативе следует позаботиться заранее.

Рефинансирование задолженностей перед МФО представляет собой быстро развивающийся сегмент финансового рынка. Потенциал огромен – за перекредитование микрозаймов клиенты готовы платить по ставке, превышающей средний уровень. Специализированные компании, занимающиеся этой деятельностью, успешно продвигают свой продукт.

Примером может служить фирма Аналитик Финанс (Санкт-Петербург), предлагающая рефинансирование микрозаймов в совокупности с другими задолженностями под 25–27,5% сроком до пяти лет.

Процент зависит от степени гарантированности возврата и может быть значительно выше (более 80), но вероятность одобрения заявки практически стопроцентная.

Какие банки рефинансируют микрокредиты

Какие банки рефинансируют микрокредиты

Банки, рефинансирующие микрозаймы в Москве, Санкт-Петербурге и в регионах, условно делятся на категории более и менее лояльных к заемщикам. Подразумевается в первую очередь строгость отношения к кредитной истории и сумме подтвержденных доходов. Проверку производят все банки, но процент отказов у них отличается.

К «консервативному крылу» относятся ВТБ и Сбербанк, а к примеру, Home Credit, Ренессанс и Тинькофф проявляют высокую терпимость.

Для удобства список наиболее известных банков, рефинансирующих долги перед МФО, приведен в таблице.

Банк Сумма (руб.) и ставка Дополнительные сведения Ссылка «Тинькофф», по кредитной карте «Платинум» До 300 тыс., 12,9–49,9% Электронный банкинг – все операции производятся дистанционно, в режиме онлайн без визитов в отделения (их нет) Получить

ОТП 30–700 тыс., 11,5–14,9% Кредит в наличной форме Получить

«Альфа-банк» 50 тыс.–1 млн, 15,99–25,99% Кредит в наличной форме Получить

«Ренессанс Кредит» 30–700 тыс., 11,9–26,3% Срочный кредит. Ставка зависит от предоставленных гарантий возвратности и подтверждения дохода Получить

«Восточный» 30–500 тыс., 14,9–29,9% Кредит в наличной форме Получить

Сбербанк 30 тыс.–3 млн, 11,4–19,9% Потребительский кредит без залога. От зарплатных клиентов подтверждение дохода не требуется Получить

Общие требования банков – местная регистрация, трудоустройство, возрастные рамки (от 20 до 65, в некоторых учреждениях до 70 лет на момент погашения) и другие параметры, характерные для обычного кредитования.

Краткие полезные выводы

Евгений Маляр

При этом взятые обязательства по новому кредиту могут предусматривать выплату высоких процентов – в любом случае они не будут исчисляться трехзначной цифрой, а значит, рефинансирование заведомо выгодно.

Во-вторых, оформление кредита в банке (за исключением овердрафта и доступных средств на карточном счете) требует времени, а оно в данной ситуации дороже денег.

Получить займ

Получить займ

Получить займ

Получить займ

Получить займ

Объемы одалживаемых денег могут быть небольшими, а проценты высокими, но эти условия все равно лучше, чем в МФО. Вступление в КПК платное. Членство предполагает уплату регулярных взносов (суммы небольшие).

Получить

Получить

Получить

Получить

Получить

Получить