Процентная ставка по кредитам в Европе

Особенности кредитов в Европе

0

Многие наши соотечественники могут прийти в легкий шок, узнав какие процентные ставки по кредитам платят наши соседи из Евросоюза.

Оно и понятно, ведь ставки по кредитам на западе значительно меньше российских, но почему? На это влияют многие факторы, такие как уровень жизни, уровень ВВП и инфляции, и они играют ключевую роль в формировании процентных ставок в кредитных организациях. Можно ли россиянам оформить кредит в странах Европы? Узнаем в этой статье.

Ставки по кредитам в Европе очень привлекательны для российских граждан

Инфляция и кредитование

В нашей стране показатели уровня инфляции не утешительны — 9-10% в год, тогда как в Европе эти цифры в два и даже три раза ниже — 3-4% в год.

Но почему в нашей стране растет инфляция? Прежде всего, это связано с изношенностью основных видов промышленности, таких как нефтяная, аграрная, металлургическая и т.д.

Устаревшее оборудование требует дорогостоящего обновления, а это, в свою очередь, влечет подорожание продуктов, производимых этими отраслями, а также поднятие цен на многие другие товары.

Как инфляция связана с кредитованием? Достаточно тесно: чтобы выдавать кредиты и не работать себе в убыток, банки могут предоставлять займы лишь под процентную ставку, размер которой должен превышать уровень инфляции в стране.Таким образом, устанавливая размер процентной ставки немного выше уровня инфляции, банки просто руководствуются здравым смыслом.

Однако это нисколько не утешает заемщиков, которым в России еще долго предстоит выплачивать довольно высокие проценты по кредиту, тогда как в Европе эти показатели гораздо ниже.

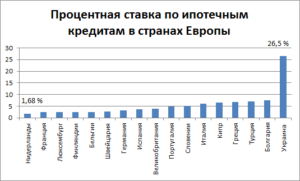

Самые низкие показатели в Европе

В число стран с самыми привлекательными процентными ставками по кредитам входят Швейцария, Финляндия, Германия и Люксембург. Размер процентов по ипотеке в этих странах не превышает и 2%. Объем выданных средств в этих странах составляет около 75-80%, а сроки кредитования достигают 20-30 лет.

Существуют некоторые обязательные условия для заемщиков: размер заработной платы должен быть выше 20 тыс. евро в год, а ежемесячный взнос ограничивается 35% от общего дохода заемщика. Помимо данных о доходах, банки также запрашивают информацию о расходах клиента (арендная плата, наличие других кредитов и т.д.

), а также полную информацию о приобретаемом имуществе.

Ипотека в Европе

Россияне могут оформить кредит в Европе, запрет на выдачу займов иностранцам не предусмотрен. Для того, чтобы получить ссуду в одной из европейских стран, заемщику необходимо проживать на территории государства, в котором планируется взять кредит, а также иметь вид на жительство, либо заниматься предпринимательской деятельностью.

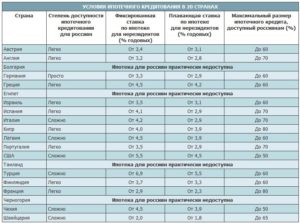

Также можно получить в Европе ипотеку, это доступно тем, кто может доказать свою платежеспособность. Первоначальный взнос обычно составляет 30-40% от стоимости недвижимости. Процентные ставки по ипотеке в европейских странах выглядят следующим образом:

- Италия — 3,5%

- Испания — 3%

- Великобритания — 2%

- Франция — 2%

Однако в некоторых странах получить ипотеку нашим гражданам не получится: Болгария, Румыния, Швейцария и Черногория не предоставляют ипотечные кредиты россиянам. Также довольно сложно получить ипотеку в Австрии, Англии и Италии. В некоторых странах приобрести жилье можно только в определенных районах, как, например, только в Париже, для Франции или только в крупных городах в Турции.

Наиболее дружелюбными в этом вопросе можно назвать Кипр и Израиль. На Кипре очень распространена ипотека, практически все покупатели жилья на Кипре обращаются в местные банки за средствами на недвижимость. А в Израиле для россиян действуют низкие процентные ставки по ипотеке — всего 1,5% годовых.

Потребительский кредит в Европе

Получить кредит с невысоким процентом гораздо легче, чем ипотеку. Чтобы это сделать, российскому гражданину потребуется открыть счет в том банке, в котором он хочет взять кредит.

При визите банк, нужно иметь с собой максимальный пакет документов, доказывающих вашу платежеспособность, а также наличие поручительства из известной компании или кредитной организации.

Дело в том, что в Европе отношение к россиянам не очень доверчивое, поэтому доказать банку, что вы добропорядочный заемщик нужно максимально эффективно.

Настоятельно рекомендуется обращаться в консалтинговые компании, которые возьмут весь процесс оформления кредита на себя. Их услуги стоят дорого, но без них успех маловероятен — без наличия кредитной истории в стране выбранного банка, вам вряд ли выдадут кредит.

Банки, предоставляющие выгодные условия

Процентные ставки по кредитам в мире — самые большие и маленькие

Меню

X

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Написать

X

Процентная ставка – это значение, мера, которая определяет плату за пользование тем или иным кредитом. По какому принципу устанавливаются данные значения?

Какова мировая тенденция кредитных процентных ставок?

В данной статье разберемся, какие сраны являются рекордсменами по минимальным и максимальным процентным ставкам на кредиты в мире.

Роль процентной ставки в кредитной системе

Процентная ставка — это показатель, выраженный в процентном выражении, который определяет плату за пользование заемщиком кредитными средствами банка в расчёте за определённый период (месяц, квартал, год). Процентная ставка может быть:

- Фиксированной и плавающей;

- Базовой и эффективной;

- Годовой, квартальной, месячной или дневной.

Каждый коммерческий банк определяет размер кредитных ставок в соответствии с банковским законодательством своего государства. При этом, ключевое значение в определении ставок для коммерческих банков является ставка Центробанка (она так и называется, ключевая ставка).

У каждой страны свой Центральный Банк, который самостоятельно назначает свою ключевую ставку в зависимости от совокупности внешних и внутренних экономических факторов.

Причины существенной разницы в значении процентных ставок в России и за рубежом

Определяющим фактором, становления процентных ставок по кредиту в России, является значение ключевой ставки Центрального Банка Российской Федерации. Ключевая ставка Центробанка в течение одного года может меняться несколько раз. В нижеприведенной таблице рассмотрим значение ключевой ставки ЦБ РФ в период с сентября 2013 года до марта 2019 года.

Значение ключевой ставки ЦБ РФ в период с сентября 2013 года до марта 2019 года.

| Сентябрь 2013 – декабрь 2013 | 5,5% |

| 2014 год | Максимальное значение – 17% |

| 2015 год | 11% |

| 2016 год | 10% |

| 2017 год | 7,75% |

| 2018 год | Варьировалась в значении от 7,25-7,75% |

| Январь – март 2019 года | 7,75% |

Ключевая ставка Центрального Банка России — это ставка, которую устанавливает (определяет) Центральный Банк с целью оказания прямого влияния на средний уровень процентных ставок по кредитам всех коммерческих банков страны.

Если смотреть глубже, то ключевая процентная ставка – это процент, который Главный Банк страны требует со всех действующих коммерческих банков за пользование его деньгами.

Значение ключевой ставки во многом зависит от инфляционных значений.

Уровень ключевой ставки Европейского Центрального Банка значительно ниже. В среднем, ключевая ставка для каждой Европейской страны составляет от 0,5% до 2%.

В Европе процентные ставки за пользование кредитом ниже, чем в России по ряду причин:

- Европейская экономика в целом намного развитие;

- Инфляционные показатели в разы ниже, чем в России;

- В Европе риски невозврата кредитов минимальные, нежели в России;

- Ставки по дебетовым вкладам в России намного выше, чем в Европе.

Исходя из вышеизложенного, можно сделать вывод, что, например, «Сбербанк» в политике установления своих процентных ставок за пользование кредитными деньгами для заемщиков, «подстраивается под правила игры того или иного финансового рынка». В Европейских странах филиалы Сбербанка выдают кредиты иностранцам под 6-8% годовых. Так как необходимо быть конкурентоспособной кредитной организацией на том рынке банковских услуг.

Ключевые ставки некоторых Центральных Банков мира по состоянию на апрель 2019 года

| Абсолютный показатель изменения динамики ставки | |||

| США | 2,5 | 2,5 | |

| Великобритания | 0,75 | 0,75 | |

| Швейцария | — 0,75 | -0,75 | |

| Канада | 1,75 | 1,75 | |

| Мексика | 8,25 | 8,25 | |

| Бразилия | 6,5 | 6,5 | |

| Швеция | -0,25 | -0,25 | |

| Колумбия | 4,25 | 4,25 | |

| Индия | 6,25 | 6,25 | |

| Япония | -0,1 | -0,1 | |

| Китай | 4,35 | 4,6 | -2,5 |

| Египет | 14,75 | 14,75 | |

| Турция | 24 | 24 |

Как видно из таблицы, ключевые ставки Центробанков зарубежья весьма малы (за исключением пары стран). А у некоторых имеются даже отрицательные значения ключевых ставок! Так же следует отметить нулевую динамику изменений данной ставки (что практически не бывает в Российской Федерации, она у нас меняется очень часто).

Что означает отрицательная ставка? Это мера финансовой стратегии Государства для направления свободных средств в экономику, развитию финансовой системы.

Другими словами, такая ставка явно свидетельствует о том, что хранить свои сбережения в банках просто бессмысленно. В частности, целью национальной экономики Швейцарии является уменьшение привлекательности хранения средств в швейцарских франках.

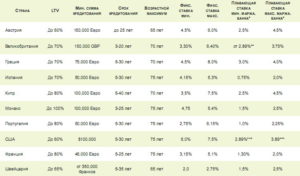

Самые низкие ставки по ипотеке в мире

Итак, рассмотрим мини-рейтинг стран мира, в которых действуют самые низкие ставки по кредитам, в частности, на ипотеку.

1 место — Финляндия

Лидером рейтинга является Финляндия. Финляндия отличается тем, что все апартаменты здесь имеют большие размеры. С учетом больших площадей, недвижимость является очень дорогим объектом приобретения.

При средней ставке на жилищный кредит, а это 1,1- 1,5% годовых, переплата по ипотеке жителям Финляндии за 50 лет обойдется примерно в 28%.

Кстати, ипотечные кредиты в Финляндии доступны и для иностранцев, однако для них средняя процентная ставка немного выше — 3–3,5% годовых.

2 место — Япония

В данной стране так же весьма дорогая жилплощадь. А вот инфляция очень маленькая, что и объясняет столь низкие процентные ставки по кредитам. Средняя ставка ипотечного кредитования составляет 1,2%.

Интересный факт! В Японии действует закон, согласно которому продавец обязан предоставлять потенциальному покупателю, банку или посреднику по продаже недвижимости полную историю продаваемого объекта (квартиры или дома).

Если же обнаружится, что в апартаментах происходили смерти, убийства (или самоубийства), оно однозначно упадет в стоимости, и будет пользоваться пониженным спросом.

Однако несуеверные граждане смогут воспользоваться этими фактами, и приобрести недвижимость по низкой цене.

В среднем, японцы переплачивают банкам за ипотечный кредит, сроком на 50 лет, примерно 20%. В Японии очень пользуется спросом ипотечные кредиты, так как снимать жилплощадь выходит еще дороже, чем приобретать в ипотеку.

3 место — Швейцария

Третьей страной в рейтинге «щедрости ипотечного кредитования» признается Швейцария. В данной стране даже для местных жителей жилье является нереально дорогим приобретением.

Именно поэтому, в Швейцарии широко распространен термин «пожизненная ипотека». Выдается такой кредит сроком до 100 лет, и законно, передается по наследству.

Средняя ставка на покупку жилья в кредит составляет 1,4-1,6% годовых, что и спасает швейцарцев.

В нижеприведенной таблице указаны страны, в которых ипотека так же является дешевым банковским продуктом, разница в ипотечных процентных ставках варьируются в пределах 1,5-2% годовых:| Германия | 1,5 – 2 |

| Люксембург | 1,8 |

| Швеция | 1,87 |

| Словакия | 1,9 — 1,92 |

| Франция, Литва, Дания, Чехия, Эстония | 2-2,2 |

| Бельгия, Италия | 2,2 — 3,0 |

| Великобритания, Австрия, Португалия, Нидерланды | 2,5-3 |

| Испания, Латвия | 3 |

| Италия, Греция, Мальта, Румыния | 3,5 |

Примечательно, что практически во всех вышеперечисленных зарубежных странах ипотека выдается на условиях низкого первоначального взноса (от 10 до 15% о стоимости приобретаемого имущества), и сроком кредитования до 50 лет!

В следующей таблице приведены страны, значения процентных ставок по ипотеке которых, несколько выше минимальных мировых значений. Тем не менее, данные показатели так же считаются очень низкими.

| Польша | 3,7 – 4 |

| Ирландия | 3,8 |

| Кипр | 4 |

| Болгария | 4,5 — 5 |

| Хорватия | 5 – 6 |

| Венгрия | 6 |

1 место — Аргентина

Лидером по высочайшим кредитным процентным ставкам в мире является Аргентина. Средняя ставка по стране во всех коммерческих банках составляет 26-28% годовых.

Как проверить есть ли кредит на человеке?

Такой высокий показатель объясняется неразвитым рынком ипотечного кредитования в целом. Инструмент по управлению этим рынком полностью находится в руках государства. В тоже время, Аргентина стабильно получает займы от Всемирного банка в рамках специальной программы по стимуляции развивающихся рынков.

Особенностью ипотечной программы Аргентины является то, что кредит на жилье могут брать лишь те граждане, которые вообще лишены (не имеют в собственности) жилой площади. То есть, ипотека для резидентов приемлема лишь на приобретение первой жилой недвижимости.

Средняя переплата по ипотечному кредитованию за 10 лет составляет более 180%. Разумеется, это шокирующие показатели. Поэтому и спрос на такие кредиты в Аргентины минимален.

2 место — Венесуэла

Второй страной, практикующей огромные ипотечные ставки, является Венесуэла. Резиденты данного Государства оформляют ипотечные кредиты по ставке около 20-22 % годовых.

Средняя переплата за пользование таким кредитом за 10 лет составляет более 150%.

Причиной столь высокого уровня ипотечных ставок служит нестабильная экономическая ситуация в стране в целом, и неразвитый рынок кредитования жилья, в частности.

3 место — Украина

Украина – еще одно государство с очень высокой ставкой по ипотечному кредитованию. Вообще ипотека не очень востребована на Украине по причине низкой покупательной способности населения.

К этой причине можно добавить и достаточно жесткие условия банков для потенциальных заемщиков: а именно, высокая «минималка» первоначального взноса (от 30% стоимости приобретаемого жилья) и высокие процентные ставки.

Высокие ставки ипотечного кредитования (и кредитования в целом) объясняются высокой ставкой рефинансирования. К слову, ставки на ипотечный кредит на Украине в данный момент составляет от 17 до 22% годовых. При этом стоимость жилья так же не мала.

В общей сложности, резиденты Украины за 10 лет ипотечного займа переплатят банку примерно 140%.

4 место — Беларусь

Достаточно высоким значением можно считать и средние ставки по кредитам в Белоруссии. Высокие значения ставок объясняются значительной ставкой рефинансирования в 10%.

Сегодня кредитная система Белоруссии находится на грани кризиса.

Подавляющее большинство граждан-резидентов не в состоянии не только оплачивать ипотечные выплаты, но и даже просто накопить на первоначальный взнос по жилищному кредиту.

А по условиям местных кредитных организаций, «первоначалка» должна составлять не менее 25-30% от стоимости приобретаемого имущества. Но, ввиду дороговизны жилищного рынка, гражданам такие накопления это не под силу.К слову, на сегодняшний день банки Белоруссии выдают ипотечные кредиты по ставке 15-20% годовых.

редактура, графическое и текстовое оформление: Мацун АртёмВам также будет интересно:

- Ждём вас:

Получение кредита в европейских странах

Как можно взять кредит в странах Европы гражданам России в 2019 году. В каких странах наиболее выгодные условия и процентные ставки для получения займа. Подготовка необходимых документов для оформления ссуды.

Люди, которые покупают недвижимость в кредит в одной из стран Европы, удивляются низким кредитным ставкам и более выгодным условиям ипотеки.

В государствах же постсоветского пространства цены на жилищные или потребительские кредиты очень высокие, что отпугивает потенциальных заемщиков от банковских структур.

Процентная ставка на потребительский кредит в странах Европы

Финансовые аналитики говорят, что такая ситуация возникла из-за невысокого уровня конкуренции в сфере банковского кредитования. Существует довольно парадоксальное положение дел: есть большой спрос и постоянный прирост кредитов, развивающийся в условиях незначительной насыщенности рынка кредитования.

Влияние оказывает и довольно высокий уровень потребительской инфляции, поэтому жители России, Украины, Беларуси, стран СНГ время от времени обращаются в европейские банки за предоставлением кредита.

Группы кредитов в европейских банках

Самым популярным и востребованным видом получения займа в банке является ипотечный кредит. Иностранцы должны учитывать, что взять деньги в банке реально, если стоимость покупаемого дома будет высокой. В банках считают, что это самая лучшая защита от финансовых потерь и рисков.

Ипотека предусматривает, что человек должен сделать первоначальный взнос, размер которого определяется индивидуально для каждого клиента. В среднем, сумма данного взноса составляет 30-60% от стоимости квартиры или дома. Процентные ставки не очень высокие и варьируются от 4 до 6%.

Смотрите в видео: возможности и риски кредитования в Европе.

Получить потребительский кредит можно только резидентам той или иной страны. Ставки по выплатам уже немного повышаются, достигая иногда 10%. Средняя же процентная ставка составляет во многих странах мира 7–8%. Но для этого человек должен обладать хорошей кредитной историей, иметь недвижимость или владеть бизнесом.

Бизнес-кредит могут получить приезжие из других государств, которые в европейской стране хотят открыть собственное дело.

Такое желание приветствуется, поскольку человек создает новые рабочие места, будет платить зарплату и налоги, развивать экономику города и конкретного региона.

Чтобы оформить этот вид кредитования, необходимо разработать эффективный бизнес-план, согласовать его позиции со специалистами – бухгалтером, юристом и менеджером, а потом уже показывать банковским служащим.

Уровень процентных ставок для бизнеса и на ипотеку в странах Еврозоны

Страны с низкими ставками на ипотеку

Иностранцы обращаются в банки Европы за предоставлением либо ипотечных, либо потребительских кредитов. Условия кредитования для иностранцев и граждан европейских стран отличаются. Для последних существуют более выгодные ставки, тарифы. Иностранцам кредит потребительский или жилищный доступен, если они входят в одну из следующих категорий банковских клиентов:

Для других людей, обратившихся в банк за границей, доступна будет лишь ипотека. Только надо доказать платежеспособность. Если заемщик будет не в состоянии погасить кредит, тогда недвижимость будет продана.

Условия получения ипотечного кредита в странах Европы

Ставки по кредитам в Европе варьируются в пределах 3–5%.

В список стран, которые имеют самые низкие ставки и выгодные условия кредитования, входят:

- Германия;

- Люксембург;

- Финляндия;

- Швеция;

- Словакия.

Размер ставок по ипотечному кредитованию не превышает 2%, а количество средств, которые выдаются в качестве кредитов, составляет около 80%. Жители этих стран имеют право взять ипотеку в банке или другой финансовой структуре на 20 или 30 лет. Учитывая уровень зарплат, жизни и обеспечения в указанных странах, больший срок кредитования не нужен.

Сравнение процентной ставки на ипотечный кредит в разных странах

Для того чтобы получить кредит в Люксембурге или Германии, заемщики должны предоставить в банк следующие виды документов:

- Справка о расходах и доходах клиента. Уровень заработной платы для оформления займа должен превышать 20 тыс. евро в год.

- Выписка об арендной плате.

- Справка из банка, если есть другие кредиты, или человек обращался за такой помощью в банк ранее.

- Информация об имуществе, которое человек хочет приобрести в кредит.

Подобные данные нужны для того, чтобы понять, может ли клиент выплачивать каждый месяц ссуду по ипотеке. В среднем, ежемесячный взнос составляет 35% от уровня дохода человека.

Кредит в Европе предусматривает внесение 35-40% первоначальной суммы, которая высчитывается исходя из стоимости недвижимости. Ипотечные процентные ставки в странах Европы могут выглядеть так:

- В Великобритании – 2%.

- Испании – 3%.

- Италии – 3,5%.

- Во Франции – 2%.

В Болгарии, Румынии, Черногории, Швейцарии кредит на покупку недвижимости не выдается. Проблематично оформить ипотеку в Англии, Австрии, Италии.

Во Франции иностранцам кредиты на жилье выдают, но покупать недвижимость в стране разрешается только в определенных городах и регионах.

Например, в Турции жители других стран могут купить дом или квартиру в больших городах, в небольших населенных пунктах делать это запрещено.

Смотрите в видео: условия ипотечного кредитования в Европе и других странах.

«Открытыми» для жителей постсоветского пространства являются Израиль и Кипр. Получить ипотеку на островном государстве просто. Здесь большое количество недвижимости, купленной иностранцами, приобретается через ипотеку, которую оформляют в одном из кипрских банков.

С ценами на недвижимость на Кипре можете ознакомиться на нашем сайте.

В Израиле россияне должны в год платить всего 1,5% за оформление ипотечного кредитования.

Особенности потребительского кредита

Данный вид кредита под невысокие проценты получить гораздо проще, чем ипотечный. Для этого нужно обратиться за границей в один из банков, собрав пакет документов.

Главное, что должен сделать иностранец – доказать собственную платежеспособность. В противном случае никто кредит не выдаст. Немаловажным аспектом является и наличие поручительства.

Получить его можно в одной из больших компаний или корпораций, кредитном или финансовом учреждении.

Поручительство должно подтвердить, что в банк пришел порядочный заемщик, которому можно доверять и выдать кредит.Получить потребительский кредит помогают консалтинговые компании. Их услуги обходятся дорого, но это капиталовложение окупается очень быстро. Сотрудники таких фирм не просто помогают получить клиенту деньги, но и ведут переговоры с банком, решают юридические вопросы.

Помимо того, что в Европе существуют низкие ставки на кредитование, есть и другие существенные нюансы, которые надо учитывать иностранцам. К ним относятся следующие факторы:

- стабильность экономики;

- высокие макроэкономические показатели;

- уровень доходов заемщиков;

- отношение людей к деньгам и финансовым обязательствам.

Если в странах бывшего Советского Союза население старается всячески избегать кредитования, то в большей части европейских государств такая черта в менталитете отсутствует.

Люди рассматривают возможность получения ипотеки и потребительского кредита, как возможность решить жилищный вопрос, приобрести нужные вещи в дом, средства передвижения. И не считают, что получение займа в банке является чем-то рискованным или позорным. Одновременно люди открывают несколько кредитов как краткосрочных потребительского характера, так и длительных на 25–30 лет.

Расходы, заработная плата и процентные ставки на примере Испании

Главным препятствием на пути к кредитованию для иностранцев в странах Европы является отсутствие доказательств их платежеспособности. Решить такую проблему можно несколькими способами:

- Во-первых, устроиться на официальную работу, которая позволит получить кредит в банке.

- Во-вторых, занятие предпринимательством и предоставление рабочих мест гражданам той страны, где компания зарегистрирована и работает. Этот вариант считается самым оптимальным, поскольку человек платит налоги в бюджет страны, зарплату сотрудникам. Соответственно, такой иностранец считается платежеспособным.

- В-третьих, заняться бизнесом.

- В-четвертых, открытие счета в банке, который человек рассматривает, как потенциального кредитора.

- В-пятых, можно купить ценные бумаги или акции, которые станут залоговым имуществом в банке.

- В-шестых, в стране проживания стоит найти консалтинговую компанию, которая специализируется на оформлении кредитов в зарубежных банках.

Смотрите видео об условиях потребительского кредитования в Германии.

Если воспользоваться одним из указанных способов, то шанс получить кредит увеличится в несколько раз. Только для иностранных клиентов банки Европы поднимают кредитные ставки, но лишь на 1-2, максимум 3%.

Какие документы понадобятся

Для получения ипотечного или потребительского кредита необходимо представить следующие документы:

- Паспорт, который способен подтвердить личность человека.

- Выписка из банка о том, что у потенциального заемщика нет задолженности по предыдущим кредитам.

- Данные о доходах – справки о зарплате, учредительные документы о создании фирмы или компании в той или иной стране.

- Любая информация об имуществе, которое потом будет использовано, как залоговое.

- Справка о составе семьи.

- Документ из налоговой инспекции, который может подтвердить, что человек регулярно платит налоги.

- Справки о происхождении доходов.

- Поручительство.

Могут понадобиться и дополнительные бумаги. Об этом клиент банка может узнать во время предварительной консультации с сотрудником учреждения по телефону или интернету.

Советуем посмотреть видео о получении кредитов в европейских банках.

Таким образом, оформить кредит в одной из стран Европы можно, соблюдая ряд условий и требований. Низкие процентные ставки должны подтверждаться реальными основаниями для предоставления займа, поэтому и существует строгая процедура получения денег на покупку дома или бытовой техники.

Условия по кредиту в Сбербанке Европы

Многие слышали о том, что ставки по кредитам в Сбербанке в Европе находятся на несравнимо более низком уровне, чем ставки в России.

Это и удивительно, ведь Сбербанк это единая организация с центром в России, почему же она загоняет в кабальные рамки не «зажравшихся» европейцев, а своих же соотечественников? Давайте с этим разберемся, а заодно и сравним процентные ставки по потребительским и ипотечным кредитам Сбербанка в России и в ряде стран Европы.

Процентные ставки в европейских филиалах

Дочерние предприятия Сбербанка успешно работают в целом ряде европейских государств. В еврозоне, законодательство о банках существенно отличается от российского, да и финансово-экономические условия там другие. Также не стоит забывать и о конкуренции с другими европейскими банками. С учетом всего этого Сбербанк предлагает условия по ипотечным и потребительским кредитам.

- В Словении ипотечный кредит можно взять под 4,5% годовых, минимум на 6 месяцев и максимум на 20 лет. Максимальная сумма займа – 500 000 Евро, минимальная 15 000 Евро. Выплаты осуществляются равными частями, страховка обязательна. Потребительский кредит в словенском Сбербанке доступен под 6,99% годовых. Взять можно от 1000 до 15 000 Евро на срок от 1 года до 8 лет.

Чувствуется разница, особенно если учесть, что минимальный льготный процент по ипотеке в российском Сбербанке 7,4%, а потребительский кредит можно в лучшем случае получить под 12,5% годовых, да и то по предпраздничной акции.

- В Хорватии потребительский заем в Евро обойдется в 6,6% годовых. Самая маленькая сумма доступная по данному кредитному продукту 7500 Евро, самая большая 225 000 Евро. Срок займа от 1 года до 12 лет. Ипотека хорватам обходится в 3,45% годовых. При этом максимальная сумма, на которую они могут рассчитывать 250 000 Евро, минимальная – 10 000 Евро. Сроки большие от 1 года до 30 лет.

- В Чехии один из самых дешевых потребительских займов местные жители могут оформить в Сбербанке под 5,9% годовых на сумму от 30 000 до 1000 000 чешских крон. Минимальный срок 1 год, максимальный 8 лет. Ипотека также очень дешевая – 1,99% годовых, причем по фиксированной ставке на срок до 30 лет. Сумма 500 000 чешских крон.

- В Германии кредиты вообще даром раздаются, даже не верится, когда смотришь на реальные цифры в ипотечных договорах простых бюргеров. Минимальный процент по ипотеке в немецком Сбербанке – 0,2%, вы только вдумайтесь. Сумма займа может доходить до 500 000 Евро, а срок договора может растянуться на 30 лет. Даже потребительский кредит на любые цели можно получить под 0,9% годовых максимум на 4 года и на сумму до 100 000 Евро.

Эх, счастливые развитые страны еврозоны. Нам жителям России и стран СНГ о таких кредитах можно только мечтать. У нас каждый день тысячи россиян искренне радуются, что им удалось ипотеку оформить в пределах 10% (даже не 7,4%). И их радость понятна, ведь появилась возможность переехать в свое собственное жилье и не важно, что 10-15 лет нужно будет обноски носить и есть солонину из погреба.

Как россиянину взять кредит в Европе?

Если вы являетесь клиентом российского Сбербанка, можно обратиться в отделение европейской «дочки» с заявкой на получение кредита, да только, скорее всего вам откажут.

Существует два основных препятствия: во-первых, для того чтобы претендовать на кредит в европейском банке нужно иметь кредитную историю в BRKI или NRKI, естественно положительную, у вас такой наверняка нет, во-вторых, необходимо иметь шенгенскую визу и хотя бы вид на жительство в той стране, в которой находится «дочка» Сбербанка. Для многих это серьезное препятствие, но не стоит отчаиваться.

В некоторых странах, например в Чехии, иностранцам предоставляется возможность взять ипотечный кредит на покупку недвижимости в Чехии и без вида на жительство.

При наличии представителя можно даже не иметь шенгенской визы и не приезжать в Чехию, а кредит оформить дистанционно через консалтинговую компанию.

Это сложнее и дороже, зато появляется шанс приобрести недвижимость в Европе, а это отличная возможность поправить свои финансовые дела в отдаленном будущем.

Почему в России займы дороже?

Под какие проценты дает европейский Сбербанк деньги гражданам стран еврозоны нам понятно и сразу же возникает щемящее чувство несправедливости.

Почему наши банкиры к нам так относятся? На самом деле в финансовой сфере правит точный расчет и прагматизм.

Банк не станет работать себе в убыток, а значит минимальная процентная ставка, которую может позволить себе кредитная организация должна быть к чему-то привязана. К чему же она привязана?

В России минимальная кредитная ставка привязана к ставке рефинансирования, которую устанавливает Банк России. Сейчас она 7,75%, а значит, минимальная цена кредита должна быть чуть больше.

Вот мы и получаем потребительские кредиты минимум под 12,5% и должны еще радоваться, что Банк России ставку немного опустил.

В разгар кризиса пару лет назад она была значительно выше, соответственно и кредиты были дороже.

В январе 2016 года ставка рефинансирования равнялась 11%, чудовищный показатель, продиктованный системными кризисными явлениями в экономики.

В Европе кредитную политику определяет ЕЦБ, который всякими путями держит ключевую ставку на уровне 0-0,25% от чего и кредиты для граждан и организаций становятся супердешевыми.Что в итоге, а итог закономерен – деньги к деньгам! Европейская экономика, при наличии дешевых кредитов, имеет мощные драйверы развития в виде активного потребительского сектора, а также малого и среднего бизнеса, который опять же за счет дешевых займов растет «как на дрожжах».

В России же Сбербанк лишь «в грудь себя бьет», что поддерживает потребителей и бизнес. На самом деле мало кому из предпринимателей удается выбить для себя заем дешевле 17,5% годовых. О каком развитии можно говорить? При этом крупные компании типа Газпрома или Роснефти прекрасно развиваются, продавая углеводороды и уводя прибыли в заграничные банки. Грустно все это!

Итак, мы посмотрели, сколько кредитных продуктов предлагает Сбербанк в разных Европейских странах, и на каких условия он их предлагает. Общий вывод таков: в Европе кредиты брать выгодно, а в России крайне невыгодно.

Наш Сбербанк по сравнению со своими европейскими «дочками» выглядит ростовщиком. Хотя почему выглядит, он и есть ростовщик.

И пока такое будет продолжаться, ни о каком развитии экономики России речь идти не будет, можно даже не мечтать!

Кредиты в разных странах мира и России – где выгоднее процентная ставка в 2018 году

Чуть менее четырех лет назад был принят Федеральный закон, целью которого являлось урегулирование российского рынка потребительского кредитования. Если оценивать в целом, то он создал достаточно жесткие рамки в профильной деятельности. Данная норма может контролировать практически все пункты договора займа.

В то же время достаточно часто от общественных деятелей и простых граждан звучат заявления о том, что российские долговые обязательства в банках кабальны. Поэтому мы решили сравнить их с кредитами наличными, которые предлагаются в 2018 году в профильных коммерческих структурах США, стран Европы и постсоветского пространства.

Входные данные

Для анализа принимались во внимание исключительно бесцелевые займы, предлагаемые банками. То есть основное условие – возможность использования заемных средств по собственному усмотрению клиента. Понятно, что профильные долговые обязательства, например, на образование, ремонт, лечение и т.п. будут располагать меньшим уровнем переплаты. Не учитывались условия и обеспеченных залогом ссуд.

Процентные ставки, а также другие условия долговых обязательств были взяты с официальных сайтов коммерческих структур. Ссылки для подтверждения прикреплены к названиям, указанным банкам в таблицах. Для оценки учитывались все возможные предложения по кредитам наличными. То есть как общедоступные, так и профильные, например, для пенсионеров, студентов, действующих клиентов банка и т.д.

Во внимание принимались по пять разных банков. Их отбор был случайным. То есть не опирался на какие-либо показатели деятельности, например, объему активов, региональности, филиальной сети и т.д.

Главное требование – предоставление услуг гражданам рассматриваемого государства.

В частности, оценивались услуги по предоставлению займов в США, двух странах ЕС – Германии и Греции, и двух из СНГ – Белоруссии и Украины.

Условия кредитов наличными в России

Как и указывалось в самом начале материала, в России действует Федеральный закон № 353-ФЗ от 21.12.2013 года, который четко контролирует потребительское кредитование. В том числе и займы наличными.

В нем указано, что ЦБ РФ ежеквартально определяет граничные уровни полной стоимости кредитов (ПСК), которые могут применяться банками для заключения договоров.

Соответственно, таким образом производится контроль максимальной переплаты.

Российские банки позволяют взять в долг без залога до 1 млн. рублей. Только один из указанных в таблице готов предложить чуть меньшую сумму. Есть коммерческие структуры, в соответствии с тарифами которых, предусмотрены более значимые объемы средств. Хотя их получение будет доступно незначительному количеству россиян. Ведь для этого необходим доход не менее 100 000 рублей.

Что касается сроков, то они ограничиваются 5-ю либо 7-ю годами. Минимальный период можно вообще не рассматривать. Связано это с нормами вышеуказанного закона. Они позволяют погашать кредит досрочно.Хоть частично, хоть полностью. Без каких-либо дополнительных комиссий, и с обязательным пересчетом процентов. Поэтому договор можно заключить и на 84 месяца, а погасить всего за пару.

Естественно, в таком случае и переплата будет за 2 месяца.

Основной же показатель для анализа – процентная ставка. Именно она была принята за основу, а не ПСК, так как на сайтах коммерческих структур не всегда предоставляются данные об итоговом уровне переплаты.

Особенно это касается стран постсоветского пространства и Греции.

Учитывая, что по большей части ПСК состоит именно из ставки, и для всех государств применяется единый параметр, материл будет полностью объективным.

Среднестатистические параметры процентных ставок в российских банках следующие:

- По минимальной границе – 10,86% годовых;

- По максимальной границе – 26,18% годовых;

- Средний уровень – 18,52% годовых.

Наименьшую переплату могут получить, зачастую, только действующие клиенты банка, располагающие безупречной кредитной историей и т.п. Проще говоря – идеальные заемщики. Их, естественно, небольшое количество.

Также максимальную ставку применяют только к наиболее рискованным клиентам. Они, соответственно, не будут составлять большую часть клиентского портфеля. Поэтому и был выведен средний показатель.

Чтобы была возможность оценить среднестатистический размер процентной ставки, применяемый к большинству заемщиков.

Условия кредитов наличными в Германии

Германию можно назвать одной из наиболее привлекательных стран во всем мире по вопросу кредитования. Причем не только по рассматриваемому типу долговых обязательств, но и по другим вариантам.

Например, автокредиту, займу на образование и т.п. Стоит отметить, что это можно назвать тенденцией для стран организаторов ЕС.

Например, в аналитике о переплате для ипотеки именно Франция предоставляет неимоверно выгодные предложения.

Даже без детального расчета можно говорить о том, что по процентной ставке, и, как следствие, по итоговой переплате немецкие банки выгоднее российских. Причем на порядок. В частности, средние значения следующие:

- По минимальной границе – 2,546% годовых;

- По максимальной границе – 7,284% годовых;

- Средний уровень – 4,915% годовых.

Таким образом банки Германии предлагают кредиты наличными почти в четыре раза дешевле, чем отечественные. Дополнительное преимущество – максимальный срок долгового обязательства.

Он в коммерческих структурах рассматриваемой европейской страны больше. Соответственно, появляется возможность сделать ежемесячные платежи менее ощутимыми для личного бюджета.

Это не только комфорт для самого заемщика, но и более высокие шансы на одобрение займа по пункту платежеспособности.

Причем и максимальная сумма в немецких банках значительно больше. Например, при пересчете по курсу ЦБ РФ предложения пятой кредитной организации, которая располагает наименьшим пределом объема заемных средств, ссуда может достигать приблизительно 3 000 000 рублей. То есть самые жесткие условия в коммерческих структурах Германии сопоставимы с самыми лояльными в России.

Условия кредитов наличными в Греции

Количество банков в Греции составляет 38 коммерческих структур. Включая национальные, и дочерние из других государств. На первый взгляд, такой показатель может создавать впечатление о недостаточно развитой банковской системе.

В то же время этого количества кредиторов вполне достаточно для обслуживания граждан. Ведь, если сравнить население России (146,9 млн.) и Греции (10,8 млн.), а потом это соотношение перевести в количество банков, имеющихся в обоих государствах (в России 499 шт.

), то показатель будет идентичным.

Можно сразу отметить, что суммы предоставляемых займов в банках Греции меньше, чем в Германии. В то же время это не мешает им быть более презентабельными относительно отечественных кредиторов. Сроки сопоставимы с периодами долговых обязательств ранее рассматриваемой страны ЕС. Даже немного выгоднее. Поэтому греки могут позволить сделать ежемесячные платежи еще комфортнее.Что касается ставок, то здесь их можно оценить, как нечто среднее между Россией и Германией. Показатели находятся на уровнях:

- По минимальной границе – 10,6942% годовых;

- По максимальной границе – 14,12% годовых;

- Средний уровень – 12,407% годовых.

Стоит отметить, что в отличие от других стран, в Греции популярна плавающая ставка по кредитам наличными. Фиксированная предлагается достаточно редко. Связано это, вероятнее всего, с нестабильной экономической ситуацией в стране. Эту же причину можно назвать основной, почему ставки по займам значительно больше, чем в другой стране ЕС.

Условия кредитов наличными в США

В Америке кредиты наличными не настолько популярны, как в России. За океаном в большей степени предлагаются кредитные линии. То есть карты с лимитом заимствования денег, либо овердрафты.

Хотя все же в продуктовой линейке многих банков присутствуют рассматриваемые предложения. Правда, их ассортимент узок.

Если в отечественных коммерческих структурах может быть по 3-4 разных программы, а иногда и больше, то в США присутствует только по одной.

Сроки кредитования в Америке сопоставимы с российскими предложениями. Отечественные с минимальным преимуществом даже выгоднее. На этом достоинства банков РФ заканчиваются. Суммы, выдаваемые в долг в США значительно больше. Ставки меньше. Если говорить о средних значениях, то они следующие:

- По минимальной границе – 6,94% годовых;

- По максимальной границе – 18,64% годовых;

- Средний уровень – 12,79% годовых.

Важно отметить, что параметр процентной ставки в банках США определяется не только по привычным для нас параметрам – сроку займа, его сумме и персональных данных клиента. Также весомую роль играет регион оформления долгового обязательства.

В каждом штате применяются собственные законы по кредитованию. Соответственно, коммерческие структуры подстраиваются под местные нормы. Из-за этого максимальная ставка в пяти приведенных в примере банках значительно отличается.

Некоторые не работают в наиболее доходных регионах.

Условия кредитов наличными в Белоруссии

Белорусские банки, как оказалось, являются наиболее сложными среди всех участников анализа для оценки, и выведения каких-либо среднестатистических данных. Условия кредитования в разных коммерческих структурах могут кардинально отличаться друг от друга.

Максимальные периоды заимствования денежных средств варьируется от краткосрочных – 3 года, и до фактически привычных – 7 лет. Идентичная ситуация и с суммой долга.

Она может располагать пределом в 7000 белорусских рублей (около 210 000 российских рублей), а может ограничиваться исключительно персональными параметрами клиента.В частности, его платежеспособностью, кредитной историей, социальным статусом, трудоустройством и т.п.

Что касается ставок, то общая тенденция – немного выгодные, чем в России. Для большей объективности стоит пояснить, что пятый в таблице банк на первые полгода устанавливает значительно меньшую комиссию за пользование заемными средствами.

Лишь по истечению этого льготного периода применяется указанный процент. Причем настолько высокий устанавливается только по одной программе. В других предложениях ставка сопоставима с остальными четырьмя коммерческими структурами, указанными в таблице.

Средние значения всех представленных кредиторов:

- По минимальной границе – 15,6% годовых;

- По максимальной границе – 19,57% годовых;

- Средний уровень – 17,585% годовых.

Основной особенностью белорусских предложений является небольшая разница минимальных и максимальных ставок кредитования. Это достаточно схоже с программами в банках Греции.

Условия кредитов наличными в Украине

Процентные ставки украинских банков, при определенных условиях, сопоставимы с предложениями российских микрофинансовых организаций (МФО). То есть переплата достаточно большая. Причина такой ситуации, вероятнее всего, огромная нестабильность экономической ситуации в стране.

Первым делом стоит пояснить сопоставление украинских банков с российскими МФО.

Отечественные указанные кредиторы, в соответствии со статистикой ЦБ РФ по среднерыночным показателям ПСК, в крайнем квартиле 2017 года выдавали в долг более 100 000 рублей под 32-59% годовых.

В зависимости от срока. В общей тенденции, это даже выгоднее, чем в банках соседнего государства. Их средние параметры ставки получились следующие:

- По минимальной границе – 40,23% годовых;

- По максимальной границе – 57,488% годовых;

- Средний уровень – 48,859% годовых.

Что касается сроков, то они фактически стандартные. Суммы долговых обязательств значительно меньше, чем в отечественных коммерческих структурах. Если перевести наиболее лояльные предложения в российский рубль по курсу ЦБ РФ, то они достигнут приблизительно 1 180 000 рублей. В Укрсиббанке получить более 350 000 рублей (при конвертации в национальную валюту) не получиться.

Сравнение процентных ставок потребительских кредитов

Чтобы составить общую картину процентных ставок по кредитам наличными среди стран, взятых для анализа, средние показатели были выведены в единый график. Он позволит наглядно оценить разницу основного параметра.

Без какой-либо конкуренции, самые выгодные предложения в Германии. Банки Греции и США предоставляют деньги в долг практически на идентичных условиях. Хотя стоит отметить, что европейская страна на текущий момент располагает менее крепкой экономикой, чем Америка.

Отечественные займы сопоставимы с предложениями кредиторов из Белоруссии. Отличие в переплате составляет несколько десятых процентов годовых. Самые умопомрачительные предложения оказались в Украине.

Если сравнивать с российскими банками, то их ставки практически в два с половиной раза больше.

Относительно Германии, в соседнем государстве постсоветского пространства, придется переплатить почти в 10 раз больше.

Итоги и прогнозы

Из всех ранее проанализированных продуктов, именно кредиты наличными в российских банках, если так можно сказать, не выдержали конкуренции. Переплата по ним ощутимо больше, чем по программам других участников рейтинга.

Хотя, стоит отметить, что на 2018 год их стоимость значительно сократилась. Причины тому самые разнообразные.

Начиная от сокращения цены фондирования, и заканчивая результатами изменения бизнес-моделей с цели объема кредитования на цель качества заемщиков.Например, если сравнить ПСК по данным типам продуктов, сроком более года и суммой 100-300 тыс. рублей, то ровно за 3 года (IV квартал 2014 – 23,494%; IV квартал 2017 – 18,030%) они стали дешевле на 5,464% годовых. То есть переплата уменьшилась почти на четверть.

Для меньших сумм разница еще более ощутима. Например, кредит в 30-100 тыс. рублей. Если в последнем квартале 2014 года его ПСК составляла 26,844%, то ровно спустя 3 года она уменьшилась до показателя в 18,610%. То есть переплата по ним стала меньше на 8,234% годовых.

Это почти на треть сократилась стоимость продукта.

Понятно, что поддерживать такие темпы уменьшения цены кредитов наличными становится все сложнее и сложнее.

В то же время, если тенденция будет сохраняться, а цели банков не изменятся, то через 3-4 года отечественные предложения могут сровняться с услугами коммерческих структур США и Греции.

Естественно, если не будет серьезных потрясений. Например, которые наблюдались в кризис 2008 и 2014-2015 гг.