Ограничения по счету налоговыми органами: что делать

Приостановление операций или «блокировка» счетов налоговыми органами

Среди вопросов, с которыми клиенты обращаются в юридические консультации, особое место занимают жалобы на приостановление налоговыми инспекциями операций по банковским счетам.

С приходом и углублением кризиса количество подобных случаев только увеличилось.

Наша новая статья расскажет читателям о том, как и почему фискальные органы могут «заблокировать» счёт и каким образом плательщику налогов избежать подобной ситуации.

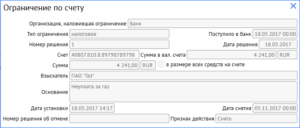

Порядок прекращения транзакций и движения средств по счетам регламентируется ст.76 НК РФ. Решение о приостановке (или в просторечии «блокировке») счета принимается территориальной инспекцией, а точнее её руководителями.

Многие граждане считают, что приостановление приводит к полной «заморозке» счёта и прекращению всех и всяческих операций по нему, но это далеко не так. Во-первых, транзакции не проходят только в границах обязательного платежа, указанного в Решении.

Далее, не приостанавливаются расчёты по исполнительным листам и судебным приказам в счет компенсации вреда жизни, здоровью, алиментарным обязательствам, по выплатам, увольняющимся работниками, владельцам интеллектуальной собственности и зарплате.

Ну и наконец, не могут быть «заблокированы» перечисления в бюджеты всех уровней и во внебюджетные фонды.Закон знает только три причины для приостановления операций по счетам. Рассмотрим их более подробно.

Прекращение операций, как способ для обеспечения уплаты налогов

Обычно ИФНС «блокирует» счета для того, чтобы обеспечить взыскание доначисленного налога. Причем, чаще всего, речь идет о задолженности в несколько миллионов и выше.

Доначислив платежи, инспекция тут же приостанавливает операции по счету компании, направив для этого Решение в банк.

Снять ограничения можно двумя способами: заплатить налоги или отменить решение в вышестоящем органе или суде.

При этом многие субъекты хозяйственной деятельности почему-то уверены, что если они добьются в арбитраже снижения штрафов и налогов, то ИФНС обязана отменить решение о приостановлении операций. Это не далеко так. Закон не увязывает отмену приостановления с вынесенным судебным актом, снизившим размер задолженности по налогам.

Например, компания добилась уменьшения доначисленных налогов в судебном порядке. Однако фискальные органы тут же обжаловали решение суда в апелляции и одновременно (!) заблокировали расчетные счета налогоплательщика.

Апелляционная инстанция оставила судебный акт в силе и только кассация отменила его, признав правоту налоговой инспекции. Все это время счет был заблокирован. (АС Удмуртской Республики дело №А71-17342/2016).

И лишь получив постановление кассационной инстанции ИФНС сняла все ограничения.

Таким образом, приостановление операций не зависит от того факта, снизил арбитраж размер взыскания или оставил в силе решение ИФНС. В этом случае обращение в суд имеет смысл только тогда, когда он в принципе признает действия ИФНС незаконными и разблокирует счета.

Непредставление деклараций, как основание для приостановки операций

Это очень распространенное нарушение. Кодекс однозначно позволяет фискальным органам «блокировать» счета, когда субъект хозяйственной деятельности не подает декларацию в установленные законом сроки. Суды же, как правило, поддерживают «налоговиков» в этом вопросе (АС Кемеровской области Дело №А27-23305/2016).

В тоже время, зачастую, налоговые органы приостанавливают операции по счетам в результате откровенно слабого взаимодействия между территориальными ИФНС.

Слишком часто в государственной налоговой системе меняются и обновляются различные базы и происходят сбои в программе.В результате это приводит к тому, что налогоплательщики — физлица получают по два (а то и три ИНН), а ИП с удивлением узнают о «налоговых нарушениях», которые они никогда не совершали. Как правило, это связано с предпринимателями, сменившими место жительства.

https://www.youtube.com/watch?v=pR_-qsvKibg

Человек подает декларацию по адресу своего проживания, а налоговый орган по месту его бывшей регистрации, не дождавшись отчетности приостанавливает операции по счету (АС Московской области Дело №А41-34968/15). Здесь имеется абсолютная вина инспекции и арбитраж всегда признаёт подобные решения незаконными.

Нарушение порядка электронного документооборота

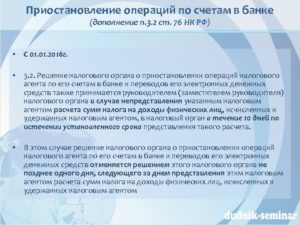

Это нарушение также довольно часто встречается в последнее время. Государство активно переводит взаимодействие между налогоплательщиками и госорганами в сферу цифровых технологий. Так, с 2015 года все субъекты хозяйственной деятельности, сдающие отчетность в электронной форме, обязаны подтверждать получение уведомлений и требований из ИФНС, направлением ей квитанций.

Эта квитанция также направляется в электронной форме через оператора электронного документооборота. Закон устанавливает и срок для ее отправки: 6 дней с момента получения уведомления/требования из фискального органа. Вроде ничего сложного. Однако направляют их живые люди, а не роботы. А людям свойственно ошибаться и забывать.

Поэтому, зафиксировав неполучение квитанции, инспекция имеет право заблокировать операции по счету. Чаще всего до этого не доходит. Специалист ИФНС просто дозванивается до налогоплательщика и тот, спохватившись, отправляет подтверждение. Если же этого не происходит, то налоговая служба приостанавливает операции.

И когда подобное дело доходит до суда, то арбитраж всегда встаёт на сторону фискального органа (АС Свердловской области. Дело №А60-10890/2017).

Состав правонарушения в этом случае имеет формальный характер и не требует дополнительных доказательств.

Обеспечительные меры по результатам выездной проверки

Собственно говоря, это даже не повод для «блокировки» счета, а скорее результат своеобразного анализа ИФНС по итогам выезда в офис компании. «Налоговики» приезжают по месту нахождения фирмы, проверяют документы и приходят к однозначному для них выводу, что юрлицо «создает условия для банкротства», а также делает невозможным взыскание пени, штрафов и обязательных платежей.

Поэтому они в первую очередь запрещают отчуждение, а также передачу в залог имущества собственника, ну и дополнительно «блокируют» счета компании. В этом случае приостановление операций идёт, как говорится, «в нагрузку» к основному запрету, когда стоимости имущества явно не хватает для погашения недоимки.

Однако на практике фискальным органам очень сложно сформулировать и предъявить суду или налогоплательщику конкретные основания для применения вышеуказанных мер.

Если организация имеет большие обороты, активы, а также реальную собственность, то действия ИФНС зачастую выглядят неправомерными.Поэтому количество подобных дел в последние два-три года резко уменьшилось, а суды, как правило, становятся на сторону налогоплательщиков (АС Кемеровской области Дело №А27-23458/2015).

Приостановление транзакций по счету и нарушения со стороны кредитных организаций

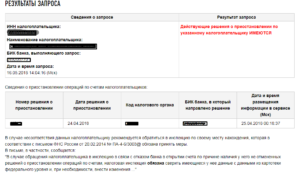

Банки являются непосредственными участниками процесса «блокировки» счетов. Ведь все расчетные счета находятся в кредитных организациях, которые осуществляют их обслуживание. Фискальные органы направляют решения о приостановлении операций в банки, а последние, в свою очередь, обязаны его исполнить. Более того, закон (ст.

132 НК РФ) грозит финансистам санкциями, если они откроют новый счет налогоплательщику, когда по его уже действующим счетам приостановлены все операции. Кредитная организация может проверить факт «блокировки» по системе «БАНКИНФОРМ», где содержатся все нужные сведения.

За нарушение данных требований налоговая инспекция не задумываясь штрафует банки, а суды, как правило, оставляют в силе решение ИФНС (АС Ульяновской области Дело №А72-1801/2017).

Впрочем, в последние годы количество подобных нарушений резко возросло. По-видимому, в борьбе за клиента, сотрудники кредитных организаций «закрывают глаза» на подобные «мелочи», да и санкция статьи, скажем честно, слишком мала для богатого финансового учреждения.

Как «разблокировать» счета?

Здесь, на самом деле, не так много вариантов. Первый из них — заплатить все налоги, пени и штрафы, направить в ИФНС декларации или электронную квитанцию. Иными словами, убрать причину, послужившую основанием для приостановления операций по счетам.

Второй вариант связан с обжалованием решения фискальных органов в суде. Если субъект хозяйственной деятельности уверен в своей правоте, то вполне возможно он сможет доказать ее в вышестоящем налоговом органе или в арбитраже и отменить решение территориальной ИФНС.

Краткие выводы

Итак, приостановление операций по счету — это обычная мера для обеспечения надлежащего поведения со стороны налогоплательщика. Ее главная функция — побудить юрлицо или предпринимателя выполнить определенные действия: заплатить налоги, сдать декларации или направить электронную квитанцию.

И нельзя сказать, что территориальные органы применяют ее сплошь и рядом.

Как правило, ИФНС приостанавливает движение по счетам, когда размер задолженности по уплате налогов и других обязательных платежей исчисляется миллионами рублей, либо организация долгое время не направляет деклараций или не отвечает на запросы.

Тем не менее, даже кратковременная «блокировка» счета может привести к фатальным последствиям для компании. Поэтому при возникновении подобных ситуаций мы советуем незамедлительно обращаться за помощью к профессиональным юристам, которые помогут разрешить эту проблему.

Когда ИФНС Обязана Снять Ограничение по Счету

Под понятием «блокировка счета подразумевается умышленная приостановка всех расходных операций до момента полного выяснения обстоятельств, которые побудили налоговую, органы правопорядка, судебные органы или же сам банк поступить подобным образом.

Столкнуться с такой ситуацией и временно потерять возможность совершать необходимые операции через свой расчетный счет может как физическое лицо, так и юридическое.

Чтобы добиться разблокировки счета, следует разобраться в причинно-следственных связях и понять, как оперативно решить данную проблему.

Основные причины наложения ареста на расчетный счет

Существует ряд причин, по которым налоговая может заблокировать расчетный счет определенной организации или индивидуального предпринимателя. Среди них:

- неуплата налогов в установленный срок, начисление штрафов, процентов (регламентируется ст. 69, 76 Налогового Кодекса РФ);

- отсутствие своевременно поданной налоговой декларации по итогам определенного налогового периода (также регламентируется статьей 76 Налогового Кодекса РФ);

- отсутствие своевременно предоставленного расчета налогов на доходы физических лиц по форме 6-НДФЛ;

- отсутствие своевременно предоставленной квитанции о приеме электронной документации (касается тех, кто ведет отчетность в электронном виде).

В том случае, если вовремя не был уплачен налог, будет заблокирован не весь счет, а только определенная сумма налога и штрафных санкций.

Также возможна ситуация, когда блокировка расчетного счета происходит по инициативе банка. Чаще всего операторы по переводу денежных средств блокируют счета, руководствуясь 115 Федеральным Законом.

Основные причины для заморозки расчетного счета – сомнительные финансовые операции. В их число согласно 115 Федеральному Закону входят:

- переводы на сумму свыше 600 тысяч рублей;

- подозрения насчет подлинности документов, которые подтверждают законность осуществляемых операций;

- необычный характер сделки, то есть отсутствие у нее очевидной экономической цели;

- подозрения насчет регулярного совершения финансовых операций, целью которых является уклонение от процедур обязательного финансового контроля;

- основания полагать, что сделка была совершена с целью легализации средств, получаем незаконным путем.

Также, согласно 167 Федеральному Закону от 26 сентября 2018 года банки получили право блокировать расчетные счета в том случае, если у них есть подозрения, что финансовая операция проводится мошенниками. Признаки сомнительности можно узнать на официальном сайте Центробанка.

Как правильно поступить в случае блокировки счета по инициативе банка

Чтобы узнать причину блокировки счета банком, необходимо написать заявление с просьбой сообщить причину подобных действий финансовой организации. Ответом на запрос будет являться официальное уведомление от банка. Чтобы добиться разморозки счета, потребуется предоставить подтверждения законности целей проведенных вами финансовых операций.

Рассмотрение ваших документов и разблокировка счета могут занять от нескольких дней до двух месяцев.

Если банк не удовлетворил вашу просьбу о разблокировке счета, который был заблокирован по его инициативе, или же вовсе не дал ответ на направленный запрос, имеет смысл обратиться в Центральный Банк РФ.

Жалобу можно направить как в письменном виде, так и в электронном.

Основываясь на мнениях экспертов, можно сделать вывод, что данный способ часто является единственным возможным вариантом добиться разблокировки счета, который был заморожен по инициативе финансовой организации.

Существуют и такие способы, когда Центральный Банк заносит клиента-предпринимателя в так называемый «черный список», из которого достаточно сложно выйти, без указания конкретной причины, основываясь чисто на подозрениях. При этом следует учитывать, что в случае попадания в «черный список вам могут отказать в обслуживании в конкретных банках, но не во всех. Другие финансовые организации могут согласиться работать с вами.| Дорогие посетители! На сайте предложены типовые варианты решения проблем, но каждый случай индивидуален и имеет свои нюансы. |

| Если вы хотите узнать, как решить именно Вашу проблему – звоните по бесплатному телефону+7 800 350-23-69 доб. 504 (консультация бесплатно) |

Что делать в случае блокировки счета по инициативе налоговой службы

Если же ваш счет заблокировала налоговая служба, разобраться в причинах и добиться отмены решения будет немного сложнее.

Информация об арест счета по инициативе ФНС может прийти к вам либо в виде уведомления из налоговой, либо в виде извещения из банка.

Бывают и такие случаи, что представители организаций или индивидуальные предприниматели узнают о том, что на их расчетный счет наложен арест, уже в банке, когда пытаются провести какую-то финансовую операцию.

В первую очередь следует разобраться в причинах блокировки. Для этого необходимо обратиться в банковскую организацию, которая обязана предоставить информацию о дате и времени проведения блокировки. Затем имеет смысл направить запрос в ФНС с просьбой объяснить причину подобных издержек.

В налоговой вам должны сообщить, почему произошла блокировка.

Бывают такие случаи, когда на счет наложен арест по ошибке, например:

- организация находится в процедуре оформления банкротства, то есть все ограничения с нее сняты;

- организация проходит через процедуру реорганизации;

- вовремя не была сдана требуемая бухгалтерская отчетность;

- декларация не была сдана из-за задержек на Почте России.

Подобные случаи можно оспорить в суде как незаконные поводы для блокировки расчетного счета.

Если же известно, что расчетный счет был арестован в законном порядке, следует принять необходимые меры для устранения возникших проблем. К примеру, подать налоговую

декларацию, уплатить налоги и штрафы. Только после устранения причины заморозки расчетного счета можно переходить к этапу обращения в ФНС за разблокировкой.

Как составить письмо о разблокировке счета в банке

Не имеет смысла обращаться в банк с просьбой разблокировать ваш расчетный счет, если он был заблокирован по инициативе ФНС: финансовая организация в таком случае подчиняется указаниям налоговой службы. Поэтому обращаться следует непосредственно в ФНС.

Единого формата написания обращения такого типа не предусмотрено. Это значит, что заявление в ФНС с просьбой снять арест с вашего расчетного счета должно быть написано в свободной форме и включать в себя следующие моменты:

- информация о получателе письма, то есть о налоговом органе;

- название организации-заявителя или Ф. . . ;

- ИНН заявителя;

- адрес регистрации заявителя;

- ОГРН/ОГРНИП;

- контактный номер телефона заявителя;

- исходящий номер и дата;

- текст заявление с объяснением причины обращения;

- просьба о снятии блокировки с расчетного счета с информацией о том, что причина ареста была ликвидирована (также следует приложить подтверждающие документы);

- подпись и печать.

В ряде случаев имеет смысл просить о частичной разблокировке. К примеру, если арест был наложен на несколько счетов заявителя, но на одном из них есть в наличии сумма для оплаты задолженности.

Ниже представлен примерный образец письма в налоговую для разблокировки расчетного счета.

Передать письмо в ФНС можно различными способами. Наиболее оптимальным будет лично отвезти заявление в налоговую или руководителю предприятия, или его информированному представителю. Это поможет решить проблему более оперативно.

Если вы примете решение направить запрос по Почте России, процедура может затянуться.

Какие сроки разблокировки расчетного счета налоговой службой

После передачи заявления возникает вопрос: в течение какого времени разблокируют расчетный счет? Это зависит от того, полностью ли была ликвидирована проблема, из-за которой налоговая была вынуждена прибегнуть к подобным мерам.

Если причина ареста была устранена заявителем, то заблокированный ИП может быть разморожен уже через несколько часов после удовлетворения требований ФНС. Чаще всего время, которое требуется представителям налоговой службы на рассмотрение заявления, не превышает одного дня.

Важно помнить, что банком срок разблокировки не устанавливается. Они снимут ограничения с расчетного счета после получения распоряжения из налоговой. В некоторых случаях нельзя сказать, как быстро расчетный счет будет разблокирован, потому что банку требуется получить письменное уведомление из ФНС, на доставку которого может уйти до пяти дней включительно.Если же заявитель не согласен с решением налоговой об аресте и направил соответствующую жалобу, то на ее рассмотрение может уйти до пятнадцати рабочих дней. После рассмотрения жалобы достаточно часто начинается судебная тяжба. Достаточно сложно сказать, сколько дней она может занять и как быстро удастся решить данный вопрос.

Когда ифнс обязана снять ограничение по счету

Для снятия блокировки налогоплательщику необходимо подать в ФНС заявление об отмене ограничения операций по счетам, с указанием счета, на котором имеются денежные средства в объеме достаточном для погашения налоговых требований (Письмо Минфина РФ от 16 января 2013 г. N 03-02-07/1-10). 2. Непредставления налоговой декларации в десятидневный период от установленного срока ее подачи (п. 3. пп. 1 ст.

76 НК РФ). По данному основаниюпроисходит полная блокировка счета, т. е. недоступным становится весь остаток средств по счету.

Однако данная норма применяется исключительно при неподаче налоговой декларации, и не может применяться в отношении бухотчетности, расчетов по авансам и прочим налоговым документам (Письмо Минфина РФ от 12. 07. 2007 №03-02-07/1-324).

А вот период применения данной санкции ограничен тремя годами по истечении 10-дневного срока, отведенного для подачи декларации. 3. Последовательность действий для отмены блокировки счета зависит от причин, по которым были наложены ограничения на совершение расходных операций по счету организации.

А их устранение становится первым шагом к отмене ограничений на распоряжение счетом.

Итак, если причиной послужила недоимка по налогам, то в первую очередь придется погасить задолженность, а документы подтверждающие факт оплаты вместе с заявлением направить в налоговую.

Следовательно, если арбитражным судом было признано решение о блокировке счета недействительным, то необходимо представить в ИФНС действующее судебное решение и только тогда в самые кратчайшие сроки должна произойти разблокировка счета. Важный момент: согласно пункту 9.

2 статьи 76 НК РФ, неправомерная блокировка счета ИФНС влечет за собой выплату процентов организации, счет которой был заблокирован. 2 Какая ИФНС вправе принять решение о разблокировке банковских счетов организации, которая за время ареста счета изменила свой адрес?Согласно разъяснениям, которые даны в письме Минфина №03-02-07/1-484 от 14. 12. 2007г. на положения пункта 7 статьи 76 НК РФ, решение об отмене блокировки счета вправе принимать другая ИФНС, соответствующая новому местонахождению организации. Решения налогового органа, и причины ареста счета налоговыми органами не выясняет.

В соответствии с налоговым законодательством на банк налагается штраф: 20 тысяч рублей — за открытие расчетного счета при наличии Решения о приостановлении операций по счетам; 20 тысяч рублей или 20% от перечисленной суммы – за оплату с арестованного расчетного счета (в том числе и переводов электронных денежных средств) платежей, не связанных с уплатой налогов, сборов или не относящихся к 1 и 2 группам очередности* в соответствии с Гражданским законодательством 20 тысяч рублей – за непредставление налоговым органам сведений об остатках денежных средств по арестованным счетам 10 тысяч рублей – за непредставление (несвоевременное представление) налоговым органам справок об остатках электронных денежных средств при наличии Решения о приостановлении операций.

Разблокировка счета: как решить проблему оперативно

- информация о получателе письма, то есть о налоговом органе;

- название организации-заявителя или Ф. И. О. ;

- ИНН заявителя;

- адрес регистрации заявителя;

- ОГРН/ОГРНИП;

- контактный номер телефона заявителя;

- исходящий номер и дата;

- текст заявление с объяснением причины обращения;

- просьба о снятии блокировки с расчетного счета с информацией о том, что причина ареста была ликвидирована (также следует приложить подтверждающие документы);

- подпись и печать.

Если же ваш счет заблокировала налоговая служба, разобраться в причинах и добиться отмены решения будет немного сложнее. Информация об арест счета по инициативе ФНС может прийти к вам либо в виде уведомления из налоговой, либо в виде извещения из банка.

Бывают и такие случаи, что представители организаций или индивидуальные предприниматели узнают о том, что на их расчетный счет наложен арест, уже в банке, когда пытаются провести какую-то финансовую операцию. Также, согласно 167 Федеральному Закону от 26 сентября 2018 года банки получили право блокировать расчетные счета в том случае, если у них есть подозрения, что финансовая операция проводится мошенниками.

Признаки сомнительности можно узнать на официальном сайте Центробанка.

- переводы на сумму свыше 600 тысяч рублей;

- подозрения насчет подлинности документов, которые подтверждают законность осуществляемых операций;

- необычный характер сделки, то есть отсутствие у нее очевидной экономической цели;

- подозрения насчет регулярного совершения финансовых операций, целью которых является уклонение от процедур обязательного финансового контроля;

- основания полагать, что сделка была совершена с целью легализации средств, получаем незаконным путем.

Как ускорить разблокировку расчетного счета налоговой

Важный момент

Когда и какие накладываются ограничения по расчетному счету ФНС и другими госорганами?

Какие ограничения по расчетному счету ФНС вправе накладывать и по каким причинам? Как в такой ситуации поступает банк? Рассмотрим данную проблему в нашей статье.

Основания для блокировки счёта

Может ли налоговая заблокировать реквизит в банке? Ответ – да.

Есть две главные причины для проведения блокировки банковских реквизитов:

- уклонение от налогов;

- несвоевременная подача налоговой декларации.

Когда Федеральная налоговая служба блокирует счёт каких-либо организации или лица в банке, это облегчает компетентным структурам процесс взыскания выплат, штрафов и пени с уклоняющихся от налогов субъектов.

В данном случае блокирование счёта – это один из радикальных способ воздействовать на должника для получения выплат в ФНС.

Другая причина – игнорирование сроков подачи налоговой декларации и прочей отчётной документации – встречается не менее часто. Санкции по этим основаниям применяются регулярно в отношении разных участников системы налогообложения.

Пример. Налоговая служба может арестовать счёт лишь в ситуации, когда учредители компании в своей деятельности или бездействием нарушают принятое в стране налоговое законодательство – через непредставление документов или несоблюдение обязательств по выплатам.

Примечание 1. Арест реквизитов становится возможным, даже если организация исправно платит всё, что полагается по закону, но не подаёт при этом требуемые документы. Рассмотрение вопроса применения блокировки как меры воздействия быстро приводит к наступлению санкций.

Какие есть нюансы процедуры? В первую очередь нужно знать, что:

- сотрудники ФНС всегда оповещают налогоплательщика о необходимости представить документы, покрыть задолженность, выплатить накопившиеся штрафы и т.п.;

- на выполнение предъявленных требований даётся определённое время;

- при отказе субъекта в добровольном порядке и в срок выполнить обязательства применяется принудительное взыскание.

и истоки процесса ясны. Нас же интересует, что делать в ситуации, когда арест/блокировка уже произошли. Как поступать и какие меры предпринимать? Об этом ниже.

Действия налогоплательщика

По факту всю деятельность субъекта налогообложения можно разделить на два направления:

- соблюдение обязанностей в связи с требованиями закона;

- борьба с последствиями состоявшегося нарушения законодательства.

Уделим эти частям более пристальное внимание.

Обязательства

Чтобы не доводить до неприятных мер, предпринимаемых госорганами, следует всего лишь вовремя и в полном объёме следовать налоговым обязательствам.

Мы уже сказали, что до непосредственного воздействия в виде ареста счетов ФНС информирует о своих требованиях. А это значит, что есть время на их исполнение и предупреждение обстоятельств, при которых работа со счетами будет ограничена.

Примечание 2. Банковская организация, которая обслуживает расчётный счёт, также оповещает своего клиента о состоявшемся аресте. Ввиду этого факта нет возможности оставаться в неведении, а потому исполнять обязательства придётся.

Меры после ареста реквизита

Итак, что можно поделать? Вот перечень предпринимаемых в первую очередь шагов:

- Обратитесь в банк и выясните, кто наложил арест. Как мы уже говорили, отнюдь не только налоговики могут применять такие санкции.

- Отправьте запрос в ФНС для выяснения причины блокирования. Это нужно на тот случай, если произошла ошибка. Тогда вопрос будет урегулирован в кратчайший период.

- При объективной обоснованности ареста с точки зрения закона выполните требования налоговой инспекции.

Если причина кроется в нарушении законодательства, остаётся лишь два варианта:

- выплатить все налоги вместе со штрафами;

- подготовить и направить в ФНС декларацию и сопутствующую документацию.

Если все требования выполнены, разблокировка наступает в течение 24 часов.

Пример. После применения госструктурами санкций субъект налогообложения исполняет обязательства и информирует ФНС. Сотрудники инспекции направляют в банк извещение о снятии ареста с расчётных реквизитов. Доступ клиента кредитно-финансовой организации к денежным средствам возобновляется.

Что делать при наложении ареста, мы теперь знаем. Но есть и другой вопрос: есть ли возможность проводить какие-то операции с заблокированным счётом?

Доступность операций по заблокированным счетам

Цель ареста счёта – не дать его держателю использовать хранящиеся денежные средства и проводить расходные операции. Отсюда следует, что на приходные операции ограничение не действует:

- на счёт могут продолжать поступать деньги от контрагентов, с которыми взаимодействует организация;

- сохраняется возможность принимать оплату (однако расплачиваться при необходимости нельзя, т.к. это расходная транзакция).

Кроме того, разрешается списывать средства для обеспечения разнообразных обязательств субъекта налогообложения. В этом случае общий алгоритм такой:

- В первую очередь происходит списание по исполнительным официальным бумагам. Пример – судебное решение.

- Во вторую очередь деньги направляются на погашение долгов по зарплатам и другим трудовым соглашениям.

- Далее идут выплаты по налоговым и прочим государственным сборам, направляемым в бюджет.

- Затем наступает очередь выплат по гражданско-правовым спорам, которые решаются в судебном порядке.

- Наконец, в завершение списываются деньги в счёт текущих налогов.

Примечание 3. С заблокированного реквизита выплачиваются средства исключительно для погашения актуальных задолженностей субъекта хозяйственной деятельности. Когда обязательства выполнены, деньги снова становятся доступны для осуществления расходных действий.

Описанный порядок списания применяется во всех случаях. Приоритет установлен на законодательном уровне. Компания-владелец счёта не определяет последовательность и может лишь удовлетворить требования ФНС.

Нужны деньги в кредит? Заполните заявку прямо сейчас!

Взаимодействие банка и налоговой

Блокирование счетов юрлица налоговой инспекцией начинается с поиска его денежных средств. Это означает, что налоговики направляют запросы в разные коммерческие кредитно-финансовые учреждения с целью обнаружить счета компании, уклоняющейся от налогов.

Банки вынуждены отвечать на обращение ФНС: если расчётный счёт имеет место в одном из них, то надлежит также открыть информацию о хранящейся сумме.

Когда обстоятельства наличия реквизита в том или ином банковском учреждении выяснены, происходит блокировка денежных средств. Делается это по заявлению Федеральной налоговой службы. С этого момента деньги списываются для покрытия всех задолженностей.

Примечание 4. Банк не вправе создавать новый реквизит для юрлица, если оно ещё не рассчиталось по заявленным налоговой службой долгам.

Кредитно-финансовые учреждения не могут отказаться от сотрудничества с ФНС и другими госструктурами, когда речь идёт о принуждении уклоняющихся от налогов субъектов к соблюдению обязательств. Кроме того, самим банкам не выгодно иметь дело с недобросовестным плательщиком, т.к. это вопрос не только финансовых рисков, но и репутации.

Заключение

Арест счёта, осуществляемый Федеральной налоговой службой, относится к категории мер принудительного взыскания. Чтобы не доводить ситуацию до такого исхода, следует своевременно выполнять требования закона. В противном случае ФНС имеет право списать средства, а реквизит при этом будет заблокирован.

Ограничения по счету налоговыми органами: что делать

Зачастую, учредители предприятия могут задаваться таким вопросом, может ли налоговая заблокировать счет в банке, ведь, по сути, такое действие со стороны сотрудников ФНС, может привести к неприятным последствиям для предпринимателей.

Действительно, Федеральная Налоговая Служба имеет полномочия блокировать денежные средства хозяйствующих субъектов в ряде случаев, определенных действующим законодательством.

Рассмотрим два основных вопроса: в каких случаях налоговая блокирует денежные средства в банке и что делать дальше.

Причины блокировки

Если банковский счет блокирует Федеральная налоговая служба, то данный метод позволяет уполномоченным органам взыскивать с недобросовестных налогоплательщиков сумму недоимки по выплатам в бюджет, штрафы и пени.

Отсюда следует, что данная мера — это не что иное, как мера принудительного воздействия на должника по выплатам в Федеральную налоговую службу.

Кроме всего прочего, есть и иные причины блокировки, связанные с Федеральной Налоговой Службой — это неисполнение требований по своевременной сдаче декларации или отчетных документов.

Арест счета налоговой инспекцией возможен только в том случае, если учредители предприятия нарушают действующее налоговое законодательство, не предоставляя отчётные документы, иными словами, уклоняются от своих обязательств перед государством. Справедливости ради нужно отметить, что не только налоговая служба уполномочена блокировать денежные средства в банке хозяйствующих субъектов, но именно им налоговики блокируют счета за неисполнение налогового законодательства.

Обратите внимание, что арест расчетного счета юридических лиц возможен даже в случае непредоставления декларации и отчётности, любые недоимки по налогам или неуплата обязательного сбора приведет к рассматриваемому виду аресту.Правда, налогоплательщики должны знать некоторые нюансы блокировки, в первую очередь, представители Федеральной Налоговой Службы уведомляют налогоплательщика о необходимости подать, документы погасить задолженность, оплатить штрафы и пени. На исполнение обязательств отводится определенный срок, если в течение этого срока налогоплательщик добровольно отказывается исполнять обязательства, то налоговая инспекция имеет право применять меры по принудительному взысканию.

Что должен делать налогоплательщик

Конечно, не стоит доводить до блокировки счета, ведь если исполнять все свои обязательства в полном соответствии с действующим законодательством, можно избежать неприятных последствий.

В любом случае, налоговая инспекция для начала информирует должника по налогам и выдвигает требования предоставить документы или оплатить задолженность. То есть, у налогоплательщика есть определенный период, чтобы исполнить свои обязательства и избежать ареста.

Не стоит, конечно, упускать той возможности, что арест был наложен по ошибке.

Обратите внимание, что банк, ведущий расчетный счет юридических лиц, в любом случае оповещает своих клиентов о наложении ареста и ограничений по расчетным операциям.

Если говорить о том, что делать в случае ограничения по счету налоговыми органами, то первое действие, которые должен предпринять учредитель предприятия — это обратиться в банк, чтобы выяснить, кто арестовал счет. Затем, нужно непосредственно обратиться в ФНС с той целью, чтобы выяснить причину ареста.

Если он действительно был наложен по ошибке, то вопрос можно будет урегулировать за короткие сроки. Если причина блокировки объективна,то придется исполнять требования налоговой инспекции.

Кстати, если причина ареста счёта — это недоимка налога или нарушение налогового законодательства, то у его владельцев есть лишь два варианта:

- оплатить налоги добровольно вместе со штрафами и неустойкой;

- предоставить в Налоговую инспекцию отчётные документы и декларации.

Так, после исполнения требований налоговой инспекции счет налогоплательщиков будет разблокирован течение одних суток То есть, на практике, разблокировка счета будет выглядеть следующим образом: налогоплательщик исполняет свои обязательства, уведомляет об этом сотрудников ФНС. Они, в свою очередь, подают заявление в банк об освобождение от ареста банковского счёта налогоплательщика.

Особое внимание стоит обратить на тот факт, если налоговый орган без законных на то оснований наложил арест на банковский счет юридического лица, в данном случае пострадавшая сторона за все дни, когда счет был арестован, имеет право взыскать с налоговой инспекции неустойку в размере ставки рефинансирования, установленной Центральным банком России, на всю сумму, имеющуюся на счету за весь период блокировки.

Можно ли производить операции по заблокированным счетам

Суть ареста денег заключается в том, что его владелец не может распоряжаться своими денежными средствами и совершать расходные операции.

То есть, на приходные операции арест не распространяется, по-прежнему на счет могут поступать деньги от контрагентов юридического лица, он может получать оплату, но не может расплачиваться в случае необходимости, ведь блокировка распространяется непосредственно на расходные операции.

Вместе с тем арест не запрещает списывать денежные средства в счет погашения каких-либо обязательств хозяйствующего субъекта. Деньги будут списываться по следующему алгоритму:

- В первую очередь будут и производится списания по исполнительным документам, например, по решению суда.

- Далее, денежные средства распределяются на уплату задолженности по заработной плате и иным трудовым договорам.

- В третьей очереди — это выплата задолженностей по налогам и иных бюджетных сборов.

- Далее, списываются средства в счет уплаты по гражданско-правовым судебным спорам.

- В последнюю очередь списываются платежи по текущим налогам и иные выплаты в бюджет.

Важно! С арестованного счета можно производить выплаты только по имеющейся задолженности хозяйствующих субъектов, после исполнения всех текущих обязательств денежные средства будут доступны для совершения иных расходных операций.

Как действуют банки

Нельзя не отметить, что блокировка счета налоговой начинается с поиска денежных средств юридических лиц, то есть сотрудники налоговой инспекции делают запрос в разные коммерческие банки с целью поиска счета должника по налогам. Банки, в свою очередь, отвечают на запросы, если счет открыт в одном из коммерческих банков, тот, в свою очередь, должен сообщить сумму средств, имеющихся на нем.

Далее, по официальному требованию банк блокирует денежные средства налогоплательщика по заявлению Федеральной Налоговой Службы. После, средства могут быть списаны со счёта в счет погашения имеющейся задолженности. Кстати, здесь нужно учитывать тот факт, что блокировке подлежат все имеющиеся счета должника.

Обратите внимание, банк не вправе открыть другой расчетный счет для должника, по крайней мере, до тех пор, пока он не исполнит свои долговые обязательства.

Таким образом, арест банковского счёта Федеральной Налоговой Службой — это мера принудительного взыскания.

Иными словами, имея задолженность перед налоговой инспекцией нужно либо добровольно исполнить требования закона, либо средства будут списаны принудительно.

Кстати, нельзя не сказать о том, что если у юридических лиц в том или ином банке есть депозиты, то они также могут быть заблокированы уполномоченными органами.

Ограничение операций по расчетному счету налоговыми органами

Вернуться назад на Расчетный счет

Налоговые органы имеют право приостановить операции по счетам налогоплательщика в случаях:

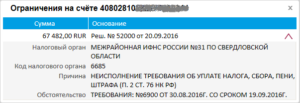

• если данным налогоплательщиком не оплачено выставленное требование об уплате налога, пеней или штрафа;

• если данным налогоплательщиком не предоставлена по истечении 10 дней с установленного законодательством срока декларация по налогу или сбору;

• если у налоговых органов сложилось мнение о том, что взыскание недоимки, пеней и штрафов по решению, принятому по результатам налоговой проверки, будет затруднительно без соответствующего приостановлении операций по счету должника.

Налоговые органы не имеют права блокировать операции по счету если:

1) не сдана бухгалтерская или статистическая отчетность;

2) налогоплательщиком не представлены запрашиваемые документы в ходе налоговой проверки;

3) налогоплательщиком не представлен авансовый расчет по налогам;

4) налогоплательщиком не представлены сведения о доходах физических лиц по форме 2-НДФЛ.

Приостановление операций производится банком незамедлительно с момента получения Решения о приостановлении операций по счетам налогоплательщиков на бумажном носителе или в электронном виде.

В течение 3-х дней после дня получения решения о приостановлении операций по счетам клиента, банк обязан сообщить сведения об остатках денежных средств и электронных денежных средств на арестованных счетах клиента. Данные сведения должны быть предоставлены в налоговый орган, выставивший к счетам налогоплательщика Решение о приостановлении операций, в электронном виде.

Наличие в банке Решения налогового органа о приостановлении операций по счетам клиента означает, что:

1) без ограничений с заблокированных расчетных счетов можно оплачивать только исполнительные документы, предусматривающие удовлетворение требований о возмещении вреда, причиненного жизни и здоровью, о взыскании алиментов и заработной платы (т.е. платежи, относящиеся к 1,2 группе очередности * согласно ст.855 Гражданского Кодекса), а также платежи в бюджет и страховые взносы;

2) открывать новые расчетные счета в этом банке данному клиенту запрещено;

3) банк не сможет закрыть арестованный счет при наличии на нем остатка.

*Справочно: Выписка из Гражданского Кодекса РФ ст. 855:

«..в первую очередь осуществляется списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

во вторую очередь производится списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору, в том числе по контракту, по выплате вознаграждений авторам результатов интеллектуальной деятельности. »В том случае, если ,блокировка счета обеспечивает выполнение обязанности налогоплательщика по уплате задолженности по налогам, сборам, штрафам и пеням, в решении указывается сумма, подлежащая взысканию.

В таком случае банк блокирует на счете налогоплательщика только эту сумму, а денежными средствами, находящимися на счете в части превышения суммы, указанной в этом решении, владелец счета может пользоваться по своему усмотрению.

Заблокированная же сумма может быть использована только на оплату налогов и сборов в бюджетную систему, страховых взносов, а также платежей, относящихся к 1 и 2 очереди*, определенной ст.855 Гражданского Кодекса РФ.

https://www.youtube.com/watch?v=hYiBLLHsRsA

Ограничение операций по расчетным счетам будет действовать до момента получения банком из налогового органа решения об отмене приостановления операций по счетам.

Такое решение налоговый орган выносит не позднее одного дня, следующего за днем получения от налогоплательщика документов, подтверждающих факт оплаты налога, пеней, штрафа или представления этим налогоплательщиком соответствующей налоговой декларации.

Следует учесть, что банк является безусловным исполнителем Решения налогового органа, и причины ареста счета налоговыми органами не выясняет. В соответствии с налоговым законодательством на банк налагается штраф:

• 20 тысяч рублей — за открытие расчетного счета при наличии Решения о приостановлении операций по счетам;

• 20 тысяч рублей или 20% от перечисленной суммы – за оплату с арестованного расчетного счета (в том числе и переводов электронных денежных средств) платежей, не связанных с уплатой налогов, сборов или не относящихся к 1 и 2 группам очередности* в соответствии с Гражданским законодательством

• 20 тысяч рублей – за непредставление налоговым органам сведений об остатках денежных средств по арестованным счетам

• 10 тысяч рублей – за непредставление (несвоевременное представление) налоговым органам справок об остатках электронных денежных средств при наличии Решения о приостановлении операций.

• 2-3 тысячи рублей на должностное лицо банка – за неисполнение банком решения о приостановлении операций по счету.

Решения о приостановлении операций по счетам налогоплательщика в банке, а также Решение об отмене такого решения выносится по форме, установленной Приказом ФНС России N САЭ-3-19/825@.

Расчетно-платежная ведомость Расчетная ведомость Платежная ведомость Товарная накладная

Счет фактура

Назад | | Вверх

Что делать, если ФНС заблокировала счет в банке

Заблокировать банковский счет организации сотрудники налоговой службы могут по разным причинам. Как избежать этой неприятности и как разблокировать расчетный счет заблокированный налоговой инспекцией, если это все же случилось?

Федеральная налоговая служба имеет право заблокировать или приостановить операции по расчетному счету налогоплательщика. Ситуации, при которых это возможно, строго регламентированы Налоговым кодексом РФ.

Однако, как необходимо действовать предпринимателю или организации и как разблокировать счет в банке заблокированный налоговой, в законах не сказано. Итак, что же делать в этой непростой ситуации? Мы подготовили инструкцию с примерами того, как можно быстро и без потерь выйти из подобной неприятности и возобновить деятельность.Ведь, начиная с 2014 года, открыть второй расчетный счет и перевести на него все операции у налогоплательщика не получится.

Налоговая заблокировала счет: причины и следствия

Право ФНС России заблокировать расчетный счет организации определено в статье 76 Налогового кодекса РФ, которая содержит исчерпывающий перечень причин, по которым банковские операции могут быть временно приостановлены:

- юрлицо опоздало с предоставлением налоговой декларации в ФНС на 10 рабочих дней со дня окончания срока ее подачи (пп. 1 п. 3 ст. 76 НК РФ);

- налоговый агент не представил расчет по форме 6-НДФЛ в ФНС в течение 10 рабочих дней со дня окончания срока его подачи (п. 3.2 ст. 76 НК РФ);

- налогоплательщик не исполнил требование налоговой службы об уплате налога, страховых взносов, пени или штрафа (п. 2 ст. 76 НК РФ);

- налогоплательщик, который в силу требований НК РФ обязан представлять отчетность в электронном виде, не передал в налоговую службу электронную квитанцию о приеме документа, полученного от ФНС в электронной форме в срок 6 дней с даты его получения (пп. 2 п. 3 ст. 76 НК РФ).