Кредит для ООО без залога и поручителей

3 способа получения кредита на открытие и развитие бизнеса ООО

Большинство предпринимателей, так или иначе, сталкиваются с необходимостью дополнительного финансирования. Видов кредитования множество – от простого займа и лизинга до кредита целевого назначения. Стоит отметить, что охотнее всего банки предоставляют кредиты именно для определенных нужд. Одной из таких неотложных целей и может являться займ ООО на развитие бизнеса.

Что такое кредит на развитие бизнеса для ООО

Данная услуга предоставляется банками, как «начинающим» ООО, так и опытным организациям. Целью кредита является именно развитие бизнеса, подразумевающее расходование заемных средств на приобретение спецтехники, оборудования, торговых площадей и т.д., а не на погашение задолженностей перед поставщиками или подрядчиками, или выплату заработной платы сотрудникам.

Хотите получить кредит, но у вас нет поручителей? Тогда статья Как юридическому лицу оформить кредит без поручителя и залога: 5 правил поможет вам.

Способы получения кредитного продукта

Сегодня существует несколько программ кредитования бизнеса:

- ВКЛ (возобновляемая кредитная линия) – это кредит на пополнение оборотных средств. Деньги по данному кредиту перечисляются на специальный ссудный счет, с которого и происходит списание. Платежи со счета проводятся операционистами банка, на основании распоряжения заемщика. К распоряжению, как правило, требуют прикладывать документ на оплату – счет или договор. Именно в этом продукте самые большие лимиты кредитования, так как его размеры рассчитываются исходя из хозяйственной деятельности ООО. Данный кредит возможен только для организаций, имеющих деловую историю, для новоиспеченных ООО в таком продукте будет отказано.

- целевые (инвестиционные) кредиты – это продукт, выдающийся ООО на приобретение техники, недвижимости и прочих объектов. Прежде всего, данный кредит дается на обоснованную цель, и, как правило, выплачивается непосредственно организации-поставщику.

- овердрафт – это кредитный продукт, который привязан к расчетному счету организации. Он позволяет совершать платежи со счета, если собственных средств у ООО-заемщика недостаточно. Овердрафт, как и многие кредитные продукты, может иметь «кредитные каникулы» и, при грамотном финансовом планировании, очень выгоден по сравнению со стандартным кредитованием.

Есть ли разница между овердрафтом и овердрафтным кредитом — узнайте здесь.

Общие условия для кредитования.

Особенности кредита для развития бизнеса ООО с нуля

Кредитование на развитие бизнеса является хорошим толчком для молодых организаций, еще не наработавших свой оборотный капитал.

Основные затруднения при кредитовании ООО с нуля:

- Настороженное отношение финансовых организаций к начинающему ООО

Наличие четкого и просчитанного бизнес-плана с указанием сроков реализации проекта будет являться подтверждением слов заемщика. Здесь же нужно привести все расчеты, подтверждающие необходимость запрашиваемой суммы, а также аналитические данные и структуру будущих доходов ООО, сроки их получения – это поможет сформировать график погашения кредита.

- Отсутствие залога или поручителя

- Сведения о поручителях или залоге

Мотивировать банк выдать кредит ООО для развития бизнеса с нуля, зачастую, может только один из перечисленных элементов.

В случае если заемщик готов оставить залог, окупающий стоимость кредита, банк одобряет сделку, так как, в экстренном случае, сможет вернуть свои деньги путем продажи залогового имущества.

Важно! В любой кредитной организации существует своя система оценки залога. Эту операцию выполняет специалист-оценщик, по ее результатам составляется отчет о ликвидности залога и оценке его рыночной стоимости. Стоит помнить, что при выдаче кредита к стоимости залога применяется коэффициент – банк принимает залог по 70% от его рыночной стоимости.

Хотите купить готовый бизнес и продолжить его развивать? Как это сделать — узнайте по ссылке.

Например: ООО «ААА» берет кредит для развития бизнеса 100 000,00 рублей, имея на балансе 2 авто, при оценке, стоимость каждого авто оценили в 70 000,00 рублей, таким образом, рыночная стоимость автомобилей составит 140 000,00 рублей. При выдаче кредита банк, делая ставку на возможное понижение ликвидности залога, применит соответствующий коэффициент и возьмет в качестве залога оба автомобиля.

Займ на развитие бизнеса с нуля без залога

Если у ООО нет возможности передать какое-либо имущество в залог, то единственная возможность получения кредита для «нулевого» ООО — это поручительство. Поручителем для ООО выступает, в первую очередь, учредитель – собственник бизнеса, как физическое лицо, далее возможно поручительство третьих лиц и организаций.

Что такое потребительский кредит для ИП? Ответ содержится тут.

Наличие залога или поручителей уменьшает кредитные риски банка и поможет не только получить кредит для ООО на развитие бизнеса с нуля, но и получить более выгодные условия – сниженные процентные ставки, лояльные графики гашения, поэтому, если появляется необходимость в получении кредита, следует позаботиться о его обеспечении.

Условия предоставления кредита от ВТБ24.

Основные программы кредитования бизнеса ООО

| Наименование банка | Наименование программы | Сумма, руб. | Процентная ставка | Срок кредитования |

| ВТБ24 | «Инвестиционный» | От 850 тыс. | От 13,5% | До 120 месяцев |

| Сбербанк | «Бизнес-оборот» | От 150 тыс. | От 11,8% | До 48 месяцев |

| Россельхозбанк | «Оборотный стандарт» | Определяется банком | Рассчитывается индивидуально | До 24 месяцев |

| МДМ Банк | «МДМ линия» | От 150 тыс. | Рассчитывается индивидуально | До 36 месяцев |

| Райффайзенбанк | «Экспресс» | От 450 тыс. | Рассчитывается индивидуально | До 48 месяцев |

Выше перечислены основные программы по кредитованию ООО на развитие бизнеса, однако подробные условия необходимо уточнять у специалистов банка.

В этих программах следует выделить несколько основных моментов:

- Процентная ставка всегда рассчитывается индивидуально и напрямую зависит от срока гашения кредита, его обеспеченности залогом, и стажа работы предприятия.

- Наличие расчетного счета ООО в банке-кредиторе. Данные пункт является неотъемлемой частью кредитного договора, поэтому большинство клиентов предпочитают брать кредит в «своем» банке. Кроме того, банк может запросить открыть не только расчетный счет, но и присоединить ООО к зарплатному проекту банка, т.е. производить выплату заработной платы сотрудникам на карты данного банка.

- Срок ведения бизнеса. Данный пункт указан в требованиях любого банка и зависит от вида деятельности ООО – три месяца для торговых организаций и от шести месяцев для прочих, однако и для молодого предприятия специалист сможет подобрать программу кредитования.

- Наличие бухгалтерской отчетности. Этот пункт подразумевает, что ООО-заемщик предоставит в банк для анализа отчеты и декларации по всем имеющимся начислениям – бухгалтерский баланс, отчет о прибылях и убытках, декларации по налогу на прибыль и НДС и прочее. Данные документы покажут оборот ООО, его финансовые запасы, наличие активов или задолженностей. Также банк может попросить книгу покупок и продаж, для проверки благонадежности контрагентов будущего заемщика и убедиться в порядочности его денежных операций.

- Отсутствие финансовых обязательств ООО перед другими кредиторами. В данном случае, перед иными банками или третьими лицами.

Этот пункт не даст банку возможность принять этот договор, как кредитное обязательство ООО и, возможно, поможет снизить процентную ставку.

Хотите взять кредит на малый бизнес, но не знаете, где и как это лучше сделать? Тогда эта статья для вас.

Стоит отметить, что наличие кредита у поручителей (физические или юридические лица), так же отрицательно скажется на выдаче займа.

- Страхование залога. Это обязательный пункт любого залогового кредита, размер страховки напрямую зависит от суммы и срока кредитования, без оформления договора, большинство банков не выдадут кредит.

- Рекомендации банка-заемщика к хозяйственной деятельности предприятия

Данный пункт, как правило, не прописывается в кредитном договоре, но обговаривается при оформлении заявки:

— отсутствие у ООО задолженности по платежам в бюджет на момент выдачи кредита (подтверждается справками из налоговой и бюджетных фондов);

— отсутствие задолженности по заработной плате;

— минимальный оборот средств по счету за период (квартал).

- Погашение кредита. В стандартном кредитном договоре возврат займа осуществляется равными платежами на весь период кредитования, но, как правило, банк идет навстречу клиенту и дает возможность выработать свой график гашения, исходя из сезонности работ или сроков получения прибыли.

Что лучше для развития бизнеса?

Плюсы и минусы кредита на развитие бизнеса

Основной плюс – это возможность единовременно увеличить оборот ООО, приобрети необходимые материалы или ценности и расширить бизнес, помимо этого, выгодная программа кредитования помогает не только быстро развиться, но и максимально быстро получить прибыль, сократив расходы на выплату процентов.

Минусом кредитования на развитие является, как ни банально, возврат денежных средств – если у ООО-заемщика не получено достаточно прибыли для погашения кредита, то это первый сигнал банкротства.

Косвенный минус преимущественно для организация с ВКЛ – возможное нарушение финансовой дисциплины – при постоянной возможности получения заемных денежных средств, может произойти неправильное планирование бюджета предприятия и его перерасход.

Итоги

Кредитование ООО на развитие бизнеса – это многоступенчатый процесс, отнимающий много сил и времени.

Банк будет анализировать всю деятельность предприятия, поручителей и оценивать их благонадежность и свои риски, поэтому ООО-заемщику необходимо иметь наготове все необходимые документы справки. Большинство банков сегодня держит список требуемых документов и анкету-заявку в открытом доступе, следует заранее с ними ознакомиться и подготовить, что бы сэкономить время.

Что вы думаете о кредитах в Сбербанке? Полную информацию вы найдете по ссылке.

Стоит помнить, что любые заемные средства всегда будет необходимо вернуть в большем объеме, поэтому при возникновении необходимости кредитования следует все хорошо проанализировать и просчитать.

Стоит ли брать кредиты на бизнес вы узнаете, посмотрев это видео:

Кредиты для ООО без залога и поручителей

ООО характеризуется наличием уставного капитала, числом участников не более 50 человек, наличием своих учредительных документов. Им приходится также, как и другим организациям кредитоваться в банках для развития своего предприятия.

ООО не может заниматься следующими видами деятельности: операциями с ценными бумагами, вложением средств в ломбарды, организацией казино, производством и продажей алкоголя и табачных изделий. Подобная деятельность будет просто не законной.

Кредиты для общества с ограниченной ответственностью чаще всего перечисляются банком на карту или расчетный счет предприятия. В большинстве случаев деньги требуется для пополнения активов предприятия. Срок кредитования, как правило, не превышает двух, трех лет.

Предприятие обязано погашать кредит ежемесячно. Может гасить и досрочно.

Нередко возникает вопрос, о том, где будет помещение организации. Не все желают снимать помещение. Иногда более выгодным вариантом является купить недвижимость. Поэтому для ООО есть вариант коммерческой ипотеки.

Взять ее можно в различных известных коммерческих банках.

Данный кредит оправдывает себя даже с учетом того, что придется платить постоянно проценты. Конечно, объект недвижимости, который будет покупаться в коммерческую ипотеку, будет залоговым.

Тем не менее, недвижимость в любое время можно продать. А значит не потерять деньги. Предложение достаточно выгодное, особенно для таких обществ с ограниченной ответственностью, которым требуются достаточно большие производственные помещения.

Как взять кредит на фирму ООО?

Для того, чтобы воспользоваться этим видом кредитования необходимо ознакомиться с имеющимися на рынке предложениями, предоставить необходимые документы от лица своей организации, и подать заявку-анкету в банк.

Достаточно распространенными для ооо являются кредиты на развитие предприятия и начало своего дела. Это, как правило, не очень большая сумма в размере нескольких сотен тысяч рублей. Она берется исключительно для того, чтобы запустить бизнес.

Существует ряд условий, которым организации должны соответствовать. Для того чтобы банки охотно выдавали кредиты ООО. Одним из главных является то, что хозяйственная деятельность организации должна вестись не менее полугода.

Это означает, что организация, которая только открылась, может не получить денежные средства.В целом, можно выделить два направления кредитования для обществ с ограниченной ответственностью:

- овердрафт кредитование;

- кредитная линия.

Овердрафт предусматривает, что у клиента или организации деньги ежемесячно поступают на определенный счет, в какой-то установленной по кредитному договору сумме.

Они могут быть использованы на пополнение оборотных средств, на оплату бюджетных платежей и многое другое. Проценты по овердрафту является фиксированными. Но могут в некоторых случаях также быть плавающими.

Все прописывается в кредитном договоре.

Организация ежемесячно гасит долг, в размере установленном по кредитному договору. Если платеж в каком-то месяце не поступит на счет банка, то будут начислены штрафные суммы.

Второй вариант — открытие кредитной линии, как правило, связан с расширением или развитием бизнеса. Организация берет последовательно ряд ссуд, которые гасит ежемесячно. Поскольку эти организации небольшие, то оборот у них невелик, как и суммы займов. Этот вариант тоже довольно часто используют общества с ограниченной ответственностью.

Особенности кредита без залога и поручителей

Это кредит может браться на хозяйственные нужды предприятия, закупку необходимых товаров. Кредит предоставляется организации в безналичной форме на расчетный счет.

Использовать кредит можно всей сумму сразу.

Если фирма по факту только открылась, и еще не начала свою финансовую деятельность то есть экономической прибыли как таковой нет, то банки чаще не выдают кредиты подобным организациям.

А некоторые банки требуют обеспечить залог. Им может выступать различная недвижимость, земельные участки, оборудование, ценные бумаги, поручительство учредителей или фондов.

Как банки относятся к таким кредитам?

На самом деле кредит без залога и поручителей для ООО банки предоставляют неохотно. Иногда обществу с ограниченной ответственностью приходится буквально придумывать как взять кредит. На самом деле есть различные варианты. Один из них такой.

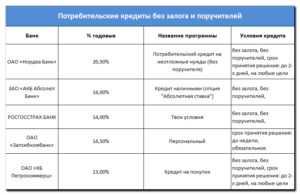

Руководитель фирмы или один из ее основателей может взять на себя кредит как физическое лицо. То есть потребительский кредит. Это будет кредит на любые цели. Процентная ставка составит около 20% годовых.

Срок выплат зависит от суммы взятия кредита и ежемесячного платежа.

Когда возникает необходимость кредита на ООО?

Иногда, если ООО имеет нескольких учредителей, то у них могут быть средства на открытие своего дела. Тогда им достаточно объединить имеющиеся средства. Если же денег нет, то приходится обращаться в коммерческие структуры—банки.

Сумма кредита напрямую зависит от состояния заемщика и вида кредита. Для овердрафта это около 50% от ежемесячного оборота по счету. Также показатели экономической деятельности играют роль при выдаче займа. Естественно, что убыточной организации займ скорее всего никто не даст.

Вопрос о выдаче кредита решается индивидуально при рассмотрении всех имеющихся документов.

Как правило, необходимость в кредите возникает на самых первых этапах ведения своего дела. Когда нужно закупить все необходимое, чтобы работать в полную мощь.

Где взять кредит для ООО без залога и поручителей?

Достоинством кредитов для организации является достаточно весомая сумма займов и удобные сроки погашения платежей. Недостаток это, как правило, большой пакет документов, серьезные требования к организации, Нередко требуется найти поручителя и высокая вероятность, что в кредите будет отказано.

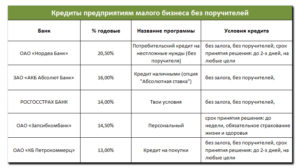

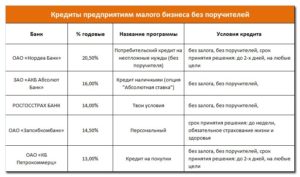

Рассмотрим наиболее интересные предложения от разных банков по кредитованию ООО. В целом предложения от разных банков очень схожие.

Условия

МДМ Банк предлагает кредит МДМ экспресс. Это нецелевой кредит на сумму до полумиллиона рублей. Срок кредитования равен 60 месяцев, процентная ставка по кредиту достаточно высокая и составляет 28-30% годовых.

Восточный Экспресс Банк предлагает кредитование для ООО без подтверждения дохода. Цели кредитования могут быть разные. Комиссия за взятие денег не предусмотрена. Сумма варьируется от 25.

000 до 200.000 рублей. Срок выдачи займа от 1 года до 3 лет, а процентная ставка при этом очень расширена.

Минимальный порог составляет 15%, а максимальный же 59%.

Уральский банк реконструкции и развития предлагает кредит для ООО под названием открытый. Комиссия при выдаче кредита равна 0,8 процентов от суммы кредита. Сумма кредитования до 500.000 рублей сроком на 36-84 месяца. Процентная ставка от 30 до 45% годовых.

Правовые нормы выдачи кредитов для ооо регулируются законом «О Центральном банке Российской Федерации (Банке России)».

Подписание кредитного договора между организацией и банком требует неукоснительного соблюдения всех его пунктов. В случае если ООО нарушает пункты кредитного договора, за это им будут вменены определенные штрафы.

Процентые ставки в основном составляют около 15-25 процентов годовых. Сроки и возможная сумма кредита оговаривается обычно индивидуально с каждой организацией.

Необходимые документы

Для того, чтобы получить кредит ООО необходимо предоставить солидный пакет документов. Среди них:

- свидетельство о государственной регистрации фирмы;

- свидетельство о постановке на учет в налоговой инспекции;

- состав участников ООО и уставные документы учредителей и руководителей фирмы;

- протокол собрания совета в письменном виде, с решением о необходимости оформления кредита;

- документы о назначении ответственных лиц.

Так же возможно потребуются дополнительные документы.

Порядок оформления кредита

Как подать заявку правильно многие начинающие фирмы не знают.

У большого количества коммерческих банков заявку можно подавать онлайн. Например, на сайте Сбербанка есть информация о необходимых документах. Также можно заранее скачать анкету, которую требуется заполнить. Затем ее можно отправить в банк через Интернет.

Чтобы повысить вероятность одобрения заявки, информацию следует указывать достоверную. Поскольку она будет проверяться. После рассмотрения заявки банк выносит решение одобрить кредит или нет.

Для того чтобы увеличить свои шансы на получение кредита можно пользоваться поддержкой финансовых фондов. Под ними подразумевают организации, которые постоянно наращивают денежные ресурсы.Они есть в каждом городе, и являются центрами предпринимательства и помощи предпринимателям. Они могут взять на себя поручительство перед банком или даже взять на себя часть выплат по кредиту. К сожалению, не все имеют о них полную информацию. Обратившись к ним, можно надеяться на содействие в выдаче кредитных средств.

Кредитное соглашение

Если заявка одобрена, то можно перейти к заключению кредитного договора.

Следует подробно ознакомиться с договором и уточнить все вопросы до его подписания. Важно обратить внимание на процентную ставку, график платежей, штрафы за просрочку, и условия досрочного погашения кредита. Когда договор подписывается, деньги в течение какого-то срока поступят на расчетный счет предприятия.

Оценить вероятность выдачи кредита можно исходя из тех условий, что ставит банк. Если банк категорично заявляет, что для кредита требуется залог или поручитель, а у организации нет ни того, ни другого, то скорее заявка будет отклонена.

Чтобы повысить шансы на одобрение кредита стоит собрать все необходимые документы для подачи заявки.

Частыми причинами отказов в выдаче кредита обществу с ограниченной ответственностью является плохая кредитная история или недостаточно проработанный бизнес-план. Могут быть и другие причины. Возраст заемщика имеет большое значение при выдаче кредита.

Он должен быть в пределах от 21 года до 65 лет. Если лицо, пожелавшее взять займ не вписывается в него, то скорее всего в кредите будет отказано.

Также необходимо иметь стаж трудовой деятельности не менее одного года и работы на последнем месте не менее полугода.

Риски и возможные проблемы

Риски при взятии кредитов связаны с тем, что организация в любой момент может закончить свое существование, но кредит так и придется платить. Скорее всего из личных средств.

Или обращаться в другие банки для получения нового кредита, чтобы погасить имеющийся.

Поэтому перед тем, как взять кредит лучше с бухгалтером просчитать все риски и график платежей и убедиться, что данная организация справится с выплатой в срок.

Условия кредитов без залога и поручителей дляпредпринимателей

В настоящий момент кредит для малого бизнеса, непредполагающий залога, может быть представлен максимум на 3 года. 13,9% -минимальная ставка, по ней банк может предложить небольшую сумму – непревышающую 3 миллиона рублей. Если нужен займ на большую сумму (порядка 5миллионов рублей), ставка увеличивается до показателей в 16-17%.

Для получения кредита предприниматель должен обратиться вфинансовое учреждение с учредительными документами, ИНН, ОГРН и паспортом.После оформления заявления, рассматриваемого далее банком на протяжениимаксимум трех дней, происходит выдача средств посредством перевода наоговоренный счет. Последняя операция занимает не более трех часов.

Не считая пакета документации, банк может предложить клиентуоформить поручительство или страхование. Обычно поручительство являетсяпрерогативой самого руководителя, а страхованию подвергается список объектов,которые планируется приобрести с помощью предоставляемых средств, или жестраховка банка будет сопряжена с активами бизнеса.

Дополнительные условия

Во время первого обращения предпринимателя в кредитноеучреждение ему может поступить предложение об открытии расчетного счета иподписании договора о расчетно-кассовом обслуживании или об уплатекомиссионного вознаграждения банку за выдачу запрашиваемых средств.

Если не рассматривать стандартную схему предоставлениясредств, требуемый заем может быть оформлен как овердрафт или кредитная линия,дающая возможность предпринимателю в пределах одного договора использоватькредитные средства несколько раз. Однако в этом случае ставка будет болеевысокой, а сумма – более низкой, это связано с некоторым риском для кредитора.

Следует заметить, что отмеченные кредиты предпринимательможет вернуть ранее срока, указанного в договоре. Ряд банков за это возьметкомиссию, а в некоторых могут предложить бонус – снижение ставки по следующемукредитованию, что направлено на долгосрочное партнерство. Об этом следуетподумать, выбирая финансовое учреждение.

Предоставление кредитов индивидуальным предпринимателям

Не так давно индивидуальные предприниматели были определены,как отдельная категория заемщиков, получившая название «малый бизнес». Ранее(впрочем, как и сейчас) бизнесмены могли использовать кредитные продукты,предназначенные корпоративным клиентам.

Однако им выгоднее на сегодняшниймомент ознакомиться с условиями, разработанными специально для указаннойкатегории, — экспресс-кредитами, овердрафтами, кредитами для пополненияоборотных средств, универсальными кредитами, т. е.

кредитами, относящимися ккоротким и средним срокам. Заслуживает внимания и инвестиционный кредит,выдаваемый уже на длительный срок, но в целях обеспечения конкретного проекта.Как правило, суммы, не превышающие триста тысяч рублей, могут быть получены,минуя оформление залога, превышающие эту сумму – только при залоге ипоручительстве.

Как использовать все возможности кредитования малого бизнеса

В случае назревшей потребности в средствах можно взятьэкспресс-кредит или универсальный кредит. В этом случае рассмотрение заявкизаймет не более недели.

Стоит обратиться к овердрафту, который может иметь видпостоянно возобновляемого кредита, в этом случае, однако, предприниматель должениметь опыт долгого и добропорядочного сотрудничества с банком. Овердрафтпозволяет предпринимателям все время поддерживать свою платежеспособность.

Здесь стоит уделить внимание графику платежей – он не фиксированный, что можетпредоставлять удобства для некоторых компаний. Ряд банков, оповещенный осезонном характере деятельности предпринимателя, может учесть это во времясоставления графиков погашения.

Процентные ставки зависят от некоторыхфакторов, в числе которых наличие обеспечения, желательно положительные данные,фиксирующие финансовую деятельность компании, и срок кредитования.

Кредитованиепризвано справляться со многими назревающими проблемами предпринимательскойдеятельности, таких как участие в новом проекте, совершенствование различныхсторон бизнеса. Словом, все направлено на то, чтобы рассматриваемый видкредитования имел под собой твердую почву и был направлен на поддержаниеразвивающихся добросовестных и целеустремленных индивидуальныхпредпринимателей.

Топ 7 кредитов для ооо без залога и поручителей 3000000 руб

Кредитом пользуется практически каждой предприятие. В этом нет ничего постыдного. При хорошем вложении денежных средств фирма получает в разы больше денег, в результате чего, она может погасить долги и жить уже в свое удовольствие. В данной статье разберем наилучшие предложения банков для ООО в Москве и порядок получения кредита и отдельных банковских организациях.

Где взять кредит в Москве для ООО в 2019 году

Если вдруг ООО потребовалось срочное кредитование на сумму от 3 млн. рублей, первым делом следует подготовить необходимый пакет документов. Когда это сделано, необходимо обратиться в банк с собранными документами.

Важно! Для получения кредита компании, или фирме ООО, лучше обращаться в отделение банка с открытым расчетным счетом. Когда заемщик с кредитором давно сотрудничают, шанс одобрения кредита намного выше, чем при обращении в другие банки.

Банки не против предоставления кредитов для ООО, а даже наоборот. Прибыль банка в процентах, которые он получает за свою ежемесячную процентную ставку. Так как суммы при получении таких кредитов большие, и берутся они не на 1-2 года, банк получает хорошую прибыль и дорожит такими клиентами.

К заемщикам, с расчетным счетом в другом банке, или начинающим бизнесменам банк относится более подозрительно Связано это с тем, что на старте бизнес может прогореть, и банк может понести убытки. Кроме этого, бывали случаи, когда заемщик, после получения кредита, скрывался от сотрудников банка и не платил по счетам.

Куда же лучше обратиться при срочной необходимости кредитования в Москве в 2019 году фирме ООО? В таблице представлены наиболее востребованные банки в данной области и предлагающие неплохие варианты кредитования на сумму от 3 000 000 рублей для бизнеса.

| Наименование организации | Процентная ставка | Сумма кредитования | Срок кредитования |

| Сбербанк | от 14,7% годовых | От 3 млн. рублей | До 10 лет |

| Альфа-Банк | от 12,97% годовых | до 30 млн. рублей | До 10 лет |

| Банк Восточный | от 13,2% годовых | до 30 млн. рублей | До 15 лет |

| Совкомбанк | 12,7% годовых | до 200млн. рублей | До 15 лет |

| МТС банк | от 15,1% годовых | до 60 млн. рублей | До 20 лет |

| Бинбанк | от 9,8% годовых | до 10 млн. рублей | До 7 лет |

| Ак Барс Банк | от 13% | до 3 млн. рублей | До 15 лет |

Как видно из таблицы, процентные ставки и суммы на кредиты сильно отличаются. Собирать информацию нужно перед обращением в банк. Неправильно подобранный кредитор может принести много лишних денежных трат впустую.

Если потребность в кредите велика, и нет возможности предоставить кредитору поручителя или залог, то большинство банком может запросто отказать и не выдать такую сумму, тем более для начинающего бизнеса. В таблице представлены организации, выдающие денежные средства в кредит без поручителей и залогов на развитие бизнеса ООО в Москве в 2019 году.

| Наименование организации | Процентная ставка | Сумма кредитования | Срок кредитования |

| Банк Восточный | от 16% годовых | От 10 млн. рублей до 20 млн. рублей | До 15 лет |

| Московский кредитный банк | от 25% годовых до 38% годовых | до 1 млрд. рублей | До 15 лет |

| Центр-инвест | от 17,2% годовых до 25 % годовых | до 300 млн. рублей | До 15 лет |

| Альфа-банк | от 19% годовых | до 50 млн. рублей | До 10 лет |

Из таблицы видно, что процентные ставки на кредиты для ООО без поручителей и залогов намного выше, чем в стандартных кредитах с предоставлениями и выполнениями всех требований заемщика. Банк, повышенными процентами, немного страхует самого себя от развала бизнеса и возможных неуплат по кредиту.

Важно! Кредиты без поручителей и залога очень невыгодны, и рекомендуются представителя ООО только в самых крайних случаях, так как переплаты по ним часто заводят компании в большие тупики и финансовые пропасти.

Виды займов для ООО

Банки обычно предоставляют представителям ООО 3 варианта кредитования. И перед тем, как оформлять кредит на фирму, лучше ознакомиться с каждым из них и выбрать правильный и наиболее подходящий вариант.

- Овердрафт. Это тип кредитного займа, когда счет компании привязывается к определенной сумме – сумме кредита. При срочной необходимости в деньгах, ООО просто снимает нужную сумму. Ограничением является установленный кредитом максимальный порог. Такой кредит является самым распространенным среди всех видов, предоставляемых без поручителей и залогов на сумму от 3 млн. рублей. Погашение кредита происходит при начислении на счет вырученных средств. Операция не требует от бухгалтера никаких операций за исключением контроля.

- Срочные займы. Это отдельный вид кредитования для ООО предназначенный для трат на заранее подготовленную продукцию – материалы, оборудование, мебель. Такая трата направлена на дальнейшую прибыль предприятия.

- Гарантия. Это вид займа, предоставляемый для ООО с нулевым балансом. Заключается он в том, что деньги не переводятся сразу на расчетный счет. Есть просто одобрение банка, которое ждет своего времени. Фирма договаривается с банковским учреждением о таком займе для участия в тендере. При одобрении заказа, ООО по договоренному кредиту начинает выполнять проект, с прибыли которого после выплачивает кредит.

Как взять кредит

Для оформления кредита для ООО в 2019 году используется следующий порядок действий:

- В первую очередь необходимо подобрать банк для кредитования, который будет максимально выгоден ООО, и требованиям которого можно соответствовать;

- Когда кредитор выбран, необходимо явиться в банк с пакетом собранных документов об ООО и подать заявку на кредит с указанием цели кредитования организации;

- После подачи заявки, банк рассматривает заявку и после выносит свой ответ (обычно процесс не занимает более 2 недель);

- Если кредит для ООО одобрен, представителю необходимо явиться в банк и подписать необходимые документы для получения средств и кредитных документов.

По мнению специалистов ВТБ 24 в области кредитования ООО и ЗАО, при подаче заявке на кредит без поручителей и залога на сумму от 3 млн. рублей следует учитывать то, что сумма для таких условий очень большая, и не каждый банк решится выдать ее. Особенно для ООО с нулевым балансом. Возможны отказы на кредитные заявки, поэтому следует подавать заявления сразу в несколько банковских учреждений.

Менеджер по кредитам «ПАО» ВТБ 24 Киляков Д.А.

При рассмотрении заявки на кредит предприятия ООО с нулевым балансом, фирма рассматривается досконально. Учитываются все факторы: перспектива бизнеса, платежеспособность, оценка ближайшего состояния предприятия. Оценка происходит на возможность уплаты кредита, так как 3 000 000 рублей без поручителей – это большая сумма.

Ответы на часто задаваемые вопросы

Вопрос №1: Если на ООО висит плохая кредитная история, то есть ли шанс получить кредит без поручителей и залогов в следующий раз?

Ответ: нет. Такая фирма, скорее всего, будет в черных списках банковских учреждений. При подаче обращения за кредитом, все данные проверяются, после чего выносится решение. Такое ненадежное предприятие банки сразу будут отбрасывать, и не тратить на него свое время. Восстановить репутацию ООО возможно только путем взятия кредита с поручителем или залогом.

Вопрос№2: При гарантийном кредитовании, после одобрения заявки на кредит, можно ли полностью положиться на банк, что в случае срочного заказа деньги будут предоставлены без проблем и по договоренности.

Ответ: нет. Положиться полностью на банк нельзя. Суть в том, что у одобрения есть свое «время жизни», и чаще всего составляет несколько месяцев.

Кроме этого, жизненный цикл одобрения делится на определенные сектора, внутри которых происходит повторный пересмотр заявки.Банк может отказаться от одобрения в любой момент, если сочтет ООО неплатежеспособным, ненадежным или банкротским, неразвивающимся предприятием.

Заключение

Кредит – возможность очень нужная для предприятий. Он позволяет бизнесу держаться на плаву, или инвестироваться в необходимый период времени, производить замену оборудования и мебели. Но к процессу кредитования следует относиться ответственно и с головой.

Необходимо тщательно изучать предложения банков и выбрать среди них наиболее подходящий, требованиям которого ООО соответствует, так как кредит от 3 000 000 рублей без поручителей и залогов – очень большая сумма, и любой банк, соглашающийся на сделку, подвергает себя риску.

Как взять кредит для ООО без залога и поручителей

Оформление кредита в банке для физических лиц ограничивается лишь предоставлением соответствующих документов, подтверждающих доход. Но для организаций статуса ООО представленные действия осложняются обязательным привлечением поручителей и залога. Можно ли взять кредит для ООО без залога и поручителей, и как это сделать в 2017 году.

Основные моменты

Банки и прочие кредитные учреждения неохотно идут на оформление кредита на ООО без залога и привлечения поручителей. Но добиться желаемого можно, если фирма уже проработала в течение полугода. Кредитование компании банками регулируется Гражданским Кодексом РФ и ФЗ от 03.01.1996 г. № 17-ФЗ «О банках и банковской деятельности».

Для организаций у банков имеется несколько видов кредитования

Виды кредитов

Банки предлагают компаниям ООО следующие виды кредитования:

- Овердрафт – распространенное кредитное предложение, подразумевающее перевод одобренных денежных средств на счет компании и последующую выплату равными платежами. Денежные средства можно вносить на открытый счет в любых количествах – в назначенный день будет происходить автоматическое списание денег в указанной в договоре сумме. Представленный кредит используется организацией для погашения задолженности, внесения недостачи в кассу и прочие действия.

- Кредитная линия. В большинстве случаев используется для расширения бизнеса. В данной ситуации предусмотрены линии возобновляемые и невозобновляемые, которые предназначены для покупки сырья и приобретения новых фондов. Компания может заключить с банком договор нецелевой программы. Но в случае отсутствия залога и привлечения поручителей сотрудники банка тщательно отслеживают траты.

- Инвестиционный кредит – более «ожесточенный» как в получении, так и последующем погашении. Здесь формируется большое количество требований не только к компании, но и собранным документам. Помимо прочего, организация, желающая оформить этот вид займа, должна самостоятельно составить инвестиционный план, где будет отражаться методы, увеличивающие доходы.

Нередко банки, предоставляющие кредиты компаниям, требуют подписание договора с нестандартной системой погашения. Так, кредитор может потребовать внести первый платеж в размере 30-40% от размера кредитования. Эти условия снижают риски банков в потере денежных средств, но для организации подобные требования могут оказаться неподъемными.

Когда не дадут кредит ООО

Зачастую кредитные учреждения отказывают в выдаче кредита молодым организациям – тем, которые ведут свою деятельность не более 1-2 месяцев. Категоричный ответ получают компании с нулевым балансом. Но в данном случае банк может пойти на снисхождение и предложить кредитование под залог. В качестве залогового имущества могут выступать:

- недвижимость, принадлежащая компании;

- автомобили и спецтехника, оформленная на юридическое лицо;

- земельные участки;

- имеющийся в обороте товар;

- прочее оборудование;

- ценные бумаги;

- основные средства.

Компании с нулевым балансом могут отказаться от залога и предложить поручительство третьих лиц, которые имеют высокую ликвидность. Также приветствуется поручительство учредителей.

Кроме того, оформить кредит на фирму ООО не получится, если она занимается следующими видами деятельности:

- производством или экспортом табачных изделий и крепких спиртных напитков;

- компания – это игорное заведение, а не производственная организация;

- фирма занимается шоу-бизнесом;

- деятельность основана на операциях с ценными бумагами;

- происходит выпуск оружия и прочих изделий военного назначения;

- организация занимается выпуском продукции, которая наносит вред экологии;

- в деятельности фирмы присутствуют спекулятивные вложения;

- это банковские или кредитные кооперативы;

- компания является участником страховой системы;

- фирма – ломбард;

- организации осуществляют фондовую деятельность или является лизинговой компанией.

В связи с приведенными запретами тратить времени на подачу заявок в банки для предоставления кредитов без залога и поручителей не рекомендуется. Лучше обратить внимание на иные средства финансирования.

Требования к компаниям

Если фирма ООО не подлежит к перечисленным запрещенным для кредитования, следует обратить внимание на основные требования банков по вопросам выдачи займов:

- компания должна быть официально зарегистрирована на территории России;

- должна подтверждаться законная предпринимательская деятельность;

- фирма должна работать не менее полугода;

- обязательна положительная кредитная история – проверяется как сама компания, так и ее учредители в отдельности;

- организация должна иметь положительные финансовые результаты по факту своей деятельности;

- при желании оформить овердрафт необходимо иметь расчетный счет с постоянным оборотом.

Это только основные требования, как получить кредит компании ООО. Перед тем, как начать сбор документов для оформления займа, учредителям следует проконсультироваться в банке по всем вопросам и требованиям к заемщикам. В зависимости от ситуации могут быть сформированы дополнительные условия к потенциальным заемщикам.

Не все ООО могут претендовать на получение кредита

Документы

Чтобы взять кредит под ООО, необходимо подготовить следующие документы:

- все документы о проведенной государственной регистрации предприятия;

- свидетельство о внесении данных в ЕГРЮЛ;

- свидетельство о постановке компании на налоговый учет с последующим включением в реестр налогоплательщиков;

- устав компании;

- лицензии и прочие справки о разрешении ведения деятельности;

- выписка из перечня учредителей;

- личные документы учредителей, руководителя фирмы и бухгалтера, если он есть – это паспорта сотрудников, которые перечислены и включены в штат компании на официальной основе;

- решение и последующее разрешение владельца ООО на оформление кредита в банке – в данном случае обязательно предоставляется протокол собрания учредителей и учредительное соглашение;

- все имеющиеся распоряжения о назначении на имеющиеся должности у представителей компании – ответственных лиц, которые и обращаются в банк за оформлением займа.

Уже в банке ответственному лицу необходимо подписать письменное согласие о разрешении запроса информации о кредитной истории потенциального заемщика.

Последовательность

Последовательность, как взять кредит на фирму ООО, представляется следующим образом:

- Обратиться в банк, где открыты расчетные счета фирмы – в них быстрее получить кредит без залога и поручителей.

- Оформить заявку на кредитование – желательно указать максимальную сумму денежных средств, которые необходимо оформить в займ.

- По списку банка собрать все документы – стандартный список может пополниться дополнительными справками в соответствии с конкретным случаем.

- Если кредит будет одобрен, необходимо ознакомиться с условиями предоставления займа и последующего погашения.

- Подписать все документы – кредитные договоры с банком.

Последовательность представленных действий практически не меняется, даже если для оформления требуется предоставление дополнительных документов.

Популярные программы

Есть огромное количество банков, которые предлагают кредиты компаниям ООО. Но среди самых востребованных программ выступают Сбербанк и ВТБ24. Сбербанк предлагает 3 выгодные программы:

- Стандартный тариф;

- «Лига доверия»;

- «Бизнес-доверие».

В ВТБ24 можно претендовать на кредиты следующих программ:

- «Актив»;

- «Оптима»;

- «Лайт».

Каждый вариант предлагает свои условия, которые касаются как размеров денежного займа, так и процентной ставки. Максимальный кредит по программам – 5 млн. рублей, максимальный срок кредитования – 48 месяцев.

Предоставляя предложения по выдаче кредиту фирме ООО, даже эти банки требуют залог (поручительство по программам не требуется).

Поскольку подобное может предложить не каждая компания, банки снижают суммы предположительного кредита, но оставляют возможность его оформить.

Если организация сможет предложить залог и дополнительное поручительство, сумма кредита увеличивается на 30-40%.

Следует отметить тот факт, что кредитование фирм ООО в банках происходит индивидуально. И даже если банк, в котором у компании имеется расчетный счет, не предоставляет займов юридическим лицам, в качестве исключения они могут это сделать.

Чтобы получить кредит организации необходимо представить обширный пакет документов

Как обойти запрет

Кредитные учреждения охотно предлагают кредиты фирмам ООО с залогом и поручительством (или с одним видом обеспечения), и зачастую отказывают при отсутствии возможности их предоставления.

Но владельцы компаний идут на хитрость и оформляют займ по потребительской программе.

В таком случае потенциальному заемщику достаточно представить «упрощенный» пакет документов со справкой о среднемесячном доходе.

Подобные займы предоставляются заемщикам на упрощенных условиях, но при этом владелец фирмы ООО может оформить не более 1 млн. рублей – без залога и поручительства. Зачастую этого достаточно, чтобы покрыть долги или решить иные проблемы.

Но при этом следует помнить, что оформление кредита на свое имя влечет личные обязательства.Если фирма обанкротится, владелец останется с долгом банку – его невозможно провести в качестве общей задолженности перед кредиторами и рассчитаться по факту распроданного имущества.

Оформить кредит для ООО без залога и поручителей можно, но для этого придется искать кредитные учреждения, которые с легкостью практикую представленные условия. В остальных случаях владелец и учредители фирмы должны вести длительные переговоры с кредиторами.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА