Ключевая ставка ЦБ РФ: динамика

Динамика ставки рефинансирования по годам в таблице

- Значение ставки

- Таблица с динамикой

- Ставка на сегодня

С января 2016 года в законодательство РФ были внесены изменения, согласно которым ставка рефинансирования была приравнена к ключевой. Последняя является переменным показателем.

Ее устанавливает Банк России, в зависимости от экономических показателей, уровня инфляции и других факторов.

Она выступает одним из главных инструментов реализации кредитно-денежной политики государства и напрямую влияет на стоимость кредитов, которые выдают коммерческие банки для бизнеса и населения, а также на проценты по депозитным вкладам.

Снижение ставки положительно влияет на развитие экономики. Дешевые кредиты стимулируют развитие бизнеса и потребительский спрос. Но, как известно, развитие происходит по определенным циклам.

Это значит, кто Центробанку приходится время от времени менять ставку, осуществляя тем самым регулирование. Так, в период кризиса увеличение этого показателя снижает спрос на кредиты.Уменьшение объемов кредитования, хоть и замедляет рост развития экономики, но позволяет избежать процессов роста инфляции и усугубления кризиса.

Зная точное значение ставки рефинансирования, бухгалтер организации может:

- проверить, правильно ли начислили штрафные санкции контролирующие органы или партнеры по договору;

- самостоятельно произвести расчет неустойки по договору, выплате зарплаты, налогам или другим платежам.

Чтобы узнать, сколько процентов нужно уплатить штрафных санкций, необходимо использовать актуальную величину показателя на момент просрочки. Если в этот период ставка менялась, расчет за период действия каждого ее размера осуществляется отдельно.

Содержит актуальное значение ставки рефинансирования по годам таблица, которая находится на сайте Центробанка. В ней указан размер показателя, период действия и документ, на основании которого изменения вступили в силу. Использовать рекомендуется исключительно эту таблицу (которую вы также видите на данной странице нашего сайта), так как она содержит точные и актуальные данные.

Значение ставки

Сегодня размер ставки регулятор постепенно снижает. Связанно это со стабилизацией экономики и низким уровнем инфляции. Снижение наблюдалось в 2017 году, и на 2018 год прогноз улучшения макро и микроэкономических показателей РФ сохраняется.

Последнее снижение показателя произошло 26 марта текущего года. По словам главы ЦБ РФ, регулятор планирует продолжать поэтапное снижение, если экономика будет и в дальнейшем подавать сигналы роста. Следующее изменение возможно уже в апреле 2018 года.

Чтобы точно узнать, чему равна ключевая ставка, следует использовать актуальную информацию с сайта Центробанка.

Таблица с динамикой

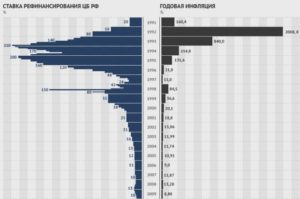

Менялась ставка рефинансирования постоянно, с момента ее введения в 1992 году. Изменение ставки рефинансирования имело место как в меньшую, так и в большую сторону.

В кризисные времена 90-х значение этого показателя менялось менее чем за месяц, а максимальный размер превышал 200 пунктов. Легче всего оценить динамику на графике изменения ставки рефинансирования, а потом и ключевой.

Узнать ставку рефинансирования на дату действия просроченной задолженности можно в таблице, которая приведена ниже.

Объедините все займы в один!

Уменьшите переплату и ежемесячный платёж!

По годам

Определенного периода, в течение которого действует процентная ставка рефинансирования, нет. Меняется она, в зависимости от состояния финансовой сферы и инфляционных ожиданий.

Обычно рост показателя становится следствием удешевления национальной валюты, и наоборот.

Чтобы легче было заинтересованным лицам определить размер ставки рефинансирования в разный период действия, используется таблица.

| с 17 декабря 2018 г. | 7,75 |

| с 17 сентября 2018 г. по 16 декабря 2018 года | 7,50 |

| с 26 марта 2018 г. — по 16 сентября 2018 года. | 7,25 |

| с 12 февраля 2018 г. — по 25 марта 2018 года. | 7,50 |

| с 18 декабря 2017 г. — по 11 февраля 2018 года. | 7,75 |

| с 30 октября 2017 г. — по 17 декабря 2017 года. | 8,25 |

| с 18 сентября 2017 г. — по 29 октября 2017 года. | 8,50 |

| с 19 июня 2017 г. — по 17 сентября 2017 года. | 9,00 |

| с 02 мая 2017 г. — по 18 июня 2017 года. | 9,25 |

| с 27 марта 2016 г. — по 01 мая 2017 года. | 9,75 |

| с 19 сентября 2016 г. — по 26 марта 2017 года. | 10,00 |

| с 14 июня 2016 г. — по 18 сентября 2016 г. | 10,50 |

| с 01 января 2016 г. — по 13 июня 2016 г. | 11,00 |

| 01.01.2016 г.* | С этой даты значение ставки рефинансирования соответствует значению ключевой ставки Банка России — на соответствующую дату установки |

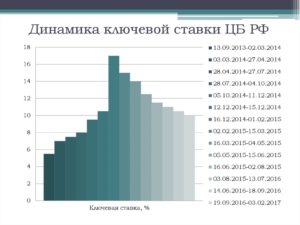

Ключевая ставка ЦБ РФ: динамика

Ключевая ставка Центробанка – это понятие, которое человек слышит регулярно, просматривая новости по телевидению. В связи с этим многих граждан интересует вопрос, а что такое ключевая ставка банка России?

Ключевая ставка ЦБ РФ – инструмент кредитно-денежной политики, устанавливаемый Центральным банком для влияния на стоимость банковских продуктов. Именно этот коэффициент позволяет финансовым учреждениям устанавливать свою стоимость кредитных обязательств и депозитарных продуктов.

Впервые такие показатели были введены в 2013 году в кризисный период. И теперь размер ключевой ставки имеет непосредственное значение при воздействии на финансовые процессы в государстве.

Ключевая ставка ЦБ РФ – стоимость, под которую банки получают те же заемные денежные средства. Коэффициент устанавливается Центральным Банком Российской Федерации исходя из экономической ситуации в стране. Для урегулирования процесса выдачи займа он вправе как повышать ставку, так и понижать.

Динамика ключевой ставки ЦБ РФ говорит о том, что стабильности в ближайшем времени не будет.

В 2013 г. коэффициент был равен 5,5%. В 2014 он уже изменился до 17%.

В 2015 коэффициент был снижен искусственно до 11%.

В соответствии с показателями, процентная ставка в России по кредитным обязательствам также колебалась. Держать ее на одном уровне не предоставлялось возможным, да и выгоды от этого банкам не было.

Влияние показателей на финансовую структуру

Ключевая ставка считается базовым показателем для расчета годовой стоимости по кредитным обязательствам и вкладам. Ее размер напрямую влияет на выгодность вложений.

При повышении показателей потенциальным заемщикам невыгодно брать кредиты, однако вкладывать свои сбережения в этот момент, наоборот, выгодно. Ключевая ставка становится главным показателем при взаимоотношении кредитного учреждения и клиента.

Коэффициент ключевой ставки также влияет на уровень инфляционного коэффициента в государстве. Чем дороже стоимость банковских продуктов, тем минимум на них спрос.

А соответственно и Центральное кредитное учреждение Российской Федерации вкладывает меньше денежных средств на рынок через финансовые организации.

Ключевая ставка помогает сдерживать уровень инфляционного статуса, рост стоимости продуктов и услуг на финансовом рынке, корректирует показатели девальвации и улучшает экономику.

Отличие ключевой ставки от показателя рефинансирования

До появления понятия Ключевая ставка основным показателем выступала ставка рефинансирования ЦБ РФ. Индикатор определялся в годовом проценте. Эту же стоимость кредитные учреждения обязаны были выплатить Центробанку за взятые обязательства.

В Российской Федерации такие показатели использовались для расчета штрафных санкций, пени и налогового вычета.

При сравнении этих двух коэффициентов можно сказать, что показатель рефинансирования подлежит расчету за годовой период, а ключевой коэффициент исчисляется за небольшой период времени ; не более чем на недельный. Конечно, они отличаются и по размеру ставок.В 2015 году коэффициент ключевой ставки был равен ; 11%, а у ставки рефинансирования ; 8,25%.

Повышение и понижение курса

Колебания на финансовом рынке связаны с нестабильностью экономики. При этом растет статистический финансовый коэффициент – волатильность. Если она растет, то Центральный банк ограничивает инфляционные и девальвационные риски.

Также это позволяет получить финансовую стабильность в государстве.

Но у этого показателя есть свои недостатки. При повышении показателя происходит торможение экономического роста.

А это влечет за собой безработицу и остановку производства многих предпринимателей.

Снижение показателя ключевой ставки дает возможность пересмотреть политику и принять решение о таргетировании инфляции. Таким образом, Центральный банк кидает все силы на увеличение объема кредитования, путем привлечения граждан.

При снижении показателя многие предприниматели смогут взять кредитные обязательства на расширение производства по низкой стоимости, а это позволит нарастить производство, и повысить коэффициент ВВП.

Совет директоров Центрального Банка Российской Федерации, проведя референдум 29.04.2016 года, принял решение о сохранении показателя в 11%. При анализе финансового рынка специалисты отметили заметно снизившуюся инфляцию, положительные показатели в экономике и ее восстановление. Но при этом инфляция сохраняется на высоких позициях.

Аргументируется это с тем, что инфляционные ожидания медленно снижаются на потребительском рынке.

Влияет также неопределенность коэффициента гос.бюджета и изменение в начальных показателях зарплаты. Если инфляция будет снижаться, то ЦБ РФ снизит ключевую ставку.Специалисты считают, что инфляционный коэффициент в 2017 г. составит 5%. В конце этого периода целевой уровень составит 4% ; такое решение было принято исходя из следующих особенностей:

- Хоть инфляционные показатели несколько снизились, все еще присутствуют иски по неустойчивости такого показателя. Рост стоимости замедлил пониженный спрос, что также повлияло на инфляцию. Все это было связано с велением жесткой денежно-кредитной политики. Внесли непосильный вклад и факторы временного характера.

К таковым относят постановление об индексации заработной платы и пенсионных выплат, снижение стоимости продовольствия. Анализ рынка привел к показателям на уровне 7,3% годового роста цен. Коэффициент соответствовал годовому прогнозу. К сентябрю 2016 возможно повышение инфляции, но уже к концу года снова прогнозируется понижение.

- Макроэкономические показатели существенно влияют повышение устойчивости показателей на нефтяное производство. Импортозамещение – показатель, который позволяет оказывать положительное влияние на экономику государства. Вся положительная динамика позволяет войти экономическому коэффициенту в фазу восстановления.

Специалисты прогнозируют прирост коэффициента ВВП к концу 2016 года.

- В случае если ключевая ставка не снизится, проценты по кредитным обязательствам будет снижаться. Аргументируется это расходом средств Резервной организации для минимизации расходов бюджета. Следствием выступит переход финансового рынка к профициту ликвидности.

- Сохраняться будут и инфляционные рисковые операции, связанные с медленной минимизацией ожиданий к цели. Влияние на это оказывает избыток предложения в нефтяном бизнесе, а также снижение стоимости на продукт.

Негативные последствия

Главным негативом повышения и понижения показателя – торможение экономического роста. Без дешевого банковского продукта в кризисный период предприниматели не могут обеспечивать государство необходимым сырьем. А в сфере последних событий, а именно импортозамещения, этого делать нельзя.

Иначе придется сворачивать планы по развитию производства.

Помимо этого, коэффициент существенно влияет на кредитования физических лиц. Получить кредитные обязательства будет несколько сложнее, при этом стоимость банковского продукта будет гораздо выше.

Соответственно, падает покупательная способность, что приводит к удару по карману бизнеса. Все это приводит к меньшим отчислениям в налоговый бюджет.

Ключевая ставка ЦБ рф на сегодня

Сегодня многие финансовые учреждения ориентируются на такую характеристику, как ключевая ставка ЦБ РФ (КС ЦБ). Обычно, понятие используется при начислении пени по налогам или при определении сумм к выплате по кредиту.

Серьезное влияние параметр оказывает на банковскую сферу. Без ключевой ставки в 2019 году не выдается ни один займ. Депозиты также ориентированы на параметр. Следует учитывать все указанные моменты, в общем, характеризующие термин «ключевой ставки». Подробнее о термине рассказано в статье дальше.

Ключевая ставка ЦБ РФ – что это такое?

Впервые, термин “ключевая ставка” появился в 2013 году. Если говорить простыми словами, то данное значение определяет и иллюстрирует состояние денежно-кредитных отношений в РФ. Часто люди интересуются, от чего зависит и чему равен показатель. Чтобы ответить, нужно обратиться к определению.

Определение есть в законе, но не все знакомы с термином. Обыватели, а порой и сотрудники банка не понимают значение термина.

Факт! Получается, что клиент не сможет оформить займ под меньший процент, чем сам кредитор взял деньги от ЦБ РФ. Процент по ссуде не будет снижен меньше уровня ключевого показателя.

На что она влияет?

В истории пересмотра показателя можно отметить его частое повышение и понижение. По последним новостям, в середине декабря ЦБ РФ второй раз за год поднял до 7,75% (на 0,25 п.п.). Очередное повышение было незначительное, но банки воспользовались им по полной программе и пересмотрели условия, сначала по депозитам, а потом и по кредитам.

Предполагается, что если текущие проценты будет пересматриваться в сторону повышения, то показатели по кредитам возрастут. В первую очередь это коснется ипотечных займов. Осенью 2018 года, ипотечный процент был повышен на 0,5-1,5% в среднем, как ситуация будет складываться в будущем, ответить пока сложно.

Размер ключевой ставки ЦБ РФ на сегодня уже определен, но может измениться в будущем, стоит уделить особое внимание, на что влияет показатель. Речь пойдет о моментах:

- Снижение делает кредиты доступнее для населения.

- При уменьшении, депозиты не выгодные.

- Повышение КС ЦБ ведет к увеличению процентов по ипотечным ссудами и депозитным вкладам.

- Оказывает существенное влияние не инфляционный уровень.

- Используется при начислении процентов по налогам и взносам.

- Участвует в расчете компенсации по выплате заработка и при расчете процентов по кредитам.

Есть еще ряд ситуаций, где ключевой показатель пригодится или будет использоваться при расчетах, но приведенные пункты являются наиболее известными.

Какая ключевая действует на сегодня?

Руководство Центробанка определяет, какой показатель будет действовать в течение конкретного периода. Получение показателя происходит с учетом разных данных, но основные элементы – это инфляционный уровень за прошлый период и активность в эконом.сфере.

Ключевая ставка ЦБ РФ на сегодня равна 7,75%. КС будет действительна до 22 марта 2019 года, а потом будет принято решение по новому показателю.

Когда состоится следующее заседание ЦБ РФ по ключевой ставке – график?

Даты заседания руководства Центробанка обычно известны заранее. Есть даже специальный график, согласно которому проводятся встречи и там пересматривается значение . Собрание руководителей назначено на 22 марта 2019 года. Уже было официально опубликовано такое решение, поэтому, остается только ожидать итогов встречи.

Факт! Заседание ЦБ РФ по ключевой ставке может проводиться несколько раз в год, если имеются основания и экономические предпосылки. Четкого регламента по количество встреч в год, нет.

Прогноз по ключевой ставке на 2019 год

Казалось бы, что на предыдущем собрании по поводу изменения КС ЦБ, ситуация стабилизировалась. Вместе с тем, инфляционные риски остались на прежнем уровне, особенно с учетом того, что речь шла о краткосрочном периоде. По условиям развития ситуации в будущем возникает множество вопросов, и практически нет никаких ответов.

Руководство Центробанка будет продолжать оценить целесообразность повышения или понижения значения, учитывая, все условия (инфляцию, экономические характеристики, риски). Сегодня, информация о том, снизит ли ЦБ РФ ставку или она будет увеличена, отсутствует.

Таблица динамики по годам

Прежние значения же давно находятся в архиве, но желающие и сейчас могут рассмотреть динамику ключевой ставки ЦБ РФ и ознакомиться со статистикой изменений. Для этого представим таблицу.

| Период действия | Значение, % |

| 14.12 – 22.03. 2019 года | 7.75 |

Ключевая ставка ЦБ РФ на сегодня. Размер в динамике по годам в таблице | Суворов Групп

Ставка играет роль при установлении процентных ставок по банковским кредитам и оказывает влияние на уровень инфляции и стоимость фондирования банков.

Что такое ключевая ставка

Ключевая ставка это процентная ставка на сегодня, по которой Центральный банк России (ЦБ РФ) предоставляет кредиты коммерческим банкам в долг на одну неделю, и одновременно та ставка, по которой ЦБ РФ готов принимать от банков на депозиты денежные средства.

Отличие от ставки рефинансирования

С 1 января 2016 года к ключевая ставка «стала мамой» для ставки рефинансирования РФ, и их значения равны. Ставка рефинансирования пока используется в качестве справочной, поскольку к ней привязаны законодательные акты в России.

Как и кем устанавливается

Ставка устанавливается Советом директоров Центрального банка России с указанием причин снижения или ее повышения. На Совете определяется следующая дата пересмотра показателя.

На что влияет

- Низкая ключевая ставка делает кредиты доступными для населения и бизнеса. Коммерческие банки занимают у ЦБ и активно кредитуют население и бизнес. Но при быстром ослаблении рубля банки могут спекулировать на курсах валют: брать деньги у ЦБ, переводить их в валюту и за счет обесценивания рубля получать доход, который покрывает взятый у ЦБ заем.

- Высокая ключевая ставка делает валютные спекуляции рискованнее. При повышении ключевой ставки снижается спрос на кредиты ЦБ. Банки меньше берут кредиты под высокий процент и меньше кредитуют население и бизнес. Это влияет на экономическую активность в стране: люди потребляют меньше товаров и меньше вкладывают в бизнес.

- Высокая ключевая ставка увеличивает годовые ставки по кредитам бизнесу. Падает спрос на кредиты, уменьшается количество денег в экономике страны. Это приводит к удорожанию оставшихся денег — то есть за те же деньги можно приобрести большее количество товаров. Это правило действует только в том случае, если инфляция растет только из-за количества денег в экономике страны. Если же инфляция вызвана иными причинами (например, санкции, продовольственное эмбарго), то правило не работает.

История ставки

Российская ключевая ставка является экономическим и финансовым инструментом в области денежно-кредитной политики государства.

Первый заместитель председателя ЦБ РФ Ксения Юдаева заявила, что одним из центральных положений реформы Банка России является переход к инфляционному таргетированию, как к конституциональному механизму проведения денежно-кредитной политики, а также постепенное снижение инфляции, что необходимо для повышения инвестиций.

Для этих целей Центральным Банком России в сентябре 2013 года и была введена ключевая ставка. Главным ориентиром для ЦБ считается уровень инфляции.

Если цены растут медленнее – то есть темпы инфляции падают, то ЦБ снижает ставку – негативные последствия от высокой ключевой ставки и дорогих кредитов в этом случае опасней роста цен.

Если темпы инфляции ускоряются – на фоне повышения тарифов, например, – то ключевую ставку не будут изменять, или снизят незначительно.

Применение ключевой ставки

Ключевая ставка применяется при расчете размера процентов при неисполнении денежных обязательств (статья 395 ГК РФ. Ответственность за неисполнение денежного обязательства). Размер процентов определяется ключевой ставкой Банка России, действовавшей в соответствующие периоды.

Динамика ключевой ставки в таблице по годам

| Дата принятия | Ставка | Подробнее (причина) |

| 14 декабря 2018 года | 7,75% | Инфляционные риски |

| 15 сентября 2018 года | 7,50% | Инфляционные риски |

| 15 июня 2018 года | 7,25% | Рост НДС до 20% |

| 1 мая 2018 года | 7,25% | Низкая инфляция |

| 23 марта 2018 года | 7,25% | Ключевая ставка 7,25% |

| 9 февраля 2018 года | 7,50% | Ключевая ставка 7,50% |

| 15 декабря 2017 года | 7,75% | Ключевая_ставка_7,75% |

| 27 октября 2017 года | 8,25% | Ключевая ставка 8,25% |

| 15 сентября 2017 года | 8,50% | Ключевая ставка 8,5% |

| 28 июля 2017 года | 9,00% | Низкая инфляция |

| 16 июня 2017 года | 9,00% | Ключевая ставка 9,00% |

| 02 мая 2017 года | 9,25% | Ключевая ставка 9,25% |

| 27 марта 2017 года | 9,75% | Ключевая ставка 9,75% |

| 16 декабря 2016 года | 10,0% | Ключевая ставка 10,0% |

| 28 октября 2016 года | 10,0% | Ключевая ставка 10,0% |

| 16 сентября 2016 года | 10,0% | Ключевая ставка 10,0% |

| 29 июля 2016 года | 10,5% | Ключевая ставка 10,5% |

| 10 июня 2016 года | 10,5% | Ключевая ставка 10,5% |

| 29 апреля 2016 года | 11,0% | Ключевая ставка 11,0% |

| 11 декабря 2015 года | 11,0% | Ключевая ставка 11,0% |

| 31 июля 2015 года | 11,0% | Ключевая ставка 11,0% |

| 15 июня 2015 года | 11,5% | Ключевая ставка 11,5% |

| 30 апреля 2015 года | 12,5% | Ключевая ставка 12,5% |

| 16 марта 2015 года | 14,0% | Ключевая ставка 14,0% |

| 30 января 2015 года | 15,0% | Ключевая ставка 15,0% |

| 15 декабря 2014 год | 17,0% | Ключевая ставка 17,0% |

| 10 декабря 2014 года | 10,5% | Ключевая ставка 10,5% |

| 5 ноября 2014 года | 9,5% | Ключевая ставка 9,5% |

| 25 июля 2014 года | 8,0% | |

| 25 апреля 2014 года | 7,5% | |

| 1 марта 2014 года | 7,0% | |

| 13 сентября 2013 года | 5,5% |

Ключевая ставка ЦБ РФ — что такое, на что влияет и динамика в годах

статьи:

Многие россияне ориентируются на такой показатель, как ключевая ставка ЦБ РФ. Разберем, что это за показатель — ключевая ставка простыми словами.

С одной стороны ключевая ставка Центрального банка на сегодня – это курс, согласно которому ЦБ России предоставляет коммерческим банкам займы на 1 неделю. Но одновременно это и максимальный процент, по которому Центробанк готов принимать от финансовых компаний вклады на денежные средства.

Одновременно ключевая ставка (КС) Центробанка устанавливает проценты на банковские займы и влияет на стоимость фондирования банков и на уровень инфляции (По теме: Прогноз уровня инфляции на 2018 год).

История введения

Ключевая ставка ЦБ была создана в 2013 году. Именно она используется при расчете курса, если не исполняются денежные обязательства. При этом размер процентов определяется КС Центробанка в соответствующие периоды времени.

Размер КС – это процент, под который Центральный Российский банк выдает денежные займы коммерческим организациям.

Если рубль начинает слабеть, а тариф падать, то у финансовых компаний имеется выигрышная стратегия: банки могут брать займы у Центробанка, переводя их в валюту, а затем, за счет обесценивания деревянных рублей, получать доход, который сможет покрыть недочеты в финансах за счет КС.

Если динамика ключевой ставки идет вверх, то подобные операции становятся более рискованными.

Компании под такой высокий заем могут и не согласиться брать деньги у Центрального банка, и, как результат, не будут выдаваться новые займы.Такое положение дел может существенно ударить по экономике, ведь если кредиты перестанут брать, то люди начнут меньше покупать товары, а так же создавать новые бизнес-проекты.

Влияние КС ЦБ

На что влияет ключевая ставка? Ее роль в российской экономике переоценить довольно сложно – это один из самых важных экономических и финансовых инструментов в сфере кредитной и денежной политики России, который оказывает сильнейшее влияние на политику всех банковских компаний страны.

Ключевая ставка и ставка рефинансирования: отличия и сходства экономических показателей

Любые изменения, коснувшиеся ключевой ставки в текущем 2018 году, влияют на инфляцию в стране. И то же самое будет и в том случае, если никаких изменения не будет. Кроме того, от КС зависят такие важные показатели, как депозиты для ФЛ и ЮЛ, проценты по кредитам и стоимость фондирования финансовых компаний.

Итак, давайте разберемся, что будет, если начнет повышаться размер. Ответ прост – курс по займам и депозитам начнут повышать соответствующие компании по всей стране. Это повлечет за собой следующие изменения:

- Людям становится невыгодно брать финансовые займы. Согласитесь, что одно дело – это 13% годовых, и совсем другое – 23%. Соответственно, если проценты растут, то на денежном рынке постепенно падает активность клиентов банков.

- Экономика начинает развиваться в разы медленнее. Не только простые обыватели, но и бизнес начинает брать займы в разы меньше. Как результат – физические лица совершают меньше покупок, а бизнес замораживает свои проекты. В результате экономика идет на спад, ведь она переходит в режим накопления и сбережения финансов.

- Людям становится выгоднее не вкладываться в займы, а размещать свои средства на депозитах (см. Как открыть банковский депозит, чтобы получить максимальный доход от вклада?). В результате, благодаря повышению ставок на вкладах, клиентам банков удается больше заработать на своих средствах.

Если же переходить на более глобальный уровень, то страну могут ожидать следующие изменения:

- Из экономики происходит отток финансов. Когда Центральный банк повышает размер КС, он задает тренд на сбережение денег. Вклады становятся в разы выгоднее займов, благодаря чему все средства оседают на депозитах финансовых компаний.

- Снижается инфляция, что так же является не лучшим показателем.

Соответственно, КС Центробанка – это своего рода показатель состояния экономики России.

Заниматься ее как повышением, так и снижением может только Центробанк. Для этих целей проводятся специальные заседания, на которых решается, нужна ли корректировка текущего положения экономики, или же нет.

По итогам таких заседаний ЦБ по ключевой ставке в 2018 были вынесены пресс-релизы, результаты которых были опубликованы на сайте Центробанка. После таких заседаний курс обычно повышается или понижается на «базисные» пункты.

Поэтому при публикации и используются такие сокращения, как «б.п.».

Какую компенсацию по вкладам Сбербанка стоит ждать в 2018

Как правило, в пресс-релизах довольно подробно описывается, почему именно произошло повышение, либо, наоборот, снижение.Центробанк может повысить показатель, чтобы сдержать инфляцию в стране. Кроме того, если увеличивается КС, то повышаются и годовые проценты в банках. Люди начинают меньше брать кредиты, а в экономике России уменьшается количество денежных средств.

Все это приводит к тому, что становятся дороже остальные деньги. Другими словами, за те же средства товаров можно купить в 2 раза больше. К сожалению, данное правило действует только в том случае, если инфляция растет только благодаря количеству денег в России.

А вот если инфляция вызвана иными причинами, например санкциями, то правило работать не будет.

К примеру, 15 декабря, когда отмечалась валютная паника, а рубль падал рекордными темпами, Центробанк неожиданно повысил показатель с 10 до 17 %.

И сделано это было для того, чтобы финансовые компании страны перестали брать у Центробанка дешевые кредиты на приобретение иностранной валюты, так как, пока банки России зарабатывали, рубль падал все ниже (см.

История происхождения доллара США. Мировая валюта, лежащая в основе 80% сделок!).

Конечно, Центробанк всегда отмечал, что повышение процентов – это лишь временная мера. После того, как курс рубля перестает падать, рынок успокаивается, ЦБ перестает повышать показатель и, наоборот, переходит к понижению.

Как уже и говорилось ранее, Центральный банк может выдавать кредиты финансовым компаниям. Кроме того, главный банк может принимать от финансовых компаний и средства на вклады. Но разберем эти вопросы более подробно.

Как выбрать банк для открытия счета? Как спрогнозировать надежность вкладов в банке?

Если говорить о займах, то, с практической стороны вопроса, коммерческие финансовые организации не могут брать деньги в ЦБ, чтобы выдавать их населению, так как Центробанк по КС выдает деньги только на неделю. При этом, например, ипотека выдается на несколько лет.

Поэтому для того, чтобы финансовые компании могли выдавать средства, у них должны быть иные источники дохода – например, собственные деньги. Но если финансовая российская компания уже не может брать заем в других местах, то тогда она обращается за помощью к ЦБ.

В итоге получается, что корректировка КС ЦБ влияет на те условия, которые предлагают банки страны, и ипотечные кредиты не являются исключением.

И, соответственно, если КС ЦБ России снижается, то и остальные банки должны снизить процент по кредитам.Здесь есть одни большой плюс – дешевые заемные средства позволяют развиваться промышленности страны и повышают спрос народа на ипотеку и потребительские займы.

С вкладами все несколько иначе. На что влияет снижение ключевой ставки по отношению к депозитам? В том случае, если она понижается, сокращаются ставки по вкладам. И такие действия вполне оправданы, ведь финансовым компаниям становится невыгодно привлекать депозиты от ФЛ и ЮЛ под большие проценты. И вот почему.

Как взять ипотеку без подтверждения занятости и справки о доходах?

В том случае, если ФЛ или ЮЛ открывает депозит в финансовой компании, оно, по сути, дает банковской организации деньги на определенный рок в долг. Банк, в свою очередь, выплачивает людям проценты за использование заемных средств.

Так зачем банкам платить по вкладам больше, если они могут взять деньги в долг по этой же КС у Центрального банка? Понимая такой расклад, финансовые организации принимают вклады от населения под меньший процент, нежели у Центробанка.

В текущем году она влияет на многие показатели – в том числе и на инфляцию, которая так же учитывается ЦБ РФ.

Да, в планы Центробанка действительно входит незначительная инфляция, но не более 4% в год.

Специалисты при этом каждый год проводят существенную работу – в том числе и определяют, какой показатель должен быть сейчас, чтобы и экономика нормально функционировала, и инфляция понижалась.

В том случае, если увеличиваются процент как по кредитам, так и по вкладам, то ФЛ и ЮЛ хотят брать меньше кредитов, а так же меньше вкладывать средства и тратить их. При этом все желают больше накапливать. В результате спрос на разного рода товары снижается, и, соответственно, падает и инфляция.А каковы же последствия снижения КС? Такой вариант гораздо предпочтительнее. В этом случае рубль становится дешевле, падают проценты по вкладам и кредитам, люди берут больше займов, меньше сберегают, больше вкладывают, больше тратят. Спрос на товары тратится, а инфляция ускоряет свой темп.

Влияние на бизнес

Не стоит думать, что изменение процента по вкладам и депозитам влияет только на условия предоставления кредитов и вкладов. Есть и множество других нюансов – например, несвоевременная выплата заработной платы, заморозка счетов, несвоевременная оплата налогов и так далее.

Что такое дефицит государственного бюджета и как он влияет на нашу жизнь?

Итак, давайте разберем, что дает снижение ключевой ставки для населения и для бизнеса.

Если проценты начали понижаться, то экономика страны, наоборот, начинает расти. Людям становится гораздо выгоднее взять кредит, а не вкладывать деньги во склады, поэтому множество людей выстраивается в очередь за заемными средствами.

Что означает снижение ключевой банковской ставки, если говорить о глобальных планах? Здесь страну могут постигнуть следующие изменения:

Важно, что если в стране дикими темпами растет размер инфляции, то понижение размера показателя сделает этот процесс еще хуже, ведь благодаря таким действиям ЦБ будет наращивать количество так называемой «лишней» денежной массы, вместо того чтобы, наоборот, изымать ее из экономики страны. Поэтому КС нужно уметь правильно управлять.

Рассмотрим, как изменялась ключевая главенствующая ставка Центробанка РФ в таблице за период с 2013 по 2018 год.

Это то, о чем говорилось ранее. Чтобы стабилизировать обстановку в стране, ЦБ в 2014 году поднял курс по кредитам. Но по мере того, как экономика в стране восстанавливалась, она постепенно падала.

О чем говорят резкие изменения

Изменение в ней сообщает лишь об одном – в стране начинается кризис.

Как снизить зависимость курса рубля от цен на нефть? Ответ эксперта

При этом нормальный процент изменений варьируется в рамках 0,25-0,5%. Если же она резко возрастает с 5,5% до 17%, то это говорит о том, что осуществляется рост инфляции, и Центробанк России пытает побороть этот рост, поднимая ее.

Ключевая ставка ЦБ РФ на сегодня — 2018. Таблица, график заседаний

Банк России (ЦБ РФ), Россия: календарь заседаний онлайн и информация о текущей процентной ставке. Последнее заседание состоялось 14 июня 2019, текущая процентная ставка составляет 7.5%.

| Россия — Российский рубль | |

| Ключевая ставка | 7.5% от 14 июня 2019 |

| Следующее заседание | 26 июля 2019 |

Сколько составляет официальная процентная ставка ЦБ РФ на сегодня? Когда пройдет следующее заседание Банка России и снижение ставки в 2018 году? Каковы прогнозы по изменению процентной ставки? Отслеживайте размер ключевой ставки ЦБ на сегодня на портале InvestFuture.

Ключевая ставка ЦБ РФ в 2018 году

Ключевая ставка Банка России – важнейший инструмент кредитной и денежной стратегии государства и один из основных индикаторов экономической обстановки в стране.

Значение ставки влияет на благополучие всего народа, неслучайно на ее изменения моментально откликаются крупнейшие деловые СМИ.

Внимание к этой теме позволит не только быть осведомленным в том, каким курсом движется развитие экономического сектора, но и научит делать хотя бы приблизительные бизнес-прогнозы.Они пригодятся для выбора удачного момента, чтобы взять у банка деньги в долг, открыть депозит или для других личных целей.

Для чего нужна ключевая процентная ставка?

Размер ключевой ставки – минимальный процент, под который Центральный банк предлагает коммерческим банкам заемные денежные средства. Срок пользования ограничен семью днями. Как следствие, действующая ключевая ставка влияет на процент по займам и вкладам, которые предоставляют негосударственные финструктуры пользователям финансовых услуг.

Официальная ключевая ставка была введена четыре года назад, в 2013-м, и ознаменовала обращение ЦБ РФ к стратегии так называемого «инфляционного таргетирования» как к механизму регулирования денежной и кредитной политики, который должен был снизить риски обесценивания денег и, соответственно, обеспечить положительную динамику в отношении инвестиций.

На что влияет изменение ключевой ставки?

На покупательную способность денег. Причем важны не только колебания этого показателя, но и факт ее стабильности.

Процент ключевой ставки контролирует состояние всех финансовых рынков Российской Федерации.

От нее рассчитывается стоимость фондирования – а именно стоимость привлеченных ресурсов, которыми финорганизации обеспечивают свое функционирование.

Ставка устанавливает цену кредитов в частных банках и регулирует доходность по вкладам для юрлиц, предприятий и обычных граждан.

К чему приводит снижение ключевой ставки цб

Чтобы получить ответ на этот вопрос, нужно понять, как реагирует на ее колебания экономика в целом. От того, какая ключевая ставка установлена ЦБ, зависит, насколько дорогими для населения и бизнеса будут займы в коммерческих банках.

Высокая ставка позволяет регулятору добиваться устойчивости в банковском секторе, но и делает заемные средства недешевым удовольствием. Это обстоятельство, в свою очередь, тормозит развитие предпринимательской деятельности, заставляет сокращать производство и персонал.

Зато хранить деньги на вкладах в этой ситуации становятся крайне выгодно. Высокие ставки приводят к более активному сбережению средств, но снижается покупательская активность. Растет привлекательность вложений в фондовый рынок страны для иностранных инвесторов. При повышении ставок, как правило, укрепляется курс национальной валюты.

Низкая ставка означает невысокую стоимость кредитов, а значит, для юридических лиц и простых людей они становятся более привлекательными. Однако при таких условиях класть деньги на депозит будет невыгодно. Низкие ставки стимулируют рост потребления. Понижение ставки может приводить к снижению курса рубля.

Невысокие ставки считаются лучшими для развития государства, поскольку:

- дают возможность взять кредит на наиболее выгодных условиях;

- что, в свою очередь, дает возможность расти и развиваться промышленности и производствам;

- растет покупательская способность населения, дешевеют товары широкого потребления.

Динамика ставки в 2017 году

Все изменения ключевой ставки находятся в ведении ЦБ РФ.

Заседания по ключевой ставке проходят с периодичностью один раз в 6 недель (или полтора месяца), по его итогам организуется пресс-конференция, на которой представителям средств массовой информации и общественности даются разъяснения по поводу принятого решения.

Это событие предваряет официальный пресс-релиз ЦБ, который публикуется в 13:30 по московскому времени.Так, в сентябре нынешнего года ЦБ уменьшил значение показателя на 0,5%. Итоговая цифра составила 8,5 %, что стало четвертым сокращением в 2017 году.

На такое решение госрегулятора повлияла инфляция, которая составляет сейчас 4% (в июле – 4,4%, в августе – 3,3%). Поводом стало и то, что рост ВВП во втором квартале текущего года превысил прогнозы и составил 2,5%. Кроме повышенной активности, оживилась и торговля, что эксперты связывают с ростом потребительского спроса.

Эта новость была крайне позитивно принята бизнесменами и банкирами. По мнению экспертов, экономика России выходит на докризисный уровень, который она имела до ноября 2014 года и случившегося тогда обвала рубля.

Стремясь сдержать инфляцию и скорректировать нездоровую ситуацию на валютном рынке Российской Федерации, три года назад госрегулятор резко повысил ставку с 10,5 до 17%. Таким образом, она достигла своего исторического максимума за всю историю существования.

Прогнозы на 2018 год, график заседаний

Что касается перспектив по ключевой ставке, прогноз Центробанка допускает ее дальнейшее уменьшение в 2017 и 2018 году.

Это будет зависеть от того, насколько инфляция будет отклоняться от прогноза, а также от и экономической активности внутри страны и установившихся цен на чаще всего приобретаемые людьми товары.

Финансовые условия возвращаются на докризисные позиции, что для населения, с одной стороны, означает снижение доходности по банковским депозитам, но и несет ряд позитивных перемен:

- кредитные продукты, включая ипотечные, станут доступнее;

- меньше безработицы (промышленные предприятия благодаря дешевым займам смогут расширять производство, рабочих мест будет больше);

- финансовая устойчивость должна будет привести к увеличению зарплат.

Непродуманные действия регулятора всей кредитно-денежной системы могут привести к сбоям в работе валютных рынков, паническим настроениям в обществе и застою в экономике. Напротив, грамотный и разумный подход обеспечит стабильность даже в эпоху перемен.