Какая должна быть зарплата, чтобы взять ипотеку

Какая должна быть зарплата для ипотеки в 2019 г. — советы экспертов

Приветствуем! Уровень дохода и постоянная трудовая занятость – одно из важнейших условий ипотечного кредитования в России. Какая должна быть зарплата для ипотеки, чтобы банк одобрил кредит, существуют ли минимальные пороги, необходимые для одобрения кредитной заявки, как взять ипотеку с маленьким и серым доходом попробуем разобраться сегодня.

Какой доход учитывает банк

При рассмотрении анкеты на выдачу ипотечного кредита, все банковские организации уделяют пристальное внимание данным пунктов заявки «трудовая занятость» и «уровень доходов». Практически всегда, чтобы дать положительный ответ по кредиту, банк обозначает требования предоставить справку с места работы.

Все кредитные организации учитывают в первую очередь официальный заработок, но бонусом будут дополнительные заработки, доходы, наличие недвижимого или ценного имущества.

К основному доходу принято относить:

- Зарплату с основного места работы по трудовой или контракту;

- Доходы от предпринимательской деятельности для ИП;

- Пенсия для пенсионеров.

Важный момент! Неработающие пенсионеры, в том числе и инвалиды, могут получить ипотеку в ограниченном количестве банков. Наиболее лояльны для этой категории заемщиков Сбербанк и Транскапиталбанк, где можно получить ипотеку до 75 лет.

Что может быть учтено банками дополнительно к официальному заработку:

- Дополнительный доход при сдаче в наем недвижимости, подтвержденный документально;

- Совместительство;

- Доход от предпринимательской и иной деятельности, приносящей стабильные денежные поступления.

Рекомендуем почитать наш пост «Как оформить ипотеку на квартиру в Сбербанке» именно этот банк принимает дополнительный доход без необходимости его подтверждения документально. Загляните в статью и узнайте все нюансы ипотечного кредитования в этом банке.

Как необходимо подтвердить имеющийся доход

Большинству кредитных организаций в качестве основного условия требуется представить справку о заработной плате 2-НДФЛ с основного места работы, либо документ по установленной банком форме из организации (справка по форме банка), если доход «серый».

Доходы от дополнительных видов деятельности могут быть подтверждены:

- Договором найма жилого или нежилого помещения.

- Записями в трудовой книжке.

- Выписками с банковских счетов.

- Налоговая декларация на полученный доход – для юридических лиц и индивидуальных предпринимателей.

Более детально какие нужны документы для ипотеки мы разобрали в отдельном посте. Обязательно ознакомьтесь с ним перед подачей заявки.

Какие доходы учитывает Сбербанк и как их подтвердить

- С постоянного места работы гражданин может предоставить справку о зарплате по форме 2-НДФЛ, либо справку по форме государственного учреждения, если нет возможности выписать документы 2-НДФЛ, содержащую основные сведения о должности, заработной плате работника, длительности его нахождения в организации.

Может быть также обязательна к предоставлению справка по установленной банком, где оформляется кредит, форме.

- Пенсионные и другие доходы:

- Назначенная досрочно, либо по достижении пенсионного возраста пенсия, пенсия по инвалидности или выслуге лет;

- Ежемесячные пожизненные выплаты судьям и определенным категориям граждан;

- Ежемесячные выплаты (ЕДВ), проводимые через отделение банка;

- По доходу на дополнительном рабочем месте денежные средства подтверждаются, равно как и по основному, в случае невозможности представить справку или копию трудовой книжки, гражданин может принести копию трудового договора с обозначенными в нем сроками начала работы и уровня заработной платы;

- Налоговая декларация – для ИП – за 1 или 2 налоговых года.

- Денежные средства, полученные от сдачи недвижимости в наем, подтверждаются не только копией договора, но и декларацией 3-НДФЛ, либо справкой о доходах по форме 2-НДФЛ.

- Вознаграждения по договорам гражданско-правового характера и от пользования интеллектуальной собственностью заемщика подтверждаются копией составленных документов, при наличии декларации 3-НДФЛ или справки 2-НДФЛ – ими.

Когда производится расчет ипотеки, в качестве дополнительных денежных доходов могут учитываться ежемесячные выплаты по пособиям и доходам другого характера. Причем достаточно часто письменного подтверждения может не потребоваться, сведения в анкете будут указаны со слов заемщика. Банк может созвониться по указанным контактным данным основного и дополнительного мест работы и проверить достоверность сведений, или учесть только положительную кредитную историю заемщика. Как правило, Сбербанк выдаем наибольшую сумму среди всех остальных банков.

Что не может быть зачтено в качестве источника дохода в Сбербанке:

- Купонные доходы и от ценных бумаг;

- Полученные страховые денежные выплаты;

- Доходы от участия в деятельности ООО и от акций акционерных обществ;

- Полученные денежные средства от реализации недвижимости или купли-продажи ценных бумаг и/или движимого имущества;

- Выигрыш в лотерее или казино;

- Взысканные в пользу заемщика неустойки и штрафы;

- Полученные выплаты по алиментам и стипендиям;

- Премии и вознаграждения, полученные вне основного места работы;

- Иные источники доходов, запрещенные банком.

Льготные условия для предоставления сведений о заработной плате имеют заемщики банков, владеющие зарплатными картами именно этих кредитных учреждений. В таких случаях не требуется представление справок с основного места работы.

Сколько нужно зарабатывать

Чтобы вам дали кредит нужно не только отработать на последнем месте определенное время по требованиям банка, но и знать какая должна быть зарплата, чтобы взять ипотеку. Дело в том, что необходимо учесть требование банка к соотношению доход/расход. В каждом банке оно свое, но принято выделять три:

- Консервативный (60/40) – поданному соотношению платеж по ипотечному кредиту не должен превышать 40% дохода. Данный подход безопасен для заемщиков т.к. позволяет подобрать оптимальную нагрузку на бюджет, но в реалиях Российской экономики такие требования банка не очень конкуренты из-за того, что сумма ипотеки получается наименьшая среди остальных конкурентов, а реальный заработок заемщика обычно всегда выше официального.

- Стандартный (50/50) – достаточно много банков именно так оценивают доход заемщика. Платеж по кредиту должен быть равен половине зарплаты или менее.

- Оптимальный (40/60) – самый нормальный вариант оценки платежеспособности, которого придерживаются большинство банков — лидеров ипотечного бизнеса. По этому подходу платеж по ипотеке может достигать 60% от дохода.

При привлечении одного или нескольких созаемщиков, будет учитываться совокупный доход, получаемый ими. Также банк будет учитывать ежемесячные расходы, которые несет заемщик, в том числе по уже имеющимся кредитам или обязательным платежам, за исключением коммунальных.

Например, Сбербанк учитывает количество иждивенцев – несовершеннолетних детей или престарелых родственников, находящихся на попечении заемщика и расходы на их содержание. Может быть отказано в кредите лицам, имеющим большие алиментные обязательства или несколько непогашенных кредитов.

Важно знать, что ряд банков (ВТБ, Райффайзен, Транскапиталбанк и др.) не учитывают иждивенцев в расчете платежеспособности. Это позволит значительно увеличить сумму кредита, а требование по зарплате уменьшить.

Кредитные карты также приравниваются к кредитам. В зависимости от банка в расчет платежеспособности берут от 5 до 10% от лимита кредитки. Так, если у вас карта лимитом 50000 рублей, то из общего дохода у вас вычтут 2500 – 5000 рублей.

Важно понимать, что даже если карта у вас не активирована, вы ей не пользуетесь, а она просто лежит у вас дома – банк будет учитывать 5-10% от её лимита т.к. вы в любой момент можете снять полную сумму с неё.

В другое же время, такие банки, как Дельтакредит, вообще, карты не учитывают и считают их положительным аспектом при рассмотрении заявки, а другие банки устанавливают отсечку по лимиту менее которой карты в расчет не идут.Общий совет: закройте все карты перед подачей заявки на ипотеку и возьмите справку из банка на фирменном бланке, где будет указан лимит карты, дата открытия и закрытия и то, что карта сдана.

Что делать заемщикам с низкой или неофициальной зарплатой

При отсутствии возможности подтвердить официальный доход в необходимом размере, либо при наличии небольшой зарплаты существуют несколько способов, согласно которым может быть оформлена ипотека с серой зарплатой:

- Привлечение созаемщиков с высоким уровнем дохода;

- Для молодых семей или семей с детьми — участие в государственных программах субсидирования ипотечных кредитов;

- Увеличить первый взнос;

- Предоставление справки по форме банка – бланк не является формой строгой отчетности и есть много возможностей искусственно завысить размер заработной платы;

- Воспользоваться программой кредитования «по двум документам» без подтверждения занятости и платежеспособности заемщика;

- Представить документы по дополнительному доходу;

- Выбрать банк не учитывающий созаемщиков;

- Выбрать банк, который либо не «видит» ваши кредиты, либо готов прописать их закрытие в отлагательных условиях;

- Купить справки — дело хоть и вполне распространенное, но чревато последствиями.

Большинство банков стараются лояльно относиться к категории заемщиков, которые не могут подтвердить свой доход по справке 2-НДФЛ и дают ипотеку по специальным программам кредитования:

- Кредит по предоставленному паспорту и пенсионному свидетельству;

- Незначительное повышение процентной ставки и первоначального взноса;

- Уменьшение срока кредитования.

Давайте попробуем проверить себя и возможность получить одобрения кредита и сколько нужно зарабатывать чтобы взять ипотеку. Для этого нам понадобится наш ипотечный калькулятор. Зайдите в него и узнайте, какая должна была быть зарплата для нужной вам суммы.

Если вы выбрали банк, в котором хотите кредитоваться и знаете точно:

- Необходимую сумму кредита;

- Процентную ставку;

- Срок, на который нужно брать кредит;

- Дату, когда сможете собрать необходимые документы;

- Возможно или нет применение материнского капитала или досрочное погашение…

…и самое главное – уже выбрали жилье, которое хотите приобрести, можно просчитать не только сумму, которая составит кредит, но и какой должна быть минимальная заработная плата.

Например, необходимо взять в ипотеку 500000 рублей на 10 лет под 11% годовых. Берем все значения, подставляем в онлайн-калькулятор и получаем ежемесячный платеж порядка 6887.50.

Калькулятор даст расчет, при какой зарплате такой кредит будет одобрен исходя из того, что платеж должен быть не более 60% от доходов. Соответственно, при платеже в 6887.50 рублей уровень дохода, который необходимо иметь – не менее 11479.17 рублей ежемесячно.

Плюс должен быть произведен учет всех дополнительных расходов, которые семья несет каждый месяц и все денежные средства, заработанные каждым членом семьи, количество иждивенцев, если применимо. Полученные расчёты дадут представление о необходимом уровне заработка для одобрения кредита, заемщик сможет собрать пакет документов, чтобы его подтвердить.

Если самостоятельно разобраться тяжело, то рекомендуем [urlspan]этот сервис[/urlspan]. Он позволит быстро получить ипотеку. Оставьте заявку в специальном разделе сайта про ипотеку.

Ждем ваших вопросов по возможности одобрения ипотеки с вашим доходом. Просьба оценить статью и поделиться её в соц сетях.

Какая должна быть зарплата, чтобы взять ипотеку?

В наше время цены на недвижимость регулярно растут и для многих собственное жилье становится несбыточной мечтой. Единственным выходом из сложившейся ситуации становится ипотека в банке.

По статистике низкая заработная плата наряду с плохой кредитной историей становится наиболее популярной причиной для отказа гражданам (проверить кредитную историю бесплатно можно через интернет. Подробности тут: ).

При оформлении заявки на ипотеку для предварительной проверки сотрудник банка в большинстве случаев потребует у потенциального заемщика справку о доходах за последние полгода. Однако к конкретным цифрам по заработной плате у банков требований нет, хотя очень часто именно маленькая зарплата может статьи причиной отказа в кредите. Как быть в этой ситуации, обсудим далее.

Требования банков к заемщикам при оформлении ипотеки

Многие сталкиваются с вопросом: Какая должна быть зарплата чтобы взять ипотеку? Как правило, финансовые организации в числе требований к заемщикам не указывают официальную зарплату в цифрах. Но,

согласно общепринятым нормам расходы на кредиты и ипотеку не могут быть более 40-50% от зарплаты клиента

Если по документам, которые физическое лицо предоставило в банк, сумма не соответствует данным условиям, получить положительное решение на поданную заявку будет сложно. Одни банки сразу же ответят отказом, другие могут предложить меньшую сумму ипотеки, если кредитная история клиента кристально чистая. Так же могут выручить созаемщики, которые так же предоставляют сведения о своих доходах.

Важно помнить, что в банке учитывается не только «белая» зарплата, но и доходы от ценных бумаг, недвижимости или предпринимательской деятельности. То есть при подаче заявки на ипотечный кредит важно продемонстрировать банку все источники заработка.

Кроме того важную роль играет алгоритм вычисления ежемесячных платежей, который используется банком. Для выплат аннуитетных платежей необходим меньший уровень дохода, чем для дифференцированных. Поскольку в первом случае клиент платит равные доли на протяжении всего кредитного периода, а во втором выплачивает в максимальные проценты в первое время оставшийся долг далее.

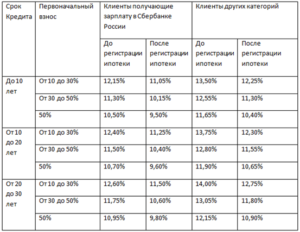

Сколько должна быть зарплата, чтобы взять ипотеку в Сбербанке?

Сбербанк обращает внимание на регион проживания клиента и учитывает прожиточный минимум, установленный в конкретной области. Однако, если ваша заработная плата в пределах прожиточного минимума, рассчитывать на одобрение заявки не стоит.

В целом на одобрение заявки на ипотеку влияет целый комплекс факторов:

- стабильность заработка;

- наличие имущества, которое можно оформить под залог (в этом случае справка о размере заработной платы большинством банковских учреждений даже не запрашивается, так как кредитор получает обеспечение в виде недвижимости заемщика);

- наличие поручителей;

- «чистая» кредитная история.

Как взять ипотеку, если маленькая официальная зарплата?

Маленькая зарплата станет серьезным препятствием для получения ипотеки, но есть выходы и из такой ситуации.

Клиент должен повысить уровень доверия банка к себе за свет привлечения созаемщиком, предоставления залогового имущества. Кроме того можно предоставить документы, подтверждающие дополнительные виды заработка.

К примеру, договор аренды, согласно которому ежемесячно физическое лицо получает некоторую сумму от квартиросъемщиков.

Оформить ипотеку без официальной зарплаты возможно?

Ипотека с серой зарплатой тоже может стать реальностью. В некоторых банках при подаче заявки на кредит можно предоставить справку о доходах по форме банка.

Чтобы документ вступил в силу, необходимо заверить его на своей работе. А вот станет ли работодатель подтверждать платежеспособность своего сотрудника — вопрос иного характера.

Это подтверждение может вылиться в проблемы с налоговой инспекцией для него.

Можно также попробовать договориться с руководством об официальном оформлении по минимальной ставке, этот вариант тоже возможен при наличии нескольких работ.

В трудовую книжку будет внесен основной заработок, а остальные фиксируются в качестве работы по совместительству. Банком будет учитываться суммарных официальный доход.

Привлечение созаемщиков тоже позволит увеличить шанс на одобрение ипотеки.

Где взять ипотеку без справки о доходах?

Многие банки практикуют выдачу ипотеки по двум документам. В качестве этих двух документов чаще всего выступает паспорт и второй документ на усмотрение финансовой организации. Это могут быть водительские права, загранпаспорт, жилищный сертификат, ИНН, СНИЛС.

При таком варианте оформления кредита на недвижимость потенциальному заемщику следует подготовиться к ограничениям по сумме кредита и довольно высокой процентной ставке. Банки рискуют, выдавая подобные кредиты, поэтому стараются подстраховаться. Без справки о доходах можно получить ипотеку:

В Сбербанке, если вы его зарплатный клиент, или по программе поддержки молодых семей.

- Минимальная сумма кредита составляет 300 000 руб;

- Первоначальный взнос 15%;

- Процентная ставка до 12,5%;

- Срок ипотечного кредитования до 30 лет.

В ВТБ Банке предлагают:

- Ипотеку сроком на 20 лет;

- Процентная ставка не выше 15%;

- Сумма первоначального взноса — 40%.

В Дельта Кредит Банке предлагают ипотеку под завышенный процент с первоначальным взносом в 40%, но для оформления потребуется только паспорт.

По двум документам в Сбербанке

Сбербанк предлагает особый вид ипотеки по двум документам для своих зарплатных клиентов. Достаточно просто оформить заявку и приложить к нему копию паспорта и второго документа удостоверяющего личность клиента. Данные о заработной плате потенциального заемщика в банке уже имеются вместе с информацией о стаже.

Сумма первоначального взноса составит 50% от общей суммы ипотеки. Минимальный размер ипотеки: 300 000 руб. Допускается возможность привлечения созаемщиков.

Под залог недвижимости в Сбербанке

Другой вариант получения кредита на жилье без справки о доходах или при условии, что цифры в ней маленькие, — наличие обеспечения в виде недвижимости.

Ипотека под залог недвижимости в Сбербанке имеет ряд преимуществ, среди которых стоит отметить:

- Льготы для зарплатных клиентов;

- Сравнительно низкий процент: от 11%;

- В качестве гарантии можно использовать почти любой вид недвижимости;

- Сотрудничество с надежным банком, который является лидером в сфере ипотечного кредитования на территории РФ.

Собственность клиента будет выступать в роли гаранта возврата средств банку. В случае невыплаты ипотеки недвижимость перейдет Сбербанку. Для оформления заявки потребуется предоставить стандартный пакет документов с дополнительным подтверждением права собственности на залоговую недвижимость.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Какая зарплата должна быть для ипотеки

Ипотека предполагает выдачу банком крупной суммы в долг заемщику на длительный срок с целью приобретения жилья с последующим возвратом долга вместе с процентами и комиссионными.

Поэтому уровень заработной платы должен быть такой, чтобы имелась возможность осуществлять ежемесячные платежи по ипотеке, кроме того, должны оставаться средства на создание нормальных условий жизни.

Единых и четких требований к зарплате не существует: претендовать может любой человек имеющий стабильный источник дохода и способный его подтвердить.

Какой заработной платы достаточно для ипотечного кредита?

Справиться с оплатой ипотечного кредита может заемщик, который получает заработную плату, конечно, не на минимальном уровне. Приобретение жилья предполагает большие расходы. А это может позволить себе только платежеспособный гражданин с заработной платой значительно превышающий уровень минимальной оплаты труда.

Чем больше доход претендента, тем выше его шансы получить в соответствии со своими запросами и оптимальной процентной ставкой ипотечный займ. Низкие заработки, скорее всего, приведут к отказу со стороны банка в выдаче кредита.

Банк не благотворительная организация, ее в большей степени заботит не комфорт заемщика, а защита собственных интересов и снижение финансовых рисков.

Несмотря на то, что конкретную сумму достаточную для получения ипотеки назвать сложно, но рассчитать какой она может быть возможно, исходя из соотношения доход-расход.

Считается, что из зарплаты на погашение долговых обязательств должно уходить не более 40 процентов. Но в каждом банке требование к данному соотношению свое, из которых выделим три основные:

- 60/40 — достаточно жесткое, по которому после уплаты ежемесячного взноса у заемщика должно оставаться не менее 60% для личного пользования. Этот вариант самый безопасный для обеих сторон, но не позволяет рассчитывать на большую сумму займа.

- 50/50 — оптимальное соотношение доходной и расходной частей приветствуется большой частью банков.

- 40/60 — позволяет реально оценить платежеспособность клиента, претендовать ему на большой размер ипотеки, хотя значительно нагружает семейный бюджет.

Кредитный калькулятор имеется в свободном доступе на официальных сайтах большинства кредитных организаций. Он позволяет рассчитать несколько параметров кредита:

- максимально возможную сумму займа;

- размер ежемесячного платежа;

- переплату.

При этом можно производить расчет: по стоимости жилья, по сумме кредита и по доходу, с учетом и без первоначального взноса, способа погашения.

В небольшом городке можно приобрести квартиру за 500 тысяч рублей. Если оформить ипотеку на 10 лет при ставке в 10%, то ежемесячно необходимо будет вносить в счет уплаты долга 6608 рублей. Если брать оптимальное соотношение 50/50, то размер заработной платы должен быть не менее 13 тысяч рублей.

Если размер заработной платы превышает 20 тысяч рублей, то можно расплатиться с долгом за 5 лет.

Какие доходы учитываются?

При выдаче ипотечного кредита три фактора являются главными для оценки клиента:

- благонадежность;

- трудоустройство;

- уровень доходов.

Конечно, прежде всего учитывается основной источник получения денег — официальное трудоустройство, подкрепленное записью в трудовой книжке или выданным трудовым договором.

Также в качестве основного дохода учитывается прибыль от ведения собственного бизнеса, пенсионные начисления.

Пенсионерам, возраст которых не достиг 75 лет, проблематично, но реально получить ипотечный кредит, участвуя в специальной программе.

Кредитной комиссией банка могут быть учтены другие формы заработка, кроме основного:

- доход, получаемый от сдачи недвижимости, на основании договора: дачи, гаража, дома;

- заработки от работы по найму без зачисления в штат и работы по совместительству;

- доходы от самозанятости;

- получаемые средства от инвестирования.

Обязательным требованием банка является официальное подтверждение доходов. Наемному работнику достаточно представить несколько документов:

- трудовую книжку или заверенную выписку из нее;

- справку по форме 2-НДФЛ, выданную бухгалтерией предприятия, которая отражает полные сведения об источнике дохода, размере заработной платы и удержанных в пользу государства налогах;

- договоры найма;

- налоговые декларации с отметкой о принятии;

- выписки с банковских счетов;

- справки о доходах, составленные в произвольной форме или по форме кредитной организации;

- пенсионную справку.

Все документы должны содержать достоверную информацию, быть соответствующим образом заверены и подписаны уполномоченными на это лицами.

Как банк относится к “серым” доходам?

Бесспорно, что неофициальные доходы, так называемые «серые», являются для банка серьезным фактором риска. Но учитывая, что количество таких клиентов, обладающих высокой платежеспособностью, но не имеющих возможности доказать это документально растет. Кредитные организации идут им навстречу, хотя, страхуясь выставляют самые жесткие условия:

- минимальный размер кредита;

- процентные ставки, значительно превышающие стандартные.

Обладатели «серой» зарплаты могут представить в банк такой документ, как справка по форме банка, в которой проставляется реальная сумма заработной платы.

Необходимо иметь в виду, что сотрудники банка могут позвонить руководителю и уточнить ее правдоподобность. Поэтому не стоит идти на риск и покупать «липовую» справку.

Люди, которые занимаются самозанятостью или фрилансом, то есть имеют доход, но не имеют возможности его подтвердить могут найти банк, предлагающий ипотечное кредитование по программе «без формальностей», то есть без доказательств платежеспособности.

Если зарплаты не хватает

Если уровень официальной зарплаты не достаточен, можно найти пути решения проблемы, если клиент обладает реальными возможностями справиться с ипотечной нагрузкой.

Шансы на одобрение ипотеки

Банк при выдаче кредитов оценивает не только текущую финансовую ситуацию заявителя, но и будущую. Поэтому необходимо представить в качестве подтверждения обеспечения возврата долга то, что сможет восполнить потери банка, если заемщик потеряет работу или заболеет. Таким обеспечением служат:

- поручительство надежных и обеспеченных граждан;

- максимально возможная сумма первоначального взноса;

- наличие залогового имущества ценного и высоколиквидного на сумму равную размеру займа;

- средний возраст и хорошее состояние здоровья заемщика;

- наличие семьи с небольшим количеством иждивенцев;

- участие в зарплатной или корпоративной программе банка.

Чтобы наверняка получить одобрение ипотеки предварительно ознакомьтесь с требованиями и условиями различных банков — выберите «правильный» банк и подходящий ипотечный продукт.

Как повысить?

Чем больше документов клиент представит в банк, подтверждающих уровень его стабильного финансового состояния, тем лучше. В качестве свидетельства может быть:

- наличие престижной движимой и недвижимой собственности;

- выезды за границу;

- отдых и лечение на курортах;

- наличие положительной кредитной истории;

- обладание хорошим образованием и востребованной профессией;

- представительство в общественных организациях.

Прежде чем обращаться за помощью в кредитные организации взвесьте свои реальные возможности.

А если решились вступать в ипотеку — используйте все способы для получения желаемого, естественно в рамках закона.

Как взять ипотеку, если официальная зарплата маленькая

В наше время далеко не все семьи могут похвастаться собственным жильем. Так как копить деньги на квартиру или дом долго и не целесообразно (из-за инфляции и роста цен на недвижимость), то многие люди оформляют ипотеку. Это очень удобный и распространенный способ приобретения недвижимости, который с каждым годом набирает новые обороты в нашей стране.

Однако чтобы взять ипотечный кредит, потенциальный заемщик должен соответствовать условиям банка.

В большинстве случаев – это наличие российского гражданства, возрастные условия и наличие постоянной работы с приличным уровнем зарплаты.

Если зарплата клиента покажется кредиторам небольшой, по сравнению с суммой кредита, то в ипотеке ему откажут. Так какой же все-таки должна быть зарплата для того, чтобы оформить ипотеку?

«Белая» и «серая» ЗП

Ни для кого не секрет, что в нашей стране существует, как официальная зарплата, так и не официальная, которую называют в народе «серой».

- «Белая» зарплата – начисляется сотруднику через бухгалтерию компании работодателя. С нее отчисляются все необходимые налоги в бюджет. Такую зарплату клиент может подтвердить справкой по форме 2-НДФЛ, справкой в свободной форме или справкой по форме банка. Банки ориентированы в основном на заемщиков именно с такой зарплатой, так как она считается подтвержденной;

- «Серая» зарплата – выплачивается работнику на руки без фиксирования ее в документах компании. С нее не выплачиваются налоги в бюджет и ее нельзя никак подтвердить. Неофициальный доход клиента часто во много раз превышает официальный, но банки не склонны его учитывать. Большинство крупных российских банков не принимает во внимание клиентов с неофициальной зарплатной, а справка 2-НДФЛ все чаще входит в перечень обязательных документов при оформлении кредита.

Какие доходы клиента могут быть учтены

Если неофициальный доход не учитывается банками, то какой же доход можно указать в анкете при оформлении ипотеки? Все очень просто. Указывать можно любой доход, который потенциальный заемщик может документально подтвердить. К ним могут относиться:

- Зарплата с основного места работы, подтвержденная справкой 2-НДФЛ или справкой по форме банка;

- Доходы от работы по совместительству;

- Доходы от сдачи недвижимости в аренду;

- Пенсия, подтвержденная справкой из Пенсионного фонда РФ.

Можно указать, как один источник, так и несколько сразу. При этом кредиторы будут считать общий размер всех доходов, и чем больше он будет, тем лучше.

Также в ипотечных кредитах распространено такое явление, как поручительство. То есть, супруг(а), родители, дети, братья и сестры могут предоставить свои справки о доходах.

В этом случае их доход и доход заемщика будут учтены в совокупности, что увеличит шансы на получение ипотеки.

Сколько нужно получать?

В зависимости от того, какую сумму ипотечного кредита вы хотите оформить, будут зависеть и требования к вашему доходу. Если, например, вы хотите взять 2 или 2,5 миллиона рублей на срок 10-15 лет, то ваша зарплата должна составлять 45 – 65 тыс. рублей.

Это должен быть личный доход клиента, без учета дохода членов семьи. Решив оформить ипотеку, подумайте, на какой срок вы хотите разбить платежи. Чем больше срок – тем меньше ежемесячные взносы, и наоборот. Для небольших платежей подойдет и невысокая зарплата.

В любом случае, последнее решение будет за банком. Одни банки готовы оформить ипотеку заемщикам, у которых ежемесячная выплата по ней будет составлять 40% от месячной заработной платы. Другие банки – до 60% от месячного дохода.В любом случае, зарплата должна быть реальной и сопоставимой с желаемой суммой займа.

Калькулятор расчета дохода

Можно рассмотреть реальный пример, на котором показано, какой должен быть доход клиента для получения кредита на жилье в сумме 1 млн. рублей. Возьмем среднюю ипотечную ставку по стране в размере 12% в год. Период кредитования возьмем в 60 месяцев.

С помощью ипотечного калькулятора можно найти ежемесячную выплату, которая в данном случае будет составлять 17 тыс. рублей ежемесячно. Чтобы узнать размер зарплаты, подходящий для этого платежа, нужно разделить ежемесячный платеж по кредиту на 0,4. Получаем сумму 42 500 рублей.

Это и будет требуемая зарплата для получения жилищного займа в размере 1 млн. рублей. Конечно, она может несколько колебаться и составлять, например, 40 или 45 тысяч рублей.

Этим методом расчета пользуются все банки, поэтому вы наверняка будете знать, подойдет ваша зарплата для ипотеки или нет.

Можно ли оформить ипотеку с низкой зарплатой?

Часто заемщики с низким доходом не могут позволить себе получить кредит на жилье. Кредиторы идут навстречу таким клиентам и предлагают несколько вариантов:

- Статус зарплатного клиента. Повысить свою платежеспособность можно, переведя свою зарплату в банк-кредитор;

- Подтверждение нескольких источников дохода, наличие ценных бумаг и открытых в банке вкладов;

- Привлечение созаемщиков и поручителей, которые в случае неплатежеспособности клиента, смогут помогать оплачивать кредит. Ими могут быть супруги или ближайшие родственники;

- Предоставление в роли залога недвижимого имущества.

Как вы видите, выход можно найти из любой ситуации. Даже, если у вас небольшой доход, вы можете воспользоваться нашими светами и получить жилищный займ.

Если у вас положительная кредитная история, то это станет для вас дополнительным преимуществом при получении ипотеки. Также плюсом будет наличие у вас в банке вкладов. Денежные средства на депозитах станут подтверждением вашей платежеспособности.

Подтвердите свои доходы, предоставьте залог или поручителей, и тогда банк пойдет вам навстречу и станет с вами сотрудничать.

Какой минимальный доход на семью из 5 человек должен быть для получения ипотеки?

20.03.2018

Конкретно в Сбербанке учитывают в ходе рассмотрения дела лишь средства потенциального кредитополучателя, полученные им официальным путем. Размер их указывается в ранее упомянутой справке по форме 2-НДФЛ. При отсутствии возможности подтвердить уровень заработка документами, шансы на ипотеку стремятся к нулю.

Какая должна быть зарплата для получения ипотеки

Возникает вопрос: какая же зарплата нужна для ипотеки? Большинство банков учитывает все виды прибыли граждан, которые можно подтвердить справками, выписками или другими документами.

И это понятно: бывает, что в справке 2-НДФЛ официальная ЗП человека указана в размере 12 000 рублей, в то время как общий доход составляет 150 000 рублей. В России практически все банки учитывают неофициальную прибыль граждан.

Таким образом, даже такие крупные банки, как ВТБ 24 или Сбербанк учитывают неофициальные доходы.

Какая нужна зарплата для оформления ипотеки в банке

Вас заинтересовал вопрос о том, какой доход должен быть у заемщика для получения ипотеки в Сбербанке или иной финансовой организации? В этом обзоре мы расскажем вам о том, каким образом ведется расчет необходимой заработной платы для оценки потенциального заемщика.

Как посчитать доход чтоб дали ипотеку

Однако, на практике это довольно редкий тип заемщика, поэтому банки, чтобы выполнять свои планы по выдачам кредитных средств, иногда отступают от портрета «идеального заемщика» и принимают на обслуживание людей, которые хоть как-то соответствуют нужным параметрам. Рассмотрим подробнее, как доход может повлиять на размер ипотеки, какая должна быть зарплата (рассчитаем на примере), как будет учитываться доход супругов?

Ежемесячный доход при получении ипотеки

В каждом банке и для каждой линейки кредитных программ существует свой минимальный порог заработной платы.

Так, если заемщик зарабатывает 20 000 рублей и не стремится при этом привлекать созаёмщиков, то стоимость предполагаемого жилья не должна превышать 1 063 401, при этом сумму равную 40 процентам от общей стоимости квартиры должна составлять первоначальный взнос. Таким образом, банк предоставит кредит только в размере 759 572,41 руб.

Рекомендуем прочесть: Соцработник По Уходу За Пожилыми Людьми Как Оформить

При какой зарплате дают ипотеку в Сбербанке

Идеальный вариант – официальное трудоустройство с официальным заработком.

Уже во время первого посещения кредитный специалист потребует документы для их подтверждения – справку по форме 2-НДФЛ (за последние полгода) и трудовую книжку.

На основании их кредитор убеждается, что у заявителя есть стабильный и официальный заработок. Документы отправляются на проверку, а будущий заемщик проходит автоматический скоринг.

Какой должна быть зарплата для получения ипотеки

Неофициальный доход клиента часто во много раз превышает официальный, но банки не склонны его учитывать.

Большинство крупных российских банков не принимает во внимание клиентов с неофициальной зарплатной, а справка 2-НДФЛ все чаще входит в перечень обязательных документов при оформлении кредита.

Зарплата для ипотеки с примерами расчетов и вариантами оформления при серых доходах

Когда производится расчет ипотеки, в качестве дополнительных денежных доходов могут учитываться ежемесячные выплаты по пособиям и доходам другого характера.

Причем достаточно часто письменного подтверждения может не потребоваться, сведения в анкете будут указаны со слов заемщика.

Банк может созвониться по указанным контактным данным основного и дополнительного мест работы и проверить достоверность сведений, или учесть только положительную кредитную историю заемщика. Как правило, Сбербанк выдаем наибольшую сумму среди всех остальных банков.

Какой должен быть доход для взятия ипотеки? Как определить сумму займа

Банк формирует требования по кредиту по двум факторам: срок кредитования и какая сумма денег нужна клиенту. Исходя из этого, чтобы узнать минимальный уровень дохода нужно рассчитать сумму ежемесячного платежа.

Это можно сделать даже при помощи обычного калькулятора с функцией «ипотека». Там нужно ввести исходные значения срока кредитования, суммы займа и процентной ставки.

Далее просто нажать кнопочку «рассчитать» и получим необходимую минимальную сумму ежемесячного погашения кредита.

Ипотека: какие нужны доходы, чтобы получить деньги от банка

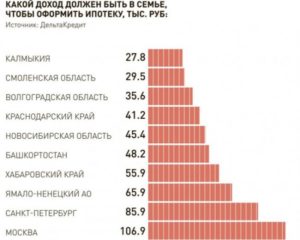

«Если принять условие, что выплаты по кредиту не должны превышать 40% от ежемесячного дохода семьи, то купить квартиру в Москве могут себе позволить семьи с ежемесячным доходом от 120 тыс.

рублей, а квартиру в Подмосковье — с доходом от 70 тыс. руб.», — говорит эксперт.

Если же растянуть кредит на максимальный срок (35-40 лет) и выбрать банк, который разрешает платить по ипотеке до 60% от дохода, то можно стать ипотечником и с довольно небольшим заработком. Правда, эта задачка очень трудно решается.

Каким должен быть доход семьи для получения ипотеки в 2019 году

Конкретно в Сбербанке учитывают в ходе рассмотрения дела лишь средства потенциального кредитополучателя, полученные им официальным путем. Размер их указывается в ранее упомянутой справке по форме 2-НДФЛ. При отсутствии возможности подтвердить уровень заработка документами, шансы на ипотеку стремятся к нулю.

С какой зарплатой можно взять ипотеку

При официальном трудоустройстве проблем с подтверждением дохода не возникает. В банк необходимо предоставить справку по форме 2-НДФЛ или по форме банка.

Документ должен содержать наименование и реквизиты работодателя, должность сотрудника и его заработную плату за полгода с разбивкой по месяцам. Точно также подтверждается доход по совместительству.

Если физическое лицо подает заявку на кредит в банк, где он имеет зарплатную карту, то финансовое учреждение может не требовать справку, а проверить зачисления на карту самостоятельно.

Правила подсчета среднедушевого дохода семьи в 2019 году

- Детьми, которые достигли совершеннолетия и проживают отдельно от родителей;

- Родителями, лишенных родительских прав, но проживающие совместно с детьми;

- Детьми, находящимися на содержании государства;

- Одним из супругов, осуществляющим военную службу или обучающимся в военных образовательных организациях;

- Супругом, находящимся в исправительных учреждениях.

Какая должна быть зарплата чтобы взять ипотеку

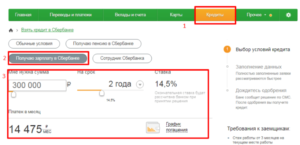

Например, чтобы рассчитать, какая должна быть зарплата чтобы взять ипотеку 1 000 000 в Сбербанке, необходимо перейти на официальный сайт и выбрать интересующий кредитный продукт.

Чтобы взять кредит с минимальным обязательным платежом 20%, необходимо иметь зарплату не менее 25 000 рублей.

Эта сумма соответствует требованиям банка и вам останется только 30%, однако, чтобы выйти на комфортные 40%, заработная плата должна быть минимум 40000 рублей.

Условия социальной программы по ипотеке для молодой семьи

Кредитные организации с удовольствием занимают деньги крупному бизнесу. Однако вопрос о том, как получить ипотеку молодой семье, остается актуальным. Не все финансовые объединения готовы предоставить сразу ипотечный заем.

Большинство банков потребуют поручителей или начнут вести речь о залоге недвижимости, т.к. недавно образованная семья как социальная ячейка не является благонадежной.

Немаловажным фактором становится размер заработной платы обоих супругов.

Какой минимальный доход на семью из 5 человек должен быть для получения ипотеки? Ссылка на основную публикацию