Как узнать лимит по кредитной карте Сбербанка

Кредитный лимит по карте Сбербанка: управление и контроль за предоставленной суммой

Кредитные средства пластиковой карты – это деньги банка, которые он предоставляет клиенту в пользование на взаимно выгодных условиях.

Держатель пластика желает обезопасить себя от бесконтрольно растущего долга по кредитке, поэтому тщательно изучает порядок начисления процентов, сроки действия льготной рассрочки, своевременно вносит платежи.

Банк заботится, чтобы продукт оказывался в руках у платежеспособных клиентов, чтобы не образовывалась проблемная задолженность.Одной из мер по обеспечению возвратности денег является назначение лимитов.

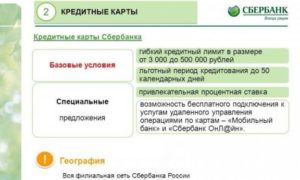

Линейка продуктов Сбербанка предлагает несколько уровней кредитных карт: классические, золотые, премиальные. Среди основных условий обслуживания является кредитный лимит.

В пределах допустимой суммы по карте устанавливается собственный максимум каждому держателю.

Его размер рассчитывается индивидуально с учетом многих условий, в том числе:

- Трудовой занятости и доходов.

- Кредитной истории.

- Наличия депозитов.

В процессе пользования пластиком возможно увеличение кредитного лимита по карте Сбербанка или его снижение. Кому его поднимают? Как отказаться от предложения? Как повлиять на решение Сбербанка, чтобы он повысил или уменьшил лимит на кредитной карте? Разберем по порядку.

Кредитный лимит

Максимальная сумма, которую банк одобряет клиенту, рассчитывается программой. Автоматически анализируется доступная информация, среди которой:

- ежемесячный доход;

- обороты по картам и счетам;

- стаж работы в целом и на последнем месте в частности;

- надежность работодателя;

- наличие кредитов, депозитов внутри банка и других кредитных организациях;

- наличие исполнительных листов;

- возраст;

- регистрация по месту жительства или нахождения;

- доход близких родственников;

- иждивенцы;

- наличие спонсоров;

- недвижимость и другое имущество в собственности;

- наличие инвалидности, хронических заболеваний;

- страхование жизни, имущества.

Результат расчета программой выносится на кредитный комитет, где утверждается сумму. При наличии дополнительной информации, свидетельствующей о платежеспособности клиента или проблемах с ней, комитет может скорректировать лимит.

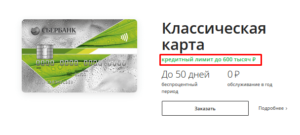

Какой максимальный и минимальный лимит по кредиткам Сбербанка?

Сумма, доступная на кредитной карточке, имеет четкое ограничение максимальной величины. Оно устанавливается персонально каждому держателю, регулируется договором на обслуживание.

При этом каждый пластик имеет свой абсолютный лимит:

| Стандартные (классические), в том числе моментальной выдачи | 600 тыс. |

| Золотые | 600 тыс. |

| Премиальные | 3 млн |

Сбербанк на своем сайте определяет сумму как максимум, которую можно потратить. Минимальное ограничение не регламентировано.

На практике самые низкие лимиты устанавливаются от 20 тысяч рублей, наиболее часто встречаются по молодежным кредиткам. Для их получения не требуется подтверждения трудоустройства.

Ранее в Сбербанке работала более сложная система по ограничениям, присутствовали минимумы. Несколько лет назад был сделан выбор в пользу существующего порядка, абсолютные лимиты были расширены.

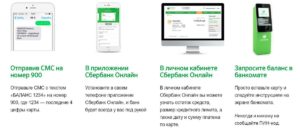

Как узнать лимит по своей карте

Информация доступна через все средства связи между банком и клиентом:

- В личном кабинете Сбербанк-онлайн. Кликнув на название или ярлык кредитной карты, вы перейдете на страницу с подробной информацией о лимитах, балансе, задолженности, последних операциях.

- То же самое доступно в мобильном приложении.

- Через СМС с номера телефона, указанного в качестве контактного при оформлении кредитки. Текст «Баланс ****» (**** — 4 последние из 16 цифр на лицевой стороне пластика) на номер 900.

- В банкомате можно выяснить, запросив баланс карты.

Можно ли положить деньги сверх лимита на карту Сбербанка?

Да. Пополнив карту, вы беспрепятственно будете совершать привычные оплаты по безналичному расчету. Однако снятие денег без комиссии будет проблематично.

Независимо от того, что это собственные средства, за выдачу через банкомат будет взиматься комиссия от 3 до 4%, минимум 390 рублей.

Бывает, что к номеру телефона привязано несколько носителей, и кредитка указана как основная.

Знакомые или родственники совершают перевод по номеру телефона, и деньги оказываются положенными на кредитку. Обращаться в банк с заявлением об ошибочном переводе и просьбой выдачи без комиссии бесполезно.

Выходов из положения несколько:

- снять деньги, заплатив комиссию;

- безналичная оплата текущих расходов;

- взаимозачет со знакомыми и/или родственниками, когда вы предлагаете оплатить их счета (например, коммунальные платежи или шопинг) кредиткой взамен на наличность или перевод на дебетовый пластик;

- для получения больших сумм, ошибочно зачисленных на кредитку, некоторые клиенты предпочитают закрыть ее; средства сверх лимита будут переведены вам на счет без комиссии, но примите во внимание:

- длительность процедуры – до 30 календарных дней;

- нет гарантии повторного получения кредитного продукта на прежних условиях.

Как увеличить кредитный лимит

Повышение суммы может происходить по инициативе банка или держателя.

Основные способы

- Держатели кредиток иногда получают с номера 900 СМС с предложением об увеличении лимита. Информация также отражена в личном кабинете мобильного и интернет-банка, в банкомате.

Получив предложение, клиент может обдумывать его до 30 календарных дней. В течение этого времени можно отказаться либо согласиться, не дожидаясь истечения 30-дневного срока. Все способы связи (телефон, интернет-банкинг, банкомат) предлагают соответствующие команды. При отсутствии ответа через месяц новый лимит активируется автоматически.

У носителей, выпущенных до 1 июля 2017 года, срок на принятие решения клиентом был 5 банковских дней.

- Действующие условия обслуживания кредиток Сбербанком не регулируют увеличение лимитирования по инициативе держателя. В личном кабинете отсутствует подобная возможность.

Однако клиент может обратиться в отделение к сотруднику для заполнения заявления. При себе обязателен паспорт. Если у вас есть дополнительные подтверждения своей платежеспособности, неизвестные банку, предъявите их. Вы можете также предложить застраховать риски, препятствующие изменению максимального ограничения.

Подписав заявление, дождитесь его рассмотрения. Это занимает от нескольких дней до нескольких недель. Вы получите СМС с результатом. При положительном решении сумма будет увеличена автоматически. Повторное посещение банка не потребуется.

- Вариантом увеличения кредитного максимума является подача заявления на карту более высокого класса. Часто при положительном рассмотрении такой заявки клиенту предлагают сумму, превышающую прежнюю.

Важно учесть, если у вас на руках уже золотая карточка, следующая по статусу – премиальная. Ее обслуживание платное – 4900 рублей в год. У обладателей премиального пластика нет альтернативы в виде кредиток с более высоким лимитом.

Премиальная Platinum карта

Требования

У Сбербанка отсутствует как таковой перечень требований для повышения кредитного максимума. Клиент должен быть в состоянии выплатить долг.

По основной методике расчета кредитной суммы ежемесячный платеж (5% одобренного кредита + % за пользование всей суммой) не должен превышать 30% дохода клиента. С учетом всех обстоятельств банк может превысить этот размер.

Например, имея скромный доход, но близкого родственника директора крупного холдинга и имущество в совместной собственности с ним, можно рассчитывать на сумму выше рассчитанной по базовой методике.

Условия, способствующие принятию положительного решения о повышении суммы:

- увеличение уровня дохода;

- кредитная карта находится у держателя более полугода и активно используется;

- положительная кредитная история;

- использование существующего лимита частично.

Важно! Регулярное использование средств кредитки в полном объеме банк расценивает как наличие финансовых сложностей.

Почему могут отказать?

Банк оставляет за собой право отказывать клиентам без объяснения причины.

Основные из них:

- снижение ежемесячного дохода;

- большое обременение кредитами;

- предпенсионный возраст;

- исполнительные листы;

- наличие в истории просроченных платежей по любым кредитным продуктам в любом банке;

- отсутствие операций по карте;

- использование средств кредитной карты полностью с последующим погашением задолженности по графику без досрочных пополнений считается признаком финансовых сложностей;

- смена работодателя на менее надежного;

- продажа недвижимого имущества из собственности;

- потеря трудоспособности;

- отказ страховать риски.

Через Сбербанк онлайн

Пластиковая карточка позволяет не только расплачиваются в магазинах, но и пользоваться счетом и банковскими услугами, находясь дома. Многим интересно, как увеличить кредитный лимит по карте Сбербанка через Сбербанк-онлайн?

Сервис позволяет:

- оформить заявку на новую кредитку, если ее пока нет;

- заказать перевыпуск;

- отслеживать увеличение и уменьшение максимальной суммы.

Подать заявление в Сбербанк на увеличение кредитного лимита по карте через интернет не получится. Данная функция не предусмотрена на сайте. Систематизировать все возможные обстоятельства, которые влияют на принятие решения, было бы сложно. Требуется посещение офиса для индивидуального рассмотрения вопроса.

Увеличение автоматически

Большинство держателей кредиток сталкиваются с автоматическим увеличением как минимум однажды. При первичной выдаче банк предлагает довольно низкий лимит, его размер редко превышает двукратный ежемесячный доход. Через полгода кредитный комитет оценивает риски с учетом пользования продуктом. Многие получают предложение об увеличении.

Уменьшение лимита

Происходит снижение по инициативе клиента или Сбербанка. Минимальная сумма нового лимита при этом ограничена суммой задолженности на кредитке.

Клиент по желанию подает заявление в отделение, в котором открыт счет. Явиться необходимо лично с паспортом, через удаленные сервисы услуга недоступна.

Со стороны банка существует 2 варианта

Первый

Усмотрев определенные причины, которые в перспективе могут повлиять на платежеспособность клиента либо, заметив низкую активность пользования продуктом, Сбербанк направляет предложение по снижению лимита.

У держателя есть 30 дней на то, чтобы отказаться от сокращения, или согласиться до истечения месячного срока. Ответить на предложение можно через личный кабинет в интернете, мобильном приложении, в банкомате, по телефону. Если держатель откажется, максимальная сумма сохранится.

При отсутствии ответа предложение вступает в силу в указанный срок.

Внимание! Банк рассчитывает новый лимит с учетом остатка средств на карте, на день предложения. При отсутствии ответа с вашей стороны через 30 дней лимит будет снижен до заявленного.

Если вы в течение месяца израсходуете дополнительные средства, уменьшив баланс карты, со вступлением предложения в силу образуется отрицательный баланс карточки.Средства на его погашение начнут автоматически списываться с дебетовых карт и счетов.

Второй

При нарушении держателем кредитки действующих правил пользования продуктом, банк имеет право немедленно понизить доступный максимум по ней, сделав уведомление держателя через СМС. При образовании отрицательного баланса в таком случае средства будут списываться с доступных счетов клиента

Заключение

Кредитные карты являются противоречивым банковским продуктом. Большинство клиентов с осторожностью принимают их в пользование из-за их способности обременить долгом под высокий процент. Банк тщательно проверяет платежеспособность будущих держателей кредиток, потому что у них будет доступ к деньгам учреждения. При желании злоупотребить пластиком у клиента будут на то возможности.

Предложение от Сбербанка получить кредитную карту или увеличить лимит по ней чаще остальных получают участники зарплатных проектов. С одной стороны, банку известен размер ежемесячного дохода клиента, с другой, при появлении просроченной задолженности имеется возможность списать средства на погашение с дебетовой карты.

Как узнать лимит по кредитной карте Сбербанка

2.13. Аресты и списания по исполнительным документам

Что такое арест, взыскание?

Арест – прекращение расходных операций с денежными средствами на счете клиента при поступлении в Банк исполнительного документа с требованием о наложении ареста. Арест накладывается на сумму, которая указана в исполнительном документе. Если сумма денежных средств на счете больше суммы ареста, то клиент может воспользоваться остатком денежных средств.

Взыскание – списание денежных средств со счета клиента и перевод их в пользу взыскателя при поступлении в Банк исполнительного документа с требованием об обращении взыскания.

Если денежных средств на счете недостаточно для исполнения, то Банк списывает имеющуюся на счете клиента сумму и продолжает дальнейшее исполнение по мере поступления денежных средств до исполнения документа в полном объеме.

На основании чего Банк может арестовывать и взыскивать средства со счета?

Арест и взыскание денежных средств со счета Банк может осуществлять на основании исполнительных документов о наложении ареста и об обращении взыскания на денежные средства.

Вправе ли судебный пристав-исполнитель получить в Банке информацию о счетах должника?

В соответствии с Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» Банк обязан сообщать судебному приставу-исполнителю по его запросу информацию о номерах счетов, количестве и движении денежных средств, а также об иных ценностях должника, находящихся на хранении в Банке.

По каким причинам может быть наложен арест, обращено взыскание?Самые распространенные причины – это:

- неуплата платежей за ЖКХ;

- неуплата налогов;

- уклонение от уплаты алиментов;

- неуплата штрафов ГИБДД;

- возмещение ущерба, причиненного кому-либо.

Откуда Банк получает документы по арестам и взысканиям?

Федеральная служба судебных приставов, суды, взыскатели – физические и юридические лица (если имеют на руках исполнительный документ) направляют документы в Банк для исполнения.

Как снять наложенные ограничения?

Произвести отмену ареста или прекратить обращение взыскания (если документ не исполнен полностью) возможно по решению суда или другого органа, выдавшего исполнительный документ. В этом случае в Банк необходимо направить исполнительные документы на снятие ареста или отмену взыскания. Исполнительный документ может быть отозван взыскателем. Банк не может вернуть уже взысканные средства.

Где уточнять информацию о причинах наложенного ограничения?

Информацию по исполнительным документам от ФССП России можно получить на сайте Федеральной службы судебных приставов fssprus.ru или по телефону 8 800 550 66 40.

По документам, полученным от взыскателей, судов (исполнительные листы, судебные приказы и др.), необходимо обращаться непосредственно в орган или к лицу, которое направило документ для исполнения.

Где можно получить информацию о наличии и размере моих обязательств?

- Данные о долгах по налогам можно получить с помощью специального сервиса Федеральной налоговой службы https://lk2.service.nalog.ru/lk/. Введите на сайте фамилию и ИНН.

- Сведения о неуплаченных штрафах по данным транспортного средства: http://www.gibdd.ru/check/fines/.

- Проверить задолженности за жилищно-коммунальные услуги можно в жилищно-эксплуатационной организации, многофункциональном центре (контактные данные многофункциональных центров указаны на сайте http://мфц.рф/).

- Получить информацию по исполнительному производству можно на сайте http://fssprus.ru/iss/ip/.

Будет ли погашен кредит/овердрафт, если внести денежные средства на счет, к которому предъявлены исполнительные документы?

В случае если на счет наложены ограничения согласно Федеральному закону от 02.10.

2007 № 229-ФЗ «Об исполнительном производстве» (арест, обращение взыскания на денежные средства), поступившие денежные средства направляются в первую очередь в счет исполнения исполнительного документа.

В этом случае денежных средств, внесенных на счет, может оказаться недостаточно для погашения кредита/овердрафта.

С меня сняты ограничения, но средства на счете всё еще арестованы. Почему?Банк снимает ограничения после получения исполнительного документа на снятие ареста или отмену взыскания.

Как узнать лимит по карте Сбербанка

При использовании банковской карты существует ряд ограничений. Среди них — лимиты по суммам. Узнать конкретные рамки для своего карточного счета можно:

- в одном из подразделений Сбербанка России. Для этого предоставьте специалисту свой паспорт и сам платежный инструмент

- в банкомате с помощью стандартных манипуляций для запроса баланса на карточном счету

- по телефону горячей линии Сбербанка 8 800 555 55 50 (указан на обратной стороне кредитки). Подготовьте для оператора паспортные данные, информацию о карте и секретное слово

- в личном кабинете сервиса «Сбербанк Онлайн». Для этого не нужно открывать дополнительные вкладки — баланс будет отражен на главной странице интернет-банка

- через мобильный банк. Информация о доступных средствах демонстрируется после отправки SMS-сообщения на номер 900 (текст «баланс ХХХХ«, где ХХХХ — последние четыре цифры номера карточки)

- в мобильном приложении, выбрав нужный платежный инструмент

Ограничение по получению наличных с карточки

Обналичивание денежных средств происходит в рамках дозволенного лимита. Его размер зависит от разновидности кредитки и выбранного тарифа. Ограничения на снятие денег устанавливаются в пределах суток и календарного месяца.

Особенности получения средств в кассе

При снятии наличных с кредитки в кассе финансового учреждения, в качестве комиссии с вашего счета удерживается 3% от суммы. При этом минимальный сбор составит не менее 199 рублей.

Процент является фиксированным для всех видов кредитных карт. Также комиссия снимается при обналичивании через банкоматы Сбербанка в размере 4%.

Указанные суммы могут меняться, если снятие денег происходит в сторонних банках.

Лимиты на операции в «Сбербанк Онлайн»

Перечисление денежных средств ограничивается 100 тыс. р. за одни сутки, при этом количественно это должно составлять не более 100 операций. Если вам понадобится перевод на более крупную сумму, то предупредите об этом сотрудника банка. Сделать это можно по номеру горячей линии 8 800 555 55 50.

Как увеличить лимит по кредитной карте

Расширить кредитный лимит по карте Сбербанка России может только само финансовое учреждение. Однако, это напрямую зависит от платежеспособности клиента банка. Также на это может повлиять своевременное внесение регулярного платежа и положительная кредитная история.

узнать лимит по банковской карте Сбербанка по СМС

Лимит средств, который доступен по вашей банковской карте, можно узнать с помощью отправки сообщения со словом «БАЛАНС N..N» оператору мобильной связи на короткий номер – «900». В SMS-сообщении вместо «БАЛАНС» можно указать такие слова: ОСТАТОК, BALANS, OSTATOK, 01, BALANCE.

«N..N» в этом уведомлении означает последние 4 (или больше) цифры номера указаного на вашей банковской платежной карте, к примеру «4568», которые необходимы для того чтобы отправить запрос. Их можно разделить со словом «БАЛАНС» следующими символами: « », «-», «_», «#».

Сбербанк в ответ ваше SMS-сообщение должен прислать уведомление следующего формата: «VISA4568; Dostupno:256265.00RUR; Limitpokupok:206265.00RUR; Limitnalichnyh:60000.00RUR. Каждый из символов означает следующее: «VISA4568» – аббревиатура названия банковской карты и последние 4 цифры номера, указанные на карте банка.

«Dostupno: 256265.00RUR» – размер средств, которые доступны по этой карте в соответствующей валюте карточного счета с уже учтенным лимитом овердрафта или кредита (если такие имеются) и валютой счета;

«Limitpokupok:206265.00RUR» – имеющиеся доступные средства на карте, дающие возможность совершать безналичный расчет (торгово-сервисная сеть, безналичный перевод, оплата любых видов услуг при помощи банкомата, мобильная связь и другие) на протяжении месяца (при установлении соответствующего ежемесячного лимита), а также указано в какой валюте находятся денежные средства;

«Limitnalichnyh:60000.00RUR» – указанная сумма является доступными средствами по банковской карте, которые можно получить в течение месяца наличными (при условии установления соответствующего лимита), и вид валюты.

Ваши комментарии и отзывы

Лимиты карт Сбербанка

При пользовании пластиковыми карточками, клиенту стоит помнить, что существует лимит карт Сбербанка.

Ограничение банком установлено на отдельные виды операций: снятие наличности, денежные переводы, на сумму кредита. Лимиты дифференцируются в зависимости от вида карточного пластика, класса носителя, валюты, а также по временному отрезку — суточный или ежемесячный. Давайте рассмотрим, какой лимит карт Сбербанка действует, можно ли увеличить и что будет, если его превысить.

Дебетовая карта: снимаем наличные правильно

Дебетовые счета Сбербанка предназначены для хранения собственных средств держателя, зачисления заработных плат, пенсий, социальных пособий.

Поэтому, одна из наиболее популярных операций по дебетовым карточкам — получение наличных денег. Для таких транзакций банк установил ежесуточный и месячный лимит снятия наличных с карты Сбербанка.

Владелец счета имеет полное право превысить установленное ограничение, но тогда банку придется заплатить некоторый процент комиссионных.

Высокий лимит снятия наличных с карты Сбербанка — одна из привилегий дебетового пластика.

Так, для носителей класса Standard установлены небольшие, бюджетные суммы, Gold, Platinum-карты — в данной ситуации имеют преимущества.

В таблице ниже представлены лимиты снятия наличных в сутки по карте Сбербанка, ежемесячное ограничение, а также какую комиссию заплатит держатель карточки при превышении установленных пределов.

| Операция для дебетовых носителей Visa, MasterCard | Standard / Classic | Gold | Platinum |

| Лимит снятия наличных в сутки по карте Сбербанка | 150,0 тыс. руб. или эквивалент в валюте | 300 тыс.руб. / $ 12000 / 9000 euro | 500 тыс.руб. / $ 12500 / 10000 euro |

| Ежемесячно | 1,5 млн.руб. / $50000 / 37500euro | 3,0 млн.руб. /$100000 / 75000euro | 5,0 млн.руб. / $170000 /125000 euro |

| Комиссия банку за превышение суточного лимита, если деньги снимаются в структурах Сбербанка через кассу, банкомат | 0,5% от суммы превышения лимита | ||

| при обналичивании через другие банки | 1% или минимально 150 руб. /$5 / 3 euro |

Представленные данные показывают, что операции с наличностью по картам стандартного класса ограничены, но удовлетворяют запросы держателей среднего достатка. Лимит золотой карты Сбербанка значительно выше и позволит чувствовать уверенность в путешествиях за границей и командировках. «Платиновые» карточки подчеркнут высокий статус клиента.

Среди дебетового пластика банка выделяется носитель, предназначенный для молодого поколения. Это карта Молодежная, которая открывается клиентам в возрасте от 14-ти лет, при наличии паспорта. Принятая расчетная валюта по ней — российский рубль, а по функционалу карточка относится к Standard-картам.

С ее помощью можно оплатить товары в торговой сети или онлайн-покупки через интернет, выполнить денежные переводы, снять наличность. Банком разработана кэшбэк-программа, ориентированная на возраст пользователей.

Лимит Молодежной карты Сбербанка сравнительно небольшой, но соответствует носителям класса Стандарт.

Ограничение переводов

Сбербанком установлены разные виды суточных ограничений на перечисление клиентом денежных средств. Предельная сумма дифференцируется в зависимости от класса карточного носителя, а также банка, где находится счет получателя. За отдельные виды транзакций предусмотрена уплата комиссии. Проиллюстрируем сказанное таблицей.

| Операция, носитель | Максимально |

| Суточный лимит перевода с карты на карту Сбербанка | |

| В пределах системы СБ, дочерних структур | 301000руб. |

| в том числе по видам носителей:Платинум/Голд-карты брендов Visa, MasterCard, МИР | 301000руб. |

| Классик/Стандарт | 201000руб. |

| Маэстро, Виза Электрон, МИР-социальная, носители моментальной выдачи | 101000руб. |

| Максимальный лимит перевода с карт Сбербанка на карты получателей других банков-эмитентов | |

| По одной операции | 30000руб. |

| В сутки | 150000руб. |

| За месяц | 1,5млн.руб. |

Если деньги выходят за пределы Сбербанка, размер комиссии составляет 1,5% от суммы, 30руб. минимально. Обратим внимание, что операции по переводу средств проводятся только для дебетовых карт, открытых в национальной валюте. По кредитным счетам переводы не осуществляются.

Лимит Карты Сбербанка МИР: наличные и перечисления

Карточные носители российской платежной системы МИР имеют дебетовый характер и используются для зачисления зарплат, пенсионных и социальных выплат. По ним банк также ограничивает снятие наличности и предельные суммы переводимых средств на другие счета.

Лимит карты Сбербанка МИР для снятия наличных дифференцирован по уровню носителей:

- для классической карточки составляет 150 тыс.руб./сутки, 1,5 млн.руб./месяц;

- для МИР-Золотая — 300 тыс.руб./сутки, 3,0 млн.руб./месяц;

- для МИР-социальная — 50 тыс.руб./сутки, 500 тыс.руб. за месяц.

За превышение клиент платит комиссионные в размере 0,5%, если операция проводится через Сбербанк; 1% — при обналичивании через другие учреждения.

Предельные суммы переводов составляют:

- по социальной МИР — не более 101 тыс. руб./сутки;

- по классической — максимум 201 тыс.руб./сутки;

- по «золотой» и МИР-премиальная Плюс — до 301 тыс.руб./сутки.

Обратим внимание, что карты МИР используются только на территории России. Если планируется выезд за рубеж, необходимо оформить носители Visa или MasterCard.

Кредитка Сбербанка: наличные лучше не снимать

Кредитные карты Сбербанка эмитируются только в российских рублях. Предел снятия наличных по ним также ограничен и приравнен к дебетовым носителям своего класса в части национальной валюты.

Специалисты банка и большинство пользователей отмечают, что кредитками предпочтительней рассчитываться в торговой сети за купленный товар или оплачивать услуги. Операции по снятию наличных лучше ограничить самостоятельно.

В качестве доводов приводится следующее:

- на снятые деньги не распространяются льготные условия беспроцентного периода. Начисление процента за пользование кредитом начинается со дня получения наличных денег;

- достаточно высокие комиссионные за обналичивание.

Анализ тарифов по кредитным картам показал, что комиссия за снятие наличных в структурах банка составит 3% от суммы, в других банковских учреждениях — 4%; минимальный платеж — 390 руб. Указанные расходы также списываются с кредитного счета клиента и включаются в сумму обязательства.

Как увеличить кредитный лимит по карте Сбербанка

Кредитная карта стала отличной заменой нецелевому потребительскому кредитованию. Число ее приверженцев растет, поскольку банком предложены простые правила оформления, лояльные условия получения и обслуживания. Кредитка выдается при соблюдении следующих требований:

- наличие гражданства страны, постоянной или временной прописки в регионе расположения отделения;

- возраст соискателя от 21-го до 65 лет;

- официальное трудоустройство и источники получения дохода.

Банком предложены два вида носителей, которые отличаются процентными ставками и кредитным лимитом. Карты массовой эмиссии обслуживаются на условиях предоставления кредита под 27,9 % годовых, максимальный лимит — 300 тыс.руб.

Предварительно одобренные носители предусматривают ставку 23,9% в год, с кредитным лимитом до 600 тыс.руб. По кредитным картам Сбербанка действует 50-тидневный льготный период, когда процент за пользование займом не начисляется.

Обратим внимание: несмотря на заманчивую рекламу о лимите 300-600 тыс.руб.

, для каждого клиента сумма заемных средств определяется индивидуально, в зависимости от ежемесячного дохода, истории обслуживания в Сбербанке и других банках, наличия депозитных счетов, зарплатных, пенсионных карт.

Поэтому увеличить кредитный лимит по карте Сбербанка можно при условии, если клиент показал себя добросовестным заемщиком с хорошей кредитной историей, имеющим достаточные доходы для погашения обязательства.

Другие лимиты по банковским операциям

К ним относится ограничение сумм принятия наличных по карточному счету клиента. Предельная сумма, которую можно внести, составляет 10 млн.руб. в сутки или эквивалент в иностранной валюте.

Если операция совершается в Сбербанке, его дочерних структурах — обслуживание проводится бесплатно. В других банках начислят комиссию в размере 1,25% от суммы или минимально 30 руб.

, максимально — 1000 руб.

Оцените автора

Как узнать лимит кредитной карты Сбербанка

Сегодня у многих людей имеется по нескольку кредитных карт, оформленных в разных банках. И если все они используются достаточно активно, легко запутаться в их характеристиках, например, забыть, какая максимальная сумма доступна по конкретной карте.

Путаницу вносит и тот факт, что некоторые банки периодически пересматривают кредитные лимиты своих клиентов, но не всегда оповещают о результатах этого пересмотра владельцев платежных средств. Поэтому регулярный контроль за данным показателем не помешает.

Разберем, как узнать лимит по кредитной карте Сбербанка.

Почему существуют ограничения по лимитам

При выдаче любого займа банк в первую очередь оценивает платежеспособность клиента, подавшего заявку. На основании полученных данных определяется сумма кредита, которую заемщик с максимальной вероятностью сможет вернуть в нужный срок.

https://www.youtube.com/watch?v=1Mb-7ylqD9c

Точно такая же процедура происходит при определении кредитного лимита по пластиковой карте. Банк должен быть уверен в том, что получит свои деньги назад без просрочек. Кроме того, от объема лимита зависит сумма минимального ежемесячного платежа, который, согласно законодательству, не должен превышать определенного процента от ежемесячных доходов заемщика.

Таким образом, лимиты по кредиткам – это ограничение, выгодное как для заемщика, так и для банка. Первый получает возможность пользоваться суммой, которую ему по силам вернуть, а второй – гарантию, что выданные им средства не пропадут, и их не придется истребовать через суд.

Максимальный лимит кредита по карте в Сбербанке

На момент написания статьи (июль 2018 года) Сбербанк предоставляет своим клиентам кредитные карты со следующими вариантами максимального лимита:

- 300 000 рублей;

- 600 000 рублей;

- 3 млн рублей.

Читайте еще: Ипотека молодым учителям специалистам

Максимум для каждой карты определяется, в зависимости от характеристик ее тарифного плана. Впрочем, кредитку на три миллиона могут получить только держатели карточек премиум-категории и только по специальному предложению Сбера. Для прочих клиентов, даже если у них оформлена кредитка премиум-класса, максимальный порог доступных заемных средств составляет 600 тыс. руб.

Важно! Для некоторых карт повышенный лимит в 600 000 также может быть доступен только по специальному предложению банка. Информацию о конкретных продуктах рекомендуем уточнить непосредственно на сайте Сбера, или в службе его клиентской поддержки.

Лимиты на операции, проводимые в Сбербанк-Онлайн

Иногда под словосочетанием «Лимит кредитной карты» пользователи подразумевают ограничения, которые действуют при работе с кредитками через веб-кабинет Сбербанка. К кредитному лимиту это не имеет никакого отношения.

Что касается ограничений системы Сбербанк Онл@йн, они действуют в целом на все проводимые через нее операции. Отдельных лимитов для кредитных карт Сбер не устанавливает. В течение суток вы можете потратить через веб-кабинет банка:

- не более 1 млн рублей на переводы другим клиентам Сбербанка;

- не более 10 000 на оплату услуг сотовых операторов;

- не более 30 000 рублей на счета клиентов других банков.

Впрочем, ограничения по переводам вряд ли могут пригодиться обладателям кредиток. Эти платежные средства не предназначены для выполнения данных операций, а могут использоваться только для оплаты покупок и услуг.

Важно! В течение суток через веб-кабинет можно проводить не более 100 платежных операций. Объем каждой должен составлять не менее 25 рублей.

Как узнать существующий лимит

Сбер предоставляет держателям своих кредиток несколько способов контроля кредитного лимита. Перечислим наиболее популярные из них.

По телефону

Узнать лимит кредитной карты Сбербанка можно через службу клиентской поддержки, позвонив по номерам 900 или 8-800-555-55-50. Для получения информации вам необходимо будет назвать оператору:

- свои паспортные данные;

- ФИО;

- данные кредитки;

- кодовое слово из договора.

Еще один способ контроля лимиты с помощью телефона – это использование сервиса Мобильный банк. Правда, с его помощью можно узнать не общий лимит карты, а только доступный вам остаток средств на ней. Для этого нужно отправить на служебный номер команду вида «Баланс ». Ответ поступит в виде СМС.

Через банкомат

Данные о лимите можно получить в любом из банкоматов Сбера. Вставив карту в приемник и пройдя авторизацию, выберите в меню запрос баланса. На экране (или на чеке, в зависимости от вашего выбора) будет отображен доступный остаток средств, общий лимит карточки, а также размер долга.

Важно! Вы можете получить эти данные через банкомат любой банковской организации. Но только в устройствах Сбербанка вам не придется платить комиссию за их предоставление.

С помощью терминала

Терминалы банковских организаций отличаются от банкоматов отсутствием устройства для приема пластиковых карт. Тем не менее с их помощью можно получить базовые данные о кредитке. Для этого необходимо набрать на клавиатуре устройства номер договора на обслуживание карты. На экране появится основная информация по ней, в том числе и размер установленного лимита.

Важно! Для получения данных нужен не номер карты, а именно номер кредитного договора.

В Сбербанк Онлайн

В системе веб-банкинга отображаются все продукты, имеющиеся у клиента, в том числе и кредитные карты. Остаток по действующей кредитке будет отображен сразу возле ее номера в списке на главной странице ЛК.

Чтобы получить данные о лимите, кликните по номеру карточки. Вы попадете на страницу с подробной информацией по ее счету, где, в числе прочего, также будет указан максимальный объем доступных вам заемных средств.

Выводы

Сбербанк предоставляет держателям своих кредитных карт массу возможностей для уточнения доступного лимита о счету. Помимо перечисленных дистанционных способов получения информации, вы также всегда можете обратиться в любое из отделений банка. Предъявив менеджеру кредитку и паспорт, подтверждающий, что именно вы являетесь владельцем данной карты, вы получите все нужные вам сведения.

Какие бывают лимиты

Сбербанк под лимитом подразумевает следующие категории:

- лимит кредитной карты – сумма кредита на карточном счете, доступная для снятия клиенту;

- ограничения по операциям – какую сумму клиент может снять, перевести в рамках одних суток, месяца;

- ограничения на операции – какое количество операций клиент может произвести за определенное количество времени.

Кредитный лимит зависит от многих условий

Кредитный лимит зависит от особенности банковской программы, параметров заемщика, параметров кредитной заявки. Дело в том, что при первичной выдаче карты, банк старается ограничить доступные средства. Пластик выдается без проверки владельца к вкладу, к зарплатному пластику, но на счете вряд ли будет больше 15000 руб. При этом максимальная сумма зависит от платежеспособности заемщика.

https://www.youtube.com/watch?v=tUIxhiA1j7M

Ограничения на операции и количество переводимых денег устанавливается в тарифной политике банка.

Так, сегодня существуют следующие ограничения:

- снятие наличных – до 150.000 руб. за сутки и до 300.000 руб. за месяц,

- если карта Золотого, Алатинового уровня – до 300 000 руб. в сутки, 600000 руб. в месяц;

- индивидуальные – для больших кредитов (по картам Black Edition).

Последняя группа предназначена для владельцев карт платинового уровня и выше. Как правило, обороты по таким Platinum card должны превышать десятки миллионов рублей, а, следовательно, нет смысла устанавливать малые лимиты.

Но стоит отметить, что лимит выдачи денег в банкомате имеет свои ограничения, то есть клиент не сможет снять сумму свыше 300 тыс. рублей даже если по карточным лимитам это разрешено. Средства можно снять только в кассе.

Для владельцев золотых и платиновых кредиток банк предлагает и льготные условия. Другими словами, если клиент с картой классического уровня может рассчитывать на снятие 300 000 руб., и платное снятие в кассе, то клиент с платиновой кредиткой может рассчитывать на бесплатное обслуживание в кассе банка при условии досрочного заказа средств.

Как узнать лимит

Сбербанк создал Онлайн банкинг и мобильные приложения. Благодаря этому кредитный лимит узнать достаточно просто.

Существует несколько способов, как узнать кредитный лимит по карте Сбербанка:

- через банкомат;

- через онлайн банкинг – СБ Онлайн;

- в кассе банка.

Какой лимит у карточки, можно узнать через банкомат Сбербанка:

- необходимо вставить пластик электронное устройство, ввести пин-код и авторизоваться в системе;

- нажать в меню «Информация и сервис»;

- нажать «Узнать баланс» и выбрать предпочитаемый способ вывода информации о балансе: с помощью чека или на экране.

Узнать лимит карты можно в банкомате

Остаток по счету через онлайн банкинг узнать также очень просто. Необходимо авторизоваться в системе с помощью логина идентификатора, зайти на вкладку «Карты», оценить сумму на счету кредитной карты.

Сумма на счету кредитной карты и есть доступный кредитный лимит для заемщика. А если нажать на номер карты, то можно увидеть общий лимит карточки, который в целом был доступен клиенту.

Здесь же приведена информация о необходимых суммах к возврату, сумме ежемесячного платежа и сумме полного досрочного погашения.

Сумма пересчитывается на каждый день, поскольку проценты за пользование займом взимаются при невыполнении условий льготного периода.Также узнать баланс карты можно по номеру мобильного телефона, отправив SMS сообщение следующего содержания: «лимит «номер карты» или «баланс номер карты». В результате этого сообщения банк ответит, какова максимальная сумма на карте Сбербанка.

Операция доступна не по всем картам, а только от стандартного уровня и выше. Отметим, что Сбербанк не позволяет клиентам пользоваться средства свыше установленного.

Единственным выходом здесь является применение овердрафта, то есть возможности клиента брать деньги в долг (минус с дебетовой карточки). Овердрафт к кредитке не подключается.

Остатки средств по дебетовому пластику можно узнать следующим образом:

- обратиться на сайт организации;

- зайти в параметры документов и тарифную политику;

- прочитать информацию по плану, к которому подключена конкретная карточка. Там указаны все возможные данные, а также лимиты на снятие наличных в различных устройствах.

Также можно узнать состояние счета, обратившись в офис организации к специалисту, который даст всю информацию. Отметим, что лимиты на снятие можно увеличить. Для этого необходимо снимать деньги в разных местах, например, в банкомате 150.000, и в кассе 150.000.

В итоге сумма будет превышена ровно в два раза, поскольку максимально допустимый уровень снятия денег в течение суток – 150.000 руб. При этом стоит помнить, что снятие в кассе банка облагается комиссией в размере 3% от снимаемой суммы.

Снятие денег в банкомате не облагается.

Отметим, что при изъятии средств с кредитки в виде наличных, банк прекращает действие льготного периода для данного пластика до момента полного возвращения средств на счёт. Если необходим льготный период, то все операции по пластику должны быть безналичными.

Таким образом, узнать состояние счета достаточно просто. Сбербанк создал качественную сервисную систему, в которой каждый клиент может без труда узнать любую необходимую информацию. Если под рукой нет Интернета, то можно обратиться по телефону «горячей линии» – 900, где специалисты контакт-центра с легкостью уточнят все требуемые параметры.

Как узнать лимит по карте Сбербанка. Как увеличить кредитный лимит по карте Сбербанка. Как уменьшить кредитный лимит по карте Сбербанка

Данная статья будет полезна для владельцев карты Сбербанка. Ведь далее мы разберем вопрос кредитного лимита на карте: его увеличение, уменьшение, а также лимит на снятие средств.

Как увеличить кредитный лимит по карте Сбербанка?

Тем, кто решил получить кредитку впервые, выставят некоторые ограничения, которые актуальны и в вопросе повышения кредитного лимита по карте. Кредитная карта не может быть с исходным лимитом более чем 10-20 тыс.руб. Сумма такова, потому что существуют некоторые дополнительные факторы.

- Например, чем «старше» карта, тем больше денег можно взять взаймы. Если вы уже более 5 лет сотрудничаете со Сбербанком, то лимит вам выделят больше, чем клиенту, который получил карту Сбербанка год назад.

- Кстати, возраст самого владельца тоже вносит коррективы. Чем старше возраст человека, тем больше вероятность получить большую сумму на карте.

- Категория карты.

- Заработная плата выступает самым важным условием для кредита. Чем выше зарплата, тем больше можно взять займа.

- Место работы. Профессия и должность тоже сыграют свою роль при оформлении карты.

- Кредитная история. Если вы вовремя «погашаете» все долги, то можете рассчитывать и на увеличение кредитного лимита.

- Наличие депозитов. Это не обязательное условие, а некоторая гарантия, что есть какие-то деньги в резерве для погашения кредита.

ВАЖНО: Через 6 месяцев, если вы соблюдали все вышеуказанные пункты, банк автоматически проводит повышение кредитного лимита. Сумма будет составлять 15-20 % от текущего максимума.

Вам обязательно должно прийти смс с уведомлением о возможности увеличения суммы. Если вас все устраивает, тогда просто проигнорируйте его и ждите, когда изменится количество средств на кредитной карте.

ВАЖНО: Если вы желаете отказаться от этой услуги, то это можно сделать с помощью ответного смс-сообщения. Его нужно отправить на 900 со словами «ЛИМИТ НЕТ». Действует такое предложение в течение года.

Можно также самостоятельно пойти в банк, чтобы увеличить кредитный лимит. Нужно написать письменное заявление (по установленному примеру) и предоставить перечень необходимых документов:

- нужен сам паспорт;

- активная кредитная карта (без долгов и со своевременным их погашением);

- документ с места работы (за последние полгода). То есть, справка 2-НДФЛ, которую выдают в бухгалтерии вашего предприятия. В ней будут указаны все доходы и налоги, как гарантия вашей финансовой стабильности;

- пакет документов, который указывает на примерное погашение других кредитов и наличие каких-либо депозитных вкладов.

ВАЖНО: На рассмотрение, как правило, требуется 3 дня!

С помощью онлайн-сервиса вы можете подать запрос. Но, в установленное время, после рассмотрения заявления, нужно будет посетить отделение банка. И уже там предоставить весь перечень документов и написать уже письменное заявление.

Как уменьшить кредитный лимит по карте Сбербанка?

Как же это сделать:

- Автоматический вариант. Банк просто так этого не делает. За исключением, если у вас плохая кредитная история. Он сначала заморозит кредитные средства (то есть, вы не сможете ими распоряжаться), но лишь до внесения определенной суммы. Кстати, ее также нужно провести строго в указанный срок! Если будет игнорироваться данное предупреждение, тогда уже будут задействованы крайние меры. А там не только кредитный долг растет, пеня набегает, еще и штрафные санкции.

- Личное заявлениев отделение банка. Самый быстрый способ. Алгоритм действий практически такой, как и при повышении лимита. Для уменьшения средств вам нужен будет паспорт и договор, по которому оформляли кредитку. Еще нужно будет написать по примеру заявление.

Установите лимит своих трат на месяц. По желанию, вы можете снять или поменять установленный лимит. Например:

- вы можете ограничить свой траты;

- установить такие ограничения в определенной стране;

- запретить снятие наличных.

Договор Сбербанка и в этом вопросе не дает решать самостоятельно своим клиентам. Этому есть логическое объяснение:

- Срабатывает такой человеческий фактор, как знание, что есть деньги в запасе. И вот в порыве желания что-то купить, вы спешите снять ограничение. Кредитные деньги выступают словно искушением.

- Процентная ставка в Сбербанке накладывается на размер долга. Это большой плюс, поскольку в некоторых банках наблюдается, когда эта сумма зависит от всего размера кредитных средств.

- Это выступает еще и фактором безопасности. Потеряли или украли кошелек – не так страшно, когда есть ограничение. Мошенники не смогут снять деньги или истратить всю сумму.

Чтобы поставить или убрать ограничения на кредитный лимит, нужно посетить отделение банка и написать там заявление (паспорт и активная карта должны быть при себе). Ни в личном кабинете, ни по телефону горячей линии, ни, тем более, по смс ограничения нельзя установить или убрать.

Лимит снятия наличных с кредитной карты Сбербанка

У всех карт, в зависимости от вида, бывает свой лимит в сутки. Какой может быть максимальный лимит по карте:

- Самые распространенные – это классические варианты: карты MasterCard Standart либо Visa Classic. Кредитный лимит доходит аж до 600 тыс. руб., с соблюдением всех требований. Минимальная сумма выдачи – 10-15 тыс.

- Если вам срочно нужно получить кредит, тогда банк предоставляет и такую возможность с «Моментальными» картами MasterCard «Momentum» и Visa. Но их максимальный лимит будет 120-150 тыс. руб.

- Золотая карта MasterCard и Visa имеет такую же ставку, как и классический вариант.

- Как карта «Подари жизнь» Visa (голд и классик). Максимальный долг тоже 600 тыс. руб. Главное отличие – это пожертвование с каждой карты.

- Карта «Аэрофлот» с таким же лимитом. Основное отличие же заключается в том, что банк возвращает некоторые средства на вашу карту в зависимости от миль перелета.

- А вот карта «Молодежная» (MasterCard Standart и Visa Classic) имеют максимальную сумму лишь 200 тыс. руб.

- И нужно еще указать Платиновую карту – на ней максимальный лимит кредитных денег может доходить до 3 млн. руб.

А теперь перейдет к лимиту снятия наличных по карте Сбербанка.

Здесь есть еще такой нюанс, где вы собираетесь снимать деньги – в банкомате или в кассе.

- Обычные, классические карты допускают лимит в банкомате до 50 тыс., а вот в кассе – до 150 тыс. руб.

- Так называемые, «моментальные» карты имеют суточный лимит в размере тоже 50 тыс., а в кассе немного меньше – до 100 тыс. руб.

- Золотая карта позволяет снять 100 и 300 тыс., соответственно.

- Карты с названием «Подари жизнь» и «Аэрофлот» имеют одинаковую сумму – 100 и 300 тыс. рублей.

- «Молодежные» карты имеют такой же лимит, как и классические (50 тыс. и 150 тыс.).

- Платиновые карты дают возможность снять в сутки 200 тыс. руб., а в кассе можно снять 600 тыс.руб.

На кредитные карты при снятии денег всегда идет комиссия. Независимо от того, где планируете снимать средства – в банкомате или кассе.

- Процентная ставка для всех категорий карт одинакова – 3%.

- А вот в чужом банке она немного выше – 4 %.

Золотая карта Сбербанка: кредитный лимит

Золотую карту может получить не каждый клиент банка. Кстати, гораздо выгодней, если банк сам предложит вам такие услуги. А написать заявление для получения такой карты может каждый клиент банка. Но есть некоторые условия:

- возраст должен быть минимум 25 лет, но не более 65;

- нужно быть пользователем карты Сбербанка минимум полгода;

- трудоустройство на последнем месте работы должно быть не мене 12 месяцев;

- безусловно, хорошая кредитная картина и наличие депозитов.

Если говорить о категориях карты, то они такие же, как и обычные – классические (MasterCard и Visa), «Подари жизнь» и «Аэрофлот». Молодежных и моментальных карт Голд не бывает, что вполне логично.

А теперь поговорим о кредитном лимите такой карты:

- Он такой же, как и в классических вариантах. Но! Максимального значения достигнуть очень тяжело, даже самым примерным клиентам. С золотой же картой лимит по карте будет выше, но не более 600 тыс. руб.

- Срок действия — 3 года.

- Процентная ставка составляет 33,9%. Но минимальный показатель, в качестве персонального предложения, будет 25,9%.

- Льготный период (без начисления процентов) составляет 50 дней.

Как узнать лимит кредитной карты Сбербанка?

Если вы хотите узнать кредитный лимит карты, то Сбербанк предоставляет немного больше вариантов:

- Самый простой способ – это написать смс на 900. Сам текст должен иметь следующий текст: БАЛАНС ХХХХ. Как уже многие догадались, ХХХХ – это последние 4 цифры вашей карты. Напоминаем, что сам номер нужно смотреть на лицевой стороне, и он включает 16 цифр.

- Можно позвонить в сервисный центр банка. Их номер обязательно будет указан на обратной стороне карты.

- Зайти в Сбербанк онлайн, то есть, в свой личный кабинет. Для этого нужно зарегистрироваться в кабинете. На главной странице и будет указана вся необходимая информация.

В эпоху гаджетов и смартфонов Сбербанк позаботился и о мобильном приложении. Для этого нужно установить приложение на свой телефон и авторизоваться (с помощью логина и пароля). Вся информация появится у вас на главном экране.