Как рассчитать налог на имущество физических лиц

Как рассчитывается налог на имущество физических лиц

Последнее обновление 2019-04-16 в 12:13

Рассмотрим порядок исчисления и уплаты налога на недвижимость с физических лиц, ведь преобразования по этому платежу озадачили граждан — они стали получать письма с суммой к уплате намного выше прошлых годов.

Как рассчитать налог на недвижимость: основные правила

Прежде чем разбирать, от чего зависит размер налога на имущество, определимся с основами этого платежа:

- налог является прямым — взимается напрямую с наличествующего у плательщика имущества;

- по российскому законодательству платеж относится к местным налогам, а это значит, что некоторые его элементы устанавливаются муниципальными образованиями и отличаются на разных территориях; к таким элементам относятся ставки и льготы;

- несмотря на местный уровень, основная часть правовых норм о платеже содержится в Налоговом кодексе России — в главе 32;

- согласно ст.408 НК РФ гражданам не требуется изучать порядок исчисления налога на имущество физических лиц, поскольку расчетом занимаются налоговые органы;

- инспекциями ФНС России как начисляется налог на имущество физических, так и готовятся письма для плательщиков, в которых ИФНС информирует собственника имущества о необходимости заплатить налог в бюджет.

Вопрос писем от налоговой очень важен. Во-первых, с 2018 года плательщики, не получившие письма вовремя, обязаны сообщить об этом в свою ИФНС. Срок своевременного получения письма — это до 1 ноября года, в котором вы должны платить. Во-вторых, письмо содержит точную сумму начисления налогов на имущество физических лиц.

Даже если вы умеете пользоваться алгоритмом расчета налога на имущество, вам нужно знать, сколько вам начислила ИФНС. Если суммы отличаются, будет либо переплата, либо недостача, причем во втором случае сработает ст.

75 НК РФ и на долг будет увеличиваться пеня. Разница может быть и из-за ошибки налоговой в методике расчета налога на имущество физических лиц, но, чтобы узнать об этом, необходимо получить письмо и увидеть сумму в нем.

Важно!

Следите за письмами от ИФНС, чтобы быть в курсе начислений и заметить ошибку или изменение суммы налога.

Письмо содержит:

- уведомление;

- и извещение.

Пользователи личного кабинета налогоплательщика получают электронные версии писем:

- откройте раздел корреспонденции;

- здесь вы увидите все письма от ИФНС; выберите нужное, ориентируясь по дате;

- его можно скачать и распечатать.

Теперь рассмотрим как налог на недвижимость физических лиц формируется.

Особенностью расчета являются правила определения базы обложения — для налога на имущество применяется кадастровая или инвентаризационная стоимость.

Почему: российские законодатели стремятся перевести всю базу недвижимости на кадастровый метод оценки. Так, все земельные участки уже переоценены и налог по ним считается согласно кадастровой стоимости.

Сейчас налог на имущество физических лиц проходит переоценку. Кадастровая стоимость в несколько раз вышел инвентаризационной, поэтому налог граждан увеличится. Для сглаживания этого повышения был предусмотрен переходный период. Так, часть регионов уже перешла на новый метод. А часть — еще в процессе. Список сведений о перешедших и неперешедших регионах находится здесь.

Как рассчитать налог на квартиру по инвентаризационной стоимости:

- по ст.404 НК РФ нужно знать коэффициент-дефлятор;

- также требуется точное значение инвентаризационной стоимости объекта;

- далее применяются ставки и льготы;

- учитывается количество месяцев владения объектов в течение календарного года.

По кадастровой стоимости исчисление намного сложнее, т. к. учитывается множество факторов:

- по ст.403 НК РФ предусмотрена необлагаемая часть налога на недвижимое имущество — квадратные метры разных объектов; по квартире это 20 кв.м, по комнате — 10, по дому — 50; муниципалитеты могут увеличивать эти размеры по своему усмотрению;

- по ст.406 НК РФ для объектов с кадастровой стоимостью применяются разные ставки в зависимости от вида имущества; к тому же, некоторые ставки могут увеличиваться или уменьшаться по местному законодательству;

- по ст.408 НК РФ расчет налога производится по специальной формуле в регионах, где переход на новый метод оценки был произведен недавно;

- с третьего года перехода на новый метод итоговая сумма сравнивается с суммой налога по инвентаризационной стоимости; если разница больше, чем 1,1, то применяется инвентаризационная стоимость.

Какая площадь учитывается при расчете налога на имущество — площадь вообще не участвует в расчете налога, поскольку основными показателями являются база (кадастровая или инвентаризационная стоимость), ставка, повышающие или понижающие коэффициенты. Но от площади зависит стоимость объекта, однако при оценке кадастровые инженеры руководствуются множеством различных параметров недвижимого объекта — материалом стен и других деталей, месторасположением, расстоянием до социальных объектов и пр.

Формула расчета налога на имущество физических лиц

Формула расчета с инвентаризационной стоимостью:

- ИС × ставка × КД, где

- ИС — инвентаризационная стоимость;

- КД — коэффициент-дефлятор.

Формула расчета с кадастровой стоимостью для регионов, с момента перехода которых на метод кадастровой оценки прошло меньше 3 лет:

- (КС × ставка — последняя сумма налога, исчисленная по инвентаризационной стоимости) × K + последняя сумма налога, исчисленная по инвентаризационной стоимости, где

- КС — кадастровая стоимость;

- К — специальный коэффициент. Он равен:

- в первый год перехода — 0,2;

- во второй год перехода — 0,4;

- в третий год перехода — 0,6.

С четвертого года действует общая формула расчета с кадастровой стоимостью:

Следовательно, ваш налог будет расти постепенно — по 20%. А на четвертый год вы уже будете платить на 100% по новой базе.

Важно! Если вы не согласны с кадастровой стоимостью своего объекта и можете аргументировать свое несогласие, вы вправе подать заявление об оспаривании кадастровой стоимости в специальную комиссию при Росреестре. Налоговые органы оценкой недвижимости не занимаются. Они только опираются на сведения из Росреестра и по ним считают вам налоги.

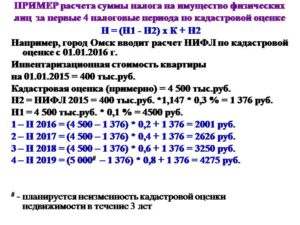

Рассмотрим несколько примеров.

Пример расчета налога на имущество

Рассмотрим, как осуществляется расчет налога на недвижимость площадью 67 квадратов по инвентаризационной стоимости.

Пример 1

Волкова Юлия имеет однокомнатную квартиру в городе Горно-Алтайск. Ее инвентаризационная стоимость равна 600 000 рублей.

Коэффициент-дефлятор в 2019 году равен 1,518.

Посмотрим ставки в городе. Для этого воспользуемся сервисом ФНС России «Справочная информация»:

- Перейдите по ссылке.

- Введите параметры для фильтрации — какой налог, за какой период и на какой территории.

- Откройте найденный закон.

- Спуститесь к таблице. Вот ставки в городе. Максимальный налог на имущество физических лиц начинается с 500 000 рублей инвентаризационной стоимости. Для Волковой действует ставка 0,5%.

Обратите внимание — с помощью этого же сервиса вы можете посмотреть льготы в вашей местности. Возможно, вы льготник и вправе получить освобождение от уплаты имущественного налога. Помимо федеральных льгот в городе есть 2 категории местных получателей освобождения.

Сумма налога равна: 600 000 × 1,518 × 0,5% = 4 554 рубля при владении имуществом весь календарный год.

Теперь посмотрим расчет с кадастровой стоимостью.

Пример 2

Волкова Юлия имеет квартиру. Последний раз по инвентаризационной стоимости налог составлял 1 100 рублей. Квартира находится в городе Майкоп. Адыгея перешла к новому методу оценки с 2017 года, следовательно, мы будем считать налог за второй год перехода. Кадастровая стоимость жилья — 2 000 000 рублей.

Сначала вычитается сумма, не подлежащая обложению налогом на недвижимость, — 20 кв.м. от кадастровой стоимости. Значит, база равна — 1 600 000 рублей.Теперь смотрим ставки в Майкопе:

- Ищем акт муниципального образования.

- Вот закон города.

- Вот ставки. К Волковой применяется ставка 0,1%.

Расчет: (1 600 000 × 0,1% — 1 100) × 0,4 + 1 100 = 1 300 рублей.

В третий год Волкова будет платить еще на 20% больше — 1 400 рублей. С четвертого года она перейдет на полную сумму в 1 600 рублей.

Обратите внимание, что по ст.408 НК РФ с третьего года налог сравнивается с налогом за прошлый год. При разнице более 1,1 начисляется налог в размере этой разницы. У Волковой в третьем году налог составит 1 400 рублей. Разница: 1 400 / 1 300 = 1,08. Сумма в пределах нормы.

Как проверить правильность начисления налога на имущество физических лиц

Проверить, правильно ли начислен налог на имущество инспекцией, вы можете следующими способами:

- самостоятельно рассчитать сумму, учитывая все тонкости главы 32 НК РФ и опираясь на наши примеры;

- воспользоваться онлайн-калькулятором на сайте ФНС России; однако на странице этого сервиса есть предупреждение, что услуга является ознакомительной и необходимо руководствоваться суммами, которые указываются в уведомлении от ИФНС.

Где узнать инвентаризационную стоимость квартиры для расчета налога

Инвентаризационная стоимость квартиры для уплаты налога определяется по данным 2013 года, т. к. был учрежден Росреестр и стала исполняться политика перехода к кадастровой оценке имущества. Но часть регионов все еще оценивают недвижимость по старому методу.

Взять инвентаризационную стоимость квартиры для налога на имущество вы можете в МФЦ — раньше такие сведения хранились в БТИ, но теперь бюро интегрировано в состав многофункциональных центров; также информация есть в Росреестре, но и это ведомство не принимает от граждан напрямую заявления, поэтому остается обращаться в офис «Мои документы».

Узнать инвентаризационную стоимость квартиры для расчета налога онлайн можно на сайте Росреестра — вы можете заказать платную выписку либо воспользоваться сервисом «Справочная информация» и запросить краткие сведения: можно выбрать электронный способ получения сведений.

Калькулятор налога на квартиру по инвентаризационной стоимости

Эффективная проверка расчета налога на имущество — использование онлайн-калькулятора на сайте ФНС России. Большим плюсом сервиса является учет не только местных ставок, но и льгот.

Но калькулятор рассчитывает налог исходя из кадастровой стоимости, даже на начальном этапе ввода информации после региона и налогового периода для налога на имущество физических лиц необходимо указать кадастровый номер.

Как изменится налог на недвижимость с 2020 года для физических лиц

Изучив правила исчисления налога по ст.

408 НК РФ, вы можете увидеть, как будет расти налог на имущество физических лиц после перехода каждого из регионов на метод оценки по кадастру — в первый год гражданин платит чуть больше, чем по старым правилам.

Далее во второй и в третий год сумма увеличивается на 20%. А с четвертого года собственник получает письмо с суммой, которая уже полностью содержит новый расчет без понижающих коэффициентов.

При этом новый налог на недвижимость с 2020 для физических лиц всё равно начисляется не на 100%, т. к. к нему предусмотрены вычеты, о которых говорилось выше. Так, от базы каждой квартиры отнимается 20 кв.м., дома — 50 кв.в. Если площадь дома 50 кв.м, то база будет равна нулю и налог станет нулевым.

Итоги

- Налог на имущество считается по кадастровой или инвентаризационной стоимости. Первая является преобладающей и вскоре все регионы страны перейдут на этот метод расчета.

- Кадастровая стоимость выше инвентаризационной, поэтому налог существенно увеличится.

Но для сглаживания повышения предусмотрены скидки и понижающие коэффициенты.

- Онлайн-калькулятор на сайте ФНС позволяет считать налог только по кадастровой стоимости.

- Инвентаризационную стоимость своего имущества можно узнать в МФЦ.

- Если вы не согласны с оценкой вашего имущества, можно оспорить кадастровую стоимость в особой комиссии.

- Обязательно дождитесь получения письма от ИФНС, поскольку без него вы можете неправильно оплатить налог.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как рассчитать налог на имущество физических лиц и недвижимость?

Всякому налогоплательщику нужно знать, как рассчитать налог на имущество физических лиц, чтобы ориентироваться, сколько и куда придется платить за имеющиеся в его владении объекты, подлежащие налогообложению. В этой статье мы рассказываем об имущественном налоге и особенностях его выплаты.

Как рассчитать налог на имущество физических лиц

Как рассчитать налог на недвижимость?

Рассматриваемое отчисление в пользу государства по характеру является местной обязанностью, уплачивающейся в казну субъектов страны, на территории которых располагается имущество, имеющееся во владении гражданина.

Согласно законодательным актам России, выплатой отчисления за владение имуществом облагается гражданин Российской Федерации, во владении которого находятся следующие объекты:

- место размещения и хранения автотранспорта;

- собственный дом;

- квартира;

- недвижимости, представленной единым комплексом;

- недострой, находящийся в процессе построения объект;

- отдельный гараж;

- комната;

- доля на перечисленные выше объекты;

- другие объекты недвижимости.

Обратите внимание. Дачные дома, находящиеся на участках земли любого размера, на которых ведется хозяйство огородное, садоводческое, животноводческое или производятся строительные работы, также считаются жилыми объектами и подлежат налогообложению. Данное нововведение внесено в свод законодательных правил тридцатого ноября 2016 года посредством Федерального Закона.

Граждане обладают возможностью приобрести некоторые льготы, касающиеся налогообложения участков и домов указанного типа. Когда отчисление вычисляется согласно цене объекта из государственного кадастра, из искомого метража высчитываются полсотни квадратных метров. С них налог не берется.

Заявление на получение вычета с уплачиваемого налога на недвижимость писать не нужно, так как он не имеет заявительного характера.

Многие владельцы квартир задаются вопросом, должны ли они платить за принадлежащую им часть общественной территории многоквартирного дома? Речь идет о:

- территории лестничных площадей;

- подвалов;

- чердаков;

- крыш;

- лифтов и т.п.

Закон на заданный вопрос отвечает отрицательно, платить за часть общественного имущества не нужно.

Расчет имущественного налога ведется непосредственно инспекцией Федеральной налоговой службы. После того, как он произведен, налогоплательщику отправляют письмо, содержащее информацию, касающуюся суммы, которую необходимо уплатить за владение имущественными объектами.

Два года тому назад принята и вступила в действие новая глава Кодекса, регулирующего налоговые отношения граждан и государства, которая оговаривает изменение процедуры вычета имущественного отчисления.

Она рассказывает, налоговой базой сегодня является не инвентаризационная цена недвижимости.

Ей на замену пришла сложно оцениваемая кадастровая цена, фактически являющаяся рыночной, реальной ценой, рассчитываемой с учетом всех характеристик объекта.Представленный способ определения подлежит введению в работу самостоятельно всеми территориями. Не успевшие до конца 2016 года субъекты, а именно до декабря месяца, пересчитать стоимость и занести ее в кадастр, производят расчет отчислений весь 2017 по старым нормативам, то есть базой для определения величины налога пока остается цена инвентаризационная.

Согласно правительственной установке, старый способ расчета должен полностью уйти в небытие к 2020. Чтобы добиться этого, нужно произвести перерасчет стоимости всех находящихся на территории страны объектов имущественного характера в кадастровую.

Как рассчитать величину налога на базе кадастровой стоимости

Давайте рассмотрим способ определения отчисления в государственную казну за имеющиеся во владении объекты, принимая во внимание вступившие в действие изменения законодательные.

Итак, отчисление находят по представленному примеру: разность цены, указанной в кадастре (А) и суммы, на которую было уменьшено тело дохода (И) умножается на величину доли (С) и вновь умножается на размер ставки конкретного типа недвижимости (В).

ИН= (А-В) * С * D.

Поговорим о том, где взять информацию по каждому их элементов нашей формулы.

Кадастровая цена – рассчитывая величину налога, найти информацию по кадастровой стоимости того или иного объекта можно с помощью систематизированного свода сведений об учтённом недвижимом имуществе Российской Федерации, то есть государственного кадастра, содержащего всю информацию о недвижимости страны.

Обновление информации внутри данного свода сведений производится каждое первое января наступившего года, единичные моменты добавляются в момент постановки на учет государством.

Информировать о содержащихся в своде сведениях может территориальный отдел Федеральной службы государственной регистрации, кадастра и картографии, находящийся в городе, где расположено имущество налогоплательщика.

Вычет налоговый – некоторая площадь, на которую можно уменьшить размер кадастровой стоимости и как следствие, уплачиваемого налога.

Рассмотрим сколько метров квадратных можно вычесть для жилых объектов различного типа:

| коттедж или дом | 50 м² |

| комната в многоквартирном доме | 10 м² |

| квартира в многоквартирном доме | 20 м² |

| недвижимость, представленная единым комплексом, уменьшается не на квадратные метры, а на денежную сумму | в 1000000 рублей |

Увеличить величину отчислений, определенных законом, в индивидуальном или общем порядке имеют право любые субъекты РФ, в том числе населенные пункты, имеющие Федеральное значение.

Когда по итогам применения вычетов из суммы дохода, в стандартном или увеличенном разрезе, цена объекта, указанная в государственном кадастре, станет равной или меньше нуля, тогда от выплат отчислений в казну государства налогоплательщик освобождается официально.

Приведем пример. Вы являетесь владельцем двухкомнатной квартиры, цельный метраж которой составляет полсотни квадратных метров. Определенная кадастром цена данного объекта составляет 2 миллиона 800 тысяч рублей. Метр квадратный жилища стоит 56 тысяч единиц российской валюты.

Поскольку речь идет о квартире, вы, как налогоплательщик, можете претендовать на получение налогового вычета в размере стоимости 20 квадратных метров от площади жилья и уменьшить, таким образом, величину налога.Получается, что выплачивать придется налог со следующей суммы: 2800000 – 56000*20 = 1680000.

Величина доли – учитывается тогда, когда обсуждаемое имущество находится в собственности долевого характера. В этом случае налоговое исчисление будет рассчитано для всех участников исходя из величины находящейся во владении доли. Если собственность носит характер общей совместной, то отчисления за владения имуществом будут равны для каждого владельца в одинаковом размере.

Ставка – для всех территорий нашей страны установлена различная. Для своего региона или города ее величину на 2017 год можно узнать на официальном ресурсе федеральной налоговой службы. Там необходимо зайти в раздел «Электронные сервисы» и затем в справочную информацию о ставках и льготах по имущественным налогам. Сверху следует указать свой регион и в графах указать:

- территорию, к которой вы и ваше имущество имеете отношение;

- разновидность налога, о котором хотите получить информацию;

- налоговый период, то есть год, за который запрашиваете информацию.

Вот как выглядит данная страница для Кемеровской области и города Кемерово:

Заполнение граф для получения справочной информации

По имеющимся ставкам отчислений существуют границы, обращайте внимание на них. Рассмотрим таблицу соотношений.

| порог обложения представлен одной десятой процента. | |

| порог обложения — два процента. | |

| другие недвижимые объекты | порог обложения — пять десятых процента. |

Согласно законодательным актам, муниципальные образования или Федерального значения города имеют право понизить ставку в одну десятую процента до нуля или наоборот, поднять ее, но увеличить не более чем в 3 раза. Кроме того, власти указанных субъектов Российской Федерации по собственному усмотрению могут налоговые ставки дифференцировать, исходя из следующих параметров объектов недвижимости:

- кадастровой цены;

- места расположения;

- типа.

Приведем пример расчета. Вы с родственницей владеете квартирой, площадь которой составляет 50 метров квадратных. Ее кадастровая цена составила 3 миллиона.

Согласно условию, что вы имеете право на налоговый вычет в размере 20 квадратных метров, то высчитываться налог будет с суммы, равной разности изначальной стоимости и стоимости этих 20 метров, то есть 1 миллиону 200 тысячам.

В результате вычета получится 1 миллион 800 тысяч. Теперь подставим в формулу получившиеся значения: 1800000 * 0,5 * 0,1% = 900 рублей.

Формула расчета имущественного налога по инвентаризационной стоимости

Теперь посмотрим, как рассчитать налог для тех субъектов, где переход на кадастровую стоимость объекта до сих пор не был завершен, то есть базой для налогообложения до сих пор является инвентаризационная стоимость объекта.

Формула определения величины налога бывает двух видов

Итак, формула следующая: Имущественный налог равен инвентаризационной цене объекта (А), умножается на коэффициент дефлятор (К), затем на величину доли (В). Полученную в итоге величину умножают на налоговую ставку (С).

Имущественный налог = А* К * В * С.

Давайте рассмотрим, где взять информацию для каждого показателя из представленной выше формулы.

- Стоимость объекта инвентаризационная – когда ведется высчитывание налога, данные об инвентаризационной цене берутся те, что были предоставлены до наступления марта в 2013 году. Выяснить, что они представляют собой, можно в местном отделении бюро технической инвентаризации лично, или с помощью официального ресурса федерального бюро технической инвентаризации.

- Коэффициент дефлятор – устанавливается регионом, принимающим за налоговую базу инвентаризационную стоимость. При расчете производится ее умножение на указанную властями величину. Обратите внимание! Для каждого региона указанное значение будет разниться, следовательно, узнавать его придется в индивидуальном порядке.

- Величина доли. Когда рассматриваемая недвижимость находится в общей собственности нескольких дольщиков, высчитывание производится отдельно для каждого гражданина, согласно метражу, находящемуся у него во владении. Если же характер владения является общей совместной собственностью, то налог для каждого участника будет равный, как и равна будет доля владения жилищем.

- Ставка налогообложения. Как и в случае со стоимостью жилья по кадастру, величина ставки разнится для каждой территории Российской Федерации. Узнать размер для интересующего вас населенного пункта можно на сайте инспекции. Главное правильно ввести информацию о:

- территории;

- разновидности налогообложения;

- периоде налогообложения.

Обратите внимание! Расчет ставок по инвентаризационной стоимости недвижимости также имеет верхние предельные границы:

| до трех сотен тысяч рублей | до одной десятой процента (0,1% включительно) |

| от трех сотен до половины миллиона рублей | от одной десятой до трех десятых процента (от 0,1% до 0,3% включительно) |

| более половины миллиона | от трех десятых процента до двух процентов (от 0,3% до 2% включительно) |

Калькулятор расчета налога на имущество физических лиц по правилам новой Реформы – как рассчитывать налог на недвижимость физлиц?

Реформа в сфере налогообложения продолжается в России. Новшества касаются процедуры расчета налоговых сборов. К 2020 году все регионы РФ должны будут перейти на новую систему.

Расскажем, каковы правила новой Реформы в сфере налогообложения, какой налог будут считать с учетом кадастровой стоимости и по каким формулам, а также приведем примеры расчета.

статьи:

Общая формула для расчета налогового сбора в 2018 году выглядит так:

Если знать все показатели, то можно рассчитать величину налога.

Важно: если регион не перешел на новую систему налогообложения, то налог будет рассчитываться на основе инвентаризационной стоимости объекта.

Подробнее вы можете прочитать, каков порядок расчета. Там же будет и пример.

Формула расчёта налога на недвижимость физических лиц в переходный период

В 2018 году будет продолжаться 4 переходный период. Поэтому специалисты выявили более детальную формулу, позволяющую обеспечить незаметное увеличение налоговых сборов — и мягкий, плавный переход к новой системе налогообложения для россиян.

Платить налоги авансом теперь сможет каждый россиянин

В 2018-2020 годах будет действовать такая схема:

Н= (N- Нинв) х К + Нинв =(N— Nинв х Кдеф х Синв) х К + (Nинв х Кдеф х Синв)гдеN = (Nкад– W) х С = (Nкад- U х Sw) х С = (Nкад — Nкад./S х Sw) х С

|

Чтобы произвести расчет, следует:

- Подсчитать удельную кадастровую стоимость объекта – кадастровую стоимость разделить на площадь, облагаемую налогом (U = Nкад/S).

- Рассчитать вычет, который возможен и полагается по закону россиянину (W = х Sw ).

- Посчитать размер налога по кадастровой стоимости. Для этого необходимо вычесть из кадастровой стоимости вычет, подсчитанный в пункте 2 (N = Nкад. — W).

- Произвести расчет налогового сбора по инвентаризационной цене имуещстваь (Нинв= (Nинв х Кдеф х Синв).

- И, наконец. рассчитать окончательную сумму налога, который предстоит заплатить гражданину (Н= (N- Нинв) х К + Нинв ).

Конечно же, эта формула — наилучшая, так как учитывает все важные показатели, влияющие на величину налогового сбора.

Понижающие коэффициенты в расчете налогов на имущество физических лиц в 2018 году

В следующих периодах налоговой реформы будут также действовать поправочные коэффициенты. Благодаря им, размер налоговых сборов будут увеличиваться не сразу, а поэтапно.

- В 2017 году коэффициент был равен 0,6.

- В 2018 году планируется его повысить до 0,8.

- В 2019 году он будет равен единице, поэтому смысла вводить и далее его нет.

- В 2020 году россияне будут оплачивать 100% налог за 2019 год, поэтому повышения больше не будет.

Понижающий коэффициент будет действовать только в переходный период (ст. 408 НК РФ).

О других коэффициентах и факторах, влияющих на расчет налогов на имущество физлиц, читайте в нашей предыдущей статье. Там расписано о двух вариантах расчета, а также приведены примеры.

Примеры расчета налога на имущество физических лиц

Приведем примеры расчета имущественного сбора по общей формуле.

| Исходные данные | Процедура расчета | Сумма налога в 2018 году | Сумма налога в 2019 и последующие годы | |

| Пример 1. Квартира | Кадастровая стоимость объекта – 2 млн.руб., площадь – 60 кв.м., налоговая ставка – 0,1%.Понижающий коэффициент в 2018 году равен 0,8. | • Подсчитаем стоимость 1 кв.м.: 2 000 000 руб. / 60 кв.м. = 33 333,33 руб.• Налоговый вычет будет равен 20 кв.м. По закону эта часть имущества не облагается законом. Остается 40 кв.м.• Рассчитаем налоговую базу, то есть ту часть имущества, которую будут облагать налогом. Для этого: 33 333,33 руб. перемножим на 40 кв.м. Получается 1 333 333,2 руб.•Перемножаем полученную сумму с налоговой ставкой (0,1%) и понижающим коэффициентом. Получаем сумму налога – 1066,66 руб. | 1 066,66 руб. | 1 333 руб. |

| Пример 2. Комната | Кадастровая стоимость комнаты составляет 800 тыс.руб., площадь – 25 кв.м., ставка налога – 0,1%.Налоговый вычет будет равен 10 кв.м., а понижающий коэффициент в 2018 году – 0,8. | • Рассчитаем цену 1 кв.м.: 800 тыс.руб. разделим на 29 кв.м. Получим 27 586 руб.• Определим налоговую базу: 27 586 х (25 – 10) = 413 790 руб.• Рассчитаем сумму налога: 413 790 х 0,8 х 0,1% = 331,032 руб. | 331,032 руб. | Без понижающего коэффициента налог будет равняться 413,79 руб. |

| Пример 3. Жилое домовладение | Кадастровая стоимость дома составляет 3 млн.руб., площадь его – 100 кв.м., ставка налога – 0,1%.Вычет будет равен 50 кв.м. по закону, а понижающий коэффициент в 2018 году – 0,8. | • Рассчитываем стоимость 1 кв.м.: 3 000 000 / 100 = 30 000 руб.• Подсчитываем налоговую базу: 30 000 х (100 – 50) = 1 500 000 руб.• Определяем размер налога: 1 500 000 х 0,1% х 0,8 = 1 200 руб. | 1 200 руб. | Без учета понижающего коэффициента сумма налога будет равна 1 500 руб. |

| Пример 4. Единый недвижимый комплекс | Кадастровая стоимость двух жилых домов, входящих в ЕНК, составляет 10 млн.руб., их площадь – 350 кв.м. Налоговая ставка равна – 0,1%. Понижающий коэффициент остается прежним – 0,8, а вычет равен 1 млн.руб. | • Определим налоговую базу. Так как у нас есть вычет в размере 1 млн.руб. Его необходимо вычесть из общей кадастровой стоимости. Получается, что оплачивать налог будем с 9 млн.руб.• Рассчитаем сумму налога: 9 000 000 х 0,1% х 0,8 = 7 200 руб. | 7 200 руб. | Если не учитывать поправочный коэффициент, то сумма налога составит 9 тыс.руб. |

Приведем еще один пример, где расчет налога проводится по формуле в переходный период:

КвартираКадастровая стоимость составляет 3 500 000 руб. , площадь ее равна 45 кв.м. Сумма налога, который оплачивали в 2015 году, составляет 500 руб.Налоговая ставка равна 0,1%. Понижающий коэффициент – 0.8. А налоговый вычет составляет 20 кв.м.Воспользуемся такой формулой для расчета: Н = (N- Нинв) х К + Нинвгде

Проведем расчет:

Применяя указанную формулу выше, можно рассчитать сумма налога к уплате за 2018 год.Она будет равна: (1944,44 – 500) х 0,8 + 500 = 1655 руб. |

Расчет дохода и налога от продажи имущества по кадастровой стоимости – какая недвижимость попадает под новые правила налогообложения в 2018 году?

Реформа предусматривает переход на новые правила расчета налога, которые будут учитывать не только понижающие, поправочные коэффициенты, но и кадастровую стоимость объектов.

Под новые правила налогообложения в 2018 году попадает недвижимость, переведенная и оформленная в собственность к россиянину после 1 января 2016 года. Это прописано в статье 4 Закона федерального уровня под номером 382, утвержденного 29 ноября 2014 года.

Заметьте, основания получения прав на такую недвижимость не играют никакой роли. Объект может перейти по наследству, его можно принять в дар, возвести самостоятельно или приобрести/купить.

Еще одно отличие – на недвижимость, которую гражданин приобрел после 2016 года, выдается выписка из ЕГРН или выписка из ЕГРП.

На недвижимое имущество, полученное ранее, владелец мог получить свидетельство о регистрации – теперь, в 2018 году, оно не выдается.

Теперь вы знаете, как рассчитать величину налогового сбора за имущество. Можете произвести расчет самостоятельно — или же обратиться к юристу.

Также читайте о том, как узнать кадастровую стоимость и провести расчет по новому порядку.

Остались вопросы? Просто позвоните нам:

Налог на недвижимость 2019 для физических лиц. Расчёт суммы налога (онлайн)

Процедура начисления налога на недвижимое имущество была изменена правительством в первой половине 2016 года. До этого момента ее расчет осуществлялся, исходя из инвентаризационной цены.

В настоящее время, в качестве основы используется такой параметр, как — кадастровая цена недвижимости. Как узнать налог на недвижимость 2019 для физических лиц? Калькулятор расчёта налога для этого является отличным помощником.

Необходимо учитывать, что обладатели недвижимости в РФ должны внести налог за 2019 год с весны и до начала октября 2019 года.

Сроки уплаты налога на недвижимость для физических лиц

С 2016 года налог на недвижимое имущество для физических лиц необходимо уплатить до 1 декабря, распространяется это и на 2017-2018 года. Рассылка оповещений по уплате налога на имущество, землю и транспортные средства производится ФНС до наступления ноября. Но отправка подобных уведомлений по почте сейчас осуществляется далеко не во всех случаях.

С начала лета 2016 года в Налоговый кодекс были внесены корректировки, которые позволяют представителям налоговой службы отправлять сведения для частных лиц через личный кабинет, который был ими активирован на сайте организации.

Количество данных пользователей постоянно увеличивается и в настоящий момент превышает 20 млн. Поэтому оповещения об уплате налогов по почте больше не будут отправляться.

Исключением является специально поданная просьба представителям ФНС.

Ставка налога на недвижимость для физических лиц 2019

Величина ставки налога для частных лиц составляет от 0,1 до 0,3%% от кадастровой цены объектов.

К ним относятся:

- недостроенные здания из жилого фонда;

- квартиры, комнаты, дома и прочие помещения;

- места для автомобилей и гаражи;

- комплексы, в которые входит жилой дом;

- хозяйственные постройки (до 50 кв.м), которые находятся на участках земли, выданных для индивидуальных построек, садоводства, огородничества, личного подсобного или дачного хозяйства.

Согласно законодательству, размер налоговой ставки может повышаться не более, чем в 3 раза в Москве, СПб или в Севастополе.

Калькулятор онлайн-расчёта налога на недвижимость по кадастровой стоимости объекта

На странице портала nalog.ru имеется онлайн-калькулятор, рассчитывающий налог на недвижимость 2019 для физических лиц. Калькулятор расчёта налога на имущество физических лиц и земельного налога позволяет установить собственные параметры, после чего система произведёт автоматический расчёт суммы к оплате.

Как узнать кадастровую стоимость объекта

Для этого создан портал «Федеральная служба государственной регистрации, кадастра и картографии (Росреестр)». На нём можно получить выписки о характеристиках объектов, а также подать заявку на государственную регистрацию прав.

Кто может быть освобождён от уплаты налога?

В целях освобождения от уплаты НДФЛ с прибыли, которая была получена в результате продажи недвижимости, важно владеть ею на правах собственности на протяжении 3-летнего периода.

Условия владения должны быть следующими: покупка недвижимости была совершена при дарении, наследовании от ближайшего родственника или одного из членов семьи. Семейный кодекс РФ признает в качестве членов семьи супругов, родителей и детей.

К списку ближайших родственников относятся сестры, дедушки, братья и бабушки.

Применение 3-летнего срока для освобождения от выплаты НДФЛ также возможно, когда получение недвижимости было осуществлено согласно определенного договора. Он предусматривает содержание при жизни, с условием иждивения плательщиком ренты.

В этих обстоятельствах, жилье считается полученным после оформления документа, а не с даты исполнения. Последней является время, когда получатель ренты умер и по данной причине договор был выполнен. Необходимо учитывать, что передается право собственности на жилье именно с даты составления договора.

Если он был оформлен 3 и более лет назад, а выполнен только полгода назад, то не нужно уплачивать налог.

Освобождение от погашения НДФЛ также возможно в ситуации, когда собственник владел квартирой не менее 3-летнего периода.Данная недвижимость должна быть получена им в результате приватизации (согласно условиям договора передачи, который был оформлен с муниципальным или государственным органом).

При таких обстоятельствах не будут применяться договоры о выплате за снесенную недвижимость или договоры, составленные по условиям программы «Для молодой семьи доступное жилье», а также аналогичные ей.