Как банки проверяют справку 2-НДФЛ

Проверяют ли справку 2-НДФЛ в банке — как они это делают?

Как банки проверяют справку 2-НДФЛ? Последствия предоставления поддельных справок.

Справка по форме 2-НДФЛ является унифицированной справкой, которую подают в банк для подтверждения своего официального дохода. Справку будущий заемщик получает в своей бухгалтерии на предприятии.

Справка может формироваться за различный налоговый период, но обычно охватывает весь текущий период года. Из этой справки видно в каком месяце какую зарплату получает лицо, в каком размере выплачен налог на доход.

Справка 2-НДФЛ — основной документ для расчета суммы возможного кредита для заемщика.

Именно из этой справки банковские сотрудники получают информацию, что лицо на предприятии проработало не менее установленного срока, по ней рассчитывают средний доход. Нотариального заверения такой документ не требует и обычно содержит только печать предприятия и подписи руководителя и гл.бухгалтера.

Но у заемщиков часто возникает вопрос проверяет ли справку 2-НДФЛ банк и каким образом это происходит. Как банк может понять подлинные ли данные содержаться в справке или можно включить в нее несуществующие или «серые» доходы?

Проверка справки 2-НДФЛ банком начинается с кредитного инспектора

Проверка справки 2-НДФЛ банком начинается с кредитного инспектора именно он принимает справку и осуществляет сверку данных содержащихся в справку с данными в анкете заемщика и основным документами:

- содержание в справки полного наименования лица;

- адреса и телефоны организации;

- ИНН организации;

- наименование организации;

- юридический адрес организации;

- наличие соответствующей печати и подписей ответственных лиц.

При необходимости кредитный инспектор может получить данные об организации из реестра юридических лиц и сверить данные. Если справка содержит резкое увеличение зарплаты — обязательно уточнит, на каком основании было повышение и сохранится ли доход в дальнейшем.

Из справки кредитный инспектор берет информацию о доходе (зарплата минус налог на доходы) и вносит эти данные для оценки заемщика и расчета суммы кредита.

Справка 2-НДФЛ для кредита проверяется также службой безопасности.

С какой тщательностью будет проведена проверка справки 2-НДФЛ для кредита службой безопасности банка зависит прежде всего от типа получаемого кредита. Сотрудник безопасности банка на основании переданных данных сначала уточняет сведения о работодателе: адреса, телефоны, наименование, находится ли организации в реестре действующих организаций.

Далее сотрудник безопасности проверяет действительно ли потенциальный заемщик оформлен в данной организации, с какого периода и какую заработную плату получает, будет ли данный сотрудник продолжать и далее работать в данной организации.При тщательной проверке сотрудник безопасности имеет право получить данные из налоговой службы. для этого формируется специальный запрос в налоговую. как правило такого рода проверка используется для «длинных» кредитов (жилищные кредиты, кредиты наличными на сумму свыше 700 000 рублей и т. д.).

Сотрудник безопасности имеет право обратиться на предприятие для уточнения зарплаты сотрудника и запросить копии ведомости начисления заработной платы потенциального заемщика за определенный период, запросить данные за прошлый год или попросить предоставить копию отчетности в ПФР на сотрудника из которой сможет получить сведения о реально начисленной и выплаченной заработной плате. Однако, на предприятии могут отказать в разглашении сведений о заработной плате сотрудника банковскому работнику. Все что могут подтвердить это то что такой сотрудник действительно работает на предприятии и ему была выдана справка 2-НДФЛ для кредита.

В случае, когда не удается получить сведения непосредственно из организации работник службы безопасности банка может провести сравнение зарплаты по отрасли в регионе и выяснить на сколько данные в справке соответствуют средним зарплатам.

Завышенные данные будут заметны.

Если организация имеет расчетный счет в том же банке, и начисление заработной платы производится на зарплатную карту сотрудник может получить информацию из отчета о движении средств по лицевому счету будущего заемщика.

Некоторые сотрудники безопасности банка имеют личные связи в налоговой и в ПФР и могут при желании получить информацию о заемщике. Но официально запросить и получить такие сведения банк не может.

ЦБ выступили инициатором законопроекта по которому банки будут иметь доступ к налоговым и ПФР базам.

Таким образом с марта 2015 года банки будут иметь полную и правдивую информацию по каждому клиенту. На данный момент такого доступа у банков нет и если вам сказали об этом в банке, то они просто блефуют.

Последствия предоставления поддельных справок

Не секрет, что часть граждан продолжает получать «серую» зарплату, но есть желание получить кредит. Поэтому часто потенциальные заемщики пытаются получить кредит используя недостоверные справки о доходах.

Если вы по какой то причине все же решили предоставить в банк поддельную справку, вы должны знать:

- если справка создана в сговоре с ответственным работником организации (бухгалтер или руководитель), то для ответственного работника это может быть основанием для привлечения его к уголовной ответственности по статье ч. 3 ст. 327 УК РФ,тем более, что лицо выдающее такую справку знает для чего она выдается и что она не законна. Та же ответственность грозит и потенциальному заемщику;

- если банк вас уличит в подлоге, возможно вы избежите уголовного наказания, но что вам точно будет грозить, так это попадание в неофициальный «стоп-лист» банка и тогда получить кредит в этом банке вам никогда не удастся. К слову сказать банки обмениваются информацией о проблемных клиентах: «стоп-листы» находятся в общем доступе, поэтому думать, что получив отказ в одном банке вы возьмете его в другом — это заблуждение.

Бывают случаи, когда вы «провели» банк на этапе проверки и получили кредит, но через время банк из других источников получил информацию, что предоставленная справка недостоверная — этот момент предусмотрен статьями УК РФ ст. 165 для физлиц и ст. 176 для юрлиц. Стоит сказать что уголовная ответственность по этим статьям наступит в случае причинения ущерба в крупном и особо крупном размере.

Если заемщик исправно оплачивает кредит, банк волен принимать решение на свое усмотрение, так как действия банка в этом случае регламентируются внутренними документами.

Если заемщик будет исправно оплачивать кредит, банк будет принимать решение на свое усмотрение. Действия банка в этом случае регламентируются только внутренними документами банка доступ к которым строго ограничен.

Если сделка крупная (ипотека, автокредит и т. д.

) и сведения содержащиеся в банке могут серьезно повлиять на исполнение обязательств по кредиту банк может потребовать расторжение договора на основании статьи 450 ГК РФ в связи с существенным изменением обстоятельств.

Советы

Справка в банк 2-НДФЛ — основной документ подтверждающий ваш доход на предприятии.

Некоторые лица, желающие получить кредит в нужном объеме просят руководство предприятия, бухгалтера указать недостоверные сведения о доходах или включить в справку «серые» доходы. Некоторые идут на откровенный подлог, покупая справку.

Именно поэтому в интернете так актуален вопрос «Проверяют ли справку 2-НДФЛ в банке?» Ответ очевиден — проверяют. Другое дело в каком объеме и откуда банк получит сведения.

Крупные кредиты — проверяют более тщательно используя все инструменты для проверки, при запросе на небольшие кредиты справку проверит только кредитный инспектор. Но не обольщайтесь, что сможете провести инспектора.

Если даже это получится, но обман раскроется вы рискуете тем, что банк может передать информацию в полицию, так как подделка документов классифицируется как «мошенничество» и неприятности могут быть очень серьезными.Как банки проверяют справку 2 НДФЛ: процедура контроля

Декларация 2 НДФЛ входит в пакет обязательных документов для оформления кредитного договора или ипотеки. В справке инспектор определяет уровень платежеспособности заемщика, а также, с какого времени тот трудится.

К сожалению, встречаются еще компании, которые не платят налоги, и выдают доходы сотрудникам в конвертах. Физические лица в таком случае не предоставляют в банк справку с “реальной” зарплатой и находят единственный, на их взгляд, выход – подать поддельный отчет. Делать это, конечно, не стоит, поскольку в банке разработанные методики проверки декларации 2 НДФЛ на достоверность.

Как проверяют справку по форме 2 НДФЛ банки

Декларация 2 НДФЛ для банка выдается за квартал, полугодие или год, это зависит от суммы и условий кредитования.

В предоставленной справке заполняются поля:

- Фамилия, имя и отчество физ. лица;

- название компании согласно уставным актам, банковские реквизиты;

- тариф НДФЛ;

- официально подтвержденные доходы за конкретный период с разбивкой по месяцам;

- сведения о вычетах с разбивкой по кодам;

- итоговые суммы заработка за этот период, отчисления НДФЛ: исчисленного, удержанного и переданного в бюджет;

- при наличии указать задолженность по подоходному налогу;

- встречались случаи подделки деклараций по форме банка, в которых ИНН компании не совпадал с ИНН на круглой печати.

Декларация 2 НДФЛ оформляется на утвержденном с 2018 года бланке, подписывается руководящим лицом, регистрируется и визируется печатью. Указанные в справке сведения инспектор проверяет при первичном обращении физ. лица за кредитом, а также сверяет паспортную информацию с оригиналом.

Читайте еще: Построчное заполнение 6 НДФЛ: титульный лист и расчет

Затем рассчитывается платежеспособность заемщика согласно поданной анкете-заявлению и отчету 2 НДФЛ. Анализируется, хватает ли в месяц средств на питание после ежемесячного погашения кредита и процентов, задолженности по коммунальным и приравненным к ним перечислениям.

Если со стороны первичного осмотра расхождений не выявлено, справки оставляют для детальной проверки.

Может ли банк детально проверить справку 2 НДФЛ

В детальную проверку банком декларации 2 НДФЛ включаются следующие этапы:

- Звонок на работу с целью подтверждения сведений о месте трудоустройства физ. лица;

- звонок родственникам заявителя. Таким образом проверяются личные сведения физ. лица;

- уточняется в других банках возможная задолженность по кредитам и динамика погашений по ним.

Как служба безопасности банков проверяет справки по форме 2 НДФЛ

Следующий этап контроля после инспектора – служба безопасности. В ее полномочия входит детальный анализ сведений. Действует ряд способов проверки подлинности документа, крайне тщательному контролю подвергаются заявления на немалую сумму. В первую очередь анализируются сведения о первичной информации в декларации 2 НДФЛ, в том числе и о работодателе и кредитном получателе.

Если представитель банка увидит неточности между поданными декларациями и сведениями из организации физ. лица, ИМНС или пенсионного фонда, проводится дополнительная проверка на выявление причин расхождения.

Звонок по месту работы

Обратиться может сотрудник банка по телефону или лично в организацию, где трудится заявитель. Его интересуют вопросы оплаты труда и стаж в этой компании на дату получения справки, а также планы человека по поводу дальнейшей работы. Возможно, что сотрудник написал заявление на увольнение или с ним не продлевают трудовой договор.

А также банк заинтересует перспективы повышения зарплаты, кроме того, понадобятся расчетные справки по оплате труда по организации. В этом случае сотрудники службы безопасности выясняют платежеспособность предприятия, наличие задолженности по заработку и стабильность выплат доходов сослуживцам.

Читайте еще: Куда необходимо сдавать отчеты по подоходному налогу 6 НДФЛ

Проверка по базам ИФНС

Если оформляется ипотечный кредит, то будет сделан запрос в налоговую по вопросам перечислений этим лицом НДФЛ, а также с целью уточнить, состоит ли он на учете в фискальных органах.

Через пенсионный фонд

Дополнительно инспектор проверяет информацию через пенсионный фонд для сопоставления представленных сведений.

У банковских организаций официальный доступ к базам пенсионного фонда и налоговой инспекции, поэтому больше нет необходимости письменно запрашивать информацию, стоит только зайти на портал онлайн по интернету.

Проверка через гос услуги и правоохранительные органы

Централизованно можно справку по форме 2 НДФЛ проверить через портал гос услуг, на котором размещены базы налоговой службы и пенсионного фонда.

Кроме того, сотрудники отдела контроля вправе обратиться с письменной информацией в правоохранительные органы с целью уточнить наличие судимостей у заемщика и действующих, и погашенных.

Если человек привлекался к уголовной ответственности, служба безопасности финучреждения откажет кредитному получателю в выдаче ссуды.

Однако, чтобы сделать запрос на портал, нужно согласие физ. лица, без него никто предоставит файл с личной информацией. Если человек подал поддельную справку, то по разумеющимся причинам согласие на доступ к своей персональной информации не даст. И в этом случае банк откажет в кредите, а физ. лицо занесут в черный список как неплатежеспособный заемщик.

Ответственность за поддельную справку

Подавая в банк или другие инстанции поддельную справку, человек должен четко понимать меру ответственности за предоставление фиктивной информации.

Рассмотрим варианты привлечения заемщика.

- Если кредитный получатель перестает выплачивать ежемесячные платежи по ссуде и процентам, такие действия приравниваются к мошенническим по статье 165. Банк взыщет полную сумму долга с пеней и неважно, каким образом.

- Если физ. лицо по ссуде выплачивает и долг, и проценты, не нарушая графика платежей, но при проведении повторной проверки служба безопасности обнаружила, что подана поддельная декларация 2 НДФЛ, в этой ситуации банк не заявит в полицию и не потребует досрочного расторжения договора.

- Если поддельная справка обнаружена при рассмотрении пакета бумаг до выдачи ссуды, заемщику однозначно будет отказано, банк обязан уведомить полицию. Причину отказа инспектор объявлять не должен. В результате на физ. лицо наложат следующие санкции:

- Штраф до 80 000 руб.;

- работы в принудительном порядке сроком до 480 часов.

- Если в банке оформляется кредитный договор, заведомо понимая, что оплачивать его не планируют, санкции намного строже:

- Штраф до 120 000 руб.;

- работы в принудительном порядке сроком до 12 месяцев;

- лишение свободы на срок до 24 месяцев.

За предоставление в банк поддельных справок физ. лицо занесут в стоп-лист, он навсегда лишится кредитных продуктов в этом банке и в другом, так как между банками происходит обмен информацией.

За изготовление поддельных справок ответственное лицо также привлекут к наказанию, например, работник бухгалтерии или руководитель компании. Их действия инкриминируют по статьям 292, 327 УК.

Читайте еще: 6 НДФЛ: правила заполнения строки 110

Заключение

Банк вправе проверить достоверность информации справок, представляемых в банк. Не каждый договор проходит такую доскональную проверку, небольшие суммы и кредитная “история” рассматриваются на рабочем месте, а вот ипотека или ссуды на большие суммы наверняка пройдут полный контроль с целью минимизировать возможные риски.

Каким образом проверяют банки справки 2-НДФЛ?

Кредитование на различные цели становится все более востребованной услугой, предоставляемой банками. Чтобы оформить кредит, особенно, ипотечный, кредитору следует убедиться, что заемщик сможет его оплатить.

В качестве одного из документов, подтверждающих платежеспособность клиентов, используют справку 2-НДФЛ.

Как ее правильно ее оформить, и как банки проверяют справку 2-НДФЛ для ипотеки и кредита, рассказано в этой статье.

Что собой представляет справка 2-НДФЛ

НДФЛ расшифровывают как налоги на доходы физических лиц. По приказу ФНС № ММВ-7-11/485@ от 30.10.2015 г. в этой справке отражают доходы работника организации за определенный период.

Ею организация, выполняющая функции налогового агента, отчитывается перед ФНС о зарплате выданной сотруднику, удержанных с него налогах и предоставленных ему стандартных и специальных налоговых вычетах.

Это основное назначение документа.

Ее также требуют кредитные организации с целью убедиться, что клиент имеет постоянный доход за определенный период и способен оплатить кредит. По закону (ТК РФ ст.

62) работодатель в течение трех дней обязан предоставить работнику надлежащим образом оформленную справку по его письменному запросу. В заголовке документа указан период времени, за который он составлен.Это может быть несколько месяцев (3–4), полгода или год.

Далее следует:

- информация об организации-работодателе (название, реквизиты)

- информация о работнике (ФИО, должность)

- ежемесячный доход, с которого уплачен налог в размере 13%

- предоставленные вычеты по налогам (социальные, стандартные, имущественные) с соответствующими кодами

- общий размер полученного дохода за указанный период (обычно один год), сумма уплаченных налогов и предоставленных вычетов

- задолженность или переплата по подоходному налогу

В 2-НДФЛ не включают следующие виды доходов:

- выплаченные налогоплательщикам средства, с которых они самостоятельно должны платить налоги

- иные вознаграждения, с которых физлицо самостоятельно обязано уплатить налог

- доходы, не подлежащие налогообложению 13%

Справку составляет бухгалтер предприятия, он заполняет ее, пользуясь специальной программой. Источником данных служат сведения из лицевых счетов. Она должна быть подписана руководителем и удостоверена печатью.

Если работник в течение года сменил несколько организаций, каждый работодатель по его запросу оформляет справку2-НДФЛ, но только за тот период, который работник получал зарплату у него. Работнику придется оформить и предоставить в банк несколько таких документов.

С 2015 года заверять их печатью организации не обязательно, но на них должны быть штрих-коды. Без штрих-кода справка недействительна.

Зачем банку справка 2-НДФЛ

Обращаясь за крупным кредитом, заемщик должен убедить кредитора в своей платежеспособности. Она подтверждается справкой 2-НДФЛ. На основании данных в ней банк определит, хватит ли заработка клиенту для того чтобы платить по кредиту и жить самому.

По данным этого документа кредитор также определяет лимит кредитования заемщика. В РФ справка 2-НДФЛ не в полном объеме отражает доходы заемщика за определенный период, удержанную сумму налогов. В частности, ее выдают только на «белую» зарплату, а другие, «серые» доходы не учитываются.

Иногда кредитные организации требуют подтверждать такие виды доходов справками по предлагаемой ими форме.

Удостовериться в действительности 2-НДФЛ справки банку необходимо для того чтобы:

- защитить себя от возможных рисков, связанных с неплатежеспособностью клиента

- предотвратить возможность выдачи крупной суммы мошеннику, который не планирует ее возвращать

Как долго справка действительна?

Как правило, 2-НДФЛ запрашивают за срок от 4 месяцев до года. Платежеспособность заемщика кредитор определяет, когда тот обращается за кредитом. Банки устанавливают действительность справки 2-НДФЛ только 30 дней от даты ее выдачи.

Если этот срок прошел, придется оформлять документ снова. Когда нет официального дохода, но есть желание получить кредитные средства, люди часто покупают фальшивые справки или сами их подделывают.

При выявлении такого факта будут привлечены к ответственности те, кто подделал документ и те, кто подделкой воспользовался.

Как банки проверяют подлинность справок?

Банк стремится защититься от недобросовестных клиентов, которые пытаются обмануть кредитный комитет, предъявляя поддельные справки.

Сотрудники отдела кредитования разными способами проводят проверки подлинности 2-НДФЛ. В банках есть специалисты, хорошо знающие бухучет и аудит и использующие те же программы, что и бухгалтерии организаций.

Проверяя этими программами также можно обнаружить фальсификацию.

Банковские служащие в обязательном порядке проверят подлинность 2-НДФЛ и достоверность указанных в ней данных. На подделку могут указывать отдельные неточности оформления. При обнаружении помарок и ошибок документ возвратят владельцу без дальнейшего рассмотрения для его замены. Кроме этого, его проверят по месту выдачи, а также в ИФНС, в ПФР и иными доступными способами.

Звонок в организацию по месту работы

Позвонив по месту работы заемщика, специалист банка удостоверится, принадлежит ли гражданин к этой организации, каков его размер доходов. Он может запросить ведомости выплаты зарплаты, чтобы определить платежеспособность организации, т.е.

факт выдачи зарплаты работникам. В банке проверят задолженность клиента перед другими кредитными организациями, изучат кредитную историю, сформированную за несколько лет.

Если оформляется ипотека или автокредит на большую сумму, к проверке привлекают службу экономической безопасности (СЭБ).

Банки также могут проверить состоятельность заемщика, позвонив его родственникам, направив в организацию письменный запрос о подтверждении доходов работника.

Уровень доходов сравнивают со средним их уровнем по региону и в организации-работодателе. Есть компании, которые занимаются продажей поддельных 2-НДФЛ справок.

Если специалист банка позвонит в эту фирму по телефону, там, конечно, подтвердят получение работником доходов, которых у него на самом деле нет.

Проверка с использованием базы ИФНС

В настоящее время ИФНС и другим государственным органам не разрешается передавать персональные данные граждан без их согласия третьим лицам. Но у кредиторов есть возможность проверить на сайте ИФНС всю информацию об организации-работодателе по ОГРН, ИНН, названию.

Там же можно проверить ИП. По данным ИНН, ОГРН ИП банк может получить подробную информацию о работодателе заемщика. С 2015 года банкам предоставлена возможность доступа к базам ФНС и ПФР, они могут самостоятельно пользоваться ими для проверки платежеспособности заемщиков.

Через базы пенсионного фонда

Достоверность информации, представленной в справке 2-НДФЛ, кредиторы вправе проверить, направив запрос в ПФР. Это могут сделать только банки с госучастием (Сбербанк, ВТБ, Россельхозбанк, Газпромбанк). Они имеют доступ к базам ПФР и право проверять своих клиентов через них.

Зная ИНН клиента, сотрудники кредитной организации могут запросить информацию обо всех перечислениях средств от его работодателя.

Если в ПФР не окажется информации или ИНН указан неверно, кредитор вправе отказать в выдаче займа, не объясняя причин, и передать информацию в правоохранительные органы.

Если заемщик планирует оформить кредит в одном из указанных банков, ему не следует экспериментировать с поддельными справками 2-НДФЛ. Другим кредитным организациям без письменного согласия клиента такая услуга недоступна.

Проверка через госуслуги и правоохранительные органы

Портал госусулуг обеспечивает банкам доступ к базам ИФНС и ПФР, но с письменного разрешения самого заемщика. Если такое разрешение не будет получено, доступ к персональным данным работника будет закрыт. Этим часто пользуются граждане, которые получают неофициальную зарплату.

В обязанности службы экономической безопасности банков входит проверка подлинности документов потенциальных заемщиков. Чаще всего в этом подразделении работают бывшие сотрудники МВД, квалифицированные юристы.

Они по своим каналам осуществляют дополнительную проверку документов клиентов, оформляющих крупные кредиты.

Также кредитные организации могут направлять запросы в структуры МВД по поводу наличия у заявителя судимостей действующих или погашенных.Если он привлекался к уголовной или административной ответственности, в оформлении крупного кредита ему могут отказать.

При выявлении службой безопасности банка фактов подделок в документах клиента, обратившегося за кредитом, его внесут в стоп-лист и в дальнейшем будут рассматривать, как неплатежеспособного заемщика.

Ответственность заемщика

Обращаясь в банк за кредитом, не имея официального заработка, гражданин не знает, где ему взять документ о несуществующих доходах. Он прибегает к использованию фальшивки или сам подделывает справку 2-НДФЛ.

Ответственность за подделку документа может быть уголовной, административной (штрафы, исправительные работы). Заемщик может быть привлечен к ответственности в следующих случаях:

- Получил кредит и категорически отказывается его платить. Банк считает такие действия мошенническими и будет добиваться возврата средств всеми способами, включая судебный.

- Человеку выдан кредит, он регулярно в установленные сроки оплачивает его в полном объеме, но при новой проверке обнаруживается, что документ о доходах поддельный. В таком случае банк обычно не расторгает договор и не заявляет в МВД о фальшивке.

- Подделка обнаружена при проверке документов перед оформлением кредита. Заявителю откажут, не объясняя причину, и подадут заявление в милицию. Это может обернуться для него штрафом до 80 тыс. руб. или исправительными работами до 480 часов (20 суток).

- Если банк установит, что заемщик оформляет кредит по поддельной справке, имея намерение вообще по нему не платить, то для мошенника это обернется штрафом до 120 тыс. руб., принудительными работами до 1 года или лишением свободы до 2 лет.

Мошенника внесут в стоп-лист, и ему больше никогда не удастся оформить на себя кредит ни в одном банке, поскольку все кредитные организации обмениваются такой информацией. По ч.3 ст. 327 УК РФ отвечать за свои действия будет сотрудник организации, выдавший поддельную справку 2-НДФЛ (бухгалтер или руководитель).

Иными словами, если заемщик аккуратно и добросовестно выполняет свои кредитные обязательства, историю с поддельным документом о доходах кредитная организация, скорее всего, развивать не будет.

Если клиент хоть один раз задержит оплату по кредиту, ее сотрудники внимательнее присмотрятся к документам и при обнаружении подделок в 2-НДФЛ предпримут активные действия в отношении предоставившего и выдавшего ее лица.

Офисы банков на карте

Проверка банками справки 2-НДФЛ для кредита

Проверка банками справки 2-НДФЛ для кредита происходит несколькими способами. Прежде всего, документ просматривают визуально на соответствие установленной форме. Предоставление в банк поддельной справки может стать причиной того, что потенциальный заемщик просто попадет в «черный список» многих кредитных учреждений.

Что такое справка 2-НДФЛ

Справка 2-НДФЛ – документ, позволяющий получить информацию о доходах физического лица, с которого был удержан налог на доходы физических лиц. Форма справки утверждена Приказом Федеральной налоговой службы №MMB-7-11/485@ от 30.10.2015 года.

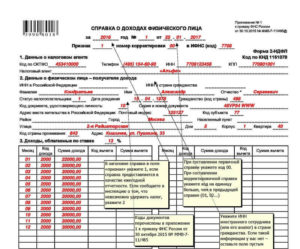

Справка 2-НДФЛ имеет следующие поля для заполнения:

- год, за который выдана справка, исходящий номер, дата выдачи;

- сведения о налоговом агенте (им является работодатель);

- сведения о работнике, в том числе его ФИО, ИНН, дата рождения и адрес регистрации;

- таблица со следующими колонками: месяц, код дохода, его размер, код вычета, сумма удержанного подоходного налога;

- информация о налоговых вычетах сотрудника;

- общие суммы дохода и удержанного налога.

Справка подписывается уполномоченным лицом работодателя и заверяется печатью. Оттиск должен быть четким. В справке также должны быть указаны основания для полномочий руководителя, например, реквизиты доверенности.

Как банки проверяют справку НДФЛ -2

Банки могут проверять предоставленную справку несколькими способами. Прежде всего, справка оценивается визуально. Документ должен строго соответствовать форме, утвержденной налоговой. Все поля обязательно заполняются, а исправления не допускаются. Особое внимание обращается на:

- правильное заполнение кодов начислений и вычетов;

- соответствие суммы начисления и удержания;

- размер социальных вычетов;

- соответствие сведений о сотруднике в справке паспорту;

- соответствие сведений о работодателе, указанных в самой справке и на печати.

Банк также может заинтересовать информация, когда в последний месяц зарплата была резко повышена или ее размер не соответствует средней в отрасли и регионе.

В случае выявления несоответствия, банк может отказать в кредите, не объясняя причины. Поэтому сотруднику стоит при получении внимательно проверить справку, так как допущенные бухгалтером неточности могут привести к отказу в получении заемных средств.

Банки также осуществляют звонки работодателю с целью проверки сведений из справки 2-НДФЛ. Звонки осуществляются, как правило, в бухгалтерию, отдел кадров или непосредственно в подразделение, где трудится потенциальный заемщик.

Кроме самогофакта работы, банк может поинтересоваться, не собирается ли сотрудник увольняться в ближайшее время или не попадает ли он под сокращение.

Также стоит отметить, что по телефону предоставлять сведения о сотруднике организация не обязана, поскольку нельзя точно идентифицировать, что это звонит банк и рассказать личную информацию человека третьим лицам. Поэтому стоит проинформировать бухгалтерию и непосредственного руководителя о своих намерениях взять кредит.

Но такая проверка не дает банку никаких гарантий подлинности документа. Сейчас существует немало организаций, деятельность которых состоит в выдаче поддельных справок. По указанному в документе телефону отвечает подставное лицо.

Еще один способ определить подлинность справки 2-НДФЛ – запрос в Пенсионный фонд. Но сделать это могут только государственные банки.

Некоторые финансовые учреждения имеют доступ к личной информации граждан на портале госуслуг.

Но проверить через эту базу можно далеко не всех потенциальных клиентов, а только тех, кто разрешил доступ к своей персональной информации.

Делают это обычно граждане, которые получают официальный доход и не имеют конфликтов с налоговой службой. Если же физическое лицо ограничивает доступ к своим персональным данным, то банк не сможет проверить справку на портале.Нередко сотрудники службы безопасности банка имеют неофициальные контакты с налоговой и могут проверить все цифры, указанные в справке. При обнаружении фальсификации заемщику просто откажут в кредите без объяснения причины.

Не так давно службы безопасности банков стали использовать еще один способ проверки подлинности 2-НДФЛ. Они запрашивают из банка копии платежных документов по перечислению НДФЛ, определяя, таким образом, зарплату сотрудника.

Банки тщательно проверяют справки, предоставленные лицами, которые хотят взять большую сумму на длительный срок, например, ипотечный кредит. Поэтому рассмотрение таких заявок и растягивается на несколько дней: справки проверяют разными способами. Если же речь идет о небольшом потребительском кредите, банк может ограничиться только визуальной оценкой.

Ответственность за предоставление в банк поддельной справки

Поддельной считается как полностью сфальсифицированная справка, когда потенциальный заемщик вообще не работает в организации, из которой он ее предоставил, так и указание суммы дохода выше, чем они есть на самом деле. Иногда сотруднику удается договориться с бухгалтерией и ему указывают ту сумму дохода, которая нужна для желаемого кредита.

Последствия обнаружения подлога банком могут быть самыми разными. Как минимум заемщику откажут в кредите. При этом банк с большой вероятностью внесет его данные в стоп-лист и получить средства в будущем человек уже не сможет.

По-разному может сложиться ситуация, если о поддельности документа кредитор узнал уже после выдачи кредита. Если заемщик исправно выполняет свои обязательства по кредитному договору, то, скорее всего, банк не будет предъявлять претензий.

Если же заемщик не выплачивает кредит, то его могут привлечь к ответственности, в том числе и уголовной. Так ст. 165 УК РФ предусматривает наказание для физических лиц в виде штрафа до 300 000рублей, принудительных работ сроком до двух лет или ограничения свободы на срок до двух лет.

Для того чтобы физическое лицо понесло наказание, банк должен доказать в суде, что его действия были умышленными.

Уголовный кодекс предусматривает наказание и для юридических лиц, которые выдают поддельные справки 2-НДФЛ, согласно ст. 327. На сегодняшний день существует немало прецедентов, когда лица, занимающиеся изготовлением поддельных документов о доходах, понесли уголовное наказание.

Если человек хочет взять кредит, но не имеет официальных доходов, не стоит обращаться в организации, выдающие фиктивные справки.

За такие услуги придется немало заплатить, а в итоге кредит он не получит и попадет в черный список. Сейчас на рынке немало предложений по кредитованию, где справка 2-НДФЛ не требуется.Банку для согласования выдачи будет достаточно проверить информацию о потенциальном заемщике в БКИ.

Как банки проверяют справку 2-НДФЛ, заемщика, место работы и могут ли проверить?

Современная индустрия находит подход к каждому потенциальному потребителю, радуя изобилием товаров.

Нередко для получения желаемого человек оформляет кредит.

При этом банки проверяют всю текущую документацию заемщика, особое внимание уделяя справке 2-НДФЛ. Она характеризует платежеспособность клиента.

Справка 2-НДФЛ

Справка 2-НДФЛ это документ, содержащий подтверждение доходов сотрудника за определенный период времени (обычно за один календарный год).

Справка является одним из основных документов гражданина, наряду с паспортом, СНИЛС, ИНН.

Она подтверждает или опровергает такую характеристику гражданина, как платежеспособность.

Справка выдается сотруднику его работодателем бесплатно по устному или письменному запросу в течение трех рабочих дней.

При этом сотрудник не обязан сообщать цель получения данного документа на руки.

Обычно справка требуется для предъявления в следующие инстанции:

- Банковское учреждение. В этом случае требование основано на необходимости документально подтвердить платежеспособность заемщика перед выдачей кредита, для того чтобы принять решение в его одобрении или отказе,

- Налоговая служба. Эта структура запрашивает справку 2-НДФЛ, если гражданину одобрена возможность налогового вычета за ипотечный кредит или обучение, то есть частичный или полный возврат подоходного налога, уплаченного сотрудником,

- Работодатель. При смене работы запрашивается отделом кадров для определения суммы подоходного налога с начала года,

- Органы опеки и попечительства. Предоставление справки в этом случае необходимо для определения финансового состояния потенциального попечителя,

- Судебные структуры. Суд может запросить справку у сотрудника, если он участник судебного разбирательства по трудовым спорам или выплате алиментов,

- Органы социальной защиты населения. Организации может потребоваться данные справки о доходах для признания семьи или гражданина малоимущими и последующего назначения им социального пособия,

- Посольство. В случае с этой структурой, справка может потребоваться желающим отправиться за границу, поскольку иногда для оформления визы просят предоставить этот документ.

Срок действия справки 2-НДФЛ законодательно не ограничивается определенными рамками, поскольку документ содержит постоянные данные. При передаче справки для инстанции, следует соблюдать сроки ее предъявления, которые установлены индивидуально для каждого отдельного случая.

Образец справки 2-НДФЛ.

Как банки проверяют заемщика?

Банки не просто могут, а в обязательном порядке проверяют все документы клиента.

Справка 2-НДФЛ для банка основной документ, подтверждающий платежеспособность заемщика.

Так как при выдаче кредита присутствует определенный риск для кредитора, то данные о заемщике подвергаются тщательной обработке и проверке.

Это делается для того чтобы минимизировать возможные финансовые потери банка.

Проверка проходит в несколько этапов, в зависимости от цели кредита и его желаемой суммы.

Каким клиентам банки охотно одобряют ипотеку? Узнайте здесь.

Первичная проверка проверка кредитным инспектором в офисе банка, где подается заявка на ипотечный кредит. Специалист банка проводит предварительную проверку надежности будущего заемщика и оценивает кредитный риск.

В должностные обязанности сотрудника входит визуальная проверка предоставленных документов на подлинность, а в случае со справкой 2-НДФЛ и на правильность заполнения.

Справка 2-НДФЛ признается подлинной, если:

- Документ выполнен согласно стандартному образцу без наличия малейших несовпадений,

- Наличие у документа подписи, не перекрытой оттиском печати. Подпись ставится лицом, ответственным за его подготовку, либо лицом, исполняющим его обязанности. Последний случай сопровождается доверенностью, выданной на это лицо,

- Совпадение ИНН работодателя по данным бланка и на оттиске печати,

- Отсутствие исправлений и неточностей,

- Отсутствие такого признака подделки, как подозрительно завышенный ежемесячный доход.

Вторичная, более глубокая проверка осуществляется силами службы внутренней безопасности банка. особенно это актуально для заявок на большую кредитную сумму.

Действия службы следующие:

- Проверить подлинность данных в справке 2-НДФЛ у работодателя посредством запроса в ПФР (доступно только для государственного банка),

- Уточнение информации о налоговом статусе гражданина в налоговой службе,

- Проверить финансовую состоятельность организации-работодателя.

Проверка анкетных данных и платежеспособности будущего заемщика может осуществляться путем звонка на место работы заявителя. Работодателю при этом задаются вопросы, работает ли данный человек в организации, собирается ли увольняться и т. д.

Параллельно проводится обзвон контактных лиц, указанных в анкете на предмет знакомства с будущим заемщиком и его ответственности.

Звонок в зарплатный банк заемщика один из способов проверки данных по суммам начисленной зарплаты.

Все данные, необходимые для проверки заемщика, служба безопасности банка получает в короткий срок, так как ее сотрудники обычно бывшие сотрудники полиции и подобных структур.

О том, как происходит проверка на подлинность справки 2-НДФЛ в банке, смотрите в видеоролике:

Оценка кредитной истории

Проверка финансовой дисциплины заемщика проверяется путем запроса в бюро кредитных историй.

Он показывает наличие кредитной нагрузки, имеющиеся просрочки по платежам и их длительность.

Обычно данные запрашиваются за период от 1 до 3 лет.

Заемщику при этом нужно помнить, что кредитная история может быть испорчена такими, казалось бы мелочами, как частые запросы на кредит и дата последнего выданного кредита.Если заемщик совсем недавно уже получил кредит, новый кредитор может отказать ему.

Если проверка пройдена

При положительном результате всех проверок, кредитный инспектор сообщает об этом заемщику и оглашает одобренную банком сумму, которая может быть выше или ниже заявленной.

Определяется также индивидуальная процентная годовая ставка по кредиту.

В ряде случаев, банк соглашается на выдачу кредита только при наличии страхового взноса, снижающего риск для банка.

Все об ипотеке: кредитные ставки, сроки, страхование и другие особенности читайте в статье.

Ответственность за предоставление фиктивного документа

Если углубленная проверка заемщика силами банка выявила поддельный документ, то это означает 100% отказ и заявление в полицию.

Подделка документов уголовно наказуема и за нее нарушителю грозит крупный штраф, общественные работы или тюремное заключение.

При выявлении факта подделки документов, заемщик заносится в своеобразный стоп-лист.

После чего данные по нему доступны всем банкам, и ни один банк ему кредит больше не выдаст.

Если будет выявлено, что справка изготовлена заемщиком в сговоре с каким-либо ответственным лицом предприятия, например, его руководителем или бухгалтером,- это чревато уголовной ответственностью по статье 327 части 3 УК РФ.Если кредит по поддельной справке все же взять удалось, все равно радоваться не стоит. Обман так или иначе вскроется. При этом для физического или юридического лица, подделка справки, если она будет выявлена, будут применены соответственно 165 и 176 статьи УК РФ.

Уголовное наказание в этом случае будет применено, если ущерб превысил 1,5 млн. рублей.