ИИС Альфа-Банк

Иис альфа-банк: понятие, стратегии и налоговые вычеты

Еще с первого января 2015 года в России стало возможным открыть индивидуальный инвестиционный счет. Однако не многие представляют себе, как пользоваться этим инструментом. Не так-то просто выбрать брокера, когда у каждого свои условия, а в ряде предложений бывает не всегда удается разобраться.

Попробуем раскрыть основные принципы работы индивидуального инвестиционного счета, расскажем о том, как открыть ИИС в Альфа-Банке, познакомимся с его предложениями инвестиционных стратегий, проясним вопросы о налоговом вычете, а также попытаемся развеять основные мифы об этом финансовом инструменте.

Понятие индивидуального инвестиционного счета

Индивидуальный инвестиционный счет (ИИС) – особый тип счета, на который распространяются налоговые льготы. С помощью этого инструмента Московская фондовая биржа может развивать российский рынок ценных бумаг, в то время как владельцы ИИС получают налоговые вычеты и возможность зарабатывать деньги.

Открытие счета предлагает два варианта льготных условий:

- налоговые вычеты 13% от привлеченных средств (максимум – 52 000 рублей в год);

- отсутствие налогов на прибыль, полученную на рынке ценных бумаг.

Для открытия счета достаточно внести 10 000 рублей в качестве инвестиций. После получения налогового вычета на банковский счет возможно внести эти средства на ИИС для того, чтобы заработать на них в следующем году. Однако в случае досрочного закрытия, придется вернуть все полученные и неуплаченные за год средства.

Как открыть ИИС в Альфа-Банке

Индивидуальный инвестиционный счет Альфа-Банка – финансовый инструмент открытый компанией Альфа-Капитал, входящей в Альфа-Групп. По количеству зарегистрированных ИИС Альфа-Капитал занимает 6-е место в рейтинге Московской фондовой биржи. По состоянию на 1 июня 2018 года количество открытых счетов составляло 11 168.

Как начать пользоваться предложением:

- сделать заявку прямо на сайте alfacapital.ru;

- заключить договор и выбрать инвестиционную стратегию в отделении банка.

Пример стандартного соглашения прилагается к онлайн-заявке. Брокерское регулирование регламентировано и опубликовано в приложении, где также объясняются любые возможные риски.

Альфа-Банк для открытия ИИС предлагает клиентам следующие условия:

- относительно низкий минимальный депозит в размере 10 000 рублей;

- бесплатный личный кабинет для контроля счета;

- помощь в подготовке документов для налоговых вычетов.

Для заключения договора, как и в большинстве других компаний, достаточно предоставить паспортные данные.

Стратегии инвестирования

Стратегия ИИС Альфа-Банк выбирается совместно с управляющим в соответствии с инвестиционными целями и ожидаемой отдачи. Компания предлагает три стратегии с минимальным вкладом в 10 000 рублей, по которым прибыль может быть выплачена в течение 90 дней после заключения договора:

- Наше будущее. Портфель состоит из 100% государственных облигаций (ОФЗ). Доходность стратегии до 30%.

- Новые горизонты. Портфель состоит из 100% корпоративных облигаций (АО «Альфа-Банк, ПАО «Газпром», ОАО НК «Роснефть»). Доходность стратегии до 28%.

- Точки роста. Портфель включает 100% акций российских эмитентов (ПАО «ЛУКОЙЛ», ПАО «Сбербанк», ПАО «Газпром», ОАО «Сургутнефтегаз», ОАО «НОВАТЭК»). Доходность до 27%. Это самая рискованная стратегия, так как ее доходность зависит от изменения курса рубля.

Все доходы от операций накапливаются на инвестиционном счете. Частичный вывод доходов и ценных бумаг в течение срока действия договора на управление невозможен. То есть использование доходов от ИИС, а также получение купонов и дивидендов, доступно только после прекращения действия соглашения на открытие и обслуживание, если конечно активы не будут переведены на другой ИИС того же клиента.

Налоговый вычет

Попробуем разобраться какие документы нужно предоставить в ИФНС для получения вычета. Достаточно ли их предоставить однократно, либо это требуется делать ежегодно в течение всего периода существования ИИС.

Существует два типа отчислений – вычет на взнос и отчисление с дохода:

- Вычет на взнос может быть получен в конце налогового периода, когда средства были переведены на ИИС. Для этого клиент оставляет декларацию в налоговую инспекцию по месту постоянной регистрации (лично, по почте, через личный кабинет в Федеральной Налоговой Службе). Документы должны быть приложены к декларации и подтверждать налог на прибыль в размере 13% в течение соответствующего периода.

- Вычет на доход предоставляется клиенту после прекращения контракта на управление счетом, если активы не были переведены на другой инвестиционный счет клиента. Вычет предоставляется налоговым органом (профессиональным участником). Чтобы получить его, клиент должен предоставить свидетельство от налогового инспектора о том, что он не использовал налоговые вычеты для взносов с ИИС на протяжении всего срока его существования.

Если эти условия соблюдены, то профессиональный участник, действующий в качестве налогового агента, не будет удерживать НДФЛ.

10 мифов об ИИС

- «Мне не нужен ИИС, у меня есть брокерский счет». С обычного брокерского счета будут взиматься налоги. Получать налоговые льготы, такие как подоходный налог, возможно только с ИИС. Кроме того, если брокер отчисляет налог с операций по брокерскому счету, то перечисляя средства или заработанные доходы с обычного брокерского счета в ИИС, возможно вернуть удержанный НДФЛ от операций с ценными бумагами (но не более 52 000 рублей в год).

- Миф 2. «Государство гарантирует безопасность средств на ИИС». Государство гарантирует налоговый вычет из полученной прибыли. Когда дело доходит до гарантии безопасности денег на счете, если они хранятся в активах (акциях, облигациях), то являются тем же имуществом, что и квартира, автомобиль, дом, земля. Если средства лежат только на счете, гарантии от государства пока только обсуждаются и, вероятно, будут работать на принципах Агентства по страхованию вкладов. На самом деле, эта защита нужна от недобросовестных мелких брокеров, которым нечего терять.

- Миф 3. «Индивидуальные счета не могут принести более 13%». 13% – это скорее минимальный гарантированный доход, но можно получить дополнительный доход от инвестиций в акции, облигации и деривативы. Например, компания «ФИНАМ» выдает 1/2 ключевой ставки центрального банка на свободный остаток фондового и фьючерсного рынков.

- Миф 4. «Если вдруг срочно понадобятся деньги, я не смогу их получить до трех лет». Это неправда! Снять деньги можно в любое время, ограничений нет. Однако, если хотя бы частично вывести средства, счет закроется.

- Миф 5. «ИИС интересен только для рискованных инвесторов, я консервативен». В настоящее время законодательно не существует никаких ограничений на операции с ИИС. Даже самый консервативный инвестор, например, держатель государственных облигаций федерального займа, получит доход, превышающий ставки по депозитам. Пример: (52 000 рублей (13% налоговых вычетов) + 40 000 рублей (10% по облигациям сейчас)) за трехлетний период = 276 000 рублей. Сегодня некоторые корпоративные облигации предлагают 20% годовых, что с учетом налоговых вычетов даст доход 33 %.

- Миф 6. «Максимальный взнос размером 400 тысяч рублей в год должен быть немедленно внесен на ИИС после его открытия». Это ошибочное мнение. Счет может быть открыт в январе, а средства внесены в декабре. Также есть возможность вносить деньги периодически, каждый месяц, любой суммой, например по 10 000 рублей.

- Миф 7. «Может быть только один тип ИИС». Закон позволяет одновременно иметь только один ИИС на человека и использовать только один тип вычета. Однако, счет может быть открыт для жены, сестры, брата, родителей, детей (если им больше 14 лет), что позволит управлять другим ИИС по доверенности. Таким образом, возможности получения прибыли растут, и в любой момент можно выбрать, на какой счет нужно будет внести депозит.

- Миф 8. «100% средств, внесенных в ИИС, можно оформить во вклад». Депозиты могут быть оформлены в контексте ИИС на счетах доверительного управления. Однако нужно понимать, что агентство по страхованию вкладов не может спасти эти средства, к примеру от недобросовестного банка, так как они зарегистрированы на юридическое лицо, а не на физическое.

- Миф 9. «Налоговые вычеты для ИИС могут использоваться только один раз в жизни». Вычет для ИИС аналогичен вычету с покупки квартиры. Если счет используется в течение 10 лет, сумма погашения может составлять 520 000 рублей. С учетом предстоящих изменений для увеличения инвестиций, отчисления могут увеличиться в еще большую сторону.

- Миф 10. «Никогда не поздно открыть ИИС, можно не спешить». Для получения льгот необходимы три года существования индивидуального инвестиционного счета. Они учитываются с даты заключения договора об ИИС.

Особые условия для клиентов и низкий входной порог для инвесторов, открывших ИИС в Альфа-Банке – все это сделало предложение компании одним из самых востребованных на рынке брокерских услуг управления и обслуживания индивидуальными инвестиционными счетами.

Отзывы, комментарии и обсуждения

Индивидуальный инвестиционный счет в Альфа-Банке

Индивидуальный инвестиционный счет в Альфа-Банке открывается в строгом соответствии с действующим законодательством и правилами, установленными в банке. Оформить договор может любой, как потенциальный, так и действующий клиент банка. С каждым заключается договор на обслуживание сроком минимум на 3 года.

Преимущества ИИС

Любое физическое лицо может открыть индивидуальный инвестиционный счет в Альфа Банке. Открытие ИИС дает возможность:

- Получить дополнительную прибыль за счет успешного деятельности управляющей компании Альфа-Капитал;

- Самостоятельно выбрать стратегию управления счетом и капиталом, ориентируясь на отзывы специалистов;

- Воспользоваться налоговыми льготами (в виде вычетов на взнос в размере 13% или вычетов на прибыль).

Рассмотрим, какие варианты капиталовложений предлагает своим клиентам Альфа-Банк.

Ознакомьтесь с преимуществами индивидуального инвестиционного счета в Альфа-Банке

Как открыть в Альфа-Банке

Если потенциальный или действующий клиент решит открыть ИИС в Альфа-Банке, то он сможет сделать это лично в отделении или дистанционно в режиме онлайн непосредственно на сайте банка, по отзывам — самый удобный способ.

Каждый клиент может открыть на свое имя только 1 счет, при этом максимальная сумма средств, размещенных на нем, не может превышать 1 млн. рублей. Открыть счет может только совершеннолетний гражданин в национальной валюте.

Минимальный срок действия – 3 года. Клиент имеет право на досрочное расторжение договора, но при этом понесет определенные финансовые расходы: потребуется вернуть полученные налоговые вычеты в государственный бюджет.

Не путайте ИИС с брокерским счетом. Если клиент выбирает индивидуальный инвестиционный счет, то его средствами занимается Управляющая компания Альфа-Капитал. В случае открытия брокерского счета, клиент управляет капиталом самостоятельно.

Кроме того, помните, что средства, размещенные на ИИС не застрахованы, однако Альфа-Банк гарантирует возврат суммы, не меньшей, чем первоначальное вложение и сумма налогового вычета с него, равная размеру налога на доходы физических лиц. По отзывам, это небольшой минус для стратегии.

В Альфа-Банке установлена фиксированная комиссия за вход в программу — 2% за размещение и столько же ежегодно за управление. Комиссия уплачивается с дохода, полученного от инвестиций. За выход из программы физическое лицо дополнительных расходов не несет.Индивидуальный инвестиционный счет — это отличная возможность получить дополнительную прибыль со свободного капитала

Стратегии Альфа-Капитал

Своим клиентам Альфа-Банк предлагает несколько готовых стратегий по управлению ИИС. На данный момент действуют следующие программы:

- Наше будущее (ориентировочный доход 20,1%, данные за 2016 год): инвестиции исключительно в государственные облигации РФ;

- Новые горизонты: (ориентировочный доход – 21,7%): средства вкладываются в различные облигации отечественных хозяйственных обществ;

- Точки роста (за 2016 год доходность составила 28,2%): приобретаются акции российских эмитентов.

Кроме того, дополнительно клиенты получают доход от налоговых вычетов, и получают возможность вернуть изначальную сумму взноса.

У Альфа-Банка и УК Альфа-Капитал довольно высокий рейтинг, что дает определенные гарантии на грамотное управление специалистами банка и получение прибыли по истечению срока действия договора.

По отзывам, проблем с репутацией компании и обязательствами у пользователей не возникало.

Минимальный взнос в любую из перечисленных выше стратегий составляет 10 тыс. рублей, максимальный – 400 тысяч рублей. За 3 года владелец счета получает право на налоговые вычеты, которые могут достигать 52 тыс. рублей.

Отслеживать результативность инвестиционных проектов можно будет в личном кабинете на сайте УК Альфа-Капитал. Там же можно получать информационную и консультационную клиентскую поддержку.

Оформить ИИС можно с помощью онлайн-формы, а для владельцев учетной записи на Госуслугах регистрация пройдет еще быстрее

Заключение

Индивидуальный инвестиционный счет в Альфа-Банке открывается и обслуживается в соответствии с правилами и тарифами, действующими на данный момент в банке или управляющей компании.

Клиент может распоряжаться ИИС самостоятельно или передать его в доверительное управление. Договор заключается минимум на 3 года на сумму от 10 тыс. рублей.

По отзывам это более перспективная стратегия инвестирования, чем традиционные банковские вклады.

Иис альфа-банк

Многие банковские организации наряду с традиционными финансовыми продуктами стали предлагать своим клиентам брокерские услуги. Поскольку инвестиции для большинства россиян пока остаются достаточно непонятной сферой деятельности, вполне логично обратиться за помощью к банку, которому вы привыкли доверять.

Это намного проще, чем искать брокерскую компанию, в которой можно открыть индивидуальный инвестиционный счет. В числе банков, дающих своим клиентам возможность открыть ИИС, Альфа-банк стал одним из первых.

Рассмотрим, как можно воспользоваться данным предложением этой финансовой организации и как правильно работать с инвестиционным счетом, чтобы получить возможный для вас максимум прибыли.

Важно! Все данные о стоимости открытия и ведения ИИС в статье представлены по состоянию на май 2018 года. Чтобы получить более актуальную информацию о тарифах Альфа-банка на брокерские услуги, вам следует обратиться в его службу поддержки по телефону 8-800-200-00-00 либо в ближайшее отделение.

Инвестиционный счет – базовые условия

Такой финансовый инструмент, как индивидуальный инвестиционный счет, является для нашей страны относительно новым. Его использование стало возможным только в 2015 году.

Основная особенность ИИС – возможность получения налоговых льгот с прибылей, полученных в результате инвестиционной деятельности либо с вложенных средств.

Причем Альфа-банк, в отличие от большинства брокеров, помогает своим клиентам в оформлении налоговых вычетов – оказывает информационную поддержку, а за дополнительную плату проводит сопровождение данной сделки.

В соответствии с законодательством РФ, открыть ИИС может любой совершеннолетний гражданин, являющийся налоговым резидентом нашей страны.

Срок действия счета должен составлять не менее трех лет – это необходимо, чтобы иметь возможность воспользоваться налоговыми льготами.

Закрыть счет можно и раньше, но в этом случае бонусов от ФНС вы не получите, а ранее начисленное придется вернуть в бюджет.

Чтобы завести личный инвестиционный счет в Альфа-банке, вам не потребуется запредельно крупных сумм. Требования к пополнению ИИС банк выставляет следующие:

- минимальный взнос – 10 000 рублей;

- максимально возможная сумма для пополнения – 400 000 руб.

Важно! Денежные средства могут быть внесены на инвестиционный баланс сразу после открытия счета, но это не обязательно. Периодичность пополнения ИИС вы выбираете самостоятельно.

Каждый гражданин РФ в конкретный момент времени может обладать только одним индивидуальным инвестиционным счетом. Это не ограничение банка, а требование российского законодательства. Если выбранная стратегия управления финансами или тип налогового вычета по текущему счету вас не устраивают, вы можете его закрыть, а затем завести новый с более удобными параметрами.

Владеть двумя и более ИИС сразу возможности нет. Однако, законодательство не ограничивает количество брокерских счетов, которыми может одновременно владеть гражданин.

Поэтому при заведении индивидуального инвестиционного счета, нет необходимости закрывать уже имеющиеся у вас брокерские счета.

Напротив, вы можете открыть в Альфа-банке и брокерский счет, с устраивающими вас параметрами.Важно! При открытии ИИС Альфа-банк проверяет наличие у клиента счетов данного типа в других банковских и брокерских организациях. При обнаружении таковых, банк предложит вам перевести их под свое управление либо отклонит вашу заявку.

Инвестиционные стратегии для клиентов Альфа-банка

На сегодняшний день Альфа-банк предлагает своим клиентам три инвестиционные стратегии:

- Наше будущее;

- Новые горизонты;

- Точки роста.

Какой из них воспользоваться – вы выбираете самостоятельно при заключении договора на брокерское обслуживание. Стратегия выбирается один раз, возможностей сменить ее банк не предоставляет.

Основные отличия действующих стратегий кроются в доступном клиенту составе инвестиций. Эта характеристика определяет возможный процент доходности от использования конкретной стратегии. Получить первое представление о разнице в методах управления ценными бумагами, предложенными Альфа-банком, можно из таблицы ниже.

| Стратегия | Наше будущее | Новые горизонты | Точки роста |

| Состав инвестиций | Только российские государственные ценные бумаги | Только облигации хозяйственных обществ РФ | Только ценные бумаги российских эмитентов |

| Уровень доходности | До 20,1% | До 21,7; | До 28,2% |

Инвестиционный счет в Альфа Банке, как открыть иис

Управляющая компания Альфа-Капитал тесно сотрудничает с Альфа Банком и готова предложить совершенно новый и перспективный, защищенный и надежный способ инвестирования средств клиентов в ценные бумаги и государственные облигации, т.е. открыть индивидуальный инвестиционный счет.

Что это такое — инвестиционный счет?

Несмотря на то, что этот способ получения дохода в России существует только с 2015 года, во всем мире уже десятки лет инвестиционный счет приносит прибыль своим владельцам. Лидером среди стран является Австралия, где количество владельцев инвестиционных счетов порядка 90% дееспособного населения, далее идет Канада, США и Великобритания.

Для простого гражданина это хороший способ заработать, да и еще получить налоговые вычеты (максимально сумма может составить 52 тысячи рублей, при условии если деньги пролежат положенное время).

Главное в этом деле — найти добросовестного и надежного брокера.

Клиенты Альфа Банк могут воспользоваться услугами и открыть брокерский счет под управлением Альфа-Капитал (УК), которая имеет брокерскую лицензию.

Современный сервис и мобильные приложения могут позволить контролировать ведение счета, просматривать кривую доходности, например, с помощью мобильного приложения Альфа-клик.

Как открыть и в чем преимущества

Для удобства обслуживания, многие сервисы банка подключаются через Альфа-клик, приложение, которое позволяет клиентам открыть иис, или индивидуальный инвестиционный счет, и не приходить в отделение банка.

Сумма первого инвестиционного взноса, и последующих дополнительных, равна 10 000 рублей. Можно сделать один разовый платеж на максимальную сумму либо делать дополнительные взносы в течении трех лет до максимальной суммы в 400 тысяч рублей в год.

Периодичность взносов зависит от возможностей клиента.

Инвестор может повлиять на выбор направления в котором будут работать его деньги. Расчет средств, которые будут активно работать в виде ценных бумаг выглядит таким образом: 50% на депозите банка и 50% инвестиции.

Важно! Если инвестор выбирает стратегию вложения своих денежных средств в виде сохранности половины на депозите, то эта сумма не подлежит страхованию.

Если клиенту удобнее работать удаленно, то банк предлагает оформить инвестиционный счет через личный кабинет. Списание денежных средств для инвестирования происходит с карты. Всего предлагается три направления:

- Новые горизонты (в качестве инвестирования выбираются только гособлигации тех хозяйственных обществ, которые обладают максимальной надежностью и ликвидностью, например, Роснефть, Газпром. Доход может составить порядка 9,7 годовых);

- Наше будущее (объектом инвестирования выступают только государственные ценные бумаги РФ, предположительный доход — 11%)

- Точка роста (акции российских эмитентов — металлургия, газ, нефть, финансы, например, Лукойл, прогнозируемый доход — 14,5%).

Как получить налоговый вычет

Государство обязуется выплатить налоговый вычет инвестору в размере 13%. Этот доход существенно выше, чем если бы клиент разместил средства на длительный срок во вклад. Есть два варианта получения получения налоговых вычетов, которые инвестор в праве выбрать сам:

- 13% дохода от вложенных для инвестирования средств;

- Получить прибыль в результате работы ценных бумаг.

В налоговый орган по месту прописки подается декларация по форме 3-НДФЛ. К ней прикладываются документы, подтверждающие факт поступления денежных средств от инвестиционного банка на иис.

А вы знали? Допускается оформление только одного инвестиционного счета на имя одного клиента, однако не запрещается открывать счета супругам, близким родственникам, таким образом в семье могут быть несколько счетов.

Комиссии и последствия досрочного расторжения инвестиционного счета

При оформлении пакета документов инвестору необходимо будет оплатить комиссию — 2%, которая учитывается как вознаграждение за размещение управляющей компанией денежных средств. Также имеется комиссия за доверительное управление счетом, в размере тех же 2%. За расторжение договора комиссия не удерживается.

Если клиент пожелает расторгнуть договор об инвестиционном счете раньше установленного срока и при этом в качестве выплаты вознаграждения он выберет налоговый вычет 13%, то ему придется возместить полученный ранее доход. Поскольку выплата дохода в данном случае возможна лишь при условии, что средства на счете пролежат три года.

В число расходов могут включить также и пени. Поэтому стоит заранее определить вероятность востребованности суммы ранее указанного времени, либо воздержаться от получения налогового вычета до истечения срока действия договора.

Иис альфа банк: тарифы, капитал, как открыть и закрыть– в банковском отделении и личном кабинете, частые вопросы, общие условия и налоговый вычет

Инвестиционные инструменты в рамках взаимодействия с банками граждане России осваивают с относительно недавнего времени. ИИС Альфа Банк – один из таких продуктов. В статье рассмотрим такие вопросы: какие стратегии инвестирования предлагает Альфа, как открыть счёт, как происходит оформление налогового вычета?

Иис от альфа-банка

Эксплуатация ИИС сопряжена с рядом моментом, которые лучше прояснить для себя сразу – во избежание возникновения недоразумений, для более эффективного использования данного инструмента и просто экономии времени.

Частые вопросы

Что это? Первый и, пожалуй, самый очевидный вопрос.

Помимо прочего, ИИС является инструментом инвестирования.

Кто является участником? В данном случае в роли клиента банка и (по совместительству) владельца реквизита выступает физическое лицо. Другая сторона участия – соответственно кредитно-финансовая организация.

Кем осуществляется управление? Управляет инвестиционным счётом банк, за что он получает премии: собственно за управление, а также за успех. Награда измеряется в процентах от чистого актива.

Кто может открыть реквизит? Индивидуальный инвестиционный счёт доступен каждому гражданину, которому уже есть 18 лет. Альфа в этом плане не имеет каких-то специфических требований, отличающихся от требований в других кредитно-финансовых организациях.

Какой у ИИС срок действия? Другой, не менее любопытный момент, как показывает практика. Клиент банковского учреждения может использовать счёт на протяжении трёх лет.

Примечание 1. Если владелец принял решение закрыть ИИС ещё до того момента, как завершится предусмотренный трёхлетний период активности, в результате такого действия он лишает себя налоговых льгот. По условиям сотрудничества с банком получить их уже будет нельзя.

Во что можно инвестировать? В корпоративные и государственные ценные бумаги, акции, облигации и т.д.

Данные вопросы – из числа наиболее популярных. Есть также и ряд специфических, которые специалист Альфа-Банка проясняет для пользователя при обсуждении возможности открыть ИИС. Нужно максимально внимательно подходить к рассмотрению темы и узнавать мельчайшие подробности, ведь это будет влиять на Ваше материальное состояние.

Общие условия

Хотя Альфа предлагает конкретные инвестиционные стратегии, о которых мы поговорим чуть позже, есть и общие моменты, нуждающиеся в кратком рассмотрении. Они, во-многом, характеризуют альфабанковский сервис ИИС.

Итак, банк предлагает такие условия:

- Доход. В зависимости от выбранной стратегии, инвестиционного капитала и прочих нюансов клиент может иметь до 28,2% доходности.

- Взнос. Держатель счёта может внести от 10 000 до 400 000 рублей за один год.

- Срок. От трёх лет.

- Налоговый вычет. Государство может вернуть сумму не более 52 000.

- Стратегии. Индивидуальных инвестиционных предложений на выбор есть три (их опции смотрите ниже).

Примечание 2. Каждая стратегия инвестирования имеет свои отличия, что предопределяет учитывание интересов более широкой аудитории банка. Некоторые другие организации предлагают большее количество альтернатив, но Альфа делает упор на наиболее надёжных проектах.

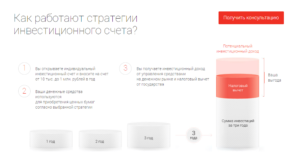

Как работает?

Работать с ИИС очень просто. Принципиальная схема выглядит так:

- Клиент выбирает одну из разработанных банком индивидуальных инвестиционных стратегий. Предварительно желательно проконсультироваться у менеджера организации – для составления понимания всех важных моментов.

- Далее делается взнос. Это может быть сумма в интервале от 10 000 рублей до 400 000 – разово либо ежегодно на протяжении трёхлетнего срока с любой удобной периодичностью.

- Средства инвестируются. Результат – держатель счёта получает доход.

- В завершение цикла клиент получает средства, что он вложил, прибыль от инвестирования и налоговый вычет.

Примечание 4. Наблюдать за доходами в динамике можно в аккаунте личного кабинета на сайте Альфа Капитал.

Авторизация в личном кабинете Альфа Капитал

Как уже отмечалось выше, банковское учреждение удерживает проценты с чистых активов за участие (вознаграждение за управление и успех).

Возникает вопрос: если есть награда за успех, значит, есть вероятность неуспеха? 100%-ной гарантии достижения нужного результата, действительно, нет никогда. Однако риски для гражданина в вопросе эксплуатации ИИС хотя и есть, но они минимальны, т.к. крупные банки, к которым относится и Альфа, предпочитают работать по надёжным инвестиционным направлениям.

Индивидуальные инвестиционные стратегии

Теперь уделим внимание каждой из стратегий инвестирования. Как уже говорилось, их три.

Чтобы иметь возможность сравнивать опции и иметь дело с более наглядной картиной, обратимся к сводной таблице ИИС.

Таблица 2. Индивидуальные инвестиционные стратегии от Альфа-Банка. Тарифы.

| Наше будущее | Новые горизонты | Точки роста | |

| Максимум по доходам | 20,1%(плюс сумма не более 52 тыс. – налоговый вычет) | 21,7%(плюс сумма не более 52 тыс. – налоговый вычет) | 28,2%(плюс сумма не более 52 тыс. – налоговый вычет) |

| Инвестиционный состав | 100% в российские ценные госбумаги | Все 100% в облигации хозобществ России | 100% в акции отечественных эмитентов |

Далее вкратце рассмотрим нюансы каждого предложения.

Наше будущее

Портфель данной ИИС создаётся на основе госбумаг Российской Федерации с такими сроками погашения, которые близки к периодам осуществления стратегии. В период с 01 января 2015-го года по 30 ноября 2016-го доходность стратегии составила 20,10%.

Новые горизонты

Здесь портфель формируется из облигаций росхозобществ, к которым относятся, например, ОАО “АФК “Система” и ПАО “Газпром нефть”.

Иис в альфа банке: комиссия, тарифы, условия обслуживания

С начала 2015 года у россиян появилась возможность открытия индивидуального инвестиционного счёта. Несмотря на это лишь немногие сегодня ясно представляют эту процедуру и умеют пользоваться данным инструментом.

Сложность заключается в выборе брокера, ведь у каждого из них могут быть разные условия и предложения, с которыми не всегда легко разбираться.

Ниже будет раскрыта суть основных принципов функционирования ИИС и приведён алгоритм открытия ИИС в Альфа-Банке.

Что такое индивидуальный инвестиционный счёт?

Индивидуальным инвестиционным счётом (ИИС) в Альфа-Банке называют такой тип счёта, на который распространяются налоговые льготы.

При открытии счёта возможны 2 варианта льготных условий:

- Налоговый вычет в размере 13% от всех привлечённых средств (не более 52 тыс./год).

- Отсутствующие налоги на прибыль, которая была получена в результате торгов на рынке ценных бумаг.

Чтобы открыть счёт, нужно внести на депозит сумму от 10 тыс. руб., которые будут являться инвестициями.

После того, как владелец получит налоговый вычет на счёт в банке, все эти деньги он сможет положить на ИИС – так он сможет заработать на этом в будущем году.

Для простых граждан это неплохой способ заработка с учётом получения налоговых вычетов.Сразу стоит оговорить, что их общий размер не превысит 52 тыс. руб. (и, разумеется, средства должны пролежать необходимое количество времени). Важнее всего в таких делах подыскать добросовестного, надёжного брокера. И клиентам Альфа-Банка доступны услуги Альфа-Капитала, организации с брокерской лицензией, которая поможет открыть брокерский счёт.

Открытие ИИС в Альфа-Банке. Преимущества

Обслуживание удобно, так как значительная часть сервисов банковской организации подключается посредством Альфа-клика. Это приложение, позволяющее клиенту открыть ИИС в удалённом порядке, не посещая при этом банковских отделений.

Минимальная сумма первоначального взноса – 10.000 руб.

Можно внести за один раз максимальное количество средств или совершать в течение трёх лет дополнительные взносы до 400 тыс. руб./год. Периодичность будет зависеть только от личных желаний и возможностей держателя счёта.

Открытие индивидуального инвестиционного счёта доступно только гражданину РФ, который достиг совершеннолетнего возраста. Есть 2 способа проведения этой процедуры:

- Можно заполнить заявку на официальном портале Альфа-Капитал.

- Можно посетить любое из банковских отделений лично.

Вносить средства можно на протяжении всех трёх лет, в которые будет действовать договор между банком и держателем индивидуального инвестиционного счёта. Тот, кто инвестирует средства, имеет возможность расторжения подписанного соглашения, однако при этом ему придётся вернуть налоговый вычет.

Средства, которые клиент вносит на свой ИИС, страхованию не подлежат.

В компетенции инвестора включено право влияния на сферу, в которой будут впоследствии работать вложенные им финансовые средства. Расчёты активно действующих сумм в эквиваленте ценных бумаг будут выглядеть примерно так: ровно 50% будет лежать на депозите, а другие 50% – это инвестиции.

Важно помнить, что в случаях, когда инвесторы выбирают такую стратегию, деньги, находящиеся на депозите, застрахованы не будут.

При условии, что для инвестора удобно работать по удалённому доступу, банк предложит оформление инвестиционного счёта посредством личного кабинета. Деньги для последующих инвестиций будут списаны со счёта его личной карты.

Интересная статья: оформление кредита в Альфа банке.

Условия ИИС в Альфа-Банке

- Новые горизонты. Направление предполагает выбор исключительно государственных облигаций таких хозяйственных обществ, у которых они максимально надёжные, ликвидные. В этот список входят Роснефть, Газпром и др.

Доход в рамах этого направления может доходить до 9.7% годовых.

- Наше будущее. Объект инвестиций этого направления – ценные бумаги государства. Приблизительный доход по ним может составлять 11%.

- Точка роста.

Объектами инвестиций являются газ, нефть, металлургическая промышленность, финансовая отрасль. Ярким примером служат акции такого эмитента, как компания Лукойл. Доход, который можно получить, составит 14.5% в год.

Помимо основного дохода клиент получает дивиденды в виде налоговых вычетов каждый год и возможности возврата изначально внесённой суммы.

Альфа-Банк и управляющая компания Альфа-Капитал обладают высокими рейтингами, это обеспечивает некие гарантии на то, что средствами будут управлять грамотно и клиент получит прибыль по итогу действия договорных отношений. Комиссия за сделку в ИИС в Альфа-Банке рассчитывается индивидуально.

Если вчитываться в отзывы о банке и УК, можно отметить отсутствие проблем репутационного характера и задержек с выполнением обязательств.

Минимум, который можно внести и воспользоваться любой из трёх вышеперечисленных стратегий, — 10 тыс. руб., максимум – 400 тыс. руб. За 3-летний период владельцы индивидуальных инвестиционных счетов получают право на перечисление налоговых вычетов (в общей сумме до 52 тыс. руб.).

Отслеживание результативности инвестиционного проекта, получение информационной поддержки и консультаций возможно через личный кабинет на портале УК Альфа-Капитал. Тарифы на ИИС в Альфа-Банке разнообразные, так что выбрать есть из чего.

Но не бывает только положительных сторон в инвестиционных процессах. Есть и несколько сложностей:- государственное страхование такого вложения отсутствует;

- есть ограничения на ежегодные взносы: сумма не может превысить 400 тыс. руб.;

- инвестирование возможно только в российских рублях;

- можно открыть только 1 инвестиционный счёт на 1 физическое лицо. Открытие второго счёта во время существования первого не представляется возможным. В противном случае налоговая инспекция отследит это явление и налоговый вычет нужно будет вернуть;

- деньги с ИИС до истечения срока действия договора (минимальный срок действия – 3 года) нельзя вывести ни частично, ни полностью. В противном случае гражданин теряет возможность получения вычета;

- деньги, которые инвестор предоставляет банковской организации, не могут быть использованы в процессе работы на рынке Форекс;

- инвестировать можно только в отечественные компании. Получение прибыли невозможно при работе с зарубежными представителями отраслей;

- внесённые средства нельзя забрать до истечения 3 лет;

- доходность подобного инвестирования не очень высока.

Советуем статью: как открыть расчетный счет для ИП в Альфа банке?

Процесс получения налогового вычета

Государство берёт на себя обязательства выплачивать сумму налогового вычета, равного 13%. В итоге инвестор получит больше, чем если бы он открыл вклад в любом действующем банке на долгое время.

Существует всего 2 пути получения налогового вычета. Один из них каждый инвестор выбирает самостоятельно:

- выплата суммы в размере 13% от общей вложенной суммы для инвестиций;

- получение прибыли от торгов с ценными бумагами.

В самом начале по месту прописки гражданин подаёт декларацию по форме 3-НДФЛ, к которой прикладывает бумаги, подтверждающие фактическое поступление финансовых средств от банка-инвестора на ИИС.

Интересно, что на одно имя можно открыть 1 инвестиционный счёт в Альфа-Банке. Но закон разрешает открытие нескольких счетов в семье. Иными словами, разные счета имею право на существование у супругов и даже близких родственников.

Как начать инвестировать?

Комфортно открывать ИИС через интернет. В данном случае нужно перейти на официальный сайт Альфа-Банка или воспользоваться порталом Госуслуг.

Если выбор был остановлен на сайте, то необходимо перейти к разделу под названием Инвестирование.

После следует выбрать на странице одну из трёх вкладок и перейти к началу оформления счёта. Дальше потребуется заполнить поля с контактными данными (электронной почтой, мобильным телефоном), инициалами.

Обязательно указание адреса и количество инвестируемых средств. Заполнив форму, клиент должен дождаться подтверждения заключения договора – на телефон поступит код, его нужно ввести на сайте.

После на счёт потребуется перевести указанные в заявке средства, что можно сделать, воспользовавшись мобильным переводом или терминалом.

Полезная статья: как открыть расчетный счет для ООО в Альфа банке?

Комиссионные сборы и последствия при досрочном расторжении договора на ИИС

Оформление инвестором документов сопровождается оплатой комиссионного сбора в размере 2%.

Эти деньги являются вознаграждением за то, что управляющая компания размещает доверенные финансовые средства. Кроме этих денег нужно оплатить комиссию за функцию доверительного управления счётом, она также равна 2%.

Расторжение договорных отношений сбором не облагают. Таким образом управление ИИС в Альфа-Банке можно передать компании.

Расторжение клиентом договора об ИИС ранее указанного в нём срока (а при этом в качестве вознаграждения он выбирал 13% налогового вычета), он обязан возместить полученную ранее сумму. Доход будет выплачен только в случае, если средства пробудут на счёте не менее 3 лет.

Отзывы об ИИС в Альфа-Банке

Максим Отов

Не стал долго рассматривать все предложения малоизвестных компаний и доверился Альфа Капиталу. Открыл инвестиционный счет около года назад, но только недавно решил попробовать предоставить управление финансами специалистам. Ведутся детальные отчеты, которые выгружаются сразу в личный кабинет. Пока что все в порядке.

Андрей Калугин

Был нелегкий выбор между ИИС и ПИФ, но все-таки решил выбрать первый вариант, поскольку там рисков меньше. От лица клиента могу сказать, что личный кабинет очень удобный и предоставляет детальную информацию о транзакциях в режиме онлайн.

Виталина

Выбрала Альфа Капитал из-за того, что компания предлагает огромный выбор продуктов для инвестирования. Я решила начать с инвестиции в 15 тысяч рублей в классические фонды. Дальнейшую прибыль реинвестирую.