Что выгоднее при досрочном погашении кредита: сократить срок или платеж

Что выгоднее уменьшать срок или сумму платежа по кредиту или ипотеке?

Меню

X

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Написать

X

Бремя кредитных долгов тяготит многих граждан нашей страны. Некоторые заемщики добросовестно выплачивают свой долг, другие, по каким-то причинам, не могут стабильно выполнять свои обязательства.

Но существует и третья «группа» заемщиков, которые постоянно находятся в поисках экономии.

Как же сэкономить в кредитных выплатах? Каким образом можно облегчить свои финансовые обязательства? На эти вопросы ответим в данной статье и выясним, какой же из способов является наиболее выгодным для заемщика в той или иной ситуации.

Какое значение имеет система начисления выплат на досрочное погашение кредита?

Одной из составляющей прибыли банка являются проценты по кредиту, уплаченные должниками. Соответственно, чем дольше срок кредитования, тем больше процентов за пользование кредитом уплатит заемщик кредитору.

Логично, что заемщику выгоднее сокращать срок кредитования, чтобы уменьшить процентные выплаты. Однако не стоит забывать, что при этом увеличивается сумма ежемесячного платежа.

А от этого может существенно пострадать семейный бюджет. Но не только от желания и финансовых возможностей заемщика зависит выбор реструктуризации графика платежей.

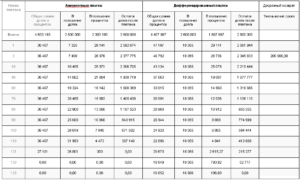

Это зависит и от политики самого кредитора и от того, по какой системе изначально рассчитывался график выплат долга.Одновременно с заключением кредитного договора, специалист банка выдает своему клиенту график ежемесячных платежей. Данный документ представляет собой таблицу, в которой представлена следующая важная информация: дата оплаты кредита и сумма ежемесячного платежа.

А так же в данной таблице должно быть показано разбитие основного долга по кредиту и процентам. Как раз, проанализировав соответствие табличных данных, можно понять, по какой системе банк начисляет проценты по кредиту. Впрочем, такую информацию кредитор должен предоставить своему заемщику еще до оформления кредита и объяснить значение выбранной системы.

Всего существует 2 системы выплат: аннуитетная и дифференцированная.

Ко вниманию потенциальных заемщиков: всегда уточняйте у специалистов банка, по какой системе расчета банк начисляет выплату процентов!

Аннуитет представляет собой систему, при которой задолженность делится на равные транши. Каждый транш включает в себя часть суммы основного долга заемщика + проценты за пользование кредитом.

Естественно, банк стремится извлечь для себя максимальную выгоду, поэтому аннуитет – идеальная система для кредитора.

Вначале срока кредитования должник выплачивает банку большую часть процентного долга, а основной долг остается «под конец» срока кредитования.

К сведению должников: досрочно гасить долг после того, как большая часть процентов уже выплачена, не имеет смысла…

Практически все российские банки устанавливают систему аннуитетных выплат по ипотеке, а по потребительскому кредиту действуют и дифференцированные выплаты.При расчете кредита дифференцированными платежами, сумма переплаты по процентам всегда будет ниже, чем при аннуитетных платежах.

Из недр интернета рождается другая литература

Дифференцированные платежи имеют не равные суммы ежемесячных выплат. Как правило, вначале идут крупные суммы, а к концу срока сумма приходит к мизерным значениям. Не смотря на то, что сама схема может быть не очень удобна для заемщика в вопросе планирования бюджета, в экономическом плане – она намного выгоднее аннуитета.

При дифференцированных выплатах заемщику выгоднее сокращать срок кредитования. Конечно, в данном случае, ежемесячный платеж станет еще больше, но за то, проценты за пользование кредитом существенно сократятся.

Получится, что заемщик выплачивает в большей части сам основной долг.

При том, что дифференцированные выплаты присуще потребительским кредитам с не очень крупными ежемесячными выплатами, клиент может существенно сэкономить на переплате, сократив срок кредитования.

В каких случаях можно сократить срок кредита или уменьшить ежемесячный платеж?

Сперва, давайте рассмотрим основные доводы в пользу того или иного варианта:

| Был оформлен очень крупный кредит, платёж по которому превышает 1/3 семейного дохода | Вы выбрали кредит с аннуитетным платежом (если сумма платежа от месяца к месяцу не меняется) |

| Вы выбрали кредит с дифференцированным платежом (если сумма платежа от месяца к месяцу меняется) | Кредит был оформлен совсем недавно и до его погашения еще больше 2/3 срока |

| Особенно, если сумма платежа к концу срока кредита увеличивается | Если размер платежа вас устраивает и не превышает 1/3 семейного дохода |

| Если по договору сокращение срока кредита влечёт наложение штрафа | Если уменьшение срока кредита не влечёт наложение штрафа |

По статистике, средний срок ипотечного займа в России составляет 12-15 лет. Однако фактический срок погашения – 8-10 лет. Российские заемщики ставят в приоритет выплату банковского долга, и при малейшей возможности, стараются погасить его досрочно.

Случается и такое, что заемщик перестает быть платежеспособным и ему срочно нужна помощь. Финансовым оздоровлением заемщика может послужить:

1. Рефинансирование.

Переоформление действующего кредита по более низкой ставке. Банки неохотно идут на этот шаг, требуя от заемщиков большой пакет документов – доказательств ухудшения его финансового состояния. Это и понятно.

При снижении процентной ставки кредиторы теряют сотни, и даже миллионы тысяч прибыли. Финансовые эксперты убеждены, даже не смотря на долгую волокиту переоформления кредита (сбор необходимых документов, подача заявлений в несколько банков – при чем, у каждого свои требования и т.п.

), рефинансирование кредита для заемщика будет выгодным даже при разнице в ставке от 1,5%.

Что делать, если забыл ПИН код от банковской карты

2. Реструктуризация кредита.

Для заемщиков, которые попали в тяжелую жизненную (и, соответственно, финансовую) ситуацию, Государство дает гарантию на помощь в погашении долга (в виде получения заемщиком одноразовой компенсаций и реструктуризации долга).

Как правило, реструктуризация применяется к ипотеке. Существуют несколько видов реструктуризации:

- Отсрочка основного платежа. Определенное время заемщик будет оплачивать только начисляемые проценты, а погашать основной долг начнет лишь через некоторое время;

- Изменения графика ежемесячного платежа;

- Перевод валютного кредита в рублевый.

3. Погашение основного долга кредита суммой материнского капитала.

Такой вариант возможен со строгим соблюдением российского законодательства. Жилье, в которое будет вложена сумма семейного капитала должно быть пригодным для проживания семьи. А так же мать (законный представитель детей) должна будет оформить нотариальное обязательство о выделении долей детям.

4. Частичное досрочное погашение кредита

Согласно российскому законодательству, любой гражданин (заемщик) имеет право досрочно погасить свои долговые обязательства перед банковской организацией. Для этого необходимо только поставить в известность своего банка-кредитора в виде письменного заявления. В данном заявлении необходимо указать:

- О своем намерении частичного или полного досрочного погашения кредита;

- Дату, когда данное действие планируется совершить;

- Сумму внесения на счет денежных средств.

Все эти данные необходимы кредитным специалистам банка для того, чтобы заранее просчитать остаток по кредиту, а так же подготовить все необходимые документы для закрытия кредита (или его частичного досрочного гашения), подсчитать новый график платежей — в случае, если внесенной суммы будет недостаточно для полного погашения кредита.

При внесении на свой счет суммы денежных средств, большей сумме ежемесячного платежа по графику, необходимо написать заявление об их списании в счет кредитной задолженности (заявление о досрочном погашении кредита). При этом если заемщик желает сократить срок кредита, то нужно обязательно проследить за тем, чтобы банк правильно произвел перерасчет.

Внимание! Перерасчету подлежит общий размер уплаченных процентов, а не только платежи за тот период, который остался после досрочного погашения.

Если же кредитная организация отказывается производить перерасчет именно в такой форме, то тогда можно смело обращаться в суд. Банк, преследуя цель неосновательного обогащения, нарушает банковское законодательство в целом и права заемщика, в частности.

Внимание! Все комиссии и штрафы за досрочное погашение кредита незаконны!

Однако, к сожалению, не все банки идут навстречу «досрочникам». Некоторые кредитные организации незаконно вводят штрафные санкции на досрочное погашение кредита, а другие и вовсе запрещают данное действие. Такие меры преследуют цель 100%-ого получения прибыли от выдачи кредитных средств. Однако, это не законно.

В соответствии со статьей № 809 Гражданского Кодекса Российской Федерации, «Проценты являются платой за пользование заемщиком суммы займа».

Проценты по кредиту подлежат уплате только за период от даты выдачи кредита до даты его полного возврата.

Взыскание процентов за период, в котором пользование суммой займа не осуществлялось, не может происходить по правилам вышеуказанной нормы!

Резюме

Оценивая золотое правило кредитора «чем дольше срок кредита – тем больше прибыль от получения процентов» можно сделать вывод, что сокращение срока кредитования – наиболее выгодный вариант для заемщика.

Однако не стоит забывать, что при сокращении срока автоматически увеличивается сумма ежемесячного платежа. А данное условие может лишь усугубить финансовое положение заемщика.

При сокращении ежемесячного платежа – заемщик «выигрывает» здесь и сейчас: сокращает ежемесячные расходы семьи на выплату кредита, но общая переплата за пользование кредитом при этом не меняется.

Что выгоднее для заемщика – уменьшать сумму ежемесячного платежа или сокращать срок кредита однозначно сказать нельзя. Это зависит от того, какие цели преследует заемщик и на какие временные перспективы.Если необходимо облегчить ежемесячные обязательства – нужно уменьшать сумму платежа по графику, если же заемщик хочет сэкономить на выплате процентов (не переплачивать), тогда однозначно нужно сокращать срок кредитования.

редактура, графическое и текстовое оформление: Мацун АртёмВам также будет интересно:

- Ждём вас:

Выгодное досрочное погашение ипотеки — уменьшать срок или платеж

Что выгоднее: уменьшать срок кредита или размер ежемесячного платежа? Вопрос особенно актуальный для заемщиков, имеющих действующий ипотечный кредит, взятый на многие месяцы, а большинстве случаев даже на года или того больше — десятилетия. Именно понимание алгоритма расчета с кредитом способно дать вам более ощутимый результат, критерий которого измеряется простым значением, а именно какова будет конечная переплата по кредиту.

Из статьи вы узнаете:

- нужно ли вносить дополнительные платежи по кредиту;

- какие способы доступны, в чем их достоинства и недостатки;

- сколько денег можно сэкономить на таких операциях;

- при каких условия досрочное погашение максимально выгодно.

Многие люди даже не знают что есть возможность досрочного погашения. Либо знают, но относятся к этому как то с прохладой. «Ну да, есть такая возможность. Мне то что с того?» — рассуждают многие.

И не видят смысла вносить досрочные платежи по кредиту или ипотеке, думая, что банк обмануть невозможно. Он в любом случае свое заберет с лихвой.

И при этом упускают прекрасную возможность, свою выгоду.

Выгодно ли досрочное погашение кредита (ипотеки)

Ответ на этот вопрос — однозначно да. Ведь что такое кредит? Это пользование заемными деньгами за дополнительную плату, которую банк взимает с вас каждый месяц в виде начисляемых процентов по кредиту.

Чем меньше сумма вашего долга, тем меньше процентов вам будет на него набегать. Поэтому досрочное погашение прекрасная возможность не только уменьшить размер начисляемых процентов, но и существенно сократить общую переплату по кредиту.

И конечно же наибольшая выгода будет у тех, у кого либо очень большой кредит, либо длительный срок кредитования.

Эффективность досрочных платежей наиболее максимальна на начальных сроках. Далее она начинает постепенно снижаться, но все равно дает хорошую возможность сэкономить значительную часть средств.

Допустим у вас есть кредит со следующими исходными данными:

Ипотека:

Размер кредита: 1 миллион рублей

Ставка по кредиту: 12% годовых

Срок кредита: 15 лет

При досрочном внесении 100 тысяч рублей, конечная экономия составит около 350 тысяч!!!!

А теперь представьте, что вы уже платите банку давно, несколько лет, ровно срок и точно указанную в графике выплат сумму. В итоге вам удалось погасить половину кредита и сократить сумму основного долга до 500 тысяч. И вы решили внести в качестве дополнительного платежа 100 000 рублей.

Сумма долга по ипотеке — 500 000 рублей

Процентная ставка — 12%

Оставшийся срок — 5 лет

В этом случае дополнительно внесение ста тысяч на этом этапе конечно даст вам экономию, но не такую как на начальном этапе.

Досрочный платеж в 100 000 рублей экономит вам 80 000 рублей. Конечно это солидная сумма, но в 4,3 раза меньше, чем на начальном этапе или на 270 тысяч!!!

Поэтому, если у вас есть возможность делать дополнительные досрочные платежи по кредиту — делайте. И чем раньше, тем это будет ощутимее для вашего бюджета. Независимо от имеющейся суммы, будь то 100 тысяч или всего 5. Помните, каждый внесенный рубль будет сокращать ваше кредитное бремя. Да и банкирам меньше денег достанется в виде начисляемых процентов. Тоже хороший повод.

Теперь осталось только понять, что для вас более выгодно.

Уменьшать срок или сумму ежемесячного платежа

С точки зрения логики и математических расчетов (а выплаты и начисление процентов по кредиту — это обычная математическая формула) особой разницы нет. Внесение досрочно определенной суммы с уменьшением срока или размера платежа даст вам одинаковый финансовый результат в виде определенной экономии на переплатах. Но здесь кроется один небольшой скрытый нюанс.

Снижение общей переплаты по кредиту на одну и туже сумму будет достигаться при сохранение ваших исходных данных, а именно, ваши ежемесячные платежи должны остаться точно такими же какими они были и до внесения дополнительного взноса.

Внеся досрочно внеплановую дополнительную сумму по ипотеке с уменьшение ежемесячного платежа, у вас автоматически этот платеж снизится. Если платили по 15 тысяч в месяц, то будете платить по 13 000. Для достижения максимального эффекта вам нужно каждый месяц платить дополнительно по 2 тысячи.

На практике это сделать весьма затруднительно, если не сказать невозможно.

Каждый месяц уведомлять банк о вашем желании внести в качестве досрочного платежа каких-то «жалких» 2 тысячи (или того меньше) — как то стремно.К тому же у многих банков сохранился минимальный порог суммы, с которой банк может принять платеж в качестве досрочного погашения. А это не одна-две тысячи, а намного больше — 5-10-15 тысяч и выше.

Поэтому будем исходить из реалий и подсчитаем, что выбрать — снижение платежа или сокращение общего срока кредита.

Единственным правильным критерием для этого является конечная сумма переплаты по кредиту. Иными словами, при внесении досрочного платежа, сколько денег вам нужно будет еще выплатить банку, чтобы полностью рассчитаться по своим кредитным обязательствам в двух случаях:

- при уменьшении общего периода кредитования;

- при снижении размера ежемесячных платежей.

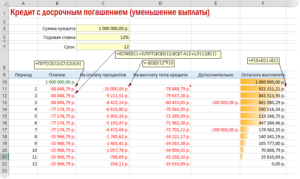

Для примера возьмем следующие исходные данные:

Текущий долг по кредиту — 1,2 миллиона

Процентная ставка — 12% годовых

Ежемесячный платеж — 17 200 рублей

Осталось платить 10 лет или 120 месяцев

В итоге — общая переплата будет составлять 865 000 рублей

Досрочное погашение — 1 платеж сверху — 100 тысяч

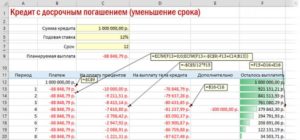

Уменьшение срока по ипотеке

Вносим дополнительно 100 тысяч и выбираем уменьшение периода кредитования или по простому сокращаем срок. Внесение данной суммы позволит избавиться от «лишних» лет. А именно срок сократится на 20 месяцев. Данная операция уменьшит переплату по кредиту до 625 тысяч. Не выплачивая в будущем ежемесячно по 17 200 в течении этих «сэкономленных» 20-ти месяцев вы экономите 340 000 рублей!!!

За вычетом внесенных ваших ста тысяч чистый экономический выигрыш составит 261 000 рублей.

У нас появился первый результат. На первый взгляд неплохой, но нам нужно его сравнить со вторым вариантом, чтобы сделать правильные выводы и выгодности одного из двух способов.

Уменьшение ежемесячного платежа

Если при внесении опять же 100 тысяч мы выбираем снижение платежей, то в таком случае каждый месяц можно будет платить на 1 450 рублей меньше. В данном примере по 15 780 рублей. В итоге конечная переплата по кредиту составит 795 тысяч рублей. На этой операции вы выигрываете около 70 тысяч.

На сколько изменится размер ваших постоянных платежей можно приблизительно определить не прибегая к помощи ипотечного калькулятора. Достаточно произвести простые арифметические действия. Размер дополнительного платежа умножаем на процентную ставку по кредиту и делим на 12. При внесении 10 тысяч при 12% ставке по ипотеке получаем:

10 000 рублей х 12% / 12 = 100 рублей.

На каждые десять тысяч ваш ежемесячный платеж будет примерно уменьшаться на 100 рублей.

И хотя во втором случае мы также остаемся в плюсе, по сравнению с сокращением срока, этот результат выглядит очень плачевно. Разница составила 191 тысячу!!!! Как так получается?

Помните, выше мы разбирали, что при уменьшении платежа вы будете погашать основной долг медленнее. И как раз эти 1 450 недоплат каждый месяц и снижают эффективность переплаты по сравнению с выбором уменьшение срока по ипотеке (кредиту)

Что выбрать в итоге?

Мы определи, что наибольшая выгода в виде снижения конечных переплат достигается в том случае, когда уменьшается именно срок кредита. Однако здесь важно провести оценку не только с точки зрения финансов.

У каждого заемщика разные возможности, доходы и расходы, которые не только могут отличаться в разы, но и могут измениться в будущем, причем как в большую так и в меньшую сторону.

Добавим сюда сам размер кредита, его процентную ставку и ежемесячные расходы по этому кредиту в виде платежей банку, а вернее долю этих платежей от ваших ежемесячных доходов. Исходя из этого нужно делать выбор «правильный» именно для вас.

Для тех кто уверен в завтрашнем дне, получает стабильную или высокую зарплату, размер которой в разы превышает выплаты по кредитам, однозначно нужно уменьшать срок. Либо вы хотите как можно быстрее рассчитаться с кредитом и постоянно вносите дополнительные средства в счет погашения своего долга. Помните, деньги потраченные на это дело сегодня, дадут вам максимальную экономию в будущем.С другой стороны, есть категория граждан, которым ежемесячные выплаты бьют сильно по карману, по их семейному бюджету. И после выплаты на жизнь остается по минимуму. Либо люди, имеющие нестабильный доход, который может упасть в любое время вплоть до потери работы.

В эту же категорию можно попасть еще по некоторым признакам: плановое общее сокращение дохода семьи в будущем (беременность, болезнь, сокращение на работе, крупные запланированные расходы, отказаться от которых проблематично — ремонт, операции и многое другое), низкая рабочая квалификация, высокий уровень безработицы в регионе либо чрезвычайно низкие зарплаты.

Для них в первую очередь важно снизить кредитное бремя в данный момент, чтобы больше денег оставалось на жизнь. Поэтому нужно обязательно уменьшать размер ежемесячного платежа.

Выводы

Исходя из всего вышеперечисленно можно сделать определенные умозаключения, которые помогут принять правильное решения по поводу досрочного погашения ипотеки или обычного кредита:

- Досрочное погашение наиболее выгодно на ранних стадиях, а именно в начале срока, далее эффект постепенно снижается.

- Чем выше у вас процентная ставка и длиннее срок кредитования тем более существенную экономию вы получите.

- Более выгодно уменьшать срок кредита, а не ежемесячный платеж

- Исходя из ваших финансовых возможностей (текущих и будущих) не всегда выбор снижение периода единственный верный выбор. В некоторых случаях для снижения текущей долговой нагрузки лучше все же выбрать возможность снижения размера ежемесячных платежей.

5 ключевых ошибок при досрочном погашении кредита и ипотеки

Досрочное погашение — это изменение остатка вашего долга по кредиту перед банком. Оно достигается путем возврата части кредита сверх ежемесячного платежа. В общем случае правильно досрочно погашать кредит, т.к.

это уменьшает переплату и помогает закрыть кредит с минимальными финансовыми потерями. Но очень часто люди совершают досрочное погашение не правильно, что приводит к повышенной переплате банку.

Рассмотрим ключевые ошибки при досрочном погашении

Ошибка первая — не заморачиваться досрочным погашением

Многие люди думают, что лучше держать деньги при себе и исправно платить кредит. Это с одной стороны правильно, а с другой стороны вы просто больше отдаете банку денег.

Рассмотрим пример

- Сумма кредита 1 млн. рублей под 12% на 24 месяца с датой первого платежа 9 сентября 2018 года

- Вы имеете лишние деньги в размере 200 тыс. рублей, они у вас будут 31 января 2019 года

Встает вопрос — стоит ли их вносить на досрочное погашение

Для ответа проще всего воспользоваться специальным калькулятором, который покажет вот такую картинку

Слева изображен кредит с досрочным погашением, справа — без досрочного. Из диаграммы видно, что вы заплатите проценты банку больше на 19470 в итоге, если не будете досрочно погашать. Сумму 1 млн. рублей вы заплатите все равно, даже без досрочного погашения. А вот на проценты по кредиту можно повлиять досрочным погашением.

Важно: Стоит помнить, что сумму 19470 вы сэкономите через 2 года, т.е. в конце выплат кредита. Экономия будет идти постепенно за счет уменьшения суммы процентов, возвращаемых банку при каждом платеже по кредиту.

Механизм экономии следующий

- Досрочное погашение уменьшает ваш долг по кредиту(остаток долга)

- Проценты в банке начисляются на остаток долга, следовательно при его уменьшении проценты уменьшатся.

Это следует помнить и обязательно стараться досрочно погасить кредит.

Ошибка вторая — не следить за своими платежами банку

Сейчас можно погасить досрочно 2мя способами — походом в банк и написанием заявления или через интернет банк.Многие совершают ошибку и не учитывают, что им нужно каждый месяц оплатить платеж

Возьмем пример.

- У вас есть кредит с ежемесячным платежом 15 тыс. рублей 15 числа каждого месяца

- У вас есть свободная сумма 50 тыс. рублей.

Вы решили погасить досрочно и пошли банк. Там вы написали заявление, что в ближайшую дату 15 числа нужно погасить ваш кредит досрочно в сумме 50 тыс. рублей. Вы внесли деньги через кассу и ждете осуществления досрочки.

Но вы забыли, что на вашем счету должно быть еще 15 тыс. рублей. В результате банк сначала списал 15 тыс. рублей в счет ежемесячного платежа, а потом попытался сделать досрочное погашение на 50 тыс.

Для справки: досрочное погашение делает программа, которая пытается уменьшить остаток на вашем счете на 50 тыс. Она это не может сделать, т.к. на вашем счете осталось 50 — 15 = 35 тыс.

Суммы 35 тыс. явно не достаточно для осуществления досрочного погашения на указанную в заявлении сумму. Ваши деньги в размере 35 тыс. остаются лежать на счете и вы узнаете о проблемах с досрочкой только при следующем походе в банк.

Важный совет: всегда проверяйте наличие средств для ежемесячного платежа и следите за тем, чтобы после даты досрочки деньги ушли в досрочку(списались со счета)

Ошибка третья — погашать когда появятся деньги любыми суммами

Данное правило вроде бы верное — чем больше погасишь, тем больше сэкономишь на процентах. Однако в случае Сбербанка это не так. Дело в том, чтоб на данный момент все банки обрабатывают досрочное погашение по-разному.

Есть 2 варианта:

- Банк списывает деньги для досрочного погашения в дату ближайшего платежа по кредиту

- Банк списывает деньги точно в дату погашения. Этот вариант применяет Сбербанк, ВТБ, Райффайзен и ряд других банков

Допустим, вы решили погасить кредит через 15 дней после очередного платежа. У вас есть 1000 рублей на досрочку на вашем счету. Ваш долг по кредиту на на дату очередного платежа был 100000 рублей.

Во втором варианте досрочное погашение работает следующим образом:

- Банк смотрит, сколько процентов нужно начислить за 15 дней пользования средствами 100 000 рублей. Это будет допустим сумма 5 тыс. рублей. Банк сначала списывает проценты из суммы досрочки, а потом уже оставшуюся сумму с остатка долга

- Банк пытается списать 5 тыс рублей, а на счету только 1 тыс. Банк списывает 1 тыс. рублей в счет уплаты процентов. Никакого досрочного погашения — уменьшения остатка долга не происходит. Вы просто заплатите банку проценты заранее — это вам не выгодно.

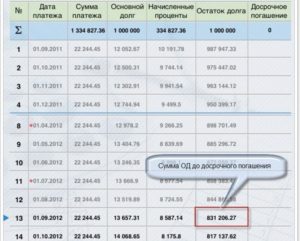

Не будем вдаваться в математику, она описана здесь. Вот как это выглядит на картинке

В столбце проценты — наша 1. тыс. рублей, она пошла на выплату процентов. В столбце остаток долга — нуль. После досрочного погашения ежемесячный платеж не изменился и остался тем же(первый столбец).

В случае Сбербанка советуем досрочно погашать кредит суммами, больше чем ежемесячный платеж. Делать это лучше всего в дату очередного платежа. Тогда досрочное погашение сработает наиболее эффективно.

Ошибка четвертая — копить и гасить потом сразу большой суммой

Многие люди ждут, пока накопится достаточно большая сумма, чтоб потом идти в банк и разом погасить часть кредита досрочно. Это не правильно, ибо чем позже мы погашаем, тем меньше будет экономия. Это следует из особенности аннуитетных платежей — наиболее популярного типа платежа по кредиту:

- Аннуитетный платеж складывается из процентов и суммы в оплату тела займа. Он каждый раз одинаков согласно формуле расчета аннуитетного платежа.

- Сумма в оплату тела займа первоначально очень низкая, а процент банку очень большой.

Рассмотрим кредит в 100 тыс. рублей на 36 месяце с датой первого платежа 9 сентября 2018 года

Сделаем досрочку через 1 год(слева) и через 2 года(справа) на 50 тыс. рублей и сравним переплату с помощью того же калькулятора сравнения кредитов.

В случае внесения доп. платежа через 1 год мы выплатили процентов примерно на 4 тыс. меньше, чем если погасили частично через 2 года.

Чем раньше вы осуществляете досрочное погашение, тем меньше вы заплатите банку. Копить и потом гасить сразу большой суммой — неправильно. Экономия при досрочке в этом случае будет меньше

Конечно этот случай, не совсем идеален. Нужно было бы рассмотреть, погашение по 50 тыс. через 1, 2 и 3 года против же 150 тыс. через 4 года, но результат бы остался таким же — погашать раньше всегда выгоднее с точки зрения математики.

Ошибка пятая — не иметь финансовую подушку

Погашать сверх ежемесячного платежа хорошо, но нужно оценивать свои силы. У вас должна быть финансовая подушка — 3, а лучше 6 ежемесячных платежей по кредиту. Это на случай, если вас или супругу уволят с работы, вы заболеете ну и т.д. Могут быть форс-мажорные обстоятельства, которые не освободят никак вас от ежемесячного платежа по кредиту.

Что толку, если вы погасите кредит досрочно, потом не будете иметь средств заплатить месячный платеж? При просрочке платежа банки накладывают штрафы и пени. Их придется заплатить и они полностью сведут экономию на досрочке к нулю.

Совет

Обязательно возьмите справку после полного досрочного погашения об отсутствии задолженности, закройте все счета по кредиту и получите справки о закрытии. Это убережет вас от неожиданных сюрпризов от банка.

Копирование материалов с сайта без согласия автора запрещено. Более подробно на http://mobile-testing.ru/rules

Что выгоднее при досрочном погашении кредита: сократить срок или платеж

Нередко случается так, что заемщики желают как можно скорее расплатиться со взятыми кредитами и уменьшить сумму возможной переплаты.

С этой целью некоторые осуществляют досрочное погашение взятых обязательств. Но не всегда понятно, как более выгодно погашать кредит и осуществлять его дальнейший пересчет.

Выгода зависит от нескольких факторов, которые нужно обязательно учитывать, осуществляя выбор.

Оглавление

- Виды платежей

- Виды досрочного погашения

- Что выбрать?

- Ипотека

- Мнения экспертов

Виды платежей

Для того чтобы определить наибольшую выгоду от досрочного погашения, нужно знать, какой вид платежей предусмотрен конкретным кредитным соглашением и как начисляются проценты.

Существует 2 основных способа, которыми происходит начисление:

- дифференцированным;

- аннуитетным.

Банки по умолчанию всегда применяют второй способ, потому что он наиболее выгоден кредитным организациям, а также наиболее комфортен заемщикам. При аннуитетном начислении платежей ежемесячная сумма всегда фиксированная в течение всего срока действия соглашения.

При этом она состоит из процентов, начисленных на остаток задолженности и части основного тела кредита. В первые годы проценты составляют наибольшую часть из суммы платежа, постепенно уменьшаясь.

За счет чего вырастает сумма, которая идет на погашение основной задолженности.

При дифференцированном способе, который является наиболее выгодным для заемщика, платеж всегда изменяется в меньшую сторону. Соответственно, первые платежи будут наиболее высокими.

Сам платеж состоит из фиксированной суммы, которая идет на погашение основного долга, а также процентов, начисленных на остаток задолженности. С каждым месяцем эта задолженность уменьшается, соответственно, снижаются проценты.А за счет этого уменьшается и ежемесячный платеж.

Виды досрочного погашения

Зная способы, которыми начисляются проценты, важно также знать, как можно распорядиться средствами при частичном досрочном гашении задолженности. Существуют также 2 основных варианта:

- уменьшение срока действия соглашения;

- уменьшение суммы ежемесячных взносов.

В первом случае нагрузка на плательщика не уменьшается, но уменьшается срок его обязательных выплат. Во втором случае происходит снижение финансовой нагрузки на плательщика, но срок его обязательств остается прежним. Какой же вариант из них выгоднее?

Что выбрать?

Фактически при аннуитетных платежах выгоднее погашать остаток срока. Этот вывод можно сделать даже исходя из того, что сотрудники банка всегда предлагают противоположный вариант.

При разовом досрочном изменении срока платежа разница может быть и не особо ощутима. Но если срок выплаты аннуитетного платежа сократить хотя бы на полгода или год, то разница станет более явной.

Данный вариант будет выгодным в следующих случаях:

- Если банк предоставляет возможность досрочно много раз гасить кредит, не беря за это дополнительных комиссий.

- Если по взятому займу не прошло еще две трети срока.

- Если размер платежей обременителен заемщику и он желает как можно скорее выплатить заем.

- Платежи являются аннуитетными.

Но есть и определенные минусы данного выбора, которые обязательно нужно учитывать и изучить их фактическое присутствие:

- В соглашении может быть указаны минимальные и предельные рамки для досрочного погашения как в количестве раз, так и в самой сумме.

- В кредитном соглашении могут быть прописаны дополнительные комиссии, которые изменят всю выгоду от произведенных действий по досрочным выплатам.

- Уменьшение временного периода может сопровождаться дополнительной документальной волокитой для заемщика, которая будет каждый раз доставлять ему дискомфорт.

- Существует риск ухудшения финансового состояния заемщика, в этом случае данная сумма может стать непосильной для него.

- Если платежи в настоящий момент составляют более половины дохода семьи.

Это основные минусы, которые могут быть обнаружены заемщиком, осуществляя уменьшение срока задолженности. Но в то же время бывает выгодно и погашение суммы самого займа. К таким случаям относятся:

- Когда платежи осуществляются дифференцированно.

- Когда сумма платежа в месяц превышает половину бюджета или может стать непосильной для семьи в ближайшем будущем.

- Если уменьшение срока кредита сопровождается определенными штрафными санкциями, а данный вариант является бесплатной альтернативой.

С учетом данных положительных и отрицательных моментов для каждого вида платежа бывает достаточно сложно выбрать правильный вариант. Но, в первую очередь, когда возникает такой вопрос, нужно прочитать кредитное соглашение. И изучить в нем, какие есть ограничения, предоставленные банком. К тому же нужно исходить из того, что вид платежа уже к этом моменту будет известен.

Если платеж не является высоким и оплата его ежемесячно не напрягает заемщика, то, безусловно, ему будет выгоднее погашать срок займа при аннуитетных платежах. Полностью противоположно нужно поступать при дифференцированных выплатах. Этот случай подразумевает более выгодный вариант — погашение суммы платежей.

Еще одним положительным моментом в сторону уменьшения срока полученного займа является то, что многие кредиты подразумевают обязательное предоставление имущественного залога.

А согласно российскому законодательству, данное имущество подлежит обязательному страхованию весь период действия соглашения.

Соответственно, сократив срок выплат на несколько лет, можно сэкономить приличную сумму только на одной страховке.

Если есть необходимость избавиться как можно скорее от займа или уменьшить ежемесячную плату, то нужно делать то, в чем выражается острая необходимость. В любом случае досрочное погашение займа будет снижать сумму переплаты.

Ипотека

Наибольший спорный момент вызывает ипотечное кредитование. В случае с ним данные правила могут не действовать. И связано это с тем, что выдается этот заем не 10, а то и 35 лет.

А за это время сумма займа может существенно обесцениться. И через 10 лет доход заемщика значительно превысит ее.

В то время, как в настоящее время, деньги, выплачиваемые ежемесячно могут составлять 30, а то и 50 процентов от доходов.Но в то же время важно понимать, что наиболее выгодный период по ипотечным займам является 10-15 лет. Если выбирать более длительный срок кредитования, то сумма ежемесячного платежа при аннуитетных выплатах будет ненамного меньше, чем при ипотечном сроке 15 лет. А итоговая переплата будет только расти. Поэтому если ипотечный заем оформлен на 20-30 лет, нужно уменьшать срок данного кредита.

Мнения экспертов

Фактически перечисленные выгоды с учетом всех преимуществ и недостатков достаточно ясны, чтобы сделать выбор. Почему же на практике происходит в большинстве случаев противоположная ситуация? Эксперты приходят к следующим выводам:

- Во-первых, немногие граждане желают углубляться в изучение данного вопроса.

- В нестабильной экономической ситуации люди пытаются облегчить жизнь себе в настоящий момент, так как они не могут быть уверены, что будет даже через год.

- Финансовая ситуация человека в России может быть так не стабильна, что он будет стараться максимально снизить платеж сейчас, чтобы иметь возможность в следующем месяце переплатить еще большую сумму, чем внесена по кредиту сейчас. За счет чего досрочное погашение средств произойдет раньше, чем он будет уменьшать срок займа.

- Сами банки часто в своих кредитных договорах прописывают условия таким образом, что заемщикам не остается особого выбора, чтобы расплатиться досрочно без дополнительных комиссий.

Поэтому в любом случае нужно внимательно изучить условия договора, проанализировать свои возможности по выплате займа и только потом принимать решение по определенному способу погашения кредита.

Что выгоднее: уменьшать срок кредита или ежемесячный платеж? | ЗаФинансы

В связи со снижением покупательной способности рубля и его проседанием, финансовое положение многих людей ухудшается.

При этом по данным Центробанка, суммарный долг россиян перед банками составляет около 40 млрд рублей. Кредитное бремя существенно снижает уровень жизни и многие пытаются его нивелировать.

Поэтому, необходимо разобраться, что выгоднее, уменьшать срок кредита или ежемесячный платеж, чтобы этот процесс был полезен заемщику.

Оптимизация выплат по кредиту

Запрет на досрочное погашение упразднен на законодательном уровне и в 2019 году рассчитаться с банком может любой желающий. Этот процесс связан с рядом нюансов, и носит индивидуальный характер. Поэтому следует разобраться, что выгодней при частичном досрочном погашении кредита, уменьшать срок или сумму платежа.

Основные термины:

- с понятием определения «срок кредита» ни у кого не возникает трудностей. Это ограниченный договором период, в который заемщик обязуется вернуть денежные средства;

- сумма платежа ― минимальные ежемесячные выплаты, обусловленные кредитным договором. При этом платы могут быть фиксированными (аннуитетная форма) и плавающими (дифференцированная);

- досрочное погашение ― частичный или полный расчет с финансовой организацией сверх суммы обычной оплаты.

Банки предоставляют плательщикам на выбор два варианта для снижения финансовой нагрузки. После подробного рассмотрения каждого в отдельности станет понятнее, как выгоднее погасить кредит досрочно: уменьшая платеж или срок.

Снижение платежа

Снижения ежемесячной суммы можно добиться путем частичного внесения денежных средств сверх обязательного уровня.

Такой вариант выгодно выбирать людям, которым ясно, что их материальное положение не улучшиться в перспективе действия договора.

Например, когда работник получает извещение о скором сокращении с работы, правильным действием будет внести как можно больше средств в счет погашения долга. За счет этого снижается сумма.

Также такой вариант выгодно применять в отношении ипотечных ссуд. Внося досрочную плату, и снижая выплаты, человек заботится о своем будущем. Никто не застрахован от жизненных трудностей, поэтому подумать о своей перспективе следует заранее.

Важно! При досрочном погашении или закрытии кредита стоит помнить о том, что это негативно скажется на кредитной истории. Банку невыгодно сотрудничать с тем, кто не приносит гарантированного дохода.

Рассмотрим второй возможный вариант.

Уменьшение периода

Сокращения срока кредитования выгодно выбирать в том случае, когда перед человеком стоит иная задача ― заплатить банку меньше денег в целом. Известно, что серьезная переплата связана с процентами за пользование деньгами, которые начисляются на тело долга в течение всего периода. Но, если уменьшить период, соответственно снизится и переплата в перспективе.

Вариант подходит далеко не всем. При выборе него стоит учитывать, что ежемесячная выплата не изменится. Поэтому предварительные расчеты необходимо производить на калькуляторе.

Финансовый калькулятор

Кредитный калькулятор предоставлен сайтом calcus.ru

С помощью математических действий и калькулятора легко понять, что выгоднее, уменьшать срок кредита или ежемесячный платеж. Преимущества такого рационального подхода заключаются в том, что человек заранее может увидеть и сравнить возможные варианты. Чтобы произвести расчет, необходимо вбить в инструмент данные:

- период займа;

- сумма;

- процентная ставка;

- вид ― аннуитетный или дифференцированный.

При этом необходимо вводить не изначальные данные, а остаточные на период начала действий.

Пример:

Иванов В.А. платит за заем на протяжении 5 лет, общий срок у которого 10 лет. Изначально банк выдал ему 1 млн рублей под 18,5%, остаток на апрель 2019 года составляет 707 298,08 р. Общая переплата составляет 1 200 998 р., а платеж 18 342 р. Заемщик желает узнать, что выгоднее, гасить срок кредита или сумму выплат.

- При частичном погашении, с целью изменить сумму оплаты в месяц, на сумму 100 тыс. рублей, выплата будет равна 15 786,67 р., а переплата составит 1 148 114,05 р.

- При внесении с целью сокращения периода ежемесячный платеж останется неизменным, но переплата будет уже 1 081 058.49 р.

Таким образом, при первом варианте выгода заключается в снижении финансовой нагрузки в перспективе выплат, а переплата снижается на 52 883,95 р. При втором Иванов сэкономит 119 939, 51 р. за весь период.

Процедура уменьшения долга

После того, как человек определился с тем, что для него лучше, уменьшать срок кредита или ежемесячный платеж, следует обратиться в банк. Сделать это можно двумя способами.

- Прийти в отделение и внести досрочную плату. Во многих организациях необходимо также написать заявление о просьбе снижения периода или суммы.

- Воспользоваться личным кабинетом на сайте банка или приложением в смартфоне. Взаимоотношения с банком всё больше переходят в удаленный формат. Без визита в отделение можно без заявлений внести досрочную оплату онлайн.

Внимание! Будьте аккуратны и вносите платежи через интернет вовремя. В случае несвоевременной выплаты, его могут засчитать в пользу процентов на период. Лучше делать это в день ежемесячного списания.

У досрочных внесений множество нюансов. Например, банк может не позволять своим клиентам уменьшать срок, а разрешать только снижать ежемесячные выплаты. Как видно из примера выше, и тот и другой путь однозначно выгоден, стоит им пользоваться.

Заемщику необходимо внимательно читать условия договора, так как в бумагах могут быть предусмотрены комиссии и штрафы за досрочное погашение. Это вполне законная и частая практика. Если банк взимает комиссию в фиксированной форме, выгодно копить и перечислять деньги большими суммами. Если же штраф предусмотрен в процентах, размер суммы не имеет значения.

При выборе того, что выгоднее, гасить срок кредита или сумму выплат, стоит тщательно обдумывать каждое действие. В интернете множество полезных сайтов и калькуляторов, с помощью которых можно быстро произвести расчет, оценить риски и выгоды.

Уменьшение срока кредита или ежемесячного платежа, что лучше

Многие плательщики кредитных займов стараются вносить большие суммы, нежели предусмотрено договором в надежде, что данная тактика обеспечит возможностью экономии. Однако перед тем как применять подобный подход нужно выяснить, что выгоднее уменьшать срок кредита или ежемесячный платеж.

Особенности кредитования при уменьшении срока и платежа

В большинстве случаев кредитные продукты, особенно ипотека, предоставляют по системе аннуитетных платежей, то есть изначально уплачивается процент, в качестве заработка учреждения, а уже затем гасится тело кредита. Если происходит досрочная уплата долга, необходимо все пересчитывать, так как заработок банка значительно снижается. Тогда поступает предложение относительно одной из двух схем:

- сократить срок сотрудничества при неизменном ежемесячном платеже – нагрузка на плечи плательщика сохраняется, но происходит уменьшение процентов;

- уменьшить объемы сумм выплат, но при этом период оставить прежним, что дает возможность существенно снизить финансовую нагрузку для семьи.

Плюсы и минусы каждого способа

Когда происходит столкновение интересов – лучше гасить кредит по сроку или по сумме нужно изначально выявить, чем выгодный каждый продукт, изучить какие плюсы и минусы он имеет:

В случае снижения выплат ежемесячно, основная выгода заключена в уменьшении переплаты по процентам, так как с уменьшение тела займа происходит и снижение процентной ставки. Однако существует и приличный минус, так как в первые месяцы кредитования нагрузка относительно расходов на плечи клиента предельная.

Во втором случае объем выплат сохраняется в прежних размерах, что упрощает для пользователя планирования личного бюджета, конечно, для банков выгодно такое кредитование из-за возможности получить большую часть дохода в начале сотрудничества, а не тогда когда период договоренности подойдет к концу.

Как лучше гасить кредит: по сроку или по сумме

Чтобы разобраться, как выгоднее гасить собственный кредит на уменьшение срока или платежа необходимо правильно все подсчитать:

- выяснить какой вариант погашения обеспечивает банк, может у него существует мораторий и досрочно гасить займ нельзя;

- подсчитать реальную переплату, если платить в один и другой способ;

- сравнить периоды, переплаты и прочие особенности выплат.

После подсчетов необходимо выполнить примерную сравнительную таблицу, которая будет содержать данные:

- если погашать долг согласно графику банка;

- если сократить период;

- если сокращать размер уплат.

После этого вывести в каждом варианте период кредитования и суммы переплат. Тогда будет видно все преимущества и недостатки каждого варианта.

Важно! следует помнить, что вариант уменьшениям срока кредитования не всем подойдет, особенно людям с низким уровнем дохода, а уменьшение сумм больше применяется заемщиками, чтобы иметь небольшую страховку на случай утери вариантов доходов.

Как выгодней гасить кредит досрочно

Выгодно погасить кредит досрочно в тот способ, который после подсчета всех вариантов будет менее убыточным. Также необходимо взвесить свои финансовые возможности, ведь с уменьшением срока увеличатся платежные размеры.

Кроме этого при отсутствии больших ежемесячных доходов, можно вносит средства единожды частично в год одним большим объемом, но при этом в дальнейшем держать размер установленных банком выплат.

Кроме выполненных лично подсчетов, нужно учитывать:

- положение финансовое в семье;

- инфляцию в стране.

Конечно, уменьшение объемов лучше, но в любом случае все варианты хороши, так как это экономия средств.

При наличии моратория на преждевременное погашение лучше сократить период выплат, если же в семье нестабильная ситуация или в ближайшее время могут снизиться доходы, тогда лучше уменьшить объемы в месяц, которые можно увеличить в период стабильности, а в процессе снижения заработка платить минимум.

В общей сложности определить более выгодный способ невозможно, но в любом случае при учете ситуации, каждый из вариантов поможет сэкономить личные сбережения.

Ипотека, что выгоднее уменьшать: срок кредита или ежемесячный платеж

Ипотека – это длительное кредитование, которое может быть продолжительностью до 20 лет, на такой период любой человек не сможет спрогнозировать свои доходы. В данном случае при досрочном погашении ипотечного кредита необходимо взвесить все за и против данной процедуры:

- совершать выплаты предельные пока есть возможность;

- избавиться от обременений, для психологического спокойствия;

- даже объемные частичные уплаты существенно снижают процентную переплату;

- досрочное погашение дает возможность высвободить жилье из обременений;

- кроме этого, досрочное избавление от бремени принесет возможность действовать далее и получать кредитные займы для обустройства жилья.

Однако если выплачивать активно кредит можно существенно сделать необоснованную нагрузку на семью:

- так как в стране происходит инфляция на высоком уровне, и доходы граждан растут, а платежные объемы остаются на месте, что может их через несколько лет сделать ничтожными, так что лучше совершать частичные платежи;

- при появлении свободных денег лучше взвесить все возможности и потребности семьи и, возможно, лучше приобрести существенный для жизни товар, не влезая в новое кредитование;

- главный аргумент против досрочного погашения – это лишение себя получения налогового вычета.

Погасить любой кредитный продукт не только ипотеку досрочно, это всегда существенный плюс для семейного бюджета, но при этом нужно быть бдительным и совершать шаги, которые действительно будут на пользу.

Ведь можно осуществить невыносимую нагрузку на семью, которая в результате не будет оправданной, так как в случае с минимальными доходами равномерная выплата долга будет более приемлемой, и тогда можно будет планировать бюджет семьи.

Уменьшение срока кредита или ежемесячного платежа, что лучше Ссылка на основную публикацию