Что выгоднее потребительский кредит или кредитная карта

Что выгоднее потребительский кредит или кредитная карта

Кредиты населению можно условно разделить на две категории: потребительские кредиты и кредитные карты. У каждой категории имеются различия, особенности, достоинства и недостатки.

Различия между кредитными картами и потребительскими кредитами

Потребительские кредиты в свою очередь также можно разделить:

- целевые кредиты – выдача кредита осуществляется путем перечисления денег в оплату определенного товара или услуги (лечение, обучение, ремонт)

- нецелевые кредиты – сумма выдается заемщику на руки наличными, и он может тратить ее на любые неотложные нужды без необходимости отчитываться банку за целевое использование средств

Кредитная карта – это платежный инструмент, с помощью которого заемщик получает возможность управлять карточным счетом и тратить средства банка в размере установленного лимита.

Кредитная карта больше похожа на нецелевой кредит, поскольку в обоих случаях заемщик может тратить деньги на любые цели. Возникает вопрос, в чем же их различие?

Нецелевой потребительский кредит выдают наличными в полной сумме. Тратить деньги заемщик может по мере необходимости, но проценты по кредиту начисляются на полную сумму с момента выдачи.

В случае с кредитной картой средства считаются полученными в кредит только после того, как заемщик воспользуется кредиткой – оплатил товар или снялт наличные в банкомате.Потребительский кредит погашается равными долями, в то время как кредитка предполагает обязательство вносить лишь сумму минимального платежа. После погашения задолженности деньги на карточном счете можно снова тратить. Потребительский кредит не возобновляется, после погашения всей суммы кредитный договор прекращает действие.

Преимущества потребительских кредитов:

- отличаются простотой оформления

- решение принимается в кратчайшие сроки (10-30 мин.)

- выдаются под минимальный пакет документов – паспорт, ИНН, реже банк запрашивает документы, подтверждающие доход

- выдаются на короткий срок от нескольких месяцев до нескольких лет

- предусматривают возможность досрочного погашения

- частично защищают от инфляции

Недостатки потребительских кредитов:

- проценты начисляются на всю сумму, не смотря на то, что заемщик может какое-то время не тратить деньги

- погашать кредит необходимо регулярно равными частями (аннуитет)

- после погашения всей суммы кредитный договор считается завершенным, для покупки другого товара придется снова обращаться в банк

Преимущества и недостатки кредитной карты

Преимущества кредиток:

- проценты начисляются с момента снятия средств / оплаты товара и только на ту часть, которая потрачена

- кредитную карту можно использовать по необходимости, в остальное время она выполняет роль резерва

- для многих карт устанавливается льготный период кредитования до 55-60 дней, погашая задолженность до установленного срока можно не платить процентов за пользование кредитными средствами

- оплачивая кредитной картой покупки в торгово-сервисной сети не нужно платить комиссию

- ежемесячно необходимо вносить лишь минимальный платеж, который не превышает 5-10%

- кредитка действует как кредитная линия, после погашения использованной суммы средства можно тратить снова

- после окончания срока действия карты заемщику выдают новую карту, если он не заявит иное, а договор продлевается

Недостатки кредиток:

- за снятие наличных придется платить большую комиссию, поскольку кредитка – это в первую очередь инструмент для проведения безналичных платежей

- срок изготовления именной кредитной карты может занимать от одной до нескольких недель, получить быстро кредит не удастся

- кредиткой можно расплатиться только в точках, оборудованных терминалами

Что выбрать?

Прежде чем принять решение, что выбрать – кредит наличными или кредитную карту, необходимо провести сравнение условий разных кредитных программ.

Важно четко понимать, как планируется использовать заемные средства. Если кредит необходим как резерв, для решения непредвиденных задач, на всякий случай, лучше предпочесть кредитку. Не придется переплачивать за период, когда деньги лежат в тумбочке.

Если нужны наличные, причем сразу в полной сумме, снятие денег с кредитной карты станет дорогим удовольствием. Стоимость кредитных средств автоматически увеличится на 2-10%.

При наличии постоянного источника доходов, кредитка позволит тратить деньги банка бесплатно, пользоваться кредитом по минимуму в случае крайней необходимости.

Если деньги необходимы на покупку конкретного товара или услуги, проще и быстрее взять потребительский кредит.

Что лучше: потребительский кредит наличными или кредитная карта

ПОДАТЬ ЗАЯВКУ НА КРЕДИТНУЮ КАРТУ И БЫСТРО УЗНАТЬ РЕШЕНИЕКредит и кредитная карта – два основных банковских продукта, доступных большей части населения.

Суть их едина: выдача средств под проценты на определенный срок, однако на практике между ними есть существенная разница. Отличия касаются практически всех аспектов: стоимость займа, порядок использования и выплаты.

Что лучше: кредит наличными или кредитная карта – зависит от нескольких факторов.

Процедура оформления кредитки или потребительского кредита практически не отличается: подача заявления, рассмотрение анкеты, при одобрении – визит в банк и получение денег либо самой карты.

В частном порядке изготовление «пластика» может занять больше времени – около 2–3 недель, но некоторые банки сокращают срок обслуживания. Оформление кредита в этом плане оперативнее, но карточку получить проще.

Многие компании даже предлагают доставить ее с курьером или по почте.

При оформлении кредита деньги могут быть выданы наличными или перечислены на дебетовую карту. Если заемщик получает кредитку – средства будут храниться на ее счету.

Также следует учесть, что максимальные лимиты потребительского кредитования обычно выше, в связи с чем банки могут потребовать привлечения поручителя.

Подтверждение платежеспособности зависит от политики финансового учреждения и не привязано к форме продукта.

Это могут быть документы, которые напрямую или косвенно свидетельствуют об уровне дохода (2-НДФЛ или загранпаспорт с отметками о выезде за границу в течение последнего года).

Немного иной порядок получение автокредита и ипотеки. Заемщик сначала выбирает автомобиль или квартиру, а банк перечисляет деньги продавцу. В случае с покупкой ТС к стоимости кредита добавится страхование КАСКО, в частном порядке – личная защита. Для залоговых договоров требуется подготовка расширенного пакета документов, а срок рассмотрения заявки может продлиться до 10–14 дней.

Разница процентных ставок

Одним из наиболее важных факторов, которые могут повлиять на выбор, это процентная ставка. Определенных стандартов в этом вопросе нет: один банк может предложить кредит под 10,4%, другой под 24,9%, третий – кредитку под 12,9%. Здесь приоритетными моментами станут:

- Кредитная история: чем она лучше, тем выгоднее условия.

- Наличие зарплатной карты, вклада – банки лояльнее относятся к действующим клиентам и формируют для них специальные предложения.

Для анализа можно сравнить условия популярных банков. В таблице указаны самые выгодные варианты по кредитам наличными и классическим картам, доступные новым и постоянным клиентам.

| «Тинькофф» | 12,9–29,9% | 300 000 руб. | 12–24,9% | 1 000 000 руб. |

| «Открытие» | 19,9–32,9% | 300 000 руб. | 11,9–20,9% | 2 500 000 руб. |

| «Альфа-Банк» Classic GoldPlatinum | От 23,99% | 300 000 руб. 500 000 руб.1 000 000 руб. | 11,9–24,9% | 1 000 000 руб. |

| «Сбербанк России» MC Standard | 23,9**–27,9% | 600 000 руб. | 12,9*–19,9% | 5 000 000 руб. |

| ВТБ | 26% | 5 000 000 руб. | 12,5–19,9% | 1 000 000 руб. |

| «Хоум Кредит» | 29,8% | 300 000 руб. | От 14,9%*** | 500 000 руб. |

| «Почта Банк» | 27,9% | 500 000 руб. | 12,9–24,9% | 1 000 000 руб. |

* Акционное предложение: от 11,5% до 30 апреля 2019 года. Лимит до 250 000 руб.

** Минимальная ставка только по предварительно одобренному предложению от банка.

*** Для клиентов банка – от 12,5%.

Как видно, кредит наличными обходится дешевле. Однако в сравнительную таблицу не попали карты-рассрочки («Халва», «Совесть», кредитка-рассрочка «Хоум Кредит»). По ним действует ряд ограничений, но в некоторых случаях они будут выгоднее все прочих вариантов.

Выгодные безналичные операции

Если внимательно изучить условия банковских договоров по картам, можно отметить, что большинство из них выгодны только для безналичных расчетов. Причем сюда не входят операции по переводу денег на картсчета других банков и уникальные транзакции, например, квази-кэш. Выражается это в нескольких факторах:

- Привилегии в виде кэшбэка при оплате картой.

- Наличие беспроцентного льготного периода, когда деньгами банка можно пользоваться бесплатно.

- Большие ставки и начисление комиссии при снятии наличных кредитных средств. Более того, иногда банки облагают дополнительным сбором выдачу даже собственных накоплений, внесенных на счет.

Следовательно, заемщик может приобрести определенный товар и, вернув деньги во время льготного периода, не платить проценты. Учитывая, что длиться грейс-период может сравнительно долго, есть возможность регулярно «занимать» у банка средства с минимальной переплатой, куда войдет только годовое обслуживание и СМС-информирование.

Кредитные карты очень выгодны для крупных, но краткосрочных расходов, например, для приобретения бытовой техники. Помимо льготного периода, можно получить кэшбэк, что полностью или частично компенсирует комиссию за обслуживание картсчета.

Еще одно преимущество карт – возобновляемый кредитный лимит, в том числе – грейс-период. После полного закрытия долга заемщик вновь может использовать деньги банка без начисления процентов.

Что лучше, если нужны наличные

В том случае, если вам требуются наличные деньги, обычный потребительский займ будет лучшим решением.

При получении средств с классической кредитной карточки начисляется комиссия (в среднем, 2–6% от суммы плюс 290–490 рублей).

Ставка при этом возрастает до 30–50% годовых, что раза в 2 выше, чем условия стандартного кредитования. Альтернативный вариант – оформить одну из специальных карт для снятия наличных.

Потребительское кредитование не предполагает взимания комиссий. Даже если деньги перечисляются на карту, заемщику предоставляют возможность обналичить их без дополнительных сборов.

Например, у банка «Тинькофф» есть продукт «Кредит наличными». Средства в размере одобренного лимита находятся на карте, снять их можно в любом банкомате: свыше 3 000 рублей – без комиссии, при меньших суммах – 90 рублей за каждую операцию. Обналичивание не влияет на процентную ставку, сроки договора, ежемесячный взнос.

Решая, стоит ли брать кредитку для получения наличных, полезно ознакомиться с размерами комиссионных сборов.| «Тинькофф» Платинум | 2,9% + 290 руб. |

| «Альфа-Банк» «100 дней без процентов» | До 50 000 – бесплатно, свыше: 3,9–5,9% от разницы. |

| Банк «Восточный» «Тепло» | 4,9% + 399 рублей. |

| Банк «Восточный» Visa Signature (премиальная) | Не взимается. |

| Сбербанк России Visa Classic/MasterCard Standard | 3–4%, минимум 390 рублей. |

| «Почта Банк» Элемент 120 | 5,9%, минимум 300 рублей. |

| «Росбанк» карта «Наличная» | 1%, минимум 290 рублей. |

Кредитные лимиты

Выбирая между кредитной картой или кредитом наличными, заемщику нужно определиться с суммой финансирования. Это не самый ключевой фактор, но в тех случаях, когда предстоят траты в крупном размере, вариантов с кредитками будет немного.

Программы потребительских займов условно можно разделить на две группы:

- Упрощенные. Требуется небольшой комплект документов, максимальная сумма – до 300 000 рублей.

- Стандартные. Банку нужно проверить, является ли клиент платежеспособным, поэтому предоставляются справки о доходах, а также гарантии в вид залога, привлечение поручителей. Кредитный лимит достигает 1 000 000–2 500 000 рублей.

Оформляя кредит под залог имущества, заемщик может получить до нескольких миллионов рублей.

Условия по карте будут зависеть от ее уровня:

- Classic/Standard – до 300 000–600 000 рублей.

- Gold /Platinum – до 600 000–900 000 рублей.

- World Black, Ultima, Infinite, Elite, Signature – свыше 900 000 рублей.

Вторичные факторы

Помимо финансовой выгоды можно рассмотреть и менее значимые моменты. Например, процедура выплаты по кредиту будет легче, потому что банк изначально формирует график платежей, и заемщик всегда точно знает, какую сумму нужно внести в следующем месяце. В случае с картой все немного иначе: ежемесячный взнос переменный и зависит от суммы расходных операций, а точнее – от фактического долга.

Срок действия договора потребительского кредитования строго определен и чаще всего составляет 3–5 лет. По окончании этого периода, при своевременном исполнении взятых на себя обязательств, отношения заемщика и банка прекращаются.

У картсчета лимит возобновляемый и пользоваться деньгами можно несколько лет. Сам «пластик» банк меняет один раз в 3–5 лет, в большинстве случаев – бесплатно.

Здесь выгода карты в том, что ее можно использовать продолжительное время и всегда иметь под рукой деньги на непредвиденные траты.

Отдельного внимания заслуживают кредитки с кэшбэком. При совершении определенных расходных операций банк вернет владельцу часть денег. Процент вознаграждения составляется 1–10%, в частном порядке может доходить до 30%.

Единственный нюанс – к карте нельзя подключить много бонусных категорий, а лишь оформить с подходящей тематикой или с наиболее привлекательной программой лояльности.

Однако выбрать можно продукт практически любой направленности: Аэрофлот, Пятерочка, РЖД, М., геймерские, есть даже такой вариант, как «Тепло» от банка «Восточный Экспресс» – кредитка с возвратом 5% за оплату услуг ЖКХ, связи, проезда на транспорте.

Базовый возврат в 1–3% за все покупки присутствует в тарифах практически всех карт.У каждого банковского продукта есть свои преимущества и недостатки – именно на эти факторы нужно ориентироваться, выбирая лучший вариант финансирования.

Нелишним будет произвести предварительный расчет и выяснить, какой из продуктов будет дешевле.

При необходимости, в этом всегда помогут сотрудники банка – ориентировочные цифры можно узнать по телефону колл-центра или лично, в офисе кредитора.

Что лучше и выгоднее: потребительский кредит или кредитная карта

Если вы не хотите переплачивать банку за кредит, то лучше изначально правильно подобрать необходимый кредитный продукт в зависимости от ситуации. В этой статье мы сравним выгоду между потребительским кредитом и кредитной картой, а также на конкретных примерах разберем чем выгоднее пользоваться.

Сравнивать будем три кредита: 1) кредит наличными 2) потребительский кредит в магазине на бытовую технику, шубы и аналогичные дорогостоящие товары 3) кредитная карта.

Кредит наличными

Кредит выдается в кредитной организации наличными на определенный срок под определенную процентную ставку. Чаще всего максимальный период составляет 5 лет. Допустимая сумма займа зависит от величины ежемесячного дохода. Это нецелевой займ, то есть, вы можете использовать его куда угодно, на любые нужды.

Плюсы

- Низкая процентная ставка. К тому же многие банки регулярно устраивают акции для своих зарплатных клиентов, еще больше снижая минимальную границу процента.

- Наличие графика платежей. Это упрощает возврат долга и помогает не запутаться при расчете ежемесячного платежа.

- Отсутствие комиссий за снятие средств. Вся сумма сразу выдается клиенту «на руки» и может быть использована им по своему усмотрению.

- Больший лимит заемных средств. Максимальная сумма зависит только от платежеспособности заявителя и срока кредита. Других ограничений нет.

- Отсутствие риска виртуального мошенничества, который существует для кредитной карты.

Минусы

- Начисление процентов начинается сразу после получения кредита, независимо от того, используете ли вы полученные деньги или нет.

- Кредитные средства доступны только один раз. Если займ потребуется снова – придется оформлять его повторно.

- Более длительная процедура оформления по сравнению с выдачей кредитной карты, которую иногда можно получить, даже не выходя из дома.

- Отсутствие возможности воспользоваться бонусными программами (кэшбэком) при оплате товаров и услуг.

- Сложная система досрочного погашения. В большинстве банков используется так называемая аннуитетная форма погашения, при которой клиент, желающий заплатить больше, чем положено по графику, должен посетить отделение для переоформления документов. Удаленно провести операцию не получится.

Потребительский кредит в магазине

Это кредит целевой, так как запрашивается он на конкретный товар или услугу. В отличие от кредита наличными, который выдают на руки заемщику — здесь деньги перечисляются на счет магазина в котором покупатель хочет приобрести товар. А магазин выдает покупателю запрашиваемый товар или оказывает услугу.

Человек приходит в магазин за новым смартфоном. Однако той модели, которую он планировал приобрести, в наличии не оказывается. Менеджер предлагает обратить внимание на другой вариант – более высокого качества с дополнительными функциями, но по более высокой цене. Покупатель в замешательстве, ведь его средств хватает только на первую модель. Продавец быстро находит решение, направив клиента к стойке, за которой приветливая девушка оформит ему займ на недостающую сумму. Подобных банковских сотрудников можно встретить в любых крупных магазинах бытовой техники.

Плюсы

- Скорость и простота оформления – потребуется только паспорт получателя.

- Возможность получить точную сумму, необходимую для покупки, благодаря чему можно избежать лишних трат.

- График платежей, рассчитанный на весь срок кредита, с указанием даты платежа – это значительно упрощает погашение займа.

- Можно сэкономить на покупке, воспользовавшись акцией «0-0-24» и подобных. Суть акции в том, что магазин делает скидку на товар, которая идет в счет погашения процентов по кредиту. В итоге, покупатель получает товар в рассрочку, не переплачивая по кредиту, хотя по факту на товар оформляется обычный кредит. Этим, кстати, пользуются продвинутые покупатели с деньгами. Приобретают товар по акции «0-0-24» и через несколько дней погашают кредит досрочно.

Минусы

- Высокая процентная ставка – часто в магазинах процент на потребительский кредит выше, чем при оформлении в самом банке, если нет специальных акций.

- Возможное наличие скрытых комиссий.

А вот другое развитие ситуации: В ответ на предложение менеджера клиент достает кредитную карту и оплачивает покупку с помощью нее. Рассмотрим кредитку подробнее.

Кредитная карта

Карта с открытой кредитной линией может быть оформлена через интернет или при посещении банка.

Выдается она на конкретный период (от года до 5 лет) с последующим продлением, как и дебетовая карта. Клиент предоставляет паспорт и документы о доходах. В некоторых банка достаточно одного паспорта.

На счете находится определенная сумма кредитных средств, рассчитанная на основе доходов получателя.

Сюда же отнесем карты рассрочки, типа Халвы или Совести. Карта рассрочки позволяет совершать покупки и оплачивать услуги у партнеров банка не имея собственных денег.

В отличие от классического кредита при оплате товара или услуги отсутствует начисление процентов, переплата и первоначальный взнос.

Весь расчет идет заемными средствами банка, которые, в конечном итоге, придется вернуть, но не сразу, а ежемесячно равными частями и именно ту сумму которая была взята. Ниже на скриншоте приведен пример того, как работает карта рассрочки.

Плюсы

- Простота оформления – некоторые банки даже присылают карты почтой или отправляют курьером на дом или по месту работы.

- Возможность использовать заемные средства без уплаты процентов благодаря льготному периоду, в среднем составляющему 50 дней. Есть варианты на 100 и даже 120 дней.

- Бонусные программы в виде баллов и кэшбэка при обслуживании у партнерских компаний. В результате часть потраченных денег перечисляется обратно на счет.

- Возобновляемая кредитная линия – после перечисления потраченной суммы на карту она вновь становится доступной для использования.

- Начисление процентов на фактически потраченную сумму, а не на весь кредит.

- Удобная система погашения. Погасить задолженность по кредиту можно не выходя из дома, используя интернет-банк. Например, вы получаете зарплату на карту Сбербанка, а кредитная карта оформлена в Альфа-банке. Можно оформить межбанковский перевод прямо через смартфон.

- Возможность стать обладателем кредитной карты премиум-класса. Этот статус открывает доступ к ряду привилегий, например, повышенному кэшбэку, отсутствию комиссии при снятии наличных, дополнительным услугам при поездке в другую страну, правда величина ежегодного обслуживание по такой карте может свести на нет все эти дополнительные преимущества, поэтому нужно внимательно изучать тарифы.

- Возможность оформить займ на небольшую сумму. Чаще всего нижняя граница составляет 10 000 руб. Такое преимущество важно для людей, которые к кредитам относятся отрицательно, но все же желают иметь немного денег в резерве – «на всякий случай».

- Удобство использования. Проще носить с собой пластиковую карту, нежели пачку купюр. Особенно, если планируется крупная покупка.

- Защита от воровства. Да, от этого не застрахованы ни наличные деньги, ни кредитка. Однако во втором случае владелец может сразу позвонить в службу поддержки банка и заблокировать карту. Затем карта перевыпускается с прежним кредитным лимитом.

- Удобство при поездке за границу. В этой ситуации пластиковая карта однозначно превосходит наличные деньги – а значит, и кредитка удобнее полученных взаймы наличных. Здесь и банальное удобство перевозки, и отсутствие лишних проблем с обменом на местную валюту (с карты конверсия проводится автоматически по курсу банка), и возможные бонусные программы для путешественников.

Минусы

- Высокая процентная ставка – в среднем она выше, чем по потребительскому кредиту.

- Взимание комиссии за снятие с карты наличных. Но есть исключения, например, карта «100 дней без процентов» от Альфа-Банка, которая позволяет снимать ежемесячно до 50 000 руб.

- Повышенный риск, связанный с виртуальным мошенничеством.

- Ежегодная плата за обслуживание карты. Но это правило справедливо не для всех карт, есть карты с бесплатным обслуживанием, а также карты в которых нужно выполнить дополнительные условия, которые избавляет от этого платежа. Один из таких примеров мы рассмотрим далее.

- Возможная путаница с порядком внесения платежей. Этот минус не существенный, достаточно один раз разобраться.

- Подходит не на все случаи. Например, вы покупаете подержанный автомобиль. Продавцу нужны наличные деньги, с кредитной карты вы сможете их снять только заплатив высокие комиссионные сборы. Да и кредитного лимита может не хватить.

- Валютная конвертация. Если планируется поездка за границу, то выясните курс конвертации заранее, в некоторых банках он невыгодный.

: Что выгоднее кредит или кредитная карта

Сравнение кредитных продуктов

Сравним условия потребительского кредита и кредитной карты, предлагаемые банком Русфинанс Банк:

| Условия | Кредит наличными | Потребительский кредит в магазине | Кредитная карта |

| процентная ставка | от 18,9% до 38,38% | от 0,5% до 25,85% | от 27% до 35% |

| требуемые документы | паспорт, СНИЛС (ИНН или водительское удостоверение), реквизиты счета для зачисления, справка о доходах | паспорт, справка о доходах (требуется в зависимости от стоимости товара) | паспорт, справка о доходах |

| срок | от 6 мес. до 7 лет | от 6 мес. до 24 мес. | бессрочная кредитная линия |

| лимит | от 5 000 руб. до 450 000 руб. | от 2 250 руб. до 2 999 999 руб. | от 10 000 руб. до 150 000 руб. |

| обеспечение | нет | нет | нет |

| льготный период | нет | нет | 50 дней |

| плата за обслуживание | нет | нет | до 300 руб. в год |

| плата за выдачу наличности | нет | нет | 4,9% от снимаемой суммы (не менее 150 руб), но есть банки исключения |

| частичная выдача | нет | нет | да |

| штраф за просрочку | да | да | да |

| досрочное погашение | да | да | да |

| кэшбэк | нет | нет | да, 1% от суммы покупки |

Из таблицы видно, что банки идут навстречу клиентам, упрощая порядок получения кредита при покупке конкретного товара в магазине. Этот вид займа имеет очевидные преимущества: низкая процентная ставка, больший доступный лимит. Но не будем торопиться с выводами, ведь в разных банках разные условия и многое зависит от ситуации. Перейдем к конкретным примерам.

Потребительский кредит наличными или кредитная карта? Что лучше

Даже если вы нечасто прибегаете к финансовой помощи банков, узнать о том, что лучше: кредитная карта или кредит наличными, вам следует непременно. Ознакомьтесь с нашей статьей, и вы будете владеть полной информацией по этому вопросу.

Чем отличается кредитная карта от кредита наличными – фактические отличия

Начнем с самого элементарного: любая кредитная карта (при условии, что она не виртуальная) на деле является куском пластика, на счете которого находится определенный банком-эмитентом денежный лимит.

У кредитки есть свой срок действия (в том числе активации кредитного лимита), а также номер (располагается на лицевой стороне) и секретный код для подтверждения операций (увидите три цифры на обороте).

Использовать кредитку необходимо также, как дебетовую карту. С ее помощью вы сможете оплачивать товары и услуги как в офлайн, так и в онлайн магазинах, через банкоматы и терминалы самообслуживания.

В отличие от кредитной карты кредит наличными отличается тем, что банк выдаст вам ту или иную сумму денег на руки. В некоторых случаях он также предлагает перевод лимита на специально выпущенный под заем пластик.

Для того чтобы вы могли точнее понять, что выгоднее кредит наличными или кредитная карта, рассмотрим преимущества и недостатки каждого решения, сравнив их друг с другом.

Некоторые банки-эмитенты предлагают кредитные карты с грейс-периодом до ста дней

Грейс-период

Отвечая на вопрос, кредит наличными или кредитная карта — что лучше, поклонники кредиток незамедлительно вспоминают о так называемом грейс-периоде. Это льготный срок, в течение которого заемными средствами банка можно пользоваться совершенно бесплатно – процентная ставка начисляться не будет.

На заметку! Стандартная продолжительность льготного периода составляет 50-60 суток. Однако некоторые банки-эмитенты предлагают кредитные карты с грейс-периодом до ста дней.

Рассмотрим простой пример. Вы оформили кредитку такой-то финансовой организации, получив кредитный лимит на 30 000 рублей и грейс-период на 50 суток. В течение первых 30 дней вы можете тратить свои 30 тысяч рублей так, как пожелаете сами – оплачивать ими любые товары и услуги повсюду.

В следующие 20 дней вам необходимо вернуть деньги на счет, и переплаты по кредитке не будет. Если в течение 30 суток вы потратили, например, 10 000 рублей, то и возвратить вам необходимо ту же сумму.

Но учтите, что если вы не рассчитаетесь с банком в указанный период, начнет действовать процентная ставка, определённая вашим кредитным договором.

Важно! Беспроцентный период действует только на безналичные операции. Если вы захотите обналичить лимит, в том числе через банкомат эмитента карты, вам необходимо будет заплатить большую комиссию за операцию. Кроме того, на сумму снятой «налички» незамедлительно начнет начисляться процент.

Если вы берете не кредитную карту, а потребительский кредит, то никакого грейс-периода по нему не будет. Процентная ставка станет действовать со дня подписания соглашения с банком. Это еще один критерий того, чем отличается кредитка от кредита наличными.

Плата за годовое обслуживание

Сразу же отметим, что кредитную карту незамедлительно активировать от вас не требует никто. «Пластик» с деньгами от банка может лежать у вас дома как несколько недель, так и несколько месяцев. Снимать с него финансы вы можете по своему желанию. Если вы этого не сделаете, то через какое-то время кредитка будет просто закрыта.

Но если вы активируете карту, то банк потребует от вас плату за годовое обслуживание. В некоторых случаях она достигает пары тысяч рублей.Потребительское кредитование также может предполагать сбор за оформление сделки. Сумма может быть включена в стоимость соглашения. Некоторые российские банки дополнительной оплаты за оформление кредита наличными не просят – этот вопрос следует уточнять заранее.

Что выгоднее потребительский кредит или кредитная карта?

Если в вопросе что лучше кредитная карта или кредит наличными, для вас решающим фактором является легкость получения, делайте выбор в пользу кредитки. Процент отказов по оформлению таких платежных инструментов не столь велик. Вы можете рассчитывать на одобрение в том случае, если:

- Вам уже исполнилось 18-21 год и не более 75-85 лет (зависит от политики банка-эмитента);

- У вас есть хорошая кредитная репутация или вы только собираетесь начать ее. Ряд финансовых компаний предоставляют кредитки заемщикам с испорченной кредитной историей (но без открытых просрочек по займам перед другими кредиторами);

- Вы можете предоставить полный пакет документов.

И займ наличными, и кредитную карту сегодня можно получить, оставив заявку на официальном сайте банка или МФО (последние также могут предоставить вам денежный лимит на свои фирменные карты).

Если заявление окажется одобрено, вам необходимо будет лично прийти в отделение организации, и забрать деньги или «пластик». С собой вам нужно будет взять те документы, данные которых вы укажите в анкете.

Поэтому даже при подаче заявки в режиме онлайн, указывайте о себе и своей платежеспособности только достоверную информацию. Попытка обмана приведет к тому, что в сотрудничестве вам будет отказано.

Отдельно расскажем про предложения банка Тинькофф – количество его клиентов растет с каждым годом.

Так как у этой организации нет реальных подразделений или офисов, кредитки заемщикам доставляют на дом или работу курьеры.

После одобрения заявки на официальном сайте компании, вы можете получить «пластик» на руки в течение ближайших нескольких дней. Курьер доставит вам также документы на подпись.

Предположим, что вы являетесь участником пенсионного или зарплатного проекта какого-либо банка.

В таком случае и кредитная карта, и кредит наличными на любые цели могут быть предоставлены вам всего по двум документам: паспорту и второму удостоверению личности (права, загранпаспорт и т.д.).

Собирать многочисленные бумаги, например, справки формы 2НДФЛ, вам не придется: выбирайте между кредитной картой и потребительским займом, отталкиваясь от других критериев.

Если же документов у вас мало, допустим, справка о зарплате отсутствует, делайте выбор в пользу кредитки: шансы на одобрение окажутся выше.

Если справка о зарплате отсутствует, делайте выбор в пользу кредитной карты.

Получение наличных на руки – возможности кредитки и кредита

Все, о чем мы говорили выше, склоняет нас сделать окончательный выбор в пользу кредитных карт. Судите сами, какие преимущества вам предоставит кредитка:

- Доступность получения – шансы услышать «да» от банка выше.

- Наличие грейс-периода, в течение которого процентная ставка не действует. Погашайте долг своевременно, и переплаты не будет вообще. Льготный период – не одиноразовое предложение. Пользоваться им вы сможете вновь и вновь. Новый срок будет отсчитываться после внесения задолженности (или по графику, установленному эмитентом – уточняйте этот вопрос у представителей банка).

- Удобство расчета. Пластиковая карта всегда может быть у вас под рукой. Пользоваться ей также просто, как обычной дебетовой карточкой. Если вы потеряете сам физический носитель, то сможете восстановить его (в случае потери или кражи, не забудьте незамедлительно заблокировать карту).

Из общих достоинств выделим то, что и потребительское кредитование наличными, и кредитки – нецелевые продукты. Вы можете тратить банковские деньги так, как пожелаете сами: на покрытие задолженности перед другими кредиторами, на оплату товаров и услуг.

Но говорить о том, что кредитка имеет одни только плюсы, и никаких недостатков у нее нет, также неверно. Перед подачей документов на оформление кредиткой карты, примите в расчет ее минусы:

- Необходимость оплачивать годовое обслуживание сразу после активации карточки. Только немногие банки (в рамках акций и спецпредложений) не взимают финансы за годовое содержание «пластика».

- Обналичить денежный лимит без комиссии достаточно сложно. Все способы, которые подразумевают получение «налички» с кредитного счета, так или иначе связаны с дополнительными финансовыми потерями. Единственным вариантом является безналичная оплата товаров и услуг с помощью знакомых – вы расплачиваетесь за них своей кредиткой, они передают вам купюры.

Даже если вы переведете кредитные деньги на свой электронный кошелек в системе Яндекс.Деньги или Киви (за это действие комиссия не взимается), то в дальнейшем для получения «налички» вам нужно будет отдавать дополнительный сбор: самой платежной системе. Как правило, величина сбора уже заметно ниже. Но дополнительные «ненужные» расходы вас ожидают в любом случае.

Каждый банк-эмитент предусматривает возможность обналичивания лимита и каждый устанавливает за это свою комиссию. Исключение составляют только карты рассрочки типа «Халва» или «Совесть» – они могут быть использованы исключительно для безналичных платежей (покупка товаров и оплата услуг в партнёрских точках).

Какова величина комиссионного сбора за операции обналичивания? Еще раз отметим, что в каждом конкретном случае она своя. Несколько актуальных примеров:

- Сбербанк. Сумма дополнительного сбора зависит от того, через чей банкомат вы решите получить купюры:

Снятие через устройство самообслуживания или кассу в отделении самого Сбера: минимум 390 рублей или 3% от суммы транзакции.

Через терминал или кассу в отделении стороннего банка: минимум 390 рублей или 4% от суммы транзакции.

Предположим, что вы хотите получить наличными всего 1 тысячу рублей. За операцию вам в любом случае предстоит отдать 390 рублей сверх этой суммы. Не забывайте, что на обналиченный лимит начнет действовать процентная ставка – грейс период не действует.

- Тинькофф. Здесь все зависит от категории кредитки. Владельцы Платинум отдают за снятие кредитных денег 290 рублей + 2,9% от суммы транзакции. Держатели партнерских кредиток, типа Гугл.Плэй или АлиЭкспресс, должны быть готовы к дополнительному сбору в сумме 390 рублей. Даже если снять наличными захотят 500-600 рублей.

По кредиткам Тинькофф за наличные операции действует особая ставка: в последнем случае ее величина 25,9-39,9% годовых, в первом – 30-49,9% годовых (максимальные ставки действуют сразу после просрочки ежемесячного платежа по кредитному счету).

Еще один важный момент: сторонний банк, услугами которого вы решите воспользоваться для обналичивания кредитного лимита, может взять с вас дополнительный процент за свои услуги.

Что выбрать — кредитную карту или кредит наличными?

Итак, чем отличается кредитка от кредита? Ответ зависит от того, нужны ли вам именно наличные купюры и банкноты (выбирайте потребительский займ) или средство безналичной оплаты услуг и товаров (заказывайте кредитку).

Битва продуктов: Кредитная карта VS потребительский кредит

Мы подробно расскажем про достоинства и недостатки двух популярных банковских продуктов. Предлагаем вам подробное сравнение кредита и кредитной карты. Что выгоднее? Читайте наши выводы.

Мы все периодически задаемся вопросом о дополнительных средствах. И если вариант «заработать» уже исчерпан, то остается вариант «занять». В идеале можно попросить в долг у родных и друзей. Процентов они не возьмут, и с отдачей торопить не станут. При отсутствии таких людей, остается идти в банк.

Сейчас банки предлагают два популярных типа заемных средств. Названия похожи. Но что выгоднее – кредит или кредитная карта? Портал «Якапиталист» поможет вам разобраться.

Сравнение

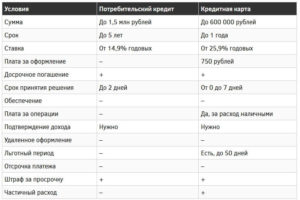

Ознакомьтесь с условиями двух продуктов одной финансовой организации – Сбербанка. Потребительский кредит или кредитная карта – что выгоднее оформить?

| Сумма | До 1,5 млн рублей | До 600 000 рублей |

| Срок | До 5 лет | До 1 года |

| Ставка | От 14,9% годовых | От 25,9% годовых |

| Плата за оформление | – | 750 рублей |

| Досрочное погашение | + | + |

| Срок принятия решения | До 2 дней | От 0 до 7 дней |

| Обеспечение | – | – |

| Плата за операции | – | Да, за расход наличными |

| Подтверждение дохода | Нужно | Нужно |

| Удаленное оформление | – | – |

| Льготный период | – | Есть, до 50 дней |

| Отсрочка платежа | – | – |

| Штраф за просрочку | + | + |

| Частичный расход | – | + |

Оба продукта выдаются на любые цели. Банк не потребует отчета об использовании. Вы можете сделать ремонт, поехать в отпуск, отпраздновать свадьбу, а можете потратить их на красоту и здоровье.

Оформление у обоих довольно простое. Достаточно подать заявку по интернету, предоставить сканированные копии документов и деньги вам будут перечислены на счет или карту. Некоторые банки сами привозят кредитку клиенту. Сбербанк и большинство банков консервативны и требуют личного присутствия с пакетом документов.

Перед выдачей банк будет проверять вашу благонадежность – доход, кредитную историю, наличие счетов и движение по ним и многие другие параметры. Исходя из этого и рассчитывается максимально возможная сумма займа.

Нужно будет предоставить бумаги – паспорт и подтверждение наличия официального дохода, а также документ о трудовой занятости.

Кредитная карта или потребительский кредит, что выгоднее?

Вначале давайте разберемся, что такое кредитная карта, а что такое кредит. Узнаем их преимущества и недостатки. Скажем сразу, об МФО (микрофинансовая организация) мы говорить не станем. Это другой тип обслуживания. В нашей статье речь пойдет о традиционных банковских услугах.

Потребительский кредит

Получение средств в долг от банковского учреждения базируется на трех условиях: срочности, платности и возвратности. Проще говоря, любой займ имеет срок, в течение которого он должен быть возвращен. За пользование средствами клиент платит банку проценты.

Он так называется потому-что дается на различные потребительские цели. Взять его можно в любом банке, а также в торговом учреждении, турфирме или в медицинском центре – там, где продаются товары или предоставляются дорогостоящие услуги. Вы наверняка замечали стойки по оформлению займов в крупных супермаркетах бытовой техники и электроники, в автосалонах и так далее.

Иногда он оформляется в момент покупки услуги сотрудником организации, продающей вам продукт. Но в любом случае – договор заключается с банком и долг возвращается именно ему.

Преимущества потребительского кредита:

- Строго определенная сумма. Вы не сможете возобновить кредитную линию, то есть воспользоваться погашенными деньгами, как по кредитной карте. Вы скажете, что это отрицательный фактор? Не совсем! Заемщик четко знает на какую сумму платежа рассчитывать ежемесячно, и она не изменится.

И знает, что «кошелек» не откроется, как только появится очередная «хотелка».

- Более низкая процентная ставка. Кредит на потребительские нужды всегда дешевле карты по размеру процента.

- Отсутствие платы за операции. Здесь операция одна – выдача кредита.

Получив деньги, заемщик сам решает куда их тратить и в каком количестве. Плата за выдачу и обслуживание кредита берется очень редко.

- Большая сумма. Лимит часто не превышает 300-600 тысяч рублей. Кредит наличными дается и на большую сумму – до 1-3 миллионов рублей. При условии наличия соответствующего ежемесячного дохода, покрывающего риски.

- Защита от мошенников. По карте ваши деньги могут снять мошенники. Кредит от такой боли избавлен.

Недостатки потребительского кредита

- Процент за всю сумму. Ставка начинает действовать с момента выдачи на общую сумму. Независимо от того, сколько денег вы реально потратили. Даже если они лежат на депозите, проценты вы будете оплачивать полностью.

- Фиксированный срок.

Взяли деньги на 2 года? Верните вовремя! Отсрочку дают некоторые банки, у которых есть опция «кредитные каникулы», но на 1-3 месяца. За просрочку начисляется штраф.

- Невозможность возобновления кредитной линии.

Вы не сможете воспользоваться внесенными в счет погашения средствами.

- Сложное досрочное погашение. Банки убеждают в обратном, но ранний возврат денег им не выгоден. Ведь они потеряют проценты, которые вы могли бы им заплатить.

Оформить досрочное погашение вы сможете только при личном посещении банка, что не очень удобно.

Преимущества кредитных карт

- Льготный период. Этой опции нет у кредитов. Если вы полностью вернете снятые деньги в течение грейс-периода, то не заплатите банку ни копейки.

- Удобство и мобильность.

Вы получаете карту с определенным лимитом средств и можете тратить их на любые цели и в любом удобном месте, где производится их обслуживание.

- Возобновляемый кредитный лимит. После оплаты кредита, часть долга возвращается на карту и им можно пользоваться вновь.

- Возможность использовать не весь кредитный лимит. Допустим, вам одобрили 250 000 рублей, а вам нужно только 100 000. Используйте только 100 000 рублей. Остальные деньги будут ждать своего часа.

- Проценты начисляются только на израсходованные деньги.

Если из общего кредитного лимита вы потратили только часть денег, значит проценты вы заплатите только за них.

Недостатки кредитных карт

- Высокие процентные ставки. Действительно, по сравнению с потребительским кредитом, кредитная карта стоит в 1,5-3 раза дороже. Минимальные ставки по потребзайму начинаются от 14% годовых, по карте – от 19%.

- Плата за обслуживание.

Большинство кредиток имеют плату за годовое обслуживание. Стоимость – от 300 до 3 000 рублей в год, в зависимости от типа.

- Относительно маленькая сумма. За счет больших рисков по карточке, максимальная сумма займа традиционно меньше, чем по кредиту.

- Есть искушение потратить больше. За счет возобновляемой кредитной линии, вы можете пользоваться теми деньгами, которые возвращаете на карту.

- Плата за расходные операции. Снимать наличные по кредитке невыгодно. За это банк возьмет еще от 1% до 6%.

Плюс, наличные операции в некоторых банках облагаются большим процентом, чем безналичные.

Выводы

Подводя итоги, уточним, что выгоднее – кредит или кредитная карта?

Кредит будет оптимальным вариантом, если вам нужны деньги на конкретную цель. Получили, потратили, платите долг. Проценты ниже и дополнительных вопросов не возникает.

Кредитка подойдет тем, кто хочет постоянно пользоваться заемными деньгами. Расплачивайтесь ею за товары и услуги и вовремя оплачивайте ежемесячный платеж. Не забудьте о льготном периоде – очень выгодная опция.

Что бы вы ни выбрали для себя, портал «Якапиталист» рекомендует – прежде чем оформлять услугу, рассчитайте свои финансовые возможности, чтобы не провалиться в долговую яму.