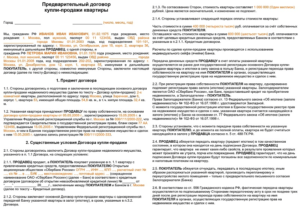

Бланк договора купли–продажи квартиры с использованием ипотеки ВТБ24

Основные моменты ипотечного договора ВТБ 24. Подводные камни, образец

Ипотечный кредит — большой шаг навстречу не только собственным квадратным метрам, но и долгосрочным долговым обязательствам перед кредитором. Заключая подобное соглашение, важно тщательно изучить типовой ипотечный договор. Банк ВТБ 24 как другие крупные финансовые организации предлагает услуги по ипотечному кредитованию физических лиц.

Из чего состоит договор ипотеки ВТБ 24

Ипотечный договор ВТБ 24 — это основной документ о кредитовании, предметом залога в котором выступает приобретаемая на его основании недвижимость. Формуляр включает 4 части:

Часть 1. Наименование сторон:

- кредитор — банк ВТБ 24

- заемщик — гражданин, достигший 18 лет.

Часть 2. Персональные условия кредитования:

- Полные паспортные данные заемщика, банковские реквизиты для перевода заемных денежных средств и списания их в пользу продавца недвижимости.

- Раскрытие условий сделки: цель кредитования, размер займа в цифровом значении и прописью, полная процентная ставка, срок кредитования, график погашения кредита, наличие первоначального взноса и его размер.

- Предмет сделки: подробное описание приобретаемого объекта недвижимости (почтовый адрес, площади, количество этажей, подъездов в здании, этаж и подъезд квартиры, количество комнат, наличие балкона, вспомогательных помещений).

- Обеспечение ипотеки. В качестве обеспечения ипотечных кредитов всегда выступает приобретаемая недвижимость. Сроком истечения залога является день внесения последнего платежа по кредиту.

Часть 3. Общие условия ипотечного договора

Понятия, условия кредитного договора банка ВТБ 24 отражены в третьей части документа. Образец формуляра в этой части подразумевает раскрытие следующей информации:

- Термины и определения.

- Предмет договора — сумма, выданная кредитором заемщику под определенный процент и на конкретный срок, порядок возврата займа.

- Порядок выдачи ипотеки — заемные денежные средства переводятся на текущий расчетный счет заемщика, далее кредитор оформляет ссудный счет, который должен будет регулярно пополнять заемщик для целей погашения ипотеки.

- Процедура пользования заемными средствами — порядок уплаты процентов, внесения регулярных платежей, возможность досрочного погашения кредита и т.д.

- Размер процентной ставки (ставка может быть фиксирована либо иметь переменное значение, а также подразумевать пересмотр в соответствии с изменившейся ставкой Центробанка).

- Права и обязанности сторон — кредитор обязуется выдать денежные средства, заемщик — вернуть их в полном объеме с начисленными процентами в установленные сроки.

- Ответственность сторон (при нарушении исполнения обязательств могут быть начислены неустойка, пени, штраф).

Какие сведения содержит документ

Образец договора ипотеки ВТБ 24 содержит следующие обязательные сведения:

- полные сведения о продавце и покупателе жилья;

- информация об объекте недвижимости согласно техническому паспорту и выписке из ЕГРН (Единый госреестр недвижимости);

- сведения о собственнике жилого помещения при продаже вторичного объекта недвижимости или о застройщике, если это новостройка;

- полная стоимость жилого объекта;

- условия оплаты — передача части средств продавцу в качестве первоначального взноса по ипотеке, а также полный размер ипотечного займа;

- залоговые права кредитора на жилой объект на основании заключенного договора.

Что стоит сделать перед заключением договора ипотеки в ВТБ

На Ответах Mail.ru немало вопросов о подводных камнях ипотеки в ВТБ 24, многие сомневаются, стоит ли брать кредит именно в этом банке. Подводные камни у ипотечного займа не исключены, но проблемы они могут доставить лишь тем, кто плохо ознакомился с договором перед его подписанием.

Образец формы кредитного договора на приобретение недвижимого объекта — многостраничный документ с довольно мелким шрифтом. Потому, перед тем как идти в банк, целесообразно изучить формуляр в электронном виде или распечатать, чтобы без спешки прочитать дома.

На форумах в интернете часто пишут, что при ознакомлении с ДКП ипотеки в ВТБ 24 до сделки, важно уделить внимание моменту оформления бумаг. Кроме самого договора, должна быть представлена выписка из ЕГРН, а также платежное поручение о факте оплаты первоначального взноса заемщиком в пользу бывшего собственника жилья или застройщика.

Кредитный договор ипотеки в ВТБ: на что нужно обратить внимание

Акцентируйте внимание на некоторых деталях:

Страховка

Ипотечные продукты в банке ВТБ 24 предоставляются с обременением — страхование залоговой недвижимости и жизни заемщика.

По закону кредиторы не могут настаивать на страховании жизни, но без него чаще всего отказывают в займе.

Ознакомьтесь подробнее с перечнем форс-мажорных ситуаций, изучите пункты о том, что подпадает под обеспечение страховкой и на что можно рассчитывать, если наступит страховой случай.

Прочие требования

Предположим, вы знаете, что сможет погасить ипотеку быстрее, чем прописано в договоре, следует подробнее изучить порядок действий при этой процедуре. В ВТБ 24 установлены определенные сроки, в которые заемщик обязан уведомить кредитора о своем желании досрочного погашения займа.

Обязанности заемщика

Самый важный раздел формуляра, на ознакомление с которым нужно потратить больше всего времени, ведь в нем прописан порядок взаимодействия с кредитором на весь «кредитный» период. Несоблюдение всего одного условия может стать причиной наложения штрафных санкций.

Образец договора ипотеки ВТБ 24

Скачать форму ипотечного договора ВТБ 24 можно здесь (пример договора ипотеки)

Если предварительно проконсультироваться с банковскими специалистами и юристом, подробно вникнуть в нюансы заключаемого договора, то никакие подводные камни ипотеки ВТБ 24 не станут преградой в получении долгожданного жилья.

Вам также может понравиться

Образец ипотечного договора в ВТБ: заполнение договора купли-продажи

› Ипотека › Пошаговый процесс заполнения ипотечного договора в ВТБ: 8 основных шагов

Одной из самых важных составляющих процесса по оформлению того, или иного займа, является процедура по заполнению кредитного договора.

Каждый потенциальный заемщик без исключения должен знать, какую именно информацию должен включать в себя этот документ, ведь упустив из своего внимание даже маленький пункт контракта, должник может сильно ошибиться, подписывая соглашение.

Чтобы не стать заложником ситуации, вовсе не обязательно иметь экономическое или юридическое образование, достаточно ознакомится с данным материалом, который поведает о том, как должен выглядеть кредитный договор ВТБ и о том, где найти образец договора по ипотечному займу.

Процесс заполнения: пошагово

В принципе, чтобы не вводить читателей в заблуждение и не путать их, стоит сразу же отметить, что, все кредитные договоры одинаковые.

В зависимости от вида займа, оформляемого заемщиком, меняются или добавляются лишь некоторые пункты, остальные же – аналогичны стандартному шаблону.

Ипотечного договора

Если говорить о том, из чего состоит ипотечный договор в банке ВТБ, то, согласно его образцу, можно очертить следующий перечень информации, которая в обязательном порядке должна быть в нем указана.

- Полное наименование компании-заимодавца, в данном случае, ВТБ банка и заемщика – ФИО физического лица.

- Условия контракта:

- персональные данные должника (прописка, фактический адрес проживания, номер банковской карты, серия и номер паспорта);

- информация о ссуде (размер ипотечного займа, срок использования кредитных денежных средств, процентные ставки, размер ежемесячного платежа, целевое назначение);

- обеспечение (если таковое есть: залог, поручительство);

- информация о предмете ссуды (наименование компании-продавца недвижимости или его ФИО, адрес, описание и вид недвижимости, документы о текущих владельцах предмета ипотеки);

- страховые риски.

- Дата вступления в силу кредитного договора, номер расчетного счета кредитора, по которому заемщик должен будет вносить ежемесячные платежи.

- Соглашение-предупреждение о передаче информации о займе в Бюро кредитных историй.

- Перечень прав и обязательств заемщика.

- Перечень прав и обязательств ВТБ банка.

- Информация об ответственности сторон, в случае невыполнения одной из них условий ипотечного договора.

- Подписи сторон.

Также, нельзя не отметить, что по согласию обеих сторон могут быть внесены дополнительные пункты:

- Срок годности (действия) соглашения.

- Порядок внесения изменений в связи с определенными изменениями.

- Порядок решения спорных ситуаций, а также определения этому, то есть, перечень ситуаций, которые можно считать спорными.

Договор купли-продажи

Соглашение о покупке недвижимого имущества в рамках использования кредитных денежных средств, согласно образцу договора купли-продажи квартиры по ипотеке в банке ВТБ, должен включать в себя следующую информацию.

- Персональные данные покупателя-заемщика (стандартный перечень информации).

- Информация о предмете соглашения – квартире (где находится, сколько стоит, кто продавец).

- Персональные данные продавца:

- ВТБ банка, как посредника;

- физического или юридического лица, как прямого владельца;

- Указать, из чего состоит объект недвижимости (сколько комнат, из какого строительного материала, указать вид недвижимости).

- Информация о стоимости квартиры.

- Гарантии, даваемые продавцом покупателю.

- Порядок расчета между сторонами.

- Права и обязанности сторон.

- Ответственность сторон.

- Срок действия договора.

- Подписи сторон.

Кредитный договор

Если речь идет об обычном, стандартном кредитном договоре, то процесс его заполнения требует от заемщика и кредитора, как ни странно, значительно меньше данных.

- Персональные данные заемщика;

- Информацию о заимодавце;

- Информация о потребительском кредите наличными:

- сумма;

- сроки;

- процентные ставки;

- штрафы и пеня за просрочку;

- размер ежемесячного платежа.

- Данные о сроке годности договора-контракта;

- Перечень прав и обязанностей сторон;

- Ответственность сторон и случаи, при которых она наступает;

- Подписи сторон.

Пример кредитного договора банка ВТБ:

Необходимые документы

Ни для кого не будет секретом тот факт, что для полноценной и успешной реализации операции по получению ипотечного займа, заемщик в обязательном порядке должен будет предоставить сотруднику ВТБ банка определенные документы. Так, лишь после предоставления всех «бумаг» и справок, ипотечный договор сможет быть подписанный сторонами (список документов можно узнать заранее, предварительно посетив сайт ВТБ).

- Заявление-анкета;

- паспорт гражданина Российской Федерации;

- трудовая книжка (в качестве альтернативы можно предоставить справку по форме банка или справку по форме НДФЛ-2);

- копия трудового договора (если таковой есть);

- СНИЛС;

- идентификационный номер налогоплательщика;

- пенсионное удостоверение или выписку из Пенсионного фонда о сумме ежемесячной пенсии (для лиц, достигших пенсионного возраста);

- военный билет (для лиц, не достигших возрастной отметки в 27 лет).

(3 4,00 из 5)

Загрузка…

Договор купли продажи по ипотеке

Одним из самых важных пунктов осуществления ипотечного кредитования является грамотное заключение договора купли-продажи приобретаемой в кредит недвижимости.

Прежде чем подписывать документ необходимо детально изучить каждый пункт договора, который не должен ущемлять права заемщика. Желательно подключить опытного юриста, который поможет разобраться во всех тонкостях оформления подобной документации.

В данной статье речь пойдет об основных правилах и нюансах оформления договора купли-продажи ипотечной недвижимости.

Подробнее о договоре

Данный документ представляет собой своеобразное подтверждение того, что приобретаемая недвижимость находится в залоге у банка до окончания выплат по кредиту. При заключении данного вида договора необходимо обязательное участие двух сторон — кредитной организации, выдающей ипотеку, а также заемщика.

В стандартном договоре указываются обязательные для заполнения пункты — заемщику необходимо внимательно вносить все требуемые данные и тщательно проверять информацию, представленную в документе. В договоре обязательно указывается предмет ипотеки — залоговое имущество, приобретаемое заемщиком.

Дополнительно фиксируется точный срок окончания ипотечных выплат.

Также прописываются права и обязанности сторон, заключающих ипотечную сделку.

Согласно ст. 554 ГК РФ предметом ипотечного договора является приобретаемая недвижимость.

До момента окончания ипотечных выплат квартира находится в собственности банка — всё это детально отображается в договоре с указанием точных информационных данных о приобретаемой недвижимости.

В договоре обязательно указывается общая площадь, количество комнат, особенности планировки, а также цена приобретаемой в ипотеку недвижимости.

Основные условия

Существует перечень обязательных условий, при отсутствии хотя бы одного из которых документ не будет иметь юридическую силу. Договор обязательно должен содержать наименование документа, информацию обо всех участниках сделки, а также предмет договора. Обязательными пунктами являются полные информационные данные, позволяющие детально идентифицировать всех участников ипотечной сделки.

В документе обязательно прописываются паспортные данные участников, точные адреса их регистрации, а также ИНН.

Также указывается полная информация обо всех документах, подтверждающих, что продавец является владельцем имущества (договор дарения, купли-продажи и так далее).

Прописывается детальная характеристика предмета осуществляемой сделки — точный адрес, общая площадь имущества, а также наличие возможных обременений. Также указывается цена приобретаемой в ипотеку недвижимости.Дополнительно в договоре указывается полный перечень всех лиц, которые будут проживать в квартире. Среди важных условий можно выделить указание информации о состоянии квартиры с упоминанием ключевых особенностей планировки, сведений о ремонте и наличии предметов мебели. Также может прилагаться дополнительная справка об отсутствии задолженности по коммунальным платежам.

Дополнительно могут быть указаны сведения о тех, кто несет все расходы по сделке — оплата нотариальных пошлин и так далее.

В ипотечном договоре обязательно указывается общая сумма, переданная банку до подписания договора.

При наличии первоначального взноса в ипотечном договоре купли-продажи обязательно указывается, что часть средств заемщик внес из личных сбережений, а другая часть оплаты предоставляется банком в качестве кредита.

В договоре прописывается процент, который начисляется на общую сумму кредита. Также указываются сведения о полном нахождении приобретаемой квартиры в залоге кредитора (банковской организации).В разделе заключаемых договорных обязательств — «Особенности расчетов между сторонами» указываются данные об общей стоимости залоговой квартиры. Также детально прописываются все этапы выплаты долга.

Срок действия договора

Договор купли-продажи ипотечной квартиры вступает в силу сразу после момента подписания. При этом в договоре обязательно указываются сроки ипотечного залога, которые действуют до момента окончательного выполнения обязательств между банком и держателем ипотеки.

Права и обязанности сторон

Данный пункт договора является самым объемным. В обязанности продавца входит наличие обязательной страховки объекта ипотеки от всех существующих рисков — повреждения, утраты имущества и так далее.

При этом необходимо предоставить копии документов, которые будут подтверждать факт наличия страховки.

Дополнительно в договоре прописывается стандартный пункт об обязательном уведомлении кредитора о любых возникающих изменениях условий страховки.

В данном пункте указываются условия, при которых обе стороны могут законно требовать расторжения существующего договора, а также применения штрафных санкций.

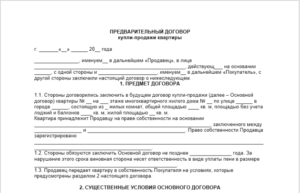

Образец заполнения договора

Заключение сделки предполагает обязательное наличие предварительного договора купли-продажи, образец которого представлен ниже.

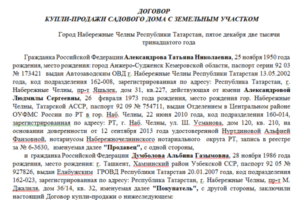

Образец предварительного договора купли-продажи квартиры по ипотеке

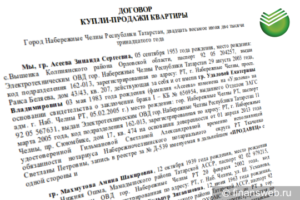

Договор купли продажи с использованием ипотеки Сбербанка

Основные нюансы и возможные ошибки

Подписывая стандартный договор купли-продажи ипотеки, необходимо учитывать важные нюансы. Важно обращать внимание на цену, которая обозначена в договоре и внимательно изучить пункт, касающийся размера ипотечной ставки. В договоре на приобретение ипотечной недвижимости необходимо предусмотреть следующие нюансы:

- Стандартный порядок расчетов. Необходимо заранее договориться о том, кто понесет дополнительные расходы по ипотечной сделке. Всё дело в том, что в тарифах некоторых стандартных кредитных учреждений предусмотрены дополнительные комиссии за снятие, также перевод денежных средств.

- Также необходимо обратить внимание на срок передачи ипотечной недвижимости. Дату передачи залоговой квартиры необходимо заранее обсудить и указать в документе. Если на момент ипотечной сделки в квартире прописаны иные лица, необходимо указать точные сроки их выписки.

- Важно проверять все введённые данные договора. При совершении любых ошибок при подписании документа он может не пройти государственную регистрацию. Опытные юристы советуют, что договор купли-продажи ипотечной недвижимости необходимо перечитывать несколько раз — чаще всего важная информация, предоставляемая банком, прописывается мелким шрифтом.

В договоре могут встречаться профессиональные термины, значение которых необходимо сразу уточнить у юриста. Следует помнить, что после подписания договора расторгнуть его практически невозможно (сделать это можно только через суд при наличии серьезных нарушений второй стороны — участника подписания договора).

Бланк договора

Договор купли-продажи квартиры, приобретаемой в ипотеку, можно оформить в простой письменной форме, а также в нотариальной. Выбор будет непосредственно зависеть от желания участников сделки и их юридических интересов. При подписании простого письменного договора важно грамотно составлять каждый пункт.

Текст документа может помочь составить нотариус — помощь профессионального специалиста позволит учесть все важные нюансы оформления и правильно заполнить все пункты.

Что такое предварительный договор купли продажи?

Заключение предварительного договора является обязательным при оформлении ипотечной сделки.

Всё дело в том, что для сбора документации необходимо время и чтобы ни один из участников договора не смог поменять решение заключается специальный вид договора — предварительный, который также как и основной, имеет собственную юридическую силу.Сразу же после подписания договора обеими сторонами он вступает в силу.

Ипотечный договор ВТБ 24: скачать образец 2019 года

Оформление ипотеки – ответственный шаг. Прежде чем на него решиться, необходимо внимательно ознакомиться с условиями кредитования, определить размер ежемесячного платежа, сумму переплаты. Данную информацию можно получить, изучив ипотечный договор ВТБ 24 образец 2019 года.

договора

Выдача жилищного кредита является довольно длительным и сложным процессом. На кону стоит большая сумма денег, которую заемщику нужно будет возвращать не одно десятилетие.

Чтобы не покупать «кота в мешке», необходимо внимательно прочитать ипотечный договор ВТБ 24. Он заключается между двумя сторонами – кредитором и заемщиком.

Именно этим документом определяются все положения выданного займа: сумма, сроки погашения, размер процентов, страховки, права и обязанности сторон.

Договор ипотеки ВТБ 24 состоит из двух основных частей: индивидуальных условий, правил предоставления и погашения кредита. Они содержат важнейшую информацию для заемщика.В индивидуальных условиях ипотечного соглашения указывается:

- Реквизиты обеих сторон. Прописывается наименование банка и ФИО клиента, адреса их регистрации, реквизиты, данные паспорта.

- Предмет договора – целевое назначение, сумма выданного кредита, дата его погашения, сумма ежемесячного платежа, размер процентной ставки.

- Порядок расчета процентов.

- Предмет ипотеки – подробное описание имущества, которое выступает залогом. В этом разделе указывают номер договора купли-продажи недвижимости и данные его бывших владельцев.

- Обеспечение кредита – данные поручителей и информация по залогу. Указывается стоимость недвижимости и срок действия закладной.

- Страхование – клиент обязан ежегодно страховать недвижимость, перечисляются все возможные риски, размер страховой суммы.

- Порядок предоставления – схема расчетов между ВТБ и заемщиком, перечень запрашиваемых документов.

- Прочие условия – информация по формированию запроса в БКИ, обработке персональных данных, порядок списания средств в счет погашения задолженности.

Нужно не только ознакомиться с индивидуальными условиями, а и проверить правильно ли указаны данные, информация о приобретенной недвижимости. В ипотечном договоре не должно быть никаких неточностей и ошибок.

В «Правилах» указывают точные определения всех терминов, подробную информацию по процессу и обслуживанию кредита. Сведений довольно много. Изучать их лучше в домашних условиях, а не отделении банка. Заемщик может попросить образец документа и прочитать его в спокойной обстановке, обдумать все нюансы.

Важно! В ипотечном договоре ВТБ должна быть указана полная стоимость выдаваемого кредита, с учетом всем дополнительных затрат. Клиент также должен помнить и о страховке, которую он оплачивает за счет собственных средств.

Существенные условия

Основным показателем, который учитывается при получении кредита, является размер процентной ставки. Если по потребительским займам она фиксированная, то по жилищным кредитам ставка может быть переменной.

В первой части ипотечного договора ВТБ 24, в разделе «Индивидуальные условия» прописывается подробная информация по размеру начисляемых процентов.

Заемщик обязательно должен обратиться внимание на эти сведения:

- Тип процентной ставки.

- Минимальное и максимальное значение процентной ставки за весь срок кредитования.

- Дата пересмотра величины процентов и периодичность этой процедуры.

- Сумма ежемесячного платежа и дата его внесения.

- Величина неустойки за нарушение сроков погашения и порядок ее расчета.

- Сумма взимаемой комиссии за выданный кредит.

Только после анализа указанной информации заявитель принимает решение – брать ему ипотеку в ВТБ или нет. Размер ежемесячного платежа по займу не должен превышать половину чистого дохода заемщика. В противном случае, выплачивать кредит ему будет очень сложно, существует высокий риск возникновения просроченной задолженности.

Нужно помнить, что ВТБ имеет право конфисковать приобретенное имущество при наличии большой суммы долга. Если больше нет возможности выплачивать ипотечный кредит, необходимо сразу же обратиться за реструктуризацией. В данной статье подробно описано порядок ее предоставления.

Порядок выдачи и обслуживания ипотеки

Согласно условиям кредитования в ВТБ денежные средства предоставляются на расчетный счет. Он открывается перед оформлением сделки в российских рублях. Также необходимо застраховать приобретаемую недвижимость. Но сделать это можно только в аккредитованной компании. Их перечень указан на сайте ВТБ.

Как только все бумаги готовы, можно назначать день сделки. Заемщик подписывает ипотечный контракт и договор купли-продажи, закладную у нотариуса. После этого проводятся расчеты с продавцом недвижимости. Новому собственнику необходимо зарегистрировать право собственности на жилье в течение 30 дней.

Через месяц оплачивается первый платеж по ипотеке. Его размер и дату внесения указывают в графике погашения. Ипотечный кредит в ВТБ выплачивается равными платежами. Клиент выбирает удобный для себя вариант оплаты: наличными в кассе, в терминалах, безналичным переводом со счета. Главное, чтобы средства были перечислены вовремя.

Внимание! Перед тем, как подтвердить платежное поручение, необходимо тщательно проверить все реквизиты. Ответственность за правильность указанных данных лежит только на плательщике.

Образец договора 2019

Пример кредитного договора с ВТБ банком можно за пару минут скачать здесь. Его неотъемлемой частью являются «Правил». Их актуальный вариант мы вам также предлагаем – скачайте по этой ссылке. Все сведения являются достоверными. Изучайте нужные вам тарифы и принимайте правильное решение.

Подводные камни, о которых нужно знать

Объем документов довольно большой. Если нет опыта работы с банками, то изучить весь материал довольно сложно. Клиент может понять не все его положения и пропустить важную информацию. Чтобы потом не было неприятных сюрпризов, нужно обратить внимание на такие пункты:

- Страхование – оплачивать полис необходимо в течение всего срока кредитования. Если это условие не выполнено, то банк повышает ставку на 1%.

- Без наличия разрешения банка в приобретенную квартиру можно прописать только самых близких родственников.

- Чтобы сдать квартиру в аренду, провести в ней перепланировку, нужно получить разрешение залогодержателя.

- Если не выполняются все условия договора, то банк может потребовать досрочный возврат всей суммы долга.

- Ежегодно клиенту необходимо предоставлять документы по своим доходам, бумаги по оплате коммунальных услуг, обязательных платежей и налогов. Кредитор должен убедиться, что у физического лица нет никаких долгов. Их наличие может привести к наложению ареста на залог третьими лицами.

Если у заявителя остались какие-либо вопросы, их можно задать сотруднику банка. Но менеджер является заинтересованной стороной, поэтому его ответ может быть необъективным. Желательно проконсультироваться с опытным юристом. Так, клиент будет уверенным, что в соглашении нет никаких подводных камней.

Бесплатную онлайн-консультацию можно получить и у наших квалифицированных специалистов. Задавайте вопросы и мгновенно получайте ответы на них.

Много полезной информации об ипотечном кредитовании мы писали в данной статье.

Порядок заключения

Ипотечный договор оформляется в отделении банка. Его заранее готовит ответственный сотрудник ВТБ. Подписывает соглашение представитель финансового учреждения и клиент. Заемщик имеет право сначала ознакомиться со всеми бумагами, а только потом поставить на них свой автограф. Договоры заверяются печатью ВТБ. Один экземпляр выдается клиенту, а другой остается в банке.

Ипотечный договор – основной документ, регламентирующий отношения между ВТБ и заемщиком. Перед его подписанием нужно внимательно с ним ознакомиться, прочитать абсолютно все. После этого не должно остаться никаких вопросов. Заявителю необходимо полностью осознать уровень ответственности, который он на себя берет.

Если у вас есть вопросы по теме статьи, задайте их нашему дежурному юристу через форму справа в углу экрана, а также почитайте более подробно про условия ипотеки в ВТБ в 2019 году и скачайте анкету для заявки.

Мы надеемся, что статья Вам понравилась. С нетерпением ждем ваших лайков.

Условия и подводные камни ипотечного договора ВТБ 24

ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕИпотечный договор – главный документ, который определяет все условия кредита на квартиру в ВТБ 24, в том числе порядок решения конфликтных ситуаций.

Он содержит все основные параметры сделки, права сторон, обязательства, штрафы и санкции, которые будут применены за невыполнение условий. Так что знакомство с текстом договора перед подписанием — это не рекомендация, а необходимое действие клиента.

Давайте попробуем разобраться, какие подводные камни содержит ипотечный договор ВТБ 24 и на что обратить внимание до заключения сделки.

Ипотечный договор заключается между банком и заемщиком, который передает в залог приобретаемую в кредит недвижимость.

Дополнительного соглашения о залоге при этом не требуется, клиент подписывает закладную, которая остается у банка, а в свидетельстве о собственности делается отметка об обременении.

При наличии поручителей или иного способа обеспечения, это прописывается в его условиях, но с каждым созаемщиком и поручителем подписываются отдельные соглашения.

Ипотечный договор ВТБ состоит из двух частей: Индивидуальных условий и Общих правил по условиям кредита. Вторая часть стандартная, а первая формируется под конкретного заемщика.

В качестве приложений договор завершает информация о полной стоимости продукта и согласие на обработку личных данных.

Индивидуальные условия ипотеки

Данная часть документа определяет ключевые показатели сделки и состоит из следующих разделов:

- Реквизиты сторон – указывается информация о банке и получателе кредита. Речь идет о наименовании сторон, адреса их местоположения и регистрации, паспортных данных заемщика и т.д.

- Предмет договора (индивидуальные условия) – здесь описывается имущество, которое будет выступать залогом, указывается сумма кредита, срок его действия, размер ежемесячного платежа, процентная ставка, возможные скидки и надбавки к ней, платежный период и штрафные санкции за просрочку.

- Правила расчета процентной ставки, а также скидок и надбавок к ней.

- Предмет ипотеки – подробная характеристика приобретаемого объекта недвижимости: адрес, площадь, количество комнат, размер жилых и нежилых помещений, данные продавца, а также порядок оформления собственности. Здесь же прописывается стоимость квартиры и регистрирующий сделку орган.

- Обеспечение – указывается предмет залога, а также данные поручителей при их наличии и степень их ответственности.

- Страхование – этот раздел посвящен страхованию объекта обеспечения. Здесь указывается обязанность владельца имущества ежегодно страховать недвижимость от рисков повреждения и утраты. Также подробно прописываются риски, которые страхуются в обязательном и добровольном порядке, срок страхования, а также суммы по рискам. Если предусмотрено страхование поручителя, то это также пишется в данном пункте.

- Порядок предоставления – как происходит заключение сделки и расчет по ней, какие документы необходимо предоставить в банк после регистрации купли-продажи.

- Прочие условия – подробно расписан порядок уведомления банка и заемщика о наступлении касающихся ипотечного договора случаев, согласие на использование персональных данных и доступ к кредитной истории заемщика. Также определен порядок списания средств в счет погашения долга.

Правила предоставления и погашения

Второй частью договора являются общие правила предоставления и погашения задолженности. В этом документе объясняется значения всех финансовых понятий, которые используются в договоре, а также рассказывается обо всех основных моментах сделки. Состоит этот документ из следующих разделов:

- Общие положения – здесь указано, что правила являются неотъемлемой частью кредитного договора.

- Обозначение основных терминов – в разделе расшифровываются значения основных терминов, которые встречаются в кредитном договоре.

- Порядок предоставления кредита – идет описания механизма выдачи кредита заемщику.

- Условия кредитования – этот раздел содержит порядок действий клиента в зависимости от схемы сделки.

- Условия наступления титульного периода (если имущество приобретается на вторичном рынке) – объясняется механизм заключения договора титульного страхования.

- Условия страхования рисков – тут содержится информация, от каких рисков необходимо застраховать имущество, жизнь и здоровье, а также идет описание механизма страхования.

- Порядок пользования кредитом и его возврат – здесь рассказывается, как заемщику обслуживать кредит, платить проценты, очередность погашения задолженности

- Права и обязанности сторон – в этом разделе описывается, что должен делать заемщик в течение всего срока действия договора, а также какие права он имеет. Аналогично указываются права и обязанности кредитора.

- Ответственность сторон – здесь речь идет о последствиях, которые ждут заемщика за невыполнение обязательств.

- Прочие условия – завершающий раздел правил. Он содержит важную юридическую информацию, которая не вошла в предыдущие пункты правил.

Скачать образец правил, чтобы ознакомиться с ними перед заключением сделки можно по ссылке.

«Подводные камни»: на какие пункты обратить внимание

Ипотечный договор является основным документом, который регулирует отношения между кредитором и заемщиком. Поэтому перед подписанием необходимо его прочесть, даже невзирая на большой объем текста.

Причем не просто прочесть, а разобраться и понять, что значить каждый его пункт.

Конечно, если есть такая возможность, то лучше показать его юристам, если же нет, тогда кредитный менеджер должен дать ответы на все интересующие вопросы.

Особенно следует обратить внимание на такие пункты:

- Страхование – на каких условиях нужно страховать и в каких страховых компаниях, а также какие санкции и штрафы применяет банк за невыполнение этого условия. В ВТБ применяется термин «базовая ставка», которая несколько выше фактической. И при продлении договора страхования действует скидка в 1%. Но если вы откажетесь платить взносы, то банк скидку отменит.

- Прописка новых жителей – по стандартным условиям разрешена регистрация только близких родственников заемщика. В иных случаях требуется разрешение банка.

- Сдача недвижимости в аренду – еще один момент, который требует письменного согласия кредитора. За нарушение этого условия банк может потребовать от клиента досрочного расторжения договора и погашения задолженности. Также запрещается любое другое использование помещения, кроме как для личного проживания заемщика и членов его семьи.

- Осуществления капитального ремонта – это также запрещено делать без письменного разрешения банка.

- Штрафы и санкции за невыполнение других условий договора, порядок расчетов и досрочного погашения. Банком предусмотрены неустойки за просрочку платежа, причем они начисляются не только на сумму основного долга, но и процентов по нему.

- Необходимость подтверждения дохода и право банка на дополнительные проверки платежеспособности клиента раз в год. Неудовлетворительный результат такой проверки дает банку право истребовать кредит досрочно. Также как и любые другие действия, которые влияют на стоимость и состояние предмета залога: ремонт, долги по коммунальным платежам, неудовлетворительное техническое состояние вследствие неправильной эксплуатации и т.д.

После прочтения договора клиент сможет реально оценить: получится ли ему своевременно выполнять условия или же они для него будут неподъемными. Если последний вариант, тогда от сделки лучше отказаться. Иначе есть большой риск того, что задолженность перейдет в разряд проблемной со всеми вытекающими отрицательными последствиями.

ДАТА ПУБЛИКАЦИИ: 05.04.2018

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

Образец предварительного договора купли-продажи квартиры по ипотеке Сбербанка 2019 года

При приобретении недвижимости с использованием ипотечного кредита покупателю важно знать, что эта сделка законна и не сорвется.

Сбербанк, оформляя ипотеку для клиентов, тщательно проверяет законность совершаемой покупки.

В качестве подстраховки от изменения уже согласованных с продавцом условий используется составление предварительного договора купли-продажи квартиры по ипотеке от Сбербанка.

Что это дает

Составление предварительного договора купли-продажи (ДКП) гарантирует, что операция совершится на оговоренных условиях. Согласно законодательству РФ, этот документ не обязателен для регистрации сделки. Но при оформлении кредита на покупку квартиры в Сбере клиенту придется заключить такой договор. Это обязательное условие банка.

Цели заключения предварительного ДКП

При помощи правильно составленного ДКП стороны документально закрепляют права и обязанности. Соглашение:

- составляется на бумажном носителе;

- определяет, через какое время будет заключена сделка;

- выделяет срок на подготовку документации;

- предоставляет гарантии исполнения условий − закрепляет параметры сделки и достигнутые сторонами договоренности (обязывает покупателя к внесению задатка за приобретаемую недвижимость; дает гарантии получения внесенного покупателем задатка обратно; отсутствия прав прочих лиц на объект сделки, его арест или обременение);

- обязательно для исполнения, это первый шаг к заключению финального соглашения.

Следовательно ПДКП гарантирует «чистоту» сделки для обеих сторон, включая Сбербанк.

Обязательные пункты ДКП

Предварительный договор, начиная действовать с момента заключения, содержит:

- полную информацию об обеих сторонах;

- технические сведения о недвижимости;

- точный адрес объекта ДКП;

- сведения из правоустанавливающей документации;

- цену объекта;

- стоимость недвижимости из отчета, составленного оценочной компанией;

- сведения о тех, кто законодательно вправе использовать эту недвижимость;

- информацию о количестве прописанных в квартире или доме;

- схему произведения расчетов;

- дату планируемого подписания договора ипотеки.

Составление предварительного ДКП

ПАО Сбербанк не выдвигает специальных требований к предварительному ДКП ― главное, чтобы соответствовал общим условиям документации подобного рода.

Составляя договор купли-продажи квартиры с использованием ипотеки Сбербанка, обратите внимание на пункты:

- наименование ― обязательно пишется слово «Договор»;

- дата и название города, указываются слева под наименованием;

- сведения о сторонах сделки ― полностью;

- объект договора описывают подробно, отражая главные характеристики;

- полная стоимость указывается в числовом выражении, а затем прописывается словами;

- уточняется схема расчетов между сторонами (как передавался задаток ― путем открытия аккредитива или на руки продавцу), и как будет выплачиваться оставшаяся часть стоимости жилья;

- даты внесения задатка и окончательного расчета между сторонами;

- реквизиты продавца недвижимости;

- сведения о наложении обременения банком на приобретаемый объект;

- сроки и условия передачи недвижимости;

- гарантии для сторон;

- срок действия предварительного ДКП, количество экземпляров;

- условия расторжения.

Оформление ипотеки в Сбербанке

Клиентам предлагается нескольким программам:

- Ипотека военным;

- Кредитование с использованием материнского капитала;

- Ссуды на приобретение жилья на вторичном рынке недвижимости (квартир, частных домов с земельным участком);

- Займы для участия в долевом строительстве новостроек или самостоятельного строительства;

- Ипотека гражданам, которым предоставляется господдержка;

- Рефинансирование кредитов, выданных на приобретение жилья другими банками.

Программы реализуются на обязательных условиях оформления в залог банку приобретаемого объекта недвижимости и страхования на период действия кредитного договора.

Для подачи заявки на выдачу ипотечной ссуды клиент предоставляет в банк:

- заполненный бланк заявления-анкеты (можно заполнить как в офисе банка, так и при помощи электронного онлайн-сервиса ДомКлик или сайта Сбербанка);

- удостоверение личности клиента с отметкой о его постоянной прописке (временная регистрация в этом случае не подойдет);

- копию трудовой книжки или трудового договора, заверенную работодателем;

- второй документ заемщика;

- справку о доходах заявителя;

- сертификат, если ссуда оформляется с использованием материнского капитала.

После проверки банком информации по заемщику последний получает бумаги по приобретаемой квартире:

- подтверждение права собственности продавца на недвижимость;

- выписка из ЕГРН;

- нотариально оформленный отказ от доли остальных собственников объекта сделки;

- согласие супругов (при отсутствии у них брачного договора) на проведение сделки, заверенное у нотариуса;

- разрешение органов опеки собственнику, не достигшему восемнадцати лет, продать квартиру или долю.

- оригинал нотариально заверенной доверенности продавца третьему лицу на проведение сделки.

Финальный договор

Согласовав выдачу ипотеки заемщику, Сбербанк выделяет время для сбора недостающих бумаг для регистрации сделки и внесения задатка. Когда пакет готов, подписываются основной договор ипотеки и финальное соглашение о купле-продаже, которые (для вступления в силу) требуют обязательной регистрации в органах Юстиции. После этого между сторонами производится окончательный расчет.

Образец предварительного договора

Чтобы не ошибиться при составлении такого важного документа, как предварительный ДКП, лучше обратиться к нотариусу или юристу, запросив образец. Но в Сбербанке клиентам предлагают воспользоваться типовым проектом договора купли-продажи квартиры по ипотеке, доступным для скачивания на официальном сайте. Там же находится и пример заполнения.

Ипотечный договор Сбербанка образец 2019 года

Заключение

Предварительный договор купли-продажи квартиры, приобретаемой по ипотеке от Сбербанка, позволяет избежать мошеннических действий со стороны участников соглашения. Важно помнить, что сделки включают массу нюансов, поэтому для составления проекта предварительного ДКП лучше обратиться к юристу.