Справка 3-НДФЛ: что это такое для физических лиц

Как заполнить справку 3 НДФЛ

Граждане любого государства несут на себе обязанность отчитываться перед налоговой за свои доходы, чтобы часть из них направить в бюджет страны. Для этого существуют различные формы справок и деклараций. Одной из них является справка 3-НДФЛ. Что это такое, для чего нужна и где берут этот документ – все эти вопросы будут рассмотрены в данной статье.

- Справка 3НДФЛ

- В каких случаях нужна

- Где получить

- Образец

- Заключение

Справка 3НДФЛ

Что такое декларация 3 НДФЛ, которую часто называют справкой? Это документ для налоговой инспекции, в котором налогоплательщики предоставляют сведения о полученных доходах и совершенных расходах за определенный период. НДФЛ расшифровывается как “налог на доходы физических лиц”.

Поэтому данную декларацию подают не юридические лица, а определенные категории граждан. К примеру, индивидуальные предприниматели и лица, занимающиеся частной практикой (адвокаты, нотариусы и др.

), резиденты, получившие прибыль за рубежом, а также граждане, получившие облагаемый налогами дополнительный доход (исключая проценты от вкладов и депозитов, за них отчитываться не нужно).

Декларация необходима для заполнения в определенных случаях

В каких случаях нужна

Если с лицами, осуществляющими частную коммерческую деятельность, ситуация ясна, то в каких случаях декларацию должны подавать обычные граждане? В налоговом кодексе РФ (ст. 228) перечислены все виды доходов, облагаемых налогами. Ниже приведены некоторые из них:

- От продажи имущества и имущественных прав (объекты недвижимости, транспортные средства).

- От сдачи жилья в аренду.

- Выигрыши в лотерею и азартные игры.

- Доходы в денежной и натуральной форме, полученные в порядке дарения и др.

С помощью декларации 3-НДФЛ можно не только отчитываться государству за полученную прибыль, но и получать налоговые вычеты. Можно уменьшить сумму выплачиваемых налогов или вернуть деньги, которые были уплачены в бюджет ранее.

Вычеты бывают разных типов. В Налоговом кодексе выделено целых 6 групп, но вне зависимости от типа они позволяют экономить значительные суммы денег.

Существует перечень обстоятельств, при которых можно претендовать на возврат 13%:

- Получение образования или лечения на коммерческой основе.

- Добровольное пенсионное страхование.

- Рождение ребенка и многодетность.

- Принадлежность ко льготной категории граждан (подробный перечень содержится в ст. 218 НК РФ).

- Перечисление средств на благотворительность.

- Покупка или продажа недвижимости.

- Сделки с ценными бумагами.

Индивидуальные предприниматели, авторы, изобретатели и лица, занимающиеся частной практикой, также имеют право на налоговые вычеты, в которых фиксируются понесенные расходы.

Подробная информация о получении налогового вычета и необходимых для этого документах есть на сайте ФНС России.

Где получить

Теперь, когда о назначении и случаях подачи документа все понятно, возникает вопрос, кто выдает декларацию 3-НДФЛ. В отличие от формы 2-НДФЛ, которая выдается налоговым агентом (чаще всего работодателем), документ 3-НДФЛ заполняется физическим лицом самостоятельно. Поэтому в этом случае корректнее будет узнать, где взять бланк для заполнения.

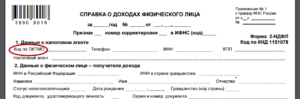

Следует помнить о том, что форма 3-НДФЛ меняется каждый год. Поэтому лучше всего скачать ее с сайта Федеральной налоговой службы nalog.ru.

Для каждого случая отчетности существует свой образец документа

Заполнить декларацию можно несколькими способами:

- Самостоятельно.

- Скачать на сайте ФНС России специальную программу для заполнения документа или воспользоваться личным кабинетом.

- Сформировать декларацию онлайн на сайте Госуслуг.

- С помощью различных сервисов (в т.ч. онлайн). Там можно заказывать не только заполнение 3-НДФЛ, но и сопровождение специалистов вплоть до момента подачи декларации в налоговую.

Образец

В случае самостоятельной подготовки бланка 3-НДФЛ на сайте налоговой службы имеется образец, благодаря которому можно понять, как заполнять декларацию. Там же есть все необходимые инструкции и сервисы для формирования платежных документов.

Скачать инструкцию по заполнению 3НДФЛ

Подавать форму 3-НДФЛ в налоговую инспекцию можно как лично или через представителя, так и онлайн через личный кабинет на сайте ФНС или на сайте Госуслуг.

Заключение

Во избежание штрафов, подать декларацию для уплаты налогов нужно в строго определенный законом срок. Это делается до 30 апреля года, следующего за отчетным. В случае, если форма 3-НДФЛ нужна для налогового вычета, ее можно предоставить в любой день. Однако, вернуть деньги можно только в течение трех лет.

Справка 3-НДФЛ

Каждый месяц запрос «3-НДФЛ» в поисковую строку Яндекса вводят сотни тысяч пользователей. Все больше российских граждан пользуются своим правом вернуть часть уплаченного подоходного налога. Но, кроме тех, кто заявляет право на вычет, 3-НДФЛ ежегодно сдают те, кто обязан задекларировать свои доходы.

3-НДФЛ — что это за документ и для чего он нужен

Все граждане РФ обязаны платить налоги. Физические лица, получающие доход у работодателя, могут не задумываться об отчислениях в бюджет, так как организация сама занимается удержанием налогов, и работник получает заработную плату уже за минусом НДФЛ.

Но в жизни бывают ситуации, когда доход получен иным образом, например, от продажи имущества или от выигрыша в лотерею. В таких ситуациях гражданин самостоятельно должен рассчитать и уплатить налог с помощью справки 3-НДФЛ. Рассмотрим вопросы: справка 3-НДФЛ что это такое и где ее взять?

С помощью этого документа физическое лицо отчитывается в инспекцию ФНС о своих доходах и произведенных расходах.

Что такое справка 3-НДФЛ? – это форма отчетности, которой граждане заявляют государству о необходимом к перечислению в казну подоходном налоге.Справка 3-НДФЛ может быть подана не только в случае доплаты в бюджет, но и в случае возврата при использовании льгот (налоговых вычетов).

3-НДФЛ — что это такое для физических лиц? На законодательном уровне ответ такой — форма налоговой декларации, хотя часто этот документ некорректно называют справкой.

- Категории граждан, в обязанности которых входит подача документа:

- Имеющие статус индивидуального предпринимателя, не применяющие специальные налоговые режимы;

- Занятые частной практикой (нотариусы, адвокаты);

- Получившие доход, налог с которого не удерживался налоговым агентом.

А вот правом заполнить декларацию могут воспользоваться лица, у которых возникли обстоятельства, позволяющие получить налоговый вычет по НДФЛ. Для этого надо получать доходы, облагаемые по ставке 13%, а также иметь расходы, направленные на образование, лечение или покупку жилья.

Заполнение 3-НДФЛ

Итак, что такое 3-НДФЛ, разобрали, теперь рассмотрим вопрос: где взять справку 3-НДФЛ? Так как форма 3-НДФЛ – это не справка, а налоговая декларация, ее надо заполнять самостоятельно.

Распространять бланк документа обязана налоговая инспекция, поэтому обращаться придется в орган по месту регистрации. Если у человека нет возможности посетить налоговую службу, то форма еще размещена на официальном сайте «налог.ру».

Там же налоговая дает подробную инструкцию о ее правильном заполнении. Важно помнить, что декларация обновляется каждый год, у нее меняется кодировка штрих-кода, поэтому выбирать форму на официальном портале следует внимательнее.

Кроме того, официальные бланки 3-НДФЛ по годам вы можете скачать на нашем сайте.

По вопросу: как получить справку 3-НДФЛ? – корректнее ставить задачу: как ее заполнить? Есть несколько решений:

- Заполнить самостоятельно, ознакомившись с инструкцией или воспользовавшись специальной программой «Декларация», которая также есть на официальном интернет-ресурсе ФНС;

- Заполнить онлайн через размещенные в сети приложения;

- Обратиться к специалистам, оказывающим услуги по заполнению налоговой отчетности.

Два последних способа являются платными, поэтому необходимо разобраться, что такое декларация 3-НДФЛ для физических лиц? Структура документа определяет порядок его заполнения. Рассмотрим поэтапно, как получить 3-НДФЛ из программы «Декларация».

- Блок «Задание условий» включает общие параметры для заполнения: признак резидентства, код инспекции, ОКТМО, статус налогоплательщика, вид доходов и способ подачи.

- Блок «Сведения о декларанте» составляет информация: ФИО, ИНН, дата и место рождения, гражданство, документ, удостоверяющий личности и телефон.

- Блок «Доходы, полученные в РФ». Здесь можно выбрать ставку налога. В закладке «13%» обычно вносятся сведения из справки 2-НДФЛ, выданной налоговым агентом, также этой ставкой облагаются доходы от продажи имущества. Раздел требует заполнения сведений об источнике выплат, месяце в котором получен доход и указания кода дохода.

- Блок «Вычеты» заполняют только физические лиц, желающие воспользоваться льготами по НДФЛ.

- Остальные блоки «Инвестиционные товарищества», «Доходы за пределами РФ», «Предприниматели» становятся активными только при задании соответствующих параметров в первом разделе.

Правила подачи 3-НДФЛ

3-НДФЛ – это налоговая декларация, у которой есть несколько способов подачи:

- Лично или через представителя. Чтобы непосредственно вручить документ налоговому инспектору, требуется посетить ФНС и выстоять очередь. Отправлять в инспекцию представителя можно только при наличии нотариальной доверенности, в которой оговорена возможность подачи декларации;

- Через Почту России. Отправку нужно производить письмом с описью и с уведомлением, так как эти документы со штемпелем почтового отделения будут служить доказательством представления отчета;

- С помощью официального интернет-портала налоговой службы. Сервис «личный кабинет налогоплательщика» при наличии квалифицированной электронно-цифровой подписи позволяет заполнять и отправлять декларации, не выходя из дома.

Для тех, кто обязан задекларировать свой доход, уложиться с отправкой надо до 30 апреля года, следующего за налоговым периодом. Для тех, кто хочет получить возврат налогового вычета, ограничений по срокам не установлено.

Что такое справка 3-НДФЛ: для чего нужна декларация

Налоговый кодекс является своеобразным регламентом, регулирующим процесс оплаты налогов. Согласно действующему законодательству, все виды доходов физического лица подлежат налоговым вычетам. Благодаря налоговым отчислениям — увеличивается государственный бюджет.

Существует ряд ситуаций, в которых гражданам, необходимо самостоятельно предоставлять в налоговую службу отчеты по доходам. Для этой цели используется декларация «3-НДФЛ».

В данной статье мы предлагаем рассмотреть, что такое справка 3-НДФЛ и узнать об особенностях этого документа.

Налоговая декларация 3-НДФЛ — это специальный документ, который подается в налоговую инспекцию по месту регистрации для того, чтобы отчитаться о своих доходах и расхода

Предназначение документа

Каждый гражданин, получающий доход от различных видов деятельности, обязан перечислять часть полученных денег в налоговую службу.

У лиц, осуществляющих трудовую деятельность на территории различных предприятий и организаций, необходимость самостоятельной подачи документов, как правило, отсутствует.

Все необходимые расчеты и отчисления осуществляются непосредственно сотрудниками бухгалтерского отдела.

Благодаря работе данных должностных лиц, рядовые сотрудники фирмы получают возможность оплачивать налоги, не контактируя с представителями налоговой службы.

Граждане, осуществляющие предпринимательскую деятельность или имеющие дополнительные источники легального дохода, вынуждены самостоятельно подавать документы в соответствующую службу.

Важно обратить внимание на то, что процедура декларации доходов, является обязательной для лиц, относящихся к вышеперечисленным категориям.

Следует понимать, что отсутствие «внимания» со стороны налоговиков вовсе не означает освобождение от налоговых выплат.

Итак, давайте разберем, что такое декларация 3-НДФЛ, простыми словами. Данный документ является унифицированной формой отчетности о полученных средствах за определенный отрезок времени. Этот вид документов предоставляется фискальной службе. Одно из предназначений справки 3-НДФЛ, является получение налоговых вычетов.

Существует определенный порядок подачи декларации о доходах, который установлен действующим законодательством. Следует обратить внимание на то, что попытка уклонения от уплаты налоговых платежей может повлечь за собой штрафные санкции от контролирующих органов.Для того чтобы избежать подобных последствий, следует своевременно подавать декларацию.

В каких случаях нужно заполнять декларацию

В действующем законодательстве содержится список лиц, которым необходимо подавать рассматриваемые документы в фискальную службу. Согласно Налоговому Кодексу Российской Федерации, данный документ заполняется следующими лицами:

- Индивидуальными предпринимателями – лицо, зарегистрированное в статусе индивидуального предпринимателя (осуществляющее предпринимательскую деятельность как частное лицо), обязуется передавать декларацию фискальной службе.

- Граждане, ведущие частную практику – к данной категории относятся нотариусы и адвокаты.

- Граждане Российской Федерации, получающие доход из зарубежных стран. Важно обратить внимание, что доход, поступающий из зарубежных стран, в обязательном порядке подлежит налоговым вычетам. Из-за того, что контролирующие органы не обладают возможностью самостоятельно определить размер дохода, лицам, относящимся к данной категории, требуется подавать все необходимые документы лично.

- Физические лица, получающие доход путем гражданско-правовых соглашений.

У налоговой декларации 3-НДФЛ есть и другое, более интересное предназначение — с ее помощью можно получить налоговый вычет

Также следует обратить внимание на то, что налоговым обложениям подлежат сделки по продаже недвижимости, денежные призы, средства, полученные переводом из зарубежных стран, а также деньги, полученные от продажи автомобиля. Помимо этого, налоговые отчисления осуществляют при заключении сделки сдачи в арендное пользование недвижимого имущества и транспортных средств.

Основываясь на вышесказанном можно сделать вывод, что заполнение рассматриваемого документа потребуется во время заключения договора дарения или купли-продажи жилой площади либо автотранспорта.

Помимо этого, осуществлять отчисления в государственный бюджет необходимо при получении авторских гонораров и материальных пособий от учреждений, ведущих коммерческую деятельность.

Важно обратить внимание на то, что факт наличия у гражданина трех детей, может использоваться как основание для выполнения социальных вычетов.

Различные исключения

Рассматриваемая форма налогообложения используется только в отношении дохода. Для того чтобы лучше понимать различные аспекты данного вопроса потребуется привести определение термина «доход».

Доходом являются те средства, что являются источником материальной выгоды, для лица, участвующего в сделке.

В качестве примера приведем ситуацию, где хозяин автотранспорта продает свой автомобиль по цене, значительно ниже той, за которую ранее было куплено транспортное средство. В этом примере, прибыль, полученная от сделки — не является доходом.

Важно обратить внимание на то, что в той ситуации, когда владелец автомобиля использовал его на протяжении срока, составляющего более трех лет, сделка не подлежит налогообложению. Те же правила распространяются на сделки, связанные с продажей совместного имущества.

Налогообложению не подлежат сделки по продаже недвижимости, когда лицо, являющееся собственником, владеет имуществом более трех лет. Данный пример также не входит в категорию дохода. Доход со сделок купли-продажи недвижимости необходимо оплачивать в том случае, когда продажа квартир осуществляется в целях получения собственной выгоды (риэлтерская деятельность).

Суть налоговых вычетов заключается в том, что на их размер уменьшается налогооблагаемый доход физического лица

Правила подачи документов

Справка 3-НДФЛ — это что такое? Рассматриваемый документ содержит в себе сведения, касаемо физического лица и уровне его доходов.

Обязанность по заполнению декларации возлагается на подающего данный бланк. На страницах этого документа следует указать все источники дохода за отчетный период (последние 12 месяцев).

На основе заполненного бланка, сотрудниками ФНС определяется итоговая сумма налогообложения.

В целях упрощения заполнения подобной документации можно использовать специальные компьютерные программы. Действующее законодательство не регламентирует метод заполнения декларации, что означает возможность заполнения от руки.

При заполнении декларации вручную, потребуется получить специальный бланк, содержащий в себе штрих-код. Получить необходимые бумаги можно при обращении в ближайшее отделение налоговой инспекции.

Важно обратить внимание, что на территории Российской Федерации действует единая форма декларации.

Далеко не каждый человек способен правильно заполнить справку 3-НДФЛ самостоятельно.

С целью предупреждения допущения распространенных ошибок, рекомендуется использовать специальное компьютерное приложение. Получить необходимую программу можно на официальном интернет-портале ФНС.

Найти приложение можно на вкладке «Электронные сервисы». В задачу подающего входит лишь заполнение пустых разделов бланка.

Главным достоинством этого метода, является автоматизация процесса составления основных расчетов.

Рассматриваемый документ состоит из нескольких страниц. На первых листах следует привести информацию о гражданине, заполняющем этот документ. Методика заполнения следующих листов зависит от информации, которая будет внесена в справку 3-НДФЛ.

На сегодняшний день существует четыре метода подачи рассматриваемого документа: отослать заполненные страницы через электронную или обычную почту, а также лично передать заявление представителю налоговой службы. Помимо этого, передать все необходимые документы можно через доверенное лицо.

При передаче документов через поручителя потребуется заранее позаботиться о подготовке нотариальной доверенности. Отсутствие этого документа может стать поводом для отказа приема декларации.Следует обратить внимание на то, что подача справки 3-НДФЛ через электронную почту допускается только при наличии цифровой подписи.

3-НДФЛ — это специально утвержденный бланк, который должны заполнять все граждане РФ, если они в течение прошедшего года получили какой-то доход

Срок подачи документов

Многих людей интересует вопрос, для чего нужна справка 3-НДФЛ. Рассматриваемый документ часто применяется для налоговых вычетов. Текущее законодательство четко регламентирует сроки подачи документов в налоговую службу. Конечной датой является 30 апреля текущего года.

Это означает, что все лица, относящиеся к вышеперечисленным категориям, обязаны подать сведения о доходе, полученном в 2017 году до 30 апреля 2018 года.

В том случае, если документы не будут поданы после истечения вышеуказанного срока, подающему грозят штрафные санкции за просрочку.

Важно обратить внимание, что данная дата действует только в отношении граждан, предоставляющих сведения об источниках дохода. В других ситуациях подать документы можно в любое удобное время, поскольку четких сроков в текущем законопроекте в этом случае не указанно.

Получить необходимый бланк можно в ближайшем отделении налоговой службы. Как уже было сказано выше, на сегодняшний день установлена всероссийская форма декларации. Однако существуют ограничения, касаемо места подачи справки. Подавать декларацию следует только по месту регистрации.

Это означает, что работники других филиалов ФНС откажут подающему в приеме документов.

Даже в том случае, когда подающий декларацию имеет временную регистрацию в другом регионе, потребуется подавать документы в отделение, обслуживающее город и район, указанный как место постоянной прописки.

Разновидности штрафов

Нарушение вышеуказанных сроков или полный отказ от декларации налогов может обернуться крупным штрафом для физического лица. Размер штрафных санкций прямо пропорционален отставанию от сроков подачи документа.

На сегодняшний день размер штрафа составляет 5% от суммы незадекларированного дохода. С каждым месяцем просрочки — сумма штрафа увеличивается.

Это означает, что лицу, опоздавшему с подачей документов на три месяца, потребуется оплатить штраф с учетом срока просрочки.

В том случае, если возникает необходимость уплаты подоходного налога, то сделать это можно до 15 июля (в том году, в котором подается декларация)

Для того чтобы лучше понимать данные правила, следует привести практический пример. Алексей совершил сделку по продаже автомобиля в 2016 году.

Согласно действующему законодательству, сумма налогообложения от этой сделки составляла 100 000 рублей. Алексей подал документы 1 сентября 2017 года, тем самым просрочив дату подачи документов на пять месяцев.

Для того чтобы рассчитать сумму штрафа, потребуется выполнить следующие действия:

100 000/5%*5(месяцев)=25 000 рублей.

Следует обратить внимание на то, что минимальная сумма штрафа составляет одну тысячу рублей. Согласно текущему законодательству, имеется верхняя планка штрафных санкций. На сегодняшний день максимальная сумма штрафа может составлять тридцать процентов от общей суммы налоговых выплат.

Налоговые вычеты

Как уже было сказано ранее, рассматриваемый бланк используется для получения налоговых вычетов. Данное право предоставляется гражданам, регулярно выплачивающим подоходный налог. Под термином «налоговые вычеты» следует понимать возврат частичной суммы, выплаченной ранее в виде налога.

Существует четыре разновидности вычетов:

- Профессиональные – данное право предоставляется исключительно индивидуальным предпринимателям.

- Имущественные – данное право предоставляется лицам, заключившим сделку по покупке недвижимого имущества.

- Социальные – данное право предоставляется гражданам, получающим платное образование или лечение, а также лицам, осуществляющим благотворительную деятельность.

- Стандартные – данные льготы предоставляются многодетным семьям и другим категориям граждан, наделенными различными привилегиями.

Справка 3 НДФЛ – что это такое, как заполнить декларацию и оплатить налог

Не только юрлица обязаны подавать декларации о доходах в налоговую. На практике часто возникает ситуация, когда физлица или ИП должны самостоятельно отчитываться перед фискальными органами о полученных вознаграждениях.

Для этого был разработан и утвержден бланк 3 НДФЛ для физлиц и ИП, которым следует знать, что это налоговая декларация для отражения дополнительного заработка и возврата подоходного в определенных ситуациях.

Расскажем в данном обзоре простыми словами, что это такое справка 3, зачем нужна, как правильно ее заполнить и передать в налоговую.

3 НДФЛ что это за документ и для чего он нужен

Справка по форме 3 НДФЛ – это документ для отражения доходов физлица за предыдущий год. В ней показывают все виды заработка, по которому не проводилось удержание подоходного. На основании полученных сведений, исходя из облагаемой суммы дохода в справке 3, налоговики определят величину налога, его необходимо перечислить в казну в срок не позднее 15 июля.

Кто и когда должен заполнять бланк 3 НДФЛ

Нормативными актами четко определен перечень граждан РФ, которые обязаны по истечению календарного года формировать данные о полученном заработке:

- налоговая декларация обязательна для ИП;

- узкопрофильные специалисты, которые занимаются частной практикой. К ним относят нотариусов, адвокатов, фермеров;

- подавать сведения о прибыли за рубежом обязаны резиденты РФ;

- если у физлица статус нерезидента, но он получает дополнительные доходы в РФ;

- все физлица, которые получили вознаграждение в рамках ГПД, если с них не был перечислен налог;

- форма декларации 3 НДФЛ необходима после реализации недвижимости с учетом норм законодательства. В данном случае могут возникать нюансы, например, объект был в собственности предпринимателя или физлица более 3 или 5 лет в зависимости от того, на основании чего возникли на него права. А также сумма реализации играет роль, необходимо в каждом конкретном случае проконсультироваться с инспектором;

- 3 НДФЛ необходима для физических лиц, если в течение года ими были получены денежные выигрыши, переводы и ценные подарки;

- от сдачи недвижимого имущества в долгосрочную или краткосрочную аренду.

Как можно заполнять декларацию 3 НДФЛ

Сформировать декларацию НДФЛ по форме 3 можно двумя способами.

- Оформить справку вручную, предварительно необходимо взять типовой бланк со штрих-кодом в налоговой и синей или черной пастой заполнить все поля.

- Для заполнения формы 3 можно воспользоваться специальной программой на странице ФНС в меню «Электронные сервисы». Данный вариант исключает ошибки, поскольку большинство расчетов выполняются в автоматическом режиме. Физлицо должно только корректно заполнить налоговую базу, указать источник и дату получения заработка, а также выполнить минимальные расчеты.

Обязательными для заполнения формы декларации 3 НДФЛ являются 2 первые страницы, в которые заносят информацию о физлице, оформление остальных листов зависит от конкретной ситуации.

Способы передачи отчета 3 НДФЛ в налоговую

Передать налоговую декларацию по форме 3 НДФЛ в ФНС можно одним из следующих способов:

- принести лично в фискальные органы по месту жительства;

- передать только тем лицом, на которое оформлена в нотариальной доверенность, соответственно данную информацию следует указать в декларации. Исключение составляют родители, они могут подать справку за своих детей, для этого им необходимо документально подтвердить родство;

- отправить форму декларации 3 НДФЛ заказным письмом по почте, обязательно внутрь бандероли приложить реестр с описью всех документов. Сроком подачи отчета служит штамп принятия ценного письма работниками почтовой службы;

- через личный кабинет на сайте налоговой в соответствующем разделе, код доступа к которому следует предварительно получить у инспектора. А также отправить декларацию можно и через сайт Госуслуг.

Передавать форму декларации 3 НДФЛ можно только в налоговую по месту регистрации гражданина. Временная регистрация не освобождает его от необходимости обращения в ФНС по адресу постоянной прописки.

Как можно оплатить НДФЛ

После того, как инспектор принял форму декларации 3 НДФЛ, физлицо в срок не позднее 15 июля года подачи бланка должно самостоятельно оплатить подоходный, поскольку ФНС квитанции не формирует. Это можно сделать путем внесения наличных на счета Казначейства или в безналичном порядке.

Для этого можно скачать бланк квитанции и заполнить его вручную, при этом важно правильно заполнить все поля. Если при формировании данных сделать ошибку в одном из кодов, сумма будет зачислена неверно, и у физлица возникнут проблемы. Лучше воспользоваться специальным сервисом ФНС.

Многие сайты предлагают услуги по формированию платежных поручений для оплаты налога, но данная информация не всегда корректна. Во избежание проблем с ФНС, необходимо использовать данные только с официальных страниц государственных сайтов.

Как вернуть НДФЛ

Физлица должны знать, что 3 НДФЛ – это налоговая декларация, которая подается для возврата подоходного. В зависимости от ситуации потраченная сумма может быть возмещена частично или полностью.

Возврат налога может проводиться только за 3 последние года, предшествующие дню подачи бланка.

Основанием для возврата подоходного является декларация 3. Ежегодно перечень возможностей дополняется, можно уточнить у инспектора, попадают ли конкретные расходы под возмещение.

В настоящее время актуальна следующая информация:

- была приобретена жилая недвижимость, участок под строительство дома и подобные сделки;

- если за последние три года оформляли жилье в ипотеку;

- если физлицо или близкие родственники получали образование на платной основе;

- в случае платного лечения, в том числе и близких родственников;

- добровольно перечисляли пенсионные взносы;

- участвовали финансово в благотворительности;

- если у физлица 3 и более детей необходимо оформление декларации для расчета социального вычета.

Налоговый вычет можно оформить, только если заработок облагается подоходным по ставке 13%. Алименты, пенсионные и страховые удержания, компенсации и пособия не подлежат налогообложению, с более подробным перечнем можно ознакомиться в статье 217 НК.

Гражданин отправляет сведения по форме 3 на проверку в налоговую, кроме того, он должен подать заявление на возврат налога в зависимости от понесенных расходов. В расчете будут учтены ограничения по разным видам льгот, кроме того, сумма возмещения не должна быть больше НДФЛ, удержанного за конкретный календарный год.

Ответственность

Декларация 3 НДФЛ обязательна для всех граждан, которые получают дополнительные доходы, кроме основного места работы.

Если фискальные органы установят факт заработка, с которого НДФЛ не был начислен и, соответственно, не перечислен, будет выписано требование об уплате штрафных санкций.

Минимальная сумма штрафа составляет 1 000 рублей, максимальная – 30% от суммы НДФЛ. В особо крупных размерах предусмотрено более суровое наказание вплоть до уголовной ответственности.

От штрафа налоговики могут освободить, если по каким-то причинам физлицо не доплатило НДФЛ, при этом декларация в инспекцию по месту жительства подана в срок.В таком случае придется уплатить только пени за каждый день просрочки.

Если гражданин совсем забыл о полученных доходах, соответственно, в определенные законодательством сроки сдачи декларации информацию не передал в ФНС – штраф составит 5% от исчисленного НДФЛ за каждый месяц просрочки.

В качестве примера рассмотрим продажу авто в 2017 году, налог с которого составил 100 000 рублей. Декларацию необходимо подать до 3 мая 2018 года, но гражданин предоставил бланк только через 3 месяца.

Соответственно, штрафные санкции будут рассчитаны следующим образом:

- 100 000 *5%=5 000 рублей за 1 месяц;

- 5 000*3 = 15 000 рублей – сумма штрафа за 3 месяца, она не превышает 30% от максимальной суммы штрафа.

Кроме того, за каждый день просрочки налоговики рассчитают пеню.

Cправка 3 НДФЛ (декларация) 2019 — что это такое, где взять, сделать, как заполнить, образец, как получить

Налоговый Кодекс – законодательный акт, который регламентирует процесс налогообложения. Все доходы лица участвуют в этом процессе. Это позволяет пополнять бюджет, а так же организовать нормальное функционирование государства.

Есть ситуации, когда граждане обязаны самостоятельно подавать отчёты. Для этого и нужна справка 3-НДФЛ, что это – обсудим далее.

Общие сведения

Уже говорилось о том, что налоговые сборы применяются к доходам любого вида, которые получаются гражданином.

Если гражданин работает на крупном предприятии – то серьёзных проблем возникнуть не должно. Необходимые расчёты и перечисления осуществляются бухгалтерией. После чего документы подаются фискальной службой. Для 2019 года действуют те же правила, что и раньше.

Самостоятельно декларируют доход в нескольких случаях:

- При самостоятельной организации предпринимательской деятельности.

- Получение другого легального дохода, не связанного с основной работой.

Эта процедура обязательна для всех граждан, представляющих соответствующую категорию. Граждане не освобождаются от своих обязанностей, даже когда налоговая сама не связывается с ними, не высылает никаких уведомлений. Где взять бланки? Достаточно обратиться к сотрудникам ближайшего отделения налоговой.

Форму 3-НДФЛ создавали для того, чтобы облегчить любые процессы, связанные с отправлением отчётностей. Так называется декларация, которая создана для письменной фиксации сведений относительно доходов, полученных за предыдущий период.

Документ должен заполняться только тем лицом, которое и обязано подавать отчёт. Этот же гражданин отправляет сведения на проверку в фискальную службу. А ещё бумагу можно использовать, чтобы получить так называемый вычет.

Законодательство страны регулирует и сам процесс подачи декларации. Предусмотрено специальное наказание для тех, кто игнорирует выполнение данных требований. В этом случае накладываются специальные штрафы, которые зависят от размеров задолженности.

Закон

Как уже было сказано, опираться в данном случае следует на положения Налогового Кодекса.

Только он регулирует любые процессы, связанные с декларациями, их заполнением, получением вычетов. Лишь некоторые моменты описаны в документах вроде Трудового Законодательства или конкретных нормативных локальных актов по той или иной сфере.

Основания для предоставления

Справка 3-НДФЛ преследует две основные цели:

- Уплата подоходного налога.

- Возврат части средств, потраченной в связи с предыдущим пунктом.

Вычеты – это компенсации от государства, способствующие серьёзной экономии для тех, кто уже перечислил определённые сборы в бюджет.

Когда становится возможным вернуть затраты:

- При участии в благотворительности, если совершаются пожертвования.

- Когда осуществляются добровольные пенсионные взносы.

- В случае проведения лечения на платной основе.

- Получение образования на платной основе.

- Участие в ипотечном кредитовании.

- Приобретение объекта строительства, либо возведение его заново.

Справка 3-НДФЛ

Документ после заполнения подаётся в ближайшую налоговую службу, в зависимости от места постоянной прописки. Оплата вместе с подачей документов может быть доверена другим лицам, для этого достаточно составить доверенность.

Они же могут разбираться в том, как заполнить имеющуюся документацию.

Бланк декларации 3-НДФЛ здесь.

В декларации 3-НДФЛ должны присутствовать обширны сведения, среди которых:

- Личная информация налогоплательщиков.

- Дополнительные документы, которые бы подтвердили либо расходы, либо доходы.

- Расчёт конкретных выплат по налогу. Как получить правильный итог? Надо опираться на имеющиеся бумаги по расходам и доходам.

Образец заполнения

Лучше всего при заполнении пользоваться одной из программ, которая создана именно для обработки подобных документов. Но допустим и так называемый ручной вариант заполнения. Любой бланк содержит в себе специальный штрих-код, без него предоставление любой информации вообще становится невозможным.

Для всей страны используются универсальные бланки, потому не важно, в каком регионе сейчас находится пользователь.

Общая информация – раздел, который должен быть посвящён внесению кода отделения налоговой службы, где проводится обслуживание того или иного гражданина. В строке «номер корректировки» должен стоять ноль, если документ подаётся в первый раз на протяжении года. Иначе используется единица. Что это такое, легко понять в процессе заполнения.

Признак налогоплательщика – строчка, где гражданин указывает свой официальный статус. Далее идут строки с указанием источников дополнительной прибыли. ИНН и паспортные данные обязательны при данной процедуре.

Далее используется дополнительный алгоритм для заполнения:

- Сначала нужен пункт с доходами, полученными на территории РФ.

- Рядом должно идти обозначение того, какая ставка используется для того или иного сбора.

- ИНН, КПП, ОКАТО требуются при описании организаций, ставших источниками выплат.

- Обычно следующим идёт подведение итогов.

Отдельно идут графы с вычетами, но они заполняются только при наличии соответствующих оснований.

Образец заполнения декларации 3-НДФЛ здесь.

Сроки подачи

За подачу деклараций отвечают налогоплательщики. Документ сдаётся лично гражданином, либо другим лицом по доверенности. Допустим вариант с отправкой ценного письма. Кроме того, отчётности сдаются и в онлайн-режиме.

Декларацию надо составлять после того, как окончен соответствующий период отчётности. До 30 апреля ограничены сроки в том случае, когда речь идёт об уплате налогов. Это правило распространяется на физических лиц и ИП в одинаковой степени.

А вот при возврате частей налога, уплаченных ранее, ограничения отсутствуют, можно подавать сведения на протяжении всего календарного года. Единственное, что – к учёту принимаются лишь суммы, потраченные на протяжении предыдущих трёх лет. Если эти сроки нарушаются, то получить вычет уже невозможно.

Штрафы

Минимальная сумма штрафов для физических лиц равна 1000 рублей. Пени в размере 20 процентов применяется по отношению к тем, кто перечислил меньшую сумму налога, чем необходимо.

Что надо учитывать?

Получение налоговых вычетов – законное право всех граждан, которые исправно платят подоходный налог. По сути, это возвращение средств, потраченных ранее.

Вычеты делятся на несколько групп:

- Стандартные. Для лиц, воспитывающих детей, а так же имеющих право на получение льгот.

- Социальные. В случае с благотворительностью, получением платного лечения или обучения.

- Имущественные. Выдаются после приобретения недвижимости.

- Профессиональные. В этом случае заявление на компенсацию подают индивидуальные предприниматели.

3-НДФЛ – справка, основные функции которой не ограничиваются только подачей отчётности. Эта справка позволяет вернуть часть затрат в виде единовременной выплаты, либо в качестве увеличения заработной платы за счёт того, что с заработной платы не удерживается какое-то время подоходный налог. Чтобы получить компенсацию, достаточно подать декларацию вместе с соответствующим заявлением.

На видео о заполнении декларации

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.