Кредитная линия это: возобновляемая и невозобновляемая

Разновидности кредитной линии

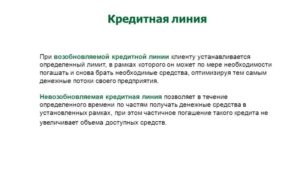

Кредитная линия — это форма долгового финансирования, предполагающая выдачу денежных средств в рамках оформленного обязательства между банком и клиентом.

Договоренность действует на протяжении согласованного сторонами срока, в течение которого заемщик может частями снимать необходимые суммы денежных средств.

Поскольку подобный метод финансирования предусматривает оптимальные индивидуальные условия кредитования, существует несколько типов кредитной линии.

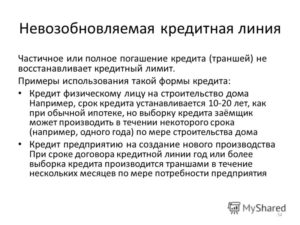

Невозобновляемая кредитная линия

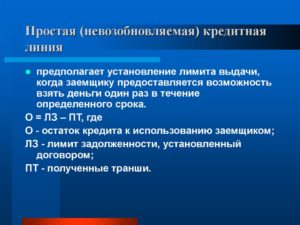

Простая или траншевая кредитная линия базируется на понятии лимита выдачи денежных средств. Заемщик получает возможность снять деньги на протяжении согласованного в договоре срока. Доступ к средствам будет открыт лишь один раз, поэтому рассматриваемая схема финансирования напоминает потребительский кредит.

Особенности траншевой кредитной линии:

- В договоре с банком четко оговариваются условия использования действующего кредитного лимита.

- Стороны согласовывают размер и срок каждого транша в рамках индивидуального графика платежей.

- Выплаты производятся по требованию заемщика в соответствии с составленным расписанием.

- За дополнительную комиссию можно подключить опцию резервирования неиспользованных средств.

- После поступления последнего транша (израсходование кредитного лимита) начинается этап возвращения долга.

- Процентные ставки начисляются только на фактически снятую клиентом денежную сумму.

- Договор закрывается после выплаты заемщиком долговых обязательств в полном объеме.

Повторно воспользоваться невозобновляемой кредитной линией невозможно. Для этого придется заняться процедурой перезаключения договора.

Возможность экономить средства на процентных платежах привлекает к процессу оформления траншевой кредитной линии внимание предпринимателей, планирующих поэтапное финансирование коммерческой сделки посредством кредитования.

До момента израсходования лимита заемщик при первой необходимости может получить денежные средства, повышая уровень платежеспособности.

Примеры невозобновляемой кредитной линии для физических лиц:

- Ипотека на покупку недвижимости.

- Студенческий кредит на обучение.

- Автокредит на приобретение транспортного средства.

В рамках популярной траншевой кредитной линии с банком обычно заключается средне- или долгосрочный договор, предполагающий составление графика получения и возвращения денег. Использование рассматриваемого метода финансирования при целевом кредитовании с применением обеспечения позволяет значительно снизить затраты.

Револьверная кредитная линия — это один из наиболее выгодных способов кредитования, процесс получения которого имеет отличительные черты, напоминающие условия использования вполне обычной кредитной карты. Особенностью возобновляемой формы финансирования в рамках действующей кредитной линии считается применение лимита задолженности.

Параметры револьверной кредитной линии:

- Возвратив снятые ранее деньги в течение установленного договором периода, заемщик может снова взять кредит без обращения к кредитору с предложением переоформить договор или изменить его условия.

- Погашение долга в предоставленном банком льготном периоде значительно снижает размер процентных платежей.

- Вернуть можно лишь незначительную часть израсходованных средств с процентными и комиссионными платежами, чтобы кредитная линия автоматически не заблокировалась из-за наличия просрочки.

- Цикл снятия и возвращения средств может длиться до того момента, пока полученная кредитная линия остается активной.

- Гибкие условия кредитования можно изменить в ходе действия текущей сделки по согласованию сторон.

Лучшим примером типичной возобновляемой кредитной линии является кредитная карта, но оформить рассматриваемый вид займа можно также в формате специального расчетного счета.

Заемщик, который хорошо себя зарекомендовал в процессе активного использования возобновляемой кредитной линии, может претендовать на улучшении параметров сделки. Некоторые кредиторы готовы продлить договор на более выгодных для клиента условиях.

Таким образом, не допуская просрочек по регулярным платежам, заемщик получает право претендовать на увеличение срока действия сделки и текущего размера кредита.

Преимущества возобновляемой кредитной линии:

- Схема кредитования подходит для покрытия текущих расходов заемщика.

- Кредитор обычно предлагает неоднократное переоформление сделки.

- Позволяет разработать оптимальный платежный календарь с учетом личных потребностей заемщика.

- Дает возможность увеличить кредитный лимит путем своевременного возвращения задолженности.

Период револьверного кредитования при определенном стечении обстоятельств может составлять несколько десятилетий.

Вполне обычные кредитные карты могут множество раз продлеваться клиентом без перезаключения договора.

Кредитный лимит при этом может оставаться прежним, но в случае выполнения заемщиком нескольких простых требований, кредитор может значительно увеличить размер займа или снизить процентную ставку.

Траншевая или револьверная кредитная линия?

Независимо от типа кредитной линии, процентные ставки за использование полученных взаймы средств всегда начисляются исключительно на используемую заемщиком сумму.

Принцип действия соглашения в большей степени влияет на параметры, связанные с получением и возвращением денежных средств.

Во многих случаях револьверный вариант финансирования намного выгоднее траншевого аналога, поскольку он значительно облегчает процесс получения и дальнейшего использования кредитной линии.

Прежде чем приступить к выбору оптимальной формы кредитования, заемщику придется изучить информацию касательно начисления процентов. Несмотря на преимущества каждого из рассмотренных типов кредитной линии, представленные банковские продукты для физических лиц могут оказаться весьма затратной формой заимствования средств, особенно если заемщик столкнется с риском возникновения просрочки.

Процентная ставка по кредитной линии всегда зависит от:

- Продолжительности действия условий сделки.

- Предполагаемого размера кредитного лимита.

- Текущего кредитного рейтинга заемщика, рассчитанного в процессе скоринга.

- Состояния кредитной истории потенциального клиента.

- Наличия/отсутствия обеспечения в форме залога или поручительства.

- Целевого характера сделки.

- Привлечения дополнительных оплачиваемых услуг.

- Условий продления или перезаключения кредитного договора.

Безусловно, удобство использования активной кредитной линии невозможно поставить под сомнение.

Эта услуга позволяет клиенту самостоятельно выбрать время и сумму займа в рамках тех ограничений, которые установлены по соглашению с финансовым учреждением.

Хотя ставка обычно высокая, дополнительные условия сделки позволяют клиенту экономить, например, проценты начисляются только после получения заемщиком денег.

В финансовом плане между траншевыми и револьверными кредитными линиями существуют следующие отличия:

- Активное использование возобновляемой линии обходится заемщику дороже, чем получение траншевого кредита. В среднем ставки превышают 20%, а для мгновенных кредитных карт они обычно выше 50%.

- За переоформление сделки при невозобновляемой схеме финансирования придется доплатить. Повторное открытие кредитной линии в коммерческих банках предполагает выплату комиссии размером до 2% от суммы лимита.

- Пользователи револьверной кредитной линии сталкиваются с комиссионными платежами за снятие средств.

- Опция резервирования средств в рамках траншевой кредитной линии является платным сервисом.

Просрочка платежей обычно становится причиной штрафных санкций. В случае с возобновляемой формой финансирования существует также риск возникновения технического овердрафта, то есть неумышленного превышения заемщиком суммы действующего установленного лимита на этапе снятия средств.

Обслуживание кредитной линии будет официально приостановлено, если клиент пропустит несколько регулярных платежей без уважительной причины. Наличие гибкого графика выплат позволяет заемщику подобрать оптимальную схему для погашения долга. В результате клиент, который ответственно относится к процессу кредитования, получит максимальную выгоду от использования любого из видов кредитной линии.

Вас также может заинтересовать:

В каких банках выдают кредит под самый низкий процент

Кредит наличными — востребованная услуга. Множество банков предлагают выдать потребительский кредит по самым разным параметрам и под различный процент. Давайте узнаем, в каких банках можно получить деньги с минимальной процентной ставкой.

Кредитный договор. Что нужно знать заемщику?

Советы заемщику: на что следует обратить внимание при заключении кредитного договора. Условия, структура, срок действия, популярные способы нарушения условий договора. Основные уловки недобросовестных кредиторов.

Что такое кредитная линия и для чего она нужна: возобновляемая и невозобновляемая кредитная линия

В договорах с банком, в устных беседах банковских представителей с заемщиками, в рекламе финансовых услуг сплошь и рядом встречается словосочетание «кредитная линия». Но что это за линия, чем она отличается от обычного кредита, каковы риски и выгоды от ее использования, знают далеко не все.

Начнем от печки. В чем главное отличие кредита от кредитной линии? Кредит – это строго определенная сумма, нередко еще и предназначенная на строго определенные цели (автокредит, ипотека и т.п.

), которая выдается заемщику целиком и полностью, но только один раз.

То есть, оформив кредит в 300 000 рублей сроком на 5 лет и единовременно получив наличные в кассе, дальше клиент на протяжении долгих 60 месяцев только отдает деньги согласно графику платежей.

Кредитная линия для бизнеса или потребительских нужд предполагает получение-возврат денежных средств. К этому также добавляется ряд важных параметров, главные из которых – гибкий временной режим использования займа и возможность оперировать разными суммами в пределах установленного кредитного лимита.

К примеру, если вы желаете оплатить четырехлетнее обучение в вузе, при годовой стоимости курса в 60 тысяч рублей, то банк может предоставить вам кредитную линию в размере 240 000 рублей.

Особенность в том, что эти деньги вы используете не сразу, а частями: 30 тысяч – первый семестр, второй семестр — еще 30 000, и так далее. Пока установленный кредитный лимит (240 000) не исчерпается.

Но к этому моменту закончится и обучение в вузе.

Условия погашения кредитной линии определяются банком в договоре, но общее правило – каждый месяц необходимо возвращать на ссудный счет определенный процент от суммы фактической задолженности (как правило, не менее 10%).А к моменту окончания срока действия кредитной линии, долг должен быть погашен полностью. Дополнительный бонус: в процессе использования кредитной линии проценты насчитываются только на сумму фактически использованного кредита.

Справка

Кредитная линия — юридически оформленное обязательство банка перед заемщиком предоставлять ему в течение определенного периода кредиты в пределах согласованного лимита. Кредитная линия обычно открывается в пределах определенного крупного контракта, исполняемого в течение длительного срока, или в пределах фиксированного срока кредитных отношений банка с клиентом.

Итак, когда банк решает предоставить вам кредитную линию, он сначала устанавливает предельный лимит – в зависимости от уровня вашего дохода, срока и целей кредитования, а затем дает вам право использовать и возвращать деньги частями, в гибком режиме, в рамках определенного договором срока кредитования.

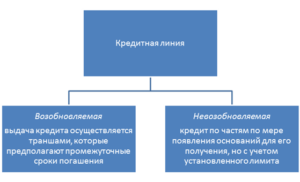

Виды кредитных линий

Кредитные линии таят в себе еще много изюминок и «открытий чудных», тем более, что каждый банк предусматривает индивидуальные условия использования от продукта. Для заемщика наиболее важным является принцип действия: траншевый или револьверный (невозобновляемая и возобновляемая кредитная линия).

Невозобновляемая кредитная линия – это самая близкая родственница потребительского кредита. Ее главная особенность в том, что она имеет лимит выдачи.

Дело в том, что в договоре с банком в этом случае четко оговариваются правила «вычерпывания» лимита, то есть размер и срок каждой выплаты (или транша). Получать транши необходимо в соответствии с графиком выдачи.

Если вы по каким-то причинам не воспользовались траншем, банк резервирует средства… и довольно потирает руки: за эту операцию обычно предусмотрена комиссия.

Когда все транши использованы, и кредитный лимит вычерпан без остатка, вам остается только возвращать деньги на счет. При этом, даже если вы на 100% выплатили долг, повторно воспользоваться этими средствами вы не сможете (по крайней мере, без перезаключения договора на кредитную линию). «Кредиты.

ру» отмечают: этот вид кредитной линии наиболее удобен для предпринимателей, которые поэтапно финансируют сделку или расплачиваются за отдельные партии продукции, поставляемой, скажем, в течение года.

Кроме того, при открытой, но не исчерпанной кредитной линии владелец предприятия может оперативно получать в банке денежные средства при первой необходимости, что при грамотном подходе повышает платежеспособность компании.

Невозобновляемая кредитная линия также часто используется при целевом кредитовании: ипотека, образование, автокредит.Возобновляемая кредитная линия, или револьверная – пожалуй, самый любимый вид кредитования у заемщиков всего мира. Его особенность в том, что кредит, полученный от банка, можно «перезаряжать», причем как полностью, так и по чуть-чуть, в комфортном режиме. О чем идет речь?

Допустим, банк выдал вам «револьверную» кредитную карту с лимитом в 50 000 рублей, под 18%, сроком на три года (36 месяцев). Лимит для снятия наличных – 100%, то есть, если вы безналичным расчетам предпочитаете «кэш», все 50 000 можно снять в банкомате.

А дальше начинается самое интересное: возвращая деньги в течение установленного банком периода (обычно 30 дней), вы можете вернуть только определенную часть от израсходованных средств – в среднем 10% от суммы фактической задолженности, плюс проценты, плюс комиссии (например, за снятие наличных).

Деньгами, которые вы вернули на счет, можно пользоваться снова и снова, пока ваша кредитная линия остается активной.

И чем больше возвращаете – тем выгоднее использование кредитки, поскольку 100% погашение долга в льготном периоде минимизирует процентные платежи. Конечно, когда истекает срок действия кредитной линии, «малина» заканчивается.

Но прелесть ситуации в том, что при «хорошем поведении» заемщика, который активно пользуется линией, давая банку возможность списывать различные комиссии (например, за использование карты в ритейле), не допускает просрочек, хотя бы периодически вносит денег больше, чем размер минимального платежа и т.п., период револьверного кредитования может быть… фактически вечным. Так, например, истекшая кредитная карта просто автоматически перевыпускается с тем же кредитным лимитом. А если долг к моменту перевыпуска был полностью погашен, то лимит могут и увеличить. Перезаключать договор с банком обычно не требуется.

Револьверная кредитная линия может быть предоставлена не только в виде карты, но и в виде специального банковского счета, что очень удобно для предпринимателей.

За все нужно платить

Несмотря на вышеописанные выгоды и удобство использования кредитной линии, этот банковский инструмент отнюдь не бесплатный.

Прежде всего, денежные средства, составляющие кредитный лимит, выдаются не просто так, а под процент. И процент обычно довольно высокий, особенно по «револьверным» кредитам (в среднем 20-25% и выше).

Дороже всего обходятся моментальные револьверные кредитные карты: по ним процент бывает и 50%, и выше.

Нередко за открытие кредитной линии физическим лицом или юридическим банк взимает комиссию (1-1,5% от суммы лимита). Заемщик также оплачивает комиссию за резервирование средств (при невозобновляемой линии) и за различные операции (особенно много «операционных расходов» у держателей револьверных карт).Кроме того, ни в коем случае нельзя «вылезать» за сумму установленного лимита: в таком случае возникает так называемый «технический овердрафт». На него насчитываются дополнительные проценты.

Еще о грустном. Если у банка появляются сомнения в вашей благонадежности как заемщика и уровне ваших доходов, обслуживание кредитной линии может быть приостановлено. Причем в самый неподходящий момент.

Представьте, что вам открыта траншевая кредитная линия для оплаты ипотеки, и в тот самый момент, когда вы уже подобрали квартиру и, возможно, внесли аванс – банк вдруг «перекрывает кислород», не досчитавшись какой-нибудь справки или обнаружив пятно в кредитной истории… Предпринимателя внезапное закрытие кредитной линии может и вовсе поставить на грань разорения.

Револьверный кредит тоже могут внезапно «разрядить», снизив кредитный лимит или отказав в перевыпуске карты, так что вы окажетесь лицом к лицу с необходимостью выплачивать долг по схеме потребительского займа.

Совет, который можно дать пользователям кредитных линий любого вида, но особенно – возобновляемых: не увлекайтесь. Помните, что бесплатных пирожных не бывает, а гибкий график выплат и сокращенные размеры обязательных платежей предусматривают повышенную ответственность и финансовую дисциплину заемщика.

Анастасия Ивелич, редактор-эксперт

Кредитная линия возобновляемая и невозобновляемая: что это и как получить — Как построить свой бизнес

Кредитная линия – это определенная банком общая сумма денежных средств, которую он предоставляет на протяжении определенного отрезка времени по частям. Срок договора, возможности получения средств, расчет платежей оговариваются в договоре между заемщиком и кредитной организацией.

Существует два основных направления:

- Невозобновляемая кредитная линия – это строго ограниченный размер денежных средств с жесткими временными рамками, которые не могут продлеваться, изменяться, даже если заемщик проявляет себя как платежеспособный клиент. Такой вид кредитного договора выгоден тем, кто не рассчитывает постоянно пополнять оборот средств за счет денежных средств банка;

- Возобновляемая кредитная линия позволяет заемщику снова и снова получать средства от банка при погашении частей задолженности, соблюдения договора. Такой вид кредитования помогает постоянно пополнять запас средств, это особенно выгодно для начинающих бизнесменов, незапланированных покупок. К тому же такое взаимодействие с банком, позволяет значительно сэкономить на процентах.

Линия с лимитом выдачи и лимитом задолженности: главные отличия

Установление лимитов в кредитной линии с лимитом выдачи ограничивается итоговой суммой, которую заемщик берет в общем объеме. Даже если закроется часть долга, лимит не пополнится. Так что эту линию можно смело относить к невозобнавляемым.

Линия с лимитом задолженности позволяет брать деньги снова взаймы при погашении частично предыдущей задолженности, в пределах оговоренного лимита.

Выгодна ли револьверная кредитная линия? Что она представляет собой?

Револьверная кредитная линия не относиться к строго ограниченным. Здесь клиент кредитной организации может брать средства на протяжении длительного периода времени средства снова (от 5 лет) при своевременно пополни лимита, соблюдении правил.

Данный вид кредитования можно отнести к категории выгодных, потому что комиссия взимается за действительно использованные финансы. Поэтому на выходе итоговая сумма задолженности намного меньше обычного «кускового» кредита.

К тому же есть страховая револьверная кредитная линия, когда предприятию, человеку деньги выплачиваются по первой необходимости.

Но, как и в любом договоре, нужно соблюдать все условия, во время пополнять лимит, следовать указаниям банка. Он же должен выдавать вам, как заемщику средства по вашему первому требованию в установленных рамках.

Открытой кредитной линией принято считать любую действительную, чей лимит и срок еще не достигли предела. Открывая ее, клиент берет на себя долговые обязательства, имеет права в установленных рамках брать средства для собственных нужд. Он может погашать задолженность, как в короткие сроки, так и медленней, образовывая остаточную задолженность.

Линия для юридических лиц: когда и как?

Как и любой другой банк «Сбербанк» оказывает эту услугу. Рассчитывать на кредитную линию у «Сбербанка» может организация старше полутора лет, финансово стабильна, имеет репутацию и доверие на рынке сферы услуг.

Решение об оказании услуги предоставляется руководством «Сбербанка», который рассматривает заявку в короткие сроки. Срок и лимит также определяются руководством. Стандартный срок линии — от полугода до полутора лет, но пожеланию и в зависимости от обстоятельств может быть шире.

Банк «ВТБ24» предоставляет возобновляемую кредитную линию своим клиентам. Решение об оказании услуги основывается на различных факторах: платежеспособности, репутации и особенностях кредитуемого объекта.Клиент сам в праве выбирать вид процентной ставки – изменяемая, фиксированная. Для того чтобы убедить кредитную организацию в своей платежеспособности юридическое лицо может предоставить – пакет ценных бумаг, любую недвижимость, на которую имеет право, гарантию (поручителей)

Специфика для ИП

Обязанности и права прописываются в договоре. ИП обязан во время пополнять лимит, соблюдать прописанные условия.

Чем отличается овердрафт от кредитной линии?

Овердрафтом считается быстрое получение заемных средств в короткие сроки по первому требованию клиента. Лимит пополняется автоматический за счет списывания средств с лицевого счета, в то время как для погашения кредитной линии требуется самостоятельное погашение счета прописанного в договоре.

Овердрафт отлично подходит для крупных торговых компаний, которые имеют крупный денежный оборот. Размер лимита здесь также устанавливается в зависимости от оборотного капитала и возможностей клиента. Простая кредитная линия подойдет ИП и средним предприятиям.

Как начисляются проценты?

Проценты могут начисляться:

- На весь лимит. То есть процентная ставка определяется суммарно. Например, П. И Иванов взял 250000 рублей с годовыми 12%, итог будет 280000 руб.;

- На фактический использованные средства. Лимит П.И Иванова – 250000 руб., но он взял лишь 50000 рублей со ставкой12%, следовательно, 56000 рублей.

Ставка может быть:

- Фиксированной. Рамочная кредитная линия была взята в рамках 12% на 5 лет, он не будет меняться до завершения сотрудничества;

- Плавающей, которая будет меняться на протяжении действия кредитной линии.

Какой именно вид процентной ставки подойдет вам, надо решать исходя из ваших финансовых возможностей и целей.

Если банк закрыл линию?

Он может сделать это при не соблюдении условии, завершении срока сотрудничества. В таком случае вы можете повторно подать заявку на продление договора, и если вы показали себя с хорошей стороны банку, вероятность открытия кредитной линии велика.

Чем отличается кредит от кредитной линии?

Кредит – это единоразовая выплата банком денежных средств в долг без лимита, возможности получения дополнительных средств. Кредитная линия позволяет пополнять запас средств потоком – частями в рамках указанного лимита и срока.

Получение денежных средств частями в большинстве случаев – преимущество, которое позволяет пополнять запас во время с остатком средств.

Как увеличивать кредитную линию?

Каждый клиент имеет право подать заявку на расширения лимита. Для этого надо подойти с соответствующим заявлением в банк. Банк «ВТБ 24» будет руководствоваться вашими финансовыми возможностями, репутацией, оборотом денежных средств и если они соответствуют выше указанной сумме в заявке, он обязательно одобрит заявку.

Узнать о лимите, о том, как составлять заявку, можно позвонив по телефону кредитной организации, посетив офис.

О разнице между линией и лимитом на видео

На примере карты банка SEB разъясняется, в чем разница между лимитом и линией, рассказывается, кому подходит тот или иной вариант.

Кредитная линия это: возобновляемая и невозобновляемая

Существует два основных направления:

- Невозобновляемая кредитная линия – это строго ограниченный размер денежных средств с жесткими временными рамками, которые не могут продлеваться, изменяться, даже если заемщик проявляет себя как платежеспособный клиент. Такой вид кредитного договора выгоден тем, кто не рассчитывает постоянно пополнять оборот средств за счет денежных средств банка;

- Возобновляемая кредитная линия позволяет заемщику снова и снова получать средства от банка при погашении частей задолженности, соблюдения договора. Такой вид кредитования помогает постоянно пополнять запас средств, это особенно выгодно для начинающих бизнесменов, незапланированных покупок. К тому же такое взаимодействие с банком, позволяет значительно сэкономить на процентах.

Плюсы и минусы кредитных линий

К плюсам открытия кредитной линии относятся:

- удобство в использовании (заемные средства можно по мере необходимости снимать частями);

- существенная экономия времени при привлечении заемных средств;

- начисление процентов только на взятую в долг сумму (а не на весь кредитный лимит);

- отсутствие четкого графика внесения платежей (в кредитном договоре указываются только периоды возврата средств, которые нужно соблюдать).

Кредитная линия для юридических лиц предоставляет возможность покрывать необходимые траты, не изымая собственные средства из оборота. Кредитная линия для физических лиц удобна тем, что деньги можно использовать на любые цели.

К недостаткам кредитной линии относятся:

- возможность ее открытия только в тех финансовых организациях, где у заемщика есть депозит или расчетный счет;

- зависимость кредитного лимита от дохода заемщика (если доход снижается, то уменьшается и кредитный лимит);

- краткосрочность (период кредитования в таком случае редко превышает 1 год).

К тому же для открытия кредитной линии с большим лимитом финансовая организация может потребовать залог.

Важно: доступность кредитных средств, предоставляемых банком по кредитной линии, является большим преимуществом (не нужно каждый раз, когда требуется взять кредит, тратить время на заполнение документов и ждать одобрения от банка) и одновременно большим недостатком (так как появляется соблазн многократно использовать кредитные средства, что может повлечь совершение не до конца обдуманных покупок или сделок).

Важно знать! На нашем сайте открылся каталог франшиз! Перейти в каталог…

Часто задаваемые вопросы

Рассмотрим распространенные вопросы по теме.

Чем отличается кредит от кредитной линии?

Кредит от кредитной линии отличается тем, что в случае кредитной линии клиент получает возможность самостоятельно планировать календарь погашения задолженности в зависимости от ситуации, в то время как при единоразовом кредитовании ему приходится заранее рассчитывать ежемесячный платеж по кредиту. К тому же в случае открытия кредитной линии снимать заемные средства со счета он может многократно и тогда, когда удобно ему. При этом проценты за использование заемных средств он платит только за те периоды, когда действительно пользуется ими.

Чем отличается овердрафт от кредитной линии?

Овердрафт – это краткосрочный кредит, который банк готов предоставить своим благонадежным клиентам.

На практике это выглядит как возможность снять со своей зарплатной пластиковой карты немного больше средств (размер овердрафта определяется банком), чем на нее обычно приходит, что очень удобно при возникновении форс-мажорных ситуаций.

При этом от клиента не требуется предоставлять каких-либо доказательств своей платежеспособности, кроме тех, которые уже есть у банка, в то время как для открытия кредитной линии нужно собрать и подать большой пакет документов.

Было бы ошибкой думать, что овердрафт представляет собой займ без процентов: проценты по нему гораздо выше, чем по обычным кредитам. Просто люди пользуются овердрафтом нечасто, и его погашение обычно происходит быстрее (так как овердрафт всегда связывается с текущим счетом, который часто пополняется), чем в случае намеренного открытия кредитной линии.

Сохраните статью в 2 клика:

Кредитная линия сегодня достаточно популярна среди физических и юридических лиц, поскольку дает возможность пользоваться предоставленными им заемными средствами (в пределах установленного в договоре лимита) неоднократно и тогда, когда у клиентов возникает такая необходимость.

- Первые шаги в питьевом бизнесе

- Способы увеличения кредитного лимита по карте Сбербанка

- Может ли «Кредитный доктор» от Совкомбанка помочь в исправлении кредитной истории?

- Какие можно оформить кредитные карты от Сбербанка — условия получения, проценты

Кредитная линия это: возобновляемая и невозобновляемая

Получение классического кредита – не единственная возможность занять средства на неотложные нужды у кредитно-финансовой организации. Для развития и поддержания на плаву бизнеса многие организации заинтересованы в долгосрочных инвестициях. Дополнительные ресурсы можно привлечь за счет таких финансовых продуктов, как целевые займы, овердрафт и открытия кредитной линии (или КЛ).

Кредитная линия – это довольно удобный способ кредитования, выгодный как для банка, так и для самого займополучателя.

Такой банковский продукт предлагается различными финансовым структурами России, но, по данным статистики, наибольший объем приходится на ведущие, крупные банковские организации, такие как ВТБ24 и Сбербанк. Именно эти банки занимают лидирующие позиции на рынке российского кредитования.

Кредитная линия — один из видов кредитования, выгодный для предпринимателей

Кредитная линия (КЛ): суть понятия

Объясняя, что такое кредитная линия, акцент стоит сделать именно на втором слове. То есть, это предоставленная банками возможность пользования заемными средствами в установленным ранее объеме в определенный временной период. Точные условия предоставления такой финансовой услуги обговариваются и указываются в соглашении с финансовым учреждением.

Кредитная линия помогает организациям ликвидировать потребности в финансах, не изымая средства из оборота компании. Клиент может сам определять, какой именно и когда ему использовать объем заемных средств.

Кредитная линия для юридических лиц по своей сути схожа с классическим, стандартным займом. Ведь стоимость займа изначально указывается в соглашении-договоре и остается неизменной на всем сроке действия обязательств.

Банковская организация выдает ссуду постепенно, частями (периодичность выдачи обговаривается еще на этапе оформления договора).Если очередная сумма к выдаче остается невостребованной, кредитная организация резервирует ее, взимая дополнительную плату за данную услугу.

Суть кредитной линии

Отличие кредитной линии от овердрафта и кредита

Овердрафт представляет собой отдельный вид кредитования, оформляемый на недолгое время. К этой услуге зачастую прибегают в случае срочной необходимости в средствах. Кредитом в классическом его виде чаще пользуются частные лица, тогда как овердрафт и КЛ применимы для предпринимателей. Чтобы сравнить эти виды услуг, стоит воспользоваться следующей таблицей:

| Характеристики | Кредитная линия | Овердрафт | Классическая ссуда |

| период | долгосрочный | краткосрочный | универсальный |

| от чего зависит стоимость займа | платежеспособность клиента и цель финансирования | уровень зарплаты и оборота активов предприятия | цели кредитования, уровня платежеспособности клиента и типа ссуды |

| способы погашения | частичное погашение с внесением денег на счет банка | полное, закрывается автоматически после зачисления полной суммы на лицевой счет | есть два способа погашения: аннутитетные платежи и дифференцированные |

| сфера использования | крупные и мелкие организации, занимающиеся инвестированием либо иными видами деятельности, требующими постоянного денежного вливания | приемлем для торговых компаний с крупными денежными оборотами, когда требуется частое внесение денег на счет | частные и юридические лица |

| годовые проценты | фиксированные (устанавливаются при оформлении соглашения) | плавающие, на годовые влияют сумма, сроки овердрафта, проценты могут снижаться в зависимости от уровня оборотных средств | стабильные, устанавливаются в процессе заключения договора кредитования |

| выдача заемных средств | определяется индивидуально | по требования заемщика | после заключения договора |

Плюсы и минусы такой услуги

К главным преимуществам КЛ специалисты относят простоту ее оформления. Неоспоримым достоинством для любого предприятия является возможность значительной экономии времени. Уходит необходимость постоянно заниматься продлением кредитного договора, ведь заказчик самостоятельно определяет размер текущего займа.

Открыть кредитную линию – это воспользоваться удобной банковской услугой, обладающей многочисленными достоинствами. В частности, к ее достоинствам можно отнести и следующие нюансы:

- Начисление годовых происходит только на используемые деньги.

- Более выгодные условия по кредитованию (это касается уровня процентов).

- Закрытие займа происходит автоматически при поступлении полной выплаты на р/счет.

- Отсутствие выплат по процентовке вплоть до момента начала использования заемных средств.

- Общие расходы на оплаты такого кредита значительно меньше, чем при возврате классической ссуды.

Но кредитная линия для физических лиц обладает и некоторыми минусами. В частности, это касается лимитирования денег. Клиент не может взять со счета больше средств, чем это обговорено условия соглашения, даже если на счету имеются еще деньги.

Все условия по лимитированию КЛ предварительно обговариваются и обязательно прописываются в банковском соглашении.

Наиболее распространенные виды кредитных линий

Возобновляемая линия

При использовании такого вида услуги клиент получает возможность снимать необходимую часть денег по частям, но строго в пределах ранее обговоренного и установленного лимита. Погашение КЛ происходит произвольно, причем клиент имеет право на использование заемных денег вновь, даже после частичного внесения задолженности.

Наиболее популярный образец возобновляемого кредитного соглашения – это привычная всем кредитка. При снятии с нее заемных средств, банковская задолженность возрастает, но после частичной оплаты клиент вновь может использовать ссуду. Проценты банку выплачиваются с реально существующего долга.

Невозобновляемая линия

Невозобновляемая кредитная линия с лимитом задолженности – это вид кредитования, по правилам которого клиент обязуется выплачивать кредитору долг по частям, не единовременно.

В соглашении отдельно указываются такие условия, как регулярность получения транша. Причем заказчик может самостоятельно определить, получать ли ему деньги по установленному графику либо произвольно.

Невозобновляемая КЛ наиболее выгодна для определенных категорий клиентов. А именно:

- предпринимателям, которым необходимо пополнение оборотных активов, для развития бизнеса и выплаты поставщикам;

- физическим лицам, которые оформляют получение заемных средств с определенной, конкретной целью.

По своей сути невозобновляемая КЛ является многократной ссудой, договор на получении которой оформляется только раз.

После оформления соглашения заемные средства перечисляются на счет клиента в ранее установленную дату или же выдаются по заявлению клиента. В кредитном договоре указывается срок погашения ссуды. К окончанию времени соглашения кредитная линия с лимитом выдачи обязана быть погашена полностью, только после этого с клиента снимаются все взятые обязательства.

Одна из схем выдачи транша по кредитной линии

Иные виды кредитных линий

Такой вид услуг может иметь несколько разновидностей. Банки, помимо возобновляемых и невозобновляемых КЛ могут предоставлять и такие ее виды, как:

- Рамочная. Целевое кредитование, предназначение которого – оплата поставок продукции в рамках оговоренных сроков.

- Контокоррентная. Кредитование на базе которого для клиента открывается отдельный счет для снятия при необходимости с него денежных средств. Погашение ссуды происходит автоматически, при внесении на этот счет денег. Такая особенность позволяет организациям получить средства в необходимое для них время, а оплачивать задолженность только во время ее использования.

- Онкольная. Данный тип транша отличается возможностью восстановления заемного лимита после полного погашения долговых обязательств. Например, банк-кредитор одобрил выдачу займа на 3 млн, но клиент использовал только часть этих денег и благополучно ее вернул. Кредитный лимит вновь восстанавливается до прежнего уровня, и заемщик может использовать его и дальше.

Особенности начисления процентов

Кредитно-финансовая организация выдает такой вид кредитов под плавающую либо строго обговоренную и установленную ставку годовых. Процент рассчитывается индивидуально под каждый использованный транш. Зависит его размер от следующих параметров:

- валюта займа;

- степень рисков;

- репутация компании;

- установленные сроки;

- общая сумма кредитования;

- уровень благонадежности клиента.

Размер комиссионных при оформлении КЛ может варьироваться и составляет 10,00–20,00% годовых.

Схема работы кредитной линии

Условия, предъявляемые банками для оформления услуги

Условия, выдвигаемые банками, можно отнести к индивидуальным. Величина одобряемой ссуды будет напрямую зависеть от финансового состояния предприятия и величины оборота активов.

Договор на открытие кредитной линии разрешается открывать на рубли или конвертированную валюту. Обязательно учитывается состояние кредитной истории заемщика.

При оформлении счета с клиента взимается дополнительная комиссия в размере 2,00%, иногда, в договор включается и отдельная плата за обслуживание счета (при возобновляемой КЛ).

Период кредитования может устанавливаться в срок 3 месяца–5 лет. При открытии долгосрочной кредитной линии с лимитом от 1 млн руб. банк-кредитор вправе потребовать от заемщика и предоставление залогового имущества. В частности:

- оборудования;

- недвижимости;

- земельного участка.

Как открыть КЛ

Данный тип кредитования оформляется в той банковской структуре, где происходит обслуживание конкретного предприятия либо частного лица. Для оформления КЛ действовать следует по такой схеме:

- Ознакомиться с предложениями, предоставляемые банком. Обязательно изучить и узнать дополнительные расходы.

- Посетить офис для написания необходимого заявления и предоставления пакета документации. В портфель входят паспорт, бумаги, подтверждающие уровень платежеспособности клиента/предприятия. Для получения рамочной КЛ понадобится и предоставление документов с проектом и его оценкой от независимой компании.

- Дождаться решения и при одобрении прийти в банк за оформлением договора.

Выводы

Кредитная линия – новый и привлекательный для большинства современных, успешно развивающихся компаний вид банковских услуг. При оформлении КЛ ссуда оформляется на определенный срок, но заемные средства клиент может использовать в удобное и необходимое время. Причем годовые станут начисляться только на использованную часть ссуды.