Кредит на пополнение оборотных средств

Кредит на пополнение оборотных средств — как получить краткосрочный займ без залога

Евгений Смирнов

30 августа 2018

# Кредиты для бизнеса

Чтобы повысить шансы на получение кредита без залога для пополнения оборотных средств, обращайтесь в тот банк, где открыт расчетный счет компании.

- Что представляет собой оборотное кредитование

- Условия предоставления оборотного кредита без залога

- Требования к заемщикам и необходимые документы

- Как получить беззалоговый краткосрочный кредит

Повышенным спросом у субъектов малого предпринимательства пользуется кредит на пополнение оборотных средств. Но для краткосрочного заимствования бизнес не всегда готов предоставить обеспечение. Чтобы получить кредит без залога, необходимо соблюдать ряд обязательных условий и соответствовать определенным требованиям.

Что представляет собой оборотное кредитование

При недостатке или чрезмерном отвлечении средств из оборота, предприятие обращается за финансированием в банк. Пополнение оборотного капитала и поддержание его на необходимом уровне позволяет избежать убытков и падения прибыли. Поэтому кредитование – это возможность решить такие вопросы:

- закупка сырья;

- пополнение товарных запасов;

- обеспечение повышенных потребностей в периоды роста производства, в том числе в сезон;

- выполнение условий контракта;

- выпуск новых видов продукции;

- авансовые взносы для участия в тендерах;

- прочие текущие расходы предприятия (выплата заработной платы, расчеты с поставщиками и кредиторами).

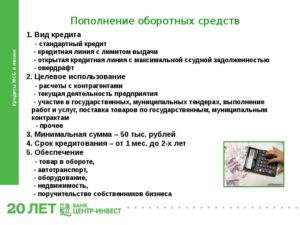

Деньги банком выдаются в виде краткосрочного единовременного кредита, возобновляемой или невозобновляемой кредитной линии. Выбор схемы кредитования зависит от вида деятельности и формы регистрации бизнеса.

Некоторые банки готовы предоставить индивидуальный график погашения.

В случае когда цель кредита подтверждать в банке не требуется, средства организация может использовать на решение нескольких производственных задач.

Условия предоставления оборотного кредита без залога

Оборотное кредитование является преимущественно залоговым. Банки требуют в залог движимое и недвижимое имущество, товарно-материальные ценности, заручаются гарантиями. Если юридическое лицо или индивидуальный предприниматель может предоставить ликвидный залог или его поддерживают государственные гарантии – он может получить довольно крупную сумму на выгодных условиях.

В реалиях российской экономики многие малые предприятия, которым нужно финансирование бизнеса, либо еще не имеют имущества, которое подходит для залога, либо такое имущество уже заложено под другие обязательства. В таких случаях банки идут навстречу клиентам и предлагают кредитование без обеспечения. Условия здесь менее лояльные – ставки выше, а суммы гораздо ниже.

Больше шансов получить кредит в банке, где открыт расчетный счет.

В таблице описаны условия банков, которые предоставляют кредиты на пополнение оборотных средств без залога.

| Банк | Вид кредита | Сумма, руб. | Ставка | Срок |

| Россельхозбанк | Единовременный | От 100 тыс. до 2 млн | Определяется индивидуально | До 36 мес. |

| Кредитная линия | ||||

| Открытие | Единовременный | До 3 млн для новых клиентов;До 5 млн для повторных клиентов | От 9% | До 36 мес. |

| Кредитная линия | ||||

| Альфа-Банк | Единовременный | От 300 тыс. до 10 млн | От 15,5 до 17% | — |

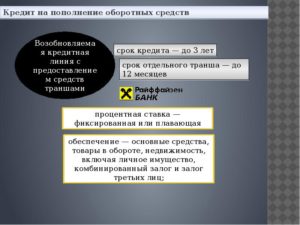

| Райффайзенбанк | Возобновляемая кредитная линия | До 5 млн | Определяется индивидуально | 24 мес. |

| Невозобновляемая кредитная линия | 36 мес. | |||

| Уральский банк реконструкции и развития | Кредитная линия | От 100 тыс. до 1 млн | От 16,8% | До 730 дней |

| Локобанк | Единовременный | До 5 млн | От 12% | До 36 мес. |

| Промсвязьбанк | Кредитная линия | От 50 тыс. до 3 млн | 15,9% | До 5 лет |

Россельхозбанк требует открытия расчетного счета до того, как выдан кредит. Промсвязьбанк выдает заемные средства только тем клиентам, которые находятся на расчетно-кассовом обслуживании не менее 6 месяцев, но не требует поручительства собственников. Альфа-Банк запрашивает подтверждение целевого использования выданного кредита.

Помимо банков, малый бизнес на пополнение оборота кредитуют микрофинансовые организации и частные инвесторы. МФО, предлагающие ставки на уровне банковских, тоже предлагают займы под залог имущества. В противном случае проценты для бизнеса очень высоки.

Чтобы минимизировать переплату, предприятию целесообразно сделать предварительный расчет потребности в оборотных средствах. Это позволит определить точную сумму для поддержания эффективной деятельности и не брать на себя лишнюю кредитную нагрузку.

Требования к заемщикам и необходимые документы

Каждый банк формирует свои требования к потенциальным заемщикам. Они зависят от формы ведения бизнеса, сферы деятельности и вида кредитования, но имеют общие критерии оценки.

Финансовое положение ИП сложнее поддается анализу, но предприниматель может оформить заем как физическое лицо на любые цели. Для ООО инвестиционное кредитование более доступно.

Компания, претендующая на кредит, должна:

- быть резидентом РФ;

- вести деятельность не менее 6 месяцев, для сезонных предприятий – не менее года;

- быть платежеспособной;

- иметь положительную кредитную историю;

- вовремя оплачивать налоги и платежи в бюджет.

Почти все банки требуют поручительства физических лиц – собственников бизнеса. Кредитная история учредителей не менее важный фактор при рассмотрении заявки на кредит.

Для подтверждения своей состоятельности, необходимо собрать следующий пакет документов:

- Учредительные документы. Свидетельства ОГРН, ИНН, устав, учредительный договор.

- Бухгалтерская и финансовая отчетность. Баланс, налоговая отчетность, справка о доходах и расходах, справки из сторонних банков о задолженностях и оборотах по расчетным счетам.

- Иные документы. Копии договоров аренды, копии свидетельств о праве собственности на имущество и другие.

Банки оставляют за собой право требовать тот перечень документов, который позволит составить картину финансового положения заемщика и оценить перспективу возврата средств.

Как получить беззалоговый краткосрочный кредит

Чтобы оформить кредит на финансирование оборотного капитала, нужно выполнить несколько последовательных шагов:

- Открыть расчетный счет в кредитующем банке, если это необходимо по условиям.

- Заполнить заявление на кредит или подать заявку онлайн.

- Подготовить документацию, которую требует банк.

- При положительном решении внимательно изучить договор на предмет дополнительных комиссий, размера штрафных санкций, сроков и способов погашения задолженности.

- При согласии с условиями подписать кредитное соглашение и получить деньги.

При оформлении краткосрочного кредита для пополнения оборотных средств важно знать такой статистический показатель, как средняя плата за кредит.

При нарушении обязательств по выплате задолженности и обращении банка в суд, цифры данного показателя используются для доказательства несоразмерных требований банка в оплате неустойки за просроченные обязательства. Таким образом, через суд можно значительно снизить штрафы.

Несмотря на повышенные проценты, оборотный кредит без залога – хороший способ для малых предприятий получить выгодный заказ, приобрести необходимые материалы или рассчитаться с контрагентами. При грамотном освоении кредитных средств, можно нивелировать проценты, получить выгоду и заработать репутацию надежного заемщика.

Кредит на пополнение оборотных средств

Оборотные средства – условие успешного развития любой организации. При недостатке финансовой основы нарушается полноценное функционирование организации, что может привести к отсутствию прибыли или значительным убыткам.

Пополнение оборотных средств – что это значит

Любой бизнес имеет в своем обороте постоянно задействованные денежные средства, которые должны стабильно возобновляться. В производстве они вкладываются в покупку материалов, их последующую переработку и продажу готовых изделий. Оборотные средства могут включать товар, материалы, оборудование, дебиторскую задолженность и пр. Объем такого капитала прямо влияет на увеличение прибыли.

В качестве оборотных средств выступают:

- производственные резервы;

- незавершенное производство;

- предстоящие расходы;

- готовые изделия;

- отгруженные товары;

- денежные средства на счетах организации;

- финансы, вложенные в акции и пр.

Нехватка оборотного запаса может возникнуть по причине:

- Отсутствие планирования бюджета, не контролируется движение финансовых потоков;

- Задержка оплаты со стороны контрагентов;

- Вложение бюджета во внеоборотные активы, основные средства производства.

Способы пополнения

Есть несколько способов, как пополнить оборотные финансы компании:

- Взнос собственных денег. Процесс дополнительных вливаний реализуется путем увеличения уставных средств организации с последующим зачислением суммы на расчетный счет с назначением – взнос в уставной капитал. Способ требует внесения новых данных в устав и их регистрацию, что занимает несколько дней. Пополнение оборотных средств учредителем должно быть оформлено в соответствии с действующим законодательством. Если в компании несколько участников, то необходимо согласие 2/3 от их числа. Согласие оформляется протоколом проведения общего собрания. В учредительных документах изменяется размер вкладов. После весь пакет документов передается в регистрирующий орган. Взнос учредителя на пополнение оборотных средств в налогообложении не участвует.

- Перечисление средств через заключение договора беспроцентного займа. Вносить изменения в устав не требуется. Соглашение оформляется бухгалтером предприятия. Заключается между учредителем и самой организацией. Деньги в этот же день поступают на счет фирмы. Обоснованием является договор.

- Пополнение сырьем. Нехватка оборотных средств может выражаться в отсутствии материалов для производства. Поставщик вправе поставить сырье с отсрочкой платежа. По такой сделке оформляется соответствующий договор. Он может носить безвозмездный характер, так и предусматривать уплату процентов.

Указанные методы применяются при использовании только личных средств физического лица. При проведении такой операции ИП документарное оформление не требуется. Предприниматель вправе распоряжаться собственными финансами по своему усмотрению.

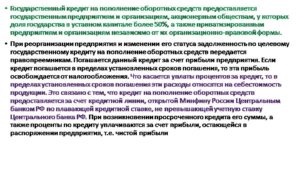

Для пополнения допускается использовать заемные средства, что подразумевает уплату процентов:

- Банковский кредит. Сегодня банки предлагают различные программы кредитования бизнеса с минимальными требованиями, без залога, с выдачей за несколько дней. По таким программам можно получить наличные денежные средства, возможность увеличить оборотный бюджет или потратить деньги на развитие бизнеса.

- Пополнение оборотных запасов через процентный заем. Предоставляется организациям и предпринимателем путем заключения договора займа. Основным условием такого соглашения является возврат денег с уплатой процентов заимодавцу. Часто такая сделка оформляется через вексель. Предприниматель выдает вексель, по которому он обязан возвратить конкретную сумму в оговоренное время и уплатить проценты. Популярность такого метода поддерживается в свободном обращении ценной бумаги.

Пополнить резерв можно через привлечение инвесторов или провести реструктуризацию задолженности.

Оборотный кредит – вид кредитования для организаций и предпринимателей, которым необходим дополнительный источник финансирования производства. Интенсивное использование в бизнесе денежных средств повышает уровень прибыльности. Увеличение финансовых вливаний за счет средств банка обеспечивает доходность предприятия и сохраняет стабильность компании.

К основным преимуществам подобного кредита относятся:

- График платежей формируется индивидуально с учетом сезонности деятельности.

- Кредит можно погасить досрочно без дополнительных комиссий.

- Банк считается надежным участником рынка, действующий в рамках закона.

Из минусов стоит отметить уплату процентов, сбор документов, расходы по открытию и ведению ссудного счета.

Заемные средства используются совместно с собственными деньгами и решают проблемы пополнения ассортимента, покупки сырья, увеличения запасов. Поэтому основаниями для подачи заявки на кредит являются:

- Закупка материалов, товаров для последующей реализации.

- Приобретение материалов, услуг, сырья, необходимых для производства товара.

- Срочное внесение предоплаты за заказ.

- Требуется увеличение ассортимента.

- Открытие нового торгового места, филиала и иное расширение бизнеса.

При сезонности бизнеса кредит помогает сохранить стабильную работу в случае возникновения дефицита.

Условия предоставления кредита

Кредит для пополнения можно получить на следующих условиях:

- Для клиента открывается кредитная линия с условиями приостановки и возобновления либо оформляется овердрафт.

- Предоставляется разовая выплата в размере от 300 тысяч до 100 млн рублей.

- Уровень процентных ставок начинается от 9,5%.

- Срок пользования — от 1 года до 3 лет.

- Некоторые банки предлагают отсрочку внесения платежей по основному долгу на период до 3 месяцев. Это связано с необходимостью получить прирост капитала от использования новых финансовых вложений.

Требования для предоставления кредита:

- В качестве заемщика выступает только зарегистрированная компания или предприниматель.

- Клиент документально подтвердил наличие действующего бизнеса, существующего не менее 6 месяцев, иногда 1 год.

- Организация работает на территории региона, где открыт филиал банка.

- Учредителем компании или предпринимателем является гражданин РФ в возрасте 22–60 лет.

- Отсутствует просроченная задолженность по другим займам.

Документы для получения средств:

- Учредительные документы (устав, ОГРН, ИНН, выписка и пр.).

- Бухгалтерская отчетность.

- Справка об отсутствии задолженности по налогам, договор аренды или выписка о праве собственности и пр.

Обзор кредитов для малого и среднего бизнеса на пополнение оборотных средств по состоянию на 2017

Иногда банки могут потребовать оформить поручительство от учредителя компании или залог. В качестве залога принимаются оборотные активы, недвижимость организации или ее учредителей.

При подписании кредитного договора стоит обратить внимание на средний размер платы по краткосрочным кредитам на пополнение оборотных средств, который может не соответствовать двукратному размеру ставки ЦБ. При нарушении обязательств такая информация может помочь снизить размер неустойки.

Что такое пополнение оборотных средств?

Оборотные средства – это то, что обеспечивает любому бизнесу полноценную работу. Но нередко бывает и так, что оборотных средств в тот или иной момент оказывается недостаточно. И тогда компании может потерять долю прибыли или вообще понести серьезные убытки.

Чтобы избежать подобных проблем, многие предприниматели пользуются таким банковским продуктом, как кредит на пополнение оборотных средств. Что это такое, и каковы условия получения такого займа, мы и расскажем в этой статье.

В первую очередь разберемся с вопросом, кредит на пополнение оборотных средств это что такое. Вообще, под этим определением понимается один из видов краткосрочного целевого кредита. Данный банковский продукт предназначен, главным образом, для юридических лиц, которым не хватает собственных средств для финансирования производственных процессов.

Смысл такого займа заключается еще и в том, что поскольку от интенсивности использования оборотных средств, как правило, во многом зависит прибыль предприятия. А это означает, что при увеличении оборотки за счет заемных денег, можно сделать и более доходным бизнес.

Вообще, у такого займа есть как минимум два неоспоримых преимущества – индивидуальный график погашения, в котором можно учесть, например, сезонность бизнеса, а также возможность досрочного погашения такого кредита даже без штрафных санкций со стороны банка.

Оборотный кредит позволяет решить предпринимателю сразу несколько важных задач. Ни для кого не секрет, что заемные средства часто используются на закупку материалов и сырья, расширения ассортимента продукции или пополнения своих товарных запасов.

А потому задачи, которые может решить кредит на пополнение оборотных средств – это и закупка материалов и товаров для последующей продажи, и приобретение материальных запасов или услуг, связанных с производством, и необходимость предоплаты по договорам, и расширение собственного ассортимента, и открытие нового подразделения, филиала или торговой точки.

Особенно удобен такой банковский продукт для предприятий, бизнес которых носит сезонный характер, поскольку при дефиците собственных средств заемные деньги позволяют продолжать работу без ущерба для компании.Добавим также, что кредит на пополнение оборотных средств бывает полезен в разных непредвиденных ситуациях, например, при дефиците денежных средств для покрытия расходов, или при нарушении контрагентом своих договорных обязательств.

Условия получения кредита на пополнение оборотных средств

Российские банки выдают бизнесу кредиты на пополнении оборотки на следующих условиях:

- в виде разового транша или возобновляемой кредитной линии в сумме от трехсот тысяч до ста миллионов рублей;

- срок кредитования – от одного года до трех лет;

- ставки по кредитам — от 9,5 процентов;

- может быть предоставлена отсрочка на выплату основного долга от трех месяцев и более;

- комиссия за оформление составит не более 0,5 процента.

Однако есть и свои требования, которые банки обычно предъявляют своим клиентам для выдачи кредита на пополнение оборотных средств.

Это и обязательная регистрация заемщика в качестве индивидуального предпринимателя или юридического лица; и стабильный бизнес клиента, который существует не менее одного года; и то, что компания должна находится в том же регионе, что и офис банка; и возрастной ценз заемщика от двадцати двух до шестидесяти лет, и отсутствие у клиента задолженности перед другими кредитными учреждениями.

Впрочем, все это можно отнести к стандартным требованиям банка к бизнес-клиентам, как и наличие хорошей кредитной истории.

Что касается требуемых документов, для получения кредита, то к таковым относятся:

- бухгалтерская и финансовая отчетность;

- справки о том, что у клиента нет задолженности перед другими кредитными организациями, а также государственными органами и внебюджетными фондами;

- выписка из ЕГРЮЛ;

- договора аренды;

- документы, подтверждающие право собственности на залог (если таковой предоставляется);

- другие подтверждающие документы, если кредит берется не в банке, в котором у предпринимателя уже открыт расчётный счет.

Само собой, что банк может потребовать от предпринимателя имущество в залог, как часто и происходит. В качестве такового могут быть предоставлены и товары в обороте, и основные средства, и коммерческая недвижимость, а также имущество компании и ее учредителей.

Заключение

Кредит на пополнение оборотных средств – это возможность решить непредвиденные проблемы, а также повысить прибыльность компании, без использования собственных финансов. Самый простой пример можно привести из сферы торговли.

Так, если у вас будет больше средств на приобретения товара для перепродажи, то и маржа у вас естественно будет больше. Но даже в сфере производства, если мощности позволяют производить больше, то гораздо лучше закупить больше сырья и действительно произвести и продать больше. Деньги банку вы вернете плюс проценты, но маржа опять будет больше и достанется предпринимателю.

Кредит на оборотку для малого бизнеса | 2019

Кредит на пополнение оборотных средств пополнит оборотный капитал, позволит оплатить текущую деятельность, расходы. Часто такие кредиты берутся на короткое время, чтобы обеспечить бесперебойную работу компании, закрыть вопрос ликвидности.

Ниже мы собрали предложения от ведущих банков.

Важное замечание: чаще всего процент займа не указывается, но даже там, где он обозначен, стоит учитывать что реальный процент будет индивидуальным.

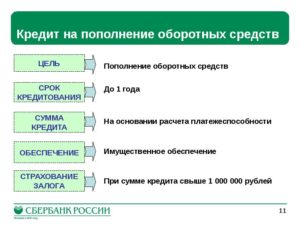

Сбербанк

Бизнес-Оборот.

Цель кредитования: пополнение оборотных средств, осуществление текущих расходов.

Сумма кредита от 150 000 рублей.

Срок кредита от 1 до 48 месяцев.

Процентная ставка от 11%.

Экспресс-Овердрафт.

Цель кредитования:

— погашение задолженности по кредитам банков;

— выдача займов третьим лицам и погашение задолженности по займам;

— приобретение любых ценных бумаг, погашение собственных векселей и векселей третьих лиц;

— приобретение долей в уставном капитале обществ с ограниченной ответственностью.

Сумма кредита от 50 000 до 2 500 000 рублей.

Срок кредита до 360 календарных дней.

Процентная ставка 14,5%.

Экспресс-Овердрафт.

Цель кредитования: получение денежных средств при их недостатке на счете для осуществления расходных операций.

Сумма кредита от 100 000 до 17 000 000 рублей.

Срок кредита до 12 месяцев

Процентная ставка от 12%.

Бизнес-Контракт.

Цель кредитования: профинансировать исполнение или рефинансировать затраты на исполнение государственных и экспортных контрактов, контрактов внутреннего рынка.

Сумма кредита от 500 000 до 200 000 000 рублей.

Срок кредита от 1 до 36 месяцев.

Процентная ставка от 11%.

Кредит Доверие.

Цель кредитования:

— развитие бизнеса;

— погашение кредитов в сторонних банках.

Сумма кредита от 100 000 до 3 000 000 рублей.

Срок кредита от 3 до 36 месяцев.

Процентная ставка от 16%.

Кредит Доверие.

Цель кредитования: на любые цели.

Сумма кредита:

— с залогом от 500 000 рублей;

— без залога от 80 000 до 3 000 000 рублей.

Срок кредита от 3 до 36 месяцев.

Процентная ставка:

— с залогом от 12%;

— без залога от 15,5%.

Экспресс под залог.

Цель кредитования: развитие бизнеса.

Сумма кредита: от 300 000 до 5 000 000 рублей.

Срок кредита до 3 лет.

Процентная ставка от 15,5%.

ВТБ

Овердрафт.

Цель кредитования: быстрое получение средств для покрытия кассового разрыва.

Сумма кредита: до 150 000 000 рублей.

Срок кредита до 24 месяцев.

Процентная ставка от 11,5%.

Оборотное кредитование.

Цель кредитования: пополнение оборотных средств и покрытие кассовых разрывов.

Сумма кредита: до 150 000 000 рублей.

Срок кредита до 36 месяцев.

Процентная ставка от 10,5%.

Кредитование для участия в электронном аукционе.

Цель кредитования: пополнение оборотных средств и покрытие кассовых разрывов.

Сумма кредита до 35 000 000 рублей.

Срок кредита до 12 месяцев.

Процентная ставка от 12%.

Альфа-банк

Кредит для бизнеса.

Цель кредитования: пополнение оборотных средств; приобретение, ремонт и реконструкция основных средств.

Сумма кредита от 300 000 до 10 000 000 рублей.

Процентная ставка от 14% до 17%.

ЮниКредит Банк

Кредит на финансирование оборотного капитала.

Цель кредитования: пополнение оборотных средств в связи с сезонным увеличением продаж, расширением бизнеса, финансированием производственного цикла.

Сумма кредита от 500 000 до 73 000 000 рублей.

Срок кредита от 3 до 60 месяцев.

Процентная ставка зависит от срока кредитования.

Промсвязьбанк

Бизнес кредит.

Цель кредитования: покупка автотранспорта или оборудования, ремонт офисных или производственных помещений, пополнение оборотных средств, либо приобретение недвижимости.

Сумма кредита от 3 000 000 до 250 000 000 рублей.

Срок кредита до 180 месяцев.

Процентная ставка зависит от сроков кредитования.

Открытие

Кредит для бизнеса.

Цель кредитования: пополнение оборотных средств.

Сумма кредита от 300 000 рублей.

Срок кредита от 6 до 60 месяцев.

Процентная ставка от 9%.

РоссельхозБанк

Оборотный стандарт.

Цель кредитования: пополнение оборотных средств, в том числе закупка товарно-материальных ценностей, товаров для использования их в собственной производственной деятельности и/или в целях реализации; оплату работ, услуг, налогов и сборов.

Сумма кредита не ограничена, определяется с учетом финансового состояния заемщика.

Срок кредитования до 2 лет.

Процентная ставка зависит от срока кредитования и структуры обеспечения.

Кредитный продукт Овердрафт.

Цель кредита: покрытие кассовых разрывов.

Сумма кредита до 50% от величины чистых кредитовых оборотов по счету.

Срок кредитования до 12 месяцев.

Процентная ставка зависит от срока кредитования.

Микро овердрафт.

Цель кредитования: покрытие кассовых разрывов.

Минимальная сумма кредита 300 000 рублей.

Срок кредитования до 12 месяцев.

Процентная ставка зависит от сроков кредитования.

Микро.

Цель кредитования: закупка товарно-материальных ценностей, оплата арендных платежей.

Сумма кредита от 100 000 до 4 000 000 рублей.

Срок кредитования до 36 месяцев.

Процентная ставка зависит от сроков кредитования и структуры обеспечения.

Кредиты на текущие цели.

Цель кредитования: пополнение оборотных средств, в том числе закупка товарно-материальных ценностей, товаров для использования их в собственной производственной деятельности и/или в целях реализации; оплату работ, услуг, налогов и сборов.

Сумма кредита не ограничена, зависит от финансового состояния заемщика.

Срок кредитования до 2-х лет.

Процентная ставка зависит от срока кредитования.

Подборка: кредит на открытие бизнеса.

Кредит на пополнение оборотных средств: условия, суммы, банки

Кредит на пополнение оборотных средств создан специально для оказания помощи малому и среднему бизнесу, чтобы не сворачивать свое дело из-за финансовых трудностей. Также такой кредит способен помочь в увеличении и расширении бизнеса. Финансовые средства предоставляются на такие цели, как, например, открытие новой торговой точки или для закупки запаса товара.

Сумма кредита может быть очень различной. Небольшому бизнесу будет достаточно и ста пятидесяти тысяч, но порой необходимая сумма составляет и несколько миллионов. Можно указать любой размер кредита. Конечное слово останется за банком. Чем больше и стабильнее доход фирмы, тем выше вероятность одобрения максимальной суммы.

Требования к заёмщикам во всех банках, предоставляющим такой кредит, довольно строги, но примерно одинаковы. Скорее всего, банк попросит предъявить учредительные документы, финансовую отчетность и документы, подтверждающие легальность бизнеса. Кроме того, обычно требуется наличие поручителя и предоставление залога. Срок кредита и способы его погашения обговариваются с банком отдельно.

Кредит на оборотные средства: ставки в 12 банках и как получить

В статье рассмотрим ставки по кредиту на пополнение оборотных средств для юридических лиц и ИП. Узнаем, можно ли взять кредит без залога и как рассчитать сумму платежа. Мы подготовили для вас условия банков и собрали отзывы.

Ставки 12 банков, выдающих кредит на оборотные средства

| Банки | Срок | Ставка | Сумма |

| Модульбанк | кредитный лимит открывается на ограниченный срок | 1% в месяц | 50% от месячного оборота, но не более 500 тысяч рублей. Минимум — 90 тысяч. |

| Тинькофф Банк | 6 месяцев | от 1% в месяц | Максимальная сумма — 1 миллион |

| Сбербанк | от 1 месяца до двух лет | от 11% в год | От 150 тысяч рублей. Ограничений по максимальной сумме нет. |

| ВТБ | до трех лет | от 10,5% годовых | Максимальная сумма — 150 миллионов |

| Альфа-Банк | до 5 лет | от 11% в год | до 70 миллионов рублей |

| Райффайзенбанк | до 3 лет | процентная ставка рассчитывается индивидуально | максимальная сумма кредита — 150 000 000 с залогом и до 50 000 000 — без залога |

| Открытие | до 5 лет | от 9% годовых | лимит не ограничен |

| Юникредит Банк | до 5 лет | процентная ставка назначается после рассмотрения заявки | от 500 тысяч до 73 миллионов рублей |

| Локо-Банк | до 3 лет | от 9,25 до 14,55% годовых | от 300 тысяч до 1 500 000 рублей |

| Бинбанк | до 3 лет | процентная ставка рассчитывается исходя из особенностей бизнеса | от 1 миллиона |

| Росбанк | до 3 лет | от 15,1% годовых | от 150 тысяч рублей |

| МТС Банк | до 2 лет | от 11% годовых | до 80 миллионов рублей |

Многих бизнесменов интересует, есть ли кредит под оборот средств в Точке. Этот банк не выдает такой кредит, но оформляет овердрафт. Если на счете организации будет недостаточно средств, можно уйти в минус. Процентная ставка в таком случае зависит от срока возврата средств. Фактически, вы будете платить проценты банку только за реальный срок пользования деньгами.

Также прочитайте: Расчетный счет в банке Точка: тарифы на РКО для ИП и ООО + отзывы.

Условия кредитов под оборотные средства для ИП и ООО

Кредит под оборот кассы — это вид банковского продукта, который предназначен для увеличения оборотных средств компании, а именно:

- сырья и производственных материалов;

- готовых продуктов;

- товаров для пополнения склада;

- топлива и многого другого.

Цель такого краткосрочного кредита может быть различной: закупить больше товара к старту сезона, внести обязательные платежи и даже расширить свой бизнес. Детальное обоснование кредита для малого бизнеса банк обычно не требует. Однако продумать источники погашения займа под товар в обороте все же следует.

В связи с тем, что для банка такой продукт сопряжен с высокими рисками, он может попросить предоставить залог или привлечь к сделке поручителей. Без залога могут открыть только овердрафт или кредитную линию до 1 миллиона рублей. В качестве обеспечения может быть предоставлено имущество организации: автомобиль, товар, недвижимость и т. д. А поручителями обычно выступают собственники фирмы.

Если сумма кредита будет большой (конкретная цифра у банков отличается, но в среднем от 3 миллионов), то объект залога нужно обязательно застраховать.

Как рассчитать сумму платежа

Рекомендуем предварительно рассчитывать условия будущего кредита. Например, для этих целей есть удобный калькулятор на официальном сайте банка Открытие.

Также прочитайте: Кредиты в банке «Открытие» для малого и среднего бизнеса: условия, ставки и документы для ИП и ООО.

Чтобы получить информацию о ежемесячном платеже, нужно ввести регион, срок кредитования и необходимую сумму кредита. Дальнейшие расчеты система выполнит автоматически.

Возьмем следующие параметры:

- нахождение юридического лица — Краснодарский край;

- сумма кредита — 500 000 рублей;

- срок — 1 год.

Калькулятор покажет платеж в месяц — 43726 р. и ставку в 9%.

Как подать онлайн-заявку на кредит

Отправить заявку на оформление кредита можно онлайн на официальном сайте банка. Рассмотрим данную процедуру на примере банка Открытие:

- Выбираем вкладку «Малому и среднему бизнесу», нажимаем на «Пополнение оборотных средств».

- Делаем расчет и щелкаем на кнопку «Оформить заявку».

- Заполняем анкету и отправляем на рассмотрение.

- Все! Остается подождать, пока с вами свяжется кредитный менеджер.

Требования к бизнесу

Каждый банк выдвигает свои требования для выдачи кредита на пополнение оборотных средств, но можно ориентироваться на следующие параметры:

- от даты регистрации юридического лица прошло не меньше 12 месяцев;

- нет долгов перед государственными структурами;

- нет просроченных задолженностей перед банком;

- бизнес не находится в стадии банкротства или ликвидации;

- нет опротестованных векселей;

- возраст владельца фирмы — от 21 года до 65 лет;

- организация располагается в регионе присутствия банка.

Необходимые документы

При оформлении кредита банк попросит:

- заполненную анкету на выдачу займа;

- Устав юридического лица;

- свидетельство о регистрации;

- справку о постановке на учет в налоговых органах;

- документы, подтверждающие назначение лиц на руководящие должности (директора, главного бухгалтера);

- копии паспортов должностных лиц, уполномоченных для проведения операций с банком;

- лицензии (при наличии);

- бухгалтерскую отчетность за 4 отчетных даты;

- информацию за последние 2 квартала: основные средства, обороты по счетам и на кассе, расчеты с контрагентами, сведения по всем оформленным кредитам и займам.

По залоговому имуществу нужно предоставить:

- по автомобилю: ПТС;

- по недвижимости: документ, подтверждающий право собственности (договор купли-продажи);

- по арендованному земельному участку: договор аренды с пометкой о регистрации в ЕГРН.

Отзывы о получении кредитов на пополнение оборотных средств

Андрей Воскобойников:

Сергей Логвинов:

Когда хотел взять кредит под оборот, обошел несколько банков. Чем солиднее банк, тем больше сложностей с одобрением. Сбербанк тогда затребовал много всего: много документов, 100% залог и привлечение поручителя. Однако, оно того стоило. Процентная ставка оказалась ниже, чем по предложениям других банков. Оформили в Сбербанке, потому что перекредитоваться потом гораздо сложнее.

Галина Никифорова:

Екатерина Ланская:

Оформляла в Сбербанке России. Залог указала торговый павильон. Его стоимость рассчитали по накладной минус 20%. А еще в качества залога взяли товар в обороте. Все остатки склада посчитали по цене закупки и отняли 20%. Цены, естественно, занижены, зато кредит одобрен!

Кредит на пополнение оборотных средств. Как выбрать подходящий оборотный кредит

Потребность в привлечении кредита на пополнение оборотных средств может возникнуть у любого предприятия, даже самого успешного. Кому-то требуются заемные средства для решения текущих проблем, кому-то – для расширения бизнеса или финансирования нового проекта. В любом случае, когда организация понимает, что возникла потребность в финансировании, то в первую очередь, обращается в банк.

Используйте пошаговые руководства:

Цель кредитования может быть самой разной: погашение текущих обязательств, покупка партии товара, расширение бизнеса, открытие дополнительной точки продаж и многое другое.

Финансирование может потребоваться на пополнение оборотных средств в связи с сезонным увеличением продаж, расширение бизнеса, приобретения коммерческой недвижимости, оборудования, транспортных средств, любые затраты инвестиционного характера, финансированием производственного цикла, рефинансирование кредитов в других банках.

То есть, цели могут быть самыми разнообразными, поэтому четкая формулировка и понимание, зачем вам кредит, поможет построить правильный диалог с банком (см. как банк проверяет заемщика).

Что такое кредит на пополнение оборотных средств

Получение банковского кредита для пополнения оборотного капитала позволяет решить множество проблем и увеличить прибыль предприятия без вложения собственных средств.

Однако, до принятия решения о кредитовании следует учитывать все возможные последствия и выбрать из всех предложений оптимальное по условиям.

Кредит на пополнение оборотных средств – это вид краткосрочного целевого кредитования, который предоставляется юридическим лицам, нуждающимся в дополнительном источнике финансирования производственных процессов.

Как выбрать вид кредитования, который подойдет вашей компании

Есть несколько видов кредитования, со своими плюсами и минусами.

Кредиты или кредитные линии для пополнения оборотных средств являются самыми распространенными кредитными продуктами.

Кредит на финансирование оборотного капитала предоставляется юридическим лицам и индивидуальным предпринимателям на пополнение оборотных средств в связи с сезонным увеличением продаж, расширение бизнеса, финансирование производственного цикла, рефинансирование кредитов в других банках. Обеспечением может являться любой ликвидный залог, принадлежащий бизнесу или личное имущество собственника, а также поручительство юридических и физических лиц.

Преимуществом кредита на финансирование оборотного капитала является возможность установления индивидуального графика платежей (что особенно актуально, если ваш бизнес имеет выраженную сезонность), а также возможность его направления, в том числе на цели финансирования оборотного капитала при открытии новых точек. В этом случае срок кредитования может быть увеличен.

При определении размера процентной ставки по такому кредиту банк также обращает внимание на залоговое обеспечение. Так, иногда банки снижают процентную ставку на 1 п.п. при залоге недвижимости.

Если бизнес предприятия носит постоянный характер, то банк оформляет возобновляемую (револьверную) кредитную линию, которую можно использовать в пределах установленного лимита в течение всего срока действия договора.

Это позволяет компании оперативно управлять своей ссудной задолженность., так как проценты начисляются только на сумму фактически использованного лимита.

Такой кредит также может быть обеспечен частично, с установлением индивидуального графика погашения.

Овердрафт– это краткосрочное, часто беззалоговое, кредитование в рамках лимита, направленное на финансирование текущих платежей в рамках кассовых разрывов. Овердрафт удобен в использовании – компания просто выставляет платежи в большем объеме, чем имеющиеся остатки на счете.

Основное преимущество – возможность осуществлять платежи со счета в пределах установленного лимита при фактическом отсутствии средств на счете, финансирование осуществляется банком автоматически без оформления дополнительных документов.

Отсутствие требований по залогу позволяет получить овердрафт широкому кругу клиентов. Автоматическое погашение кредита при поступлении денежных средств на расчетный счет позволяет клиенту минимизировать задолженность по овердрафту и расходы на уплату процентов.При расчете лимита учитывается чистый среднемесячный оборот в банке, куда обратился клиент, а также частично его обороты в других банках.

Обычно срок рассмотрения кредитной заявки по овердрафту максимально короткий, так как требуется проанализировать только обороты по расчетному счету компании, и именно по этому виду кредитования требуется минимальный пакет документов.

Беззалоговый кредит – предоставляется единовременно на пополнение оборотных средств, инвестиционные цели, рефинансирование кредитов в других банках.

Обычно такие кредиты предоставляются на срок от 3 месяцев до 3 лет, с установлением аннуитетного ежемесячного платежа.

На что еще обратить внимание, выбирая кредит для пополнения оборотных средств

Выбирая вид кредитования и банк, кроме процентной ставки, следует обращать внимание на дополнительные факторы:

- срок кредита;

- наличие скрытых комиссий;

- условия рефинансирования кредита другого банка (если это ваша цель);

- наличие и размер комиссии при досрочном погашении кредита;

- срок принятия решения;

- критерии, предъявляемые банком к обеспечению по кредиту;

- какие виды отчетности принимает банк при рассмотрении вашей заявки (кто-то работает только с официальной отчетностью, кто-то принимает также и управленческую);

- возможность составления индивидуального графика платежей;

- требования к поддержанию оборотов;

- индивидуальный подход к установлению процентной ставки.

Другие виды кредитов, которые могут быть полезны бизнесу

Помимо кредитов на пополнение оборотного капитала, в линейках кредитных продуктов у банков можно найти и другие виды кредитования, которые могут быть актуальны и востребований для компаний:

Инвестиционный кредит. Это инвестиции в развитие вашего бизнеса: приобретение коммерческой недвижимости, оборудования, транспортных средств и иного имущества, любые другие затраты инвестиционного характера.

Кредит на автомобиль – направленный на приобретение автомобиля или спецтехники, с целью использования в собственной хозяйственной деятельности предприятия.

Кредит на оборудование – в этом случае в качестве залога выступает приобретаемое имущество.

Коммерческая ипотека – приобретение коммерческой недвижимости (офисной, производственной, складской, а также земельных участков с целью использования в собственной хозяйственной деятельности).

Факторинг или лизинг – возможность без залога получить необходимые средства для расчетов.

Банковская гарантия – в пользу ваших контрагентов по коммерческим и государственным контрактам. Также если компания постоянно участвует в тендерах для различных служб (ФНС РФ, ФТС РФ, РФР РФ).