Документы на налоговый вычет на лечение зубов

Какие документы нужны для налогового вычета за лечение: собираем все справки

А вы знаете, что, оплатив дорогостоящее протезирование или другие услуги стоматолога средствами из своего кармана, вы можете частично вернуть их обратно, оформив документы на налоговый вычет на лечение зубов?

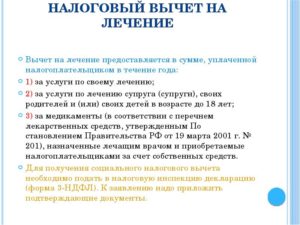

В действующем Налоговом кодексе РФ есть статья под номером 219, которая устанавливает право лица, исправно уплачивающего подоходные налоги, на оформление социального налогового вычета. Однако, на практике реализуют его далеко не все граждане, заплатившие за свое лечение или лечение своих несовершеннолетних детей, супруга (или супруги), родителей.

Многие считают, что самостоятельно оформить возврат невозможно, так как это потребует больших затрат времени, сил, и (не без этого) нервов. На самом деле все гораздо проще, и получить деньги, положенные по закону, может каждый человек, даже не имеющий практических навыков в работе с государственными органами.

Вашей основной задачей при этом станет подготовка полного пакета документов на возврат 13 процентов за лечение. Как это сделать? Давайте разберемся вместе.

Но с начала предлагаю посмотреть видео о том, кому положен возврат НДФЛ за медицинские услуги.

Перечень документов

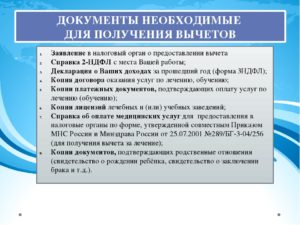

Чтобы воспользоваться своим правом на возврат денег, Вам придется подготовить все требуемые документы для налогового вычета за лечение. Это самая ответственная часть задачи.

Если документация будет оформлена не правильно, или собранный пакет документов окажется неполным, вам будет отказано в приеме заявления. После этого вам придется исправлять замечания инспектора, повторно посещать налоговую службу, а, значит, тратить свое время.

Поэтому стоит постараться сделать все правильно с первого раза, ответственно подойдя к вопросу подготовки необходимых документов.Внимательно ознакомьтесь со списком, который включает в себя следующие документы для возврата налога за лечение.

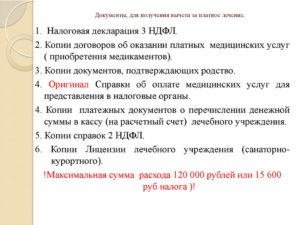

Декларация 3-НДФЛ

Основным документом, который необходимо предоставить в налоговую инспекцию, является заполненная декларация по форме 3-НДФЛ.

Вы можете внести в нее всю необходимую информацию самостоятельно, воспользовавшись бесплатной программой, разработанной специалистами ФНС России. Скачать ее можно на официальном сайте налоговой службы.

Обратите внимание на то, что для каждого года, по итогам которого заполняется декларация, существует отдельная программа. Это значит, что если Вы, составляя документ на возврат средств, потраченных в 2019 году, воспользуетесь программой для 2017 года, налоговый инспектор откажет вам в приеме такой декларации.

В помощь тем, кто желает вернуть подоходный налог за медицинские услуги мы подготовили образцы заполненных бланков. Вам остается только скачать и подставить в готовые файлы свои цифры о доходах и понесенных расходах.

Если вы не хотите разбираться с принципом работы программы, обратитесь к специалистам, оказывающим услуги по составлению различных документов и справок, в том числе и необходимой Вам декларации.

Справка 2-НДФЛ

Справка по форме 2-НДФЛ составляется вашим работодателем. Для получения этой бумаги вам потребуется обратиться в бухгалтерию организации, работником которой Вы являетесь.

В этом документе указаны сведения о размере полученного Вами заработка за год и о сумме подоходного налога, уплаченного за это время. Именно эта справка служит источником информации при составлении декларации 3-НДФЛ.

В небольших организациях справку 2-НДФЛ могут выдать в бухгалтерии сразу же, а на более крупных предприятиях нужно заказать заранее. После этого через 1-2 дня можно будет забрать оформленный документ.

Обратите внимание, если Вы возвращаете НДФЛ за несколько лет, то и справки 2-НДФЛ составляются за те года, в которых проходило лечение.Таким образом, иногда может потребоваться сразу 3 документа за 3 предыдущих года, в которые можно вернуть налог.

Срока давности для 2-НДФЛ не существует, так как итоговый документ составляется по результатам годовых доходов. После окончания года в прошлых периодах дополнительных начислений не производится.

Возвращаем за себя

Вот перечень тех, бумаг, которые необходимо взять в медицинском учреждении во время лечения, ну или в конце года.

- Соглашение об оказании платных услуг, заключенное с организацией, в которой Вы проходили лечение.

- Дополнительные договоры, изменяющие установленную стоимость таких услуг (в том случае, если вы их заключали).

- Чеки, квитанции и прочие документы, подтверждающие факт приобретения товаров или оплаты услуг.

- Справка на налоговый вычет на медицинские услуги, в которой отмечена сумма затраченных вами средств на лечение.

- Лицензия учреждения здравоохранения на право осуществления им лечебной деятельности.

Возвращаем за родственников

Если же вы подаете заявление для возмещения НДФЛ за лечение родни, список документов увеличится. Вам потребуется представить бумаги, подтверждающие наличие между вами и пациентом родственной связи. К ним относятся:

- свидетельство о заключении брака

- свидетельство о рождении ребенка;

- ваше свидетельство о рождении, если вы оплатили лечение своего отца или матери.

Возвращаем за лекарства

Если вам нужно оформить возврат подоходного налога по причине затрат, понесенных на приобретение лекарств, то к вышеперечисленным документам потребуется приложить рецепт, составленный по форме №107-1/у.

На нем должна стоять печать «Для налоговых органов РФ, Идентификационный номер налогоплательщика».

Возвращаем за санаторий

При оформлении налогового вычета за санаторно-курортное лечение, документы, подлежащие передаче в ФНС, пополнятся бумагой из санатория, в которой указана точная стоимость оказанных вам лечебных и оздоровительных услуг.

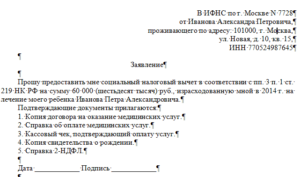

Как составить заявление на возврат средств

Заявление на вычет за медицинские услуги должно быть написано вручную или подготовлено на компьютере и распечатано с помощью принтера. В нем необходимо указать следующее:

- наименование налоговой инспекции, в которую подаются документы;

- ваши Ф.И.О. и адрес проживания;

- ИНН;

- требование о выплате налогового вычета, право на который возникло в результате понесенных вами денежных затрат при лечении зубов, протезировании, приобретении лекарств и т.п;

- ссылку на пп. 3 п. 1 ст. 219 НК РФ, на основании которого вы можете получить деньги;

- размер суммы денежных средств, подлежащих выплате;

- номер счета в банке, на который будут перечислены деньги;

- перечень документов, прилагаемых к заявлению;

- дата составления заявления и ваша подпись (она должна быть поставлена лично вами даже в том случае, если вы подаете заявление в печатном виде).

Обычно, заявление на возврат налога за лечение или приобретение медикаментов можно непосредственно заполнить в налоговой инспекции, когда инспектор будет принимать Ваши документы на социальный вычет.

Нужно иметь в виду, что некоторые налоговики принимают этот документ, составленный только по образцу, принятому именно в этом городе. Поэтому не всегда имеет смысл заполнять заявление заранее.

Сроки подачи документов

При оформлении документов стоит помнить, что законом установлены точные сроки подачи декларации, на протяжении которых может быть получен вычет.

Подать заявление на возмещение части средств, израсходованных при протезировании зубов и иных видах лечения, можно в течение трех лет с момента оказания вам такой услуги. Если вы не успеете оформить документацию в течение этого времени, получить деньги не удастся в связи с истечением установленного законом срока давности.

Если вас интересует вопрос о том, когда можно подать документы на налоговый вычет на лечение, вам стоит знать, что вы можете сделать это в течение всего года, следующего за годом, в котором вы потратили свои деньги.

Пример. Пломбова Мария лечила свои зубы в 2019 году, тогда же была произведена оплата за эти стоматологические услуги. В этом случае, декларацию 3-НДФЛ на возврат 13% израсходованных средств, она может подать в 2020 году. Может, и в 2021. И даже в 2022. А вот, если она «вспомнит» о своих тратах в 2023 году, то никаких денег она вернуть уже не сможет.

Чем раньше вы займетесь оформлением бумаг, тем быстрее получите вычет – рассмотрение заявления занимает 90 календарных дней; еще месяц уходит на перечисление средств по указанным вами реквизитам. Таким образом, максимальный период времени, через сколько возвращают деньги, составляет 4 месяца.

Вы можете получить вычет и до истечения этого срока – все зависит от степени загруженности налогового инспектора в момент подачи вами собранных справок и бумаг.

Также можно получить социальный вычет у своего работодателя. В этом случае, Вы не получите деньги на руки, просто с Вас определенное время на работе не будет удерживаться налог на доходы.

Если вам нужна личная консультация или помощь в подготовке пакета документов и оформлении Декларации 3-НДФЛ, а также в отправке отчетности через личный кабинет налогоплательщика, смело оставляйте заявку. Мы работаем быстро и с удовольствием!

Социальный налоговый вычет на лечение зубов

Статья 219 НК РФ предусматривает налоговые льготы для налогоплательщиков, потративших большие суммы на такие услуги, как лечение и обучение себя и близких родственников, добровольное страхование жизни или взносы на накопительную часть пенсии. Сегодня тема нашего разговора социальный вычет на лечение зубов, максимальная сумма которого составляет 120 тысяч рублей и учитывает все «социальные» статьи расходов, а не только услуги стоматолога.

Кто имеет право на налоговый вычет на лечение зубов

Для возмещения затраченных денег на оказание стоматологических услуг нужно соблюсти несколько правил:

- Являться налоговым резидентом (находится в России не меньше 26 недель).

- Иметь официальный доход, с которого оплачивать 13 процентов НДФЛ в государственную казну.

- Лично оплачивать все медицинские услуги в сфере стоматологии.

Оформить вычет не получится у следующих граждан:

- пенсионеров – пенсия не облагается подоходным налогом. Если человек пенсионного возраста продолжает работать, то проблем не возникнет;

- неработающих или не имеющих официального трудоустройства;

- ИП, которые отчисляют средства по ЕНВД, упрощенной или патентной системе налогообложения;

- женщин в декретном отпуске;

- лиц, чье лечение оплачено работодателем;

- граждан, производивший стоматологическое обследование в клинике, не имеющей лицензии (аккредитации);

- студентов, не имеющих официального заработка.

У граждан есть возможность получить вычет, если за последние три года были траты на услуги стоматолога. На затраты, понесенные в более поздний период, оформить возврат излишне уплаченного налога не получится.

Основным ограничением является размер затрат в 120 тысяч рублей. Но этот лимит действует на не дорогостоящее лечение.

При дорогостоящем – можно вернуть 13 процентов от любой суммы потраченных денег, которые ограничены только вашим заработком за год.

Получение налоговый вычет можно не только за свое лечение, но и оплате лечения близких родственников, к коим относятся: брат или сестра, муж или жена, родители, дети до 18 лет.Примеры расчета:

Марфа Петрова решает сделать протезирование зубов в частной клинике. Месячный доход Петровой составляет 35 тысяч рублей или 420 тысяч рублей в год. Врач-стоматолог после осмотра вынес вердикт – 100 тысяч рублей. Годовая зарплата Марфы больше 120 тыс. и других трат у нее не было, поэтому она претендует на вычет в полном размере: 100000 х 13% = 13000 рублей.

Коротышёва Ольга потратила на услуги стоматолога 110000 рублей. Все оказанные ей услуги не относились к перечню дорогостоящих. В этом же году Ольга оплатила 40000 рублей за курсы в автошколе. Всего за год Коротышёва потратила 150000 рублей, что превышает допустимый лимит в 120000 рублей, поэтому получится вернуть только 120000 х 13% = 15600 рублей.

Какие стоматологические услуги относят к дорогостоящим

Дорогостоящие стоматологические услуги – не только те, за которыми прячутся цифры с большим количеством нулей в прейскуранте клиник. Это услуги, входящие в перечень Постановления Правительства РФ №201 от 19.03.2001.

Из стоматологических услуг в списке содержатся: «Реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов» и «Реконструктивные, пластические и реконструктивно-пластические операции».

«Обычные» услуги в стоматологии:

- оказание первой медицинской помощи пациентам с острой болью;

- плановые осмотры;

- профилактика заболеваний полости рта;

- терапевтические услуги;

- пародонтологическая помощь;

- косметическая стоматология;

- установка брекетов;

- реабилитации и пр.

Пример расчета:

Максим Викторов, с официальным доходом в 150 тысяч рублей в 2017 году, посетил ортопеда. После осмотра специалист рекомендовал имплантацию трех зубов, цена вопроса – 200 тысяч рублей.

Викторов дал согласие и в июне 2017 года подписал договор с клиникой.

Данная процедура относится к дорогостоящим операциям, возврат мог бы составить: 200000 х 13% = 26000 рублей, но составит только 150000 х 13% = 19500 рублей, так как годовой доход ниже фактических затрат.

Как осуществить возврат подоходного налога за лечение зубов в 2019 году

Работающий гражданин может пойти двумя путями:

- Через работодателя. Сначала требуется посетить ФНС для получения уведомления о праве на вычет. Для этого нужно собрать пакет документов, договора, чеки и посетить налогового инспектора. В месячный срок служба проверяет бумаги и выносит свой «вердикт» в виде уведомления. В бухгалтерию работодателя нужно предоставить справку из налоговой и заявление на получение вычета.

- Непосредственно в ФНС. Налогоплательщик собирает документы и относит их в налоговую инспекцию по месту регистрации. После проверки поданных документов инспектор принимает решение о предоставлении вычета.

В случае если гражданин хочет получить вычет на родственников (муж или жена, ребенок до 18 лет, родители), то бумаги оформляются на человека, подающего на вычеты. Если речь идет о муже и жене, то тут нет разницы — на кого оформлен договор и документы на оплату. Согласно законодательству РФ все семейное имущество (и деньги в том числе) – общее.

Для вашего удобства мы разработали калькулятор налогового вычета. Вводите исходные данные и узнайте, сколько денег вы сможете вернуть!

Какие документы нужны

Для свершения всех вышеперечисленных манипуляций, необходимо иметь при себе:

Если оформляется по месту работы:

- уведомление о праве получения вычета;

- заявление на вычет;

- ИНН;

- документы, подтверждающие родство – в случае подачи документов на вычет за лечение родственников – свидетельства о браке, рождении свое или детей;

- чеки договор с учреждением здравоохранения.

Непосредственно в налоговой службе:

- паспорт;

- 2-НДФЛ;

- заполненная декларация 3-НДФЛ;

- заявление на вычет;

- чеки и договор с клиникой;

- сделать копии лицензии медицинского учреждения;

- бумаги, подтверждающие родство – если оформление идет за родственника – свидетельства о браке, рождении.

Декларацию можно заполнить дома, скачав чистый бланк и образец в конце этой статьи.

Сроки получения выплаты

При подаче бумаг на социальные вычеты по лечению зубов через работодателя, потребуется максимум месяц на получение уведомления из налоговой. После того как пройдет проверка, из ФНС будут отправлены документы работодателю, после чего будут возвращены денежные средства.

Предельный период рассмотрения дела при обращении гражданина напрямую в ФНС составит три месяца, и один месяц займет перевод денежных средств.

Скачать образцы документов (.pdf)

Как получить налоговый вычет за лечение зубов

Часть затрат на лечение зубов, реплантацию, имплантацию, установку металлоконструкций и иных стоматологических процедур законодатель позволяет вернуть посредством социального налогового вычета.

Одним из основных условий является правильно составленный пакет документов, представляемый в Инспекцию по месту регистрации лица. Предельный размер вычета составляет 120 тыс. руб.

, в отношении дорогостоящих медуслуг расходы принимаются в полном объеме.

Налоговый кодекс РФ предусматривает возможность возврата части средств, израсходованных лицом на лечение, обучение, благотворительность и т.д. Данная налоговая преференция называется социальным вычетом.

Наиболее часто заявляемым правом на возмещение затрат, связанных с лечением, являются услуги стоматолога: зубопротезирование, установка имплантатов, брекетов мостов и т.д.

Одним из главных условий получения льготы является составление и представление в Инспекцию пакета документов на налоговый вычет на лечение зубов.

Помимо этого существует еще ряд требований, без которых возместить затраты не получится.

Основания для вычета

- Получение в году, в котором произведено лечение, дохода по ставке 13%. Если в указанном периоде был получен доход, например, по ставкам 9% и 35%, то возместить расходы не получится. Это связано с тем, что основой социального вычета (СВ) является уменьшение облагаемого дохода по ставке 13%, а не простое возмещение затрат за медуслуги.

- Включение произведенных стоматологических процедур в специальный перечень, утвержденный Постановлением Правительства РФ.

В соответствии с данным списком расходы на реплантацию, имплантацию, установку металлоконструкций отнесены к дорогостоящим видам лечения, СВ, по которым, может быть получен в размер полной стоимости израсходованных средств.

В отношении установки зубных протезов финансовое ведомство в своем письме от 25 декабря 2006г.(Приложение № 1) указало, что зубопротезирование не входит в список дорогостоящих услуг и затраты по нему могу быть приняты в размере не более 120 тыс. руб.

Однако в этом же документе ФНС отметила, что полномочиями отнесения тех или иных врачебных манипуляций к дорогостоящим, наделено Миндздравсоцразвития.

Министерство здравоохранения и социального развития своим письмом отнесло услуги по имплантации зубных протезов к дорогостоящим видам лечения:

Необходимо отметить, что если в справке, выданной медорганизацией, будет указан код 1 (обычная услуга), а не 2 (дорогостоящая), то СВ будет положен только по расходам не более 120 тыс.

Если произошла такая ситуация, можно попросить сотрудников учреждения исправить код, мотивировав это тем, что лечение, отнесено Миндраздравомсоцразвития к дорогостоящим.

Но требовать изменения показателя лицо, не вправе, так как решение об отнесении тех или иных услуг к дорогостоящим осуществляется на усмотрение медучреждения.

- Стоматологическая организация или ИП, оказавшие услуги должны иметь лицензию на осуществление медицинской деятельности. Проверить имеет ли клиника или ИП необходимую лицензию можно на сайте Росздравнадзора.

- Лечение должно быть осуществлено на территории РФ

Получить налоговый вычет при лечении и протезировании зубов за рубежом, не удастся. Об этом прямо говориться в нижеследующем письме МинФина РФ:

Размер вычета и его перенос на последующие периоды

- Сумма расходов по обычным услугам, включенным в перечень,составляет 120 тыс. руб.К ним может быть отнесено отбеливание зубов, лечение кариеса, и иные стоматологические процедуры. Сумма в 120 тыс. р. установлена для всех СВ. То есть, если в налоговом периоде лицо понесло расходы по оплате обучения в размере 130 тыс. р. и стоматологических услуг на 150 тыс.р. (по коду 1), то вычет оно может получить либо за обучение, либо за лечение, но не более 120 тыс.р. Если расходы по стоматологии отнесены к дорогостоящим, то возместить получится и их (в полном объеме) и расходы на обучение.

- По дорогостоящим услугам (реплантации, имплантации, зубному протезированию, установке брекетов, мостов и иных металлоконструкций) затраты принимаются в полном объеме.

- По договорам ДМС в рамках уплаченных страховых взносов

Неиспользованный остаток не может быть перенесен на следующий год (Прил.2).

Право возврат подоходного налога за лечение зубов можно реализовать в течение 3-х лет с момента произведения затрат.

Как получить налоговый вычет за лечение зубов за родственников

Уменьшить базу по НДФЛ можно не только по расходам за себя, но и за ближайших родственников.

Получить вычет может, не только физлицо, но и ИП, если он уплачивает НДФЛ по ставке 13%. То есть, находясь на «упрощенке», «вмененке», ЕСХН или «патенте» предприниматель не может возместить указанные расходы. Указанный вывод содержит также ряд писем Минфина.

Необходимые документы для вычета и особенности их заполнения

В стандартный пакет документов, представляемый в Инспекцию включается:

- Декларация 3-НДФЛ (2экз.) Электронный бланк, и рекомендации к заполнению можно найти на сайте ФНС России. Также на данном ресурсе можно ознакомиться с образцом заполненной декларации.

- Заявление на возврат подоходного налога (2 экз.).

- Договор на лечение с приложениями и допсоглашениями (копия);

- Справка об оплате медуслуг, по утвержденной форме, выданная стоматологической организацией или ИП;

- Свидетельство о рождении или заключении брака, если вычет предоставляется за родителей, детей или супруга (копия);

Данный перечень установлен Письмом Финансового ведомства и является исчерпывающим. Отказать в возврате НДФЛ за непредставление чеков, лицензии или иных документов, не поименованных в списке, Инспекция не вправе.

Чтобы исключить претензии сотрудников Инспекции все же рекомендуем приложить следующие документы:

- Копия паспорта и ИНН;

- Копия лицензии;

- Чеки на оплату стоматологических услуг;

- Справка 2-НДФЛ

Основные этапы оформления

- Собрать необходимый пакет документов;

- Заполнить декларацию;

- Представить лично, по почте или через представителя документы в Инспекцию по месту жительства (ссылка п.4 ст.80)

В случае если ФЛ действует через представителя, то у него должна быть нотариально заверенная доверенность на представление интересов.

- Дождаться решения налогового органа

В течение трех месяцев с момента получения Инспекцией документов проводится камеральная налоговая проверка (КНП), по итогам которой выносится решение о возврате или об отказе в возврате НДФЛ.

В случае положительного результата денежные средства должны быть перечислены в месячный срок с момента окончания КНП.

Если в заявлении, представленном вместе с декларацией, не были указаны реквизиты, на которые необходимо перечислить денежные средства, или оно вообще не было приложено, то возврат налога будет произведен только после того, как указанный документ будет представлен в Инспекцию. Срок возврата составит месяц с момента получения налоговым органом заявления с реквизитами банка.

Если по итогам КНП в вычете отказано, то ФЛ может обжаловать указанное решение в Инспекцию проводившую проверку, в вышестоящий налоговый орган и суд.Необходимо отметить, что подача иска в суд возможна только в случае соблюдения досудебного порядка обжалования.

Порядок расчета

Расчет НДФЛ, подлежащего возмещению по услугам, не относящимся к дорогостоящим, производится по следующей формуле:

Сумма к возмещению из бюджета рассчитывается с учетом доходов, уплаченных в налоговом периоде. То есть вернуть налог можно только в том размере, в котором уплачен в бюджет НДФЛ.

Пример № 2

ФЛ в 2015 провело имплантацию и зубное протезирование в размере 500 тыс. р.

Так как зубопротезирование отнесено к дорогостоящим услугам расходы по нему подлежат возмещению в полном объеме.

Максимальный размер вычета, который может быть заявлен, составляет 65 тыс. р. (500 тыс.*13/100).

Согласно справке 2-НДФЛ доход лица в 2015 году составил 480 тыс. р., НДФЛ уплаченный в бюджет – 62 400 р. (480 тыс.*13/100).

Возместить из бюджета НДФЛ лицо может в размере 62 400 р. При этом остаток – 2 600 р. переносу на следующий год не подлежит.

Пример № 3

В 2014 году Алексеров В.В. оплатил установку имплантов на сумму 800 тыс. р. для своей жены, брекетов для дочери (15 лет) в размере 100 тыс.р. и зубное протезирование для себя за 150 тыс. Затраты составили 1 050 000 р. Максимальная сумма СВ может составить – 136 500 р.

Доход Алексерова В.В. в 2014 году составил 2,5 млн. р. Сумма НДФЛ, исчисленная и уплаченная в бюджет по данному доходу равна 325 тыс. р. Соответственно заявить и возместить он сможет все затраты в размере 136 500 р.

Особенности заполнения декларация

- Документ может быть заполнен как от руки, так и использованием специальных программ;

- Цвет чернил допускается синий и черный;

- Исправления, печать с обеих сторон, повреждение штрихкода и утрата иной информации из-за неаккуратного скрепления листов не допускается;

В декларации необходимо заполнить следующие листы и разделы:

- Титульный

- Разделы 1 и 2;

- Лист А и Е

Более подробно с порядком заполнения декларации можно ознакомиться в следующем видео:

Нововведения 2016 года

Согласно поправкам, внесенным в НК РФ и вступающим в силу с 1 января 2016 года, лицо может заявить вычет не только через налоговый орган, но и по месту работы до истечения года в котором произведены расходы. То есть, если лечение оплачено в 2016 году, то и возместить расходы получится в этом же периоде.

Уменьшить НДФЛ можно будет, подав заявление и справку, подтверждающую право на вычет (для ее получения необходимо будет представить пакет документов в Инспекцию и течение 30 дней налоговый орган должен выдать указанный документ).

Указанный порядок можно будет применить начиная с 01 января 2016 года.

Подводя итог вышесказанному, отразим ключевые моменты получения социального вычета за услуги стоматолога:

- Возместить расходы можно только в случае, если в текущем году лицо имело доход по ставке 13%. ИП на спецрежимах использовать данную льготу не могут;

- Оказанные услуги должны быть включены в специальный перечень (стоматологические услуги, в том числе дорогостоящие, в данном списке отражены);

- Медучреждение или ИП должны иметь лицензию и находиться на территории РФ;

- Расходы можно возместить не только за себя, но и за ближайших родственников (родителей, детей, супругов);

- Общий срок возврата налога не должен превышать 4 месяцев (3 мес. – КНП и 1 мес. на возврат);

- Вернуть НДФЛ можно только за лечение, произведенное в течение последних трех лет. Остаток вычета на последующий год не переносится;

- С 2016 года получить вычет станет возможным через работодателя в том налоговом периоде, в котором произведены расходы.

Возврат налога 2017

Появилось несколько новых правил. Узнайте все нюансы возврата подоходного налога на лечение зубов в 2017 году в специальном репортаже “Капиталиста”.

Список документов на налоговый вычет на лечение зубов

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта или звоните по телефону

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (СПб)

Это быстро и бесплатно !

Если вы работаете официально и своевременно выплачиваете требующиеся налоги, то можете претендовать на возвращение части потраченных вами средств.

Если в течение года вам потребовалось дорогостоящее лечение зубов, за которое вы расплачивались собственными финансами, обратитесь в отделение ФНС и получите сумму налога обратно.

Возможен ли возврат НДФЛ за лечение и протезирование зубов?

Каждый гражданин Российской Федерации, устроенный на работу официально и получающий заработную плату, облагаемую НДФЛ в размере 13%, может возместить часть понесённых им затрат на получение медицинской помощи.

Лечение и протезирование зубов у стоматолога также относится к категории услуг, за которые лицо способно претендовать на выплату налогового вычета.

Для возврата денег за лечение зубов через налоговую службу требуется соблюсти несколько важных условий:

- медицинская организация, предоставляющая стоматологические услуги, должна иметь официальную лицензию;

- вычет рассчитывается исключительно по доходам, облагаемым НДФЛ в размере 13%;

- оплата медицинской помощи не производилась за счёт организации, в которой работает гражданин;

- лицо имеет на руках все необходимые документы, способные подтвердить факт затрат на лечение и приобретение выписанных врачом медикаментов.

Если все перечисленные выше условия соблюдены, гражданин имеет законное право требовать возвращения налогового вычета.

Кроме этого, данный социальный вычет предоставляется и в ситуациях, когда лицо оплатило медицинские услуги из собственных средств для лечения детей, родителей, официального супруга, а также понесло затраты на приобретение им медикаментов.

Как вернуть налог за медицинские услуги?

Гарантированный вычет выплачивается гражданам при соблюдении всех перечисленных выше условий в сумме, равной понесённым ими фактическим затратам. При этом максимальный предел такой выплаты ограничен 120 тысячами рублей (иными словами, ФНС выдаёт до 15 600 рублей).

Стоит отметить, что эта сумма считается общей при получении вычетов по нескольким причинам (к примеру, при лечении у врача и прохождении обучения). Таким образом, у гражданина не получится вернуть налог сверх указанного лимита. Если во время лечения вы потратили большую сумму, перенести её на следующий год невозможно.

Выделяют 2 способа получения вычета:

- после окончания года, в течение которого осуществились затраты;

- до окончания этого года, если гражданин обратился с соответствующими документами и запросом к работодателю (для этого ФНС должна подтвердить наличие у лица права на данный вычет с помощью определённого уведомления).

В первом случае гражданину требуется подготовить объёмный комплект документации и предоставить его в отдел ФНС по месту своего проживания.

Какие нужны документы для возврата налога за лечение зубов?

Независимо от выбранного способа оформления вычета по возврату денежных затрат на лечение в отделение ФНС предъявляются определённые бумаги, перечисленные ниже:

- удостоверение личности;

- декларация по форме 3-НДФЛ;

- платёжные документы, удостоверяющие факт затрат на лечение зубов, их протезирование или приобретение медикаментозных средств, назначенных врачом;

- справка по форме 2-НДФЛ за год, в котором осуществлялась медицинская помощь;

- заявление с просьбой о возвращении суммы налога;

- договор на оказание медицинской услуги (если заключался);

- документ, удостоверяющий родство с ребёнком, супругом или родителем (если гражданин оплачивает не собственное лечение);

- ксерокопия лицензии учреждения (в случае отсутствия в заключённом договоре реквизитов организации);

- справка о внесении средств в счёт оплаты услуги;

- рецептурный бланк, содержащий штамп медицинского учреждения (если покупались медикаменты).

Точный список окончательно устанавливается отделением ФНС, именно поэтому рекомендуется заранее уточнять перечень у сотрудников государственного органа.

Если гражданин решил получить возврат денег через работодателя, в ФНС подаются те же документы для налогового вычета за лечение зубов, однако не требуется предъявлять декларацию и справку 3-НДФЛ.

Вместо запроса о выплате гарантированного возврата составляется заявление об удостоверении наличия у гражданина права на получение данного вычета (документ изготавливается в течение месяца).После этого сотрудник обращается в бухгалтерию с заявлением, составленным в свободной форме, и выданной ФНС справкой. Остальная работа ложится на плечи работодателя.

Расчёт возвращаемой налоговой службой суммы

Как указывалось выше, размер максимально получаемого гражданином вычета не должен превышать 15 600 рублей. Данная сумма рассчитывается по формуле «120 тысяч рублей x 13%». Рассмотрим на примере, как определяется размер вычета, возвращаемого налогоплательщику в случае лечения или протезирования зубов.

Гражданин Васильев заработал в 2016 году 500 тысяч рублей, из которых заплатил НДФЛ в сумме 65 тысяч рублей. В течение этого же года ему потребовалась медицинская помощь, услуги стоматолога в совокупности стоили 40 тысяч рублей.

Таким образом, гражданин имеет законное право вернуть 5 200 рублей (данная сумма рассчитана по формуле «40 тысяч x 13%»).

Налоги оплачены Васильевым в большем размере (то есть 65 тысяч рублей в качестве НДФЛ за год > 5 200 рублей), поэтому он может претендовать на возвращение всей суммы – 5 200 рублей.

Аналогичным способом рассчитывается размер налогового возврата за приобретение медикаментов, выписанных по рецепту врача. При этом неважно, покупались лекарства для налогоплательщика или его близкого родственника.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас или заполните форму онлайн:

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (Санкт-Петербург)

Это быстро и бесплатно !

Как оформить вычет за лечение зубов: порядок действий налогоплательщика

Востребованный социальный вычет — за лечение зубов в платной стоматологической клинике, российские налогоплательщики могут оформлять разными способами. Какими именно, и каким может быть порядок действий гражданина, имеющего право на соответствующий вычет, в каждом случае?

Кто имеет право на соответствующий вычет?

Вычет, о котором идет речь, вправе получать российские налогоплательщики, которые совершили расходы:

- по оплате лечения собственных зубов;

- по оплате услуг стоматологической клиники, которые оказаны супругу, родителям, детям;

- приобрели в процессе лечения зубов необходимые медикаменты за свой счет;

- приобрели страховку по ДМС, предмет которой — лечение в стоматологии.

Человек управомочен получить соответствующий вычет, если:

- он оплатил лечение зубов для себя или родственников за счет собственных средств (то есть не за счет субсидии от работодателя, к примеру);

- стоматологическая клиника, в которой он или его родственники лечили зубы, имеет лицензию.

- в году, в котором были оплачены услуги по лечению зубов, у него были доходы, с которых уплачивался НДФЛ по ставке 13% (в общем случае данный доход представлен зарплатой по трудовому договору).

Как получить налоговый вычет за лечение зубов

Вычет можно получить:

- Через Налоговую инспекцию (ФНС).

В этом случае компенсация будет представлять собой единовременную денежную выплату в размере 13% от расходов на услуги по лечению зубов (покупку медикаментов, страховки), но не более 15 600 рублей (13% от максимальной суммы, с которой по закону может быть рассчитан вычет — 120 000 рублей).

Выплата от ФНС переводится гражданину в установленном порядке по окончании года, в котором он оплатил услуги стоматологической клиники.

В этом случае компенсация будет представлена суммами, отражающими факт:

- уменьшения НДФЛ, ежемесячно начисляемого на зарплату человека (в этом случае вычет, как правило, выплачивается по факту перечисления сотруднику 1 месячной зарплаты);

- законной неуплаты данного налога в полном объеме (в этом случае выплата НДФЛ продолжается до конца года или до достижения суммы в 13% от расходов налогоплательщика на стоматологические услуги либо 15 600 рублей).

Рассмотрим то, как получить налоговый вычет за лечение зубов по 1 и 2 схемам подробнее.

Вычет за лечение зубов: обращение в ФНС

Оформление компенсации через ФНС предполагает:

- Подготовку комплекта документов:

- паспорта;

- справки 2-НДФЛ, а также декларации 3-НДФЛ за год, в котором человек оплачивал услуги стоматологической клиники;

- заявления на вычет по специальной форме (можно запросить его непосредственно у налоговиков, а также проконсультироваться у них на предмет корректного заполнения данного документа);

- копии квитанций и прочих документов, которые могут отразить факт оплаты заявителем услуг стоматологической клиники;

- копии договора со стоматологической клиники на оказание услуг;

- копии лицензии соответствующей медицинской организации (если сведения о ней не отражены в договоре);

- справки, удостоверяющей оплату медицинских услуг (выдается она стоматологической клиникой по установленной законом форме).

Если налогоплательщик оплачивал лечение зубов родственника, то для ФНС также потребуются документы, подтверждающие родство заявителя с пациентом стоматологической клиники.

Если налогоплательщик в процессе лечения зубов также покупал медикаменты, то потребуются рецептурный бланк, на котором будет проставлен штамп «Для налоговых органов».

Если лечение было осуществлено за счет страховки, то потребуются:

- копии договора налогоплательщика и страховой фирмы;

- копия лицензии страховой фирмы (если в договоре нет сведений о ней).

- Передачу подготовленных документов в ФНС — в любой рабочий день года, следующего за тем, в котором заявителем были оплачены услуги стоматологической клиники.

ФНС возьмет 4 месяца на проверку документов. Если с ними будет все в порядке — в течение этого срока на банковский счет гражданина, указанный в заявлении на вычет, придет сумма вычета на лечение зубов — в размере 13% от расходов на оплату услуг, оказанных стоматологической клиникой.

Пример.

Степанов А.В. в 2015 году установил на зубы виниры. При этом он заплатил клинике 30 000 рублей за услуги, а также потратился на материалы для установки виниров — на сумму 70 000 рублей.

Исходя из имеющихся расходов, Степанов А.В. управомочен рассчитывать на компенсацию в размере 13 000 рублей (13% от суммы имеющихся расходов — 30 000 и 70 000 рублей).

Зарплата Степанова А.В. в 2015 году составила 400 000 рублей, с нее был рассчитан и уплачен в бюджет НДФЛ в величине 52 000 рублей (13% от 400 000).Вполне очевидно, что НДФЛ, уплаченного Степановым А.В. в 2015 году, полностью хватит на получение вычета в 13 000 рублей единовременным платежом — при оформлении выплаты через ФНС. Также у него останется 39 000 рублей (52 000 — 13 000), которые можно будет использовать на какие-либо другие вычеты.

Вычет на лечение зубов: как его оформить у работодателя

Для решения рассматриваемой задачи необходимо:

Запросить в ФНС (придется все же однократно обратиться в данное ведомство в рамках соответствующего механизма оформления вычета) уведомление о праве гражданина на вычет за лечение зубов.

Для этого нужно направить налоговикам:

- заявление по установленной форме (опять же, по просьбе налогоплательщика его могут предоставить прямо в налоговой инспекции, а также помочь с заполнением);

- комплект тех же документов, что перечислены в пункте 1 предыдущего раздела статьи (за исключением справки 2-НДФЛ и декларации 3-НДФЛ, их предоставление необязательно).

Получив заявление и указанные документы, ФНС возьмет 30 дней на подготовку уведомления.

Направить в бухгалтерию работодателя:

- уведомление, полученное из ФНС;

- заявление на получение вычета (по форме работодателя или в свободной форме).

После получения данных документов работодатель начнет предоставлять налогоплательщику вычет, представленный законной неуплатой части НДФЛ или неуплатой полной суммы НДФЛ, исчисляемого с зарплаты — соотносительно с величиной вычета, которая составляет 13% от расходов человека на оплату услуг, что оказаны стоматологической клиникой.

Пример.

Знакомый нам Степанов А.В. решает оформить положенный ему за установку виниров вычет не в ФНС, а у своего работодателя. В этом случае вычет будет ему предоставлен в следующих суммах:

1. За первый месяц после оформления вычета — в размере 4333,29 рублей.

Вычет соответствует НДФЛ по ставке 13%, начисляемому на ежемесячную зарплату Степанова А.В. в 33 333 рубля (400 000 делим на 12 и немного округляем).

2. За второй месяц — столько же.

3. За третий месяц — столько же.

В сумме вычет составит 13 000 рублей (4333,29 умножаем на 3 и немного округляем).

Получение налогового вычета за лечение зубов возможно также при последовательном задействовании 1 и 2 схемы.

Пример.

Знакомый нам Степанов А.В., заплатив за услуги стоматологической клиники в октябре 2015 года, оформляет вычет у работодателя и получает:

1. Вместе с зарплатой за ноябрь — вычет в размере 4333,29 рублей.

2. Вместе с зарплатой за декабрь — вычет в размере 4333,29 рублей.

Оставшуюся часть вычета — 4333,29 рублей, Степанов А.В. может оформить в 2016 году, обратившись в ФНС.