Что такое списание платы за овердрафт в Сбербанке?

Списание платы Сбербанком за овердрафт

Овердрафт предоставляет возможность перерасхода собственных денежных средств, но не более установленной суммы. Он получил особенно большую востребованность еще в тот момент, когда банки только начинали выдачу кредитных денег населению. Необходимо знать, что это за функция и как происходит списание платы за овердрафт Сбербанка.

Овердрафт в Сбербанке

Услуга овердрафта в настоящий момент доступна только для юридических лиц и подключается к зарплатной карте Сбербанка. Часто возникают ситуации, когда у организации есть потребность перечисления финансов для оплаты услуги, но отсутствует необходимое количество денежных средств. Если на ее счет периодически зачисляются деньги, то банк может заранее предоставить требуемую их часть.

Заемщики смогут рассчитаться за нужные услуги и не нужно будет ждать ближайших денежных перечислений. После перечисления на расчетный счет, банк автоматически спишет с клиента предоставленные деньги и проценты за пользование овердрафтом. Данная услуга считается достаточно полезной, так как помогает не только производить оплату счетов, но и легко поддерживать оборот организаций.

Овердрафт для физических лиц

Для физических лиц данная услуга доступна только при наличии зарплатной карты, а также соглашения организации с банком.

С помощью этой функции, частные лица в банке получают небольшую сумму займа, которая может применяться короткий период времени. Благодаря данной услуге, предоставляется доступ для использования финансов, которые в данный момент отсутствуют на счете.

После зачисления денежных средств на счет, банк автоматически снимает сумму долга и проценты за использование кредитных денег.

Эта услуга может выручить клиентов банка во многих ситуациях, например, когда деньги требуются до момента зачисления зарплаты. Но, за ее использование необходимо будет внести плату, которая предусматривает достаточно внушительную процентную ставку.Взять в долг можно далеко не любую сумму. Она устанавливается для каждого клиента персонально.

Подключение услуги овердрафт в Сбербанке

В целях получения доступа к данной функции, потребуется наличие определенного перечня документов.

Таких как:

- заявка на подключение функции;

- паспорт гражданина России;

- справка, подтверждающая наличие доходов;

- дополнительный документ (удостоверение водителя или военнослужащего).

Как списываются деньги за овердрафт в Сбербанке

Списание платы за овердрафт Сбербанк может производить за использование услуг:

- оплата за выдачу денежных средств;

- комиссионный сбор за ведение счета;

- начисление процентов за выдачу денег.

Ставка процентов определяется в зависимости от конкретного кредитного лимита, который устанавливается банком.

В случае превышения его размера, применяемые ставки будут намного больше. Сумма овердрафта в Сбербанке имеет зависимость от получаемой клиентом зарплаты и может находиться в интервале от 1 тысячи до 30 тысяч руб.

Размер ставки за использование услуги: 18% годовых — для счетов в российских рублях и 16% годовых — в валюте.

При превышении имеющегося ограничения, банк будет взимать: 36% годовых — по рублевым счетам и 33% годовых — по валютным.

Увеличенная ставка насчитывается только на ту сумму, которая превышает определенный банком лимит услуги. Начисление осуществляется при несвоевременном зачислении финансов на расчетный счет клиента.

Информирование клиентов о списании за овердрафт

Достаточно часто возникают ситуации, когда заемщики думают, что рассчитываются с помощью собственных денег, а в реальности используют банковские денежные средства. В подобных ситуациях, со счета произойдет списание платы за овердрафт от Сбербанка.

Пример

Необходимо совершить расчет за услуги ЖКХ, но на счете карты наблюдается недостаток денежных средств. Деньги вносятся на карточку в банкомате и в чеке видно, что они зачислены. После этого выполняется расчет за услуги ЖКХ при помощи этого же банкомата.

В таких ситуациях, финансы не могут быть зачислены на счет мгновенно, несмотря на наличие чека. Поэтому, оплата услуг ЖКХ производится при помощи заёмных денежных средств с карты. За их использование и происходит списание платы за овердрафт Сбербанка.

Расчет:

• оплата услуг в сумме — 3000 руб.; • карточный баланс — 1000 руб.; • пополнение банковской карточки на 2000 руб.; • оплата 3000 руб.;

• деньги за применение овердрафта на 2000 руб. будут списаны в конце отчетного периода.

При возникновении подобных вариантов, снятые деньги могут быть возвращены обратно. Такие недоразумения обычно вызваны техническими неполадками. Для их решения следует обратиться в офис банка или позвонить по телефонам.

Отключение услуги овердрафта

В целях избежания подобных ситуаций, можно отключить овердрафт в момент составления договора и получения карты. Подробно об этом — в статье «Как отключить овердрафт на карте Сбербанка».

Списание платы за овердрафт в Сбербанке и других банках: что это?

Иногда держатели банковских карт сталкиваются с удержанием с их пластика небольших сумм денежных средств. Это, так называемый, овердрафт. Списание платы за овердрафт в Сбербанке, как и в других банках осуществляется в любой рабочий день. Разберемся, что это такое и как отказаться от услуги, если она не нужна.

Что такое овердрафт?

Овердрафт — это небольшая сумма денежных средств, которую кредитная организация предоставляет держателю банковской карты. Простыми словами, это услуга, позволяющая клиенту «немного уйти в минус», то есть расплатиться пластиком при отсутствии нужного объема денег в момент проведения трансакции.

Банк предоставляет овердрафт лишь в том случае, если уверен, что держателю карты в скором времени поступят деньги и он сможет погасить образовавшуюся задолженность.

Это возможно, если карта относится к зарплатной или принадлежит привилегированному клиенту.Списание платы за овердрафт производится с первого поступления на карточный счет автоматически, заявление на погашение долга между банком и клиентом не заключается.

Отличия овердрафта от других кредитных продуктов

Овердрафт предоставляется на непродолжительный срок. Годовой процент по этой услуге выше, чем по необеспеченным кредитным программам банка. Это объясняется простотой получения и отсутствием анализа платежеспособности клиента.

Пользователи финансовых услуг иногда отождествляют овердрафт с кредитом, мотивируя это тем, что и в первом, и во втором случае банк предоставляет деньги под процент.

Помимо срока, на который предоставляется овердрафт, можно выделить еще 4 ярких различия:

- Величина.

- Характер погашения.

- Плата за пользование заемными средствами.

- Скорость получения заемных средств.

Величина

Кредиты могут предоставляться в суммах, которые в несколько раз превышают величину среднего заработка заемщика. Что касается овердрафта, то его размер редко выше объема среднемесячного поступления на карточный счет.

Характер погашения

По условиям овердрафт списывается единовременным платежом. Если на момент возврата долга денег на карте недостаточно, то банк инициирует еще одно списание на недостающую сумму. Кредиты погашаются равными или дифференцированными платежами с периодичностью 1 раз в месяц. По некоторым кредитным программам возможно предоставление отсрочки (кредитных каникул).

Плата за пользование заемными средствами

Процент по овердрафту всегда выше, чем по кредитным продуктам. Однако, за счет того, что он предоставляется на непродолжительный срок, плата не воспринимается как высокая.

Скорость получения заемных средств

Для оформления кредита требуется предоставление документов в кредитное учреждение. Срок рассмотрения заявки составляет от 15 минут до нескольких суток в зависимости от банка и кредитной программы. Овердрафт предоставляется моментально, посещение кредитной организации не требуется.

Плата за овердрафт, как и кредита, включает 3 элемента:

- проценты;

- комиссии;

- штрафы.

Для расчета применяется формула сложных процентов. Что касается комиссий, то в большинстве случаев они незаконны. Некоторые недобропорядочные кредитные организации, пользуясь низкой финансовой грамотностью населения, в комиссии включают плату за открытие овердрафта по карте.

Отдельно следует остановиться на штрафах. Они взимаются за нарушение условий предоставления краткосрочного кредитования. Избежать их можно в случае обеспечения постоянного финансового потока по карте.

Виды овердрафта

На практике встречаются технический и разрешенный овердрафты. Первый возникает в том случае, если клиент выходит за рамки установленного лимита, то есть тратит больше, чем фактически возможно по карте.

Такие ситуации могут возникнуть в следующих случаях:

- при курсовой разнице (оплата покупки с рублевого пластика в иностранной валюте);

- при технических ошибках банка;

- при наличии несвоевременно подтвержденных трансакций.

При неразрешенном овердрафте соглашение между клиентом и банком не заключается. Плата за эту разновидность краткосрочного кредитования в несколько раз выше, чем по разрешенному овердрафту.

Для примера: в Сбербанке годовой процент по услуге составляет 18%. При возникновении технического овердрафта плата за пользование заемными средствами увеличивается до 30%. В 2017 году планируется сохранить тариф на прежнем уровне.

Более подробно виды овердрафта описывались в предыдущей статье.

Отличие овердрафтной карты от дебетовой

Овердрафтная карта — это платежный инструмент, предусматривающий наличие разрешенного краткосрочного кредитования. Для ее оформления достаточно написать заявление в банке-эмитенте.

Условия подключения краткосрочного кредитования карты различаются между кредитными организациями. В одних банках потребуется только заявление, а в других — дополнительный пакет документов, состоящий из СНИЛСа и ИНН.

При этом общими условиями подключения овердрафта являются:

- постоянное движение денежных средств по карточному счету;

- отсутствие задолженности перед банком;

- официальное трудоустройство;

- наличие постоянной регистрации в регионе присутствия кредитора.

Для ответа на вопрос: «Чем отличается овердрафтная карта от дебетовой?» следует изучить основное различие между продуктами.

Израсходовать больше средств, чем поступило на дебетовую карту не получится. Ее держатель должен контролировать свои расходы. При использовании пластика с овердрафтом допускается «уход в минус», то есть клиент совершает трансакцию сейчас, а возвращает долг с первого поступления.

Установка лимита овердрафта

Каждому клиенту рассчитывается индивидуальный лимит краткосрочного кредитования. Он указывается в заявлении. В первую очередь, на величину овердрафта влияет объем поступлений на карту. Между ним и лимитом установлена прямо пропорциональная зависимость: чем больше оборот по карточному счету, тем более высокий лимит будет установлен заемщику и наоборот.

В качестве не менее значимого фактора также можно отнести экономическую ситуацию в стране. Если она нестабильна, то кредитная организация может уменьшить лимит. В период кризиса сохраняется высокий риск потери работы, а также наблюдается стремительное падение реально располагаемых доходов населения. В результате возникает повышенный риск невозврата овердрафта.

На установку лимита овердрафта влияет и кредитная политика банка.

Обычно подключение овердрафта по карте ограничено по времени. Оно осуществляется на срок от 6 месяцев до 1 года. Считается, что за этот период заемщик сможет сохранить свое финансовое положение на прежнем уровне.

В дальнейшем клиенту достаточно обратиться в банк, чтобы написать новое заявление. Стоит отметить, что кредитор может предоставить как прежнюю сумму лимита, так и скорректированную в сторону увеличения или уменьшения.

Наличие просроченных платежей по кредитным картам или кредитным продуктам может стать причиной отказа в предоставлении краткосрочного кредитования.

Овердрафтная карта Сбербанка или другой кредитной организации выгодна как для банка, так и для клиента. Держатели пластика получают возможность приобрести товар или услугу сейчас, не откладывая на перспективу. При этом им не нужно занимать деньги у близких родственников, друзей или оформлять кредит. Овердрафтный лимит всегда «под рукой» и им можно воспользоваться при необходимости.

Выигрывают от предоставления услуги и банки.

Во-первых, они получают надежных заемщиков. Овердрафт списывается автоматически, согласие клиента не требуется.

Во-вторых, кредитные организации получают дополнительный источник дохода. Процент по краткосрочному кредитованию немаленький, в некоторых банках он достигает 44-50% годовых. Этот продукт всегда дает положительный финансовый результат.

В-третьих, при оформлении овердрафта банк расширяет клиентскую базу, готовую кредитоваться под проценты. Попробовав этот продукт, многие держатели карт уже не боятся оформлять кредитные продукты.

Важно! При оформлении овердрафтной карты особое внимание следует уделить контролю за состоянием счета.

Иногда возникают ситуации, когда держатель банковского пластика меняет место работы и ему выдается карта другого банка. В этом случае нужно написать заявление на отключение овердрафта по старому платежному инструменту.Иначе возникнет долг. Сумма небольшая, но за счет несвоевременного погашения она может увеличиться в несколько раз.

Порядок отключения овердрафта

Тем держателям карт, у которых нет регулярных поступлений, рекомендуем отключить овердрафт. В противном случае они рискуют попасть в кредитную кабалу. Если необходимы заемные средства, то лучше оформить кредитку, поскольку она имеет льготный период погашения долга, а плата за овердрафт начисляется в момент его использования.

Отключить услугу можно 3 способами:

- обратиться в банк и написать соответствующее заявление;

- аннулировать карту со встроенным овердрафтом;

- подать заявку на отключение услуги через интернет-банкинг.

На практике аннулировать услугу не совсем просто. Многие зарплатные карты Сбербанка, ВТБ 24 и других крупных игроков оснащены встроенным овердрафтом. В этом случае клиент обязан контролировать состояние своего счета.

Есть другой вариант — в момент открытия счета (см. статью «Как открыть счет в Сбербанке«), выпуска карты и оформления овердрафта указать лимит, равный нулю. Кредитная организация не может его изменить без согласия клиента.

Овердрафтные карты завоевали признание среди частных лиц. По сути, они представляют собой возобновляемую кредитную линию для клиента, позволяющую ему тратить больше, чем его остаток на карточном счете.

Это легкий способ получить небольшую сумму заемных средств в свое распоряжение.

При этом обеспечение или подтверждение платежеспособности не требуется , а списание платы за пользование овердрафтом производится автоматически.

Списание платы за овердрафт Сбербанк: что это, как подключить, как отключить

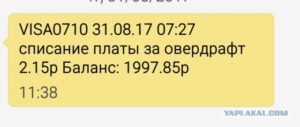

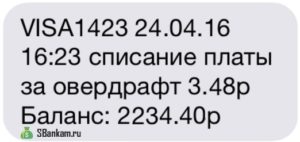

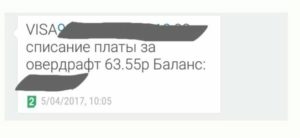

Часто, клиенты задают один и тот же вопрос: списание платы за овердрафт Сбербанк, что это? Этим интересуются те, кому пришло СМС от банка о списании определенной суммы по дебетовой карте. Что это такое, зачем нужно и как отключить читайте в рамках данной статьи.

Овердрафт

Овердрафт — это перерасход доступных средств по карте. Если у клиента заемщика недостаточно средств на карте для выполнения операции, банк кредитует расчетный счет клиента, позволяя завершить оплату.

Финансовые учреждения уже давно практикуют такую схему кредитования. Сбербанк не исключение.

Ранее, овердрафт применялся только для юридических лиц, которые открывали свои расчетные счета в банке. Сейчас, такая функция доступна и для физических лиц.

Для юридических лиц

Для юридических лиц вышеуказанная функция оформляется по определенной схеме. Если на расчетном счету идет постоянный оборот денежных средств но в данный момент на балансе недостаточно денег, банк может предоставить нужную сумму для оплаты выставленного счета. При начислении средств на расчетный счет, банк закроет предоставленный кредит и возьмет процент за услугу.

Для физических лиц

Овердрафт для физических лиц больше похож на мини-займ. Оформляется на короткое время.

В целом услуга схожа с вышеописанной схемой и предоставляется как отдельная функция для зарплатных или дебетовых карт с постоянным денежным оборотом. Если на счету не осталось денег, вы можете снять нужную сумму, уйти в кредит.

Погашения займа произойдет автоматически, после начисления зарплаты или пополнения счета пластика. Позже Сбербанк уведомит вас о списании платы за овердрафт.

Перевод Золотая Корона: где получить, пункты выдачи, банки партнеры.

Что такое «назначение платежа» в Сбербанке онлайн и что в нем писать?

Подключение услуги

Подключить овердрафт можно после предоставление в банк пакета документов:

- Паспорта гражданина РФ.

- Еще один документ, например: водительское удостоверение, заграничный паспорт, военный документ.

- Справки о доходах.

- Заявления на данную услугу.

Оплата за услугу в Сбербанке

Плата происходит несколькими способами:

- Снятие комиссионного сбора за обслуживание расчетного счета.

- Оплата за предоставление самой услуги.

- Выставление счета за использование кредитных средств (комиссия).

Проценты, начисленные за овердрафт, устанавливаются в рамках предоставленного кредитного лимита. Если клиент превышает установленный лимит, Сбербанк предоставляет кредит, но берет за это «двойной тариф».

Лимит кредитных средств по услуге «Овердрафт» варьируется в пределах 1000-30000 рублей и зависит от заработной платы клиента.

Годовая процентная ставка за услугу равна 18% для рублевого счета, 16% — для валютного. Превышение лимита обойдется клиенту Сбербанка в 36% годовых за рублевый счет и 33% за валютного.

Важно! Если будет просрочена оплата по услуге овердрафт (не погасили долг вовремя) банк возьмет повышенные проценты.Смс о списании

Клиентам Сбербанка приходят Смс о списании платы за овердрафт. Особенно неприятно получать такие оповещения, если не пользуешься овердрафтом, да и не знаешь, что он установлен на карте. Но бывают ситуации, когда вы воспользуетесь овердрафтом сами того не заметив.

Пример:

Вам нужно оплатить административный штраф. Вы подходите к терминалу, вставляете карту в картоприемник, но на ней недостаточно средств. Вы пополняете карту наличными на недостающую сумму (на карте 400 рублей, вы добавили 600 рублей). Вам пришла СМС о зачислении средств на карту и вы со спокойной душой заплатили 1000 рублей штрафа через терминал.

По факту что могло произойти. Уведомление о зачисленных средствах вы получили, а информация о состоянии баланса не обновилась в терминале. Вы осуществили операцию по факту с 400 рублями и использованным овердрафтом на 600 рублей. Через несколько минут, деньги поступят на карту, и после проверки баланса, на вашем счету 0. Позже вам придет СМС уведомление о списании платы.

Если у вас возникла похожая ситуация, обратитесь в контактный центр Сбербанка по номеру 8-800-555-55-50. В данном случае, вы сможете вернуть списанные средства.Перевод Unistream: в каком банке можно получить, как отправить, комиссия за перевод.

Как зарегистрировать OKPAY кошелек и какие у него возможности?

Не нужна Копилка ПриватБанка? Заберите средства и отключите условия накопления за 2 минуты!

Отключение

Отключить услугу можно на отделении, обратившись к менеджеру Сбербанка. Чтобы в следующий раз не подключать данную услугу к дебетовой карте, в договоре, в графе «Овердрафт», поставьте сумму «0».

Что такое «списание платы за овердрафт» в Сбербанке

Овердрафт представляет собой излишний расход финансовых средств. Востребованным подобный сервис стал тогда, когда у населения появилась возможность приобретать товары в кредит. При оформлении всей необходимой документации по кредитным займам используется этот вид услуг. После подключения этого сервиса, происходит плата за овердрафт.

Как оформить подключение овердрафт-сервиса в отделении Сбербанка?

Для того чтобы пользоваться всеми преимуществами данной услуги, обязательно заключение соглашения с банком. Для большего удобства сотрудники банка могут предложить привязать этот вид сервиса к зарплатной карточке.

Необходимо сделать следующее:

- Написать заявление с просьбой предоставить такой сервис.

- Взять с собой паспорт.

- Еще одно удостоверение личности оформляющего подобную банковскую функцию, подойдут права на вождение автомобиля или военный билет.

- Принести документ о размере дохода.

Первоначально воспользоваться овердрафт-услугой имели возможность только юридические лица, у которых был оформлен банковский счет. В настоящее время все больше физических лиц обращаются с запросами на этот сервис.

Особенности оформления овердрафт-функции для юридических лиц

Рассмотреть план обеспечения юридического лица подобной опцией можно на примере. Компании нужно осуществить перевод финансов за оплату определенной покупки, но нет необходимой суммы. В то же время, фирма постоянно пользуется этим расчетным счетом. В данной ситуации банк может предложить передать необходимые денежные средства, тем самым оформить овердрафт-опцию.

Организация после этого сможет за все необходимое заплатить до того, как средства поступят на карту.

Позднее, когда клиент банка переведет на свою расчетную карту нужную сумму, автоматически произойдет ее списание вместе с процентами. Подобный сервис помогает юридическим лицам погасить задолженность в экстренном режиме и препятствует сбоям в работе учреждения.

Особенности оформления овердрафта-опции для физических лиц

Такая функция является прекрасной возможностью в краткие сроки оформить своего рода заем на небольшой временной срок. Для того чтобы получить доступ к этому сервису, необходима карточка Сбербанка, на счет которой постоянно поступают финансы – заработная плата, пособия и прочие перечисления.

Главным преимуществом овердрафта является возможность получить необходимую сумму, а затем, при пополнении карточного счета, она будет автоматически отдана банку вместе с процентами.

Процентная ставка для этой опции довольно высокая, но оформление очень быстрое. Сумма утверждается в индивидуальном порядке и в определенных границах.

Карта с овердрафт-опцией Сбербанка России

Помимо присоединения этого сервиса к зарплатной карточке, можно получить дебетовый карточный счет с этой опцией. Преимущество в том, что плата взимается только за само время пользования кредитных средств. Оформить ее очень просто.

Как отказаться от овердрафт-сервиса?

Некоторым этот вид сервиса не нравится, так как существует риск кредитных обязательств на крупные суммы. Не использовать эту услугу можно только в том случае, если при получении карточки отметить нулевую сумму для нее. Изменить пределы подобного займа можно только согласованно с клиентом банка.

Как происходит списание платы за овердрафт в Сбербанке и что это такое?

Это понятие означает взимание определенного процента за пользование овердрафт-услугой. Банк может утвердить комиссионный сбор за обслуживание карты и выдачу денег.

Пока клиент банка не зачислит на свой счет полученную в займ сумму с процентами, он не сможет пользоваться своей банковской карточкой. В первую очередь взимаются дополнительные проценты и комиссионный сбор, а затем и вся сумма займа.

В том случае, если овердрафт не был оплачен вовремя, Сбербанк вправе наложить штрафные санкции. Их размер составит предусмотренный процент в двойном размере. Начисление происходит на следующий день после появления долга и до дня его погашения.

Размер финансов, которые могут быть предоставлены в рамках овердрафта, связан с зарплатой клиента и может находиться в границах от 1000 до 30000 рублей. Для рублевого счета утверждают 18 % ставки, за валютный – 16%. В случае превышения установленного предела средств, ставка составит 36% и 32% соответственно. Их начислят. Если вовремя не был погашен долг.

Когда приходят СМС о списании средств?

Могут возникнуть такие моменты, когда плательщик думает, что расходует свои деньги, а на самом деле снимаются банковские средства. Плата за овердрафт будет произведена.

Подобные ситуации могут быть связаны со сбоями по техническим причинам.

Чаще всего это происходит с держателями карт дебетового формата без подключенной услуги. Суммы обычно списываются небольшие. В личном кабинете пользователя онлайн-Сбербанком эти операции не расшифровываются подробно. Если оповещение о подобном списании клиент получает на телефон, то там ситуация описана более подробно.

Происходить такие сбои в системе могут по причинам:

- Вследствие разницы по обменному курсу. Например, когда перевод средств происходит в валюте отличной от счета держателя карточки. Тогда утверждение платы может произойти в другой день при уже изменившемся валютном курсе.

- Когда происходит поступление финансов на карточный счет, они доступны для пользования моментально. Но по факту еще не дошли окончательно. Если воспользоваться деньгами в это время, может проявиться овердрафт. Данные проблемы могут возникнуть и при оплате коммунальных услуг или любых других видов платежей. Во избежание этих неприятностей лучше зачислять финансы для банковских операций заблаговременно.

В этих случаях банк вернет деньги по заявлению клиента.

Для выяснения обстоятельств и разрешения конфликта советуют обратиться в отделение Сбербанка либо по специальным телефонным номерам, которые предоставят работники банка и его онлайн-версия.

Списание платы за овердрафт Сбербанк — что это такое, подключение и отключение

Списание платы за овердрафтов Сбербанк что это, и как можно воспользоваться данной услугой физическим или юридическим лицам.

Ввиду открытых возможностей кредитной линии предполагаться использование услуги Списание платы за овердрафт, на сегодня данная услуга стала доступна как физическим так и юридическим клиентам в Сбербанке. В данном обзоре мы рассмотрим основные принципы предоставления овердрафта и ознакомится, как можно подключить или отключить данную услугу от Сбербанка.

Овердрафт понятие как таковое, что это?

Под овердрафтом от Сбербанка подразумевается некий кредит, который предполагает увеличение лимита на проведение определенных операций. Размер овердрафта будет зависеть от счета открытого в банке. Физическим лицам предлагается услуга данного лимита по зарплатным картам или картам расчетного характера, но для этого банк должен иметь представление об частоте поступивших средства.

Таким образом овердрафт — это своего рода займа а определенную, сумму порядка 30-40% от общей, которая находиться на счете, клиент сможет использовать для оплаты определенных услуг. Начисленные средства по овердрафту, спишутся в автоматическом порядке при следующем пополнение счета.

Физический и юридический овердрафт имеют определенные отличия, которые в первую очерет касаются лимита и сроков возвращения предоставленных средств.

Овердрафт для юридических счетов

Услуга предоставления овердрафта для юридических лиц подключается в Сбербанке при оформлении счета, по которому предприятие как получает деньги от контрагентов, так и ведет определенные расчеты.

В тех случая, когда на счету у компании нет необходимого количества средств, но необходимо провести оплату по счетам, банк Сбербанк предоставляет овердрафт на необходимо сумму, если она входит в лимит доступного обихода средств по счету.

После поступления средств на счет предприятия, банка автоматически взымает свои средства с учетом процентов за пользование. В Сбербанке услуга по овердрафту имеет процентные ставки порядка 0,19-0,2 процентов в день, от суммы задолженности.

Овердрафт для юридических лиц, являться достаточно выгодной услугой от Сбербанка, которая позволят не прекращать расчетные операции. Не использовать основные кредитные продукты, на оформление которых необходимо дополнительное время.

Овердрафт по физическим счетам

Ранее как таковой услуги овердрафт для дебетовых карт не предоставлялось ни одной их финансовое учреждение, хотя он приуставал при снятии наличных через банкоматы других банков.

Обращаем внимание: снятие доступной суммы через банкомат другого банка, предусматривает комиссию за межбанковские операции, клиент получает полную доступную сумму, а Сбербанк платить проценты, вводя дебетовую карту в минус.

Своего рода минусовый баланс — является овердрафтом по расчетному счету дебетовой карты физического лица.

Сбербанк на данный момент предоставляет официальную услугу овердрафта для клиентов зарплатных проектов, в размере 40% от суммы ежемесячных поступлений.

Таким образом клиенты могут воспользоваться средствами превышающими баланс карты, но в следующем месяце они будут списаны после первичного поступления, за пользование услугой предполагается проценты, которые напрямую будут зависеть от вида вашей дебетовой карты.

Заказ услуги овердрафта

Подключить услугу овердрафта могут как физические, так и юридические клиенты Сбербанка.

Важно: владельцы дебетовых заплатанных карт, подключаются к услуге овердрафта автоматически.

Юридическим лица для подключения услугу понадобиться:

- Документы удостоверяющие личность.

- Свидетельства о регистрации предприятия.

- Расчетный счет Сбербанка.

- Заявление на сумму предоставленного овердрафта.

Обратить внимание: клиенты Сбербанка могут обратиться с заявлением на подключение услуги по дебетовым картам, если такова услуга не предоставляться в пакете обслуживания счета.

Плата за услугу Овердрафт Сбербанк

Списание средств по овердрафту производиться при последующем пополнение счета клиента. В зависимости от лимита, она может быть до 30 тысяч рублей.

При длительном не пополнении дебетовой карты, может возникнуть просрочка по овердрафту, которая имеет процентные ставки намного выше, предложенных от банка. Потому клиентам имеющим задолженность по овердрафту, можно пополнить счет самостоятельно.

Важно:овердрафт предоставляется в любой валюте, но под разными процентами.

Ставки овердрафт от Сбербанка для физических лиц

| Рубли | 18 | От 1000 до 30 000 |

| Доллары | 16 | До 5000 |

Обратить внимание: подача заявление на увеличения овердрафта лимита, предполагают повышение ставок в два раза, соответственно до 36 и 33 процентов годовых.

В зависимости от срока предоставленного займа, будет зависеть и сумма процентов, которые спишутся вместе с основной суммой предоставленной по овердрафту.

О том что клиент должен банку определенную сумму он может не знать до того момента, пока повторно не проверит свой счет, или же не получит смс уведомление от Сбербанка, о списание средств за плату по овердрафту.

Такие уведомление могут прийти в случае:

- Снятие наличных через банкомат другого банка, вам придет смс о снятие вашего баланса, но по истине снимается комиссия от другого банка, которую уплатит Сбербанк, и далее взымает с вашего счета.

- При оплате счетов через терминал, кода счёт пополнен, но клиент не уверен в их зачисление на карте, приводиться оплата, банк выдает нужную сумму по операции.

- СМС –уведомление о списание средств со чета клиента, приходит с уведомление о проведенной операции.

Получить подобную смс можно в течении 2-3 дней после того, как вы проводили манипуляции с другими банками или же делали оплату через терминал.

Как отказаться от услуги

Отказаться от услуги овердрафта в сбербанке, можно при получении карты, сделав отрицательную отметку в строке овердрафт. Если вы уже пользуется данной услугой, но планируете ее отключить вам необходимо позвонить по номерам горячей линии, или обратится в отделение с соответствующим заявлением.

Обратить внимание: отключение услуги может привести к отказу выдачи полного баланса, при снятии через банкоматы других банков, ввиду предусмотренной комиссии за транзакцию средств.

Выводы

Списание средств по овердрафту от Сбербанка, являться дополнительной услугой, которая позволяет проводить все операции по расчётам не обращаясь за кредитом, или же полностью снимать наличные, не уплачивая комиссию другого банка моментально. Дальнейшая плата по овердрафту будет производиться в режиме автоматического списания средств, при последующем поступление на счет клиента.

Овердрафт юридическим лицам, предоставляться достаточно выгодной услугой для непрерывного проведения расчётных операций по своим счетам.

Сбербанк предлагает минимальные процентные ставки по овердрафту, для своих клиентов, что дает им расширенные возможности, и всегда стабильное финансовое положение.

Списание платы за овердрафт в Сбербанке

Некоторые сталкиваются с проблемой списания платы за овердрафт в Сбербанке. Что это и как его избежать, ведь результат – минусовый баланс, о котором клиент может даже не подозревать?

Слово overdraft означает «перерасход» (с английского). Списание платы за овердрафт в Сбербанке по дебетовой карте происходит чаще всего по причине несвоевременной оплаты ежегодных или ежемесячных банковских услуг (мобильный банкинг, годовое обслуживание и т.п.). Если денег на счету у клиента нет – баланс уходит в минус. Такой вид овердрафта называется техническим.

Есть также специальная банковская услуга, предполагающая выдачу микрозайма держателю карточки. Разрешенный овердрафт подключается отдельно по договору.

Он предполагает возможность использовать больше средств, чем есть на карте, за счет минусового баланса. Списание платы за овердрафт в Сбербанке в этом случае происходит автоматически в ближайшем времени при поступлении средств.

Разрешенный овердрафт подключают далеко не всем. Для его обеспечения необходимо иметь постоянный поток средств на расчетной дебетовой карте. Автоматически его могут выдать зарплатным клиентам Сбербанка.

Списание платы за овердрафт в этом случае тоже осуществляется сразу при поступлении на карту денег. Недостаток такого займа в больших размерах процентных ставок за овердрафт и его несвоевременное погашение.

Овердрафт — что это такое?

Списание платы за овердрафт в Сбербанке

Дебетовая карта

Итак, если вы однажды обнаружили минусовый баланс на дебетовой карте – вы теперь догадаетесь, что это списание платы за овердрафт.Сбербанк может даже не предупредить о случившемся, поэтому счет периодически лучше проверять, особенно при редком использовании карты.

Списание уже произошло – что делать? Напомним, существует два вида овердрафта: специальный и технический. Рассмотрим оба варианта.

Разрешенный

К первому виду стоит отнестись серьезнее – за использование займа начисляются существенные проценты. При превышении установленного лимита ставка удваивается. Погашать его лучше сразу. Но и списание платы за овердрафт в Сбербанке в таком случае происходит с ведома клиента.

Кому попало услугу не предоставляют. Заключается договор, оговаривающий все условия предоставления займа, процентов за пользование, сроков погашения и т.д.

Технический

Второй вид предполагает плату за пользование карточкой или сопутствующих услуг. При подключении клиент может не обратить внимание на пункт о их стоимости. Обычно это небольшие суммы, снимаемые в определенный отрезок времени (раз в месяц или год). Просто пополните счет, и долг спишется автоматически.

Технический овердрафт по дебетовой карте Сбербанка возможен при списании ежемесячной абонентской платы за подключенные услуги

Перерасход денег по дебетовой карте может возникнуть также при работе с другой валютой, электронными деньгами или банкоматом.

Как отключить овердрафт на дебетовой карте

Как отключить списание платы за овердрафт в Сбербанке? Это тоже зависит от вида овердрафта.

Списание платы за овердрафт в Сбербанке

Дебетовая карта

Перед тем, как отключить списание платы за овердрафт в Сбербанке, необходимо разобраться в его возникновении. Обратитесь в банк или перечитайте договор по дебетовой карте. Банковский сотрудник посмотрит на подключенные услуги и разъяснит за что и в каком размере снимаются деньги. Вы не сможете отключить списание платы за овердрафт в Сбербанке, не отключив услугу, за которую она снимается.

Возможно, недавно вы подключили мобильный банкинг? Теперь за это снимаются деньги. Годовое обслуживание оплачивается практически по всем картам Сбербанка. Сумма оговаривается в договоре – перечитайте его. Практически за любую услугу снимается плата, в согласии с тарифом. Уточните о размере необходимых платежей. Если они вас не устраивают – отключите ее.

Бывает списание платы за овердрафт в Сбербанке по дебетовой карте происходит из-за сбоев работы системы. Столкнувшись с этим, обязательно нужно обратиться в Банк и попросить помочь решить проблему.

Итак, минусовый баланс возможен и на дебетовой карте – это технический или разрешенный овердрафт. Чтобы отключить списание платы за овердрафт в Сбербанке, необходимо отключить саму услугу, за которую он снимается. Узнать какая банковская услуга подключена к карте и сколько за нее приходится платить, можно в договоре или непосредственно у сотрудника Сбербанка.

Списание платы за овердрафт по дебетовой карте Сбербанка – что это

Для того, чтобы пользоваться банковской картой с максимальной эффективностью, надо хорошо знать существующие возможности её использования. Знание того, как использовать овердрафт, может быть полезным для владельца дебетовой карточки. Cписание платы за овердрафт Cбербанк – что это такое и чем может быть полезно?

Отличие овердрафта от использования кредитной карты

Конечно, оба рассматриваемых случая похожи. Предоставление кредитных денег с карточки, на первый взгляд, мало чем отличается от овердрафта по дебетовой карте. Однако на самом деле есть довольно существенная разница.

Когда тратятся деньги с кредитной карточки, обычно существует определённый договором льготный период. Обычно он имеет продолжительность в несколько десятков дней и сводится к тому, что если взять кредитные деньги в течение месяца и погасить задолженность полностью до определённого числа следующего месяца, то не нужно выплачивать проценты или другим образом платить за предоставление кредита.

На дебетовой карточке льготный период не используется. Здесь в любом случае предоставление кредитных денег при овердрафте оплачивать придётся согласно существующим расценкам.На кредитной карте предусмотрен максимальный размер суммы, которую можно снять с данной карты в кредит. Предположим, её не хватило. В указанном случае превысить её нельзя и придётся искать другие способы получить недостающие деньги.

При овердрафте превысить ограничение допустимо. Для контроля применяются финансовые рычаги. Если лимит превышен, то предоставление дополнительной суммы обойдётся существенно дороже.

На кредитной карте кредитные возможности имеются изначально. Банк в момент подписания договора регулирует только предельно допустимую сумму. На дебетовой карте услугу требуется подключать дополнительно.

При использовании кредитной карты деньги, невозвращённые в течение льготного периода просто являются кредитом под соответствующие, определённые договором проценты.

При овердрафте время возврата ограничено. Если его превысить, стоимость предоставленных кредитных денег возрастёт.

- Наличие кредитных денег на счёте

На кредитной карте имеется определённая сумма денег. В этом случае всегда понятно, существует перерасход или нет. При овердрафте обычно сумма предоставленных кредитных денег находится на карте.

Поэтому остаток на карте в данном случае представляет собой сумму собственных денег владельца кредитной карточки и величины разрешённого кредита.

В этом случае труднее контролировать факт того, был ли перерасход собственных средств.

Оформить услугу овердрафта можно, подав соответствующую заявку в банк

Как оформить услугу

Для того, чтобы произвести подключение рассматриваемой услуги, необходимо лично явиться в отделение Сбербанка. Сами переговоры о возможности этого обычно являются довольно сложными.

Одним из наиболее важных вопросов, которые необходимо прояснить для банка, является доказательство наличия у клиента соответствующего уровня доходов для того, чтобы вовремя рассчитаться за предоставляемый овердрафт.

Для обоснования в банке нужно предъявить следующие документы (или хотя бы один из них):

- Справка о получаемых доходах, желательно с указанием получаемого оклада.

- Если имеются банковские счета, предоставленная информация об их наличии повысит уверенность банковского сотрудника в финансовой надёжности клиента.

- Наличие депозита именно в это банке. Это будет тем более убедительно, что это может быть легко проверено этим кредитным учреждением.

Наличие зарплатной карты в этом или другом банке, на которую регулярно приходят заработанные клиентом деньги. Если такая карточка имеется в этом же банке, то это очень для него удобно, ведь функцию овердрафта можно подключить именно к ней.

Это является первым этапом при принятии решения. Окончательный результат — оформление овердрафта — будет получен после того, как будет сделано следующее:

- Будет завершён анализ доходов, которые получает заявитель.

- На основании полученных данных кредитное учреждение определит оптимальный размер предоставляемых кредитных ресурсов.

- Будет установлена процентная ставка за предоставляемые деньги.

- Зафиксируют крайние сроки погашения долга.

Проинформируют о том, какие штрафные санкции (штрафы, комиссии, повышенная процентная ставка) и в каком случае будут применены.

Подписание договора на предоставление овердрафта

После того как одобрение на получение овердрафтного одобрено, происходит подписание договора.

Для оформления явиться надо со следующими документами:

- паспорт;

- ещё один удостоверяющий личность документ (возможно, военный билет или водительское удостоверение);

- заявление о предоставлении услуги;

- документы, которые подтверждают уровень дохода (обычно это справка с места работы о доходах).

Сотрудник банка указывает срок, начиная с которого овердрафт будет работать.

Стоит отметить, что Сбербанк в настоящее время не предоставляет возможность оформить овердрафт онлайн. Единственный вариант для этого — лично явиться в отделение банка со всеми необходимыми документами.

При этом можно связаться со Сбербанком онлайн и заявить о своём намерении получить необходимую услугу. Но при этом помощь будет носить только консультативный характер.

Овердрафт по дебетовой карте отличается от обычного кредитного пластика

Способы оплаты овердрафта

В зависимости от обстоятельств могут применяться различные способы для оплаты за взятые в кредит деньги после получения овердрафта:

- Плата за проведение банковского обслуживание счёта.

- Оплата за предоставление денег в кредит.

- Выставление процентов за время пользования кредитными средствами.

К третьему пункту нужно сделать уточнения. Ограничение суммы денег, взятой при овердрафте существует и прописано в договоре. Фактически существует возможность превысить указанный лимит. Однако, если это произойдёт, за сумму превышения проценты будут гораздо больше. Суммы процентов могут отличаться в два раза, а иногда и больше.

Почему нужно быть осторожным, пользуясь овердрафтом

Когда говорят, что можно пользоваться заёмными деньгами, не осознавая этого, на первый взгляд, это кажется маловероятным. Приведём пример одной из таких ситуаций.

Предположим, через банкомат происходит оплата коммунальных услуг. Для примера возьмём конкретные цифры. Пусть стоимость услуги составляет 3000 рублей. При этом на карточке есть одна тысяча, а двух тысяч не хватает.

Владелец карточки добавляет необходимые две тысячи и производит оплату счёта. Кажется, что всё в порядке. Однако, сумма пополнения в две тысячи попадает на карточку спустя некоторое время, но на момент оплаты этого не произошло. Таким образом, были использованы кредитные деньги. Пополнение вернуло их, но плата за овердрафт внесена не была.

Если этого не контролировать, такая ситуация может привести к штрафным санкциям. Из-за этой и других аналогичных ситуаций некоторые клиенты избегают пользоваться данной услугой.Иногда, делая покупку, владелец карточки обнаруживает, что ему не хватает денег для покупки. Это неприятная ситуация и банк, предоставляя возможность овердрафта старается помочь своему клиенту не попадать в такие ситуации.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА