Что такое кредитный лимит по карте

Что такое кредитный лимит по кредитной карте

В кошельке у большинства российских граждан обычно находится уже не одна-две, а гораздо больше карт. Одни из них дебетовые, другие кредитные, т.е. позволяющие использовать деньги банка в пределах установленного лимита кредитования.Именно об этом и пойдет речь в данной статье.

Понятие кредитного лимита

Часто клиенты, даже активно использующие карточные продукты не задумываются о том, что такое кредитный лимит по кредитной карте. Ведь им известна сумма, которую можно тратить и этого достаточно.

Важно! Популярные банки, например, ВТБ 24 допускают снятие денежных средств за счет установленной суммы, но при этом взимают большую комиссию.

Особенностью таких карт является возобновляемая сумма. После того, как клиент оплатил долг по карте, он снова может воспользоваться деньгами банка в любой момент без необходимости снова согласовывать документы в офисе.

Замечание. Не стоит путать кредитную карточку с пластиком, выпускаемым для выплат долга по обычным кредитам, выдаваемым наличными.

Размер кредитного лимита

Каждый банк самостоятельно и индивидуально для каждого клиента устанавливает лимит банковского кредитования. На максимальную возможную сумму задолженности влияют следующие факторы:

- кредитная история;

- размер доходов;

- активность клиента;

- результаты проверки службой безопасности;

- наличие собственности.

Часто банковские учреждения предлагают кр карты с уже установленным лимитом для почти всех зарплатных клиентов. Такая практика характерна в частности для Сбербанка.

Замечание. Иногда кредитный лимит может быть дополнительно установлен к дебетовой карточке. Например, по карте Кукуруза существует возможность заключить договор кредитования с одним из нескольких банков.

Изменение кредитного лимита

Заключая договор на кредитку, клиент соглашается с тем, что лимит, установленный ему изначально, может быть изменен в любой момент по усмотрению банка как в большую, так и в меньшую сторону.

Уменьшение лимита

Самостоятельно снижать кр лимит клиенты просят очень редко. Обычно это происходит по инициативе банка из-за снизившихся доходов заемщика, пропущенных платежей или как в варианте Приват Банка изменения экономической ситуации в стране.

Увеличение лимита

Сразу доступны кр карты с большой суммой для снятия далеко не всем клиентам. Большинству граждан придется заслужить доверие банка. Первоначально финансовые организации устанавливают относительно небольшую максимальную сумму задолженности, предлагая постепенно увеличивать сумму по мере добросовестного обслуживания текущих задолженностей клиентом.

Существует два варианта, как увеличить лимит на кредитной карте:

- дождаться автоматического решения банка;

- обратиться с заявлением об увеличении самостоятельно.

Не редко банки проводят анализ действующих клиентов и при выполнении ряда условий поднимают максимальную сумму самостоятельно.

Рассмотрим, что влияет на решение банка об увеличении максимальной суммы задолженности:

- активность использования карт;

- отсутствие просрочек по платежам;

- использование клиентом средств за рамками льготного периода;

- изменения финансового состояния заемщика.

Обычно предложение от банка о первом увеличении суммы поступает через полгода – год активного использования кредитки и только если заемщик, хотя бы иногда пользуется средствами дольше льготного периода.

Клиент может сам изъявить желание увеличить лимит задолженности по карте, например, если планирует поехать отдыхать или совершить крупную покупку за счет заемных средств и лишь затем рассчитаться с банком.

Для поднятия максимальной суммы долга по карте, если инициативу проявляет сам клиент, ему необходимо обратиться в банк с соответствующим заявлением. Сделать это можно в любом офисе кредитной организации или через интернет, если такая возможность доступна.

Совет. Часто при первоначальном выпуске карты и установке максимальной суммы, банки не спрашивают документы о доходе. Если представить сотрудникам справку о заработной плате, то можно существенно увеличить шансы на одобрение заявления об увеличении максимальной суммы.

Кредитные карты отличный продукт, который позволяет многократно пользоваться заемными средствами в пределах установленного лимита. Но для увеличения кредитного лимита и исключения негативных последствий необходимо очень добросовестно обслуживать долг.

Что такое кредитный лимит по карте

Что такое кредитная карта сегодня знает каждый. Благодаря финансовому продукту можно снимать наличные при необходимости, оплачивать товары в магазине или режиме реального времени, через интернет. Однако при оформлении банки каждому устанавливают кредитный лимит. Рассмотрим, что такое кредитный лимит по карте и как он определяется.

Что это простыми словами

Кредитный лимит – эта максимальная сумма денег, которую предоставляет банк для проведения расходных операций. Простыми словами, это количество денег, которыми вы можете пользоваться по своему усмотрению, в любое время.

При этом важно учитывать, что финансовая компания предлагает, как правило, два вида лимита:

| Возобновляемый | В таком случае лимит восстанавливается после внесения денег на карту, и клиент может снова совершать необходимые операции. К примеру, по карте лимит 100 000 рублей. Клиент 01.07 потратил 50 000 рублей, а 01.08 этого же года вернул их на счет. С этого момента по карте восстановился полный лимит, которым клиент опять может пользоваться в полном объеме. |

| Невозобновляемый | Карты с таким лимитом сегодня предлагают крайне редко. Суть заключается в том, что устанавливается сумма, которая уменьшается при совершении расходных операций. К примеру, по карте лимит 50 000 рублей. Клиент потратил 10 000 рублей и спустя 15 дней вернул их. По кредитке лимит будет установлен в пределах 40 000 рублей. |

Как назначается лимит

Как уже было сказано, кредитный лимит устанавливается персонально для каждого заемщика. При этом важно учитывать, что принимая решение, финансовая компания учитывает:

| Программу | В данном случае следует учитывать, что финансовые компании готовы предложить моментальные карты по паспорту, даже гражданам с испорченной кредитной историей. По такому продукту лимит, в большинстве случаев, не превышает 30 000 рублей. Для получения большего лимита необходимо оставить заявку на другой продукт и предоставить полный пакет документов. |

| Доходы | Размер доходов играет большую роль. Финансовая компания по карте просит вносить как минимум 5% от суммы долга. Определяя лимит, кредитор смотрит, чтобы минимальный платеж не превышал 30% от общего заработка. |

| Кредитная история | При выдаче любого финансового продукта изучается кредитная история заемщика. Это замечательная возможность для кредитора увидеть:

Положительные клиенты могут рассчитывать на максимальный лимит. С испорченной историей получить кредитку крайне сложно. Даже если банк пойдет навстречу, то сумма будет небольшой. |

Размер

цель любой финансовой компании – это получение прибыли. Однако выдавая кредитку, банк тщательно просчитывает все риски и только после этого принимает решение, какой кредитный лимит одобрить своему клиенту. Сегодня доступно три лимита, о которых речь пойдет ниже.

Нулевой

Как показывает практика, это всем известные дебетовые карты, по которым кредитный лимит не предусмотрен. Такие карты открываются с целью размещения собственных средств. Однако по такой карте лимит может быть установлен в будущем, по желанию, как самого клиента, так и кредитора.

Банк может предложить минимальный овердрафт, если клиент часто пользуется картой, с целью оплаты товаров и услуг, как в магазинах, так и дистанционно. Также в эту группу входят непосредственно именные кредитные карты, по которым на дату выдачи средства финансовой компании отсутствуют. Такое случается в том случае, когда кредитная история заемщика испорчена.

Карта выдается только с одной целью – заполучить клиента и предоставить ему лимит в дальнейшем, когда кредитное досье будет исправлено.

Минимальный

Это самый популярный лимит, который предоставляется:

- новым клиентам

- гражданам с неидеальной кредитной историей (небольшие просрочки)

- лицам в возрасте до 21 года

- неофициально трудоустроенным гражданам

Финансовая компания выдает лимит, который на практике не превышает 10 000 рублей. Если клиент постоянно пользуется кредиткой и исправно вносит оплату, то сумма лимита по инициативе банка повышается.

Максимальный

Сразу необходимо отметить, что максимальный лимит в каждом банке определяется выбранной программой. К примеру, если финансовая организация предлагает 300 000 рублей, то даже при наличии положительной истории и хорошего дохода не получится взять 350 000 рублей и более.

Максимальная сумма, на практике, предоставляется:

- заемщикам с хорошей кредитной историей

- корпоративным клиентам

- официально трудоустроенным гражданам, которые могут подтвердить занятость

Определение кредитного лимита

Существует несколько способов определения кредитного лимита. Как показывает практика, все финансовые учреждения используют три основные:

- При расчете лимита учитывается средне месячный денежный оборот по счету клиента, который открыт в банке-кредитора. Согласно данному варианту, сумма овердрафта устанавливается как 40-50% от данного оборота.

- Во внимание принимается среднемесячный оборот по счету, который открыт в любом банке. При этом сумма лимита будет находиться в диапазоне от 25 до 35%.

- Самый востребованный способ, о котором уже говорилось выше – это установление лимита, исходя из оценки параметров заемщика, таких как: финансовое положение, возможность обслуживать принятые на себя обязательства, устойчивость клиента и наличие залогового обеспечения.

Какой способ выбрать – решает сам кредитор. Как показывает практика, то зачастую кредиторы учитывают последний и один из первых двух.

Изменение лимита

Как уже было сказано выше, некоторые финансовые компании при первом обращении клиента предоставляют минимальный лимит, который в дальнейшем может быть повышен. При этом увеличить его могут как по инициативе кредитора, так и самого клиента.

Увеличение по инициативе банка

Как показывает практика, то в большинстве случаев сумма по карте повышается только по инициативе кредитора. При этом важно учитывать, что решение принимает не специальный сотрудник компании, а специальная программа.

Суть программы заключается в том, чтобы:

- анализировать операции по карте

- фиксировать оплату: с просрочками или без

- определять максимальную сумму, на которую можно увеличить лимит

Увеличение происходит постепенно. К примеру, по карте лимит 50 000 рублей. Если клиент активно пользуется кредиткой и исправно вносит оплату, то банк может спустя несколько месяцев предложить увеличить его на 20-30%. При этом стоит отметить, что увеличивать сумму по карте банк может в любой время, но не более одного раза в месяц.

Изменение по желанию клиента

Это не означает, что заемщик может позвонить в банк или войти в личный кабинет клиента и самостоятельно установить необходимый для себя лимит. В данном случае заемщик может просто обратиться к кредитору с данной просьбой, как лично, так и по бесплатному телефону службы поддержки клиентов.

Лимит увеличивается, если:

- доходы клиента возросли, и он может предоставить справку с места работы

- изначально клиент не предоставил справку о доходах и готов это сделать сейчас, для получения большей суммы

- заемщик пользуется картой более 6 месяцев и исправно вносит оплату по договору

- клиент закрыл ранее оформленные кредиты, которые были активные на момент оформления кредитки

- у заемщика появилось ликвидное имущество в собственности: машина, квартира и т.д.

Для увеличения лимита лучше обратиться в банк лично, имея на руках полный пакет документов. Решение принимается в течение 3 рабочих дней.

Банковская карта с кредитным лимитом

Обращаясь в финансовую компанию необходимо учитывать, что каждый банк сам устанавливает правила выпуска и условия обслуживания кредитной карты. Именно условия следует внимательно изучить перед подачей заявки.

Изучить по карте:

| Обслуживание | Ежегодно взимается плата за обслуживание расчетного счета, на котором лежат кредитные средства. Плата зависит от вида карты: обычная или золотая. По обычным картам кредиторы просят оплатить в размере от 300 до 800 рублей. По привилегированным кредиткам размер годового обслуживания может достигать нескольких тысяч рублей. |

| Процент и льготный срок | В каждом банке свой процент по карте. Однако он не взимается, если заемщик пополняет баланс в течение льготного периода. На практике льготный срок находится в диапазоне от 50 до 100 дней. |

| Снятие наличных | Зачастую кредиторы взимают процент за снятие денег с кредитной карты. Процент следует уточнить заранее. На практике он достигает 1% от суммы. |

| Минимальный взнос | По карте клиент обязан вносить оплату в размере 5-10% от суммы задолженности. |

| Интернет-банк | Все расходные и приходные операции по карте следует постоянно контролировать. Специально для этого банк предлагает интернет-банк. В отличие от мобильной версии он бесплатный. |

| СМС-оповещение | Как правило, это услуга по умолчанию, стоимость которой не превышает 30-50 рублей в месяц. Каждый месяц клиент получает уведомления:

Не секрет, что он нее можно отказаться при получении карты. Главное – это просто написать заявление на имя руководителя. |

| Штрафы | Если минимальный взнос не будет внесен своевременно, то финансовая компания имеет право начислить штраф. Размер и способ устанавливается кредитором и прописывается в кредитном соглашении. Бывает:

|

Закрытие

Закрытие лимита по карте еще не означает полную блокировку самой карты. Как правило, решение о приостановлении лимита принимает не заемщик, а банк. Случается это по различным причинам. Самая распространенная причина – это неисполнение обязательств.

Закрыть лимит банк может, если:

- оплата по договору постоянно поступает с задержкой, как минимум 5 дней

- клиент не вносит оплату более 90 дней

- решил продать долг стороннему банку

В этом случае клиенту придется просто вносить оплату по карте. Воспользоваться средствами, для оплаты товаров или услуг уже не получится. Однако бывают случаи, когда сам заемщик обращается в финансовую компанию, с целью закрытия лимита.

Такое бывает:

- когда необходимо погасить долг и ограничить себя в покупках

- в случае если клиенту нужно оформить новый кредит на большую сумму, и он не желает больше пользоваться картой

Заключение

Подводя итог, можно сказать – что кредитный лимит по карте устанавливает финансовая компания, учитывая различные параметры.

Если вам одобрили минимальный, то не стоит расстраиваться, поскольку в дальнейшем его можно увеличить. Главное – это быть порядочным клиентом, который исправно вносит платежи по договору.

Тем клиенты, которые нарушают условия, банк может заморозить лимит. В такой ситуации оплатить картой уже не получится.

Единственное, что останется – это каждый месяц вносить оплату.

Офисы банков на карте

Что такое кредитный лимит, что он значит

В качестве одного из наиболее важных параметров кредитной карточки выступает лимит. И объем денег, который может быть вами израсходован, как раз обозначается посредством данного критерия.

Как понять, каким образом формируется данное ограничение, и есть ли возможность его увеличения? Что такое кредитный лимит, и каковы нормы его функционирования? Эти и многие другие вопросы, связанные с ограничениями по кредитованию, будут рассмотрены в статье.

Все кредитные карты имеют денежные ограничения

Определение терминологии и основные понятия

Лимит по кредитной карте устанавливается банком в процессе ее изготовления. Оформление кредитки происходит по тем же принципам, что и открытие любого другого кредита: в банк предоставляется определенный набор документов, содержащих справку о текущих доходах и поступлениях.

Именно от того, какие финансовые возможности имеет потенциальный заемщик, банк и будет отталкиваться в процессе принятия решения о лимите. Если взятие карты происходит впервые, чаще всего показатель лимита не устанавливается выше, нежели 2-3 уровня ежемесячного дохода.

А некоторые банки предлагают еще более низкую планку.

Что означает установка лимита по кредиту

Кредитные карточки включают в себя определенный перечень условий и требований, выдвигаемых банком в рамках индивидуального решения.

Поэтому, можно сказать, что лимит кредитной карты – это величина, имеющаяся в доступе на счете клиента, и она может быть использована для любых покупок по карте или наличности.

При всем этом финансовое учреждение может назначить на данный показатель несколько ограничений или требовать внесения вспомогательных выплат в целях регулирования трат клиента.

Зачем нужен лимит по кредитованию

Данная сумма используется при долгосрочном предоставлении в пользование денежных средств со стороны банка. В течение определенного временного отрезка клиент может «одалживать» у финансовой структуры денежные средства, а затем компенсировать их и снова брать в пользование.

В итоге суммарная величина долга не будет выше определенной суммы. Данные ограничения имеют место быть в целях снижения рисков невозврата денег. Поэтому размерный показатель лимита будет иметь зависимость, в первую очередь, от того, насколько клиент сможет подтвердить факт своей платежеспособности.

Вот мы и рассмотрели, что значит данный лимит, и каким образом его можно использовать.

Потратить средства с карты свыше установленного лимита невозможно

Можно ли рассчитывать на большее количество бонусов и привилегий

Если доходная часть позволяет вам пользоваться большими объемами денежных средств, но придется явиться в кредитное учреждение лично и составить заявительную бумагу в установленной форме.

Но положительно банк ответит далеко не каждому человеку, который принял решение пользоваться более внушительными суммами. Однозначно отказ последует для тех, кто использовал карту нерегулярно.

Помимо этого, банк откажет и в случае, если задолженность была погашена с просрочками, а сама карта использовалась вне назначения, т. е., например, для снятия наличных денег.

Если же долги отсутствуют, и вы практикуете активную эксплуатацию кредитной карты, ответ, скорее всего, будет положительным, и вы сможете рассчитывать на обслуживание карты с большим лимитом. То есть получается, что для рассмотрения вашей заяви и принятия по ней положительного решения должны существовать какие-то существенные причины:

- Предоставление документации с подтверждением дохода. Если оформление кредитки производилось с помощью паспорта, и соответствующие документы, свидетельствующие об уровне дохода, предоставлены не были, то их принесение может положительно повлиять на решение финансовой структуры.

- Погашение других ссуд. Если к моменту составления соглашения были не погашенные какие-либо другие кредиты, то следует сделать обращение в финансовую организацию. В связи с постепенным снижением вашей финансовой нагрузки банк сможет увеличить этот предел.

Таким образом, повлиять на состояние и размер кредитного лимита можно в следующих случаях:

- соблюдать сроки по всем вносимым на счет банка выплатам;

- активно пользоваться картой в рамках действующих предложений;

- повышать платежеспособность и доказывать этот факт;

- пользоваться договором сроком от полугода.

Для увеличения кредитного лимита нужно обратиться в банк с заявлением

При всех условиях лимит кредитования может подлежать как уменьшению, так и увеличению. Об этих изменениях кредитор обязуется сообщить заемщику с помощью телефонного звонка или смс сообщения.

Правомерность действий со стороны банка

С одной стороны, увеличение кредитного лимита – процедура непростая.

Но некоторые кредитные учреждения обеспечивают увеличение доступных сумм средств, в самостоятельном порядке за «послушность» в виде регулярного пользования картой, своевременного погашения всех платежей, а также предлагают различные акции, бонусы, скидки, действующие возможности. Следует заметить, что в процессе оформления карты между сторонами происходит формирование соглашения – это документ, который обеспечивает регулирование всех нюансов выпуска и применения «пластика».

В рамках одностороннего порядка банковские организации не вправе менять условия, если этот аспект не предусматривается договором. Впрочем, изменениям не и прочие пункты.

Но если вы подписывали эту бумагу «не глядя», а в ней вдруг оказался пункт о возможности банка «своевольничать», поэтому можете ждать от него сюрпризов. С одной стороны, это хорошо и удобно, ведь банк стремится вам помочь и обеспечить большее количество денег.

С другой стороны, это отражается на общей процентной ставке: чем больше средств имеется в вашем распоряжении, тем больше суммарная переплата.

Факторы, влияющие на показатель

Вот мы и рассмотрели, что это – лимит по кредитованию. Понятие означает определенную сумму средств, взятых у специализированного учреждения в пользование на определенный период за какую-то плату в виде процентов.

На практике используются возобновляемые и не возобновляемые кредитные лимиты. Первые подразумевают разновидности ссуд, которыми можно пользоваться бесконечно в рамках функционирования соответствующего соглашения.

Что касается второй группы займов, то их выдача происходит разово, а после возврата всей суммы банку договор прекращает свое действие.

Разные банки предлагают свои условия по кредитным картам с различным лимитом

Лимитные суммы находятся под влиянием большого количества факторов, и мы рассмотрим некоторые моменты:

- Кредитная история. Это своеобразная форма отчетности об операциях, которые проводились клиентом до этого. Она включает в себя материалы о предыдущих платежах, успешности прошлых кредиторов в процессе взаимодействия с дебиторами.

- Кредитный рейтинг. Это приблизительная оценка потенциального заемщика на предмет его платежеспособности и уровня ответственности, которое основывается на истории по кредитам и списке имеющихся долгов, активов, пассивов. При рассмотрении заявки большинство кредиторов обращает внимание именно на этот показатель.

- Текущая платежеспособность. Это показатель, который отражает финансовое состояние заемщика. Если на первых порах он может рассчитывать на лимит исключительно в 15 – 50 т. р., то впоследствии, при предоставлении справки о доходах или наличии прочих материальных ценностей, клиент может рассчитывать на повышение этого показателя. Банк, удостоверившись в благонадежности заемщика, примет решение выдать ему большее количество денег.

Величина кредитных лимитов старательно проверяется банковскими организациями для того, чтобы клиент вдруг не вышел за пределы своей платежеспособности. Если эта величина мала и подразумевает увеличение, необходимо держать связь с кредитором и просить его пересмотреть ограничения, которые были установлены до этого.

Специалисты рекомендуют никогда не выходить за установленные планки, это может привести к долговой яме и общему ухудшению финансового положения заемщика.

Какой вывод можно сделать из вышесказанного

Таким образом, если добросовестно и своевременно выполнять все обязательства и не допускать долгов, можно рассчитывать на внушительные лимитные суммы. Но такие, полученные по карте средства – не ваша собственность, поэтому грамотно планируйте свои финансы и рассчитывайте только на собственные возможности, а не на поблажки со стороны финансовой организации.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Что такое кредитный лимит и как его увеличить

Незнание основ кредитного лимита вызывает проблемы у людей, часто пользующихся финансовыми услугами, что делает желаемые операции невозможными. Хотя о том, что такое кредитная карта, в чем ее особенности и даже о кредитной истории знает практически каждый. Давайте разберемся, что такое кредитный лимит, и какие имеются нюансы.

Что такое кредитный лимит

Клиент во время оформления специального договора об обслуживании получает специальную пластиковую карту от банка с ограниченным числом денег. Это тот самый лимит кредитования.

В том, что такое кредитные лимиты на картах, легко разобраться. Это сумма средств, в границах которых можно использовать карту, воспроизводя операции в период, который указан в договоре (более года). И в течение этого периода можно пользоваться средствами в том количестве, которое было установлено.

При множестве кредитных линий у физического лица есть две основных — это возобновляемая и фиксированная.

К примеру, возобновляемой линии характерно кредитование, когда человеку это необходимо, но в установленных пределах. Вы сами управляете нужными банковскими операциями: берете нужное количество средств (хоть всю сумму сразу), погашаете долг по мере возможности, после чего снова пользуетесь деньгами.Если быстро погашается задолженность, кредитный лимит возобновляется. Если вносятся небольшие ежемесячные платежи, то в пользование предоставляется только остаток средств на карте.

Как назначается лимит для кредитной карты

Как известно, кредит-лимиты определяются лично для каждого физического лица. И не стоит забывать, что прежде чем принять необходимые меры, банк, предоставляющий услуги, учитывает множество факторов.

Среди них:

- Нужная программа.

- Размер дохода.

- Чистота кредитной истории.

Разберемся с каждым из них. В первом случае учитываем, что компания может сразу же выдать карту, увидев паспорт, даже тем, у кого не все хорошо с историей кредитов. Обычно рубеж на подобные услуги не превышает 30 тысяч рублей. Если же хотите большего, то тут уже оставляется заявка на другую программу и показывается полный перечень документов.

Доходы тоже играют не последнюю роль. Банк первоначально просит сразу же внести хотя бы 5 процентов от суммы, взятой в долг. Кредитор во время определения финансового предела обращает внимание, чтобы не превышал 30 процентов в общей заработной плате наименьший взнос.

Ну и кому не известно, что кредитная история — лицо заемщика. При оформлении программы кредитор смотрит на нее в первую очередь, чтобы увидеть:

- Какие активные кредиты уже есть в наличии и сколько.

- Как производится их погашение.

- Есть ли просрочки и сколько их.

Если банк все устроит, то лимит выдается без ограничений. Если же не все чисто, то выдача кредитной карты станет очень проблематичной. В случае если сделка случится, даже малейшее превышение станет невозможным.

Как можно изменить лимит для карты

В самом начале сотрудничества установленный лимит по карте означает одно — организация в связи с предоставленными данными заемщика взвесила все за и против и готова дать в распоряжение определенную сумму денег в займ.

Вначале устанавливают более-менее постоянный объем средств и, к сожалению, размер суммы пока может быть неизменным.

Но все же есть определенные рекомендации, в пределах которых можно рассчитывать на изменения в течение некоторого времени.

Как правильно закрыть кредитную банковскую карту

Если вы закрыли кредитную карту, это еще не значит, что она полностью заблокирована. Зачастую такое решение принимает именно банк, а не клиент. Это происходит по разным причинам, которые для заемщика индивидуальны. Самая популярная из них — несоблюдение обязательств.

Еще сюда относим следующее:

- Выплата средств постоянно задерживается минимум на 5 суток.

- Клиент не оплачивает заем более 3 месяцев.

- Долг продан другой финансовой организации.

Тут лицу просто следует заново погашать задолженность по банковской карте. И уже не выйдет воспользоваться деньгами, чтобы оплатить товары и услуги. Но случаются редкие случаи, когда сам клиент пишет компании, чтобы закрыть лимит.

Подобное случается:

- Когда следует ликвидировать задолженность и перестать делать покупки.

- Когда клиент нуждается в новом кредите и не хочет использовать кредитную карту.

Если уж решились на пользование кредитной банковской картой, помните, что главное — это сохранить клиентское лицо в любых ситуациях и вносить деньги, взятые в заем. Иначе финансовая организация, предоставляющая услуги, будет постоянно предпринимать различные действия, например, заморозит счет.

ОСТАВИТЬ ЗАЯВКУ НА КРЕДИТ

Что такое кредитный лимит по карте?

Лимит заёмных средств по карте является аналогом максимальной суммы, выдаваемой банком заёмщику в рамках потребительского кредитования. Эта величина определяется исключительно кредитором. На основании каких критериев устанавливается лимит по кредитной карте и можно ли его увеличить — об этом сегодняшний материал.

Что значит кредитный лимит?

Оформляя кредитную карту, клиент банка получает пластиковый «документ» с той суммой заёмных средств, которая была указана в договоре.

Именно этими средствами заёмщик может пользоваться так, как посчитает нужным. Эта сумма и является лимитом по карте — её максимальным порогом.

Доступный лимит может быть возобновляемым или нет, что позволяет клиенту банка пользоваться займом многократно или единожды.

https://www.youtube.com/watch?v=tUIxhiA1j7M

Возобновляемый лимит — деньги, которые доступны заёмщику даже после погашения им части кредита (ежемесячного платежа) или полного возвращения долга.

Иными словами, кредитные средства всегда доступны для того, чтобы при необходимости снова воспользоваться ими — снять со счёта, оплатить какой-либо товар или услугу.

При невозобновляемом лимите кредитная сумма после погашения долговых обязательств больше недоступна для того, чтобы снова ею пользоваться.

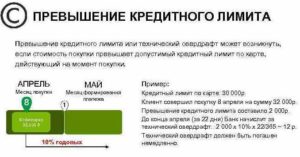

Для чего устанавливается лимит? Чёткое ограничение суммы снижает риски непогашения кредита. Финансовая организация сама устанавливает для своего клиента максимально возможный займ с учётом его платёжеспособности и кредитной истории. Помимо того, что лимит может быть возобновляемым и единовременным, он также бывает:

- нулевым;

- минимальным;

- максимальным.

Нулевой лимит — это кредитная карта без денежных средств. Она выдаётся в случае, когда банк при оформлении дебетовой карточки предлагает клиенту ещё и кредитный аналог с учётом того, что когда-нибудь человек всё же решит им воспользоваться. Также кредитка без денег выдаётся лицам, в отношении которых сейчас банк не может одобрить займ, но в будущем, возможно, изменит своё решение.

Минимальный лимит — небольшая сумма денег на карте (5-15 тысяч рублей). Такое ограничение обычно устанавливается для новых клиентов банка или тех заёмщиков, которые имеют невысокий доход.

Отсутствие кредитного прошлого тоже может привести к тому, что кредитная карта будет иметь на счёте маленькую сумму. Так банк проверяет клиента — станет ли он активным пользователем карты и будет ли своевременно вносить платежи.

Если да, то лимит будет увеличен.Максимальный лимит (как правило, от 500 тысяч до 1 миллиона рублей) является весьма внушительной суммой на кредитной карте. Его могут утвердить исключительно при высоком стабильном доходе, подтверждённом справками, и идеальной кредитной истории. Лимит до 1 миллиона рублей — редкая банковская программа, однако такие предложения всё же представлены на рынке.

Как увеличить лимит по кредитной карте?

Увеличение лимита по кредитной карте или его уменьшение напрямую зависит от решения банка. Факторы, которые влияют на рост лимита:

- Активное пользование картой — человек совершает покупки за счёт заёмных средств больше 6 месяцев.

- Вносимая сумма превышает размер минимального платежа — клиент старается погасить кредит как можно быстрее.

- Все платежи вносятся без задержек — нет просрочек.

- Клиент в доказательство своей финансовой стабильности предоставляет банку дополнительные справки и документы.

Финансово-кредитный отдел, производя мониторинг данных клиента, может увеличить кредитный лимит на 15-25% от одобренной ранее суммы. Если заёмщик не хочет ждать автоматического увеличения, ему потребуется написать заявление на повышение кредитного лимита.

Однако делать это стоит лишь в том случае, если вырос его доход, либо он может предоставить справку 2-НДФЛ, которая до этого не запрашивалась банком.

На рост лимита может рассчитывать тот, кто активно пользуется кредиткой больше полугода и не имеет просрочек по платежам.

Кредитные карты с самым большим лимитом

ТОП-5 кредиток с максимально возможным лимитом на сегодняшний день выглядит таким образом:

| Банк | Название кредитной карты | Кредитный лимит | Процентная ставка | Стоимость обслуживания в год | Льготный период |

| Альфа-Банк | 100 дней без процентов | 1 миллион рублей | От 11,99% | От 1 190 до 6 990 рублей | 100 дней |

| Росбанк | #МожноВСЁ | 1 миллион рублей | От 26,9% | От 0 до 890 рублей | 62 дня |

| Тинькофф Банк | All Airlines | 700 тысяч рублей | От 15% | 1 890 рублей | 55 дней |

| Кредит Европа Банк | Card Credit Plus | 600 тысяч рублей | От 25% | От 0 до 948 рублей | 55 дней |

| РайффайзенБанк | #ВСЁСРАЗУ | 600 тысяч рублей | От 27% | От 1 490 до 1 990 рублей | 52 дня |

Лимит по карте может стать недоступным, если клиент производит ежемесячные платежи с задержкой от 5 дней. Такой заёмщик считается неблагонадёжным — банк вправе ограничить пользование карточным счётом. Расплачиваться за товары и услуги кредитными средствами уже не получится, но погашать задолженность можно (и нужно).

Бывают случаи, когда клиент сам обращается в банк с заявлением закрыть лимит. Чаще всего это происходит по той причине, что человек хочет ограничить себя в пользовании заёмными деньгами (финансовая самодисциплина) или желает оформить другой кредит с более высоким лимитом доступных средств, потому что считает, что его доход позволяет это сделать.

Как узнать лимит кредитной карты?

Получить информацию касаемо величины лимита по кредитной карте можно следующими способами:

- Получить выписку через любой банкомат. Это может быть как банк-эмитент, так и любой другой банк. Однако стоит иметь в виду, что в случае получения такой информации может взиматься комиссия (как через банкоматы сторонних финансовых организаций, так и через банкоматы эмитента).

- Позвонить в колл-центр. Это бесплатный, но довольно трудоёмкий способ. Специалисту горячей линии необходимо будет назвать кодовое слово, с помощью которого он идентифицирует клиента как владельца карты и сообщит доступный кредитный лимит.

- Посетить офис банка с карточкой и паспортом. В банковском отделении нужно обратиться с соответствующей просьбой к сотруднику, предъявив паспорт и пластиковую карту. После чего вся необходимая информация будет получена.

- Узнать лимит через сервисы интернет/мобильного банка. Это самый простой, удобный и быстрый способ. Абсолютно любое крупное финансовое учреждение сейчас имеет подобные сервисы. Для получения интересующей информации нужно войти в свой личный кабинет с компьютера или мобильного устройства — там можно найти любые сведения по всем активным финансовым продуктам, в том числе и кредитный лимит по карте.