Что такое банковские реквизиты физического лица

Сбербанк: реквизиты для перечисления на пластиковую карту

Банковские реквизиты это набор значений, необходимых для безналичных операций. Для каждой организации и каждого физического лица они индивидуальны. Сегодня мы покажем банковские реквизиты на примере Сбербанка и расскажем, как узнать полные реквизиты карты Сбербанка.

Что входит в банковские реквизиты:

- Название организации (полное наименование Сбербанка России – ПАО «Сбербанк России»).

- БИК (банковский идентификационный код) — БИК и кор счет Сбербанка индивидуальны для каждого филиала! БИК отражает регион, в котором расположено отделение.

- Корреспондентский счет Сбербанка также открывается отдельно для каждого филиала и привязан к БИК (3 последние цифры совпадают с БИК, указывая на нумерацию филиала). Корсчет Сбербанка состоит из 20 цифр, начало всегда одинаковое – 301…., обязательно указывать – где он открыт (например, в ГУ Банка России по ЦФО г Москва).

- ИНН Сбербанка России (индивидуальный номер налогоплательщика) – 7707083893.

- КПП Сбербанка России (код причины постановки, отражает место постановки на учет) – 773601001.

- SWIFT-код (необходим для международных переводов): SABRRUMM

Это основные реквизиты Сбербанка.

Для перечисления на карту зарплаты или совершения перевода также потребуется расчетный счет Сбербанка. Для перечисления на карту будем использовать расчетный счет карты: а как получить реквизиты карты Сбербанка, расскажем далее.

Что такое реквизиты банковской карты?

В повседневной жизни мы постоянно пользуемся банковской картой – снимаем деньги, расплачиваемся в магазинах, делаем переводы, платим за услуги. Для пользователей эти операции максимально упрощены – нам не нужно задумываться, где взять реквизиты банковской карты, чтобы воспользоваться банкоматом или терминалом.

Но, есть случаи, в которых необходимы полноценные реквизиты карточки Сбербанка. Например, при совершении перевода из другой кредитной организации, при оформлении заработной платы на карту, субсидий, стипендий, пенсий и т.п. Для всех этих операций вы должны предоставить полные реквизиты Сбербанковской карты. Как узнать и не ошибиться?

Как выглядят реквизиты банковской карты:

Реквизиты банковской карты для перечисления денег обязательно содержат реквизиты филиала (подразделения) банка и индивидуальные данные – номер расчетного счета и ФИО владельца.

Как найти реквизиты карты?

- В Сбербанк онлайн можно быстро получить реквизиты для зачисления на карту Сбербанка, скопировать их или распечатать на бумажном носителе;

- Можно посмотреть реквизиты карты Сбербанка через банкомат или терминал и напечатать на чеке;

- Специалисты отделения и контакт центра всегда подскажут вам реквизиты Сбербанка для перечисления на сберкнижку или карту (потребуется паспорт для получения консультации);

- Простой способ, как узнать данные карты Сбербанка – найти договор, который вы заключали с банком при оформлении пластика (если он сохранился);

- Информация в нашем специальном разделе и на официальном сайте банка поможет вам найти реквизиты отделения, если вам известен счет получателя.

Теперь приступим к практике и покажем на примере — как узнать реквизиты карты Сбербанка через терминал, банкомат, Интернет банк.

Как посмотреть реквизиты карты в Сбербанк онлайн?

Предлагаем наглядную инструкцию, с помощью которой вы получите полные реквизиты своей карточки. Для начала, необходимо авторизоваться в системе и остановиться в разделе «Карты». Нажмите на название карты, о которой вам требуются сведения:

В новом окне перейдите на закладку «Информация по карте» и вы увидите ссылку «Реквизиты перевода на счет карты»:

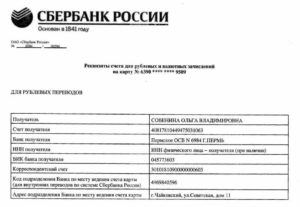

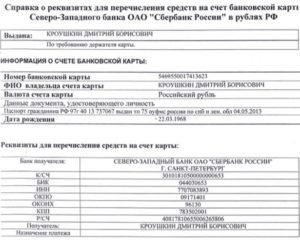

Нажав на ссылку, вам откроется доступный для печати и копирования документ, в котором отражаются все необходимые данные:

Как найти реквизиты карты в банкомате?

После авторизации (введения пин-кода) перейдите в меню «Мои платежи». Помимо платежного меню вы увидите ссылку «Показать реквизиты счета». Она поможет вам посмотреть реквизиты на экране или вывести их на печать на чеке.

Информация от клиентского центра

Менеджеры офиса и горячей линии (8-800-555-555-0) подскажут нужную информацию, если вы предоставите паспорт и подтвердите, что счет принадлежит вам. В офисе вам распечатают данные на бумаге, в контакт-центре предложат выслать в смс-сообщении.

Если вам требуется информация о чужом счете, вам только подскажут, как узнать, где выдана карта Сбербанка – по БИК.

О чем говорят реквизиты карты?

Один только номер карты говорит о многом: по номеру вы можете узнать, к какой платежной системе принадлежит карта, каким банком она выдана. Если искомая карта принадлежит Сбербанку, а вы зарегистрированы в «Сбербанк Онлайн» — вы узнаете даже имя, отчество и первую букву фамилии её владельца. Кстати, это отличный способ проверять неизвестных интернет-продавцов.

Чтобы узнать имя владельца карты, начните операцию перевода клиенту Сбербанка в «Сбербанк Онлайн» или мобильном приложении. На стадии проверки счета, перед подтверждением операции, система выдаст искомые данные.

Что ещё можно узнать по реквизитам:

- Первая цифра означает систему, которой выпущена карта. Например, 4 – это Visa, а 5 – MasterCard, карты «МИР» начинаются на 2.

- Первые 6 цифр карты подскажут, какой банк выпустил карточку (они соответствуют БИН номеру банка), тип карты (кредитная или дебетовая);

- По БИК или корсчету вы определите город и адрес, где открыта карта;

- По номеру счета возможно узнать – в какой валюте открыта карта и в каком отделении.

Как узнать отделение Сбербанка по номеру карты?

На каждой карте Сбербанка в левом нижнем углу прописан номер конкретного отделения, где была выдана карточка.

Введите этот номер в поисковик на официальном сайте в разделе и вы получите полноценные реквизиты и адрес отделения.

Если вам известен номер счета карты, то 4 цифры с 10 по 13 могут сказать о филиале, правда классификация этих кодов известна только внутри организации. Например, 4600 – это код Оренбургской области, а 5576 – филиал Сбербанка в г. Москва.

Банковские реквизиты расчетного счета физического лица

Предприятия и частные лица постоянно пользуются финансовыми услугами банков. С этой целью частное лицо или организация открывают расчетные счета, которые и являются исходными данными для проведения как приходных, так и расходных операций. Для того, чтобы иметь возможность пользоваться активами, расположенными в такой финансовой организации, необходимо знать реквизиты банковского счета.

Карточные счета

Помимо расчетных, в последние годы большую популярность получили карточные счета. Они удобны для организаций, так как позволяют:

- существенно упростить ряд банковских операций;

- осуществлять ежемесячные выплаты заработной платы сотрудников непосредственно на пластиковые корпоративные карты, прикрепленные к таким счетам.

Карточными счетами все чаще пользуются частные лица, оценив удобство и безопасность такого нововведения. Карты избавили от необходимости иметь при себе наличные деньги, ведь они позволяют оплачивать покупки в магазинах, производить необходимые платежи за коммунальные услуги, осуществлять перевод денежных средств на карту другого человека.

Для пользования карточным счетом достаточно знать код банковской карты и иметь доступ к терминалу банка. Для расчетного счета основанием для доступа к финансовым операциям служат реквизиты банковского счёта.

Полные банковские реквизиты

Перечисление денежных средств осуществляется на основании заполненного платежного поручения. При наличии ошибочной информации или неполных данных произойдет один из следующих вариантов:

- банковская система не сможет осуществить платеж (неполные данные);

- средства будут перечислены ошибочно постороннему лицу (ошибка данных);

- перечисленная сумма вернется на счет с потерей комиссии банка (ошибка данных).

Целесообразно проверять корректность заполнения всех данных, необходимых для правильного проведения платежной операции:

- полное наименование организации или фамилия, имя и отчество частного лица;

- ИНН и КПП собственника счета;

- номер банковского расчетного счета, состоящий из 20 цифр;

- полное наименование банковской организации, в которой у владельца счета размещены финансовые активы, а также адрес местонахождения банка;

- БИК банка (всегда состоит из 10 цифр и начинается с 04);

- корреспондентский двадцатизначный номер счета, который начинается цифрами 301.

Реквизиты счета физического лица отличаются от банковских данных юридического лица отсутствием КПП и длиной ИНН:

- для физического лица – 12 цифр;

- для юридического лица – 10 цифр.

При правильном заполнении три последние цифры БИКа и корреспондентского счета совпадают.

В случае, если нужны реквизиты счета физического лица, а владелец не может их предоставить, необходимо поступить следующим образом:

- получить информацию через банк-online;

- запросить сведения по телефону – позвонить в банк и спросить; возможно, банку потребуется информация о паспортных данных или слове, используемом как код;

- лично посетить отделение банка, имея при себе паспорт, – сотрудники банка предоставят данную информацию в распечатанном виде.

Ситуации, когда изменяются реквизиты по инициативе банковской организации, связаны прежде всего с внутренними процессами банка.

Это может произойти при изменении названия, при слиянии нескольких банковских структур или иметь иные причины.

Клиентов, имеющих вклады, данный вопрос не должен волновать, так как банк при изменении реквизитов счетов вкладчиков обязан поставить всех в известность в письменной форме заблаговременно.

В свою очередь, вкладчики, получив такое уведомление, рассылают информацию о произошедших изменениях всех своих деловых партнеров, с кем имеются подписанные договора, в которых указаны устаревшие данные.

Стороны, принявшие на себя договорные обязательства, законодательно обязаны известить партнера об изменении реквизитов.

Сроки, в которые необходимо разослать уведомления, установлены законом и их нарушение приведет к наложению административной ответственности.

Ведение коммерческой деятельности подразумевает перечисление денежных средств поставщикам и получение их от партнеров по бизнесу и клиентов. Данная форма работы невозможна без заключения договоров, куда в обязательном порядке заносятся банковские реквизиты контрагентов, что должно помочь беспрепятственному получению и списанию денежных средств.Что входит в банковские реквизиты —

Для того чтобы совершать любые действия с банковским счётом, требуется знание его реквизитов. Без них невозможно ни произвести платёж, ни выставить счёт на оплату. Разберёмся же, что входит в банковские реквизиты.

Что такое банковские реквизиты

Реквизитами является набор сведений, который необходим для совершения банковской операции. Для того чтобы работать со своим счётом, клиенту банка надо знать:

- БИК – цифровая идентификация банка, в котором ведутся операции. БИК присваивается банковской организации Центробанком РФ.

- Официальное название банка, получающего или отправляющего деньги. При необходимости, может указываться и конкретное отделение или филиал.

- Корреспондентский счёт – двадцатизначная комбинация цифр, обязательно начинающаяся в России на 301.

- Номер расчётного счёта клиента банка.

- ИНН лица (физического или юридического), по инициативе которого производится банковская операция. У граждан ИНН включает 12 знаков, у организаций – 10.

- КПП – код, под которым указывается причина, по которой организация была поставлена на учет в налоговых органах. КПП применяется только для юридических лиц и полезен разве что в тех случаях, когда перечисление совершается на счёт одного из филиалов (у них КПП будут различаться). Тем не менее, КПП обычно указывается вместе с ИНН.

- Полное наименование получателя или плательщика средств (для организаций – название, под которым они зарегистрированы, без аббревиатур, для людей – полностью фамилия, имя и отчество).

Что можно узнать из реквизитов

Теперь разберемся с каждым из элементов поподробнее. Умея читать структуру реквизитов физического лица или организации, можно узнать определенные данные.

БИК позволяет узнать регион, где зарегистрирован банк, а также примерное время открытия (чем позже, тем больше соответствующая часть номера). Все данные справочника БИК находятся в открытом доступе.

Корсчет отражает номер счёта банка в Центробанке.

Куда интереснее сам номер расчётного счёта. Согласно правилам ведения учёта, он имеет структуру, в которой первые 5 цифр – группа счетов по балансу. При этом первые 3 цифры группы – первый порядок, а остальные 2 – второй.

К примеру, первые цифры 407 будут означать, что счет открыт для негосударственной организации, а идущие за ними 01 – что организация является налоговым резидентом (то есть находится в России). Следующие 3 цифры – это уже код валюты.

810 будет указывать на то, что операции ведутся в рублях, а 840 – уже в долларах США. Далее следует одна контрольная цифра. Она вычисляется по специальному правилу и служит «ключом», показывающим, что счёт корректен. Для обычного человека полезной информации тут нет.

А вот последние 7 цифр – это уже номер, присвоенный внутри банка. Здесь действуют его собственные правила и механизмы присвоения номеров.

Ту же самую структуру имеет и корсчёт, за исключением того, что последние 3 цифры по правилам всегда должны совпадать с БИК того банка, для которого он открыт.

Как узнать реквизиты

Зная, что такое реквизиты банковского счета, можно уверенно сказать, где получить информацию о них. Самый надёжный способ – это обратиться к документам, которые были выданы при открытии счёта.

Правила, касающиеся обслуживания граждан и организаций, различаются, но, в любом случае, банк вместе с договором должен выдать распечатку, где будет содержаться вся эта информация.

Обычно такая распечатка оформляется как приложение к договору.

Если нужны реквизиты для гражданина, открывшего в банке счёт и получившего пластиковую карту, то ему достаточно воспользоваться личным кабинетом на его официальном сайте. В онлайн-сервисах большинства банковских организаций есть возможность вывести на экран и распечатать полный набор сведений, необходимых для перевода или получения платежа.

Куда сложнее, если нужно узнать реквизиты другого лица. БИК, корсчёт и название банка являются открытой информацией, но вот полный номер расчётного счёта уже не может быть сообщён третьим лицам.Единственное исключение здесь – это налоговая служба: информация ей обязательно предоставляется. Поэтому если идёт судебная тяжба, то с разрешения суда можно потребовать из налоговой данные о счёте контрагента.

Но всё-таки самый лучший способ узнать номер расчётного счёта организации – это обратиться к её руководству напрямую и попросить предоставить сведения.

Что же касается полного названия организации и её ИНН, то тут всё несколько проще. По закону, информация эта содержится в едином реестре и доступна любому желающему. Получить сведения можно, к примеру, на официальном сайте налоговой.

Где используются реквизиты

Информация, которая относится к банковским реквизитам, требуется в следующих областях:

- Коммерческая деятельность. Для того чтобы направить платёж или выставить счёт, нужны банковские данные обоих сторон договора или иной сделки.

- Получение зарплаты. Чтобы деньги зачислялись на банковскую карточку, работник должен предоставить в бухгалтерию полные сведения о том, куда должны производиться перечисления.

- Уплата налогов, штрафов или пошлин.

При этом данные должны вводиться или указываться в документах очень точно. При ошибке хотя бы в одну цифру в лучшем случае платёж не пройдёт, а в худшем – уйдет постороннему лицу, и придётся долго и кропотливо его отменять.

Реквизиты банковского счета — как их узнать

Какие сведения входят в состав реквизитов банковского счета

Как узнать реквизиты банковского счета

Как узнать реквизиты счета с помощью интернета

Как узнать реквизиты чужого счета

Какие сведения входят в состав реквизитов банковского счета

Существуют различные виды счетов, открываемых банковской организацией клиентам (см. гл. 2 инструкции Банка России от 30.05.2014 № 153-И). Вместе с тем состав реквизитов всякого счета (в т. ч. карточного) обычно включает:

- Наименование банка получателя (т. е. собственно банка, в котором открыт счет).

- ИНН, КПП и БИК банка получателя (а не самого владельца счета).

- Корреспондентский счет банка получателя.

- Наименование получателя: фамилия, имя, отчество владельца счета — физлица или название, если владельцем счета является организация. Если счет открыт индивидуальному предпринимателю или иному физлицу, занимающемуся в установленном законом порядке частной практикой, указываются Ф. И. О. такого лица и его форма / вид деятельности (например, ИП, нотариус и т. д.).

- Наименование счета (например, текущий счет, расчетный счет, счет доверительного управления и т. д.).

- Собственно номер счета.

Как узнать реквизиты банковского счета

Получить реквизиты счета можно следующими путями:

- Запросить в отделении банка. В этом случае физическому лицу надлежит иметь при себе удостоверяющий личность документ и карту (если речь идет о карточном счете). Представитель юрлица также предъявляет удостоверяющий личность документ и документ, подтверждающий его полномочия (доверенность, приказ и т. д.). Рекомендуем по данному вопросу также ознакомиться с нашей статьей Доверенность в банк от юридического лица — образец.

- Посмотреть в анкете-заявлении на открытие счета или договоре банковского счета. Реквизиты счета (в т. ч. карточного) выдаются кредитной организацией сразу после открытия такого счета, оформленные на отдельном бланке или вписанные в договор банковского счета.

- Позвонить на горячую линию в колл-центр обслуживающего банка. При этом необходимо иметь в виду, что в целях идентификации владельца счета сотрудники колл-центра могут потребовать назвать некоторые персональные данные (например, паспортные данные), кодовое слово, указанное в анкете на открытие счета, или ответ на тайный вопрос, также заранее зафиксированный в анкете.

- Воспользоваться терминалом самообслуживания или банкоматом. Такой способ подходит для держателей пластиковых карт (в т. ч. корпоративных). Пластиковая карта вставляется в банкомат или терминал, далее в меню выбирается соответствующая вкладка (обычно она называется «Мои платежи», «Мой счет» и т. п.), в которой имеется вкладка «Реквизиты счета».

Как узнать реквизиты счета с помощью интернета

Узнать реквизиты можно и с помощью специальных банковских ресурсов в интернете или личного кабинета пользователя счета. Таким образом, для названных целей можно использовать:

- Интернет-банк. Обычно для управления счетом как физического, так и юридического лица производится подключение интернет-банка. В этом случае, открыв специальную вкладку (чаще всего она носит название «Счета и карты», «Мой счет» и т. п.), можно посмотреть реквизиты счета, в т. ч. сохранить их на электронном носителе для дальнейшего использования. Альтернативный вариант — создать любое платежное поручение, в котором автоматически будут проставлены реквизиты отправителя.

- Официальный сайт банка без входа в личный кабинет владельца счета. Этот вариант актуален в том случае, когда владелец счета обладает информацией о номере своего счета, но при этом, например, не помнит общие реквизиты обслуживающего банка (правильное наименование, БИК, корсчет и т. д.).

- Электронную почту. Некоторые банки могут направить владельцу счета его реквизиты в ответ на запрос, присланный на адрес специальной службы в банке по установленной форме.

Как узнать реквизиты чужого счета

Зачастую на практике возникает необходимость узнать реквизиты чужого счета (например, должника, контрагента и т. д.). Для получения этих данных, если установить их с помощью имеющихся документов (договора с контрагентом, карточки предприятия и т. д.) не удается, можно прибегнуть к следующим способам:

- поиску информации о реквизитах субъекта на его официальном сайте в интернете (обычно реализуемо только в отношении хозсубъектов, размещающих на своих страницах в интернете в т. ч. банковские реквизиты);

- запросу информации в органах ФНС РФ (см. п. 8 ст. 69 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ);

- запросу информации в банках или иных кредитных учреждениях.

Банковские реквизиты

В повседневной жизни каждый человек сталкивается с необходимостью перечислять денежные средства различным получателям. Одни сталкиваются с этим редко, другие часто, но избежать этого практически невозможно.

Это могут быть и платежи за квартиру, свет, газ и просто денежные переводы. Большинство платежей осуществляется по безналичному расчету, что позволяет отслеживать платежи и назначение и делает эти операции более прозрачными.

Существует определенная система идентификации получателей платежей.

Любые операции с денежными средствами, проводимые по безналичному расчету, а также по переводу наличных денежных средств проводятся с участием банка. Для идентификации клиентов используются банковские реквизиты, то есть совокупность данных о клиенте с привязкой его к счету в конкретном банке. Каждый банк имеет свои реквизиты, позволяющие определить его среди других банков.

Общие реквизиты

К общим реквизитам относят следующие данные клиента:

- Наименование (если организация), Фамилия, Имя, Отчество (если ИП или физическое лицо) получателя.

- ИНН и КПП получателя платежа.

- Номер счета получателя платежа (двадцатизначный, может быть расчетным или текущим).

- Наименование банка и его месторасположение.

- БИК банка, где открыт счет.

- Номер корреспондентского счета (двадцатизначный).

Зная общие реквизиты можно легко перевести деньги и быть уверенным, что они окажутся именно у того клиента, которому предназначаются. Следует внимательно заполнять поля, особенно с двадцатизначными номерами.

Немного отличаются банковские реквизиты для иностранной валюты. Они включают следующие пункты:

- Наименование получателя платежа.

- Номер счета получателя платежа.

- Наименование банка получателя, его счет и код SWIFT.

- Наименование банка посредника и его код SWIFT.

Банковские реквизиты подлежат определенному учету и классификации. Присвоение номеров счетов и классификаторов происходит по определенной схеме и подчиняется правилам присвоения кодов. Рассмотрим расшифровки основных банковских реквизитов.

Расшифровки банковских реквизитов

Итак, рассмотрим основные пункты банковских реквизитов более подробно.

- Наименование. Вписывается полное наименование клиента банка. Для физических лиц и предпринимателей указываются фамилия, имя, отчество.

- ИНН и КПП. ИНН – индивидуальный номер налогоплательщика, присваивается налоговой инспекцией при постановке на учет в качестве налогоплательщика. КПП – это код причины постановки на учет, является девятизначным номером, в котором отражаются код субъекта РФ, код налоговой инспекции, в которой зарегистрирован клиент, порядковый номер постановки на учет по данной причине и код причины постановки на учет. Расшифровку кодов можно посмотреть в классификаторе.

- Номер счета. Текущий или расчетный счет, открываемый в банке, имеет двадцатизначный номер. Присваивается банком клиенту. В кодировке счета заключается номер счета в банке, валюта операций, виды операций, применение счета физическим лицом или предпринимателем. В качестве создания резерва могут применяться двадцати пятизначные номера.

- Наименование банка и его месторасположение. Показывается полное наименование банка, его филиала и месторасположение, с указанием адреса.

- БИК банка. Это банковский идентификационный код присваивается Центробанком России. Для каждого банка этот код является индивидуальным. Содержит девять цифр. Первые две начинаются с «04» — что подразумевает банк на территории России. Остальные цифры показывают регион банка, его номер регистрации в системе Банка России. Коды БИК являются общедоступными и обновляются ежемесячно, при регистрации новых банков или их филиалов.

- Корреспондентский счет. Это специальный счет банка в Центробанке РФ. Присваивается Центральным Банком каждому банку. Имеет двадцатизначное число. По номеру счета можно узнать о назначении счета, валюту счета и территориальное расположение банка.

Для счетов в иностранной валюте применяются следующие расшифровки:

- Account. Номер счета и наименование получателя. Указывается после полного наименования получателя. Применяется для идентификации получателя платежа.

- SWIFT. Международная система совершения межбанковских операций и получения платежей. Каждый банк участник получает свой код в этой системе и может совершать международные платежи.

Полную расшифровку банковских реквизитов можно найти в специальных справочниках, где указаны все значения кодов и способы проверки. Такие справочники находятся в общем доступе и служат для проверки счетов и их назначения. В основном справочники используются в банках и организациях, осуществляющие большие объемы платежей.

Правила заполнения банковских реквизитов

Не смотря на то, что в современном мире практически все платежи заполняются на компьютерах и процесс заполнения стал на много проще, необходимо соблюдать определенные правила при заполнении платежных документов. Особенно это касается, когда платежный документ заполняется от руки.

Во-первых, необходимо узнать точные реквизиты для отправки платежа. Заполнение платежных документов с неточными реквизитами может привести к утрате денежных средств или к просрочке платежа. Иногда это может негативно отразиться на взаимоотношениях плательщика и получателя.

Во-вторых, после заполнения платежного документа необходимо тщательно проверить реквизиты, наименование платежа и получателя. Также стоит проверить правильность заполнения номеров счетов, зная основные принципы и расшифровки, можно свести ошибки к минимуму.

В-третьих, следует отслеживать передвижение денежных средств. После отправления платежа стоит поинтересоваться у сотрудников банка, когда получатель получит деньги. Затем стоит сообщить получателю необходимую информацию и проконтролировать получение им денежных средств.

Соблюдение простых правил поможет избежать неприятностей при осуществлении платежей через банк, а также избежать проблем с получателем платежей.

Что такое реквизиты банка и банковской карты? Зачем они нужны и как их узнать?

Человек, которому никогда не приходилось иметь дело с банками, попросту не задумывается о том, какое конкретно значение имеет понятие «реквизиты банка».

Конечно, можно приблизительно, в общих чертах и знать кое-что относительно этого вопроса.

Однако чтобы иметь о нем всю исчерпывающую информацию, необходимо или работать в этой сфере, или соприкасаться с банками по долгу службы, или просто, к примеру, попасть в неприятную автомобильную историю на дороге.

Допустим, в страховой компании вам сказали привезти расчетный счет банка и его реквизиты для того, чтобы выплатить страховой случай. Спросить у работника банка, что такое реквизиты вы или постеснялись, или попросту забыли. Что делать в таком случае?

Что такое банковские реквизиты?

Это вся необходимая информация для проведения таких операций, как безналичные платежи, зачисление наличных средств на счета банка, списание средств со счетов.

К примеру, реквизитами бухгалтерских документов являются сведения о дате составления, названии и адресе предприятия или фирмы, которые заполняли документ, а также данные о денежных и натуральных измерителях операции. Кроме этого, к реквизитам бухгалтерского документа относится его название, содержание и подписи лиц, ответственных за операции.

Что такое банковские реквизиты, и какие сведения к ним относятся можно понять из следующего примера:

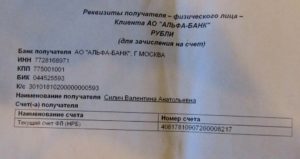

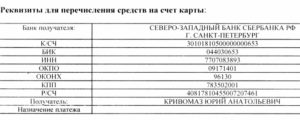

Следующие образцы документов позволят ознакомиться с различными вариантами и наглядно увидеть, что значит реквизиты:или:

Как узнать реквизиты банка?

Существует несколько способов узнать подобную информацию:

- Самый простой вариант — обратиться на официальный сайт нужного банка и посмотреть там всю необходимую информацию.

- Можно позвонить в банк и там вам объяснят все по интересующему вопросу. Конечно же, вам не будут диктовать по телефону двадцатизначный номер счета банка и другие данные, которые в устной форме просто не запомнить. Однако можно попросить сбросить данные по факсу или дать подсказку, на какой именно сайт следует войти.

- Не самый простой, но самый надежный вариант как узнать реквизиты банка — явиться в банк за информацией лично.

Реквизиты существуют не только у банков, а и у всех предприятий, организаций, фирм, банковских карт, документов. Реквизиты документа — это обязательные элементы оформления официальных документов. На каждом таком документе необходимо указывать название документа, автора, адресата, дату. Кроме того, должна присутствовать подпись, гриф согласования или утверждения и т. д.

Обязательные реквизиты первичных документов

К первичным документам относятся:

- Платежное поручение.

- Кассовый приходно-расходный ордер.

- Товарная накладная.

- Счет и др.

Обязательные реквизиты первичных документов состоят из:

- Наименования хозяйственных операций.

- Юридического названия фирмы или организации, принимающей участие в операции.

- Даты создания документа.

- Содержания операции.

- Необходимых измерителей.

Подписей ответственных лиц (как правило, директора или бухгалтера).

о банковских реквизитах российских банков

Для чего нужны реквизиты?

Работа предприятий и частных лиц практически невозможна без пользования финансовыми услугами банка. Для этого частные лица или организации открывают расчетный счет, являющийся исходными данными для того, чтобы проводить приходные и расходные операции. Для чего нужны реквизиты? Для получения возможности пользования активами финансовых организаций.

При перечислении денежных средств необходимо заполнить платежное поручение. В случае некорректного заполнения данных или допущении ошибки при заполнении возможны следующие варианты:

- Невозможность банковской системой осуществлять платежи.

- Ошибочное перечисление средств постороннему лицу.

- Возврат перечисленной суммы на счет и потеря комиссии банка.

Частные предприниматели, заполняя бланк платежного поручения, не заполняют поле с реквизитом КПП, или ставят напротив этой графы цифру «0». Что такое КПП в реквизитах банка, знают юридические лица, и для них этот реквизит обязателен.

КПП — код причины постановки на учет. Его присваивают организациям для определения принадлежности юридического лица к налоговым органам.

Не все знают, что такое МФО в реквизитах. На самом деле это — межфилиальные обороты, код, состоящий из шести цифр. Раньше его присваивали каждому Российскому, Украинскому и Белорусскому учреждениям. Сегодня это понятие устарело.

Актуальным код МФО был во времена существования Госбанка СССР, когда банковскую систему составляли Сбербанк СССР и его филиалы. Каждому филиалу был присвоен свой код, и внутренний расчет между ними вёлся при помощи мемориальных ордеров.

Сегодня такие реквизиты обозначают, что это расчетные операции между РКЦ (расчетно-кассовые центры), используемые для операций в коммерческих банках, собственных операций и операций Центрального банка РФ.

Виды реквизитов

Знать, что такое реквизиты банка — хорошо. Однако следует также знать, что существует большое количество различных видов реквизитов.

Так, например, есть постоянные реквизиты, а есть — переменные. К постоянным относятся те, которые характеризуют типовой формуляр документа и присутствуют в однотипных документах (Эмблема, наименование учреждения, справочная информация об учреждении). К переменным же реквизитам относят те, которые дополняют типовой формуляр, отражая особенности определенной коммерческой сделки.

Кроме этого, реквизиты классифицируются на основные и второстепенные. Без основных юридическая сила документа находится под большим сомнением, а второстепенные — дополняют и уточняют основные.

Существуют следующие виды реквизитов:

- Для клиента банка, который проводит платежи в рублях. Документ обязан быть оформлен с указанием:

- Наименования или Ф.И.О. клиента.

- Номер и кода причины постановки.

- Номера банковского счета.

- Местонахождения банка, где был открыт счет.

- Банковского идентификационного кода.

- Номера корреспондентского счета.

- Для государственной структуры, которая имеет счет в Центральном банке. Здесь документ оформляется с указанием:

- Наименования госструктуры.

- ИНН и КПП.

- Двадцатизначного номера расчетного счета.

- Наименования отделения ЦБ.

- БИК отделения ЦБ.

- Для коммерческого банка. Необходимы указания:

- Наименования банка.

- ИНН и КПП.

- Номера счета.

- Наименования и местонахождения банка.

- БИК.

- Номера корреспондентского счета в ЦБ.

- Реквизиты в иностранной валюте. Оформляются с указанием:

- Наименования получателя.

- Номера счета получателя (account).

- Наименования банка-получателя, его счета (account) и кода SWIFT.

- Номера Наименования банка-посредника и его кода SWIFT.

Правила оформления реквизитов

Рекомендуется соблюдать следующие правила оформления реквизитов:

- Главным правилом оформления реквизитов является правильность написания даты, подписи, регистрационного номера, грифа утверждения, печати. Ошибка одного из этих составляющих приведет к утере юридической силы документа.

- При оформлении документов рекомендуется использование текстового процессора Word for Windows, не ниже 6.0 версии. Шрифт — № 12. При оформлении реквизита «Наименование организации» разрешается использование шрифтов 6 – 24.

- Оформляя документ, состоящий более чем из 2-х страниц, 2-я и все следующие страницы необходимо нумеровать. Номер страницы должен стоять вверху страницы посередине. Не допускается использование других цифр, кроме арабских.

- Запрещается использование товарного знака вторыми лицами.

- При наличии на бланке герба, эмблема должна отсутствовать.

- Порядковый номер присваивается отдельно для входящей и исходящей корреспонденции.

Что такое банковские реквизиты

Современные россияне достаточно часто используют в своей повседневной жизни такую банковскую услугу, как денежные переводы.

И неважно, будет ли производиться обычный платеж за необходимые услуги и выплаты (налоги, штрафы, квитанции ЖКХ) или клиенту предстоит провести межбанковский платеж, от плательщика потребуется указание нужных реквизитов. И многие граждане, особенно несведущие в финансовых терминах, могут растеряться.

Что такое банковские реквизиты, какие данные входят в это понятие, что обозначают различные коды, счета? И где брать нужные сведения, чтобы правильно оформить платежную форму? Любой россиянин должен обладать хотя бы первоначальным уровнем финансовой грамотности и разбираться в данных понятиях. На практике никаких особых сложностей в этих терминах нет, нужно лишь понять саму суть их понятий.

Банковские реквизиты необходимы при проведении любого рода оплат

Банковские реквизиты: что это такое

Любые финансовые операции, осуществляемые путем безналичных расчетов, проводятся с непосредственным участием банковской организации.

Принимает участие банк и в проведении иных финансовых транзакций, в частности, наличных переводов.

Чтобы идентифицировать плательщика и применяются банковские реквизиты, причем каждое финансовое учреждение обладает собственными реквизитами.

Определяя, что такое реквизиты банковского счета, можно сделать вывод, что данное понятие включает определенные сведения, главной задачей которых становится определение «адреса» лица (физического или юридического), конечного получателя перевода.

Объясняя данное понятие простыми словами, можно провести аналогию с обычным и всем известным почтовым письмом. Ведь без указания точного адреса получателя письмо просто не сможет дойти до него.

А ошибки в адресе становятся причинами и потере письма, то есть оно уходит в другую страну или совершенно постороннему человеку.

Или же остается невостребованным и пылится на полках почтовых отделений.

То же самое касается и реквизитов. Они обладают собственным уникальным набором сведений.

Если клиент, оформляя платежную форму, допускает ошибки в написании реквизитов, то перевод просто «теряется» или уходит к иному получателю.В частности, определяя, что входит в банковские реквизиты, плательщику приходится оперировать расчетным счетом. Но порой встречается такое упоминание, как «полные реквизиты банка», куда входят и иные сведения о получателе.

Как выглядят реквизиты банковской карты физического лица

Нюансы банковских идентификаторов

Сведения данного типа подлежит тщательной классификации и контролю. Само присвоение идентификатора осуществляется по заранее установленной схеме со строгим подчинением установленным правилам определения кодов. Стоит подробнее остановиться на расшифровке финансово-банковских данных, которые являются наиболее распространенными.

Что такое КПП банка

Данная аббревиатура-сочетание расшифровывается, как «Код Причины Постановки». КПП представляет сочетание 9 чисел, с помощью которых органы налоговой инспекции идентифицируют налогоплательщика (присвоение КПП зачастую происходит одновременно с ИНН). Если получатель обладает КПП, это определяет, что он определен на учет в подразделение ФНС.

Плательщик сталкивается с требованием указать КПП в платежной форме при проплате госпошлин, штрафных санкций от ГИБДД. Указание кода требуется и при проведении платежей по кредитной карте различных услуг в пользу юрлица.

КПП может меняться в зависимости от числа постановок организации на учет в налоговую

Числовые обозначения КПП банка имеют следующую расшифровку:

- 1 и 2 цифры: указание региона, где проводилась регистрация определенной организации в роли налогоплательщика.

- 3 и 4 цифры: определенный номер НИ, которая занималась оформлением юрлица. Зачастую начальные четыре числа КПП идентичны ИНН компании.

- 5 и 6 цифры: определение причины, по которым производилась регистрация предприятия.

- 7, 8 и 9 цифры: необходимы для понимания, сколько раз данное юрлицо становилось на учет в НИ. Например, если последние цифры КПП имеют вид 004, то компания уже неоднократно регистрировалась в органах ФНС.

Что такое БИК банка

Или «Банковский Идентификационный Номер». БИК также является определенной цифровой комбинацией (из 9 чисел), присущей каждому банковскому отделению, работающему на территории РФ. Можно провести аналогию БИК с паспортом физического лица или индексом. Эта числовая комбинация проста в написании и уникальная для каждой организации.

При проведении определенного платежа при определении плательщика первым делом рассматривается числовая комбинация, само название организации идет к рассмотрению, как дополнительная информация.

БИК определяется Центробанком РФ каждому банковскому подразделению в индивидуальном порядке. Полный перечень идентификационных номеров находится в специализированном справочнике БИК. Этот список регулярно обновляется. Поэтому для бухгалтеров очень важно регулярно проводить обновление своих бухгалтерских программ, где находится перечень БИК.

Для бухгалтеров очень важно вовремя обновлять списки БИК

Расшифровываются числовые показатели БИК следующим образом:

- 1 и 2 цифра: обозначение страны, где находится данное банковское учреждение. Для российских банков это числа 04.

- 3 и 4 число: указывают код региона, где банк был зарегистрирован. Эти цифры идентичны ОКАТО (если банк имеет подразделение за рубежом, то 3 и 4 цифра для данного филиала будет иметь вид 00).

- 5 и 6 цифра: обозначает условную нумерацию банковского филиала, функционирующего в этой регионе/области (00–99).

- 7, 8 и 9 число: это порядковая нумерация структурного подразделения банка (055–999). Под этой нумерацией финансовое предприятие занесено в перечень Банков России. Кстати, подразделения Центробанка обладает нумерацией 000–002.

Что такое расчетный счет

Или р/с, который относится к банковским реквизитам и становится одним из важных идентификаторов.

Это учетная запись предназначена для проведения расчетным учреждением (банковским или иного типа) любых финансовых транзакций.

Расчетный счет оформляется непосредственно в самой банковской организации и состоит из 20 чисел. С его помощью расчетное предприятие идентифицирует получателя/плательщика.

Расчетный счет открывается в банках

Данный цифровой идентификатор открывается банковской структурой и предназначен для осуществления различных межбанковских операций. Корреспондентский счет (или к/с) в России состоит из 20 чисел, первые три из них имеют вид 301, а три последние соответствуют БИК.

Все межбанковские финансовые переводы в РФ проводится только через Центробанк России, что обеспечивает данные операции надежностью и конфиденциальностью.

Кстати, у государственных организаций и структур к/с отсутствует. В нем нет необходимости, так как расчетные счета оформляются непосредственно в ЦБ РФ. Поэтому в реквизитах госструктур подобного идентификатора нет.

Все денежные переводы осуществляются через ЦБ, что гарантирует их надежность

Что такое IBAN-код

Такой идентификатор применяется, в основном, для проведения международных финансовых транзакций.

IBAN (или International-Bank-Account-Number) является мировым стандартом, обозначающим нумерацию определенного банковского счета.

Такой идентификатор создается Международной Организацией по Стандартизации, а также Европейским мировым комитетом банковско-финансовых стандартов. Этот определитель еще называется IBANcode или код-IBAN.

Как расшифровывается IBAN-код

Что такое SWIFT-код

Данный идентификатор также применяется для осуществления международных денежных перечислений между банками. Это уникализированная банковская идентификационная кодировка. SWIFT-код оформляется каждому участнику, который официально вступил в Мировое Сообщество Финансовых Интербанковских Коммуникаций (СВИФТ).

Как расшифровывается SWIFT-код

Что можно узнать из банковских реквизитов

Зная, как расшифровать и понять основные реквизиты-идентификаторы банка, можно понять все самые важные данные по плательщику. В частности:

- регион (с помощью БИК);

- приблизительную дату открытия конкретного предприятия (также с помощью БИК, чем больше его номер, тем позже прошла регистрация фирмы);

- практически все нюансы предприятия-получателя платежа (по корреспондентскому счету, например, первые цифры 407 говорят о негосударственном (коммерческом) учреждении, следующие числа 01 показывают, что фирма работает в России, последующие цифры 810 говорят, что операции проводятся в рублевом эквиваленте (840 – валютные) и пр.).

Где узнать необходимые идентификаторы

Детальную и наиболее полную расшифровку всех имеющихся реквизитов банка можно увидеть и изучить в специализированных справочниках. Там же указываются и кодировки, применяемые для проведения международных финансовых операций.

Вся справочная литература находится в открытом доступе для каждого желающего повысить уровень своей финансовой грамотности.

Отдельные справочники имеются и в самих банковских филиалах и также доступны для изучения всем клиентам-посетителям.

В сбербанке-онлайн

если имеется необходимость определить реквизиты физического (частного) лица, которое является держателем банковской пластиковой карточки, то достаточно просто зайти в персональный кабинет сбербанка-онлайн. разработчики сервиса сделали возможным вывода на экран и дальнейшее распечатки всех банковских реквизитов, которые необходимых для получения или проведения денежного перевода.

вместе с банковской картой банк выдает на руки и распечатанные банковские реквизиты конкретного физлица

иные способы

при отсутствии доступа в интернет, требуемые сведения о плательщике (как о физлице) можно выяснить из договора на банковское обслуживание, оформляемого при получении карты.

по новым правилам банковская организация обязана выдавать в виде приложения к договорным соглашениям распечатку с указанием реквизитов.

но намного сложнее становится выяснение банковских реквизитов стороннего частного лица.

если к/с и бик банка можно отыскать в доступных источниках, то р/с уже не может передаваться третьим лицам. за исключением органов налоговой инспекции, куда данную информацию по запросу обязан предоставлять банк. поэтому если дело касается каких-либо судебных разбирательств, то по разрешению суда заявителю разрешается затребовать подобную информацию из налоговой инспекции.

где могут применяться банковские данные

Подобные сведения крайне важны и востребованы для проведения любого вида финансовых транзакций, идущих по безналичному расчету. Знать их, а тем более указывать в платежных формах следует без единой помарки и ошибки. В случае неточного указания данных:

- Платежный документ не будет проведен и останется невостребованным.

- Платеж спустя некоторое время вернется к отправителю, но с финансовыми издержками (банки заберут комиссионные).

- Перевод уйдет совершенно посторонним лицам, и вернуть его назад будет достаточно трудно.

Сведения, которые непосредственно относятся к реквизитам банка, будут важными и нужными для проведения практически любой оплаты. А также для выставления счета или платежного поручения.

Каждому работнику для получения зарплаты на банковскую карточку также потребуется предоставление таких реквизитов в бухгалтерские отделы по месту работы.

Идентификаторы станут необходимостью при оплате налогов, штрафов, госпошлин.

Выводы

Банковские реквизиты – чрезвычайно важные данные для проведения каких-либо финансовых операций.

Причем следует знать, что такую информацию следует знать и указывать предельно аккуратно, не допуская ошибок даже в одной цифре.

Иначе запланированный платеж в лучшем случае вернется плательщику, а в худшем отойдет постороннему человеку. А возвращать ошибочно отправленные деньги – процедура кропотливая, долгая и порой неэффективная.