Рефинансирование кредита в Сбербанке для физических лиц

Сбербанк сменил ставки кредита на рефинансирование: условия 2019

Сбербанк в 2019 году изменил процентные ставки потребительного кредита на рефинансирование. Сегодня перекредитоваться в Сбербанке физическим лицам можно на более выгодных условиях, чем раньше.

Рассмотрим условия и процентные ставки рефинансирования потребительских займов для физических лиц на сегодняшний день. Но сначала разберемся, что такое…

Что такое рефинансирование кредита в Сбербанке?

Перекредитование в Сбербанке подразумевает погашение существующих займов других банков и получение вместо них одного нового – потребительского кредита на рефинансирование. Особенно это выгодно тем физическим лицам, кто раньше набрал займов с высокими ставками, а теперь может перекредитоваться в Сбербанке под меньший процент.

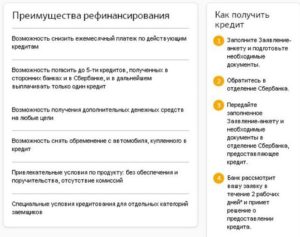

Перекредитование потребительского займа в Сбербанке позволяет решить сразу несколько задач:

- объединить кредиты в один в Сбербанке, чтобы упростить работу с ними;

- уменьшить ежемесячный платеж по действующим кредитам;

- снять обременение с автомобиля, купленного в кредит;

- получить дополнительные деньги на любые цели.

Особенности перекредитования в Сбербанке потребительских займов

Чтобы лучше понимать сам принцип процесса рефинансирования, расскажем, как это работает на практике. Допустим, у вас есть несколько действующих кредитов, полученных в разных банках, да еще вдобавок и кредитная карта. Вы решили рефинансировать их. Что дальше?

- Вы обращаетесь в Сбербанк. Он одобряет вам займ на рефинансирование и переводит деньги на ваш счет в другие банки, чтобы вы смогли погасить свои действующие кредиты.

- При желании вы можете получить дополнительную сумму на какие-либо насущные нужды. Ежемесячный платеж при этом не увеличивается.

- После этого вы начинаете возвращать деньги только Сбербанку, а не в несколько разных банков, как было раньше. То есть вносите всего один платеж каждый месяц. Причем он будет меньшего размера, по сравнению с общей суммой ранее выплачиваемых вами платежей.

1. Какие кредиты можно рефинансировать в Сбербанке?

Сегодня процедура рефинансирования в Сбербанке позволяет объединить в 1 до 5 кредитов разных банков. Это могут быть:

- Потребительский кредит;

- Автокредит;

- Задолженность по дебетовой карте с разрешенным овердрафтом;

- Задолженность по кредитной карте.

Можно ли рефинансировать кредит, полученный в Сбербанке?

Можно! В частности, потребительский займ или автокредит. Важно только, чтобы среди рефинансируемых кредитов был хотя бы один займ другого банка.

Общие требования к рефинансируемым кредитам

В Сбербанке можно рефинансировать под меньший процент далеко не все кредиты. Одним из важных условий перекредитования в Сбербанке, является своевременное погашение задолженности по этим займам в течение последних 12 месяцев. Иными словами, кредит с просрочкой в Сбербанке рефинансировать не получится.

Кроме этого, до полного погашения кредита должно оставаться не менее 3 месяцев (не распространяется на кредитные карты и дебетовые карты с разрешенным овердрафтом), а общий срок кредита должен составлять не менее 6 месяцев.

Смотрите также условия перекредитования в Альфа-Банке →

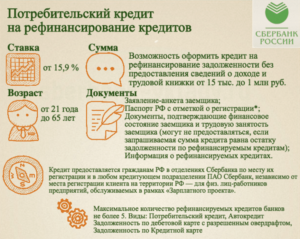

2. Рефинансирование кредитов в Сбербанке: условия и ставки

Мы рассказали об особенностях перекредитования в Сбербанке, а теперь рассмотрим действующие сегодня условия и процентные ставки потребительского кредита на рефинансирование для физических лиц.

Условия

- Минимальная сумма: 30 000 рублей;

- Максимальная сумма: 3 млн рублей;

- Срок кредита: от 3 месяцев до 5 лет;

- Комиссия за выдачу: отсутствует;

- Обеспечение: не требуется.

Процентные ставки

| Сумма, руб. | Ставка |

| до 500 000 | 13,9% |

| от 500 000 | 12,9% |

Рассчитайте платеж на кредитном калькуляторе

Сморите также подробные условия рефинансирования кредита в банке ВТБ →

3. Кто может взять кредит на рефинансирование в Сбербанке?

Возраст. Перекредитоваться под меньший процент в Сбербанке могут физические лица в возрасте от 21 года до 70 лет (на момент возврата кредита по договору).

Стаж. Требуется также стаж работы не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет. На зарплатных клиентов требование о наличии суммарного стажа не менее 1 года за 5 лет не распространяется. Также общий стаж за последние 5 лет для них должен составлять не менее 6 месяцев.

Документы для рефинансирования кредита в Сбербанке

Для рассмотрения кредитной заявки на рефинансирование потребительского кредита в Сбербанке необходимы:

> Заявление-анкета заемщика;

> Паспорт РФ с отметкой о регистрации;

> Документы, подтверждающие финансовое состояние и трудовую занятость заемщика (могут не предоставляться, если запрашиваемая сумма кредита равна остатку задолженности по рефинансируемым кредитам);

> Информация о рефинансируемых кредитах.

4. Как получить кредит на рефинансирование в Сбербанке

- Заполните Заявление-анкету и подготовьте необходимые документы;

- Обратитесь в отделение Сбербанка. Обратите внимание, что обычным физическим лицам надо подавать заявку в офисах банка по месту регистрации.

А вот зарплатным клиентам можно обращаться в любое подразделение Сбербанка, независимо от места прописки.

- Передайте заполненное Заявление-анкету и необходимые документы в отделение Сбербанка, предоставляющее кредит;

- Банк рассмотрит вашу заявку в течение 2 рабочих дней и примет решение о предоставлении кредита.

- Деньги перечисляются на текущий счет, открытый в Сбербанке. Одновременно с зачислением средств банк по распоряжению заемщика осуществляет безналичный перевод денег в счет погашения рефинансируемых кредитов.

Рефинансирование кредитов других банков в Россельхозбанке →

Как погашать кредит на рефинансирование?

Возвращать полученные в Сбербанке деньги придется аннуитетными (равными) платежами. Допускается также полное или частичное досрочное погашение. Оно осуществляется без предварительного уведомления банка.

Надо только положить на счет, с которого списываются деньги в счет погашения займа, определенную сумму и подать заявление в банк о желании погасить кредит досрочно. Комиссия за эту операцию не взимается.

Минимальная часть досрочно возвращаемого займа не ограничена.

Что будет, если не возвращать деньги?

Собираясь оформить займ, всегда надо понимать, как вы будете его возвращать. Подумайте, хватит ли у вас денег? Ведь за несвоевременное погашение кредитов или не уплату процентов предусмотрены штрафные санкции.

Неустойка составляет 20% годовых с суммы просроченного платежа. Дополнительный процент начинает «капать» со дня, следующего за датой очередного платежа. И брать его будут до дня погашения просроченной задолженности (включительно).

5. Контакты для справок и консультаций

Подробнее об условиях перекредитования потребительских кредитов в Сбербанке узнавайте у сотрудников банка.

Официальный сайт: www.sberbank.ru

Телефоны: 900, +7 (495) 500 5550.

Адрес: Россия, Москва, 117997, ул. Вавилова, д. 19.

Генеральная лицензия на осуществление банковских операций № 1481. Информация не является публичной офертой.

Рефинансирование кредита в Сбербанке для физических лиц

В современном мире все чаще люди берут на себя обязательства по возврату нескольких кредитов. Например, выплачивая ипотеку в Сбербанке, они могут также оформить заем на покупку холодильника в «Совкомбанке», кухонного гарнитура в ВТБ, кредитную карту и т.д.

Так как при большом количестве кредитов люди могут путаться с суммами платежей, сроками и пр., сегодня есть возможность произвести их перекредитование.Однако прежде чем приступить к данной процедуре, важно определить величину фактической выгоды и оценить, насколько снизится кредитный «груз».

В данной статье будут рассмотрены условия рефинансирования кредита в Сбербанке и особенности этого процесса.

Общая информация

Под перекредитованием подразумевается покрытие имеющихся займов, выданных различными финансово-кредитными организациями, и оформление вместо них одного потребительского кредита на рефинансирование. Наибольшую выгоду получат те физические лица, которые ранее взяли заемные средства под высокие проценты (большие, чем предлагает Сбербанк) и еще их не покрыли.

Процедура перекредитования от Сбербанка выглядит следующим образом:

- Изучение условий рефинансирования кредита, установленных Сбербанком.

- Принятие решения о необходимости перекредитования займа/займов.

- Сбор документов.

- Оформление заявления на рефинансирование кредита в Сбербанке (онлайн или при личном визите в банк).

- Передача обращения на перекредитование и пакета сопроводительных бумаг в подразделение Сбербанка.

- Рассмотрение заявки и документов в кредитном отделе Сбербанка.

- Принятие решения об одобрении кредита или отказе в нем.

- Если решение положительное, по производится подписание кредитного соглашения.

- Перечисление заемных денег от Сбербанка в счет погашения рефинансируемых кредитов (на счета других банков) и на счет/карту клиента (если в долг взята дополнительная денежная сумма).

В результате заемщик несет ответственность по погашению рефинансированных кредитов только перед Сбербанком. Для этого понадобится ежемесячно делать единственный платеж. Если перекредитование было произведено на более выгодных условиях по сравнению с валовой суммой ранее вносимых платежей, то размер будущих регулярных выплат будет меньше.

Особенности рефинансирования для физ. лиц

Рефинансирование кредитов прочих финансово-кредитных организаций позволяет физическим лицам решить ниже приведенные проблемы:

- Минимизировать суммы платежей по кредитам (вызванные завышенными процентными ставками, комиссионными сборами и др.).

- Интегрировать несколько активных кредитных соглашений (даже разных банков) в один договор. Таким образом можно добиться снижения ежемесячных платежей, сохранения положительной кредитной истории и увеличения периода кредитования.

- Высвободить заложенное имущество для перепродажи/обмена.

- Скорректировать валюту контракта.

- Оформить заем на большую денежную сумму. Из-за того, что у физического лица могут иметься непогашенные небольшие ссуды, ему часто отказывают в получении более крупного кредита.

- Сокращение величины регулярных выплат за счет увеличения продолжительности кредитного периода.

Период рассмотрения кредитного обращения составляет не более двух рабочих дней, а в отдельных случаях занимает всего пару минут.

Заемные средства поступят в распоряжение заявителя в день заключения контракта на перекредитование.

Согласно распоряжению клиента, в этот же день Сбербанк осуществит перевод безналичных денежных средств в адрес той финансово-кредитной организации, чей заем рефинансируется.

Возврат основной суммы долга и процентов по нему заемщик будет производить аннуитетными платежами. Это означает, что каждый месяц понадобиться перечислять на счет «Сбербанка» одинаковую величину денежных средств.Рефинансируемые кредиты, как и обычные, Сбербанк разрешает досрочно погасить без взимания с клиентов дополнительного комиссионного сбора.

Для этого не потребуется предварительное уведомление банка, достаточно подать в подразделение кредитной организации заявку на покрытие займа раньше установленного срока.

В обращении фиксируется та сумма, которую планируется перекинуть для погашения долга (полного/частичного), а также данные счета, откуда будут переведены деньги.

Операцию по перечислению средств можно осуществить в любой удобный день, в том числе и в выходной или праздничный. Таким образом заемщик может сэкономить на процентах по кредиту, так как они уплачиваются согласно фактическому сроку пользования им. Данную заявку можно подать и через Сбербанк Онлайн, и при личном визите в отделение кредитной организации.

Если заемщик нарушает свои обязательства по внесению регулярных платежей по кредиту, то назначается неустойка в размене 20 процентов/год от просроченной суммы(она определяется за временной период, который начинается с даты, которая следует за последним днем исполнения обязательства, и по дату покрытия просроченной задолженности).

Условия перекредитования

Прежде чем преступить к расчету кредита на рефинансирование в финансово-кредитной организации, заявитель должен внимательно ознакомиться с условиями предоставления данной услуги. Неотъемлемой частью процедуры рефинансирования займа является оформление кредитной заявки и подготовка следующих бумаг:

- удостоверение личности заемщика, в котором отмечена регистрация (или прилагается документ, подтверждающий наличие временной прописки);

- свидетельства, удостоверяющие платежеспособность и трудовую занятость заявителя;

- бумаги по займу, который планируется перекредитовать.

Сбербанк предоставляет возможность рефинансировать те займы, которые были выданы в:

- Сбербанке (кредиты на потребительские цели и покупку автомобиля);

- прочих финансово-кредитных организациях (кредиты на потребительские цели, покупку автомобиля, жилья, а также кредитные и дебетовые (с разрешенным овердрафтом) платежные инструменты).

Параметры, которым должен соответствовать рефинансируемый кредит:

| Допустимое число займов для рефинансирования для одного физического лица, шт. | 1-5 |

| Валюта по кредиту | Российские рубли |

| Период действия внутренних займов | Минимум 180 дней на момент рассмотрения кредитного обращения (до окончания срока действия кредитного контракта должно оставаться не менее 3-х месяцев) |

| Просрочки по регулярным платежам по кредиту | Отсутствуют |

| Статус кредита | Нет текущей просрочки |

| Реструктуризация по рефинансируемому займу | Отсутствует |

Условия, на которых производится перекредитование займа:

| Период кредитования, мес. | 3-60 |

| Валюта по кредиту | Российские рубли |

| Минимальное значение займа, тыс. руб. | 30 (по каждому кредиту) |

| Максимальное значение займа, тыс. руб. | 3 000 |

| Комиссионный сбор, взимаемый при выдаче кредита | Нет |

| Обеспечение | Не нужно |

Ключевые требования, предъявляемые к заемщикам:

- возраст заемщика на дату выдачи кредита – от 21 года;

- возраст заемщика на дату окончания действия кредитного соглашения – до 65 лет;

- трудовой стаж заемщика от трех месяцев на текущей работе при условии получения заработной платы на пластиковую карточку/счет Сбербанка;

- трудовой стаж работающих пенсионеров от трех месяцев на текущей работе при условии получения пенсии на пластиковую карточку/счет Сбербанка (если общий труд. стаж за предшествующие пять лет составляет не менее полугода);

- клиенты, не пользующиеся услугами Сбербанка, должны иметь стаж работы за предшествующие пять лет не менее одного года и на действующем месте трудовой деятельности работать минимум полгода.

Процентные ставки

В зависимости от того, на какой период рефинансируется кредит и в каком размере, на начало 2019 года действуют следующие ставки:

На сайте Сбербанка можно найти кредитный онлайн-калькулятор, позволяющий определить выгоду от процедуры рефинансирования кредитов других банков. Его функционал предусматривает возможность добавления в расчет нескольких займов, подлежащих перекредитованию, и форму для получения дополнительной суммы.

Условия и ставки на перекредитование в Сбербанке

Пользуясь полученными кредитами, человек решает собственные потребности в силу своих возможностей, постепенно выплачивая нужную сумму на приобретение жилья, автомобиля и прочие цели.

В ситуациях, когда финансовая состоятельность пошатнулась не в лучшую сторону и выплата займов становится непосильной задачей, когда кредитов накопилось так много, что путаница в сроках, процентах усложняет жизнь – на помощь приходит такая услуга как рефинансирование кредита в Сбербанке.

Что такое рефинансирование?

Дословный перевод слова «refinance» с английского языка означает «перефинансировать».

В сфере кредитования этот термин объясняется так: рефинансирование или перекредитование – это возможность получить новый потребительский кредит, который поможет выплатить долги по займам других банков физическим лицам на более выгодных условиях.

В Сбербанке для физических лиц предусмотрены сегодня два вида перекредитования:

- потребительский заём на перекредитование задолженностей;

- рефинансирование под залог недвижимого имущества.

Выгодно ли оформить такую услугу в данном финансовом учреждении – решать лично каждому, но условия Сбербанк предлагает привлекательные.

Перекредитация через потребительский кредит

Рефинансируя актуальные займы в Сбербанке России за счет потребительского кредита, клиент получает такие привилегии:

- Возможность объединить кредиты в один. Данная программа рефинансирования от Сбербанка допускает совмещение пяти разных займов в один, с последующей выплатой долга только раз в месяц.

- Физическому лицу предоставляется право выбрать удобный для него размер ежемесячного платежа.

- Не приумножая месячный долговой платёж, клиент может оформить получение дополнительных средств на личные нужды.

- Возможность перекредитоваться под меньший процент и тем самым уменьшить переплату за актуальные кредиты.

- Оформление программы по рефинансированию проходит без поручителей, обеспечения и комиссии.

Рефинансировать в Сбербанке можно такие виды кредитов:

| — Перекредитование кредитных карт; — Автокредита; — Потребительских кредитов;- Платежных карточек с открытым овердрафтом; | — Автомобильный и потребительский кредит; Оформленные в Сбербанке услуги подлежат рефинансированию только при условии наличия минимум одного кредита от другого банка. |

| Требования к переоформляемым кредитам | |

| Количество | Не более пяти |

| Период действия с момента подачи заявки | Не меньше полугода |

| Период до окончательного погашения задолженности | Не меньше трёх месяцев (за исключением платёжной/кредитной карты) |

| Погашение платежей | Своевременная выплата долгов на протяжении одного года |

Рефинансирование по потребительскому кредиту в Сбербанке происходит на нижеуказанных условиях:

| Сумма | От 30 тыс. до 3 млн. руб. |

| Срок | От 90 дней до 60 месяцев. |

| Процентная ставка | От 13,9% до 14,9% |

| Комиссия | Комиссионный сбор за начисление средств не предусмотрен. |

| Обеспечение | Сбербанком не требуется залог по данному типу рефинансирования. |

Требования к клиентам и документации

Подать заявку в Сбербанк на рефинансирование через потребительский кредит имеют возможность граждане России в возрасте от 21 до 65 лет.

Потенциальный клиент должен быть трудоустроен:

- не менее полгода на актуальном рабочем месте;

- общий срок трудовой деятельности за последние пять лет — не меньше года.

Последнее требование не накладывается на пенсионеров, физические лица, получающие выплаты на счёт, открытый в Сбербанке.

Для рассмотрения заявки на перекредитование банк требует такие документы:

- Анкета. Заявление-образец доступен для просмотра онлайн на официальной странице Сбербанка.

- Паспорт гражданина РФ с постоянной регистрацией;

- Справка по месту регистрации (для физических лиц, имеющих временную регистрацию);

- Документация, заверяющая финансовую стабильность и состоятельность физического лица;

- Документация по кредитам, на которые будет проводиться рефинансирование.

Порядок утверждения услуги

Услуги перекредитования предоставляются физическим лицам в филиалах Сбербанка по месту регистрационного учёта. Пенсионерам, клиентам, являющимся участниками «зарплатного проекта» переоформление можно осуществить в любом месте, где есть отделение Сбербанка не зависимо от регистрации.

| Период рассмотрения заявки | На протяжении двух рабочих дней. |

| Способ выдачи ДС | ДС перечисляются на счёт, открытый в Сбербанке не позднее чем через месяц, после одобрения решения. Единовременно по указанию заёмщика, происходит безналичное перечисление денег в счёт оплаты рефинансируемых займов. Комиссия за перевод ДС отсутствует. |

| Способ возврата долга | Равными суммами, ежемесячно. |

| Пеня за просроченный платеж | 20 % годовых от размера простроченного платежа. |

| Досрочный возврат займа | Частичный или полный возврат, взятого займа осуществляется в отделении банка, или в программе «Сбербанк — онлайн. Минимальная сумма не имеет ограничений, комиссионный сбор не взимается. |

Перекредитование под залог

Объединение ипотечного и других кредитов в один, под залог недвижимого имущества, поможет получить заёмщику низкий процент годовой ставки — от 9,5 %, увеличить срок кредитования до 30 лет и сумму до 7 миллионов рублей на погашение кредитной, ипотечной задолженности и на использование ДС в личных целях.

| Сумма | От 1 млн. до 7 млн. рублей. |

| 1 млн. – для целей на личные нужды; | |

| 1,5 млн. – для погашения иных займов; | |

| до 7 млн. – для выплаты ипотеки в другом банковском учреждении. | |

| Срок | До 30 лет. |

| Процентная ставка | От 9,5 % до 12% |

| Комиссия | Комиссионный сбор за выдачу средств не предусмотрен. |

| Страхование | Оформление страховки жизни и здоровья клиента добровольное согласно требованиям Сбербанка. |

| Обеспечение | Залог недвижимого имущества (дом, квартира, ее часть, комната, жилое помещение с земельным участком). |

Воспользовавшись функцией «калькулятор» на официальной странице банка, можно рассчитать сумму ежемесячного платежа.

Требования к заёмщику, документации, рефинансированным кредитам, аналогичны вышеописанной программе по перекредитованию, исключение составляет возраст физического лица (в данной программе он продляется до 75 лет) и привлечение созаемщиков.

Рефинансирование значительно уменьшает размер выплаты для кредитов, полученных в банках на неблагоприятных условиях, облегчает саму процедуру погашения задолженности, сосредотачивая ее одном банке и продлевая срок возврата средств.

Отзывы

Константин, Калуга

«Подскажите другие банки, которые рефинансируют кредитные задолженности. В каком лучше сделать перекредитование?»

Светлана, Москва

«Перекридитовываем займы в Райффайзенбанк, сегодняшняя ставка здесь выгоднее, чем в Сбербанке – от 11,9% годовых».

Геннадий, Екатеринбург

«Как кредитную карту перевести в потребительский кредит? Это можно сделать через перекредитовку?»

Рефинансирование кредита в Сбербанке — как сделать в 2019

Рефинансирование кредита в Сбербанке в 2019 году для физических лиц — выгодная услуга, которая позволяет заемщикам снизить размер общей переплаты и изменить график платежей на более комфортный. После проведения рефинансирования прежние кредиты клиента закрываются и переводятся в Сбербанк, платить теперь он будет ему.

Бробанк.ру подробно изучил услуги рефинансирования кредита в Сбербанке и сделал расчет выгодности программы. Что собой представляет услуга перекредитования от главного банка страны, кто и как ею может воспользоваться.

Вся информация о продукте и ставках.

| Макс. сумма: | 5 000 000Р |

| Ставка: | От 11,9% |

| Срок кредита: | До 5 лет |

| Мин. сумма: | 30 000 руб. |

Какие кредиты можно перекрыть?

Если рассматривать перекредитование именно потребительского кредита, то у заявителя может быть до пяти действующих ссуд одновременно. Если у вас много текущих обязательств, рефинансирование кредита в Сбербанке позволит объединить их в один, платить по счетам будет проще, да и общая переплата сократится.

Какие ссуды можно перекрыть:

- потребительские кредиты;

- кредитные карты;

- автокредиты;

- овердрафты.

Важно! Перекрыть можно и ипотеку. Как по отдельной программе, так и вместе с другими видами кредитов. Но по ипотеке будут уже совершенно другие условия и иная процедура перекредитования.

Есть и другие требования к перекрываемым ссудам, которые важно учесть заявителю:

- сумма каждого закрываемого кредита — не менее 30000 рублей (остаточная задолженность по нему);

- максимально по этой программе граждане могут получить 3 млн. рублей;

- валюта обслуживания счета — только рубли, валютные ссуды рефинансировать в Сбербанке нельзя;

- срок жизни закрываемых ссуд — не менее 180 дней;

- просрочек быть не должно, как действующих, так и погашенных;

- невозможно перекрыть кредит, который ранее уже подвергался реструктуризации или рефинансированию.

Как видно, рефинансировать кредит в Сбербанке могут только качественные заемщики, которые успешно справляются с исполнением своих обязательств перед другими банками.

Важно! Перекрыть можно кредиты как самого Сбербанка, так и других российских банков.

Тарификация рефинансирования Сбербанка для физических лиц

Проводит Сбербанк рефинансирование кредитов других банков на выгодных условиях. Если сумма сделки не превышает 500 000 рублей, устанавливается фиксированная ставка 13,9%. Если сумма больше 500 000, то 12,9% годовых. Это гораздо выгоднее, чем оформление простого потребительского кредита, по ним Сбербанк устанавливает ставки до 19,9%.

Важный момент — про проведении рефинансирования не имеет значения категория клиента. На одинаковых условиях кредитуются как новые клиенты, так и зарплатные, и действующие заемщики. Срок заключения договора — не более 5 лет.

Как пользоваться онлайн-калькулятором рефинансирования Сбербанка

Банк предлагает удобный сервис — калькулятор, на котором выгоду от перекредитования может посчитать любой желающий. Сделаем это и мы. Проведем расчет рефинансирования ссуды, которая была выдана со следующими параметрами:

- сумма — 500 000 рублей;

- срок — 5 лет;

- ставка прежнего банка — 20%;

- ежемесячный платеж по такой ссуде — 13250 рублей.

Допустим, этот кредит был оформлен 1 год назад. Если рассчитать на калькуляторе, то получится, что к моменту обращения в Сбербанк за рефинансированием остаточная задолженность (основной долг) составит — 435 000 рублей. Эта сумма и будет подлежать перекредитованию. Срок выбираем — 4 года: кредит был оформлен на 5, а 1 год заемщик уже проплатил.

Вот что показывает калькулятор рефинансирования Сбербанка:

Как видно, ежемесячный платеж сократится на 1385 рублей, а общая переплата на 1385*48=66480 рублей! Оформление такой процедуры однозначно выгодно для заемщика. При желании в расчеты можно добавить и другие действующие займы.

Вы и сами можете все посчитать на калькуляторе на официальном сайте банка — https://www.sberbank.ru/ru/person/credits/money/consumer_refinanceРефинансировать кредит действительно выгодно, особенно если ссуда была оформления под большую ставку. Но если разница в ставках не велика, процедура не всегда будет актуальной, особенно если половина кредита уже выплачена. Обязательно делайте расчеты.

Варианты проведения рефинансирования

Сбербанк дает свободу заемщикам и позволяет сделать перекредитование на любых, удобных клиенту, условиях:

- Перекрыть как один, так и несколько кредитов.

- Выбрать любой срок заключения договора вне зависимости от того, сколько месяцев осталось по закрываемым ссудам.

- Можно запросить больше, чем нужно. В таком случае часть средств клиент получит на руки.

Если ежемесячная долговая нагрузка по текущему кредиту стала слишком высокой (например, ваш уровень дохода сократился), рефинансирование поможет снизить «давление на карман». Вы обращайтесь в Сбербанк, оформляете перекредитование на предельный срок в 4-5 лет, и ежемесячный платеж существенно сокращается, платить станет проще.

Как сделать рефинансирование кредита другого банка в Сбербанке

Процедура доступна гражданам возраста 21-65 лет (максимум 65 на дату гашения кредита по графику после рефинансирования). Стаж заявителя, который не пользуется услугами Сбербанка, — минимум 6 месяцев на текущем месте. Если речь о зарплатном клиенте, то минимум 3 месяца.

Для начала нужно собрать все необходимые документы. Банк серьезный, поэтому заявитель предоставляет справку о доходах и копию трудовой книжки, заверенную работодателем. Также нужно принести документы по всем перекрываемым кредитам: Сбербанку нужно знать, как вы погашали эти ссуды, не было ли просрочек, нужна и точная сумма для досрочного погашения.

Важно! Онлайн-заявка на рефинансирование Сбербанком не принимается, нужно обращаться в офис.

Перед подачей заявки лучше получить консультацию: узнать, подходите ли вы банку, можно ли рефинансировать интересующие вас кредиты, какие документы нужно принести в офис для подачи заявки. Информацию можно получить как в отделении банка, так и по телефону его горячей линии.

Как все проходит в 2019 году:

- Заявитель обращается в офис Сбербанка, где есть отдел кредитования физических лиц, с собой он приносит все необходимые документы и справки.

- Менеджер проводит анкетирование, принимает заявку и отправляет ее на рассмотрение. Ответ дается в течение 2-х рабочих дней.

- Если дано положительное решение, заявителю звонят и приглашают в офис на подписание договора.

- После улаживания формальностей Сбербанк гасит досрочно все заявленные кредиты. Они закрываются, гражданин получает новый и единственный график платежей, теперь он будет платить уже Сбербанку.

Важно! Спустя пару дней после проведения рефинансирования обязательно посетите прежние банки и запросите справки о том, что ссуды закрыты, вы больше ничего этим организациям не должны.

О чем говорят отзывы клиентов

Процедура востребована, поэтому отзывов о рефинансировании в Сбербанке предостаточно. В целом, можно сделать выводы, что получить одобрение в этой организации не так просто.

Банк крайне тщательно анализирует клиентов и может отказать, даже если кредитная история заявителя идеальная.

Но такова кредитная политика Сбербанка в целом, он часто отказывает по всем своим программам и вообще предпочитает работать только с зарплатниками.

Отзывы гласят и том, что при оформлении рефинансирования менеджеры активно навязывают страховку. Но назвать это недостатком нельзя, так как заемщик может отказаться от этой услуги, она подключается добровольно. В остальном заемщики довольны услугой. Они отмечают низкие ставки и существенное сокращение переплаты после проведения перекредитования.

Кстати, от страховки Сбербанка всегда можно отказаться, даже после получения кредита. Как это сделать — https://brobank.ru/vernut-strahou-po-kreditu-sberbanka/.

| Макс. сумма: | 5 000 000Р |

| Ставка: | От 11,9% |

| Срок кредита: | До 5 лет |

| Мин. сумма: | 30 000 руб. |

Рефинансирование кредита в Сбербанке для физических лиц:

1. Возможность оформления кредитов под низкие проценты, в результате чего становится меньше переплата за полученные кредиты и суммы платежей ежемесячно.

2. Возможность увеличения сроков выплаты кредита уменьшает размеры ежемесячных платежей.

3. Возможность объединения не более 5 кредитов, взятых в разных банках, в один кредит в Сбербанке России.4. Возможность перевода валютного потребительского кредита в рублевый, а рублевого в валютный, что приносит выгоду клиенту. Ведь всем известно об определенных изменениях рублевого курса на валютном рынке.

Рефинансирование ипотечного кредита в Сбербанке физическому лицу:

1. Переоформляя кредит под более низкие проценты, Вы получаете меньшие ежемесячные платежи и переплачиваете меньше денег.

2. Возможно увеличение срока выплаты кредита до 5 лет. Но это не очень выгодно, поскольку сумма ежемесячного платежа при этом уменьшается незначительно.

Условия рефинансирования кредита в Сбербанке

Рекомендуем Вам ознакомиться с условиями рефинансирования кредита в Сбербанке России.

При оформлении потребительских кредитов:

1. Сроки выплаты кредита колеблются от 3 месяцев до 5 лет.

2. Минимальный кредит оформляется на сумму 30 тысяч рублей. Максимальная сумма кредита составляет 3 млн. рублей.

3. Комиссии отсутствуют.

4. Кредитный заем Вы получаете в рублях.

5. Процентные ставки различны и составляют:

Процентная ставка составит от 12,5% до 13,5% годовых (в зависимости от суммы)

Сумма кредита: от 500 000 ₽ Процентная ставка: 12,5%

Сумма кредита: до 500 000 ₽ Процентная ставка: 13,5%

Требования к заемщикам для получения кредита

Для получения кредита вы должны выполнять следующие требования по возрасту и стажу. Ваш возраст должен составлять от 21 до 65 лет (до 75 лет при жилищном кредите). Стаж работы 6 месяцев на последнем месте работы и общий стаж 1 год за последние 5 лет *.

* На клиентов, получающих зарплату/пенсию на счет в Сбербанке России, требование о наличии суммарного трудового стажа не менее 1 года за 5 лет не распространяется. Для работающих клиентов, получающих пенсию на счет в Сбербанке России, общий трудовой стаж за последние 5 лет должен составлять не менее 6 месяцев.

Полученные в других банках

- Потребительские кредиты

- Автокредиты

- Кредитные карты

- Дебетовые карты с разрешенным овердрафтом

Полученные в Сбербанке*

- Потребительские кредиты

- Автокредиты

* При условии одновременного рефинансирования минимум одного кредита, предоставленного сторонним банком.

Требования к рефинансируемым кредитам

- Своевременное погашение задолженности в течение последних 12 месяцев

- Срок действия рефинансируемого кредита на момент обращения не менее 180-ти календарных дней с даты заключения кредитного договора

- Период времени до окончания срока действия кредитного договора — не менее 90 календарных дней

- Отсутствие реструктуризации по рефинансируемым кредитам за весь период их действия

Необходимые документы для рефинансирования в Сбербанке

Для того, чтобы оформить рефинансирование, необходимо предоставить в Сбербанк России следующие документы:

- Ваше заявление-анкета;

- Ваш паспорт гражданина России с отметкой о прописке;

- Номер и дата заключения кредита;

- Справка с информацией о рефинансируемом кредите:

- Дата окончания срока действия кредитного договора или срок действия кредитной карты/дебетовой банковской карты, к которой открыт овердрафт;

- Сумма и валюта кредита по договору, лимит кредитования по кредитной карте или лимит овердрафта по дебетовой банковской карте;

- Размер процентной ставки по кредиту;

- Размер ежемесячного платежа;

- Остаток задолженности.

- Справка с реквизитами вашего счета, открытого для целей погашения рефинансируемого кредита:

- Номер счета Заемщика, с которого осуществляется погашение кредита у Первичного кредитора (номер текущего счета/счета по вкладу/счета банковской карты Заемщика);

- Реквизиты Первичного кредитора: номер корреспондентского счета, БИК, ИНН, наименование, адрес местонахождения, а также номер расчетного счета.

Как получить кредит на рефинансирование?

Кредит можно оформить так же как и остальные кредиты. Для этого подойдите в отделение банка с необходимым пакетом документов и напишите заявление-анкету. После рассмотрения вашей заявки банк позвонит вам и уведомит о результате. Деньги после одобрения кредита вы можете получить в течении 30 дней.

Каков срок рассмотрения кредитной заявки в Сбербанке?

Основной период обработки заявки составляет 2 рабочих дня. Срок может быть увеличен до 7 дней по усмотрению банка.

Рефинансирование кредита в Сбербанке

В некоторых случаях финансовые обременения по платежам достигают критической точки и в данной ситуации необходимо своевременно решать проблему во избежание ухудшения кредитной истории.

В данной ситуации на помощь придет услуга рефинансирования кредита от Сбербанка, которая позволяет не только снизить процентную ставку по уже имеющемуся кредиту в другом банке, но и объединить несколько кредитов в один. Подав заявку на рефинансирование сегодня, вы узнаете решение о предоставлении кредита в течении нескольких дней.

Сбербанк позволяет облегчить финансовую нагрузку заемщика путем объединения всех долговых обязательств перед другими банками в один кредит со сниженной ставкой. При оформлении кредитного продукта все текущие долговые обязательства погашаются банком в течение нескольких дней по реквизитам, указанным заемщиком — вам останется лишь предоставить справку о закрытии ссуды.

Рефинансирование кредита — простой способ платить меньше. Объедините все ваши кредиты в один со сниженной ставкой и уменьшите переплату за использование заемных средств, снизив текущую финансовую нагрузку.

Прежде чем подавать заявку на рефинансирование, необходимо ознакомиться с условиями предоставления кредитного предложения:

- Кредит предоставляется заемщику в валюте страны (рублях)

- Процентная ставка по продукту составляет от 11,5% до 12,5% (в зависимости от суммы ссуды: cумма кредита: от 500 000 ₽ — процентная ставка: 11,5%; cумма кредита: до 500 000 ₽ — процентная ставка: 12,5%)

- Срок кредитования — от 3 месяцев до 5 лет

- Сумма кредита — от 30 000 рублей до 3 000 000 рублей

- Есть возможность взять необходимую сумму денег на личные нужды (на усмотрение банка)

Требования к рефинансируемым кредитам

Услуга рефинансирования позволяет объединить до 5 кредитов в 1 кредит. Рефинансировать можно как кредиты сторонних банков, так и кредиты, открытые в Сбербанке, при условии, что будет объединен минимум 1 кредит стороннего банка и Сбербанка, а срок действия последнего составляет не менее 180 календарных дней.

- Количество рефинансируемых кредитов — от 1 до 5 кредитов (включительно)

- Срок действия кредитов Сбербанка (если они есть) — от 180 дней, в сторонних банках — без ограничений

- По кредитам не должно было быть просрочек и задолженностей

- К кредитам не применялась реструктуризация

Какие кредиты можно рефинансировать:

- Кредиты Сбербанка (потребительский кредит и автокредит)

- Кредиты других банков (потребительский кредит, кредитные карты, автокредиты и ипотека)

Получить кредит может трудоустроенный гражданин РФ в возрасте от 21 года до 65 лет (общий стаж должен составлять от 6 месяцев за последние 5 лет, 3 месяца — если заемщик получает зарплату на счет (карту), открытый в Сбербанке.

Какие документы необходимо предоставить для рассмотрения заявки

- Паспорт РФ с отметкой о регистрации;

- Документы, подтверждающие финансовое состояние и трудовую занятость заемщика (могут не предоставляться, если запрашиваемая сумма кредита равна остатку задолженности по рефинансируемым кредитам);

- Документы по рефинансируемым кредитам;

Например, при рефинансировании потребительского кредита список документов будет следующим:

Справка/выписка об остатке задолженности по рефинансируемому кредиту, в том числе подготовленная с помощью системы интернет-банк первичного кредитора, содержащая информацию об остатке ссудной задолженности с начисленными процентами, с указанием даты оформления, подписанная уполномоченным лицом первичного кредитора

Помимо указанной выше информации заемщиком должны быть предоставлены следующие данные по рефинансируемым кредитам:

- номер кредитного договора;

- дата заключения кредитного договора;

- срок действия кредитного договора или дата окончания срока действия кредитного договора;

- сумма и валюта кредита;

- процентная ставка;

- платежные реквизиты первичного кредитора, в том числе реквизиты счета для погашения рефинансируемого кредита

При отсутствии указанных данных в справке/выписке заемщиком может быть предоставлен любой из следующих документов:

- кредитный договор (в т.ч. Индивидуальные условия кредитования);

- график платежей;

- уведомление о полной стоимости кредита;

- документ, подтверждающий изменение реквизитов первичного кредитора.

В особенных случаях банком могут быть запрошены дополнительные документы, подтверждающие платежеспособность и добросовестность потенциального клиента.

Как получить кредит на рефинансирование

Рефинансирование кредита можно оформить только в отделении Сбербанка. Для этого необходимо посетить ближайшее отделение финансовой организации с паспортом и списком необходимых документов. Далее сотрудник банка предоставит вам бланк заявления для оформление кредитного продукта. После подачи заявления ваша заявка будет отправлена на рассмотрение.

Рассмотрение заявки на кредит составляет от 2 часов до 2-х рабочих дней. В редких случаях срок рассмотрения может быть увеличен до 7 дней (на усмотрение банка).

Обратите внимание на то, что подать заявку на рефинансирование онлайн нет возможности. Заявление принимается только при личном визите в отделение Сбербанка. При возникновении трудностей при оформлении документов вы можете обратиться к любому свободному консультанту банка в зале обслуживания клиентов.

Погашение кредита на рефинансирование мало чем отличается от оплаты простого потребительского кредита:

- Вносить оплату за кредит можно как по графику равными платежами, так и досрочно без ограничений по сумме (при этом сумма будущих платежей будет пересчитана)

- Внести средства на счет кредита можно как в режиме онлайн в личном кабинете Сбербанк Онлайн, так и через банкомат банка или ближайшее отделение кредитной организации. Также возможно автоматическое списание средств по кредиту с выбранного счета клиента в день оплаты при подключении услуги «Автоплатеж»

- Оплатить кредит можно путем денежного перевода средств со счета другого банка по реквизитам кредита

Рекомендуем заблаговременно планировать оплату кредита. При несвоевременной оплате кредита заемщик несет наказание в виде штрафа (пени), согласно условиям кредитного договора. Информация об этом событии передается в бюро кредитных историй и влияет на дальнейшее отношение кредитных организаций к вашей кандидатуре.

Во избежание просрочки платежа банк заблаговременно напоминает клиенту посредством SMS о необходимости внесения платежа по кредиту.