Народная ипотека: условия получения, оформление, документы

Документы для ипотеки

Из статьи читатели узнают, какие основные документы нужно собрать для получения ипотечного кредита. Также сообщается, какие дополнительные бумаги и справки могут потребоваться при оформлении разных видов ипотеки: под материнский каптал, для военнослужащих, для молодых семей и т. д.

Необходимый для ипотеки пакет документов

Получение ипотечного кредита – это серьезная финансовая операция, требующая тщательной подготовки и наличия пакета документов. Требования к ним регламентируются, как законодательством РФ, так и внутренним банковским законом.

Следует принять во внимание, что некоторые справки имеют ограниченный срок действия, поэтому собирать их надо непосредственно перед подписанием договора.

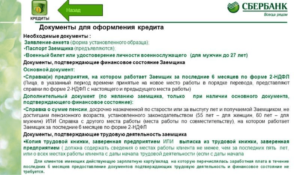

Перечень основных документов для оформления ипотечного кредита включает:

- Заполненную анкету. Ее бланк можно взять в банковском учреждении, скачать на официальном сайте или заполнить форму онлайн. Анкета одновременно является и заявкой на предоставление ипотечного кредита.

- Паспорта заемщика и созаемщиков, а также поручителей, если таковые имеются. Дубликаты всех страниц документа можно сделать заранее, но также их могут скопировать в банке.

- ИНН. Копи ИНН прилагается к пакету документов, но, возможно, сотрудники банка захотят увидеть оригинал.

- СНИЛС.

- Ксерокопии всех страниц трудовой книжки, каждая из которых должна быть заверена компанией, где работает заемщик. Если заемщик работает по трудовому договору, то понадобится его заверенная копия.

- Справка о заработной плате 2-НДФЛ за 6 месяцев или один год. Ее требуют не все банковские учреждения, поскольку уровень доходов можно найти в базе данных, зная ИНН. Следует учесть, что справка о заработной плате действительна только в течение одного месяца.

- Если приобретаемое жилье было выбрано заранее, то на него также собираются документы, указанные в законе (экспертная оценка, выписка об отсутствии задолженностей и аресте и т. д.).

- Мужчины младше 27 лет должны иметь военный билет.

Некоторые банки в рекламе указывают, что для получения ипотечного кредита понадобятся только паспорт и ИНН (СНИЛС), но это только маркетинговый ход. Кроме этих основных документов нужны будут и другие справки. Например, если заемщик берет ипотеку с залогом, то понадобятся документы, подтверждающие право владения залоговым имуществом.

Дополнительные документы

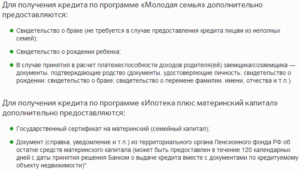

В зависимости от вида ипотечного кредита, клиентам банковского учреждения, кроме основных документов, понадобятся дополнительные. Это могут быть различные социальные программы, ипотеки для льготных категорий населения.

Также различается пакет документов для первичного и вторичного жилья.

Ипотека под материнский капитал

Материнский капитал в РФ выдается после рождения второго ребенка и всех последующих детей. В 2018 году он составляет чуть более 400 с половиной тысяч рублей.

Эта сумма может быть принята в качестве первоначального взноса по ипотечному кредиту. Получить кредитные средства сможет только обладатель сертификата. Если сумма ипотеки больше 200 тыс. руб.

, то обязательно нужно поручительство второго супруга.

Кроме основного пакета документов, семьи, желающие взять ипотеку под материнский капитал, предоставляют сертификат и выписку из ПФ об остатках средств на его счету. Пенсионный Фонд должен дать разрешение на использование материнского капитала в качестве ипотечного взноса. Дополнительно банк может запросить свидетельства о рождении всех детей, а также о заключении брака/брачного контракта.

Выдача ипотечного кредита без подтверждения доходов предполагает, что заемщик работает неофициально или владеет имуществом, которое можно предоставить в залог.

Клиент озвучивает свой доход в устной форме, и кроме паспорта гражданина РФ, должен принести в банк один из следующих документов: загранпаспорт, водительское или пенсионное удостоверение, военный билет.Также понадобятся бумаги, подтверждающие владение квартирой, дачей, транспортным средством, ценными бумагами.

Если заемщик работает фрилансером или продает какую-либо продукцию через интернет-порталы, то сотрудники банка могут его попросить предъявить выписки о поступлении средств на банковский счет или карточку.

Индивидуальные предприниматели предоставляют налоговую декларацию. Если человек является клиентом банковского учреждения, выдающего ипотеку, то кредитные менеджеры могут самостоятельно проверить движение средств по его счету.

Для участия в программе для молодых семей необходимо, чтобы одному из родителей было не более 35 лет и не менее 21 года. Лучше, чтоб под этот критерий подходили оба супруга. В семье обязательно должен быть один ребенок или несколько.

Одинокая мать или отец с детьми, также будут считаться молодой семьей.

Молодые родители предоставляют в банк такие дополнительные документы: свидетельства о заключении брака и рождении (усыновлении) всех детей, бумаги на залоговое имущество.

Также понадобятся справки, подтверждающие тот факт, что у семьи есть деньги на первоначальный взнос (например, Сбербанк предлагает оплатить не менее15-20% от суммы ипотеки). Это может быть выписка с банковского счета, сертификат на материнский капитал, и др.

Если поручителями выступают родственники молодой пары, то необходимы документы, указывающие на родство.

Военная ипотека

Для участия в программе Военная ипотека, военнослужащий должен сначала подать рапорт о желании приобщиться к ней. Полученное свидетельство об участии он приносит в банк вместе с основным пакетом документов. Супруга военнослужащего должна заранее дать свое согласие для участия в программе.

Сотрудники банковского учреждения могут дополнительно запросить сведения об образовании, наличии квартир, машин, земельных участков, дополнительном доходе. Также военнослужащий дает письменное согласие об обработке его данных. Трудности в этом плане могут возникнуть у сотрудников секретных служб. Военные, служащие по контракту, приносят его заверенную копию.

Льготные категории

Некоторые банки выдают на льготных условиях ипотечные кредиты врачам, учителям, ученым. Под эти критерии не попадают абсолютно все представители этих профессий. Их перечень можно уточнить у менеджеров финансовых учреждений. Если заемщик подходит по всем критериям, то он дополнительно приносит в банк:

- Заявление на участие в социальной программе кредитования, порядок которого оговорен в статуте финансового учреждения.

- Копии документов о наличии соответствующей квалификации.

- Свидетельство о браке/разводе.

- Согласие на обработку персональных данных.

- Свидетельства о рождении детей.

- Автобиографию с фото (4х6).

- Ксерокопию диплома о полученном высшем образовании и последующих курсах повышения квалификации, аспирантуре, ординатуре.

- Характеристики с места работы.

- Сведения о написании научных работ, проведении исследований, публикациях в научных профессиональных изданиях.

Это максимальный перечень дополнительных документов для льготных категорий, в разных банковских учреждениях он может отличаться. Также по сниженным процентным ставкам ипотечные кредиты могут выдаваться сотрудникам МВД, юристам, нотариусам.

Они приносят документы (удостоверения, справки), подтверждающие их принадлежность к профессии.

Документы для вторичного жилья

Вне зависимости от программы, по которой покупатель берет ипотеку (военная, под материнский капитал и т.д.), перечень документов для покупки вторичного жилья для всех одинаков.

При заключении сделки следует обратить внимание на наличие в семье у продавца несовершеннолетних детей или инвалидов, которые прописаны в квартире.

Без разрешения опекунского совета сделка не может быть совершена, пока указанные лица не зарегистрируются по другому адресу.

Первым делом проверяется наличие у продавца документов, подтверждающих право собственности на жилье. Далее нужно внимательно изучить документы, на основании которых продавец стал собственником (договор дарения, купли-продажи, вступление наследство). Все даты, номера, паспортные данные должны совпадать.

Нужно обратить внимание на психическое и физическое здоровье продавца. Если человек пожилой или проявляет признаки неадекватного поведения, то целесообразно потребовать справку о его дееспособности.Если собственников у недвижимости несколько, то документы всех надо проверить, а при заключении сделки они все должны присутствовать лично, или один из них может действовать по доверенности.

Необходима выписка из домовой книги или справка о прописанных в квартире или доме жильцах. До заключения сделки они все должны быть сняты с регистрации по данному адресу.

В справке должны быть указаны основания для выписки.

Обязательным документом является справка (копия лицевого счета) об отсутствии долгов по коммунальным платежам, или их наличии, если покупатель согласен на приобретении квартиры с долгами.

Продавец обязан предоставить справки из БТИ с планом дома или квартиры, которая включает и оценку жилья. Здесь важно обратить внимание на отсутствие незаконных перепланировок. Если нет технического паспорта, то его изготовлением также занимается БТИ.

Технический паспорт входит в список обязательных документов. Также рыночную оценку стоимости недвижимости должен провести независимый эксперт.

Список организаций, которые оказывают такую услугу, можно узнать в банковском учреждении, поскольку банк доверяет не всем компаниям.

Еще нужен кадастровый паспорт, по которому определяется процент износа жилого фонда. Банк может отказать в выдаче ипотеки на квартиру, износ которой будет превышать 60% на момент полного погашения кредита. Если приобретается частный дом, то на приусадебный участок должен быть выдан кадастровый номер. При продаже нужна выписка с кадастровым номером.

Обязательной является справка из ЕГРП о том, что на имущество продавца не наложен арест, и оно не состоит в залоге. Этот аспект нужно постараться проверить по всем каналам. Бывали случаи, когда продавец предоставлял фальшивую справку.

Последним важным документом является согласие второго супруга на продажу дома или квартиры, если жилье было приобретено после заключения брака. Если продавец не состоит в браке, то он должен взять справку об этом или принести копию свидетельства о разводе.

Иногда требуются и дополнительные документы, которые не указаны в этом разделе.

Заранее обо всех нюансах можно узнать у нотариуса, который будет проводить сделку, и в банке.

Документы на строящееся жилье

Приобретение строящегося жилья требует гораздо меньшего пакета документов, чем вторичного. Это обусловлено тем, что здание не имеет износа, в квартире никто не может быть прописан, невозможна незаконная перепланировка и др.

Лучше всего брать в ипотеку квартиры у застройщиков, которые сотрудничают с выбранной финансовой организацией. Во многих банках кредитные менеджеры сами предложат варианты покупки квартир в новостройках.

Выбрав одну из них, можно избежать волокиты с документами застройщика.

Если заемщик нашел застройщика самостоятельно, то он приносит такие документы:

- Договор с застройщиком на участие в строительстве или инвестировании.

- Документы на строящуюся недвижимость: план, кадастровый паспорт.

- Экспертную оценку квартиры в новостройке. Она будет зависеть от района города, материалов, развития инфраструктуры.

- Подтверждение разрешения на строительство. Эти бумаги предоставляет застройщик. Сюда входят документ об аренде или владении участком земли, разрешение на строительство в указанном месте и т.д. Дополнительно сведения проверяются службой безопасности банка, поскольку в процессе строительства иногда на имущество застройщика накладывается арест, или против постройки дома начинают протестовать жители окрестных районов, служба экологии или другие организации.

- Дополнительно можно принести договор страхования строящегося жилья, но он может быть заключен и в банке.

Как оформить ипотеку и какие документы нужны для этого

Цены на квартиры и дома не малые и не каждая семья имеет в своем бюджете такие суммы. Именно поэтому многие жители страны и обращаются в банки для оформления ипотечного кредита.

В этой статье вы сможете узнать все об ипотеке, условиях ее выдачи, а так же порядок оформления и необходимые документы. Это значительно облегчит процесс подачи заявления и сохранит ваше время.

Что такое ипотека

Ипотека – это кредит на покупку жилья.

Оформленное жилье под залог является собственностью заемщика с обременением до тех пор, пока он не выплатит весь кредит.

Если должник не может выплатить весь долг, то банк забирает у него имущество.

Условия ипотечных кредитов

Все современные банки выдают кредиты под залог жилья, и каждый предлагает несколько программ такого кредитования.

Какие же требования выставляют банки заемщикам:

- Возраст заемщика.Практически во всех финансовых организациях рассматривают возрастную категорию заемщика от 21-45 летнего возраста. Последняя цифра зависит от срока займа, то есть на момент последней выплаты заемщик должно быть не старше 60, редко 65, лет. Соответственно, если берется ипотека на 15 лет, то займ дадут гражданину не старше 45 лет, а при сроке 25 лет – только 35 жителю страны;

- Стаж на последнем месте работы.Основным требованием банка является срок, который проработал гражданин у одного работодателя. А именно не менее полугода, также учитывается и общий стаж предполагаемого заемщика.Еще оцениваются и перерывы в трудовом стаже, частота смены работодателей и профессий;

- Зарплата.Одним из важнейших показателей для получения займа – уровень доходов заемщика. Этот пункт влияет на итоговую сумму кредита, а также подтвержденные доходы справкой 2-НДФЛ значительно сократят процентную ставку по займу.Банк оценивает доходы заемщика и сравнивает их со средними зарплатами в этой области по стране. Заемщик рискует получить отказ, если слишком завысит свой доход в сравнении со статистикой.

- Первоначальный взнос.Этот показатель практически обязателен везде. Сегодня ни один банк не даст деньки под ипотеку без первоначального взноса.По сути, это деньги заемщика, которыми он оплачивает часть стоимости жилья, а остальную сумму берет в кредит.В основном первоначальный взнос берется от 10%, однако, если заемщик вкладывает большую сумму, то банк даже может немного снизит процентную ставку по кредиту. Стандартно банки предлагают заемщику вложить 30% от стоимости жилья на первоначальный взнос;

- Процент по кредиту.Эта величина зависит от многих показателей, и может быть от 9 до 17% годовых. Зависит она от подтвержденных доходов, то есть «белой» зарплаты, от суммы первоначального взноса, от валюты кредита, от количества лет ипотеки;

- Срок кредитного займа.Банки дают ипотеку на несколько лет, от 5 до 30, все банки также дают возможность погасить ипотеку досрочно всю или частично. Причем, при частично-досрочном погашении кредита, у заемщика есть возможность выбора – либо сократить срок выплат по кредиту, либо уменьшить сумму ежемесячных платежей при том же сроке.

- Брак.Охотнее банки дают ипотеку семейным парам, при этом один является основным заемщиком, а другой выступает либо поручителем, либо созаемщиком. При таких условиях жилье оформляется в совместную собственность.Если же один из супругов по каким-то причинам не желает становиться созаемщиком или поручителем, и кредит полностью оформляется на одного, то банк может потребовать от семейной пары подписания брачного договора. В нем четко прописывается то, что второй супруг не имеет никаких прав на эту собственность, несмотря на то, что будет выделять средства из семейного бюджета на погашение ипотеки и вносить какие-либо изменения в само жилье, например, делать ремонт.

- Страхование.Это тоже одно из основных условий для выдачи кредита. Банк может обязать заемщика застраховать как свое жилье, так и свою жизнь.Иногда заемщики могут сами подобрать себе страховую компанию, иногда банк обязует по умолчанию в первый год застраховаться в рекомендованной им организации.

Какие документы готовить для получения ипотеки

Прежде чем начинать искать жилье, надо определиться в каком банке ее будете оформлять.

В принципе пакет бумаг можно подать сразу в несколько банков, для большей уверенности. Все финансовые организации предъявляют своим заемщикам примерно одинаковые требования.

Надо подготовить оригиналы и ксерокопии документов, которые всегда под рукой:

- Паспорта заемщиков;

- СНИЛСы;

- ИНН;

- Военный билет;

- Водительское удостоверение;

- Свидетельство о браке;

- Свидетельства о рождении детей.

Еще надо заказать ряд документов с места работы:

- Копию трудовой книжки, заверенную работодателем.Этот документ обычно заказывается заранее в отделе кадров, делают ее специалисты какое-то время, особенно если предприятие, на котором работают заемщики, достаточно крупное. На этой копии должна быть печать и подпись руководителя организации на каждой страницы.Последняя запись должна звучать: « работает по сегодняшний день».Копия трудовой книжки действительна в течение 1 месяца, поэтому ее лучше брать непосредственно перед тем, как только собрались подавать документы в банк;

- Справка о подтверждении доходов 2НДФЛ, или по форме банка, или в свободной форме.Эти документы берут в бухгалтерии предприятия. Лучше сразу попросить сделать все формы, чтобы потом не пришлось откладывать из-за нехватки какого-то документа. Правда справка 2НДФЛ предпочтительнее, и является официальным документом, подтверждающая ваш доход.Данный документы действительны тоже только 1 месяц.

Если вы подаете заявку сразу несколько организаций, то закажите у себя на предприятии несколько копий этих документов.

Еще несколько неспецифических документов могут потребовать в банке, такие как:

- Справка о прописке по форме №9, берется в паспортном столе по месту регистрации. Действительна она 1 месяц, выдается в день обращения;

- Документы, которые подтверждают наличие у вас другого ценного имущества: машины, дома, квартиры. Это тоже может являться аргументом в пользу вашей платежеспособности. Попросят, скорее всего, копии данных документов;

- Выписки из банков с реквизитами депозитных счетов, которые подтвердят наличие у вас денежных средств на первоначальный взнос.Взять их можно у операциониста того, банка, в котором открыт у вас счет.Эти выписки нужны будут за последние 6 месяцев;

- Погашенные кредитные договора, которые показывают вашу положительную кредитную историю.Если вы уже брали кредиты в каких-либо банках, то все ваши данные уже есть в едином реестре кредитных историй. Подтвердить то, что ваши предыдущие кредиты закрыты можно, обратившись в банк, где оформляли кредит, там вам дадут справку об отсутствии задолженности;

- Также могут понадобиться квитанции своевременной оплаты коммунальных услуг или телефона, это тоже показывает вашу платежеспособность;

- Справки из наркологического и психоневрологического диспансера. Они такие же, как и для получения водительских прав.

: ипотека и ее получение

В данном видео подробно рассказывается об ипотеке, условиях и нюансах ее получения.

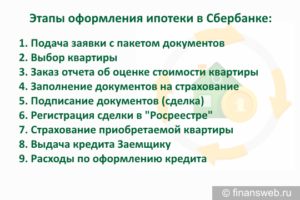

Основные этапы получения:

- В самом банке, на фирменном бланке, надо будет заполнить заявление, где прописываете все ваши платежные возможности, а также сумму необходимого кредита и процент первоначального взноса;

- Все необходимые документы подаете в банк для предварительного одобрения ипотеки;

- Обычно банк предварительно рассматривает в течение нескольких дней, максиму это 2 недели, обычно 3-4 дня;

- После получения предварительного одобрения, банк вам дает время на поиск квартиры или дома, обычно это от 1 до 4 месяцев;

- Когда вы выбрали жилье, то теперь надо подготовить и сдать в банк документы на недвижимость.

Документы для вторички

Ксерокопии документов продавца:

- Все страницы паспорта продавца;

- Свидетельство о государственной регистрации права в Росреестре;

- Договор купли-продажи/дарения/вступления в наследство/о приватизации и т.д.;

- Кадастровый и технический паспорта на жилье;

- Справка о прописанных в квартире(оригинал);

- Разрешения из органов опеки и попечительства, если собственниками являются несовершеннолетние дети (оригинал);

- Справка из ЕРКЦ (расчетно-кассовый центр) или ЖЭУ об отсутствии долга по квартплате;

- Справка из Росреестра об отсутствии обременения на недвижимость (оригинал);

- Выписка из ЕГРиП (оригинал);

- Независимая оценка жилого помещения (оригинал).

Все эти документы вам должен предоставить продавец квартиры.

Документы на строящееся жилье

- Ксерокопия договора долевого строительства;

- Справка о внесении части средств в долевое строительство;

- Независимая оценка строящейся недвижимости;

- Документы застройщика, особенно если данная организация не является партнером банка.

Эти документы готовит застройщик.

Народная ипотека: условия получения, оформление, документы

Проблема обеспечения населения доступным жильём решается в некоторых зарубежных странах при помощи накопительной ипотеки.

Россия, позаимствовав этот опыт, начала реализацию собственной программы через Сбербанк под названием «Народная ипотека». Программа инициирована правительством и действует в Ростовской области и Краснодарском крае.

В случае получения положительных результатов программа будет распространена и на прочие федеральные единицы.

Особенности

С целью улучшения жилищных условий граждан в 2011 году стартовал пилотный проект накопительного кредитования, который не предусматривает ограничений по роду деятельности или социальному статусу заёмщиков. «Народная ипотека» в Сбербанке позволяет получить жилищный кредит на льготных условиях.

Для участия в программе необходимо соответствовать определённым требованиям:

- Должна быть прописка в регионе, в котором действует программа.

- Наличие не более одной единицы жилой недвижимости. Для супругов условие остаётся тем же с учётом, что на одного жильца должно приходиться не более 10 кв. м. Так, семья не может участвовать в накопительной ипотеке, если каждый из супругов является владельцем доли в разных объектах недвижимости.

Накопительная ипотека распространяется на все виды жилья и позволяет клиентам банка обзавестись квартирой, домом или земельным участком, на котором планируется строительство.

Размер процентной ставки зависит от продолжительности срока накопления. На протяжении всего срока депонирования на сумму вклада начисляется 2% ежегодно, на субсидию проценты не начисляются. Рассмотрим условия«Народной ипотеки» в таблице.

| 4 | 6 | 8 | 1000 |

| 5 | 7.5 | 7 | 1500 |

| 6 | 9 | 6 | 1500 |

Размер ежемесячных накопительных взносов указывается в договоре и, как правило, начинается от 3 тыс. рублей. Участником программы может стать любой гражданин в возрасте от 21 до 75 лет, однако преимущество при принятии решения о кредитовании банки отдают заемщикам с хорошей кредитной историей.

Если клиент не соответствует требованиям банка, жилищную ссуду он может не получить, а все депонированные средства будут возвращены ему с учётом начисленных процентов.Исключение касается лишь граждан, относящихся к льготной категории, – ветераны, малоимущие, пенсионеры, многодетные семьи.

Им накопленные средства возвращаются с учётом субсидии

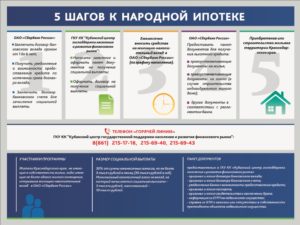

Шаги к участию в программе

Для того чтобы участвовать в ипотечно-накопительной программе, необходимо:

- Открыть собственный счёт, на который будут перечисляться ежемесячные взносы в Сбербанке.

- Подать документы для получения субсидии в многофункциональный центр (МФЦ).

- Осуществлять регулярные перечисления средств на сберегательный счёт. За весь период депонирования можно пропустить не более 12 взносов (не более 4 за год).

- Подать документы для получения ссуды, когда накопленной на счете суммы будет достаточно для осуществления первого платежа.

- Приобрести выбранное жильё.

Как получить социальные выплаты

Государственная поддержка участников накопительной системы осуществляется таким образом, что на сумму ежемесячного взноса, который выплачивает потенциальный заёмщик, начисляется 30-процентная субсидия, размер которой не может превышать 3 тыс. рублей в месяц (36 тыс. рублей в год). Таким образом, участники «Народной ипотеки» имеют возможность накопить достаточную сумму, чтобы оплатить первоначальный взнос для приобретения выбранной жилплощади.

Оставшуюся часть финансовых ресурсов клиенты могут получить на выгодных условиях в виде ссудных средств, максимальный размер которых ограничен.

Стоит учесть, что накопительная ипотека не предусматривает права наследования, поэтому в случае смерти лица, вносившего ежемесячные платежи, наследникам будет возвращена вся накопленная сумма сбережений с процентами, но без учёта начисленных субсидий.

Необходимые документы

Для получения субсидии в рамках программы необходимо предоставить в МФЦ следующие документы:

Что выбрать: «Народную ипотеку» или ипотечный кредит

Участвуя в накопительной ипотеке, заёмщик получает возможность приобрести недвижимость ниже рыночной стоимости в жилых комплексах, часть расходов на строительство которых компенсируется за счёт муниципальных средств.

При этом первоначальный взнос рассчитывается исходя из накопленной суммы, а не составляет 30-40% от величины кредита, как при обычной ипотеке.

Кроме того, проценты за использование финансирования по программе «Народная ипотека»существенно снижаются, что позволяет уменьшить нагрузку на бюджет дебиторов.

5 правил комфортной ипотеки:

Народная ипотека 2019: условия и требования программы

На федеральном и региональном уровне успешно реализуются различные программы поддержки населения в решении жилищного вопроса.

«Народная ипотека» — один из немногих проектов накопительной ипотеки, которым сегодня могут воспользоваться жители Ростовской области и Краснодарского края.

Подробнее об условиях оформления такого ипотечного займа, имеющихся ограничениях и требованиях – читайте далее.

Что это такое

Народная ипотека – государственная программа, имеющая своей целью оказание материальной помощи гражданам, не имеющим возможности самостоятельно купить или построить собственное жилье, а также оформить обычную ипотеку на стандартных условиях.

Суть поддержки заключается в следующем:

- В банке-партнере заемщик открывает вклад сроком от 4-х до 6-ти лет с минимальной суммой ежемесячного пополнения от 3 до 10 тысяч рублей (за этот период предполагается возможность накопления необходимой суммы для внесения первоначального взноса).

- Одновременно на этот же вклад из регионального бюджета начисляется безвозмездная субсидия в размере 30% от суммы поступающих денег, но не больше 3 тысяч рублей в месяц (минимальный размер субсидии составляет 1 тыс., а максимальный – 3 тыс. рублей).

- После окончания срока накопления средств клиент оформляет льготную ипотеку со сроком погашения долга от 6 до 9 лет с льготной процентной ставкой 6 – 7% в год.

Полученную ипотеку можно потратить на покупку жилья на первичном и вторичном рынке недвижимости или на строительство собственного дома.

Оформить народную ипотеку можно только в Сбербанке России, который выиграл конкурс на право стать партнером Правительств Краснодарского края и Ростовской области.

Условия участия

Ключевые условия получения льготного ипотечного кредита включают в себя следующие параметры:

- величина процентной ставки – 6% годовых для клиентов, открывших пополняемый вклад сроком на 5 или 6 лет, и 7% в год для клиентов со вкладом на 4 года;

- максимальный срок возврата задолженности – не более 9-ти лет;

- максимальная величина заемных средств – до 1,5 миллионов рублей для заемщиков с депозитами на 5 и 6 лет и до 1 миллиона рублей по вкладам на 4 года.

Вывод: В общей сложности, заемщик с учетом продолжительности действия депозита станет участником этой ипотечной программы на срок до 15-ти лет.

Кто может участвовать в программе

Участникам льготной ипотечной программы могут стать российские граждане с пропиской в Краснодарском крае или Ростовской области, стоящие в очереди в органах местной власти на улучшение жилищных условий или имеющие менее 10 кв. м. на каждого члена семьи.

К каждому из перечисленных требований имеются установленные законодательно ограничения. В частности, срок прописки в обозначенных регионах должен составлять не менее 5-ти лет. Также участником программы может стать лицо, фактически имеющее жилье (например, проживающее у родителей), но не являющееся его совладельцем.

Внимание! К числу участников проекта «Народная ипотека» относятся граждане, имеющие возможность ежемесячного пополнения вклада без возможности частичного снятия. Законом разрешается пропускать операции по допвзносам не более 4-х раз в год.

Регионы участники

В 2019 году среди регионов-участников ипотечной госпрограммы только Ростовская область и Краснодарский край.

В ближайшем будущем расширение перечня таких субъектов не планируется по причинам, связанным с экономическим кризисом и реализацией других жилищных и ипотечных программ, по которым также можно получить льготы и субсидии.

Проект в Ростове и Краснодаре – скорее пилотный или экспериментальный, позволяющий помощь гражданам с невысокими доходами купить жилье.Именно в обозначенных регионах граждане получают возможность купить комфортное и недорогое жилье дешевле рыночных цен на 20-25%. Это, помимо выделяемых субсидий, является существенной мерой поддержки социально-незащищенного населения.

Как оформить по шагам

Процедура оформления «Народной ипотеки» на примере Ростовской области включает в себя следующую последовательность шагов:

- Обращение потенциального участника в ГБУ РО «Агентство жилищных программ» с заявлением о необходимости получения государственной субсидии.

- Направление поданного заявления вместе с комплектом документов на рассмотрение специальной межведомственной комиссии.

- Включение заявителя в список очередников на получение субсидии из регионального бюджета.

- Получение участником свидетельства о праве получения такой субсидии (срок его действия составляет 60 календарных дней).

- Открытие вклада в течение обозначенного срока действия депозита.

- Получение от Сбербанка подтверждающего уведомления о потенциальной выдаче ипотечного займа.

- Периодичное (раз в месяц) пополнение открытого депозита в пределах установленных ранее сумм (3 – 10 тысяч рублей).

- Перечисление суммы субсидии единоразово в квартал (сразу за 3 месяца)

- Оформление ипотечного кредита путем подписания всей необходимой документации и покупка подходящего жилья.

Оформить ипотеку требуется не позднее полугода после окончания срока действия депозита.

Документы

В пакет необходимых документов входят:

- паспорт участника программы и членов его семьи;

- свидетельство о заключении/расторжении брака;

- СНИЛС заемщика и всех членов семьи;

- документы, подтверждающие право собственности на недвижимость, в которой проживает заявитель;

- анкета-заявление на оформление ипотеки;

- справка о составе семьи;

- документы на собственность на иное имущество потенциального участника программы и членов его семьи.

Дополнительно пакет документов может быть расширен.

Как происходят выплаты

Выплаты из регионального бюджета производятся довольно простым способом – на сумму вносимого заемщиком дополнительного взноса ежемесячно начисляется 30%-ная субсидия, величина которой не может быть больше 3 тысяч рублей в месяц. Начисление производится ежемесячно, а само перечисление денег осуществляется только 1 раз в квартал общей суммой.

Итого, на счету участника программы «Народная ипотека» к концу срока действия депозита может накопиться не более 216 тысяч рубле, которая и пойдет на оплату первого взноса.

Что лучше: народная или обычная ипотека?

Для человека, имеющего уровень дохода ниже среднего, оформление народной ипотеки может стать единственным вариантом решения жилищной проблемы. В сравнении с обычной ипотекой со стандартными условиями рассматриваемая программа господдержки:

- имеет пониженную процентную ставку (6% против 9-11% годовых по стандартной ипотеке);

- позволяет накопить посильный первоначальный взнос (по обычным ипотечным продуктам банки потребуют внести сразу не менее 15% от цены приобретаемого жилья);

- величина ежемесячного платежа будет не такой большой, как по классическому ипотечному кредиту.

Если планируется покупка недорогой квартиры или строительство небольшого дома, стоимостью до 1,5 миллиона рублей, то получение народной ипотеки несомненно будет выгоднее всех остальных схем.

Калькулятор

Для получения более ясной картины по предстоящим платежам по ипотеке, общей сумме переплаты, каждый клиент может заблаговременно воспользоваться наглядным ипотечным калькулятором.

Введя в специальном окне необходимые данные (сумму займа, % первого взноса, размер процентной ставки, тип платежей) пользователь в графическом и табличном формате получит график погашения долга и сможет сделать выводы о необходимой кредитоспособности.

https://www.youtube.com/watch?v=LB5azU_CAD4

Программа господдержки «Народная ипотека» позволяет жителям Ростовской области и Краснодарского края накопить на первоначальный взнос с помощью бюджетных субсидий, а затем получить льготный займ от Сбербанка под 6-7% годовых. На выделенные средства можно купить отдельное жилье, стоимостью до 1,5 миллионов рублей, что является неплохим вариантом улучшения жилищных условий для относительно необеспеченных граждан, молодых семей.

Если вы проживаете в других регионах, то вам, возможно, стоит посмотреть на семейную ипотеку с государственной поддержкой под 6% годовых.

Что такое народная ипотека и какие у неё требования

Купить собственную квартиру или дом для граждан Российской Федерации невозможно за накопленные средства, поскольку уровень дохода и уровень цен на недвижимость имеет огромный разлет.

Граждане РФ приобретают собственные квадратные метры благодаря ипотечному кредиту, которые оформляют в банках.

Но есть и государственные программы помощи малообеспеченным людям и людям с недостаточным уровнем дохода.

Что представляет собой программа

Народная ипотека – это целевая государственная программа, которая в отличие от других направлений государственной поддержки, имеет не федеральный уровень, а региональный. Такая кредитная линия действует не для всех и не во всех субъектах Российской Федерации.

Принцип работы: семья или одинокий гражданин за счет депонирования средств на период в несколько лет накапливает средства на первоначальный взнос по ипотеке, государство в лице регионального бюджета доплачивает ему процент на накопленные средства и выступает гарантом по кредиту, а человек оформляет ссуду для приобретения жилья в банке. При этом банк должен получить аккредитацию на участие в таком направлении. И в России таким финансовым учреждением является только Сбербанк, кредитующий физических лиц.

Особенности участия:

- Участник не несет никаких рисков, поскольку даже в случае нежелания оформлять кредит, он получает прибыль в виде процентов по депозиту.

- Нет ограничений по поводу то, кто принимает участие, например, молодежь до 35 лет, бюджетники и т.д.

- Возможность улучшить свои жилищные условия за счет частичной дотации государства.

- Свободный выбор желаемой недвижимости.

Если говорить об особенностях функционирования поддержки от региона в цифрах, то получается, что каждый желающий открывает депозит в банке на срок от 4 до 6 лет. Ежемесячно на счет поступают средства от 3 до 10 тысяч рублей.

На такой счет ежемесячно, ежеквартально или ежегодно региональный бюджет будет дополнительно выплачивать 30% от внесенных вкладчиком средств, но не более 3 тысяч рублей в месяц.

В результате, за срок в 5–6 лет участник накопит достаточно средств, чтобы внести их как первоначальный взнос по ипотечному займу.

Такая кредитная линия также действует на льготной основе с низкой процентной ставкой. Например, в Краснодарском крае, где такая господдержка есть, ставка составляет от 6 до 8% — в зависимости от платежеспособности и индивидуальных особенностей клиента.

Ипотека, как и депозитный счет, оформляются в Сбербанке.

Но не стоит думать, что народная ипотека не лишена своих недостатков. Участники должны знать и о слабых сторонах, свойственные данному направлению:

- Ставка по депозиту. Может составлять 1–2%, что по сравнению с рыночной ставкой мало.

- Нельзя допускать того, чтобы вклад систематически не пополнялся. Так, если 4 раза в год будет пропущено время пополнения вклада, то вкладчик автоматически исключается из претендентов на получение субсидии и дотации.

- Есть ограничение на сумму займа для приобретения недвижимости. Ограничение составляет полтора миллиона рублей, без учета первоначального взноса.

- В случае, если вкладчику досрочно понадобиться закрыть депозит и он передумает участвовать в займе, то ему не будут выплачены проценты по вкладу. Максимальная допустимая прибыль в таком случае составит – 0,01% годовых.

Условия получения

Многих потенциальных заемщиков волнует вопрос о том, а кто может стать участником в 2019 году? Сразу необходимо отметить, что все зависит от конкретных условий региона, где такая государственная поддержка функционирует, но особых ограничений для заемщика нет.

Когда программа только начинала работать, то не разрешалось, чтобы в собственности семьи, которая будет участвовать в поддержке, было больше чем 1 квартира.

Но, к счастью, впоследствии такое ограничение было аннулировано, поскольку фактически могло быть так: жена владела ¼ части родительской квартиры, муж был собственником доли какого-то загородного дома, а фактически у них не было отдельного жилья.

Поэтому если у ячейки общества нет отдельной квартиры для проживания, она может претендовать на льготный заем.

По поводу возрастных ограничений участников, то их нет. Может принимать участие любой совершеннолетний гражданин Российской Федерации.По поводу места регистрации, то оформить ссуду с дотацией с регионального бюджета может только тот человек, который зарегистрирован в данном регионе и проживает в нем не менее 5 лет. Другие же члены имеют право иметь регистрацию и в других регионах.

В каких регионах действует

На данный момент точно известно о том, что программа действует в Краснодарском крае и Ростовской области. Можно узнать у местных органов власти о том, действует ли программа в конкретном областном центре.

Порядок оформления

Порядок оформления народного займа стоит начинать с обращения в ГБУ РО «Агентство жилищных программ», под патронажем которого и находится данное направление. Именно здесь нужно будет написать заявление и получить свидетельство участника «Народной ипотеки». Только тогда, когда документ будет на руках, можно начинать действовать дальше.

Порядок оформления после получения государственного сертификата:

- Оформление вклада в Сбербанке на основании документа об участие в программе.

- Подписание депозитного договора с банком. Особенностью является то, что уже с самого начала физическое лицо должно определиться с тем, на какой срок он будет открывать депозит и на какую сумму ежемесячно будет его пополнять.

- Ежемесячное пополнение счета в указанный срок и в установленном размере.

- Подача кредитной заявки-анкеты на получение ипотеки в Сбербанке только по пришествию того срока, на который был оформлен депозит. Если человек вкладывал средства на срок 4–5 лет, то по завершению срока он имеет право пролонгировать депозит еще на 1 год – до максимальной продолжительности в 6 лет.

- Получение положительного ответа по поданной заявке.

- Выбор желаемой недвижимости. Ее оценка.

- Подписание кредитного договора, договора залога и страхования.

- Покупка квартиры.

Положительные особенности программы

По поводу положительных моментов, то их множество, несмотря на имеющиеся слабые стороны. Но если правильно все рассчитать и получить поддержку от региона, то можно достаточно быстро и выгодно приобрести жилья.

Преимущества:

- Надбавка к собственным сбережениям от городской власти в размере 30%.

- Льготная процентная ставка по займу по сравнению с рыночными условиями. Ставка может составлять от 6 до 8%, что на 2–3% ниже тех, которые действуют для обычных граждан России.

- Нет ограничений по поводу выбора недвижимости, как это часто бывает при любых дотационных направлениях.

- Нет ограничений относительно финансового положения заемщиков, а также их возраста.

Калькулятор расчета ипотеки

Для того, чтобы рассчитать свое финансовое положение и понять, сколько необходимо будет платить по займу в зависимости от условий, можно воспользоваться специальным ипотечным калькулятором, представленном на сайте. Но не следует забывать, что расчет может не учитывать государственную поддержку, которая будет выдана заемщику при участии в народной ссуде.