Как исправить кредитную историю в Сбербанке

Кредитный доктор Сбербанк — как улучшить кредитную историю в Сбербанке в 2019 году

Кредитный доктор Сбербанк — как улучшить кредитную историю в Сбербанке в 2019 году

Данная финансовая организация на данный момент является одной из самых требовательных компаний, предъявляющей достаточно высокие требование к своим клиентам.

Клиенты учреждения, у которых немного подпорчена общая кредитная история, не получат от банка кредитные или заемные средства.

Именно по этой причине вопрос, что такое кредитный доктор Сбербанк, является важным для всех без исключения клиентов организации.

Как формируется кредитная история и что на нее влияет?

Положительная финансовая репутация в данном учреждении – это информация относительно всех сведений о заемщике, о его счетах за все время сотрудничества.

Как только человек обращается в компанию за оформлением займа, сотрудники банка проверяют о нем все сведения, которые присутствуют в его базе, а также помогают улучшить если она испорчена.

В подобном пакете информации указываются следующие данные:

- Действующие и полностью закрытые кредиты.

- Своевременность поступления платежных средств и зафиксированные просрочки.

- Накопительные депозитные счета.

- Наличие в учреждении зарплатных и кредитных карт.

На основании подобной информации организация не только принимает отрицательное или положительное общее решение, но решает следующие, не менее важные вопросы:

- Определение кредитных лимитов;

- Расчет процентной ставки;

- Подбор специальных программ;

- Принятие решение относительно выдачи кредитов с залогом/поручителем, а также с отсутствием таковых.

Окончательное решение после обращения будет сформировано после полной проверки информации в официальном бюро кредитных историй. Именно здесь содержатся основные сведения по займам, ранее оформленным в разных финансовых учреждениях.

Можно ли исправить кредитную историю в Сбербанке и на каких условиях это делается?

Если репутация была несколько подпорчена, не стоит отчаиваться, существует несколько основных вариантов ее полного восстановления или значительного улучшения. Среди самых действенных и основных из них можно отметить:

- Стоит попытаться оформить относительно небольшой кредит в иной организации и постараться выплатить его своевременно. Можно приобрести продукт в рассрочку или погасить долг по карте. Проценты по такому займу будут немного выше и придется оплачивать дополнительную страховку. Если же заем оформляется в Сбербанке, пользователь сможет получить его и с наличием кредитной истории, но при наличии поручителя;

- Если общая КИ будет испорчена по установленной вине самого банка, например, были поданы неверные данные относительно погашения по причине технической проблемы или сбоя, потребуется обратиться лично в БКИ с грамотно составленным заявлением. На протяжении 10 суток претензия от клиента будет изучена. Если организация признает ошибку, кредит будет выдан без каких-либо проблем;

- Обязательно нужно сохранять ранее подписанные соглашения и подтверждающие квитанции. Документами можно будет доказать свою аккуратность и порядочность;

- Не нужно передавать продукт третьим лицам, нельзя выступать официальным поручителем, если нет уверенности в порядочности и ответственности заявителя.

Подход к исправлению должен быть максимально тщательным и серьезным. Положительная репутация – это гарантия успешного и выгодного сотрудничества с организацией. При наличии безупречной репутации, клиент сможет рассчитывать на максимально лояльные условия по займу, получить повышение лимита по кредиту.

Если «проверочный» заем был погашен максимально своевременно, если не было каких-либо просрочек, банк предложит выгодную по процентам карту с отсутствием оплаты за обслуживание и со сниженной ставкой. Если нет, придется заниматься решением вопроса, как улучшить кредитную историю в Сбербанке если она испорчена.

Что такое кредитный доктор?

Существует эффективный способ улучшения репутации пользователя. Речь идет о такой популярной в 2019 году методике, как Кредитный доктор. Это предоставление подряд нескольких услуг по кредитованию с поочередным увеличением размера суммы ссуды и снижением установленной ставки. Точная информация узнается по фамилии.

Как только человек закроет несколько подобных займов, у него автоматически появится возможность использовать по полной программе услуги данного учреждения. За счет этого общая кредитная история автоматически обновится и станет более востребованной.

Каждая финансовая организация изучает кредитную историю онлайн, но особое значение имеют последние записи. Если человек максимально своевременно гасил обязательства по долгам, шансы на получение заемных средств значительно увеличатся.

Подобные сведения можно без проблем узнать бесплатно.

После подобного пройденного «лечения» потенциальный заемщик может обратиться непосредственно в Сбер за получением стандартного потребительского займа. По началу можно будет рассчитывать на небольшой кредит, после погашения организация одобрит и более серьезные суммы.

Узнаем свою кредитную историю по фамилии онлайн

Возможность изучить кредитную историю доступна для человека, что осуществляет запрос. Информация по другому лицу доступна ограниченному числу лиц. Если интересует, вопрос, как узнать кредитную историю бесплатно по фамилии онлайн в Сбербанке, узнать ее можно на специальных сайтах и строго раз в год.

Если у Вас остались вопросы — сообщите нам Задать вопрос

Это касается бесплатного варианта получения информации, возможен и платный вариант, где сведения выдаются на специальных порталах. Осуществляется следующая последовательность действий:

- Посещение портала компании, что предоставляет услугу.

- Внесение минимального количества идентифицирующей информации.

- Подтверждение контактной информации.

- Выбор и оплата нужной услуги.

После выполнения операций ответ приходит на почту в течении 30 минут. Многие специалисты советуют использовать не сведения по репутации заемщика, но кредитный рейтинг на сегодня. Это идеальная возможность получить информацию по займам, просрочкам и личным возможностям в плане получения займа и исправить плохую репутацию.

Подводя итоги

Стать положительным ответственным и добросовестным клиентом банка просто. Необходимо максимально своевременно погашать долги и при сложных ситуациях сообщать о сложившихся обстоятельствах менеджеру. Специалист подскажет, как исправить кредитную историю в Сбербанке, какие действия нужно выполнить для улучшения и сохранения положение.

Как исправить кредитную историю в Сбербанке. Доступные методы

Здравствуйте, дорогие гости блога womanforex.ru, сегодня мы поговорим о том, как исправить кредитную историю в Сбербанке, так как эта информация будет полезна многим нашим соотечественникам.

Особенности исправления кредитной истории будет полезно узнать тем нашим согражданам, которые сталкивались с проблемами при возврате займов, но в будущем планируют получать новые ссуды.

При оформлении заявки на получение займа каждый потенциальный заемщик рассчитывает на положительный ответ.

Практика свидетельствует о том, что надежды потенциальных заемщиков далеко не всегда оправдываются, так как в некоторых случаях кредитная организация отвечает отказом. В большинстве случаев основной причиной отказа, полученного от банка, является отрицательная кредитная репутация потенциального заемщика.

Это вызвано тем, что все отечественные кредитные организации при рассмотрении заявки на получение ссуды в первую очередь обращают внимание на его кредитную историю. По этой причине нашим соотечественникам, которые ранее испытывали трудности при возврате займов, довольно трудно получить новый кредит.

Оптимальным вариантом для решения проблем с плохой кредитной репутацией является услуга «кредитный доктор».

Как исправить кредитную историю в Сбербанке. Причины ухудшения репутации заемщика

Под термином «кредитная история заемщика» принято подразумевать данные о том, как именно человек исполнял собственные обязательства по полученным ссудам.

Если заемщик не выполняет какие-либо условия договора на получение займа, то это негативно сказывается на его кредитной репутации. Данные о том, как заемщики исполняют свои обязанности, вносятся в специальную межбанковскую базу данных.

В момент, когда человек оформляет заявку на получение займа, сотрудники кредитной организации, в первую очередь, обращают внимание на его кредитную историю.

Если в кредитной истории конкретного заемщика присутствуют негативные моменты, то с высокой долей вероятности ему не выдадут запрошенный заем. В некоторых случаях вместо отказа будет проведена более тщательная проверка платежности потенциального заемщика, в результате чего ему может быть выдана ссуда на значительно более жестких условиях.Основное негативное влияние на кредитную репутацию клиента оказывают просроченные выплаты по имеющимся ссудам. Если же клиент по тем или иным причинам не выплатил имеющийся заем, то получить новый ему будет практически невозможно. Также отрицательное влияние на кредитную репутацию оказывают различные типы непредвиденных обстоятельств, таких как:

- Потеря рабочего места.

- Выход в декретный отпуск и т.д.

Необходимо помнить, что даже ошибка кассира, который неправильно внес дату платежа, в результате которого образовалась просрочка, может стать причиной испорченной кредитной истории. Чтобы не попасть в подобную ситуацию, необходимо быть предельно внимательным при внесении очередных платежей по имеющимся ссудам.

При необходимости вы можете самостоятельно получить информацию о собственной кредитной истории, но делать это можно не чаще одного раза в год.

Данные о кредитных историях наших соотечественников хранятся в специализированной базе данных. Срок хранения информации составляет от десяти до пятнадцати лет.

Таким образом, если вы не предпримите мер для исправления собственной кредитной истории, то вам будут отказывать в получении займов в течение всего этого времени.

Как исправить свою кредитную историю в Сбербанке

Сбербанк, как и большинство отечественных кредитных учреждений, не выдает займы клиентам, которые обладают отрицательной кредитной репутацией, но при этом он предоставляет возможность ее исправить.

Клиентам рассматриваемой кредитной организации доступно несколько методов исправления собственной кредитной истории. Мы рассмотрим лишь самый распространенный метод.

Чтобы клиент с испорченной кредитной историей смог стать в глазах кредитной организации надежным заемщиком, ему необходимо выполнить следующие действия:

- На начальном этапе ему следует оформить в рассматриваемом банке кредитную карту. После получения этой карты необходимо в течение нескольких месяцев своевременно возвращать потраченные заемные средства. Если вы всегда вовремя будете возвращать заемные средства, то кредитная организация сможет доверить вам более серьезный заем.

- На следующем этапе вам необходимо оформить в рассматриваемой кредитной организации небольшую потребительскую ссуду и потратить ее на покупку бытовой техники в одной из торговых точек, которая сотрудничает с рассматриваемой кредитной организацией. Если вы своевременно вернете потребительскую ссуду и не просрочите ни одной выплаты, то сможете рассчитывать на получение более крупных займов.

Еще одним эффективным методом для избавления от негативной кредитной истории является программа кредитный доктор. Необходимо сразу отметить, что в ассортименте Сбербанка отсутствует подобная услуга. По этой причине для избавления от негативной кредитной истории вам потребуется обратиться в банк, который предоставляет описываемую услугу.

Особенности услуги кредитный доктор

Для того чтобы воспользоваться описываемой услугой, вам будет нужно обратиться в кредитную организацию, которая предоставляет подобные услуги и написать заявление о вашем желании принять участие в программе кредитный доктор.

После написания заявления вам предоставят список документов, которые вам предстоит собрать. Собрав и предоставив в кредитную организацию все необходимые документы, вам предложат заключить контракт и выдадут кредитную карточку.

Если вы желаете принять участие в рассматриваемой программе с целью избавления от негативной кредитной истории, вам необходимо соответствовать довольно простым требованиям:

- Обладать гражданством Российской Федерации.

- Обладать постоянным местом регистрации на территории РФ.

- Предоставить сотрудникам кредитной организации свой паспорт, а также дополнительный документ, который может подтвердить вашу личность.

Если кредитная организация одобрит вашу заявку на участие в программе кредитный доктор, то процесс исправления негативной кредитной истории будет состоять из следующих этапов:

- В самом начале при выдаче кредитной карточки вам выдадут небольшую ссуду на сумму от пяти до десяти тысяч рублей под 40% годовых. Вносить выплаты по этой ссуде вам будет нужно на счет выданной вам кредитной карты. При этом необходимо помнить, то использовать средства с выданной вам кредитной карты вы не сможете. Продолжительность этого этапа составляет примерно шесть месяцев. За это время вы обязаны выплатить полученную ссуду, не допуская просрочек.

- На втором этапе финансовая организация позволит вам снять с кредитной карты сумму от десяти до двадцати тысяч рублей под 40% годовых. Вы сможете пользоваться этим кредитным лимитом на протяжении шести месяцев. При этом в момент окончания шестимесячного срока у вас не должно быть долгов перед банком, а все выплаты вы обязаны вносить своевременно. Если клиент успешно справится с этой задачей, то он сможет приступить к следующему этапу программы кредитный доктор.

- Далее кредитное учреждение откроет для клиента кредитный лимит по карте в размере 30-60 тысяч рублей. Вы обязательно должны оформить заем на эту сумму, но при этом вы можете выбрать подходящий для себя срок займа( от шести до двенадцати месяцев). Описываемая ссуда выдается под 29-39 % годовых в зависимости от продолжительности займа. Полученную ссуду вы также обязаны своевременно выплатить, не допуская просрочки платежей.

- Если клиент исполнял все условия кредитной организации, то он будет допущен к заключительному этапу программы «кредитный доктор». На этом этапе ему необходимо будет получить ссуду в размере до ста тысяч рублей и выплатить ее в течение года, своевременно оплачивая взносы.

После завершения программы кредитный доктор клиент будет считаться платежеспособным в глазах банков, так как он сумел доказать свою платежеспособность и дисциплинированность.

Благодаря исправлению собственной кредитной истории, заемщик сможет рассчитывать на получение положительного ответа по запросам на предоставление займов как в Сбербанке, так и в иных отечественных финансовых организациях.

Как исправить кредитную историю в Сбербанке России

Как исправить кредитную историю в Сбербанке – вопрос, с которым сталкиваются 73% заемщиков России. Кажется странным, что разовое погашение действующего кредита ситуацию не улучшает, но это так. Процедура оценки благонадежности клиента гораздо сложнее. Но это не приговор, если КИ (кредитная история) не сложилась так, как того хотят сотрудники Сбербанка.

Сколько времени хранится кредитная история?

Если не дают кредит в Сбербанке, не нужно сразу бросаться в крайности и брать займ у первого встречного. Возможно, уже завтра история кредитов обнулится и появится возможность подать документы снова. БКИ – государственное Бюро Кредитных Историй – организация, которая хранит сведения 15 лет. Это раньше информацию берегли 10 лет, сейчас ситуация изменилась.

Положительная или отрицательная история претендента определяется по большому количеству факторов. Лидер или аутсайдер – определяет машина, учитывая регулярность сбоев в оплатах кредитных обязательств. Разовые просрочки не страшны, регулярные – причины отказа Сбербанка в кредитовании.

Как узнать кредитную историю и рассчитать кредитный рейтинг в Сбербанке?

Из всех возможностей нужно выбрать позволяющую получить на руки кредитную историю в том виде, в котором ее будет рассматривать Сбербанк. Обращаться необходимо в те же инстанции. Информация должна быть объективной, отображающей ситуацию на текущую дату. В отчете указывается:

- кредитная история выплат за прошедшие 15 лет;

- наличие действующих, незакрытых кредитных обязательств;

- количество кредиток и условий, на которых они используются;

- баланс (положительный, отрицательный) по всем обязательствам;

- рейтинг заемщика, характеризуемый процентом доверия;

- участие претендента в судебных процессах о взыскании долгов и т.д.

Информация регулярно обновляется. Отчет выдается на руки один раз в полтора месяца. Допускается скачивание кредитной истории в режиме онлайн. Кредитный рейтинг указывается числом.

Если это, например, четверка или пятерка, то речь идет о претенденте с положительной кредитной историей. Ниже – хуже. Нулевая кредитная история – оценка неоднозначная.

Данных нет, кредиты не брались, оценивать благонадежность невозможно. Но при вынесении решения по кредитной заявке это скорее негативная оценка. Банк не знает, чего ожидать от заемщика.

Следствие – более жесткие условия, требование предоставить залог, поручителей, повышенная процентная ставка и т.п.

Способы исправления кредитной истории в Сбербанке

Ознакомившись с кредитной историей, можно попробовать подать заявку на ссуду. Чтобы получить сведения из БКИ через Сбербанк, придется заплатить 580 руб. Лицам, имеющим низкий рейтинг надежности, разрешается улучшить ситуацию законным путем. Главное — знать, как исправить плохую кредитную историю в Сбербанке, чтобы это не вызвало нареканий со стороны службы безопасности.

Учитывайте, что на улучшение потребуется время. Начинайте уже сейчас. Задача – резкими показателями снизить концентрацию просрочек. Дело не в суммах, и платить много не придется. Главное — своевременно и регулярно выполнять обязательства, чтобы показатели кредитной истории при суммировании превратились в положительный рейтинг заемщика.

Можно ли исправить кредитную историю в Сбербанке?

Не стоит ждать, когда пройдут месяцы и годы, чтобы кредитная история сменилась на нулевую. Действовать нужно немедленно. Чтобы поднять рейтинг для доступа к крупным кредитам и выгодным условиям, начинайте улучшать число своевременных выплат по малым ссудам. Пользуйтесь всеми имеющимися возможностями в комплексе.

Если материальные трудности застали врасплох и требуют безотлагательного вливания средств, попробуйте обратиться к другим источникам, помимо Сбербанка. МФО, другие банки готовы предоставить денежные знаки, но на иных условиях. Есть время – действуйте. Начинайте с малого, обретайте доступ ко всем продуктам и льготам.

Избавляемся от мелких долгов

Хорошая кредитная история для Сбербанка – та, в которой указано отсутствие долгов как фактов. Речь идет не только о банковских просрочках — это задолженности перед ЖКХ, детьми по алиментам, ГИБДД и пр. Учитывается все. Просрочки придется погасить. На пути к большому кредиту мелочные расходы не важны.

Неоплаченные пошлины, недоимки по административным взысканиям, платежи по квартплате, электричеству, воде, газу — данные факторы учитываются. Информация оперативно заносится в базу данных Бюро Кредитных Историй. Погашение – первый шаг на пути улучшения кредитной истории для получения кредита в Сбербанке.

Микрозайм на карту Сбербанка

Здесь имеется ряд особенностей:

- Кредитка предполагает высокую процентную ставку.

- Сумма ссуды невелика.

- Минимальный пакет документов.

- Нетребовательность к заемщику.

- Активное пользование поощряется бонусами.

- Срок возврата короткий.

- Штрафные санкции жесткие.

- Имеется льготный период.

Алгоритм действий должен быть следующим. Оформляем кредитку, пользуемся в течение льготного периода без переплат. Периодически погашаем с процентами, но без просрочек.

Итог – улучшение кредитной истории. Затрат минимум, эффект не заставит себя ждать. Машина учитывает количество своевременных возвратов.

Но если пользоваться только в период льготного периода, кредитная история улучшится незначительно.

Кредитная карта Сбербанка с плохой кредитной историей

Наличие предыстории с просрочками и невыплатами не накладывает ограничений на право пользоваться продуктами банка. Оформляется кредитка с предлагаемым лимитом, процентами, льготными периодами. Своевременное погашение, отсутствие просрочек обязательно. Цель – вовремя исполнять обязательства, не дожидаясь штрафов.

Суммы достаточные, чтобы платить в установленный Сбербанком срок. Задача – увеличить количество своевременных возвратов. Заявки принимаются в режиме онлайн. Приоритетная ситуация – личное общение в операционистом в отделении банка. Соглашайтесь на любые предложения. Требуется тратить с кредитной карты деньги и возвращать их в соответствии с графиком, указанным в договоре.

Другие способы

Получение зарплаты на карту банка поднимает репутацию клиента. В Сбербанке с плохой кредитной историей выпустить зарплатную карточку не составит сложности. Пишется заявление, оформляется договор. Работодателю сообщается, куда переводить заработанные деньги. Итог – контроль банка.

Клерки осведомлены о доходах, видят регулярность поступлений, размер вознаграждений, активность клиента. Результат – смягчение условий кредитования, шанс получить одобрение при оформлении заявки на кредит. Пенсионные карты имеют подобные свойства. Ограничение – возраст заемщика. На момент возврата долга по договору должнику исполняется 65 лет.

Как исправить плохую кредитную историю в Сбербанке?

Разносторонний подход к решению проблемы – гарантия скорой смены ситуации. Обращаясь в Сбербанк с плохой кредитной историей, заемщик рискует получить отказ. Следующая попытка возможна через 2 месяца, если речь идет об ипотеке, автокредите, потребительской ссуде. Очередная оценка надежности, соответствия, платежеспособности ожидает заявителя, незащищенного от отказа.

Чтобы подготовиться, необходимо действовать в соответствии со следующей пошаговой инструкцией:

- Закрываются задолженности по штрафам, жилищно-коммунальным услугам, госпошлинам, административные наказания. Погашаются долги по алиментам.

- Оформляется заем в банке, где открыт счет для зачисления заработной платы. Индивидуальными предпринимателями погашается овердрафт.

- Открывается депозит в Сбербанке. Объем вклада значения не имеет. Главное, чтобы деньги лежали на счете Сбербанка, если кредит планируется отсюда.

- Подается заявка на микрозайм. Погашение без просрочек и штрафов обязательно. Тело кредита, проценты – второстепенное.

- Выпускается зарплатная карточка в Сбербанке. Придется подождать, пока зарплата начнет капать на счет в течение 3-6 месяцев.

Откройте сберегательный счет и кладите на него деньги регулярно. Еженедельные вложения малых сумм принесут больше пользы, нежели единоразовые. При этом шансы получить одобрение увеличиваются на порядок.

Как исправить кредитный рейтинг в Сбербанке?

Пропуск платежей исключен. Просрочка в 1 сутки чревата последствиями. Выплаты вносятся регулярно. Досрочное погашение приветствуется, но на кредитную историю данная мера не повлияет. Цель – доказать надежность, сохранив интересы банка. Банкиры – не альтруисты. Лишая их прибыли, клиент снижает рейтинг.

Чтобы не пропустить очередной платеж, клиенты финансового учреждения делают следующее:

- Записывают даты и суммы. График погашения кредита, суммы платежей и процентов можно скачать в личном кабинете или получить на руки в отделении банка.

- Ставят отметки в календаре. Смартфоны позволяют устанавливать приложения, оповещающие о выбранных датах с пояснениями.

- Активируют услугу автоплатежа. Интернет-банк от Сбербанка позволяет назначить дату и время автоматического списания денег в счет погашения кредита.

- Пишут заявления в бухгалтерию организации-работодателя. В тексте указывается требование удерживать оговоренную сумму и перечислять ее на кредитный счет.

- Подают заявку в отделении банка. Держатели дебетовых карт, сберегательных, накопительных, депозитных счетов оформляют заявления, на основании которых банковские сотрудники в указанную дату снимают со счетов деньги.

30% успеха зависит от своевременности внесения средств по обязательствам перед Сбербанком. История исправляется за счет числа «удобных» банку транзакций.

Запрашиваемый у банкиров отчет о рейтинге проверяется на момент наличия ошибок. Данные сверяют с банковской выпиской. Запрашивается документ в офисе Сбербанка или в интернет-банке. История, совпадающая по датам и цифрам, считается истинной. В противном случае подается соответствующее заявление на пересмотр.

Правильное использование кредитной карты предполагает расходы, не превышающие лимита. Подбираться к нему также не рекомендуется.

Практика доказывает, что колебания в пределах 70% от доступной суммы благотворнее сказываются на истории, чем выдерживание «потолка» по кредиту.

Комплексное улучшение рейтинга не предполагает пользования двумя кредитами сразу. Одного потребительского займа достаточно.

Что делать, если ваша кредитная история полностью испорчена?

«Черного списка» не существует. Но, если Сбербанк категоричен и не желает давать кредит, имеет смысл прийти в отделение лично и обсудить ситуацию. Придется вспомнить причины, ставшие предпосылками рухнувшего рейтинга. Наличие документов, подтверждающих объективность сложностей в прошлом, – положительный момент.

Придется доказывать, что ситуация изменилась и финансовые неурядицы стали историей. Кредитные обязательства, запрашиваемые на данном этапе, минимальны. Иначе последует категорический отказ. Далее действуют по плану. 15 лет, пока кредитная история обновится, ждать не стоит.

Заявки на кредиты через банк-онлайн не подаются. Отсутствие личного общения усугубит ситуацию. А когда придет время идти в офис, отметка о подаче заявки расценится, как нежелательная. Параллельно с попытками имеет смысл оформлять ссуды в микрофинансовых организациях. Данные передаются в БКИ, фиксируются, предоставляются в Сбербанк.

Погасив ссуду, заемщик вносит в кредитную историю соответствующую запись. Действовать напрямую допустимо. Но для получения кредитных средств придется предоставить обеспечение. В качестве залога выступает квартира, дом, коммерческая недвижимость, автотранспорт. Поручители – это дополнительные баллы.

Созаемщики – не целесообразный шаг. Банкиры расценят ситуацию таким образом, что созаемщик обращается за ссудой, а гарантом выступает ненадежный клиент с плохой кредитной историей. Переход в льготную категорию сработает на пользу, если речь идет о материнском капитале. Сертификат – гарантия погашения задолженности. В данном случае Сбербанк пойдет на уступки.Кредитные организации, выдающие деньги под залог автомобиля и недвижимости, также передают сведения в единый реестр. Заложите авто, получите деньги, верните долг с процентами в соответствии с графиком, закройте кредит. Помните, что 2 ссуды одновременно – негативный фактор при оценке кредитной истории. Последовательность приветствуется.

Кредитная история улучшается при каждом правильно выполненном шаге. Бездействие воспринимается как нежелание и неспособность заемщика пользоваться услугами банков. Сбербанк готов пойти на уступки, но процентная ставка снижается, если в прошлом претендент пользовался положительной репутацией.

Как исправить кредитную историю

Как исправить кредитную историю в Сбербанке

Сбербанк является крупнейшим в России финансовым институтом, и подавляющее большинство россиян предпочитают обращаться именно в этот банк за получением каких-либо финансовых услуг. По статистике практически 75% наших сограждан кредитуются в стенах данного учреждения. Но стоит понимать, что банк предпочитает давать заемные деньги только проверенным и надежным клиентам.

С испорченным финансовым рейтингом получить ссуду станет практически невозможно, а способствует падению кредитного уровня даже один день просрочки. А можно ли и как исправить кредитную историю в Сбербанке, предлагает ли такие услуги прославленный банк? Каждый сбербанковский клиент, действительно, может воспользоваться такой услугой и улучшить свою позицию для получения очередного займа.

Для гарантированного одобрения займа следует обладать хорошей кредитной историей

Как влияет кредитная история на оформление кредита

Стоит знать, что Сбербанк не просто является одним из крупнейших банков. Это кредитно-финансовое учреждение славится и довольно строгим подходом к выдаче заемных средств. Клиентам с испорченной КИ займ здесь получить не удастся. Это легко объяснимо, ведь заемщиков с испорченным рейтингом банки относят к категории неблагонадежных. Причин к этому несколько:

- Допущенные некогда просрочки обязательных платежей являются для банка подтверждением неблагополучности заемщика и негативно сказываются на доверительном отношении к нему банка-кредитора.

- На рейтинге также плохо сказывается наличие иных, еще незакрытых задолженностей, это говорит о неспособности клиента рассчитывать свои силы для погашения ссуд. Такой клиент будет считаться нежелательным.

- Крайне плохо сказываются на рейтинге наличие судебных разбирательств. Ведь суд – это излишние издержки и потери как времени, так и финансов. Поэтому такой заемщик также имеет высокие шансы получить отказ в выдаче займа. Кстати, клиенты, которые хотя бы раз судились с банковской организацией, могут оказаться в черном списке и поставить на своей репутации, как желательного займополучателя, жирный крест.

Кредитная история представляет собой индивидуальную информацию о заемщике, которая регламентируется ФЗ за №218 от 30.12.2004. Данные сведения определяют исполнение конкретной личности взятых на себя обязательствах по выполнению кредитных обязательств.

Конечно, если в практике заемщика встречались судебные разбирательства с кредитующими структурами, данный факт исправить уже невозможно. Но о плохой КИ такого сказать нельзя, есть возможности, как улучшить кредитную историю в Сбербанке, если она испорчена. Но, конечно, для осуществления такого намерения, прежде стоит узнать о своем уровне в базе данных кредитных историй.

Суть кредитной истории

Где в Сбербанке можно узнать собственный финансовый рейтинг

У многих банковских организаций есть возможность получения ссуды без лишнего сбора документации и предоставления поручителей. Но даже кредитование «по двум документам» подразумевает обязательную проверку финансового рейтинга. И, если репутация подмочена, о получении ссуды придется забыть. Информация о заемщике сохраняется в БКИ (Бюро Кредитных Историй) на протяжении 15 лет.

Информация о заемщиках, которая туда стекается, серьезно защищена. Доступ к ней имеют непосредственно банковские структуры, правоохранительные органы и сами заемщики.

Любой россиянин может бесплатно узнать собственный кредитный рейтинг. Для этого необходимо составить запрос и отправить его в БКИ.

Спустя 10-12 суток ему будет представлена вся информация (она поступит в письменном виде на указанный в запросе адрес).

Бесплатно получить сведения об уровне своего финансового рейтинга каждый россиянин имеет право только один раз в год.

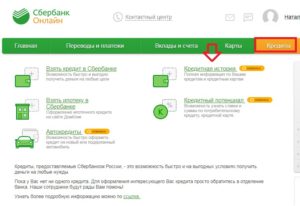

Все остальные обращения будут уже платными. Также заказать подобные сведения можно и в персональном кабинете Сбербанка-Онлайн. Услуга платная и обойдется заказчику в 580 руб. Конечно, при плохом кредитном рейтинге, заемщик начинает активно интересоваться, как восстановить кредитную историю в Сбербанке.

Запросить свою КИ можно и из личного кабинета Сбербанка-Онлайн

Как исправить негативную КИ в Сбербанке

Восстановление кредитной истории в Сбербанке – вполне доступная услуга. Конечно, полностью изменить существующий финансовый рейтинг невозможно, но есть способы, помогающие значительно его улучшить. Специалисты советуют прежде, чем приступать к восстановлению своей репутации, как заемщика, взять несколько маленьких ссуд в микрофинансовых организациях и вовремя с ними расплатиться.

Этим шагом потенциальный кредитополучатель подтвердить всю серьезность своих намерений. То есть, как бы просигнализирует Сбербанку о текущей благонадежности и платежеспособности. А после чего можно заниматься полным восстановлением рейтинга с помощью одного (или нескольких) доступных способов.

Брать товары по рассрочке

Повышению финансового рейтинга можно начинать с приобретения различных бытовых товаров, которые можно оформить в рассрочку в любом маркете. Причем неважно, какой именно товар будет оформлять и на какую сумму. Самое важное – вовремя оплатить рассрочку. Информация о благополучном погашении ссуды поступит в БКИ и положительно отразится на общем рейтинге заемщика.

Хорошим способом повышения кредитного рейтинга становится использование карт рассрочки (например, «Совесть» или «Халва»).

Негативный финансовый рейтинг — основная причина отказа в кредитовании

Оформление кредитной карты

Помимо карт-рассрочек, способствует повышению рейтинга и оформление обычных сбербанковских кредиток. Для этого клиенту следует регулярно совершать покупки с помощью данной карточки и своевременно вносить на ее счет необходимую сумму. Кредитки легко получить в банке, лучше брать карту с небольшим уровнем лимитирования (максимум 10–15 000 руб.).

Стоит учитывать имеющийся годовой процент, ведь он непосредственно будет влиять на величину ежемесячных выплат.

Срок действия такой сберкарты равен 3 годам, а оформить ее можно в течение 2–3 суток (если кредитка неименная, то выдается она клиенту уже в день заказа).Кстати, данный способ будет способствовать не только улучшению состояния КИ, но и увеличению суммы разрешенного лимита, который клиент запланирует взять в Сбербанке.

Взять потребительскую ссуду в банке

Спустя некоторое время можно попытаться оформить в Сбере потребительский кредит на небольшую сумму.

На большой займ рассчитывать пока не стоит, если у клиента финансовый рейтинг невысокий, то кредитоваться по-крупному он сможет лишь с предоставлением залогового имущества и поручителей.

Да и то ссуду выдадут с невыгодными условиями, под повышенный процент. Поэтому стоит рассмотреть оформление маленького кредита по таким усредненным условиям:

- сумма кредитования: 15 000-35 000 руб.;

- ставка годовых: 14,90-21,00%;

- период займа: 3 месяца-5 лет.

Использовать специализированные программы

Банк также может предложить специализированные программы («Кредитные доктора»), созданные для улучшения кредитной истории заемщика. По условиям данной программы клиент оформляет ссуду в размере до 60 000 руб. под довольно внушительные проценты (30-33,00%). И также оплачивает дополнительную сумму за использование данной услуги от банка.

Для улучшения КИ можно использовать одну из специализированных программ

Выплаты по спецкредитам также совершаются регулярно, на основании графика платежей. Схем полного погашения разделены на три этапа, каждый из которых имеет продолжительность в 3-18 месяцев.

Но, прежде чем использовать такой способ исправления кредитного рейтинга, стоит тщательно разобраться со всеми предлагаемыми условиями по программе.

Порой схема выплат бывает довольно запутана и заемщик по незнанию, может только ухудшить положение.

Если клиент не хочет попусту тратить время, он может обратиться за услугами к специалистам, работающим по системе Прогресскард. Благодаря ей, клиент может за короткие сроки вернуть о себе мнение благонадежного заемщика. Профессионалы разработают индивидуальный план восстановления кредитного рейтинга и помогут клиенту за предельно короткий срок улучшить свои позиции.

Обращение в суд за обнулением КИ

Такие шаги следует предпринимать, если плохой рейтинг клиента сформировался по вине самих банков. Например, ошибочно переданные сведения о заемщике в БКИ. Такие ошибки зачастую происходит по следующим нюансам:

- Технические сбои системы, формирующей и отправляющей сведения.

- Каких-либо мошеннических схемах.

- Предоставление кредитором умышленно искаженных сведений.

- Обычный человеческий фактор, непреднамеренные ошибки со стороны операторов.

Если клиент выяснил наличие неправомерных действий, повлекший за собой ухудшение кредитного рейтинга, в первую очередь следует отправить в Бюро КИ заявление. Заявку необходимо сопроводить всеми документами, свидетельствующими о том, что заемщик не нарушал графики выплат (это могут быть банковские соглашения, договора, квитанции-чеки об оплате и пр.).

Специалисты БКИ рассматривают подобные заявления в течение месяца, а затем выносят принятое решение. В случае положительного вердикта, КИ заемщика обнуляется либо корректируется в сторону улучшения. А вот если клиент получил официальный отказ, только тогда следует обращаться в судебные органы.

Как быстро улучшить кредитную историю

Как восстановить рейтинг, если Сбербанк не дает кредиты

Стоит понимать, что любой банк крайне неохотно пойдет навстречу клиенту, обладающему негативным финансовым рейтингом, даже если он будет просить небольшие ссуды для улучшения своей позиции. Чтобы повысить шансы на получение займа в Сбербанке, стоит рассмотреть и выполнить следующие варианты:

- Полностью погасить все имеющиеся задолженности. Причем не только имеющиеся кредитные обязательства, но и штрафы ГИБДД, коммунальные платежи, алименты, услуги интернета, ТВ, связи и прочее.

- Если в некоем банке клиент обслуживается, как зарплатный, оформить в данном финансовом учреждении небольшой займ.

- Открыть накопительные счета или депозиты в Сбербанке.

- Взять несколько экспресс-кредитов и быстро их погасить.

- Оформить в Сбере зарплатную, пенсионную или социальную дебетовую карту и перевести на нее получение всех дотационных выплат и зарплаты.

Весомым аргументом, играющим на руку клиенту, желающему кредитоваться в Сбербанке, станет предъявление менеджеру оп кредитованию справок об уже погашенных займах.

Также стоит учитывать, что Сбербанк при выдаче займа обращает внимание не только на финансовый рейтинг и платежеспособность клиента, но и на иные нюансы. Например, наличие множества кредитных банковских карт может негативно отразиться на решении банка выдать еще один займ. Поэтому стоит сократить до минимума количество кредитных карт, аннулировав ненужные, а оставить только активные.

Выводы

Кредитная история – важный онлайн-документ, который имеется у любого россиянина, когда-либо оформляющего ссуду. Именно на основании данных финансового рейтинга банковское учреждение и предпринимает решение о выдаче очередного кредита. Поэтому к формированию своей КИ следует относиться крайне серьезно и ответственно.

Но, если даже кредитная история заемщика оказалась «подмоченной», исправить ситуацию вполне реально. Сделать это можно различными способами. Следует лишь грамотно разработать для себя план по улучшению финансового рейтинга и четко следовать ему, планомерно исправляя ранее допущенные ошибки.