Все о картах Тинькофф Банка

Особенности кредитной карты Тинькофф и основные преимущества

Тинькофф банк осуществляет свою деятельность во всех регионах Российской Федерации и является надежной организацией, которая сумела завоевать доверие миллионов россиян. Банк был создан в 2006 году и ориентировался на предоставление кредитных карточек населению.

Кредитная карта Тинькофф имеет свои особенности, а поэтому сегодня мы поговорим, как ее оформить, какие условия и особенности выдачи.

Чтобы оформить кредитную карту банка Тинькофф, не нужно тратить много времени и сил, а сделать все можно онлайн. Для этого необходимо зайти на официальный сайт и выбрать соответствующий раздел.

После этого нужно ввести требуемую информацию и отправить заявку на рассмотрение сотрудниками банка.

Как только заявка будет проанализирована, с вами выйдут на связь представители Тинькофф и расскажут, что необходимо делать дальше, а также какие условия использования кредитки. Как правило, если решение будет положительным, то необходимо будет согласовать время и место доставки вашей кредитной карты. Это очень удобно, ведь затраты времени сводятся к минимуму.

Особенности кредитных карт

Тинькофф банк предлагает своим клиентам 9 различных кредитных карт, каждую из которых можно оформить онлайн.

Это дает возможность банку охватывать максимальную аудиторию и привлекать потребителей различных категорий, поскольку каждый сможет выбрать для себя интересный продукт, условия которого будут лучшими.

Каждая из доступных кредиток направлена на определенного клиента, имеющего конкретные интересы. После того как заявка онлайн была отправлена и одобрена, карта будет отправлена курьером в назначенное вами место.

- Практически все кредитные карты имеют дополнительно систему бонусов, которая начисляется за приобретение товаров онлайн, авиабилетов и т. д.

- Программа «Друзья» позволяет получать 500 рублей за привлеченного клиента. Однако это не все, ведь условия таковы, что привлеченному человеку также будет отправлено 500 рублей на счет. Это действительно работающая программа, которая дает возможность получить небольшой бонус.

- Ежемесячный отчет о состоянии счета и выполненных операций, который может быть отправлен на электронную почту или домашний адрес.

Основные преимущества

Оформить кредитку в банке Тинькофф можно онлайн, не посещая банк и не тратя кучу времени. Оставив заявку, вы в скором времени получите ответ от сотрудников, которые предоставят дальнейшие инструкции ее получения. Однако это далеко не все сильные стороны. Помимо всего прочего, преимуществами кредитной карты от банка Тинькофф является:

- Льготный период, который составляет 55 дней. При условии своевременного возврата денег, платить за их использование не придется.

- Возможность оформить кредитку без привлечения поручителей или залога.

- Интернет-банкинг, который предоставляется каждому клиенту бесплатно. С помощью этой услуги вы сможете в любое время получать информацию о состоянии своего счета, осуществлять различные платежи и другие операции, погашать задолженность по кредиту и многое другое. Это позволит существенно сэкономить время и избавиться от необходимости стоять в очередях.

- Минимальный платеж по кредитной задолженности составляет всего лишь 6% от общей сумм. То есть, если вы не успели вернуть кредитные деньги, то ежемесячно банк будет требовать платить всего лишь 6% от вашего долга.

- Кредитный лимит будет автоматически повышаться при своевременном погашении задолженности и активном использовании карты. Для клиентов, которые впервые хотят оформить кредитку онлайн, будет установлен минимальный лимит. Однако со временем он может подняться до 300 тыс. рублей.

- Возможность использовать кредитную карту во всем мире. Даже если вы имеете рублевую кредитку, вы всегда можете расплатиться ею заграницей, а определенная сумма будет автоматически переведена в определенную валюту. Однако следует учитывать комиссию за конвертацию.

Факт! Что касается недостатков, то их практически нет. Дело в том, что пластиковая карта – это определенный вид кредита, а поэтому используемые деньги необходимо полностью выплачивать. Если же делать это с просрочкой, то будут начисляться проценты.

Снова-таки, назвать это недостатком нельзя, ведь это суть и принцип существования подобного вида продуктов. Поскольку банк является коммерческой организацией, то его деятельность в любом случае направлена на получение прибыли.

Как мы видим, преимуществ гораздо больше. Единственное, что довольно часто вызывает вопросы – льготный период использования средств. Именно на этом мы и остановимся более детально.

- Выгодные условия кредитования включая льготный период

- Минимальные обязательные ежемесячные платежи

- Просто оформить и получить — не нужно посещать отделения банков

- Оформляется без поручительства и залога

- Уникальная возможность погашения в других банках

- Бесплатный и многофункциональный интернет банкинг и мобильный банкинг

Узнать все!

Льготный период кредитования

Предоставляемые средства по кредитной карте можно использовать на протяжении 55 дней, причем проценты начисляться не будут. Это довольно стандартные условия, однако необходимо знать об определенных нюансах. Дело в том, что льготный период распространяется не на все операции, о чем не всегда знают пользователи. Исключение составляет 2 случая:

- Снятие наличных в банкомате.

- Перевод денег на карту или счет другого человека.

Поэтому если вы решили оформить кредитную карту, то рекомендуется ее использовать для расчетов онлайн или оплаты покупок в магазине. Это наиболее выгодная схема, по которой проценты или дополнительные комиссии начисляться не будет.

Если же вам нужно срочно снять деньги с кредитной карты с минимальными потерями, можно воспользоваться кошельком Киви. Для этого переводите на него необходимую сумму и обналичиваете любым методом. Конечно же, условия подразумевают начисление комиссии, но при этом вы сможете сохранить льготный период, а это более важно в перспективе.

Особенности льготного периода зафиксированы в договоре. Довольно часто люди путаются в числах и не понимают, по какому принципу начисляются проценты, ведь 55 дней еще не прошли.

Условия таковы, что если вы рассчитались своей кредиткой 22 сентября, то льготный период начнется с первого числа сентября. Это значит, что до 25 октября нужно ввести средства и погасить задолженность.

В противном случае избежать начисления процентов не получиться.

Совет! Проценты начинают начисляться только после того, как льготный кредитный период истек. Если вы сомневаетесь, но хотите оформить кредитку, то не стоит бояться этой схемы. Главное вовремя вносить платежи и не допускать просрочки.

Условия кредитования Тинькофф банка существенно не отличаются от других организаций. Кредитка предназначена для небольших повседневных расходов. Если же вы хотите получить «долгий» заем, то лучше отдать предпочтение кредиту потребительского типа. К слову, его также можно оформить онлайн, подготовив необходимые документы.

Кредитная карта Тинькофф – это отличный вариант для людей, которые хотят всегда иметь небольшой запас средств. Учитывая количество продуктов, предлагаемых банком, каждый клиент сможет выбрать для себя подходящую кредитку и использовать по назначению, часто получая за это бонусы. Оформить карту можно тут.

Мы рекомендуем завести несколько кредитных карт разных банков. Во всех банках есть беспроцентный кредитный период (около двух месяцев). Оформив несколько карт, вы сможете брать кредит на карту в одном банке, и этими деньгами погашать кредитную задолженность в другом, когда беспроцентный период заканчивается. Таким образом вы сможете пользоваться деньгами банка абсолютно бесплатно!Мы рекомендуем оформить следующие карты помимо Тинькофф:

- Кредитка от ВТБ24

- Карта Райфайзенбанка

- Карта Реннесанс Кредит

Дебетовая карта Tinkoff Bank

Банк Тинькофф предлагает более десятка разновидностей дебетовых карт – от обилия предложений легко потерять голову.

Чтобы этого не случилось, мы подготовили обзор наиболее востребованных дебетовых продуктов.

Тинькофф Блэк – самая популярная дебетовая карта банка. Этот продукт зарабатывает до 7% годовых на остаток по счёту. Проценты начисляются ежемесячно. Снимать наличные имеете право в любом банкомате, не тратя время на поиск «своего».

Однако обращайте также внимание на рекомендуемые банком лимиты (например, 3000 — 5000 рублей для банкоматов Сбербанка), иначе будет удерживаться комиссия.

Работает бесплатный интернет-банк и бесплатное мобильное приложение с различными полезными функциями. Кэшбэки за покупки по карте – от 1% до 30%. Подробнее о том, что собой представляет опция возврата средств, читайте в статье «Тинькофф кэшбэк».

| № | Параметры | Значение | Примечания |

| 1 | Обслуживание | 99 рублей/мес | Бесплатно, если остаток на счёте более 30 000 рублей |

| 2 | Кэшбэк | 1-5% | До 30% при покупках в партнёрских компаниях |

| 3 | Начисление процентов на остаток | От 3 до 7% | Зависит от суммы покупок и остатка |

| 4 | Проценты за снятие средств и перевод | Не начисляются | Исключение – суммы, превышающие 300 000 руб. |

Карта для тех, кто предпочитает путешествовать самолётом. С этим продуктом вы получаете бонусные мили за любые покупки по карте. Милями расплачиваетесь за покупку билетов на рейсы авиакомпании S7 Airlines или повышение класса обслуживания пассажира.

Обратите внимание: Снятие наличных с кредитки Tinkoff

Дополнительно клиент получает доступ к закрытым распродажам. 6 000 миль хватит на авиабилет на регулярные рейсы компании. Раз в год владелец имеет право бесплатно повысить класс обслуживания на борту.

3) All Airlines

Предложение, аналогичное предыдущему. С этой картой вы получаете мили на покупку авиабилетов любых компаний. До 7% годовых в милях начисляется на остаток по счёту и до 30% возвращается на карту в бонусах за любые другие покупки.

Летайте бесплатно, куда захотите! Условие лишь одно – активно пользоваться картой. Тинькофф All Airlines – лучший способ летать на деньги банка (подробнее в нашей отдельной публикации).

4) WWF

Карта из возобновляемых материалов. 0,75% от покупок банк отправляет в Фонд охраны дикой природы – WWF. Примите участие в спасении редких животных – закажите карту WWF Тинькофф.

Отказали в Тинькофф? В Альфа-Банк не откажут, кредитка «100 дней без процентов« — подробнее

Дополнительные опции – кэшбэк до 30% по спецпредложениям от партнёров банка, мгновенные платежи в одно касание.

5) Ulmart

Продукт для тех, кто пользуется услугами площадки «Юлмарт» — интернет-магазина №1 в России. До 2% возвращается на счёт при покупке на этой площадке. Клиент получает 300 баллов в подарок на первую покупку. Стандартные 7% годовых начисляются на ежемесячный остаток по счёту.

6) One Two Trip

Дебетовая карта, по которой бонусы за покупки возвращаются на счёт в виде трипкоинов. Эти бонусные балы дают клиенту скидки, необходимые каждому туристу и путешественнику.

С ними вам дешевле обойдётся бронирование отелей, оплата билетов на самолёт и поезд. За любые другие покупки кэшбэк – 1%.

7) AliExpress

По этой карте удобно расплачиваться на сайте AliExpress. Баллы начисляются за любые покупки на этом ресурсе и в других магазинах, а также на остаток по счёту. Баллы используйте для новых покупок на «АлиЭкспресс» — 1 балл = 1 рублю.

8) eBay

Аналогичное предыдущему предложение для тех, кто часто пользуется услугами самого известного в мире интернет-аукциона eBay. 7% годовых начисляется на счет баллами. 2% возвращается с любой покупки на этой площадке.

9) Google Play

Возврат от 5% за покупки на «Гугл Плэй». За любые другие приобретения тоже начисляются баллы, которые вы используете на покупку музыки, фильмов, игр, приложений и других продуктов. Остальные условия использования – стандартные.

10) Lamoda

Платите бонусами за любые покупки в интернет-магазине одежды, обуви и аксессуаров «Ламода».

Кэшбэки по карте:

- 2% за покупки в Lamoda;

- 1% за любые другие приобретения;

- до 30% по специальным предложениям от партнеров.

Доставка карты клиенту – 1-2 дня.

11) Связной-Клуб

До 10% годовых плюсами (бонусами) на остаток по счёту. Продукт привязан к бонусной программе Связной-Клуб. Чем больше трат по карте, тем больше бонусов.

Плюсами рассчитывайтесь в партнерских компаниях банка – «Связной», «ЛитРес», CStore и других магазинах.

4. Как оформить дебетовую карту Тинькофф – инструкция

Выпуск дебетовых карт – приоритетное направление деятельности Тинькофф Банка. Это финансовая компания первой среди банков РФ полностью отказалась от традиционных отделений и филиалов. Есть только головной офис в Москве.

Все остальные операции выполняются по телефону или через интернет. Любые вопросы решаются удалённо через операторов колл-центра или сотрудников, работающих в интерактивном чате.

Но для надёжности стоит заранее изучить инструкцию по получению карты.

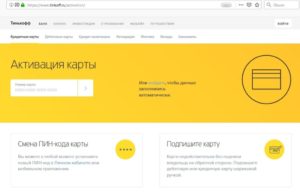

Шаг 1. Выбираем программу и подаем заявку

Выберите карту, которая максимально соответствует вашим потребностям. Если вы часто покупаете через интернет, выбирайте специальные продукты, если вы – универсальный или не слишком активный покупатель и карта вам нужна не только для трат, но я для хранения средств, оформляйте стандартную карту Тинькофф Блэк.

Заявку подаём онлайн на официальном сайте банка Tinkoff.ru

Процесс состоит из 3 шагов. Последовательно вносим достоверную информацию о себе – ФИО, контакты, данные паспорта, адрес фактического проживания, место работы. Указывайте только актуальные сведения, иначе не пройдёте проверку.

Обратите внимание: Банкоматы Тинькофф (Екатеринбург)

Ответ придёт через несколько минут. Чтобы узнать статус карты, звоните по бесплатному телефону или пользуйтесь авторизированным входом на сайт.

Шаг 2. Предоставляем документы

Дебетовые карты Тинькофф – именные и эмбоссированные (с рельефным оттиском имени и фамилии владельца). Поэтому на их выпуск уходит некоторое время.

Через 1-2 дня после одобрения заявки к вам домой или в офис приедет представитель банка, который привезёт готовую карту и проверит вашу личность. Он сфотографирует ваши документы и отправит снимки на проверку. Если данные совпадают, проверка заканчивается.

Шаг 3. Получаем карту

Представитель привозит с собой договор, который нужно внимательно прочесть.

Особое внимание уделите пунктам:

- плата за обслуживание;

- размер начислений на остаток по счёту;

- условия снятия наличных в банкоматах разных банков (комиссия и лимиты);

- порядок урегулирования споров с банком;

- права и обязанности сторон;

- порядок блокировки карты.

Если условия вас полностью устраивают, ставьте подпись.

После этого останется только активировать карту – ввести её номер на сайте или выполнить эту операцию по телефону. Вы получите индивидуальный ПИН-код карты – запомните его и никому не сообщайте, даже сотрудникам банка, самому Олегу Тинькову и президенту Российской Федерации.

Поставьте на карту свой автограф шариковой ручкой с обратной стороны – без подписи она будет недействительной.

5. Как выбрать дебетовую карту от Тинькофф-банка – 5 простых советов

Прежде чем выбрать карту Тинькофф, определитесь, для каких целей вам она нужна – тратить деньги в магазинах, копить их, получать на карту зарплату.

Чтобы не ошибиться, следуйте экспертным советам.

Совет 1. Узнайте о стоимости обслуживания

По дебетовой карте стоимость обслуживания минимальная, но знать «сколько», всегда полезно.

Ежемесячная плата за ДК Тинькофф Блэк – 99 рублей. Но если остаток на счёте не меньше 30 000 рублей – обслуживание бесплатное. А за счёт начисления процентов на остаток (если он есть) вообще будет выходить плюс.

Совет 2. Поинтересуйтесь о наличии опции Овердрафт

Как мне сообщил представитель банка, с которым я общался в интерактивном чате, каждый клиент имеет право запросить оформление овердрафта.

Изначально карты выпускают без этой опции. Размер доступных средств сверх остатка на счете и стоимость услуги банк определяет в индивидуальном порядке.

Совет 3. Обратите внимание на возможность подключения интернет-банкинга

И дебетовые и кредитные клиенты Тинькофф бесплатно пользуются интернет-банкингом и мобильным приложением.

Мобильный банк Тинькофф признан лучшим приложением 2013 и 14 года в России.

В интернет банкинге и мобильном банке пользователю доступна статистика обо всех операциях по карте. А ещё здесь удобно планировать траты и копить деньги, создав отдельный счёт-сейф.

Совет 4. Узнайте о процентах при снятии средств в банкоматах других банках

В любых банкоматах снятие наличных по карте Тинькофф бесплатно – но при условии, что вы снимаете более 3000 рублей.

За банковские переводы тоже не берут комиссии за исключением особых случаев. Как раз о них следует заранее узнать в тексте соглашения или разделе «Тарифы» на сайте банка.

Совет 5. Изучите отзывы владельцев

Пользуйтесь объективными сетевыми ресурсами с реальными отзывами – Банки.ру, Сравни.ру, а также данными рейтинговых компаний. Я проштудировал несколько десятков сообщений пользователей – положительных отзывов на порядок больше, чем ругательных. Банк действительно удобен и ориентирован на клиентов.

Кредитная карта Тинькофф — в чем подвох?

Владельцами кредитной карты Тинькофф банка стали многие россияне, но лишь немногие из них знали, на что они идут, подписывая договор с банком. У карточки много нюансов, о которых не упоминается ни в тарифах, ни в условиях обслуживания.

Самый большой подвох карты — отсутствие грейса на операции по снятию наличных, обязательная страховка, от которой нельзя отказаться и невозможность погасить долг по нельготным операциям без полного обнуления задолженности, даже льготной.

Тиньков и Немагия

В последнее время над Тинькофф банком сгустились тучи. Чего стоит скандал с известными блогерами из Nemagia и теми, кто их поддержал, а таковых было большинство.

К конфликту между Олегом Тиньковым и блогерами привело компрометирующее видео небезызвестных «стебщиков» из Немагии.

В своей привычной манере черного юмора и стеба они сделали почти часовое видео, «обличающее» Тинькофф банк и его руководство, в частности Олега Тинькова и его семью.

Последнего сей факт возмутил и по адресам постоянного проживания блогеров начались проверки, обыски, полетели повестки в суд и полицию на допрос. Это вызвало большой резонанс среди остальных. Академик разорвал контракт с Тинькофф, многие известные блогеры отказались сотрудничать с банком и приняли сторону Немагии. На их стороне оказалось и большинство пользователей.

В итоге Олегу Тинькову не осталось ничего, кроме как забрать заявление из полиции, а иски из судов в связи с примирением сторон. На этом конфликт исчерпал себя, но осадок остался у всех заинтересованных сторон и пользователей, которые за этим наблюдали.

В своем видео блогеры обличали не только поведение и «громкие слова» Тинькова, но и кредитную карту Платинум, отношение к работникам со стороны руководства и т.п.

В чем главный подвох кредитки от тинькофф банка?

Подвохов у кредитной карты Платинум от Тинькофф банка достаточно, но все они технично скрыты от глаз простого обывателя. Первое, на что нужно обратить внимание при использовании кредитной карты Тинькофф — это условия по льготному периоду.

Это, пожалуй, самый главный подвох кредитной карты Тинькофф банка. Важно понять и разобраться, как работает грейс.Для этого есть поясняющее видео.

Среди продвинутых пользователей кредитных карт давно появилось такое понятие, как честный и нечестный льготный период. Оно прижилось и повсеместно используется клиентами банков. Хотя на самом деле такого понятия в самих организациях нет.

Что такое честный льготный период?

Как известно, льготный период – это срок, который банк дает клиенту для беспроцентного погашения задолженности. Он состоит из расчетного и платежного периодов. Если условный грейс период составляет 50 дней, то расчетный период длится, как правило, 30 дней, а платежный соответственно 20. Если бы грейс был 55 дней, то расчетный период длился бы 30, а платежный уже 25.

В расчетный период клиент совершает расходные операции по карте, а в платежный он должен погасить образовавшуюся задолженность. Таким образом, банк дает клиенту месяц на расходы и 20 (25) дней на их погашение. Итого получается 50 (55) дней льготного периода.

При честном льготном периоде клиент должен погасить за платежный период только те операции, которые были совершены в предшествующие 30 дней расчетного периода. Например, наш расчетный период длится с 1 по 30 сентября, а платежный с 1 по 20 октября. Мы совершили 5 покупок:

- На 10 тыс. 3 сентября

- На 1000 руб. 10 сентября

- На 7600 28 сентября

- На 4000 руб. 1 октября

- На 1500 руб. 6 октября

При честном грейсе клиент должен будет оплатить до 25 октября только первые 3 покупки, то есть те расходы, которые он совершил в течение расчетного периода. Получается, что последние 2 покупки мы совершили уже за пределами нашего расчетного периода, то есть во 2-й расчетный период, который начинается сразу после окончания первого и наслаивается на платежный период.

Покупки, совершенные с 1 октября по 31 октября клиенту нужно будет погасить во 2-й платежный период, который придется с 1 ноября по 24 ноября и т.д.

Что такое нечестный льготный период?

При нечестном льготном периоде банк требует оплатить всю сумму задолженности к последнему для платежного периода.

Если еще раз вернутся к нашему примеру, то при нечестном грейсе клиент должен будет оплатить все 5 покупок до 25 октября несмотря на то, что последние 2 покупки были совершены за пределами 1-го расчетного периода.

При нечестном льготном периоде новый грейс не начнется до тех пор, пока клиент полностью не погасит задолженность перед банком.

При этом клиенту не стоит путать первую покупку по карте с началом льготного периода. Ведь дата начала льготного периода фиксирована договором и практически всегда совпадает с датой оформления карты, либо начинается 1 числа каждого месяца. Считать датой начала льготного периода расходную операцию по карте неправильно.У кредитной карты Тинькофф Платинум честный грейс-период, и здесь банку нужно отдать должное. Подвох здесь связан с операциями по карте, которые не входят в условия грейс-периода, например, снятие наличных в банкомате.

Банк отдельно будет начислять процентную ставку на сумму снятия, а остальные покупки по карте будут беспроцентными в рамках льготного периода. И даже если клиент внесет сумму снятия вместе с процентами, чтобы погасить именно эту задолженность по карте и остановить начисление процентов, банк отправит деньги на погашение долга по льготному периоду.

Это делается в связи с условиями договора, в котором прописано, что средства, поступившие на счет, идут на погашение льготной задолженности, а потом уже на погашение задолженности, на которую начисляются проценты.

Например, вы совершили покупку по карте на сумму 20 тыс. в расчетный период с 1 по 30 сентября. Оплатить эту сумму вы должны к 25 октября (55 дней грейса). В сентябре вы также сняли деньги в банкомате за счет лимита на сумму 10000 руб. На нее уже на следующий день банк начислил проценты и продолжит это делать.

Если вы захотите погасить задолженность за снятие наличных, чтобы банк больше не начислял проценты на эту операцию, вам будет недостаточно просто внести указанную сумму на карту. Она пойдет на погашение тех 20 тыс. руб., на которые не начисляются проценты и которые можно погасить до 25 октября. А операция по снятию наличных не погасится.

Единственный вариант закрыть начисление процентов — обнулить полностью свою задолженность, то есть, вернуть банку 20 тыс., потраченных в расчетный период и 10 тыс. руб., которые вы сняли в банкомате +проценты на них.

По карте Тинькофф клиенту лучше не совершать операций, которые не входят в грейс-период, иначе придется полностью обнулять его. В противном случае проценты будут начисляться «вечно».

Снятие наличных не входит в грейс

Вторым неприятным нюансом использования карты можно назвать тот факт, что операции по снятию наличных в банкомате не входят в льготный период. То есть, сняв деньги, клиент обеспечит себе моментальное начисление от 30% до 49.9% годовых в зависимости от своего тарифного плана. И эта нельготная операция серьезно отразится на льготном погашении задолженности, которое мы разобрали выше.

Высокая комиссия за снятие наличных

Третий нюанс использования кредитки Тинькофф банка — относительно высокая комиссия за снятие наличных за счет кредитного лимита. Она составляет 2.9% от суммы +290 рублей. Например, если вы снимаете 10 тыс.

руб., то должны заплатить фиксированную плату 290 руб. + 290 руб. (2.9% от суммы). Итого вы заплатите 580 рублей лишних денег. За снятие 30 тыс. клиенту придется отдать уже 1160 руб. Довольно внушительная сумма.

Скрытые от глаз расходы по карте

У кредитной карты Тинькофф есть скрытые расходы, о которых не упоминается в тарифных планах. О них клиент банка узнает только после получения пластика. Например, ежегодно клиент должен оплачивать чуть больше 10% от суммы лимита за страховку по карте. И отказаться от этой страховки практически нереально.

https://www.youtube.com/watch?v=jkPKHoTn68U

Она списывается с карты за счет кредитного лимита, который заемщику придется обнулить, чтобы не начислялись проценты. В месяц сумма выходит небольшой, всего 0.89%, но в год она кажется более существенной — 10.68%.

В тарифах также нет информации о единовременном штрафе за факт просрочки платежа, который составляет 590 руб. и равняется годовой стоимости обслуживания самого пластика.

Отличия карты Тинькофф и Сбербанка

Карточки практически одинаковы. В некоторых позициях тарифа выигрывает Тинькофф (межбанковские переводы, низкая стоимость обслуживания), а в некоторых — Сбербанк (много банкоматов, низкая ставка, большой кэшбек). Есть среди них одно существенное отличие в пользу Сбербанка и кроется оно в льготном периоде, а точнее в погашении нельготных операций.

Мы разобрали, что для погашения нельготной операции по карте Тинькофф и остановки начисления процентов нужно полностью обнулить всю текущую задолженность, даже льготную.

По карте Сбербанка любой платеж, совершенный клиентом, идет на погашение нельготной операции и начисленных на нее процентов. Поэтому клиенту необязательно возвращать всю сумму долга. Достаточно внести на карту сумму нельготной операции и начисленные проценты, чтобы закрыть ее. Это существенный плюс кредитной карты Сбербанка в сравнении с Тинькофф банком.

Виды кредитных карт Тинькофф Банка – краткий обзор

Виды кредитных карт Тинькофф Банка разнообразны, это объясняет, почему кредитные предложения Тинькофф пользуются таким спросом.

Почему так? Линейка продуктов банка имеет отличительные черты, которые в первую очередь заключаются в бонусных программах. Они созданы благодаря тесному сотрудничеству этого финансового учреждения с другими компаниями.

Кроме того, кредитные лимиты и управление собственными финансами предоставляются на выгодных условиях, банк предлагает разные виды КК. Они отличаются процентными ставками и условиями.

А здесь читайте о новшестве — Тинькофф Мобайл.

Карта Платинум

Рассматривать вопрос, какие кредитные карты Тинькофф банка доступны клиентам, нужно с предложения Платинум. Эту КК справедливо считают самой выгодной и универсальной. Найти человека, которого не устраивал бы длинный льготный период или большой лимит, сложно.

Беспроцентный период составляет 55 дней. Пользоваться кредитными средствами можно на условиях: безналичный расчет в приделах 19,9-34,9%, наличный 32,9-49,9% (снятие наличных средств). Активные пользователи карточки получают бонусы поощрения.

Делайте покупки у партнеров Тинькофф и получайте бонусы в виде процентов в размере 3-30 %. Независимо от суммы использованного кредита, ставка по минимальному платежу не превышает 8%.

All Airlines

Этот вариант придется по душе тем, кто много путешествует. Тинькофф готов вернуть клиентам до 10% потраченной суммы на путешествия самолетом, до 5% за покупку билетов на автобусы или поезда. Как на Платинум, на данную КК действует беспроцентный период.

Срок как в предыдущем случае. На конец льготного периода карточка обслуживается на условиях до 32,9% годовых по безналичным расходам максимум 39,9% при снятии денег в банкомате.

All Games

Продукт позволяет получать 5% бонусов за расходы на официальных сайтах XboxGames и PlayStationStor. По ней Банк также предлагает приятный бонус за покупки на Store.steampowered.com и Origin.

com. У вас есть и другие возможности. С такой карточкой за любую другу покупку вы можете вернуть себе до 1,5% средств. Собирайте баллы и обменивайте их на различные продукты в магазине игр и техники.

Карта Юлмарт

Продукт предоставляет 5% бонусов за расходы на официальных сайтах XboxGames и PlayStationStor. По ней Банк так же предлагает приятный бонус за покупки на Store.steampowered.com и Origin.com.

С такой карточкой за другую покупку вы вернете до 1,5% средств. Собирайте баллы, обменивайте их на продукты в магазине игр и техники. С Юлмарт пользователи сайта ulmart.ru делают покупки со скидкой или накапливают бонусы.

WWF

Уникальное предложение от Тинькофф для всех неравнодушных к судьбе животных. Спасите дикий мир, делая покупки и передавая в фонд процент от трат. Тинькофф предлагает передать Фонду сумму свыше 900 рублей, которая вернется на ваш счет в виде бонусов.

S7-Tinkoff и ALL Airlines

Два предложения от банка — S7-Tinkoff и ALL Airlines со схожими условиями. При расчете кредитной карточкой за билеты на самолет владелец получает бонусные мили. Люди, которые летают много, легко копят достаточное количество миль для покупки за счет бонусов билета.

В случае с S7-Tinkoff есть возможность раз в год повышать класс обслуживания на борту. Процесс этот происходит после накопления достаточного количества миль. Оплачивайте и другие покупки, получая кэшбек.

AliExpress и eBay

У этих карточек лимит до 700 000 рублей, а обслуживание обходится в 990 рублей за год. Процент за пользование кредитными деньгами составляет 23,9% по обоим продуктам. Воспользоваться предложением могут пользователи сайтов, в честь которых кредитки получили название.

Вы делаете покупки и собираете бонусы. Накопив бонусные баллы, можно сделать другую покупку. Любители шопинга получат настоящее удовольствие от такого предложения.

OneTwoTrip

Хороший вариант для тех, кто много путешествует и не любит платить много за отели, аренду транспортного средства или же за билеты. Как в случае с предыдущими карточками, процентная ставка остается на уровне 23,9%, что выгодно, учитывая другие предложения на финансовом рынке.

Вы тратите деньги и получаете приятные баллы, которые потом используются на скидки при бронировании отелей, заказе авто или билетов. Тинькофф знает, как сделать путешествия экономичными и приятными.

Малина

Большой кредитный лимит, приятный процент за пользование и бонусная программа, дает возможность делать выгодные покупки продуктов каталога «Малина».

Aura Card

Специальное предложение для жителей Новосибирска. Посещайте ТЦ «Аура», наслаждайтесь шопингом, копите бонусные баллы. Можете не переживать, карту доставят вам куда вы пожелаете.

Другие карточки Тинькофф имеют похожую схему условий по пользованию кредита. По условиям они похожи на то, что предлагает Платинум. При выборе учитывайте собственные пожелания, процентную ставку и свои увлечения.

Исходя из этого, выбирайте подходящий кредит, который позволит пользоваться кредитными средствами, не переплачивая слишком много, получать сюрпризы от банка в виде бонусов за то, что наслаждаетесь покупками в любимых магазинах, традиционных или онлайн.

Кредитную карту Платинум и другие продукты Тинькофф заказывайте в Интернете.

пошаговой инструкции оформления кредитки от Тинькофф:

Кредитные карты Тинькофф

В современном мире обойтись без привлечения заемных средств не просто. Дополнительные деньги нужны для совершения и крупных покупок, и небольших затрат до зарплаты. Оформлять кредит ― не всегда самое удачное решение, при этом требующее времени. Кредитные карты Тинькофф ― это возможность привлечения сторонних финансов в любое удобное время на выгодных условиях.

Что это такое?

Пластиковая карта, покупки с помощью которой совершаются исключительно за счет привлеченных средств банка, называется кредитной. В отличие от аналогичного банковского продукта ― дебетовой карты, за использование заемных денег предполагается начисление процентов.

В целом же кредитка удобна в использовании. Доступные средства защищены от кражи, банк предоставляет деньги на оплату в любое удобное время в пределах имеющегося лимита.

Кроме того, привлекательность картам Тинькофф добавляют наличие дополнительных бонусов и действие специальных программ.

Преимущества и недостатки

Обладание этим банковским продуктом, несомненно, приносит своему владельцу массу удобств. Заемные средства доступны практически везде и всегда. Если же речь идет о кредитных картах Тинькофф, то стоит отметить наличие следующих преимуществ:

- Срок грейс-периода достигает 55 дней. В течение этого времени проценты по использованным средствам не начисляются.

- Бесплатное снятие наличных. Предложение доступно при использовании некоторых кредитных карт Тинькофф.

- Широкий выбор предложений из всего ассортимента кредиток. Наличие бонусных программ, отвечающих потребностям большинства клиентов. Пользователю остается лишь сделать выбор в пользу той карты, которая предоставляет его инетересы.

- Кредитный лимит может достигать 300 000 ― 1 500 000 рублей в зависимости от вида карты, платежеспособности клиента и его статуса.

Как и при использовании прочих кредиток, банковские продукты от Тинькофф имеют и ряд подводных камней. Для того чтобы бесплатно пользоваться заемными средствами, потребуется наличие некоторой степени самоконтроля. При невозможности быстро внести платежи, на использованные средства будут начислены проценты. К тому же, операции по снятию наличных в большинстве карт являются платными.

Лучшие предложения

Банк Тинькофф предлагает своим клиентам воспользоваться кредитными картами в соответствии с их потребностями. Пластик подбирается, исходя из условий дальнейшей работы и предпочтений пользователя.

Предстоят крупные траты? Лучше обратить внимание на карты с увеличенным кредитным лимитом? Время от времени необходимы наличные? Банк Тинькофф выпускает и ряд карт, где за снятие денег платить не придется.

Несколько самых популярных предложений представлено ниже.

Платинум

Если речь идет об универсальном банковском продукте, то самое время вспомнить о карте Тинькофф Платинум. Подходит для всех повседневных расчетов.

Не имея специальных дополнительных предложений, в качестве преимущества использования предлагает низкую процентную ставку от 12,9% годовых.

В то же время доступно начисление бонусных баллов «Браво», за счет которых допускается оплата ж/д билетов и посещения ресторанов.

Стоимость годового обслуживания невелика, составляет всего 590 рублей в год. Максимальный объем предоставленных средств ― до 300 000 рублей. Карта Тинькофф Платинум идеальна при обычном использовании при отсутствии специальных предпочтений. При ее заказе высокие требования к клиентам не предъявляются.

S7 ― Tinkoff

Для тех, кому приходится часто путешествовать, в том числе и проводить время в бизнес-перелетах, предназначена кредитная карта S― 7 Tinkoff. Увеличенный кредитный лимит до 1 500 000 рублей позволяет тратить полученные за покупки мили на авиаперелеты и претендовать на повышенное качество обслуживания даже при нахождении в эконом-классе.

Держателям карты доступны закрытые распродажи авиабилетов. Для новичков изначально предоставляются 12 000 бонусных миль за покупки на сумму свыше 250 000 рублей в первые 3 месяца. Стоимость владения картой составляет 1890 рублей в год. Величина процентной ставки ― от 18,9%.

AliExpress

Для тех, кто привык делать покупки в интернете на популярном сайте, Тинькофф создал специальную кредитную карту AliExpress. Повышенные бонусы в размере 5% от трат начисляются за приобретения интернет-магазине AliExpress.

По результатам прочих трат пользователь получит 1% от суммы. Кредитный лимит достигает 700 000 рублей, что практически не ограничивает процесс шопинга.

Стоимость годового обслуживания и величина процентной ставки универсальны― 990 рублей и от 23,9% соответственно.

Как заказать

Есть желание пользоваться удобными банковскими продуктами от Тинькофф? Достаточно определиться с видом кредитки, учесть собственные предпочтения и возможности, после чего стоит приступить к оформлению заказа. Долго ждать необходимый пластик не придется. Заявитель станет пользователем кредитки в короткий срок, буквально через один или несколько дней.

Требования к заемщику

Банк не предъявляет повышенные запросы к заемщикам. Достаточно выполнения простых стандартных условий, среди которых следующие:

- наличие гражданства РФ, подтверждаемое паспортом

- возраст пользователя ― от 18 лет, максимальный предел составляет примерно 70 лет

Документы

Как правило, никаких документов, кроме наличия паспорта РФ, заявителю предоставлять не нужно. Это относится и к справкам, подтверждающим ежемесячный доход. Но для того чтобы изначально пользоваться увеличенным кредитным лимитом, возможно, потребуется подтвердить свой уровень платежеспособности.

Заявка

Банк Тинькофф предлагает для удобства своих клиентов уникальную услугу ― кредитную карту с доставкой на дом. Заказать пластиковый продукт можно и не выходя из дома. Достаточно зайти на сайт и оформить заявку. Информация для сотрудников банка оставляется минимальная. В качестве данных указываются:

- фамилия, имя, отчество заявителя

- информация для связи (номер мобильного телефона, адрес электронной почты)

- желаемый кредитный лимит

Если возникнет необходимость для передачи дополнительных сведений, специалист банка сообщит об этом заемщику в кратчайшие сроки.

Сроки рассмотрения и получение

Оформленная заявка рассматривается сотрудниками Тинькофф буквально в течение пары минут, после чего о вынесенном решении заявитель узнает лично. На сайте банка можно узнать и статус заявки, а также получить информацию в случае отклонения запроса.

После одобрения выпуска кредитная карта вместе с сопутствующими документами будет доставлена в течение максимально короткого времени. В некоторых случаях курьер приносит пластик за 1 день. Адрес доставки (рабочий или домашний), а также время поступления определяются в соответствии с желаниями заказчика.

Доставка почтой

Если курьерская доставка в регионе проживания заявителя отсутствует, то допускается оформление посылки почтой. В этом случае период поступления займет немного больше времени ― от 14 до 30 дней. К пластику также будет прилагаться небольшой пакет документов.

Штрафы и комиссии

Основное требование к владельцам кредитных карт Тинькофф ― периодическое погашение долга. Сумма рассматривается индивидуально, средний показатель расчета варьируется в пределах 8% от потраченных средств. Дополнительная комиссия в твердой сумме или процентном соотношении взимается за обналичку средств. Но некоторые продукты предоставляют бесплатное использование этой операции.

По желанию клиента может быть установлена услуга по оповещению о совершенных операциях. Размер платы при этом небольшой ― со счета списывается 59 рублей ежемесячно. Такие действия, как онлайн банкинг, установка мобильного приложения, осуществляются на бесплатной основе.

Как внести средства на карту

Как произвести пополнение средств. Внести сумму можно несколькими путями:

- через организации-партнеры

- переводом при помощи любого банка

- онлайн пополнение с других карт через мобильное приложение или интернет-банкинг

В большинстве случаев сумма комиссии от Тинькофф банка не предусматривается. Но при этом необходимо узнать размер оплаты за услуги от других организаций. Также могут быть лимитированы объемы денежных взносов.

Как узнать и увеличить кредитный лимит

Добросовестные заемщики, своевременно оплачивающие задолженность, могут рассчитывать на постепенное увеличение кредитного лимита. Этот показатель возрастает автоматически. Возможность изменить лимит по желанию клиента отсутствует.

Почему не дают карту

Большинство клиентов смело могут рассчитывать на получение кредитной карты от Тинькофф. Но в некоторых случаях заявители получают отказ. Происходит это, как правило, при невыполнении требований к заказчикам. Например, банковский продукт не выдается несовершеннолетним лицам. Также в зоне риска находятся граждане, чья кредитная история не вызывает доверия.