Как пользоваться кредитной картой Тинькофф правильн

Как правильно пользоваться кредитной картой с льготным периодом от Тинькофф?

Перспектива не платить проценты за пользование кредитным лимитом по душе каждому, но как правильно пользоваться кредиткой Тинькофф знают единицы.

Между тем банк предлагает заемщику 55 льготных дней, уложившись в которые можно распоряжаться заемными деньгами совершенно бесплатно. Но делать это нужно с умом, иначе нетрудно попасть в долговую яму и в руки к коллекторам.

Как избежать просрочек и платить по кредиту меньше, расскажем в статье.

Правильно рассчитывайте льготное время

Грейс в 55 дней – одно из самых главных преимуществ кредиток от Тинькофф. Если в течение этого срока полностью погасить потраченные средства, проценты за пользование не начисляются.

Есть несколько нюансов: необходимо правильно рассчитать льготный период и проводить только безналичные операции. При снятии со счета наличных или при переводе физическому лицу он досрочно прекратится, но об этом поговорим позже.

Но если избегать обналичивания просто, то с расчетом отмеренных 55 дней нередко возникают трудности. Поэтому учимся грамотно определять грейс:

- Отсчет 55 дней начинается с первой оплаченной покупки. С данного момента наступает расчетный период в 30 дней, который отводится банком на траты.

- По истечении 30 дней наступает платежный период в 25 дней, в которые необходимо восполнить весь потраченный лимит.

Важно не оттягивать момент, так как грейс длится до 55 дней, а не ровно 55 дней.

Если уложиться в отчетный период и вернуть банку все занятые деньги, никакие проценты за пользование деньгами не спишутся. Главное, точно помнить дату отсчета с первой оплаченной покупкой. Именно с этого числа и необходимо отсчитывать 54 дня.

Тинькофф облегчает использование кредитной карты с льготным периодом, предупреждая клиента о сумме задолженности и последнего дня до восполнения средств.

Для этого на электронную почту будет приходить ежемесячная выписка, сформированная на основании произведенных в течение расчетного срока трат.Также контролировать свои расходы можно через личный кабинет в интернет-банке или мобильном приложении.

Не стоит обналичивать

На запрете обналичивания необходимо остановиться подробнее. Правила пользования беспроцентным периодом исключают наличные операции, и за нарушение данного условия на держателя кредитки накладываются штрафы. Так, при снятии бумажных купюр в банкомате или в кассах произойдет следующее:

- Досрочно прекратится грейс. Как только банк обработает операцию, льготный период закончится, и проценты станут начисляться в полном размере уже на следующий день.

- Повысится ставка по предоставленному кредиту. Если стандартные годовые колеблются в пределах 12-29,9%, то при обналичивании возрастут до 30-49,9%.

- Снимется двойная комиссия. Сначала вместе со снимаемой суммой спишется комиссия от Тинькофф в 2,9% от количества полученных денег плюс еще 290 рублей. Но это не все: у ФКУ нет собственных АТМ, компаний-партнеров сравнительно немного, поэтому в большинстве случаев заемщику придется заплатить и сбор от банка-посредника.

Если требуются наличные деньги, то необходимо использовать дебетовую карту или оформить кредит наличными.

Здесь правило простое – никогда не обналичивать кредитный счет. Если проводить только безналичные операции, не будет окончания грейса, повышенных ставок и комиссий. Следовать данному принципу несложно, так как большинство торговых точек, АЗС и ресторанов дают возможность оплатить товары и услуги карточкой.

Помните о дополнительных платежах

Чтобы сохранить льготный период, необходимо контролировать баланс карты и не допускать лишних расходов. Тинькофф славится удобным дистанционным обслуживанием, и с помощью личного кабинета в онлайн-банке или мобильном приложении можно круглосуточно следить за операциями по счету. Так, бесплатно узнается статистика транзакций, график платежей, полученные выписки и дата окончания грейса.

Для более детального контроля можно подключить смс-информирование, которое обойдется держателю пластика в 59 рублей ежемесячно.

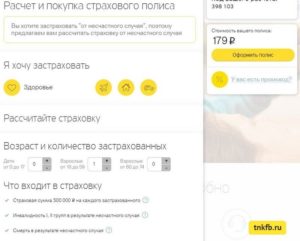

Не забываем и о страховании. Воспользоваться услугами страховщика предлагают на этапе оформления кредитки, но это не обязательная процедура. Страховка платная и рассчитывается по тарифу 0,89% от суммы основного долга, но дает финансовую защиту и в случае увольнения по вине работодателя или выходе на больничный покроет имеющуюся задолженность по кредиту.

Но от страховки можно отказаться как при заключении кредитного договора, так и после. Достаточно зайти в личный кабинет, авторизоваться и открыть «Настройки». Здесь ищем пункт «Страхование долга» и отправляем заявку на выход из страховки. Теперь финансовая защита прекратит свое действие.

Регулярно пополняйте счет

Как только начинается платежный период, необходимо как можно скорее погасить долг по карте.

Если своевременно и в полном объеме вернуть банку заемные деньги, не будет повышенных процентов, просрочек, запятнанной кредитной истории и прочих штрафов.

Главное, не откладывать погашение на последний момент, учитывать комиссию и срок зачисления средств на счет. Выбирать придется из множества вариантов пополнения кредитки:

- через устройства самообслуживания и кассы банков-партнеров Тинькофф;

- банкоматы, кассы остальных банков;

- безналичный перевод с другой карты (через онлайн-банк или специальный сервис на сайте Тинькофф);

- через личный кабинет Тинькофф;

- с помощью платежных систем Элекснет, WebMoney, Qiwi.

Грейс позволит распоряжаться лимитом выгодно. Главное, разобраться в нюансах, не обналичивать кредитку и вовремя возвращать долг.

Как правильно пользоваться кредитной картой Тинькофф

Как пользоваться кредиткой Тинькофф банка.

Как активировать карточку?

- Поставить свою подпись на пластиковом носителе в специальном поле.

- Позвонить в колл-центр, подтвердить свои персональные данные и запросить активацию, либо активировать на сайте.

Постепенно Тинькофф переходит на автоматическую активацию счета. Курьер, передавая пакет документов клиенту, фотографирует его вместе с кредиткой в руках.

Данные передаются в соответствующий банковский отдел, производят разблокировку счета.

Совет! Если клиент не планирует сразу пользоваться кредитными средствами, на этапе оформления карты при общении с менеджером следует попросить сотрудника отключить автоматическую активацию счета.

На сайте tinkoff.ru сервис для активации доступен в любое время суток, если деньги будут нужны позже, то можно им воспользоваться.

Итак, вы получили кредитную карту и подписали договор. Теперь следует активировать ее. Сделать это можно разными методами. Первый метод – активация на портале банка.

Для этого вам потребуется ввести номер пластика и информацию о сроке его действия. Вслед за этим вы сможете получить доступ ко всему функционалу и завести личный кабинет, с помощью которого можно управлять своими финансами.

Второй метод, опять же, — звонок в call-центр по телефону 8 800 755-75-17 .

После того как ваша карта будет активирована, с неё списывается сумма равная 590 рублям. Эта сумма взимается за ежегодное обслуживание.

Это означает, что как только вы активировали карточку, то автоматически становитесь должником банка. Несвоевременная оплата этой суммы может привести к тому, что на нее будут начислены проценты и долг приумножится.

До момента активации с карт-счета не списываются деньги, и расторгнуть договор можно срочно и без восстановления баланса.

Важные условия договора

При оформлении кредитной карточки для каждого клиента формируются индивидуальные условия сотрудничества. Основные параметры договора по кредитной карте Тинькофф Банка сохраняются:

- Кредитка – это возобновляемый, многоразовый займ, однако сумма, доступная к использованию в текущем платежном периоде, фиксированная. Клиент может тратить деньги в пределах установленного кредитного лимита, но не более того.

- Существует такое понятие, как льготный или беспроцентный срок, его также называют грейс-период. В Тинькофф он длится 55 суток, за это время банк не начисляет проценты за пользование деньгами, и если клиент успевает вернуть потраченную сумму, переплаты нет.

- Когда грейс заканчивается, автоматически начисляются проценты по годовой ставке – она индивидуальна и прописана в кредитном соглашении. При обналичивании происходит выход из грейс-периода.

- Каждый платежный срок клиент обязан вносить минимальный платеж, он равен не более 8% от потребительской задолженности. Если долга на счету нет, оплата не взымается.

В тарифном плане кредитки указываются суммы за сервисное обслуживание и платные опции, такие как SMS-банкинг. Они списываются с карточного счета до начисления процентов. Если заемщик не выполняет обязательства, прописанные в соглашении, банк начисляет разовые штрафы и пени.

| Система штрафов в банке Тинькофф | |

| Первая просрочка | Разовый штраф в размере 590 рублей за факт образования задолженности. |

| Повторное нарушение договора | Взымается 590 рублей и дополнительно 1% от суммы долга. |

| Третья и последующие задержки платежа | Штраф составляет 590 рублей плюс 2% от задолженности. |

Обратите внимание: Банкоматы Тинькофф (Новосибирск)

По кредитному соглашению за каждый день просрочки на общую сумму долга набегает 0,2%, что в пересчете на годовую процентную ставку равно 73%. Чтобы с выгодой пользоваться картой, не стоит допускать просрочек.

Как пополнить карточный счет?

Важно запомнить то, что в некоторых случаях оплата начисляется только на пятые сутки после осуществления перевода. Поэтому заблаговременно планируйте время погашения долга, учитывая эту возможную задержку.

Банк сотрудничает с различными банками и платежными системами, и имеет свои терминалы. Поэтому для пополнения счета необходимо обратиться в любое другое финансовое учреждение. Там же пополнить счет можно будет как в кассе, так и через терминал.

На все устройства, которые сотрудничают с банком Тинькофф, наклеивается специальный стикер, уведомляющая об этом. Такие банкоматы не взимают комиссию за услуги в рамках пользования кредитной картой Тинькофф через них.

Как снять наличные?

Печальный факт гласит о том, что снимать деньги с кредитной карты данного банка невыгодно. Это обусловлено высокой процентной ставкой по кредиту, которая в реальности составляет 25-50% в год. И эти проценты как раз начинают накапливаться сразу после обналичивания средств.

Если вы хотите понять, как выгодно снять средства с карты, то запомните следующее правило.

Не следует снимать деньги в банкоматах банков-партнеров, так как ко всем прочим затратам, будет взиматься процент, который составляет 1-3% от суммы списания.

Нюансы использования

Если изучить отзывы о продукции банка, то можно понять, что не всем пользователям приходятся по душе условия, которые диктует им договор. Однако избежать недоразумений можно на начальном этапе. Просто не следует пренебрегать чтением договора.

Одна из частых жалоб: человек оформляет кредитную карту, активно ей пользуется, не нарушает сроков погашения долгов, но банк все равно взимает какие-то платы и начисляет непонятные проценты. Эти люди просто не открывали договор и не ознакомились с моментом, связанным с условиями оплаты.

В первую очередь проценты начисляются за просрочку, причем начисление будет достаточно активным и за короткий срок может набежать немалая сумма.

По своей сути, кредитная карта не приравнивается к простому потребительскому кредитованию. Если правильно пользоваться картой Тинькофф банк, то можно оперировать банковскими средствами фактически бесплатно. Для этого необходимо вовремя выплачивать долги в рамках установленного грейс-периода (как правило, 55 дней), не снимать наличные, а расплачиваться только онлайн.Итак, ситуация, описанная выше, — особенность, связанная с начислением процента за просроченный минимальный платеж, о которой знаю не все.

Минимальный платеж не включается в задолженность, а оплачивается сверх нее, поскольку он де факто является суммой, которую банк взимает с вас за использование кредита.

Это недопонимание влечет за собой увеличение долга за счет начисления на него процентов.

Минимальный платеж

Минимальный платеж по кредитке Тинькофф равняется 6% от общей суммы ваших затрат. Как подсчитать точную сумму? Допустим, вы потратили 20 000 рублей, а процентная ставка по кредиту составляет 25% годовых.

Отказали в Тинькофф? В Альфа-Банк не откажут, кредитка «100 дней без процентов« — подробнее

Обратите внимание: Тинькофф банк: лимит на снятие налички

Следовательно, минимальная сумма платежа будет рассчитываться по такой формуле: 20 000 х 0,06 = 1 200 рублей, из которых 416 рублей будут суммой процентов по кредиту (расчет идет по формуле: 20 000 × 0,25/12 = 416 рублей).

Долг вполне реально погасить лишь за счет минимальных платежей, но это затратное дело, ведь по факту 50% такого платежа составляют кредитные проценты.

Прежде чем обзавестись картой, подумайте над тем, для чего она вам нужна. Если вы планируете периодически снимать с нее наличные, то это будет очень невыгодно. А если вы хотите иметь кошелек «на черный день», то карточка станет хорошим вариантом.

Льготный период

По условиям договора, период льготного использования средств составляет 55 суток. Такие правила пользования кредитной картой распространяются только на безналичные расчетные манипуляции. Поэтому вы можете использовать карточку почти без затрат. Для этого надо оплачивать ею лишь покупки и вовремя восполнять затраты.

Давайте попробуем разобраться в том, как следует безошибочно рассчитывать такой период: с момента совершения начальной покупки вы считаете 30 суток – в это время мы можете покупать все что захотите, в последующие 25 суток вы должны возвратить все потраченные финансы банку.

Теперь вы, надеемся, получили представление о том, как правильно пользоваться кредитной картой Тинькофф. Главное не забывать о том, что карточка является платежным средством, и заводить ее нужно именно для этих целей. Если же вы хотите получить наличные средства, то мы посоветуем вам взять обычный кредит.

Еще одна неприятность может подстерегать даже самых опытных пользователей. Это неверный код деятельности организации. Например, вы купили мобильный телефон, т.е. просто приобрели конкретный товар.

А по коду ваша покупка является оплатой услуг связи. И вы, сами того не зная, лишаетесь беспроцентного периода.

Чтобы не попасть впросак, рекомендуем заблаговременно уточнять эти моменты у представителя интернет-магазина, прежде чем оплачивать покупку.

Также стоит заранее ознакомиться со способами пополнения счета.

Поинтересуйтесь у представителей банка, где можно пополнять карту без комиссии, какие лучше использовать терминалы или пункты переводов. Такая предусмотрительность гарантированно избавит вас от «непонятных» процентов.

Только безналичный расчет

Не снимайте наличные с банкомата, ведь кредитки для того и созданы, чтобы осуществлять безналичный расчет. За снятие наличных денег с вас взимается комиссия. Если учесть, что банкоматы дают лишь ограниченное количество купюр, вам потребуется несколько операций для снятия нужной суммы. И каждая из них будет облагаться комиссией. За один раз вы можете потерять 6, 8%.

Также убедитесь, что карта Тинькофф Платинум не привязана к счету в платежных системах, таких как вэбмани, киви, Яндекс Деньги. Иначе, все расчеты в них будут облагаться комиссией в размере 2,9%, а грэйс-период завершен

Лимит по кредитной карте

Не забывайте контролировать сумму, потраченную в беспроцентный период, и не превышайте размер кредита. Если вы превысили расходы – неминуемо с вас снимут 390 рублей, за так называемый сверхлимит.

Куда можно потратить заемные средства?

Кредитная карточка – это универсальное платежное средство, расплачиваться которым можно за любой товар. Отчитываться перед банком по статьям расходов не требуется, кредитка приравнивается к потребительскому кредиту.

Обратите внимание: Валютная карта от банка Тинькофф

Можно проводить следующие операции с денежными средствами:

- безналичный расчет в торговых сетях;

- покупки через интернет;

- перевод с карты на карту;

- платежи в терминалах;

- снятие наличных.

Через онлайн-сервис Тинькофф можно оплачивать государственные услуги и штрафы.

Оплата задолженности в другом банке

Отдельного внимания стоит функция, позволяющая погасить кредит в другом финансовом учреждении: банк переводит сумму без комиссии и при этом не взымает проценты 120 дней.

Возврат за платежи

По Тинькофф Платинум действует бонусная программа, согласно которой с каждого чека на счет возвращается 1% от затрат. За определенные категории товаров Cash Back равен 5%, по специальным предложениям – до 30%. Активное пользование счетом позволяет приумножить свой капитал.

Интересно! По ко-брендинговым картам предоставляется скидка, накапливаются бонусы в магазинах-партнерах, участвующих в выпуске платежного средства.

Возврат долга

Банк Тинькофф предлагает своим клиентам 6 способов для внесения минимальной оплаты и погашения всей суммы долга:

- через платежный терминал;

- перевод по почте;

- экспресс-платежи;

- списание с электронного кошелька;

- перевод с дебетовой карты;

- оплата в кассе.

При оплате в партнерских сетях и через официальный сайт Тинькофф комиссионных сборов нет, в остальных случаях возможны дополнительные списания.

Размер оплаты

Ежемесячно сервис автоматически генерирует счет-выписки, которые отправляются клиенту одним из трех способов:

- SMS-уведомлением;

- по e-mail;

- бумажным письмом.

Детализация счета точно отображает расходы клиента, в документе указаны даты платежей и адрес их проведения. В квитанции указаны общая задолженность, размер минимального платежа и дата, до наступления которой клиент обязан расплатиться.

Многие заемщики полагают, что задолженность формируется только на основании списаний за покупки. Однако помимо тех средств, что клиент потратил в магазинах, сумма долга включает и такие статьи расходов:

- оплата за обслуживание;

- платные опции (мобильный банкинг, страховка);

- процентная часть долга;

- штрафы.

При этом средства, направленные на погашение долга, сначала идут на покрытие штрафных выплат и процентов и только в последнюю очередь на тело долга.

Как заработать на картах Тинькофф?

Тинькофф банк одним из первых пришел к тому, чтобы сделать кредитку не только займом, но и средством приумножения доходов.

Бонусная программа при активном пользовании картой позволяет вернуть 36 000 рублей в год по кэш-бэку, а со скидками можно сэкономить еще больше.

Накопленные средства рекомендуется перевести на дебетовую карту Тинькофф Блэк, поскольку там будет производиться начисление процентов на остаток.

Помимо этого действует программа «Приведи друга». Если близкие или знакомые становятся клиентами учреждения, и открытие счета было проведено по индивидуальной ссылке, будут начислены бонусы и скидки.

Лучшая кредитная карта Тинькофф Платинум (до 300 000 с доставкой на дом) — подробнее

Как пользоваться картой Тинькофф банка: где можно расплачиваться кредитной, правила, условия, проценты, правильно, начать

Пользоваться картой Тинькофф Платинум легко и просто. Различные способы проведения операций позволяют выполнять действия с продуктом в любых условиях.

Активация карты

Чтобы начать пользоваться кредитной картой Тинькофф, необходимо ее активировать. Для этого можно применить один из следующих способов:

- Позвонить на бесплатный номер компании 8-800-555-77-78. Во время разговора сотрудник банка запросит личные данные, кодовое слово, номер карты или кредитного договора. Поэтому необходимо заблаговременно подготовить документы.

- Активировать кредитку на официальном сайте. Для этого в поле на соответствующей странице необходимо ввести номер карты.

- Через личный кабинет. Для этого следует зайти на официальный сайт компании, войти в личный кабинет, где будет предоставлена информация о счетах, требующих активации. Также зайти в онлайн-кабинет можно через приложение.

При активации кредитки выдается PIN-код, который необходимо запомнить. Заключительный этап — проставление личной подписи на пластике в специально отведенном месте.

Условия

Кредитные условия пользования банковским продуктом достаточно выгодные. Обслуживание карты обойдется клиентам в 590 руб. Снимается сумма 1 раз в год. Первые отчисления снимаются сразу после активации кредитки. Поэтому при внесении первого платежа на погашение долга необходимо учесть данную сумму.

Бесплатно предоставляется такие услуги, как доступ к личному кабинету, пользование мобильным приложением, выпуск и обслуживание второй карты, предоставление ежемесячной выписки по кредиту. За СМС-оповещения и push-уведомления придется доплатить 59 руб./месяц.

Кредитный лимит также рассчитывается для каждого клиента индивидуально.

Максимальная сумма составляет 300 тыс. руб. Возможно увеличение первоначально одобренного лимита, если клиент постоянно пользуется банковской картой и своевременно вносит минимальные платежи.

В случае превышения кредитного лимита начисляется штраф в размере 390 руб. Взимается не более 3 раз в течение льготного периода.Доставляется продукт курьером в течение 1-7 дней.

Процентная ставка

Годовая процентная ставка рассчитывается индивидуально для каждого клиента. Также зависит от способа использования лимита.

При совершении покупок в течение льготного периода процент не начисляется. По истечение данного времени остаток по долгу предоставляется под процентную ставку от 12 до 29,9% годовых.

Данное условие распространяется на деньги, затраченные на совершение покупок картой.

В случае если было произведено снятие наличных, то ставка составляет 30-49,9%. Аналогичный процент начисляется и на покупки, если клиент не внес своевременно минимальный платеж.

Таким образом, чтобы не платить проценты по кредиту, необходимо погашать задолженность в течение льготного периода и своевременно вносить минимальный платеж.

Безналичный расчет

Безналичный расчет — это более удобный и выгодный способ использования банковской карты. Во-первых, за данные операции начисляется меньший процент по кредиту. Во-вторых, банк выплачивает кешбэк за потраченные безналичные средства. Если вносить потраченную сумму в льготный период, то возможно не только использование кредитки без процентов, но и начисление дополнительных бонусов.

За каждую совершенную покупку по карте начисляются баллы в размере 1% потраченной суммы.

Бонусы могут увеличиваться до 3-30%, если совершаются операции по спецпредложениям банка.

1 балл соответствует 1 рублю. Соответственно, чем больше покупок, тем больше количество начисленных баллов.При этом можно использовать кредитную карту Тинькофф как дебетовую, т.е. хранить на ней собственные средства. В этом случае проценты не начисляются, а бонусы продолжают накапливаться.

Где можно расплачиваться

Кредиткой Tinkoff можно расплачиваться в любом месте: магазинах, сервисах, различных салонах, клиниках и т.д. Главное, чтобы в компании, предоставляющей товары или услуги, имелась возможность безналичного расчета.

Снятие наличных

Согласно условиям предоставления кредитной карты, со счета можно снимать наличные деньги. Однако данная операция не столь выгодна. За каждое снятие придется заплатить комиссию в размере 2,9% от суммы +290 руб. Кроме того, если задолженность не будет полностью закрыта в течение грейс-периода, то процент по кредиту выше, чем при использовании безнала.

Снять деньги можно через банкоматы Tinkoff или банков-партнеров, которые работают на территории всей страны. Если использовать терминалы прочих организаций, то возможно увеличение процентов за совершение операции (зависит от условий компании).

Пополнение

Пополнение счета за пользование кредитной картой Тинькофф возможно несколькими способами:

- переводом с другого счета через личный кабинет на официальном сайте или в приложении;

- переводом со счета другого банка (может взиматься комиссия, зависит от условий предоставления услуги другим финансовым учреждением);

- через банкоматы Tinkoff или банков-партнеров;

- банковским переводом;

- наличными через партнеров банка (салоны связи Евросеть, Связной, Билайн и т.д., системы денежных переводов Юнистрим, Contakt и т.д.).

По всей стране насчитывается более 300 тыс. партнеров. В большинстве случаев перевод осуществляется без начисления комиссии в течение нескольких минут. Внесение наличных в банкоматах Tinkoff можно производить без карты: при помощи бесконтактной оплаты или QR-кода.

Как правильно пользоваться кредитной картой «Тинькофф»

ПОДАТЬ ЗАЯВКУ НА КРЕДИТНУЮ КАРТУ И БЫСТРО УЗНАТЬ РЕШЕНИЕЧтобы не допускать штрафов, просрочек и переплат по кредитной карте «Тинькофф», необходимо ей правильно пользоваться. Это предполагает правильную активацию, своевременное внесение платежей и соблюдение лимитов по срокам и объемам операций.

Активируется кредитка по звонку в банк – желательно с приведенного в вашей анкете телефона. Специалист кредитного учреждения проверяет личность звонящего, сверяется с заявкой на карточку. Для этого задаются вопросы по анкетным данным. Затем производится активация.

Проверив всю информацию, оператор переводит клиента на специализированное ПО, генерирующее ПИН код. Подготовьте ручку и бумагу, чтобы записать эти данные.

Активировать ее можно также на сайте банка и в мобильном приложении. Для этого нужно ввести номер карты, срок ее действия и личные данные. Далее также нужно записать или запомнить ПИН код. После этого появится возможность регистрации в личном онлайн кабинете.

Как пользоваться льготным и не платить проценты

Льготный период предполагает беспроцентное использование кредитных средств. В банке «Тинькофф» он составляет 55 суток. Приведем пример, как он работает.

Датой начала беспроцентного периода считается день получения выписки по карте (он зависит от даты получения самой карты). Деньги за все покупки, которые вы совершаете в течение отчетного периода (месяца, до следующей выписки), вы должны вернуть в полном объеме в течение этого срока. Например, дата выписки 11 ноября. Вы сделали покупку 14 ноября.

Следующая выписка поступит 11 декабря. До этого времени вы можете совершать траты. Но льготный период по всем расходам заканчивается 4 января. До этой даты вы должны полностью вернуть деньги. Если вы совершите покупку после 11 декабря, но на нее уже не будет действовать беспроцентный период, поскольку у вас имеется непогашенная задолженность с прошлого месяца.

Вам нужно ее погасить, и только потом уже снова тратить.

Если бы выписка приходила не 11, а, например, 18 ноября, то времени на покупки у вас было бы всего 3 дня. А беспроцентный период с момента совершения траты был бы равен 27 дней.

Для понимания работы льготного периода на сайте банка «Тинькофф» есть интерактивный пример расчета. Введя дату получения выписки, вы получите данные по беспроцентному использованию средств, если совершите покупку в текущие сутки.

Важно помнить два момента, касающихся использования льготного периода:

- он не работает, если на дату выставления выписки имеется непогашенная задолженность;

- если вы к окончанию периода без процентов внесли долг не полностью, а частично, то льготный период также теряет свое действие.

Бонусные программы

Бонусами банк награждает клиентов за активное использование его карты. Их можно получить за покупки, а потратить либо также на покупки, либо на услуги «Тинькофф».

На данный момент действуют следующие бонусные программы:

- Кредитная карта «Платинум» от «Тинькофф» – это начисление одного процента от суммы каждой покупки. Потратить накопленное можно на железнодорожные билеты, в ресторанах и кафе, а также обменять на реальные деньги, которые поступят на счет.

- «eBay» – 3% от любых приобретений в интернете, 1% за остальные траты. Тратить бонусы можно на аукционе «eBay».

- «AliExpress» – 5% за покупки в одноименном магазине, 1% за прочие приобретения. Бонусы принимают в интернет-магазине «AliExpress».

- «Lamoda» – также 5% за покупки в одноименном магазине и 1% за остальные траты. Бонусы расходуются в «Lamoda».

- «All Games» – 5% за приобретения на «Плейстейшн-стор», «Ориджин», «Стим», «Иксбокс-геймс», 1,5% за прочие траты. Эти бонусы можно потратить на приобретения в играх, а также в онлайн магазинах электроники и игр.

- «S7-Tinkoff» – различное количество миль за каждые 60 рублей, потраченные в разных магазинах и по разным акциям. Бонусы тратятся на авиабилеты.

- «All Airlines» – возврат доли от покупок по карте, приобретения авиа и железнодорожных билетов, бронирования автомобилей и отелей. Бонусы тратятся на авиабилеты.

- «Ulmart» – 3 % за траты на Ulmart.ru, 2 % за траты в аптеках, ресторанах и АЗС, 1 % за прочие траты. Реализовать можно в магазине «Ulmart».

- WWF – разные сумма при взносах в фонд, просто покупках и покупках по акциям. Бонусы идут на благотворительность.

- «OneTwoTrip» – до 10% от покупок возвращается в виде трипкоинов. Один трипкоин равен одному рублю. Потратить можно на путешествия.

- «Google Play» – 10 % за покупки в одноименном магазине, 1 или 2 % за траты в магазинах, ресторанах, развлекательных заведениях. Баллы используются в Google Play.

- «Рандеву» – 10% за покупки в одноименном магазине, 1 или 2% за иные траты. Можно обменять на рубли в магазине «Рандеву».

- «Малина» – различное количество баллов за просто покупки и за приобретения у партнеров программы. Баллы обмениваются на скидки у партнеров.

- «AURACARD» – 2 или 5% за покупки в ТРЦ «АУРА» (Новосибирск), 1% – за прочие траты. Бонусы можно будет потратить в ТРЦ «АУРА».

- «PLANETACARD» – 2 или 5% за покупки в ТРЦ «ПЛАНЕТА» (Уфа, Красноярск, Новокузнецк), 1%т за прочие траты. Бонусы можно потратить в ТРЦ «ПЛАНЕТА».

- «LETOCARD» – 2 или 5% за покупки в ТРЦ «Лето» (Санкт-Петербург), 1% – за прочие траты. Бонусы можно будет потратить в ТРЦ «Лето».

Пополнение карты

«Тинькофф» не располагает собственными отделениями, однако обеспечил клиентов удобной системой пополнения карт. Погасить задолженность можно наличными в отделениях, магазинах и терминалах партнеров банка. Среди них:

- МТС;

- МКБ;

- «Бинбанк»;

- «Евросеть»;

- «Мегафон»;

- «Почта России»;

- «Мособлбанк»;

- «Связной»;

- «SprintNet»;

- «Билайн»;

- «Элекснет» и другие.

Можно перевести средства с карточки любого другого банка: в мобильном приложении, онлайн банке или на сайте без комиссии. Также бесплатно можно выполнить пополнение в банкоматах партнерских организаций и банковским переводом. Реквизиты для этого можно найти на сайте либо в личном кабинете.

Выводы

Основные правила использования карты «Тинькофф» можно обозначить так:

- грамотно пользуйтесь льготным периодом;

- старайтесь совершать только безналичные операции;

- используйте средства пополнения без комиссии;

- чаще расплачивайтесь кредиткой, чтобы получить дополнительные бонусы.

Как пользоваться кредитной картой Тинькофф правильно

Среди клиентов банка Тинькофф наибольшей популярностью пользуется услуга оформления кредитных карт. Выдача кредиток происходит достаточно быстро, для ее получения от граждан практически не требуется документов, кроме российского паспорта. Само заполнение заявления отнимет у будущего держателя карты буквально несколько минут, причем ее оформление допускается в дистанционном режиме.

Но далеко не все клиенты банковской организации полностью понимают, как пользоваться кредитной картой Тинькофф и для чего она, вообще, предназначена.

А ведь такой пластиковый кошелек может обернуться для своего держателя и долговыми ямами, неприятностями с банком и коллекторами и основательно подпорченная кредитная история.

И все такие неприятности зачастую возникают из-за финансовой неграмотности самих клиентов.

Использование кредитной карты от банка Тинькофф имеет свои особенности

Кредитные карты от Тинькофф-Банк: особенности

Основным направлением финансовой политики данной кредитно-финансовой структуры является обслуживание физлиц. Специализируясь на этом, банк Тинькофф разработал достаточно обширную линейку кредитного пластика, среди которых присутствуют не только ставшие уже привычными классические кредитки, но и кобрендинговый пластик.

Тинькофф-Банк выпускает более 15 разновидностей кредитного пластика, с различными условиями и процентными ставками.

Кредитки от банка Тинькофф обладают рядом преимуществ. Основные из них следующие:

- они очень простые в оформлении;

- высокий размер кэшбэк-бонусов (у кобрендингового пластика);

- имеют льготный период кредитования (беспроцентный Грейс-период).

Но прежде чем изучать, как правильно пользоваться кредитной картой Тинькофф банк, стоит помнить и о некоторых недостатках такого пластика. Сюда входит наличие дополнительных процентов за оформление страховой защиты, довольно высокий процент обналичивания в терминалах (от 2,9%) и взимание оплаты за обслуживание кредитки сразу после ее получения.

Преимущества кредитования в банке Тинькофф

Основные правила использования кредитки от Тинькофф

Каждому клиенту банковской организации, особенно тем, кто планирует заказать кредитку, следует знать, как пользоваться кредитной картой Тинькофф Платинум, ведь по статистике именно этот тип пластика оформляется чаще всего. Все имеющиеся правила использования платинум-карты применимы и к остальным типам кредитного пластика от Тинькофф.

Активация кредитки

Как только на руках у клиента окажется свежая кредитная карточка, ее следует активировать. Провести такую операцию можно несколькими способами. Наиболее удобным является активация пластика на банковском портале. Необходимо лишь на странице главного меню в соответствующее поле внести номер пластика и срок его действия.

После завершения процедуры активации клиент получает доступ ко всем имеющимся функциям кредитного пластика. Одновременно следует пройти регистрацию на сайте и получить доступ в личный кабинет, с помощью которого очень удобное осуществлять все нужные финансовые операции.

При получении кредитки, клиент забирает и запечатанный конверт, в котором хранится ПИН-код. Эту числовую комбинацию следует запомнить и использовать каждый раз при проведении безналичных проплат.

Стоит помнить, что сразу после активации, с карточки начнет списываться абонплата за обслуживание. Годовая оплата составляет 590 руб. Причем, если за время Грейс-периода клиентом не будет возвращена данная сумма, на нее банк насчитает проценты (даже при несовершении держателем пластика никаких действий по нему).

Где можно использовать кредитку

Особенности льготного периода

Грейс-период по кредиткам от Тинькофф составляет 55 суток. Его действие распространяется исключительно на те операции, которые совершаются путем безналичных проплат. Как только клиент решит обналичить средства, льготный период пропадает. Его суть заключается в отсутствии начисления процентов в это время. Каждому держателю кредитки стоит знать, как правильно рассчитать Грейс-период:

- С момента совершения первой покупки начинается отсчет льготного периода. С этого момента клиенту дается 30 суток для проведения необходимых покупок с оплатой кредиткой.

- За оставшиеся 25 суток держатель пластика обязан внести на счет все потраченные за предыдущий месяц расходы.

Только при соблюдении такого условия, клиент может избежать начисления годовых процентов за льготное время. Кстати, на его электронную почту каждый месяц будет приходить сформированный банком отчет о движении кредитных средств.

Требования по обналичиванию

Чтобы правильно пользоваться кредитной картой Тинькофф Платинум, стоит понимать условия и правила, касающиеся снятия наличности с пластика. А обналичивать кредитку крайне не рекомендуется. Это невыгодно клиенту, ведь при снятии денег с кредитной карты:

- сразу пропадает льготный период;

- повышается ставка годовых (с 24,9% до 45,9%);

- высокие проценты уже за саму операцию обналичивания (около 2,9% от общей суммы снятых средств).

Также стоит учитывать, что у банка Тинькофф отсутствуют собственные банкоматы, поэтому для обналичивания кредитки приходится использовать терминалы сторонних банков. Что еще больше увеличивает размер процента за снятие денег.

С помощью кредитной карты можно погашать кредиты, взятые в других банках

Как вносить платежи по задолженности

Пополнение кредитной карточки не представляет какой-либо сложности для клиента. Способов внесения платежа достаточно много. Например, деньги можно зачислять:

- через банковскую кассу;

- используя банкоматы/терминалы;

- с карты на кредитку через сайт Тинькофф;

- с помощью имеющихся электронных кошельков.

Внесенные для оплаты кредитки Тинькофф средства поступят на счет карточки только через 5 суток после платежа. Это стоит учитывать, чтобы не пропустить дату оплаты.

Кредитка от Тинькофф — это карта для ежедневного активного использования

Куда разрешается тратить заемные средства

Тинькофф не устанавливает какие-то строгие ограничения на денежные операции по кредитным картам. Заемные средства можно направлять на любые нужды держателя пластика. В том числе:

- Оплата товаров, услуг безналичным расчетом.

- Снятие наличных средств в устройствах самообслуживания.

- Проведение различных денежных транзакций из личного кабинета банка.

Так как кредитный пластик от Тинькофф выпускается с обслуживанием международной ПС МастерКард, использовать кредитку можно не только на территории России, но и за рубежом. Но все же лучше ограничить использование пластика только безналичными расчетами. О недостатках обналичивания уже было сказано ранее.

Процентные ставки

Перед оформлением кредитки и ее выбора стоит детально изучить все имеющиеся условия по обслуживанию пластика. Особенно размер установленных процентных ставок.

Можно отметить, что проценты, начисляемые на использование кредиток, значительно разнятся и зависят от типа оформляемого пластика. Также на их величину влияет и способ использования карточки.

При обналичивании средств установленный размер процентов немедленно изменяется и достаточно значительно, достигая порой до 55% годовых.

На базе основной карты разрешается открыть и дополнительную

Дополнительные услуги

По сравнению с аналогичными кредитно-финансовыми организациями Тинькофф-Банк обладает одни ярким преимуществом – у этого банка имеется безупречно работающая онлайн-система обслуживания карты. С помощью многофункционального интернет-банкинга, клиенты могут получать разнообразные услуги:

- просматривать банковские выписки;

- отслеживать все финансовые операции по картам;

- совершать все необходимые денежные транзакции;

- своевременно узнавать дату предстоящего платежа по займу.

Также всем клиентам Тинькофф доступен и мобильный банкинг. Система СМС-оповещения – услуга платная (50 руб. ежемесячно). Также клиенты могут воспользоваться и еще одной важной и полезной услугой – страхованием.

Оформление полиса – дело сугубо индивидуальное и добровольное.

Но при имеющейся страховке можно не бояться будущих проблем с банком, если проведение оплаты кредита станет невозможным по причине различных форс-мажорных обстоятельств.

«Скрытые» ловушки кредитки

Но даже наиболее опытных и активных клиентов Тинькофф при использовании кредитки может подстерегать одна незаметная, но крайне неприятная по последствиям ловушка. И заключается она в неправильном коде деятельности.

Например, клиент может приобрести по кредитке новенький гаджет. А по факту/коду покупка пройдет как выплата услуг связи. Тем самым клиент может лишиться права на Грейс-период. Обычно такие неприятности случаются при приобретении какой-либо вещи/товара в интернет-маркетах.

Поэтому следует предварительно уточнять такие моменты перед оплатой.